22 décembre 2022

Evolutions de l'impôt sur les sociétés dans l 'OCDE : Quatrième édition 2022

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

De nouvelles données publiées révèlent la persistance des risques d’érosion de la base d’imposition et de transfert des bénéfices (BEPS, selon l’acronyme anglais) et la nécessité de mettre en œuvre la solution reposant sur deux piliers pour faire en sorte que les grandes entreprises multinationales (EMN) paient leur juste part d’impôt là où elles exercent leurs activités et génèrent des bénéfices.

De nouvelles données publiées révèlent la persistance des risques d’érosion de la base d’imposition et de transfert des bénéfices (BEPS, selon l’acronyme anglais) et la nécessité de mettre en œuvre la solution reposant sur deux piliers pour faire en sorte que les grandes entreprises multinationales (EMN) paient leur juste part d’impôt là où elles exercent leurs activités et génèrent des bénéfices.

NOTE EFI ces etudes ne visent que l analyse des taux et non des assiettes fiscales ???

Trop d’impôts tue l impôt par A LAFFER (1970)

Un bon impôt a une assiette large et un taux faible

par C LAGARDE (2008)

L' évolution en 2021

IMPOT SUR LES SOCIETES DANS L OCDE :

Baisse géneralisée les statistiques de juillet 2021

Quel taux pour l'impôt sur les sociétés en France ?

Conseil des Prélèvements Obligatoires du 8.juillet 21

MAIS quid de l assiette

. BAISSE GENERALISEE DE L 'IS DANS LE MONDE

La dernière édition annuelle 2022

Situation mensuelle de l'État : Octobre 2022

Recettes IS en octobre (p 12)

Octobre 22 67 471 octobre 21 51 394 + 32%

Statistiques OCDE Vde l'impôt sur les sociétés

analyse plus de 160 pays et juridictions, comprend de nouvelles données agrégées issues des déclarations pays par pays sur les activités de près de 7 000 EMN, ce qui représente un progrès considérable dans les efforts de transparence fiscale.

Lire le rapport (disponible en anglais seulement)

FAQs : Les Statistiques anonymisées et agrégées issues des déclarations pays par pays

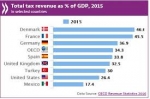

Les données publiées fin 2022 montrent en outre que l’impôt sur les bénéfices des sociétés demeure une source importante de recettes fiscales pour la plupart des pays, en particulier dans les économies de marché en développement et émergentes. En moyenne, l’impôt sur les sociétés représente une part plus importante du total des recettes fiscales en Afrique (18.8 %), dans la région Asie-Pacifique (18.2 %) et en Amérique latine et dans les Caraïbes (15.8 %) que dans les pays de l’OCDE (9.6 %).

Après des années de réductions des taux légaux de l’impôt sur les sociétés, les nouvelles données font état d’une stabilisation de ces taux en 2022, doublée d’un certain rétrécissement des bases d’imposition en 2021, alors que les pays s’efforçaient de trouver un équilibre entre augmentation des recettes et incitations à l’investissement.

La stabilisation des taux de l’IS peut aussi être une réponse aux défis budgétaires auxquels les pouvoirs publics ont dû faire face à la suite de la pandémie de COVID-19.

En moyenne, le taux légal combiné de l’impôt sur les sociétés (administration centrale et administrations infranationales) appliqué dans l’ensemble des juridictions étudiées s’établissait à 20 % en 2022, contre 20 % en 2021 et 28 % en 2000.

Certains éléments montrent que les pouvoirs publics ont recours au système de l’IS pour stimuler la reprise économique en encourageant l’investissement, notamment dans les activités de R-D. Les données suggèrent un rétrécissement de la base de l’impôt sur les sociétés, dû à des dotations aux amortissement plus généreuses, ces dispositions étant appliquées dans 65 juridictions en 2021, contre 57 en 2019. Elles donnent également à penser que les dispositions fiscales en faveur de la R-D sont devenues plus généreuses en 2020 et 2021 dans un certain nombre de pays de l’OCDE et d’États membres de l’UE suite à la crise du COVID-19.

Cette année, la couverture de ces séries de données a continué de s'étendre, notamment avec l’apparition de plusieurs nouvelles juridictions pour la première fois dans la base de données. Cette quatrième édition s'articule autour de neuf grandes catégories de données :

-recettes de l'impôt sur les sociétés

-taux légaux d'imposition des sociétés

-mise en œuvre de l'action 13

-statistiques anonymisées et agrégées issues des déclarations pays par pays

-taux effectifs d'imposition prospectifs

-incitations fiscales en faveur de la recherche et du développement et régimes de la propriété intellectuelle

-règles relatives aux sociétés étrangères contrôlées

-règles de limitation des déductions d'intérêts

-taux de retenue à la source standard

COMPRENDRE LA BASE DE DONNÉES

ATTENTION le rapport ne fait etat que d'une comparaison de taux alors que les recettes fiscales

dépendent aussi de l assiette , élément non analysé

Taux légaux d'imposition des sociétés

Les données sur les taux légaux d'impostion des sociétés pour les juridictions de l'OCDE proviennent de la base de données OECD Tax Database. Une annexe explicative pour les juridictions de l'OCDE et un annexe explicative pour les juridictions non-membres de l'OCDE contiennent des informations supplémentaires sur les taux légaux d'imposition des sociétés pour de certains juridictions.

Taux effectifs d'imposition des sociétés

La méthodologie de l'OCDE est décrite en détail dans le document de travail n °38 de l'OCDE sur la fiscalité (Hanappi, 2018), lequel s'appuie sur le modèle théorique élaboré par Devereux et Griffith (1999, 2003). Des informations méthodologiques supplémentaires sont disponibles dans l'annexe explicative sur les taux effectifs d'imposition des sociétés.

Recettes de l'impôt sur les sociétés

Les données sur les recettes de l'impôt sur les sociétés proviennent de la base de données mondiale des statistiques des recettes publiques. Lire la note technique décrivant l'élaboration de la base de données : couverture, sources, avantages et limites. La base de données repose sur la définition des impôts, indiquée dans la classification des impôts du Guide d'interprétation de l'OCDE.

Mise en œuvre de l'action 13 du BEPS

L'Action 13 fait partie du pilier transparence du Projet BEPS de l'OCDE et du G20, soutenant les juridictions dans la lutte contre le BEPS. La base de données contient des informations sur les cadres juridiques nationaux pour les rapports pays par pays dans le monde.

Incitations fiscales en faveur de la recherche et du développement (R-D)

La base de données contient deux séries d'indicateurs qui offrent une vision complémentaire de l'étendue du soutien fiscal à la R-D fourni par le biais d'incitations fiscales à la R-D basées sur les dépenses. La première série se concentre sur des indicateurs synthétiques de politique fiscale qui capturent l'effet des incitations fiscales à la R&D fondées sur les dépenses sur les coûts d'investissement des entreprises. Il contient deux nouveaux indicateurs du taux moyen effectif d'imposition de la R-D et du coût du capital de la R&D. Ces indicateurs sont produits par le Centre de politique et d'administration fiscales et la Direction de la science, de la technologie et de l'innovation de l'OCDE. La méthodologie est décrite dans un document de travail de l'OCDE sur la fiscalité, intitulé Corporate Effective Tax Rates for R&D. D'autres notes de modélisation sont disponibles dans une annexe explicative. Il complète les estimations des taux de subventions fiscales implicites basées sur l'indicateur B-Index provenant de la base de données de l'OCDE sur les incitations fiscales à la R-D produite par la Direction de la science, de la technologie et de l'innovation de l'OCDE. Le deuxième ensemble d'indicateurs, provenant de la base de données de l'OCDE sur les incitations fiscales à la R-D, présente le coût des incitations fiscales fondées sur les dépenses pour le gouvernement ainsi que des estimations du soutien public direct à la R-D des entreprises.

Régimes de propriété intellectuelle (PI)

Les données sur les régimes de la PI proviennent des informations détaillées collectées par le Forum de l'OCDE sur les pratiques fiscales dommageables (FHTP) pour ses examens par les pairs portant sur les régimes fiscaux préférentiels.

Les statistiques anonymisées et agrégées issues des déclarations pays par pays

Les statistiques anonymisées et agrégées issues des déclarations pays par pays offrent une nouvelle source importante de données sur la fiscalité et les activités économiques mondiales des entreprises multinationales. Ces statistiques sont soumises à un certain nombre de limites inhérentes aux données, détaillées dans la clause de non-responsabilité autrement dit « l'avertissement ».

Règles relatives aux sociétés étrangères contrôlées

Les données sur les règles relatives aux sociétés étrangères contrôlées sont disponibles pour 49 juridictions pour l'année 2019.

Règles de limitation de la déductibilité des intérêts

Les données sur les règles de limitation de la déductibilité des intérêts sont disponibles pour 67 juridictions pour l'année 2019.

Taux de retenue à la source standard

Taux de retenue à la source standard imposés par les juridictions sur les paiements de dividendes, d'intérêts, de redevances et de certains paiements de services tels que les frais techniques et les frais de gestion. Les taux pour l'année 2022 sont disponibles pour 112 juridictions.

14:34 | Tags : evolutions de l'impôt sur les sociétés dans l 'ocde | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |