ART 155 A qui doit apporter la preuve ?? (CE 22.01.18) (05 juin 2018)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

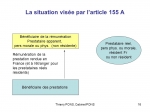

RAPPEL l’article 155 A dispose que les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières sous certaine conditions

QUI DOIT APPORTER LA PREUVE DE LA LOCALISATION

DE LA REALISATION DU SERVICE

BOFIP- Contribuables prêtant leur concours à des personnes domiciliées ou établies hors de France

Code général des impôts - Article 155 A | Legifrance

Art 155 A est applicable à des non résidents conventionnés

Dans un arrêt du 22 janvier 2018 le conseil d état annulant le redressement rappelle les conditions de preuves à apporter pour déterminer la localisation des prestations de services

Par ailleurs le CE précise que la notion de "service rendu en France" au sens du dispositif retenue par le II de l'article 155 A du CGI s'entend des services "réalisés en France" et non pas "utilisés en France

"Lorsque l'administration apporte, dans l'hypothèse où le contribuable est domicilié hors de France et relève, à ce titre, du II de l'article 155 A du CGI, des éléments suffisants permettant de penser que la prestation a été rendue, c'est-à-dire réalisée, en France, il appartient alors au contribuable d'apporter, le cas échéant, toutes justifications utiles sur le lieu d'exercice de ses activités professionnelles."

Mr et Mme Caruso, qui sont associés et dirigeants d'un groupe de sociétés françaises, ont été rémunérés au titre de leur mandat social jusqu'en juillet 2007 par la société mère, la holding Carphi, dont M. Caruso détient 100 % du capital et qui est située à Bethonvilliers dans le territoire de Belfort. Ils ont, à l'été 2007, transféré leur domicile personnel en Suisse après y avoir créé une société dénommée Sorephi Consulting dont ils étaient les seuls associés, dirigeants et salariés. Cette société a conclu, le 1er septembre 2007, avec la société Carphi, un contrat de prestations de services au titre duquel cette dernière a versé à la société suisse des honoraires s'élevant à 256 830 euros pour l'année 2008 et 168 300 euros pour l'année 2009.

A l'issue de la vérification de comptabilité de la société Carphi et du contrôle sur pièces des déclarations déposées par les requérants auprès du centre des impôts des non-résidents, l'administration a estimé que la société Sorephi Consulting, dont les prestations correspondaient à celles au titre desquelles M. et Mme Carusoétaient auparavant rémunérés en qualité de dirigeants de la société Carphi, n'avait été créée que pour leur permettre de continuer à percevoir cette rémunération en franchise d'impôt.

En application du II de l'article 155 A CGI, l'administration a, rapporté au revenu imposable du foyer fiscal des années 2008 et 2009 les sommes versées par la société Carphi à la société Sorephi Consulting et a assorti les impositions correspondantes de la majoration de 40 % pour manquement délibéré.

Le conseil d état annule le redressement sans renvoi

Conseil d'État, 3ème - 8ème chambres réunies, 22/01/2018, 406888

L’administration doit apporter la preuve du lieu d’exécution des prestations de services

Il résulte de l'instruction que la société Sorephi, dont le siège social correspond à l'adresse d'un domaine viticole en Suisse et le numéro de téléphone fixe figurant sur les factures est celui d'un cabinet fiduciaire, a pour unique client la société française Carphi et pour seuls salariés les requérants. Le contrat conclu le 1er septembre 2007 entre ces deux sociétés prévoit la fourniture de prestations d'assistance par la société Sorephi dans les domaines de la prospection et de la représentation commerciale, du management, de la stratégie d'entreprise, du conseil en étude de marché ou de gestion.

Après avoir estimé, ce qui n'est pas contesté en cassation, que les services n'étaient pas rendus à la société Carphi par la société suisse mais par M. et MmeA..., la cour d’apple a jugé que ces services devaient être regardés comme effectués en France, aux seuls motifs, d'une part, qu'ils recouvraient les tâches de direction de cette société rémunérées jusqu'en juillet 2007 par les salaires versés à M. et MmeA..., et, d'autre part, qu'il n'était pas allégué que la société Sorephi Consulting avait une filiale ou un établissement en Suisse, alors que les sociétés du groupe Carphi étaient situées en France.

En statuant ainsi, la cour a inexactement qualifié les faits dès lors que les éléments qu'elle a relevés n'étaient pas pertinents au regard de la charge de la preuve qui incombe à l'administration pour permettre de penser que les requérants avaient continué à exercer, à compter de leur installation en Suisse, leurs activités professionnelles en France.

lire aussi

Conseil d'État, 3ème - 8ème chambres réunies, 12/05/2017, 398300

Les conclusions LIBRES de Mr VINCENT DAUMAS

Les prestations dont la rémunération est susceptible d'être imposée, en application de l'article 155 A du code général des impôts (CGI), entre les mains de la personne qui les a effectuées correspondent à un service rendu pour l'essentiel par elle et pour lequel la facturation par une personne domiciliée ou établie hors de France ne trouve aucune contrepartie réelle dans une intervention propre de cette dernière, permettant de regarder ce service comme ayant été rendu pour son compte...

17:33 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |