01 janvier 2022

L"aviseur fiscal rémunéré / ses nouvelles possibilités de déclaration : la TVA et la fraude fiscale interne supérieure à 100.000 e de droits

Pour recevoir la lettre EFI inscrivez vous enhaut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

L'aviseur fiscal rémunéré ( à mettre à jour )

pour lire et imprimer avec des liens cliquez

mise à jour decembre 2021

Rapport d'information sur les aviseurs fiscaux (decembre 21)

Protection de l'aviseur fiscal par la CADA(avis du 16.12.21)

La recherche du renseignement est le premier maillon

de la chaîne du contrôle fiscal /par E Woerth

La loi de finances pour 2020 pérennise expérience de l’ aviseur fiscal rémunéré en la codifiant sous l’article L. 10‑0 AC du LPF et étend son application à la fraude à la TVA et à la fraude fiscale et la grave fraude fiscale INTERNE dont le mont ant des droits éludés est supérieur à 100.000€

En quoi consiste le dispositif des aviseurs fiscaux ...

Dans un rapport au Parlement, qui a été débattu le 5 juin en commission des finances,

Bercy explique que le dispositif instauré en 2017 est un succès.

Depuis deux ans, le fisc a la possibilité d’indemniser des informateurs pour des dossiers de fraude fiscale internationale*. Auteure d’un récent rapport parlementaire, la députée socialiste Christine Pirès Beaune revient pour Capital sur le dispositif des aviseurs fiscaux.CLIQUEZ POUR LIRE

N° 1991 - Rapport d'information de Mme Christine Pires Beaune ...

INEDIT EFI

LE RAPPORT 2018 DE L IRS AU CONGRES US SUR LES PRIMES

VERSEES AUX US AVISEURS FISCAUX

Au cours de l'exercice 2018, l'IRS a octroyé 312 millions de dollars aux dénonciateurs de fraude fiscale , et les dénonciateurs ont permis à l'IRS de récupérer 1 441 255 859 $.

The Internal Revenue Service (IRS) Whistleblower Program

leurs nombres, leurs montants, les impôts récoltés,le nbre de fonctionnaires

attachés et les délais de paiement,etc par ailleurs l'intervention de l'IRS nécessite

un plancher élevé d'impositions omises (cliquez)

merci à notre ami J Doe de washington

En quoi consiste le dispositif des aviseurs fiscaux ?

L'Etat va mieux rémunérer les « indics » du fisc Par Ingrid Feuerstein

Les pouvoirs publics ,dans le cadre de la politique de recherche du renseignement fiscal, et suivant les exemples étrangers ont décidé de maintenir le dispositif réservé à la fraude fiscale internationale

et de l étendre à la TVA et aux grosses infractions fiscales internes supérieures à 100000 € de droits celles passibles de la dénonciation obligatoire au parquet

L’organisation du contrôle fiscal et la lutte contre la fraude fiscale en France

Tableau du champ d’application de la nouvelle procédure

mise à jour décembre 2019

Mieux protéger les lanceurs d'alerte de fraude fiscale

Les nouvelles règles applicables à l'échelle de l'UE à partir de 2021

Cette directive va garantir un niveau élevé de protection des lanceurs d'alerte dans un large éventail de secteurs, couvrant notamment les marchés publics, les services financiers, le blanchiment de capitaux, la sécurité des produits et des transports, la sûreté nucléaire, la santé publique, la protection des consommateurs et la protection des données.

Comment sont rémunérés les aviseurs des douanes (source senat)

mise à jour octobre 2019

Pour mémoire, l’article 109 de la LF pour 2017 a autorisé l’administration fiscale à indemniser toute personne étrangère aux administrations publiques, qui a fourni des renseignements ayant amené la découverte d’un manquement à une obligation fiscale.

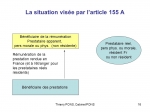

Le champ d application est limité exclusivement aux manquements aux règles fixées à l’article 4 B, au 2 bis de l’article 39 ou aux articles 57, 123 bis, 155 A, 209, 209 B ou 238 A du CGI ou d’un manquement aux obligations déclaratives prévues au deuxième alinéa de l’article 1649 A ou aux articles 1649 AA ou 1649 AB du même code.

Le PLF pour 2020 pérennise cette expérience en la codifiant sous l’article L. 10‑0 AC du LPF ;et étend son application à la fraude à la TVA et à la grave fraude fiscale interne

14:04 Publié dans Article 155 A, EVASION FISCALE internationale, Examen de situation fiscale, La preuve en fiscalité, Lanceur d'alerte | Tags : aviseur fiscal et douanier, informateur fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 novembre 2021

CONTROLES FISCAUX INTERNATIONAUX : les résultats 2018 ET la prospective

La politique du contrôle fiscal est un art délicat comprenant de la psychologie, de la prévention, de la technique mais d’abord des relations humaines, celles du travail de nos vérificateurs et aussi de l acceptation par nos concitoyens

La politique du contrôle fiscal est un art délicat comprenant de la psychologie, de la prévention, de la technique mais d’abord des relations humaines, celles du travail de nos vérificateurs et aussi de l acceptation par nos concitoyens

L’approche française, élaborée au début des années 1990 notamment par Robert Baconnier , était fondée d’abord sur le contrôle des fraudes de quartiers ou de voisinage ,très importantes en droits omis et en nombre de contribuables mais extrêmement disséminées et donc très coûteuses à contrôler Durant cette période , des textes très protecteurs du citoyen (loi AICARDI)ont aussi été votés après les émeutes fiscales du CIDUNATI

En ce qui concerne la fiscalité internationale, ce n est que depuis une vingtaine d’années que la question de la fraude internationale s’est amplifiée je reprends les propos de PASCAL SAINT-AMANS (OCDE )devant la commission des finances de l’ assemblée nationale (cliquez pour lire page 3) et ce « avec la mise en place d’une industrie du conseil fiscal destinée à tirer avantage de la globalisation en organisant le divorce entre, d’une part, la localisation des activités dans les marchés où les ventes ont lieu ou dans les pays où les biens sont fabriqués et, d’autre part, la localisation des profits, qui sont généralement concentrés dans des petites, voire très petites, économies ouvertes, avec très peu ou pas « d’imposition. .

la répartition 2018 du contrôle fiscal externe par montant de redressements cliquez

Plus de 50 % (53%)des contrôles externes rapportent moins de 30.000 EUROS ??? (25864/48464)

Fraude fiscale : caractérisation et enjeux

Robert Baconnier et Michel Taly

Fraude fiscale : une nouvelle donne ? par Michel Taly

A l’époque, avant la mondialisation, la fraude organisée était peu fréquente ainsi, en conséquence, que son contrôle, et ce notamment en présence de contribuables bien protégés par des conseillers puissants (mots utilisés par la cour des comptes dans son référé d’aout 2013 page 11

Les recommandations de la Cour des comptes

pour lutter contre la fraude fiscale internationale (aout 2013)

Une autre approche a vu le jour depuis quelques années celle de la fraude organisée notamment internationale , moins contraignante en terme d effectif donc plus rentable en terme budgétaire mais plus complexe d’une part à déceler et à défendre en contentieux et ce d’autant plus que la France n’a pas encore officiellement utilisé deux pratiques largement utilisées chez nos partenaires la pratique de la prévention et la pratique de la responsabilisation des intermédiaires fiscaux (lire le rapport de l OCDE )

Étude du rôle des intermédiaires fiscauxOCDE

Le rapport Peyrol sur l'évasion fiscale internationale des entreprises (12.09.18)

Quinze actions pour enrayer l’évasion fiscale légale des multinationales

publie en 2015par Alexis Favre

L’organisation du contrôle fiscal et la lutte contre la fraude fiscale Source DGFIP

l’administration fiscale met en œuvre de nouvelles modalités d’exploitation des données pour améliorer la programmation (analyse-risque, datamining) tout en mobilisant ses services de recherche qui recueillent des informations autres que déclaratives et en développant également le recours au traitement de données non structurées (text-mining). Ainsi, les projets informatiques du Service du contrôle fiscal visent à automatiser la conception, l'exploitation et le suivi de listes de dossiers. Le ciblage fin réalisé par la Mission Requêtes et Valorisation (MRV), permettra d'atteindre ces objectifs au moyen d'un silo intégrant de façon décloisonnée des données de nature et d'origine différentes, adossé au suivi rapproché de l'exploitation des dossiers sélectionnés

|

Le résumé des contrôles fiscaux internationaux en 2018 source PLF 2020 annexesLe contrôle des prix de transfert Article 57 CGICe dispositif a été utilisé à 452 reprises en 2018 pour un montant de rehaussements en base de 3,3 Mds€, soit une hausse de 3,1 %par rapport à 2017. Acte anormal de gestion Ce fondement juridique a été utilisé à 133 reprises en 2018 pour notifier un montant égal à 50 M€ de rectifications en base.

Les rectifications notifiées sur le fondement de l’article 209-I du CGI ont fortement diminué, passant de 2,554 Md€ en base en 2017 à 0,948 Md€ en 2018. • L’article 123 bis du CGI En 2018, ce dispositif a été appliqué à 57 reprises pour un montant de rectifications de 97 M€ (en base). Les territoires principalement concernés par l'application de ce dispositif sont Panama, les Îles Vierges Britanniques, les Bahamas, Liechtenstein, la Suisse, les Îles Samoa, l'Allemagne, Hong-Kong, Luxembourg et la Tunisie. • L’article 155 A du CGI En 2018, ce dispositif a été appliqué à 47 reprises pour un montant de rectifications de 14 M€ d’euros (en base). Les États concernés par les rémunérations visées à l’article 155 A du CGI sont principalement les Îles Vierges Britanniques, les États-Unis, l'Espagne, le Royaume-Uni, Hong-Kong, le Liban, le Maroc, la Suisse et Gibraltar. • L’article 209 B du CGI En 2018, ce dispositif a été appliqué à 13 reprises pour un montant de rectifications de 59 M€ (en base). Les juridictions concernées par l'application de ce dispositif sont essentiellement le Luxembourg (notamment pour des dossiers de captives de réassurance luxembourgeoises utilisées pour tirer parti du régime de la provision pour fluctuation de sinistralité du Grand-Duché), les Etats-Unis (pour s'opposer au rapatriement des pertes en France enregistrées par des structures, Limited Liability Companies, traitées aux États-Unis comme transparentes fiscalement). Les autres juridictions concernées ont été le Royaume-Uni et les Îles Caïman. L’article 212 du CGI En 2018, ce dispositif a été mis en oeuvre à 94 reprises pour un montant de rectifications de 322 M€ (en base) . Les rapports des services montrent un intérêt croissant pour ces problématiques. Les bénéficiaires des intérêts sont principalement établis en Suisse ou au Luxembourg, où ils sont soumis à un régime préférentiel d'imposition (régime de la finance branch notamment). 11 affaires ont concerné, à la DVNI, des plafonnements de taux d’intérêt intragroupe (I-a de l'article 212). Les autres territoires concernés par ce dispositif sont principalement les Pays-Bas, le Royaume-Uni, les États-Unis, la Belgique, l'Allemagne et l'Irlande. • Le dispositif de l’article 238 A du CGI En 2018, ce dispositif a été appliqué à 33 reprises pour un montant de rectifications de 12 M€ (en base). Les territoires concernés par ce dispositif sont, de manière non exhaustive, le Luxembourg, la Tunisie, l'Irlande, les Îles Marshall, Jersey, Panama, Belize, Hong-Kong, Andorre et Émirats Arabes Unis.

|

18:47 Publié dans Article 155 A, EVASION FISCALE internationale | Tags : controles fiscaux internationaux : les résultats 2018 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 juillet 2021

Art 155 A le service imposable en France peut etre rendu à l étranger ‘CE 10/12/2020

L'article 155 A du Code général des impôts (CGI) permet d'assujettir à l'impôt français les sommes versées à des entités domiciliées à l'étranger lorsque les services rémunérés par les sommes en question ont été rendus en France ou par une personne domiciliée en France

B... exerce une activité de prestataire de services en ingénierie industrielle dans le cadre d'une entreprise individuelle.

A la suite d'une procédure de visite et saisie engagée sur le fondement de l'article L. 16 B du livre des procédures fiscales, qui a concerné le domicile de M. B..., celui de ses parents, le siège de son entreprise individuelle et celui de son expert-comptable, l'administration fiscale a engagé, d'une part, une vérification de comptabilité de la société Harucci, installée à Gibraltar, dont elle a estimé qu'elle avait un établissement stable au siège de l'entreprise individuelle de M. B..., et un examen contradictoire de la situation fiscale personnelle de ce dernier, ces deux opérations de contrôle portant sur les années 2009 et 2010.

Estimant que M. B... avait exercé son activité par l'intermédiaire de la société Harucci, l'administration a, sur le fondement de l'article 155 A du code général des impôts, imposé entre les mains du contribuable, dans la catégorie des bénéfices industriels et commerciaux, les sommes perçues par cette société. L'administration fiscale a également rectifié les bénéfices industriels et commerciaux déclarés par M. B... au titre de son entreprise individuelle.

Le tribunal administratif de Lyon a rejeté la demande de M. B... tendant à la décharge des cotisations supplémentaires d'impôt sur le revenu au titre des années 2009 et 2010 résultant de ces rectifications. M. B... demande l'annulation de l'arrêt de la cour administrative d'appel de Lyon du 13 décembre 2018 en tant qu'il n'a pas fait intégralement droit à son appel.

BOFIP Contribuables prêtant leur concours à des personnes

domiciliées ou établies hors de France

Aux termes du I de l'article 155 A du code général des impôts :

" Les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières :

- soit, lorsque celles-ci contrôlent directement ou indirectement la personne qui perçoit la rémunération des services ;

- soit, lorsqu'elles n'établissent pas que cette personne exerce, de manière prépondérante, une activité industrielle ou commerciale, autre que la prestation de services ;

- soit, en tout état de cause, lorsque la personne qui perçoit la rémunération des services est domiciliée ou établie dans un Etat étranger ou un territoire situé hors de France où elle est soumise à un régime fiscal privilégié au sens mentionné à l'article 238 A ".

POUR LE CONSEIL

Conseil d'État N° 428059 9ème chambre 10 décembre 2020

Mme Emilie Bokdam-Tognetti, rapporteur public

ces dispositions qui prévoient d'imposer entre les mains d'une personne qui rend des services les sommes correspondant à la rémunération de ces services lorsqu'elles sont perçues par une personne domiciliée ou établie hors de France n'est pas subordonnée, dans l'hypothèse, mentionnée au I de cet article, où la personne qui rend les services est domiciliée en France, à la condition que ces servic s aient été rendus en France.

16:03 Publié dans Article 155 A | Tags : article 155a cgi patrick michaud avocat fiscaliste | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

société de portage salariale internationale et l’article 155 A CGI (CE 4/11/20 conclusions K Ciavaldini

Les lettres fiscales d'EFI

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

La société de portage salarial est un procédé légal souvent utilisé par les groupes internationaux pour favoriser la mobilité internationale de leurs collaborateurs. Toutefois dans certaines situations ce procédé peut être artificiel pour permettre d’échapper à la lourdeur des prélèvements fiscaux et sociaux de la France .telle est la situation jugée par le conseil d’etat dans sa décision du 4 novembre 2020

Le conseil d’état nous révèle une pratique d’évasion fiscale par portage salarial artificiel chère que le fisc a réussi à contrecarrer grâce à l article 155 A

RAPPEL l’article 155 A dispose que les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables en France au nom de ces dernières sous certaine conditions

Les principes d'imposition des salaires

15:09 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 février 2021

ART 155 A Revirement de jurisprudence ? Une concession de marques est elle une prestation de services (non) Conseil d'État AFF VUARNET 8 juin 2020 Mme Anne Iljic, rapporteur public et CAA Paris 7.10.20

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

En rejetant les redressements , le conseil d etat en juin 2020 et la CAA de Paris en octobre 2020 nous montrent une interpretation quasi littérale de ce texte anti abus

L’article 155 A CGI est un dispositif anti abus mis en place pour lutter contre un type d'évasion fiscale qui consiste, dans certains métiers, à créer des sociétés dans un État (bénéficiant notamment d'un taux d'imposition plus favorable) qui encaissent le montant des prestations et en reversent une partie au bénéficiaire sous forme de salaires.

Les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières dans certains cas, notamment lorsque le ou les prestataires n’établissent pas que la personne qui perçoit la rémunération exerce, de manière prépondérante, une activité industrielle ou commerciale autre que la prestation de services

un peu d histoire fiscale

CE 25 janvier 1989 N°,44789 l'affaire Mireille Mathieu

Conseil d’État N° 271366 28 mars 2008 Aff Charles Aznavour

Le BOFIP l'article 155 A du code général des impôts

RENDEMENT de l’article 155A en Meuros

Imposition des rémunérations perçues par une personne établie hors de France au titre de prestations réalisées en France

2013 2014 2015 2016 2017

en Base 13 15 7 10 21

Une redevance de marques n’est pas une prestation de service

UNE dernière position du conseil d état ( Aff. J VUARNET

Conseil d'État N° 418962 10ème - 9ème chambres réunies 8 juin 2020

- En jugeant que les redevances versées pour l'utilisation des marques et logos exploités par la société D... International BV à la suite de leur cession par M. A... D... à la société Interlicence Distribution Limited, doivent être regardées comme les rémunérations d'une prestation liée au service rendu par M. A... D..., et étaient imposables, en conséquence, à l'impôt sur le revenu, à son nom, en application des dispositions du I de l'article 155 A du code général des impôts, alors que ces redevances ne sont pas la contrepartie d'un service rendu, la cour administrative d'appel de Lyon a commis une erreur de droit. M. D... est dès lors fondé, sans qu'il soit besoin de se prononcer sur les autres moyens de ses pourvois, à demander l'annulation des arrêts qu'il attaque.

LE CONSEIL D ETAT CENSURE DONC SANS RENVOI LES DECISIONS DE LA CAA DE LYO?

la CAA de Lyon du 11 janvier 2018,

Arrêts n° 17LY00951, 17LY00952

après avoir jugé que les redevances perçues par Vuarnet International BV en rémunération du droit consenti à diverses sociétés françaises et étrangères d’exploiter les logos et marques Vuarnet devaient être regardées comme rémunérant une prestation de services, a estimé que le contribuable contrôlait cette société, qu’il détenait indirectement, via la société Interlicence Distribution Limited, et qu’il n’établissait pas qu’elle exerçait une activité industrielle ou commerciale autre que la prestation de services.

position de la CAA de Paris ( 07/10/2020 )

L intervention directe du prestataire doit être prouvée

La cour d’appel de Paris vient de juger que cette mesure anti abus ne peut s’appliquer que si l administration apporte la preuve de la réalité de l intervention personnelle du contribuable ; le fait qu’il soit le bénéficiaire économique des sociétés relais ne creee pas de présomption

L'administration fiscale a estimé que les sommes, versées sur le compte bancaire ouvert auprès de la banque Rietmu Bank de Riga par la société de droit britannique MMT Global Ltd dont M. D... est le propriétaire et le seul bénéficiaire économique, et qui proviennent de sociétés soit contrôlées par M. D... comme Levco Formation, Formatop et Cabsiel soit de la société Sparte, cliente de la société Levco Formation, devaient être regardées comme ayant été versées au seul profit de M. D... pour des prestations de formation professionnelle qu'il aurait lui-même effectuées.

Elle en a déduit que ces sommes étaient taxables sur le fondement des dispositions du I de l'article 155 A du code général des impôts.

La réalité de l'intervention personnelle de M. D... dans la réalisation de telles prestations conditionne la mise en oeuvre des dispositions de l'article précité.

En l'espèce, l'administration allègue mais n'établit aucunement que M. D... a effectué lui-même de telles prestations.

la seule circonstance que M. D... ait exercé le contrôle de la société MMT Global Ltd et que des sommes aient été versées sur le compte bancaire de celle-ci ne saurait, contrairement à ce que soutient le ministre, suffire à justifier l'existence d'une prestation fournie par le requérant, ni la taxation desdites sommes entre ses mains, sur le fondement desdites dispositions.

14:22 Publié dans Abus de droit :JP, Abus de droit: les mesures, Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 mai 2019

Le retour de l article 155 A ,,

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

155 A Application du dispositif anti-abus pour des prestations facturées par l'intermédiaire d'une société luxembourgeoise (CE 9 mai 2019°

Le conseil d etat vient de nous rappeler l existence de l article 155A du CGI voté en 1979 pour combattre l évasion fiscale internationale de nos artistes

CE 9 mai 2019, n° 417514 analyse

Cette disposition était fort utilisée dans le cadre des stars compagnies

A titre d’exemples

CE 25 janvier 1989 N°,44789 l’affaire Mireille .Matthieu

Conseil d’État N° 271366 28 mars 2008 Aff Charles Aznavour

OR Cet article est d’une rentabilité budgétaire tres faible alors qu’il peut etre efficace attendons le rapport de la cour des omptes sur ce point

ABUS DE DROIT FISCAL /LES ONZE OUTILS par Bénédicte Peyrol

RENDEMENT de l’article 155A en Meuros

Imposition des rémunérations perçues par une personne établie hors de France au titre de prestations réalisées en France

2013 2014 2015 2016 2017

en Base 13 15 7 10 21

Code général des impôts - Article 155 A |

Bulletin Officiel des Finances Publiques-Impôts BOFiP

21:04 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 décembre 2018

Article 155 A et activité occulte en France par un résident suisse Aff SERDIPLAST CE 12/10/18

Dans l’affaire SERDIPLAST, l’administration a imposé à l’impôt sur le revenu un contribuable domicilié en suisse en vertu de l’article 155A CGI.et en qualité d’activité occulte.. les honoraires perçus par la société suisse Serdi International SA au titre des prestations d'assistance technique et commerciale litigieuses fournies à la SAS Serdiplast

Conseil d'État, 8ème - 3ème chambres réunies, 12/10/2018, 414383,AFF Serdiplast

CAA de VERSAILLES, 3ème chambre, 20/07/2017, 16VE02004

L’ Art 155 A est applicable à des non résidents conventionnés

ART 155 A qui doit apporter la preuve ?? (CE 22.01.18)

"Lorsque l'administration apporte, dans l'hypothèse où le contribuable est domicilié hors de France et relève, à ce titre, du II de l'article 155 A du CGI, des éléments suffisants permettant de penser que la prestation a été rendue, c'est-à-dire réalisée, en France, il appartient alors au contribuable d'apporter, le cas échéant, toutes justifications utiles sur le lieu d'exercice de ses activités professionnelles."

15:07 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 juin 2018

ART 155 A qui doit apporter la preuve ?? (CE 22.01.18)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

RAPPEL l’article 155 A dispose que les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières sous certaine conditions

QUI DOIT APPORTER LA PREUVE DE LA LOCALISATION

DE LA REALISATION DU SERVICE

BOFIP- Contribuables prêtant leur concours à des personnes domiciliées ou établies hors de France

Code général des impôts - Article 155 A | Legifrance

Art 155 A est applicable à des non résidents conventionnés

Dans un arrêt du 22 janvier 2018 le conseil d état annulant le redressement rappelle les conditions de preuves à apporter pour déterminer la localisation des prestations de services

Par ailleurs le CE précise que la notion de "service rendu en France" au sens du dispositif retenue par le II de l'article 155 A du CGI s'entend des services "réalisés en France" et non pas "utilisés en France

"Lorsque l'administration apporte, dans l'hypothèse où le contribuable est domicilié hors de France et relève, à ce titre, du II de l'article 155 A du CGI, des éléments suffisants permettant de penser que la prestation a été rendue, c'est-à-dire réalisée, en France, il appartient alors au contribuable d'apporter, le cas échéant, toutes justifications utiles sur le lieu d'exercice de ses activités professionnelles."

17:33 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 février 2018

Situations particulières liées au domicile fiscal : les BOFIP

Situations particulières liées au domicile

Conformément aux dispositions de l'article 4 A du code général des impôts (CGI), le champ d'application de l'impôt sur le revenu est différent selon que les personnes sont ou non domiciliées en France.

Les personnes domiciliées en France sont soumises à une obligation fiscale illimitée ; elles sont imposées dans les conditions de droit commun sur l'ensemble de leurs revenus de source française ou étrangère. Des exceptions sont toutefois prévues en faveur des salariés détachés à l'étranger par leur entreprise et qui ont conservé leur domicile fiscal en France (CGI, art. 81 A et cf. BOI-RSA-GEO-10) et les agents de l'État en service à l'étranger (2 de l'article 4 B du CGI, cf. BOI-IR-CHAMP).

Les personnes domiciliées hors de France sont, en principe, passibles de l'impôt sur le revenu si elles ont des revenus de source française ou si elles disposent d'une habitation dans notre pays. La notion de domicile fiscal en droit interne est traitée à BOI-IR-CHAMP-10.

Les conventions internationales sont traitées à BOI-INT.

La présente division comporte quatre titres :

Titre 1 : Application du droit interne en l'absence de conventions fiscales internationales

les règles de droit interne d'imposition en France des personnes non domiciliées en l'absence de conventions internationales

Chapitre 1 : Personnes concernées

Chapitre 2 : Modalités d'imposition

Section 1 : Principes généraux, base et calcul de l'impôt sur le revenu

Section 2 : Retenues à la source et prélèvements

Sous-section 1 : Retenue à la source sur les traitements, salaires, pensions et rentes viagères

Sous-section 5 : Retenue applicable à certains revenus non salariaux et assimilés

Sous-section 7 : Prélèvement libératoire sur les plus-values immobilières (champ d'application)

Section 3 : Etablissement de l'impôt sur le revenu et cas particuliers

Titre 2 : Acquisition d'un domicile en France ou transfert de domicile hors de France

les règles d'imposition en cas de transfert de domicile entre la France et l'étranger Les contribuables domiciliés en France sont soumis à l'impôt sur le revenu à raison de l'ensemble de leurs revenus, qu'ils soient de source française ou non. Cependant les intéressés ne sont tenus à l'obligation fiscale illimitée que pour la période au cours de laquelle ils ont en France leur domicile. Ainsi, en application de ce principe, les articles 166 du CGI et 167 du CGI fixent les règles d'imposition en cas de transfert de domicile entre la France et l'étranger ;

Titre 3 : Contribuables prêtant leur concours à des personnes domiciliées ou établies hors de France

le régime particulier concernant les contribuables prêtant leurs concours à des personnes domiciliées ou établies hors de France (Les sommes destinées à rémunérer les prestations réalisées par certaines personnes peuvent ne pas être versées directement à leurs véritables bénéficiaires mais à des personnes physiques domiciliées hors de France ou à des sociétés ayant leur siège hors de France. L'article 155 A du CGI précise le régime d'imposition de ces sommes

le régime particulier concernant la situation des non-résidents tirant de France l'essentiel de leurs revenus imposables ("Non-Résidents Schumacker") Ces non-résidents sont assimilés à des personnes fiscalement domiciliées en France, au sens du droit interne, mais restent tenus à une obligation fiscale limitée, au sens des conventions internationales.

07:10 Publié dans Article 155 A, EVASION FISCALE internationale, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa | Tags : situations particulières liées au domicile fiscal : les bofip | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 février 2018

La preuve par témoin fiscal (L. 10-0 AB du LPF, )le BOFIP du 07.02.18

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

pour recevoir la lettre EFI inscrivez vous en haut à droite

LE NOUVEAU DROIT D AUDITION FISCALE

L’article 19 de la loi de finances rectificative pour 2016 du 29 décembre 2016, non invalidé par le conseil constitutionnel, a créé une nouvelle procédure d’audition par les agents de la direction générale des finances publiques (DGFiP) en matière de fraude fiscale internationale.Dans le cadre de la politique initiée en 2009 par E Woerth pour améliorer la recherche de la preuve de fraude fiscale, le parlement a voté un nouveau droit en faveur de l’administration fiscale ,droit très encadré

Les différents droits d’audition fiscale pdf

La nouvelle Procédure d'audition des témoins fiscaux

BOFIP du 7 février 2018

Note P Michaud ce droit d’audition n’étant pas effectué par des inspecteurs judiciaires n’est pas contraignant pour l’instant ; les travaux de réflexion de la future loi sur la fraude fiscale dans laquelle il serait « réfléchi « de supprimer le verrou de Bercy mais uniquement pour les infractions de fiscalité internationale pourrait modifier cette prudence traditionnelle de la DGFIP qui a toujours été très « hésitante » à pénaliser la recherche de la preuve .Mais alors la procédure serait suivie par le PNF ce qui permettra notamment que le budget, élevé , de ce type d’enquêtes chronophagiques soit sur celui de la chancellerie !!

La procédure d'audition prévue à l'article L. 10-0 AB du LPF peut être mise en œuvre uniquement pour rechercher les manquements aux règles fixées aux principaux articles se rapportant à la fiscalité internationale des particuliers et des entreprises.

Sont ainsi visées les dispositions suivantes du code général des impôts (CGI) :

- article 4 B du CGI : critères de la domiciliation fiscale en France des personnes physiques ;

- le 2 bis de l'article 39 du CGI : non-déductibilité des sommes versées à des agents publics étrangers en vue d'obtenir ou de conserver un marché ou un autre avantage indu ;

- article 57 du CGI : réintégration à la base d'imposition des bénéfices indûment transférés à l'étranger ;

- article 123 bis du CGI : imposition en France d'une personne physique à raison des bénéfices réalisés par des entités qu'elle détient à l'étranger et qui bénéficient d'un régime fiscal privilégié ou sont situées dans un État ou territoire non coopératif ;

- article 155 A du CGI : imposition en France de rémunérations versées à l'étranger au titre de prestations de services réalisées en France ;

- article 209 du CGI : règles de territorialité de l'impôt sur les sociétés ;

- article 209 B du CGI : réintégration à la base d'imposition des bénéfices localisés dans un Etat doté d'un régime fiscal privilégié ou un État ou territoire non coopératif ;

- article 238 A du CGI : réintégration des intérêts, revenus de la propriété intellectuelle et autres revenus passifs versés à des entreprises étrangères qui bénéficient d'un régime fiscal privilégié ou sont situées dans un État ou territoire non coopératif.

L'audition ne peut être utilisée que pour obtenir des éléments permettant de mettre au jour des manquements aux dispositions des articles précités.

Ce droit d’auditionner des témoins de fraude fiscale est -un peu- similaire à celui des services de justice et de police mais avec un champ d’application limité à la fraude fiscale internationale

Les différents droits d’audition fiscale pdf

Le Gouvernement explique, dans l’évaluation préalable du présent article que cette nouvelle procédure d’audition permettra NOTAMMENT « dans le cas d’une entreprise prétendument établie à l’étranger mais réalisant son activité en France (…) d’auditionner des clients et des fournisseurs situés en France pour recueillir des renseignements qui ne peuvent être obtenus dans le cadre du droit de communication ».ou dans le facturation de prestations de services à des entités hors UE cachant des personnes domiciliées en France et ce pour éviter la TVA

un exemple de fréquente fraude fiscale à la TVA

09:19 Publié dans Article 155 A, article 238 A, Article 238 bis, EVASION FISCALE internationale, La preuve en fiscalité | Tags : )le bofip du 07.02.18, le droit d audition, témoin fiscal (l. 10-0 ab du lpf | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |