29 novembre 2024

La societe dite de multipropriété et translucidité fiscale

Les Avantages en nature consentis par les sociétés imposées à l’ is ayant pour objet de transférer gratuitement à leurs membres la jouissance d'un bien meuble ou immeuble ne sont pas des revenus distribués

L'article 239 octies du CGI dispose que

» Lorsqu'une personne morale passible de l'impôt sur les sociétés a pour objet de transférer gratuitement à ses membres la jouissance d'un bien meuble ou immeuble, la valeur nette de l'avantage en nature ainsi consenti n'est pas prise en compte pour la détermination du résultat imposable et elle ne constitue pas un revenu distribué au sens des articles 109 à 111.

Cet avantage est exonéré d'impôt entre les mains du bénéficiaire, sauf si celui-ci est une personne morale passible de l'impôt sur les sociétés ou une entreprise imposable à l'impôt sur le revenu selon les règles des bénéfices industriels et commerciaux.lorsqu'une personne morale passible de l'impôt sur les sociétés a pour objet de transférer gratuitement à ses membres la jouissance d'un bien meuble ou immeuble, la valeur nette de l'avantage en nature ainsi consenti n'est pas prise en compte pour la détermination du résultat imposable.

ATTENTION AU FORMALISME

Un Acte conforme à l’objet social peut il etre un acte ANORMAL de gestion au sens fiscal

? (CE 22/07/22 CONC Emilie Bokdam-Tognetti

ATTENTION Cette disposition ne peut pas bénéficier aux personnes morales qui réalisent avec des tiers des opérations productives de recettes, à moins qu'il ne s'agisse d'opérations accessoires n'excédant pas 10 % de leurs recettes totales ou résultant d'une obligation imposée par la puissance publique.

Conformément à l'article 46 quaterdecies de l'annexe III au CGI, les personnes morales bénéficiant de cette exonération sont tenues de joindre à leur déclaration de résultat une déclaration spéciale n° 2038-SD (CERFA n° 10979), disponible en ligne sur le site www.impots.gouv.fr, indiquant, pour la période d'imposition considérée :

- les noms, prénoms et adresses des associés qui bénéficient de la jouissance gratuite des biens sociaux ainsi que le nombre de parts ou actions dont ces associés sont titulaires ;

- la désignation précise des biens et des périodes au cours desquelles chaque associé en a la jouissance ;

- le montant des dépenses communes, ventilées par catégorie, et leur répartition entre les associés.

Par ailleurs, la valeur nette de cet avantage ne constitue pas un revenu distribué lorsque les conditions visées ci dessu sont remplies.

Cet avantage est exonéré d'impôt entre les mains du bénéficiaire, sauf si celui-ci est une personne morale passible de l'impôt sur les sociétés ou une entreprise soumise à l'impôt sur le revenu, dans la catégorie des bénéfices industriels et commerciaux.

En ce qui concerne l'incidence des dispositions de l'article 239 octies du CGI au regard des taxes sur le chiffre d'affaires (TVA), il convient de se reporter au III § 240 à 250 du BOI-TVA-CHAMP-30-10-60-10.

13:51 Publié dans Fiscalité Immobilière, Sté en participation | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2022

LUTTE CONTRE L EVASION FISCALE /LE CENTRE DE DECISON EN FRANCE EST UN ETABLISSEMENT STABLE (PLENIERE FISCALE 11.12.20 avec Conclusions CYTERMAN

MISE A JOUR DECEMBRE 2022

La société Solido Control SL, dont le siège social est à Figueres en Espagne, exerce l'activité de fabrication, programmation, et distribution de tous types de cartes à micro-puces intégrées et de cartes électroniques.

Elle a fait l'objet d'une vérification de comptabilité portant sur la période du 1` janvier 2004 au 31 décembre 2012. A l'issue de ce contrôle, estimant que la société disposait d'un établissement stable en France, l'administration a procédé à l'évaluation du chiffie d'affaires et du bénéfice imposable et lui a adressé, k 20 décembre 2013 et k 18 août 2014, selon la procédure de taxation d'office pré te par les dispositions du 2° et du 3° de l'article L. 66 du livre des procédures fiscales, deux propositions de rectification l'informant notamment de ce qu'il était envisagé de rehausser ses bases imposables à l'impôt sur les sociétés et de procéder à des rappels de taxe sur la valeur ajoutée et de taxes assises sur les salaires au titre de la période précitée.

La CAA de Marseilles , reprenant la JP CONVERSANT de la pleniere fiscale du 11 decembre 2020 dans une decision definitive N° 19MA03781 SOCIETE SOLIDO CONTROL SL du 16 décembre 2021 a confirme la position de l administration

La cour vise notamment l'article 5 de h convention franco-espagnole du 10 octobre 1995:

« 1. Au sens de la présente Convention, l'expression « établissement stable» désigne une installation fixe d'affaires par l'intermédiaire de laquelle une entreprise exerce tout ou partie de son activité. 2 L'expression " établissement stable " comprend notamment :

- a) un siège de direction,

la situation de fait

Il résulte notamment de l'instruction que M. A... gère commercialement la société depuis la France, notamment à Bédanides, siège des sociétés françaises qu'il dirige. La carte de visite de M. A... mentionne une adresse à Bédanides avec des numéros de téléphones français. Des couiriels de ce dernier, auxquels l'administration a eu accès lors de la visite domiciliaire, révèlent que l'intéressé communique ses décisions de gestion depuis la France. Il ressort du document intitulé «Formalité inspection générale des impôts » du 24 avril 2012, qu'à l'occasion d'un contrôle fiscal diligenté par les autorités fiscales espagnoles. M. A... a déclaré percevoir une rémunération, variable pote• partie, en contrepartie d'un travail consistant à développer l'acthité commerciale et de fabrication de Solido Control SL ainsi qu'à assurer la gestion commerciale et les contacts clients de cette dernière. Enfin, la seule salariée de la société en Espagne n'est employée que dix heures par semaine. Dans ces conditions, la gestion de la société ne peut être regardée comme effectuée en Espagne au seul motif que M. A... s'y rend deux jours et demi par mois. De même, la seule circonstance que le conseil d'administration de la société Solido Control SL, qui se réunit en Espagne une fois par• semestre, définirait la politique commerciale ne saurait établir l'existence d'un siège de dr•ection dans cet Etat.

Le lieu de tenue d’un conseil d administration n’est pas , en soi,

la preuve du lieu du siège de direction effective

(PLENIERE FISCALE 11.12.20 avec Conclusions CYTERMAN

le conseil d’état, annulant l’arret de la cour administrative d'appel de Paris n° 17PA01538 du 1er mars 2018 vient t il –enfin ?! - de lancer une boule de pétanque dans les jeux lucratifs des montages notamment irlandais établis dans un but quasi exclusivement fiscal au détriment de notre budget et de nos emplois

Cette décision vise tant l impôt sur les sociétés que la TVA dont la définition d'ES differe de celle applicable en iS

La question implicite est de savoir dans quel état se trouvait le véritable centre de décision EFFECTIF :en Irlande ou en France

Dans sa décision du 11 décembre,( aff CONVERSANT) le conseil d’état en plénière fiscale vient d’ élargir la définition d établissement stable aux activités habituelles en France de préparation d’une décision purement formelle prise à l étranger

Plénière fiscale N° 420174 11 décembre 2020

Ministre de l’action et des comptes publics

c/ Société Conversant International Ltd

LES CONCLUSIONS LIBRES DE LAURENT CYTERMANN

Mr Cyterman précise en introduction de ses conclusions d’histoire de la fiscalité internationale

LES CONCLUSIONS LIBRES DE LAURENT CYTERMAN

"Au cours des années 2010, les questions posées par l’imposition des entreprises de l’économie numérique, d’abord passées relativement inaperçues , ont fait irruption au premier plan du débat public en France et plus largement en Europe. La controverse est née d’un constat simple : des entreprises souvent bien connues des consommateurs, réalisant sur notre territoire des chiffres d’affaires et pour certaines des bénéfices croissants, ne généraient que des recettes fiscales minimes.

Qui plus est, ces entreprises étaient mises en cause pour des pratiques ’optimisation fiscale. La localisation en Irlande des sièges européens de nombre de ces entreprises, ou plus précisément des droits d’exploitation en Europe de leurs actifs incorporels, ne pouvait être tout à fait un hasard. Elle ne s’explique pas seulement par le faible taux facial de l’impôt sur les sociétés dans cet Etat (12,5 %) mais aussi par la délivrance par son administration fiscale de rulings, c’est-à-dire de décisions définissant de manière anticipée les conditions d’application de la législation et notamment l’assiette imposable retenue, tels que ceux mis en cause par la Commission européenne dans l’affaire Apple2 , ainsi que par l’exploitation combinée des système fiscaux irlandais, américain et parfois néerlandais pour transférer en franchise d’impôt des bénéfices dans des territoires à fiscalité privilégiée, selon des montages souvent qualifiés de « double irlandais » ou de « sandwich néerlandais » " .

En conclusion Mr Cytermann écrit

"La portée de ce qu’il vous est proposé de juger doit être bien mesurée. La reconnaissance d’un établissement stable procède de la nécessité d’une présence humaine pour commercialiser des prestations de marketing digital et donc du fait que l’activité n’est pas aussi dématérialisée qu’il y paraît au premier abord. Ce constat ne vaut peut-être pas pour l’ensemble des activités réalisées en ligne et même pour le marketing digital, cette présence humaine de proximité sera peut-être amenée à se réduire. Néanmoins, votre décision montrera qu’avec les textes applicables tels qu’ils sont, même en l’absence des modifications issues des discussions en cours au niveau multilatéral et européen, il est possible, dans une certaine mesure, d’appréhender une matière imposable dans le pays de commercialisation des prestations."

LES CONCLUSIONS LIBRES DE LAURENT CYTERMANN

Doit être regardée comme exerçant de tels pouvoirs ( de décision), ainsi d'ailleurs qu'il résulte des paragraphes 32.1 et 33 des commentaires au modèle de convention établi par l'Organisation pour la coopération et le développement économique (OCDE) publiés respectivement le 28 janvier 2003 et le 15 juillet 2005, une société française qui, de manière habituelle, même si elle ne conclut pas formellement de contrats au nom de la société irlandaise, décide de transactions que la société irlandaise se borne à entériner et qui, ainsi entérinées, l'engagent.

L’établissement stable en fiscalité internationale

la mise à jour 2017 du Modèle de Convention fiscale de l’OCDE

Les exceptions à la constitution d’un établissement stable

EN MATIERE DE TVA

Laurent Cytermann a développé une analyse complète sur cette nouvelle définition de l’ES en matière de TVA dans ses conclusions ( cf page 21 et s)

CE Plénière fiscale 420174 AFF Conversant International 11 décembre 2020

La manière dont il convient de combiner le critère du siège et celui de l’établissement stable pour déterminer le lieu d’une prestation de services a été fixée par la jurisprudence Berkholz de la CJCE (4 juillet 1985, C-168/84), sur la base de dispositions de la 6 directive à la rédaction identique au texte actuel. Cette jurisprudence s’énonce en deux temps -

D’une part, « il appartient aux autorités fiscales de chaque état membre de déterminer (…) quel est pour une prestation de service déterminée, le point de rattachement le plus utile du point de vue fiscal (…) l’endroit où le prestataire a établi le siège de son activité économique apparaissant, à égard, comme un point de rattachement prioritaire, en ce sens que la prise en considération d’un autre établissement à partir duquel la PS est rendue ne présente un intérêt que dans le cas où le rattachement au siège ne conduit pas à une solution rationnelle du point de vue fiscal ou créé un conflit avec un autre EM » ;

D’autre part, « le rattachement d’une PS à un établissement autre que le siège n’entre en ligne de compte que si cet établissement présente une consistance minimale, par la réunion permanente des moyens humains et techniques nécessaires à des PS déterminées »

15:37 Publié dans Fiscalite des entreprises, Résidence fiscale des societes | Tags : pleniere fiscale 11122020 aff conversant | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 octobre 2022

Contrôle fiscal des rémunérations excessives : CAA PARIS 20 JUIN 2018

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Dans une décision didactique du 20 juin 2018 la CAA de Paris nous apporte des éléments de réponses pour déterminer le caractère excessif d’une rémunération d’un dirigeant salarié

Dans une décision didactique du 20 juin 2018 la CAA de Paris nous apporte des éléments de réponses pour déterminer le caractère excessif d’une rémunération d’un dirigeant salarié

La pratique du contrôle de la rémunération des dirigeants, à l’ordre du jour ??

LA SITUATION DE FAIT

la SARL Menuiserie de la Brie, qui réalise des prestations immobilières dans le domaine de la menuiserie et des prestations de service relatives à la coordination de chantiers en Seine-et-Marne, et dont Mme A...est la gérante et l'associée à hauteur de 24 % du capital social, a fait l'objet d'une vérification de comptabilité pour la période du 1er janvier 2009 au 31 décembre 2011 ;

à l'issue des opérations de contrôle, le service vérificateur a, selon la procédure de rectification contradictoire prévue par l'article L. 55 du livre des procédures fiscales, mis à la charge de la société des cotisations supplémentaires d'impôt sur les sociétés au titre des exercices clos en 2010 et 2011

ladite société a versé à sa gérante, MmeA..., des rémunérations à concurrence d'un montant de 196 816 euros en 2010 et 267 899 euros en 2011 ; qu'à l'issue des opérations de contrôle, l'administration a considéré ces rémunérations comme excessives et a procédé à des rectifications, à hauteur de la fraction des sommes considérée comme non déductible, soit 85 000 euros pour 2010 et 110 000 euros pour 2011 ;

par avis rendu le 8 septembre 2015, la commission départementale des impôts directs et des taxes sur le chiffre d'affaires a maintenu ces rectifications dans leur principe, mais a toutefois considéré, au vu des pièces produites, que la rémunération non déductible de Mme A...devait être estimée à 60 000 euros en 2010 et 90 000 euros en 2011 ;

Ces éléments ont été pris en compte par le service lorsqu'il a notifié les nouvelles conséquences financières du contrôle à la société, par courrier daté du 3 octobre 2014

Rémunération excessive : risque pénal et fiscal

Régime fiscal des rémunérations des dirigeants de société

Service du premier ministre 7 juin 2018

Rémunérations excessives :Le rapport 2015 de l autorité des marchés financiers

Dirigeant : comment optimiser sa rémunération (2015) par caroline Racapé journaliste

SIMULATEUR DIVIDENDES OU SALAIRES

La CAA de PARIS CONFIRME

Cour administrative d'appel de Paris, 2ème chambre, 20/06/2018, 17PA02744,

LE DROIT ET LE BOFIP

LES MOTIVATIONS DE LA COUR LIRE CI DESSOUS

20:34 Publié dans Rémunération excessive | Tags : remuneration excessivr | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juillet 2022

(Aff LUPA IMMOBILIERE)Double exonération économique et traite fiscal la CAA -07.22-infirme le conseil d 'etat -07.16-????

Lettres d’informations fiscales EFI

Lettres d’informations fiscales EFI

Pour les recevoir inscrivez-vous à droite en haut

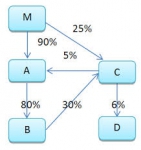

Une SOPARFI Luxembourgeoise était associée de deux SARL françaises qui détenaient des parts de SCI translucide (càd non imposable à l’is)

Ce schéma n’était pas classique car les plus values de cession des immeubles

étaient imposables en France au niveau des SARL.

Mais comment faire pour éviter cette imposition ?

le conseil d 'état avait jeté un pavé dans la mare de la fiscalité immobilière dans sa décision du 6 juillet 2016 dans l'affaire LUPA IMMOBILIERE , propriétaire des locaux du journal Libération.en imposant une plus value luxembourgeoise !!!!..

EN JUILLET 2016

affaire LUPA IMMOBILIER CE 06 07 2016

Pour lire et imprimer la tribune avec liens cliquez

Le conseil d’état annule la CAA de Paris mais avec renvoi et confirme la position de l’administration

Conseil d'État, 8ème - 3ème chambres réunies, 06/07/2016, 377904

Conclusions de Mme Nathalie Escaut, rapporteur public non publiées

"Cette règle dite de la jurisprudence Quéméner, ne peut néanmoins trouver à s’appliquer

que pour éviter une double imposition de la société qui réalise l’opération de dissolution"

EN JUILLET 2022

Devant la CAA de renvoi , l' administration ,modifiant sa stratégie , demande à la cour d’appel de fonder de nouveau le redressement sur les dispositions de l'article L. 64 du livre des procédures fiscales - (fondement de la rectification;)

- ce retour au fondement initial du redressement, tiré de l'abus de droit, ne prive la société Lupa Immobilière France d'aucune garantie ;

- l'abus de droit dénoncé relève à la fois de la fraude à la loi - en l'occurrence la fraude au mécanisme de correction Quéméner obtenue au moyen d'un ensemble d'opérations constitutives d'un montage artificiel - et de l'abus aux stipulations de la convention fiscale franco-luxembourgeoise ;CAA de PARIS N° 16PA02400 8 juillet 2022

Dans une decision d'une clarté de jus de pipe , la CAA confirme sa premiere position

ET ANNULE L IMPOSITION

l'administration n'était pas fondée à remettre en cause, en recourant à la procédure de l'abus de droit prévue à l'article L. 64 du livre des procédures fiscales, la déduction de la somme de 19 174 097 euros de son résultat fiscal de l'exercice 2006 à laquelle la SARL Lupa Immobilière France a procédé au titre de l'application de la règle du calcul des plus-values énoncée par la décision du Conseil d'Etat du 16 février 2000, n° 133296, Quemener, au motif que le montage en cause aurait été constitué dans l'objectif d'un abus de droit à la convention franco-luxembourgeoise.

Contrairement aux autres chroniqueurs ,nous pensions que cette décision est une décision de principe et même de bon sens dans la tendance nouvelle et actuelle : un traité fiscal -en l'espèce le Luxembourg, ou un rescrit n'est pas publié pour établir une double exonération mais éviter une double imposition économique : tel est le principe de neutralité défini par Quémener

PAS DE DOUBLE IMPOSITION MAIS PAS DE DOUBLE EXONERATION

LA SITUATION DE FAIT

Une SOPARFI Luxembourgeoise était associée de deux SARL françaises qui détenaient des parts de SCI translucide (càd non imposable à l’is)

Ce schéma n’était pas classique car les plus values de cession des immeubles étaient imposables en France au niveau des SARL.

Mais comment faire pour éviter cette imposition ?

C’était sans compter sur le génie de notre professeur Tournesol à qui la question de savoir comment éviter l’imposition en France était légalement possible lui été posée

Le schéma d'évitement fiscal proposé par TOURNESOL

Par un acte du 28 mars 2006, la société de droit luxembourgeois Lupa SA a cédé (Note EFI sans imposition ) à la société Lupa Immobilière France la totalité des titres de deux sociétés anonymes de droit luxembourgeois, dont les actifs étaient eux-mêmes constitués par les titres de deux sociétés civiles immobilières françaises détenant chacune un immeuble en France

Consécutivement à cette opération de cession au bénéfice de la société

le 29 mars 2006, Lupa Immobilière France a décidé la dissolution sans liquidation des deux sociétés de droit luxembourgeois puis la dissolution sans liquidation des deux SCI françaises le 31 mars suivant, celles-ci ayant procédé la veille à la réévaluation libre de leurs actifs ; cette opération a généré un produit exceptionnel ayant concouru aux résultats excédentaires des SCI, d’un montant global de 19 535 970 euros, en portant la valeur comptable des immeubles qu’elles détenaient alors de 19 345 900 euros à 31 484 673 euros, valeur reprise par la société requérante à son bilan le 4 mai 2006, date d’effet de la transmission universelle du patrimoine, à son profit, des deux SCI françaises ;

en conséquence de cette transmission universelle de patrimoine, la société Lupa Immobilière France a procédé à l’annulation des titres des SCI inscrits à l’actif de son bilan ; que, pour déterminer la plus-value en résultant, elle a fait application du principe dégagé par l’arrêt “ Quemener “ en date du 16 février 2000 du Conseil d’État, ce qui lui a permis de majorer le prix de revient de ces titres de la somme de 19 174 097 euros, égale aux résultats fiscaux des SCI de 19 535 970 euros, minorés du boni de liquidation de 361 872 euros dégagé à l’occasion de la transmission universelle des SCI françaises ;

PREMIERE POSITION DE L ADMINISTRATION

Dans la procedure de redressement , l'administration a notifie sur le fondement de l abus de droit de l'article L 64 LPF ,le vérificateur a estimé que la cession, le 28 mars 2006, par la société luxembourgeoise Lupa, de la totalité des titres des deux sociétés de droit luxembourgeois au profit de l’intéressée présentait un caractère artificiel compte tenu des modalités de paiement de l’opération et poursuivait un but exclusivement fiscal consistant à pouvoir bénéficier de la jurisprudence “ Quemener “ grâce à l’interposition de la réévaluation libre des actifs des SCI, décidée entre la transmission universelle du patrimoine des sociétés anonymes de droit

Le changement de motivations en appel

en appel, l’administration renonce à justifier l’imposition sur le fondement de l’abus de droit et demande que le redressement soit fondé sur une nouvelle base légale, au motif que la jurisprudence “ Quemener “ n’est pas applicable aux opérations de confusion de patrimoine portant sur des titres de SCI ayant préalablement procédé à la réévaluation des immeubles détenus

Le TA et la CAA de PARIS annule les redressements

EN JUILLET 2016

Le conseil d’état annule la CAA de Paris avec renvoi et confirme la position de l’administration

Conseil d'État, 8ème - 3ème chambres réunies, 06/07/2016, 377904

"Cette règle dite de la jurisprudence Quéméner, ne peut néanmoins trouver à s’appliquer

que pour éviter une double imposition de la société qui réalise l’opération de dissolution"

EN JUILLET 2022

Devant la CAA de renvoi , l’administation ,modifiant sa stratégie , demande à la cour d’appel de fonder de nouveau le redressement sur les dispositions de l'article L. 64 du livre des procédures fiscales ;

- ce retour au fondement initial du redressement, tiré de l'abus de droit, ne prive la société Lupa Immobilière France d'aucune garantie ;

- l'abus de droit dénoncé relève à la fois de la fraude à la loi - en l'occurrence la fraude au mécanisme de correction Quéméner obtenue au moyen d'un ensemble d'opérations constitutives d'un montage artificiel - et de l'abus aux stipulations de la convention fiscale franco-luxembourgeoise ;CAA de PARIS N° 16PA02400 8 juillet 2022

Dans une decision d'une clarté de jus de pipe , la CAA confirme sa premiere position

l'administration n'était pas fondée à remettre en cause, en recourant à la procédure de l'abus de droit prévue à l'article L. 64 du livre des procédures fiscales, la déduction de la somme de 19 174 097 euros de son résultat fiscal de l'exercice 2006 à laquelle la SARL Lupa Immobilière France a procédé au titre de l'application de la règle du calcul des plus-values énoncée par la décision du Conseil d'Etat du 16 février 2000, n° 133296, Quemener, au motif que le montage en cause aurait été constitué dans l'objectif d'un abus de droit à la convention franco-luxembourgeoise.

ANALYSE PAR LE CONSEIL D ETAT EN 2016

PLAN

affaire LUPA IMMOBILIER CE 06 07 2016

Pour lire et imprimer la tribune avec liens cliquez

Le schéma proposé par notre cher TOURNESOL 1

Le premier fondement de l’administration 2

Le changement de motivations en appel 2

La Position de la CAA de PARIS (12PA03961) 2

Que dit la jurisprudence Quemener “ 3

Le rescrit 2007-54(FE) sur la réévaluation par une société IS d'actifs comprenant des parts de SCI

Extension de cette jurisprudence aux dissolutions sans liquidation 4

La décision du conseil d état confirmant celle de l’administration 4

06:42 Publié dans fusion scission, plus value | Tags : aff lupa immobiliere | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 mai 2020

la limitation de la deduction des charges financières (BOFIP 13 MAI 2020°

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

L’administration avait soumis à consultation publique les aménagements opérés par l’article 34 de la LF pour 2019.

Les commentaires soumis à consultation publique

L'article 34 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 procède à une réforme d'ensemble du régime de déductibilité des charges financières des entreprises et transpose notamment la règle de limitation des intérêts d'emprunt prévue par l'article 4 de la directive (UE) 2016/1164 du Conseil du 12 juillet 2016 établissant des règles pour lutter contre les pratiques d'évasion fiscale qui ont une incidence directe sur le fonctionnement du marché intérieur.

Le rapport du sénat

Réforme des dispositifs de limitation des charges financières

Le BOFIP du 13 mai 2020.

IS - Régime fiscal des groupes de sociétés -

Retraitements .

Ce nouveau régime plafonne la déduction des charges financières nettes des entreprises....ci dessous

07:51 Publié dans Frais financiers et Financement | Tags : limitation des charges financières | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 juillet 2019

La prémonition d 'O FOUQUET: Le risque est-il la meilleure antidote ?

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La politique de la prévention de la fraude fiscale organisée par l’accroissement des sanctions fiscales et pénales n’a pas été une réussite. coûte très cher en terme budgétaire (lire stats) et surtout la question est celle de « l’immense defi du niveau des agents et de l attractivité des métiers de verificateur » (intervention in fine de Mme GABET cour de cassation avril 2019)

En 2010, notre ami O FOUQUET avait écrit un article sur la prévention de la fraude fiscale par le risque fiscal

L’ABUS DE DROIT ET LE RISQUE ParOlivier FOUQUET

Nous rediffusons cette tribune pour son esprit dans le cadre d’une prochaine politique de prévention de la fraude fiscale par le risque de responsabilisation des intermédiaires fiscaux .Vont ils devenir des acteurs de la conformité fiscale ?

Le rôle et la responsabilité des intermédiaires fiscaux (OCDE)

Déontologie du fiscaliste les tribunes

vade-mecum anti blanchiment pour l' avocat fiscaliste

Deux prochaines ordonnances vont nous révéler cette nouvelle politique de prévention

Nous rediffusons la tribune prémonitoire d' O FOUQUET sur la prévention de la fraude fiscale par le risque d' août 2010 car elle peut nous éclairer sur les conséquences

- d'une part de la prochaine ordonnance de mise en application de la directive sur l'obligation par les"intermédiaires" de communiquer l administration les montages fiscaux abusifs

DÉCLARATION DES MONTAGES FISCAUX AGRESSIFS

: MODE D’EMPLOI

UE obligation de déclarer les montages par les conseils ??

MAIS quid de la sanction???

DG TAXUD sur les nouvelles règles de transparence pour les intermédiaires

et

-d'autre part de la prochaine ordonnance de mise en application de la nouvelle directive anti blanchiment notamment sur l obligation de déclarer à tracfin les opérations complexes

Sur les déclarations complexes, l’article premier 10 b de la directive stipule

L’article 18 est modifié comme suit

le paragraphe 2 est remplacé par le texte suivant:

|

«2. Les États membres exigent des entités assujetties qu’elles examinent, dans la mesure du raisonnable, le contexte et la finalité de toute transaction qui remplit au moins une des conditions suivantes: i) il s’agit d’une transaction complexe; ii) il s’agit d’une transaction d’un montant anormalement élevé; iii) elle est opérée selon un schéma inhabituel; iv) elle n’a pas d’objet économique ou licite apparent. Les entités assujetties renforcent notamment le degré et la nature de la surveillance de la relation d’affaires, afin d’apprécier si ces transactions ou activités semblent suspectes.» |

Note de P Michaud :Les réflexions d’O Fouquet sont toujours une mine de renseignements complémentaires et prospectifs pour les 20000 blogueurs d’EFI.

Dans sa rubrique d'aout 2010, O Fouquet nous proposait d’analyser l’existence d’un abus de droit fiscal non seulement au niveau simplement juridique mais aussi au niveau économique c'est à dire durant toute la durée de réalisation de l’opération. Nous verrons si cette nouvelle approche permettra de mieux cerner la complexité des situations …..

L’ABUS DE DROIT ET LE RISQUE

Par

Olivier FOUQUET

Président de Section au Conseil d’Etat

avec l'aimable autorisation de la revue administrative

Le risque est-il la meilleure antidote à l’abus de droit ? cliquer

Conseil d’État 12 mars 2010 N° 306368 SOCIETE CHARCUTERIE DU PACIFIQUE

- les conclusions de M. Edouard Geffray, Rapporteur public

Cour Administrative d'Appel de Paris 09 mars 2007, 03PA03819

14:39 Publié dans aa O Fouquet, Abus de droit :JP, Frais financiers et Financement, Fraude escroquerie blanchiment, TRACFIN et GAFI | Tags : abus de droit et montage articiel, conseil d’État 12 mars 2010 n° 306368 societe charcuterie du pac | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 mars 2019

SCI un emprunt redistribué aux associés est un acte commercial par nature

- REDIFFUSION

- SCI un acte d’entremise même gratuit est commercial par nature

- Le conseil d’état a requalifié le bénéfice foncier d’une SCI translucide en bénéfice commercial assujetti à l’Is pour avoir emprunté et redistribué le prêt à ses associés et ce sans rémunération .

- Conseil d’État N° 315242 4 février 2011 Aff HERA 1

-

'au cours de ses deux premières années de fonctionnement, la société, qui n'avait exercé aucune activité conforme à son objet social, a souscrit auprès d'établissements bancaires des emprunts, d'un montant total de 39 799 000 francs, et a mis les sommes empruntées à la disposition de ses trois associés et de sociétés contrôlées par ceux-ci, sans percevoir d'intérêts sur ces avances de fonds ;

que la cour n'a pas commis d'erreur de qualification juridique ni d'erreur de droit en jugeant que l'activité de mise à disposition de fonds décrite ci-dessus était de nature commerciale, alors même, d'une part, que, cette activité n'aurait donné lieu à la réalisation d'aucun profit, d'autre part que les sommes mises à disposition seraient directement inscrites dans les écritures de la société, au crédit des comptes courants des associés ;

- Mais une activité de conseil n’est pas une activité d’entremise

- CAA de PARIS , 08/06/2011, 09PA02099,

Aff société civile Georges Ghosn SC, -

"Ne constitue pas une activité commerciale de nature à assujettir à l'IS une société civile par application combinée du 2 de l'art 206 et du 2° du I de l'art 35 du CGI les conseils apportés à la vente d'une SCI et pour la restructuration du financement; l'administration n'apportant pas la preuve que les commissions litigieuses rémunéraient une activité d'entremise ainsi qu'elle l'alléguait."

MAIS LA TVA EST EXIGIBLE

Conseil d'État, 8ème et 3ème sous-sections réunies, 27/02/2013, 351749, Inédit au recueil Lebon

-

La tribune sur la société civile à but commercial ???

lire dans la tribune C E 13 juin 1988, 72491,

- Conseil d’État N° 315242 4 février 2011 Aff HERA 1

- La société HERA, constituée sous forme de société civile immobilière en avril 1995, avait pour objet social l’acquisition et la gestion de biens immobiliers ;

- au cours de ses deux premières années de fonctionnement, la société, qui n’avait exercé aucune activité conforme à son objet social, a souscrit auprès d’établissements bancaires des emprunts, d’un montant total de 39 799 000 francs

07:04 Publié dans aa SOCIETE CIVILE, Changement de regime fiscal, Fiscalité Immobilière, holding,société mère, MEUBLEE, Résultat fiscal, Société à prépondérance immobilière, Société civile immobilière, SOCIETES MERES, Sté de personnes | Tags : sci un emprunt redistribué aux associés est un acte commercial | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2018

Discrimination à rebours ( QPC 03.02.16° aff METRO HOLDING avec note FOUQUET

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Discrimination à rebours : Fouquet sur la QPC du 03.02.16 aff METRO HOLDING

Cession d’un autocontrôle donc sans droit de vote :

le produit est il exclu du régime des sociétés mères ?

une discrimination à rebours est elle constitutionnelle ??

Des actions d’autocontrôle –donc sans droit de vote en vertu du code de commerce- peuvent t elles bénéficier du régime des sociétés mères cad de l’exonération des dividendes

LA DISCRIMINATION A REBOURS par OLIVIER FOUQUET

NOUVEL OUTIL DE CONTROLE DU CONSEIL CONSTITUTIONNEL ?

Les 7 questions soulevées par O Fouquet

Par Olivier FOUQUET, Président de Section (h) au Conseil d’Etat

Note EFI cet article a été écrit par notre ami à tous O Fouquet spécialement pour les 7000 amis d’EFI

IL est donc LUI LIBRE DE TOUTE REPRODUCTION sous la seule réserve de citer l’auteur

la discrimination à rebours vue par la DGFIP (§110 et 130) °

le renvoi devant le conseil constitutionnel

QPC / l’obligation du droit de vote interdit en cas d’autocontrôle pour les filiales françaises et non pour les filiales étrangères est elle constitutionnelle ?

Conseil d'État 8ème et 3ème ssr N° 367256 12 novembre 2015

LA DÉCISION DU CONSEIL CONSTITUTIONNEL DU 3 FÉVRIER 2016

Décision n° 2015-520 QPC Communiqué de presse

Commentaire

Dans une décision en date du 3 février 2016, le Conseil constitutionnel censure pour la première fois une discrimination à rebours (= traitement fiscal applicable aux situations communautaires plus favorable que celui applicable aux situations purement internes) sur le fondement des principes d'égalité devant la loi et devant les charges publiques (art. 6 et 13 de la DDHC):

10. Considérant qu'en édictant une condition relative aux droits de vote attachés aux titres des filiales pour pouvoir bénéficier du régime fiscal des sociétés mères, le législateur a entendu favoriser l'implication des sociétés mères dans le développement économique de leurs filiales ; que la différence de traitement entre les produits de titres de filiales, qui repose sur la localisation géographique de ces filiales, est sans rapport avec un tel objectif ;

qu'il en résulte une méconnaissance des principes d'égalité devant la loi et devant les charges publiques ; que le b ter du 6 de l'article 145 du code général des impôts doit être déclaré contraire à la Constitution

Régime mère fille ; les 6 modifications (art 29 LFR 15 )

x x x xx

La CAA de Versailles N° 11VE03279 29 janvier 2013 Aff METRO a jugé par la négative et a donc confirmé la position de l’administration

15:23 Publié dans aa O Fouquet, holding,société mère | Tags : discrimination à rebours ( ce 03.02.16° aff metro holding avec | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 octobre 2018

La sous évaluation d un usufruit temporaire est elle un revenu distribué (CE 24/10/2018)

La société civile Sacajisme, soumise à l'impôt sur les sociétés, et la société civile immobilière (SCI) Sacaj, soumise au régime fiscal des sociétés de personnes prévu à l'article 8 du code général des impôts, ont acquis, par acte du 4 septembre 2008, respectivement l'usufruit, pour une durée de vingt-deux années, et la nue-propriété d'un immeuble sis 13 rue Tronchet à Paris pour un prix total de 730 000 euros.

La société civile Sacajisme, soumise à l'impôt sur les sociétés, et la société civile immobilière (SCI) Sacaj, soumise au régime fiscal des sociétés de personnes prévu à l'article 8 du code général des impôts, ont acquis, par acte du 4 septembre 2008, respectivement l'usufruit, pour une durée de vingt-deux années, et la nue-propriété d'un immeuble sis 13 rue Tronchet à Paris pour un prix total de 730 000 euros.

A l'issue d'une vérification de comptabilité de la société Sacajisme, l'administration a estimé que le prix de 645 000 euros qu'elle avait acquitté pour acquérir l'usufruit excédait de 145 000 euros la valeur de celui-ci et que l'excédent de prix ainsi consenti constituait une libéralité accordée à la SCI Sacaj, nue-propriétaire.

En conséquence, Mme B... et M. C..., associés à parts égales de la SCI Sacaj et associés par ailleurs à parts inégales de la société Sacajisme, ont été imposés, au titre de l'année 2008, sur le fondement du c de l'article 111 du code général des impôts, à raison des revenus distribués correspondant à cette libéralité retenue par administration.

Par des jugements du 29 septembre 2015, le TA de Strasbourg a, sur demande respectivement de Mme B...et de M. C..., prononcé la décharge des impositions litigieuses. Par des arrêts du 11 mai 2017, la CAA de Nancy a rejeté les recours du ministre des finances et des comptes publics contre ces jugements.

Le conseil d etat confirme l’administration

Conseil d'État, 8ème - 3ème chambres réunies, 24/10/2018, 412322,

Le principe dégagé par le conseil d etat

06:07 Publié dans aa SOCIETE CIVILE, Changement de regime fiscal, Fiscalite des entreprises, MEUBLEE, revenu distribué, Sté de personnes | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 octobre 2018

Rachat d’actions: la moins value est elle déductible ? (CE 22.10.18 Aff Schneider Electric

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Au cours des années 1999 à 2002, l'assemblée générale ordinaire des actionnaires de la société Schneider Electric a, par plusieurs délibérations, autorisé cette société à procéder à des programmes successifs de rachat de ses propres actions. Par une délibération du 27 mai 2002, l'assemblée générale ordinaire des actionnaires a notamment autorisé le conseil d'administration à acquérir les titres de la société dans la limite de 10 % de son capital, tandis que l'assemblée générale extraordinaire l'autorisait à annuler tout ou partie des actions ainsi acquises. Les 5 mars 2003 et 9 décembre 2004, le conseil d'administration a décidé l'annulation de douze et sept millions d'actions.

A l'issue d'une vérification de comptabilité, l'administration a, d'une part, réintégré au résultat déficitaire de l'exercice clos en 2003 la moins-value de 153 245 288 euros que la société Schneider Electric avait comptabilisée à raison de cette annulation de douze millions d'actions, et, d'autre part, déduit de son résultat déficitaire de l'exercice clos en 2004 la plus-value de 20 860 000 euros qu'elle avait comptabilisée à raison de l'annulation de sept millions d'actions.

Conseil d'État N° 375213 9ème - 10ème chambres réunies 22 octobre 2018

Le rachat par une société de ses propres titres en vue de la réduction de son capital social, suivi de cette réduction, est, par lui-même, sans influence sur la détermination de son résultat imposable.

Il en va de même lorsque les titres détenus sont annulés sans avoir été, depuis leur rachat, explicitement affectés à un autre but que la réduction de capital. Tel est le cas de l'annulation de titres dont l'assemblée générale des actionnaires a autorisé le rachat en assignant à cette opération une pluralité d'objectifs, au sein desquels figurait la réduction du capital, sans préciser explicitement quelle proportion des titres rachetés serait affectée à ce dernier objectif.

08:15 Publié dans Fiscalite des entreprises, fusion scission, Imposition des dividendes et interets | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |