01 décembre 2018

Discrimination à rebours ( QPC 03.02.16° aff METRO HOLDING avec note FOUQUET

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Discrimination à rebours : Fouquet sur la QPC du 03.02.16 aff METRO HOLDING

Cession d’un autocontrôle donc sans droit de vote :

le produit est il exclu du régime des sociétés mères ?

une discrimination à rebours est elle constitutionnelle ??

Des actions d’autocontrôle –donc sans droit de vote en vertu du code de commerce- peuvent t elles bénéficier du régime des sociétés mères cad de l’exonération des dividendes

LA DISCRIMINATION A REBOURS par OLIVIER FOUQUET

NOUVEL OUTIL DE CONTROLE DU CONSEIL CONSTITUTIONNEL ?

Les 7 questions soulevées par O Fouquet

Par Olivier FOUQUET, Président de Section (h) au Conseil d’Etat

Note EFI cet article a été écrit par notre ami à tous O Fouquet spécialement pour les 7000 amis d’EFI

IL est donc LUI LIBRE DE TOUTE REPRODUCTION sous la seule réserve de citer l’auteur

la discrimination à rebours vue par la DGFIP (§110 et 130) °

le renvoi devant le conseil constitutionnel

QPC / l’obligation du droit de vote interdit en cas d’autocontrôle pour les filiales françaises et non pour les filiales étrangères est elle constitutionnelle ?

Conseil d'État 8ème et 3ème ssr N° 367256 12 novembre 2015

LA DÉCISION DU CONSEIL CONSTITUTIONNEL DU 3 FÉVRIER 2016

Décision n° 2015-520 QPC Communiqué de presse

Commentaire

Dans une décision en date du 3 février 2016, le Conseil constitutionnel censure pour la première fois une discrimination à rebours (= traitement fiscal applicable aux situations communautaires plus favorable que celui applicable aux situations purement internes) sur le fondement des principes d'égalité devant la loi et devant les charges publiques (art. 6 et 13 de la DDHC):

10. Considérant qu'en édictant une condition relative aux droits de vote attachés aux titres des filiales pour pouvoir bénéficier du régime fiscal des sociétés mères, le législateur a entendu favoriser l'implication des sociétés mères dans le développement économique de leurs filiales ; que la différence de traitement entre les produits de titres de filiales, qui repose sur la localisation géographique de ces filiales, est sans rapport avec un tel objectif ;

qu'il en résulte une méconnaissance des principes d'égalité devant la loi et devant les charges publiques ; que le b ter du 6 de l'article 145 du code général des impôts doit être déclaré contraire à la Constitution

Régime mère fille ; les 6 modifications (art 29 LFR 15 )

x x x xx

La CAA de Versailles N° 11VE03279 29 janvier 2013 Aff METRO a jugé par la négative et a donc confirmé la position de l’administration

La position d’EFI au 31 mars 2013 les positions clairement précisées de l’administration et de Metro,sont remarquablement analysées dans cet arrêt didactique qui a des chances non négligeables d’être soumis à l’une de nos cours suprêmes Cet décision confirme donc la Réponse ministérielle Richemond (13 janvier 2005, JO Sénat, page 104)

Régime mère fille : jurisprudence marquante en 2015

Source Revue Fiduciaire Hebdo 11.11.15

le renvoi devant le conseil constitutionnel

QPC / l’obligation du droit de vote interdit en cas d’autocontrôle pour les filiales françaises et non pour les filiales étrangères est elle constitutionnelle ?

Conseil d'État 8ème et 3ème ssr N° 367256 12 novembre 2015

la société Metro Holding France soutenait devant la cour administrative d'appel de Versailles que le b. ter du 6 de l'article 145 du code général des impôts méconnaissait le droit communautaire et instaurait en conséquence une discrimination à rebours, contraire aux principes d'égalité devant la loi et devant les charges publiques dès lors que les sociétés mères détenant des filiales en France se voyaient appliquer le droit interne, tandis que les sociétés mères détenant des filiales dans d'autres Etats membres de la communauté européenne étaient soumises aux dispositions communautaires, plus favorables

dans ces conditions, les dispositions du b. ter du 6 de l'article 145 du code général des impôts créent une différence de traitement entre les sociétés mères françaises, selon que les filiales dont elles perçoivent des distributions sont établies en France ou dans d'autres Etats membres de l'Union européenne ;ces dispositions, qui doivent être regardées comme applicables au litige dont était saisie la cour dès lors qu'elles ont été opposées à la société requérante, n'ont pas déjà été déclarées conformes à la Constitution par le Conseil constitutionnel ; que le moyen tiré de ce qu'elles portent atteinte aux principes d'égalité devant la loi et devant les charges publiques garantis par les articles 6 et 13 de la Déclaration des droits de l'homme et du citoyen de 1789 présente un caractère sérieux ; qu'ainsi, il y a lieu de renvoyer cette question au Conseil constitutionnel et de surseoir à statuer sur le surplus des conclusions de la société Metro Holding France jusqu'à ce que le Conseil constitutionnel ait tranché cette question prioritaire de constitutionnalité ;

LA SITUATION DE FAIT

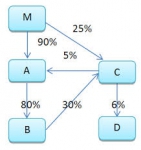

Au cours de l’année 2003, la société CRFP Cash a cédé à son actionnaire unique, la société METRO HOLDING FRANCE, les actions qu’elle détenait dans le capital de celle-ci, soit 20 % du capital ;

à l’issue d’une vérification de comptabilité portant sur la période du 1er janvier au 23 septembre 2003, l’administration fiscale a rehaussé d’un montant de 146 829 710 euros le résultat imposable de la société METRO HOLDING FRANCE, venue aux droits de la société CRFP Cash, au motif que le produit exceptionnel enregistré par cette dernière à la suite de la vente des actions d’autocontrôle qu’elle détenait dans la société METRO HOLDING FRANCE, était exclu du bénéfice du régime des sociétés mères en application de l’article 145-6 b ter du code général des impôts qui stipulait

6. Le régime fiscal des sociétés mères n'est pas applicable :

b. ter aux produits des titres auxquels ne sont pas attachés des droits de vote, sauf si la société détient des titres représentant au moins 5 % du capital et des droits de vote de la société émettrice ;

L’article L359-1 du code de commerce dispose en effet

Lorsque des actions ou des droits de vote d'une société sont possédés par une ou plusieurs sociétés dont elle détient directement ou indirectement le contrôle, les droits de vote attachés à ces actions ou ces droits de vote ne peuvent être exercés à l'assemblée générale de la société ; il n'en est pas tenu compte pour le calcul du quorum.

La société requérant soutenait que l’article 156§6 b ter était incompatible avec l’article 3 de la directive mère fille de 1990

Article 3

1. Aux fins de l'application de la présente directive:

a) la qualité de société mère est reconnue au moins à toute société d'un État membre qui remplit les conditions énoncées à l'article 2 et qui détient, dans le capital d'une société d'un autre État membre remplissant les mêmes conditions, une participation minimale de 25 %;

b) on entend par «société filiale» la société dans le capital de laquelle la participation visée au point a) est détenue.

2. Par dérogation au paragraphe 1, les États membres ont la faculté:

- par voie d'accord bilatéral, de remplacer le critère de participation dans le capital par celui de détention des droits de vote,

- de ne pas appliquer la présente directive à celles de leurs sociétés qui ne conservent pas, pendant une période ininterrompue d'au moins deux ans, une participation donnant droit à la qualité de société mère, ni aux sociétés dans lesquelles une société d'un autre État membre ne conserve pas, pendant une période ininterrompue d'au moins deux ans, une telle participation

Par ailleurs la société Metro soutenait que le paragraphe 12 de l’instruction administrative 4-H-4-99 du 5 juillet 1999 sur laquelle s’est fondée l’administration est contraire aux dispositions de l’article 145 du code général des impôts, à la directive 90/435/CEE du 23 juillet 1990 et au principe d’égalité devant les charges publiques garanti par l’article 13 de la Déclaration des droits de l’homme et du citoyen ;

la société METRO HOLDING FRANCE a fait appel du jugement du 8 juillet 2011 du Tribunal administratif de Cergy-Pontoise qui a rejeté sa demande , ainsi que de l’ordonnance du 28 septembre 2010 par laquelle le magistrat désigné par le président de ce tribunal a refusé de transmettre au Conseil d’Etat la question prioritaire de constitutionnalité portant sur le paragraphe b. ter du 6 de l’article 145 du code général des impôts ;

La CAA de Versailles confirme le TA

C A A de Versailles, 3ème Chambre, 29/01/2013, 11VE03279 Aff METRO

Mme SIGNERIN-ICRE, président M. LOCATELLI, rapporteur public

La société avait soulevé plusieurs moyens de droit notamment une demande de transmission d’une question prioritaire de constitutionnalité, demande qui a été rejetée.

Cette demande de QPC portait sur l’incompatibilité entre l’article 145-6 b ter du code général des impôts et la directive 90/435/CEE du 23 juillet 1990 qui serait constitutive d’une discrimination portant atteinte au principe d’égalité devant les charges publiques garanti par l’article 13 de la Déclaration des droits de l’homme et du citoyen,

Sur le fond, la cour a développé plusieurs motivations intéressantes mais nous ne reprendrons que la troisième

10. il résulte de l’instruction que la société CRFP Cash, aux droits de laquelle vient la requérante, ne détenait que 20 % des parts de la société METRO HOLDING FRANCE alors que, ainsi qu’il a été dit, l’article 3 de la directive 90/435/CEE du 23 juillet 1990 prescrivait de reconnaître la qualité de société mère à toute société d’un État membre détenant, dans le capital d’une société d’un autre État membre, une participation minimale de 25 % ;

dès lors, la société METRO HOLDING FRANCE ne saurait, pour contester l’imposition mise à sa charge, utilement se prévaloir de la “ discrimination à rebours “ qui, selon elle, résulterait de l’incompatibilité entre le paragraphe b. ter du 6 de l’article 145 du code général des impôts et l’article 3 de la directive 90/435/CEE ;

DECIDE :

Article 1er : La contestation du refus de transmission de la question prioritaire de constitutionnalité opposé à la société METRO HOLDING FRANCE par le magistrat désigné par le président du Tribunal administratif de Cergy-Pontoise dans son ordonnance du 28 septembre 2010 est rejetée.

Article 2 : La requête de la société METRO HOLDING FRANCE est rejetée.

15:23 Publié dans aa O Fouquet, holding,société mère | Tags : discrimination à rebours ( ce 03.02.16° aff metro holding avec | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Commentaires

il me semble qu'une "discrimination à rebours" (entendu comme désignant un régime plus favorable aux non-résidents pourrait être incompatible avec le droit de l'UE. alors m^me que le libellé de l'article L359-1 du Code de commerce conduit donc nécessairement à regarder les actions dites d' "autocontrôle" comme hors du champ d'application du b ter du 6 de l'article 145 du CGI. La lettre dudit b ter n'inclut donc pas les actions d'autocontrôle.

Seuls les travaux préparatoires permettent d'inclure ces actions dans le champ du b ter du 6 de l'article 145 ci-dessus mentionné. Or, pour recourir aux travaux préparatoires, il est au préalable nécessaire d'estimer que les dispositions légales ne sont pas claires.

- Au cas particulier, les travaux préparatoires ne permettent que de corroborer la loi, et non pas de l'éclairer...

Pour reprendre les termes du Président Fouquet, la sécurité juridique de la lettre de la loi ne l'a pas emporté. Corrélativement, les travaux préparatoires deviennent une véritable norme: ils ne revêtent plus un rôle subsidiaire, en intervenant uniquement si la loi n'est pas claire, mais un rôle complémentaire, en intervenant également à l'appui d'une certaine interprétation de la loi...

Benjamin Brigaud

Écrit par : B.Brigaud | 26 juin 2013

Répondre à ce commentaireLes commentaires sont fermés.