25 décembre 2023

Montage « TVA » sur les prestations de services extra communautaires : la position de la CJUE

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer0

Rarissimes sont les jurisprudences ou les articles sur ce sujet tabou et souvent auto censuré

Estimation des montants manquants de versements de TVA

Document de travail INSEE ( 26 juillet 2022°

Fraude à la TVA/ Le cri d’alarme de la cour des comptes européenne

LA POSITION ANTI MONTAGE TVA DE LA CJUE

L’abus de droit TVA est montage purement artificiel, dépourvu de réalité économique,effectué à la seule fin d’obtention d’un avantage fiscal,

CJUE, n° C-653/11,20juin 2013

Her Majesty’s Commissioners of Revenue and Customs contre Paul Newey,

Les stipulations contractuelles, même si elles constituent un élément à prendre en considération, ne sont pas déterminantes aux fins d’identifier le prestataire et le bénéficiaire d’une «prestation de services», au sens des articles 2, point 1, et 6, paragraphe 1, de la sixième directive 77/388/CEE du Conseil, du 17 mai 1977, en matière d’harmonisation des législations des États membres relatives aux taxes sur le chiffre d’affaires – Système commun de taxe sur la valeur ajoutée: assiette uniforme, telle que modifiée par la directive 2000/65/CE du Conseil du 17 octobre 2000.

Elles peuvent notamment être écartées lorsqu’il s’avère qu’elles ne reflètent pas la réalité économique et commerciale, mais constituent un montage purement artificiel, dépourvu de réalité économique, effectué à la seule fin d’obtention d’un avantage fiscal, ce qu’il appartient à la juridiction nationale d’apprécier

LES FORMES D ' OPTIMISATION FISCALE EN MATIÈRE DE TVA

I EVASION GRACE A UN PRESTATAIRE NON UE

MAIS APPARENT

II EVASION GRACE A UN BÉNÉFICIAIRE NON UE

MAIS NON EFFECTIF

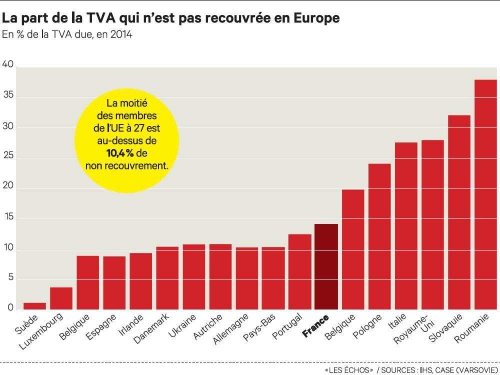

Alors que les recettes fiscales vont diminuer à cause d'une baisse d'assiette ( cf FMI avril 22 ) , la TVA, qui n’est pas une imposition suivie par les services anti évasion de l OCDE est un impôt largement sous évalué (gap) dans l union européenne

Le rapport 21 de la commission sur le TVA TAX GAP

Selon les chiffres disponibles relatifs à la perception de la TVA, le montant total de la perte de TVA dans l’UE en 2019 est estimé à 134 milliards d’euros, soit une perte de 11,2 % des recettes totales de TVA attendues.

Grace à Isabelle Couet journaliste aux ECHOS La lutte contre l évasion fiscale internationale est elle en train de devenir un objectif non seulement des pouvoirs publics mais de nos organisations professionnelles comme dans le cadre du contrôle du résultat fiscal , qui est l’assiette de la participation et prochainement de chaque citoyen dans le cadre de l alerte fiscale sur « des situations contraires à l intérêt général "et non sur des personnes dénommées

Optimisation fiscale : les salariés de GE portent plainte

contre leur employeurEn matière de TVA ,Les règles relatives à la territorialité des prestations de services ont vocation à s'appliquer dans tous les États membres de l'Union européenne, de sorte qu'elles ne doivent pas donner lieu à des distorsions de concurrence.

Toutefois, dans le cadre des relations avec des pays non membres de l union européenne d’importantes distorsions de concurrence peuvent apparaître sans que la commission semblent s’en émouvoir ?? alors que ces dystorsions peuvent mettre en danger des entreprises et des salaries installés dans l UE

En ira t ll de même avec certaines situations de TVA extra communautaire

Le lieu d'imposition des prestations de services est déterminé par l'article 259-0 du code général des impôts (CGI), l'article 259 du CGI, l'article 259 A du CGI, l'article 259 B du CGI, l'article 259 C du CGI et par l'article 259 D du CGI.

BOFIP Champ d'application et territorialité - Lieu des prestations de services

En application des règles générales posées par l'article 259 du CGI, le lieu des prestations de services est réputé se situer en France :

- lorsque le preneur est un assujetti agissant en tant que tel établi ou domicilié en France ;

- lorsque le preneur est une personne non assujettie et que le prestataire est établi ou domicilié en France.

LES FORMES D ' OPTIMISATION FISCALE EN MATIÈRE DE TVA

I EVASION GRACE A UN PRESTATAIRE NON UE

MAIS APPARENTII EVASION GRACE A UN BÉNÉFICIAIRE NON UE

MAIS NON EFFECTIF

Le montage offshore pour éviter de payer la TVA

Par Alexandre Haederli Catherine Boss et Juliette Garside

BOFIP du29/12/21

territorialité de la TVA - Lieu des prestations de services - Règles générales

Nous constatons tous que la nécessaire liberté de prestation de service peut être aussi un moyen d échapper à la TVA par l utilisation habile de règles européennes qui peuvent devenir fraudogénes pour chacun des états de l UE

Première situation -

EVASION GRACE A UN PRESTATAIRE NON UE NON APPARENT

Des prestataires de services non communautaires facturent à des clients communautaires non assujettis – particuliers , administrations publiques,ou entreprises non assujetties notamment établissements financiers des prestations réalisées en fait par leurs filiales situées dans l union. ce montage permet aussi de faire une politique de transfert de bénéfice , la filiale facturant "à petit prix" cette pratique totalement anti concurrentielle avec les conseils communautaires a été mis dans le public en 2016

LA POSITION ANTI MONTAGE TVA DE LA CJUE

L’abus de droit TVA est montage purement artificiel, dépourvu de réalité économique,

effectué à la seule fin d’obtention d’un avantage fiscal,

CJUE, n° C-653/11,20juin 2013

Her Majesty’s Commissioners of Revenue and Customs contre Paul Newey,

Les stipulations contractuelles, même si elles constituent un élément à prendre en considération, ne sont pas déterminantes aux fins d’identifier le prestataire et le bénéficiaire d’une «prestation de services», au sens des articles 2, point 1, et 6, paragraphe 1, de la sixième directive 77/388/CEE du Conseil, du 17 mai 1977, en matière d’harmonisation des législations des États membres relatives aux taxes sur le chiffre d’affaires – Système commun de taxe sur la valeur ajoutée: assiette uniforme, telle que modifiée par la directive 2000/65/CE du Conseil du 17 octobre 2000.

Elles peuvent notamment être écartées lorsqu’il s’avère qu’elles ne reflètent pas la réalité économique et commerciale, mais constituent un montage purement artificiel, dépourvu de réalité économique, effectué à la seule fin d’obtention d’un avantage fiscal, ce qu’il appartient à la juridiction nationale d’apprécier

Le cas de la filiale polonaise facturant sans TVA des prestations de services à sa maison mère coréenne

Le fisc polonais soutenait que la maison mère coréenne avait un établissement en pologne

La CJUE CONFIRME LE FISC POLONAIS

Dong Yang Electronics sp V Dyrektor Izby Administracji Skarbowej we Wrocławiu,

Conclusions de l’avocate générale MME JULIANE KOKOTT

31 Il y a lieu de rappeler que la prise en compte de la réalité économique et commerciale constitue un critère fondamental pour l’application du système commun de TVA (voir, en ce sens, arrêt du 2 mai 2019, Budimex, C‑224/18, EU:C:2019:347, point 27 et jurisprudence citée). Dès lors, la qualification d’un établissement d’établissement stable ne saurait dépendre du seul statut juridique de l’entité concernée.

Deuxième situation

EVASION GRACE A UN BENEFICIAIRE NON UE NON EFFECTIF

Pour éviter de payer la TVA ou pour utiliser des fonds offshore un résident en France demande à un prestataire de services français (conseil, expert etc ) de facturer ses honoraires sans la TVA à un trust des BERMUDES dans le bénéficiaire est inconnu et éventuellement domicilié dans l union européenne

Le plus souvent ces prestations sont totalement régulières mais de plus en plus fréquemment elles sont les résultats d’un montage réalisé pour echapper à la tva communautaire soit en cachant le bénéficiaire effectif soit en créant une concurrence déloyale

Le cas des honoraires facturés à un trust des Bermudes

qui est le donneur d ordre : le trustee hors UE ou le bénéficiaire inconnu

Conseil d'État, 10ème et 9ème chambres réunies, 04/05/2016, 387466

Conclusions LIBRES de Mme de Bretonneau

La recherche de la localisation du bénéficiaire effectif

CE, 9 octobre 2015, Bayer Cropscience, n°371794

l résulte de l'ensemble de ces circonstances que la société Scotts France Holding SARL a été le bénéficiaire effectif d'une partie des droits concédés par la société Rhône-Poulenc Agro, dont elle a acquitté le prix auprès de cette dernière conformément aux stipulations du contrat de concession ; que c'est, par suite, sans erreur de droit et sans dénaturer les termes du contrat du 30 septembre 1998 que la cour en a déduit que cette société devait être regardée comme le preneur de la prestation en cause à hauteur des paiements effectués et que le lieu de cette prestation se trouvait, dès lors, en France ;

LA NOTION DE BÉNÉFICIAIRE EFFECTIF DANS LE CADRE CONVENTIONNEL

Bénéficiaire effectif : il doit être prouvé par le contribuable

(HOLCIM CAA Versailles 3/07/18 suiteOCDE : le bénéficiaire effectif, vers une définition internationale ?!

Directive mère-fille et abus de droit européen. Qui doit prouver (CE 25/10/17)

Holding luxembourgeoise de transit ; pas de convention (CE 13 juin 2018 Eurotrade Fish )

Bénéficiaire effectif et siège de direction effective ( MSA Gallet Holding France CAA Lyon 12/04/18)

Une SOPARFI imposable en France : non à l apparence juridique (CAA Versailles 15/06/17)

04:55 Publié dans Abus de droit :JP, Abus de droit: les mesures, T.V.A., TERRITORIALITE, TVA EUROPE, TVA FRANCE | Tags : tva et beneficiaire effectif.montage « tva » sur les prestations | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 septembre 2023

TRUST ; LE BÉNÉFICIAIRE EFFECTIF ( CE 20.03.20 avec conclusions LIBRES de Mme Marie-Astrid Nicolazo de Barmon

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Le CE du 20 mars 2020 nous apporte une méthode pour rechercher le bénéficiaire effectif d'un TRUST. Elargissant le débat traditionnel au delà de la seule personnalité du trustee, il recherche l’ensemble des composantes juridiques et économiques du trust pour nous éclairer sur ce bénéficiaire souvent occulté par des montages complexes –au sens de TRACFIN ‘cliquez

Un vrai vademecum pour les fiscalistes prives et publics

Notre amie Coline HEMMEL journaliste chez GOTHAM nous signale une décision du CE qui transperce l’opacité d’un trust américain parfaitement régulier et totalement transparent au niveau de la réglementation fiscale française, arrêt qui reconnait la personnalité du Trustee ET des bénéficiaires personnes physiques comme associés d’une société française

Le conseil d état infirmant la CAA de Paris, donne raison au contribuable

CAA de PARIS, 10ème chambre, 28/03/2017, 15PA03334,

Conseil d'État, 9ème - 10ème cr, 20/03/2020, 410930, SAS Ponthieu Rabelais

Les pédagogiques conclusions de Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

près avoir rappelé implicitement qu’un trust est dépourvu de personnalité morale mais «qu’ on entend par trust l'ensemble des relations juridiques créées dans le droit d'un Etat autre que la France par une personne qui a la qualité de constituant, par acte entre vifs ou à cause de mort, en vue d'y placer des biens ou droits, sous le contrôle d'un administrateur, ainsi que l'a défini le 1 du I de l'article 792-0 bis du code général des impôts, postérieurement aux années d'imposition en et ce dans l'intérêt d'un ou de plusieurs bénéficiaires ou pour la réalisation d'un objectif déterminé le conseil a constaté (lire § 6 et 7 de l arrêt ) que notamment , le constituant , résident américain , le trustee l’avocat Michael A. Varet et les bénéficiaires de ce trust de droit américain étaient des personnes physiques et pouvaient être qualifies d’ associés d’une société française et qu en conséquence celle-ci pouvait bénéficier de l exonération de la contribution sociale sur l impôt sur les sociétés prévue par l'article 235 ter ZC du code général des impôts,

En clair, le trust en question était un trust familial transparent d’une famille anglo saxonne comme il en existe des millions et non un trust cachottier purement fiscal

NOTE EFI la société a été remarquablement conseillée : en effet elle a effectué le paiement de la taxe suivi d'une demande en restitution ce qui lui a évité une procédure en rectification avec éventuellement un redressement abus de droit etc bravo l artiste Marine Pelletier-Capes-

Définition du Trust BOFIP du 2 mai 2019

Cette décision pose la question sur la recherche du véritable bénéficiaire effectif en fiscalité internationale c'est-à-dire sur le refus de l application du principe de l apparence juridique principe rejeté notamment par les directives européennes antiblanchiment

Etude comparée sur le plan juridique et fiscal de la fiducie française

et du trust britannique par Florian Sainz

MAIS QUI DOIT PROUVER LE BÉNÉFICIAIRE EFFECTIF ???

L' administration ou le contribuable ?

16:39 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, bénéficiaire effectif, Fraude escroquerie blanchiment, liberté de circulation des capitaux, T.V.A., TERRITORIALITE, TRACFIN et GAFI, Transparence, TRUST et Fiducie, TVA EUROPE, TVA FRANCE | Tags : trust ; le bÉnÉficiaire effectif | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 décembre 2019

Holding mixte et recuperation de la TVA sur cession de titres (VIVENDI CE 22.11.19)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

Dans un arrêt très didactique du 22 novembre le Conseil d état nous rappelle les principes de déductibilité de la TVA sur des frais de conseils afférant à une opération de cession d’actions par une holding mixte c’ esrà dire sur le lancinant problème de la déductibilité de la TVA grevant les frais de cession de titres

Conseil d'État, 8ème - 3ème CR , 22/11/2019, 423805, VIVENDI

RAPPEL une opération de cession de titres est exonérée de tva de sorte qu’il n’y a pas de droit à déduction des dépenses en lien direct et immédiat avec la cession.

Code général des impôts - Article 271

TVA - Droits à déduction - Principes généraux BOFIP..

Mais la CJCE a développé une jurisprudence permettant aux redevables de la TVA de déduire la taxe ayant grevé les dépenses qui, sans entretenir de lien direct et immédiat avec une opération particulière ouvrant droit à déduction, entretiennent un tel lien avec « l’ensemble de leur activité économique » et relèvent alors des frais généraux.

La CJCE a jugé que l’existence d’un lien direct et immédiat avec la cession présuppose que le coût des prestations en amont est incorporé dans le prix de cession des titres.

l’arrêt de la CJCE du 29 octobre 2009, aff. C-29/08, AB SKF

Lire l analyse LIBRE de Vincent DAUMAS

dans CE N° 390874 Société Le Parc de la Touques

traitement fiscal et comptable des frais acquisition d immobilisation

Les dispositions de l’article 38 quinquies de l’annexe III au CGI prévoient que sur le plan fiscal, comme en matière comptable, les droits de mutation, honoraires ou commissions et frais d’acte liés à l’acquisition peuvent soit être portés à l’actif du bilan en majoration du coût d’acquisition de l’immobilisation à laquelle ils se rapportent, soit être déduits immédiatement en charges.

Dans l affaire VIVENDI Il s’agit de déterminer c'est-à-dire de

16:16 Publié dans T.V.A., TVA, TVA EUROPE | Tags : la déductibilité de la tva grevant les frais de cession de titre | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 novembre 2019

TVA INTRACOMMUNAITAIRE remboursement ou auto liquidation (CE 15.11.19)

Nous savons tous que la TVA intracommunautaire est un impot dont l écart fiscal (tax gap) non forcement frauduleux est immense ( 12 MM€ pour la France en 2017 dans l attente du 4ème rapport de la cour des comptes sur la fraude fiscale incessamment sous peU ?????

Nous savons tous que la TVA intracommunautaire est un impot dont l écart fiscal (tax gap) non forcement frauduleux est immense ( 12 MM€ pour la France en 2017 dans l attente du 4ème rapport de la cour des comptes sur la fraude fiscale incessamment sous peU ?????

rappel Sur les prestations de services TVA et trust hors UE :

qui est le bénéficiaire : le trustee ou le bénéficiaire Economique ? et quid du secret de l’avocat ?CE du 4 mai 2016 avec les Conclusions LIBRES de Mme de Bretonneau et Avec CAA Paris, 12 octobre 2017, n° 16PA01660,publié par EFI

Éthique et fiscalité par Michel TALY, avocat

Les responsabilités du conseil fiscal :

les nouvelles approches du parlement eiropéénLe secret professionnel d un avocat PRESUME complice de fraude fiscale

n’est pas opposable à l administration fiscaleCette réglé va être de plus en plus utilisée dans le cadre des enquêtes fiscales préliminaires

TVA INTRACOMMUNAITAIRE remboursement ou auto liquidation (CE 15.11.19)

Selon les chiffres disponibles relatifs à la perception de la TVA, le montant total de la perte de TVA dans l’UE en 2017 est estimé à 137,5 milliards d’euros, soit une perte de 11,2 % des recettes totales de TVA attendues.

Le site de la commission sur l’ecart fiscal en TVA

Dans un arrêt didactique de principe du 15 novembre 2019 le conseil dd etat nous livre les recommandations de bons sens pour assurer le droit à l équivalence fiscale entre contribuables MAIS AUSSI l’obligation de protéger nos finances publiques contre soit des erreurs soit des fraudes

Conseil d'État, 9ème - 10ème chambres réunies, 15/11/2019, 420251

Les didactiques conclusions de Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

ne sont pas LIBRES mais payantes chez nos marchands habituels de conclusions dites publiques

LES FAITS

la société Alcon Pharmaceuticals, établie en Suisse, a acquis des produits de contactologie fabriqués au Canada et les a importés en France où ils ont été vendus à la société Eye Shelter, établie au Luxembourg.

Après avoir été conditionnés par la société Servipac, établie en France, les produits acquis par la société Eye Shelter ont été vendus à la société Menicon, établie au Pays-Bas, qui les a elle-même revendus à des clients établis en France et dans d'autres Etats membres de l'Union européenne.

Les 24 septembre 2013 et 1er octobre 2014, la société Eye Shelter LUX a déposé deux demandes de restitution de la taxe sur la valeur ajoutée ayant grevé les achats facturés par la société Alcon Pharmaceuticals SUISSE

LE DROIT

14:19 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, T.V.A., TRUST et Fiducie, TVA EUROPE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 mars 2019

TVA et trust hors UE : qui est le preneur : le trustee ou le bénéficiaire Economique (CE 04.05.16 Conclusions de MME de Bretonneau

rediffusion

PAS DE TVA POUR LES BREXITERS

TVA,A LA RECHERCHE DU PRENEUR EFFECTIF ??

Trustee OU bénéficiaire effectif

L’astuce offshore pour éviter de payer la TVA

Par Alexandre Haederli Catherine Boss et Juliette Garside

Note de P Michaud :

un petit nombre de contribuables "échappe " (terme de courtoisie) en effet à la TVA en faisant facturer une offshore hors UE et prochainement EN Grande Bretagne. cette pratique -qui peut être parfaitement légale- crée un grave dysfonctionnement dans la concurrence entre conseils (banque,expert comptable,avocat,gestionnaire de patrimoine etc , européens et non européens

la société XYZ et associés, qui exerce l'activité d'avocat, a fait l'objet d'une vérification de comptabilité, à l'issue de laquelle l'administration fiscale a remis en cause l'exonération de taxe sur la valeur ajoutée dont cette société prétendait bénéficier, pour la période correspondant aux années 2007 à 2009, à raison de prestations de services, facturées à des clients établis aux Bermudes ;

notre confrère se pourvoit en cassation contre l'arrêt du 26 novembre 2014 par lequel la cour administrative d'appel de Paris a rejeté son appel dirigé contre le jugement du tribunal administratif de Paris rejetant sa demande en décharge des rappels de taxe sur la valeur ajoutée mis, à ce titre, à sa charge ;

Cour administrative d'appel de Paris, 2ème chambre , 26/11/2014, 13PA02638,

le conseil annule MAIS renvoie avec de forts conseils à l'administration

Conseil d'État, 10ème et 9ème chambres réunies, 04/05/2016, 387466

Conclusions LIBRES de Mme de Bretonneau

Avant de vous proposer de renvoyer l’affaire à la cour administrative d’appel de Paris, nous voudrions toutefois dire que nous ne croyons pas du tout que la censure pour erreur de droit emporte l’inversion sur ce point de la solution retenue au fond. Nous croyons en effet que le secret professionnel ne faisait pas obstacle à ce que l’administration obtienne les quelques informations dont elle avait besoin pour déterminer les règles de territorialité de la TVA applicables aux prestations litigieuses en l’espèce.

l arrêt de renvoi de la CAA annule les redressements

, Cet arret public mais non publié nous a été fourni par le greffe de la CAA que nous pouvons tous remercier

- Considérant qu’il résulte de l’instruction et qu’il n’est au demeurant pas contesté que les trois sociétés au nom desquelles ont été libellées les factures de prestations de conseils litigieuses étaient des établissements financiers situés aux Bermudes, Etat situé en dehors de l’Union européenne, et exploitant une activité d’administration de trusts, en tant que « trustees » pour les deux premières et de contrôle de « trustee » en qualité de « protector » pour la troisième ;

- que par ailleurs, la régularité en la forme des factures n’est pas contestée ;

- que, sauf élément de nature à remettre en cause la sincérité et le caractère probant des facture, ces sociétés doivent être regardées comme les preneurs des prestations litigieuses qui leur ont été facturées par la société d’avocats requérante ;

10:36 Publié dans a secrets professionnels, aa SUCCESSION internationale, aa TRUST ; REGIME FISCAL ET JURIDIQUE, T.V.A., TERRITORIALITE, TRUST et Fiducie | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 septembre 2018

UE fraude fiscale à la TVA :le rapport de la commission (06.18)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer---

Pour vous abonner inscrivez vous en haut à droite

Dans l’Union européenne, les États membres perdent des milliards d’euros de recettes de la taxe sur la valeur ajoutée (TVA) en raison de la fraude fiscale et de l’inadéquation des systèmes de perception.

Selon les chiffres disponibles relatifs à la perception de la TVA, le montant total de la perte de TVA dans l’UE en 2017 est estimé à 137,5 milliards d’euros, soit une perte de 11,2 % des recettes totales de TVA attendues.

Lisez l’étude complète sur l'écart TVA

Lire la fiche de Questions-réponses

Au cours de l’année 2017, les recettes de TVA perçues ont augmenté à un taux plus élevé de 4,1 % par rapport à l’augmentation de 2,8 % de la TVA totale exigible théorique.

Il en résulte que l’écart de TVA global des États membres de l’UE a diminué d’environ 8 milliards d’euros en valeur absolue pour s’établir à 137,5 milliards d’euros.

En pourcentage, l’écart de TVA global a régressé de 1 point de pourcentage pour atteindre 11,2 %.

En 2017, les écarts de TVA estimés dans les pays de l’UE ont varié d’environ 1 % à Chypre (0,6 %), au Luxembourg (0,7 %) et en Suède (1,5 %) à plus de 30 % en Roumanie (35,5 %) et en Grèce (33,6 %). La moitié des 28 États membres de l’UE ont enregistré un écart supérieur à 10,1 %.

Dans l’ensemble, l’écart de TVA en pourcentage de la TVA totale exigible théorique a diminué dans 25 États membres, les améliorations les plus importantes ayant été observées à Malte, en Pologne et à Chypre, et a augmenté dans trois d’entre eux, à savoir en Grèce, en Lettonie et en Allemagne.

L’ecart en France s’éléve en 2016 à 20 MME soit 20% de la TVA normalement due

Lisez l’étude complète sur l'écart TVA Les causes de l’écart de TVA

La fraude à la TVA est certainement la fraude la plus sophistiquée et dont le coût budgétaire est le plus élevé pour nos budgets MAIS la moins diffusée

16:11 Publié dans Politique fiscale, Rapports, TVA EUROPE | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 septembre 2018

Lutte contre la fraude à la TVA

Le commerce sur internet :

une fraude fiscale importante et ignorée

Le rapport de MONTGOLFIER et DALLIER ( Sénat )

Les particularités de la vente en ligne facilitent considérablement la fraude. Les colis, envoyés aux particuliers par fret postal ou fret express, sont extrêmement morcelés, et donc bien plus difficiles à contrôler qu'en fret traditionnel - d'autant que les informations fournies sont souvent indigentes. De plus, le paiement des droits et taxes à l'importation repose sur un régime purement déclaratif

Mais il n'y a pas seulement un manque d'instruments juridiques. Il y a aussi - et surtout ? - une absence de priorité politique.

De fait, les problèmes de l'administration des douanes se posent également à l'administration fiscale. Compte tenu des efforts demandés aujourd'hui aux Français, la question ne peut plus être ignorée comme elle l'a été jusqu'à maintenant.

Le rapport formule donc plusieurs propositions autour d'une idée forte : au-delà des flux physiques, c'est d'abord aux flux financiers qu'il faut s'attaquer pour combattre efficacement la fraude fiscale sur Internet.

Rapports TVA publiés

Le dernier rapport de la commission européenne sur la fraude à la tva montre bien que cette fraude internationale dépasse et de loin les omissions de nos écureuils cachottiers cibles et boucs émissaires des pouvoirs publics depuis CINQ ans .

14:58 Publié dans aaa Les rapports, Fraude à la TVA, TVA EUROPE, TVA FRANCE | Tags : lutte contre la fraude à la tva | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 juin 2018

Activité occulte ; pas de paiement de loyer pas de TVA (CE 02.5.18)

Dans un arrêt didactique du le ce nous rappelle les règles du fait générateur de la TVA en matière de prestation de service: l’encaissement

Dans un arrêt didactique du le ce nous rappelle les règles du fait générateur de la TVA en matière de prestation de service: l’encaissement

- A... est propriétaire, depuis 1982, d'un fonds de commerce de fabrication de constructions métalliques, métallerie et serrurerie. Il l'a exploité à titre individuel jusqu'au 1er mai 1995 avant de le donner en location-gérance à la SARL A...Fabrication puis à la société A...Donge Fabrications en mai 2010, sans déclarer cette activité de loueur de fonds auprès d'un centre de formalités des entreprises ni souscrire de déclaration fiscale.

Il a renoncé à percevoir les redevances dues par la société A...Fabrications à compter de 2001, en mettant gratuitement son fonds de commerce à la disposition de la société jusqu'au mois d'avril 2010. Ce local a, à compter de mai 2010, été mis à la disposition d'une autre société, à laquelle il n'a pas davantage réclamé de rémunération.

A l'issue d'un contrôle sur pièces, l'administration a estimé que M. A... avait exercé une activité occulte de loueur de fonds de commerce et l'a imposé à la taxe sur la valeur ajoutée au titre de la période du 1er janvier 2008 au 31 juillet 2011

le tribunal administratif de Châlons-en-Champagne et la CAA de Nancy confirme la position de l administration

le CE ANNULE

Conseil d'État, 3ème - 8ème chambres réunies, 02/05/2018, 404161

Aux termes de l'article 269 du code général des impôts : " 2. La taxe est exigible...c. Pour les prestations de services, lors de l'encaissement des acomptes, du prix, de la rémunération... ".

Analyse du CE

04:10 Publié dans Activité occulte, TVA FRANCE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 mai 2018

EUROPE la directive du 5 décembre 2017 anti fraude TVA

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Le Conseil d'État dans son arrêt didactique du 04/04/2018, 399884 (affaire PetO  Ferrymasters ) sur la définition européenne de l’établissement stable TVA nous permet de faire le lien avec la nouvelle directive TVA du 5 décembre 2017 dont le projet de loi de transposition va prochainement être proposé en conseil des ministres

Ferrymasters ) sur la définition européenne de l’établissement stable TVA nous permet de faire le lien avec la nouvelle directive TVA du 5 décembre 2017 dont le projet de loi de transposition va prochainement être proposé en conseil des ministres

Projet de loi (embargo presse )modifiant la loi du 12 février 1979 concernant la TVA aux fins de transposer l'article premier de la directive. (UE) 2017/2455 du Conseil du 5 décembre 2017 modifiant la directive. 2006/112/CE et la directive 2009/132/CE

Une reforme en profondeur de la tva en cours (source commission

note EFI cette reforme va t elle modifier le regime favorable aux prestataires de services non européens qui ne facturent pas la TVA à leurs clients européens

faussant ainsi la concurrence

Le best de l’optimisation

Un prestataire non européen facture SANS TVA une entreprise française non assujettie

et sous traite à prix cassé SANS PAIEMENT DE LA TVA son travail à sa succursale en France

a Commission européenne a présenté un programme visant à lancer la réforme des règles de l'Union en matière de TVA la plus importante des 25 dernières années. Cette initiative permettrait d'améliorer et de moderniser le système tant pour les administrations que pour les entreprises. Au total, plus de 150 milliards € de TVA sont perdus chaque année,

La nouvelle directive du 5 décembre 2017

APPLICABLE progressivement à partir du 1er janvier 2019

Une synthèse par Michel Guichard, et Marie Manuelli

Study and Reports on the VAT Gap in the EU-28 Member States: 2017 Final Report

Le montant de la fraude à la TVA en Europe

Et en France (20MM€ soit 12% de la TVA

Rapports (2015) de la cour des comptes sur la TVA

La gestion de l'impôt et la fraude à la TVA, rapport particulier

|

Comparaison de la typologie des coûts de gestion 2012 |

|||

|

|

IR |

IS |

TVA |

|

Assiette/contentieux |

48 % |

38 % |

36 % |

|

Contrôle |

31 % |

44 % |

38 % |

|

Recouvrement |

21 % |

18 % |

26 % |

|

Source : DGFiP, sous-direction SPIB 1. |

|||

commentaire de notre ami Xavier;Il faut ajouter au tableau l'obligation de contrôle légal des comptes de toute SAS, même en dessous des seuils, si elle contrôlée ou contrôle une autre société.

Cahuzac et la cour des comptes sur la fraude à la TVA (mars 2012)

La cour des comptes a diffusé en mars 2012 un rapport d’enquête sur la fraude à la TVA, fraude fiscale qui semble être la plus budgétivore

la fraude TVA semble être gigantesque et n'aurait aucune commune mesure avec celle des tirelires cachées de nos écureuils gaulois:

14:35 Publié dans T.V.A., TVA EUROPE, TVA FRANCE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 juillet 2017

LES RÈGLES DE TERRITORIALITÉ TVA

Vous réalisez des opérations économiques dans l'Union européenne et hors de l'Union européenne ? Il convient de déterminer :

dans quel Etat la TVA est payée ;

qui doit payer la TVA (redevable légal) ;

Quelles sont les obligations déclaratives.

LES RÈGLES DE TERRITORIALITÉ EN MATIÈRE DE TVA (source DGFIP)

ACHAT/VENTE DE BIENS

Vous êtes un professionnel, vous achetez et vendez des biens dans ou hors de l'Union européenne, rertrouvez ici les informations concernant l'application de la TVA.

PRESTATIONS ENTRE ASSUJETTIS

Vous êtes prestataire de service ou client de prestataires étrangers. Retrouvez les modalités d'imposition selon que la prestation de service (PS) relève ou non du dispositif général.

PRESTATIONS AUX NON-ASSUJETTIS

Vous êtes prestataire de services et vos clients sont des non-assujettis. Vos activités relèvent-elles du régime général ou de ses nombreuses exceptions ?

ENTREPRISE NON RÉSIDENTE

Vous êtes implanté hors de France et avez des clients français ? Retrouvez les éventuelles démarches à accomplir auprès de l'administration fiscale française.

- BOFiP - Acquisitions intracommunautaires

- BOFiP - Livraisons intracommunautaires

- BOFiP - Importations

- BOFiP - Exportations

- BOFiP - Prestations de service

- BOFiP - Redevable de la TVA

17:31 Publié dans T.V.A., TERRITORIALITE | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |