11 avril 2025

A la recherche du bénéficiaire effectif ; les guides pratiques de l’OCDE et du GAFI

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Myriam ZAKI qui avait écrit en 2010 LE SECRET BANCAIRE EST MORT, VIVE L’ÉVASION FISCALE avait elle eu tort ou bien sa provocation a-t-elle été une source d’action ?

Par ailleurs des réflexions sur le trustee de paille c'est-à-dire au trustee qui donnerait des pouvoirs de gestion au constituant ou au bénéficiaire SONT encours ?(rapport GAFI)

Depuis la jurisprudence de la grande chambre de la CJUE du 26/02 /2019 , la recherche du bénéficiaire effectif semble retenir l attention de nos juridictions comme le montre la décision du CE 5.06.20 423809 HOLCIM avec les Conclusions LIBRES de Mme Bokdam-Tognetti .

La recherche de la transparence par l OCDE

JUILLET 2024

L’OCDE et Inter-American Development Bank, ont mis en place une » boîte à outils » sur la recherche du bénéficiaire effectif afin d’aider les administrations fiscales à lutter plus efficacement contre l'évasion fiscale

«La transparence des informations sur les bénéficiaires effectifs est essentielle pour dissuader, détecter et perturber l'évasion fiscale et d'autres délits financiers. La norme du Global Forum sur la propriété effective offre aux juridictions une flexibilité dans la façon dont elles mettent en œuvre la norme pour tenir compte des différents systèmes juridiques et de cultures. » a déclaré Pascal Saint-Amans, ancien chef du Centre de politique et d'administration fiscales de l'OCDE .

A Beneficial Ownership Implementation Toolkit

GUIDE DE MISE EN ŒUVRE DU BÉNÉFICIAIRE EFFECTIF

Cette étude est destinée à aider les pouvoirs publics à mettre en œuvre les normes du Forum mondial pour garantir que les responsables de l'application des lois aient accès à des informations fiables sur l'identité des bénéficiaires effectifs ultimes d'une entreprise ou d'une autre entité juridique afin que les activités illicites ne puissent se cacher derrière des structures juridiques opaques.

Nous diffusons ce guide pratique afin que les fiscalistes publics et privés puissent trouver des réponses techniques alors qu’il n existe à ce jour aucun autre guide de travail

L’analyse de la réalité par TAX Justice Network

La création de SINGAPORE ON THAMES se prépare t elle déjà

Le site français Paradis fiscaux et judiciaires

TRUST ; A LA RECHERCHE DU BÉNÉFICIAIRE EFFECTIF

( CE 20.03.20 avec conclusions de Mme Nicolazo de Barmon

TVA et trust hors UE : qui est le preneur :

le trustee ou le bénéficiaire Economique (CE 04.05.16 Conclusions de MME de Bretonneau

Un trust inter vivos peut réaliser une donation indirecte taxable en France

Cour de cassation, civile, Chambre commerciale, 6 novembre 2019, 17-26.985 ...

Aux termes d’un arrêt très motivé, la Cour de cassation approuve la cour d’appel d’avoir retenu que l’acte de constitution d’un trust canadien avait permis la réalisation d’une donation indirecte au profit de son bénéficiaire désigné, alors que l’identité du constituant était ignorée. Rendu en matière fiscale, l’arrêt décide d’une taxation aux droits d’enregistrement de 60 % sur le fondement de l’article 750 ter du Code général des impôts.

Indice d'opacité financière - Résultats 2022

L'indice d'opacité financière classe les juridictions en fonction de leur opacité et de l'ampleur de leurs activités financières offshore Et surtout est une source de comparaison sur les règles de transparence..ou non

L'indice d'opacité financière complète notre indice des paradis fiscaux pour l’impôt sur les sociétés qui classe les plus grands paradis fiscaux destinés aux compagnies multinationales

16:46 Publié dans OCDE, TRACFIN et GAFI, TRUST et Fiducie | Tags : a la recherche du bénéficiaire effectif | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 août 2024

OCDE Impôt sur les successions / Moins de droits de succession MAIS nouvelle assiette

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour lire les tribunes antérieures cliquer

Dans son dernier rapport publié le 16 octobre 2021

Impôt sur les successions dans les pays de l’OCDE

Télécharger la brochure (PDF)

l’ocde a procèdé à une évaluation comparative des impôts sur les successions et les donations dans les 37 pays membres de l’OCDE, et analyse le rôle que ces impôts pourraient jouer pour accroître les recettes, lutter contre les inégalités et améliorer l’efficacité des systèmes d’imposition à l'avenir.

Le rapport propose en conclusion un certain nombre d’options de réforme que les gouvernements pourraient envisager afin d’améliorer la conception et le fonctionnement des impôts sur les transferts de patrimoine.

|

UNE PROPOSITION INTÉRESSANTE VISANT LA FRANCE??

|

DROITS DE SUCCESSION EN FRANCE

LES REGIMES EXONERATOIRES

qui sont donc nos écureuils chanceux ??

Ce rapport met en évidence la forte concentration des richesses dans les pays de l’OCDE ainsi que la répartition inégale des successions, qui aggrave d'autant les inégalités. En moyenne, les successions et donations déclarées par les 20 % des ménages les plus riches sont près de 50 fois supérieures à celles déclarées par les 20 % des ménages les plus pauvres.

Le rapport souligne que les impôts sur les successions, et notamment ceux qui ciblent des niveaux relativement élevés de transmissions de patrimoine, peuvent réduire la concentration des richesses et améliorer l’égalité des chances. Il fait également observer que les impôts sur les successions tendent à générer moins de distorsions que d'autres formes de taxation des personnes fortunées, et sont plus faciles à établir et à collecter que d’autres formes d’imposition du patrimoine.

À l’heure actuelle, la majorité des pays de l'OCDE (24 au total) prélève un impôt sur les successions ou sur les donations. Toutefois, ces impôts génèrent le plus souvent très peu de recettes. Aujourd’hui, seulement 0.5 % en moyenne des recettes fiscales totales provient des impôts sur les successions et les donations dans les pays qui en prélèvent.Le rapport ocde examine le rôle que l’impôt sur les successions pourrait jouer pour accroître les recettes, lutter contre les inégalités et renforcer l’efficacité des systèmes fiscaux dans les pays de l’OCDE.

Il contient des données concernant la répartition et l’évolution du patrimoine des ménages et des successions, étudie les arguments en faveur et contre l’imposition des successions en s’appuyant sur les travaux théoriques et empiriques existants, et examine la conception des impôts sur les successions et les donations dans les pays de l’OCDE.

L’impôt sur les successions pourrait jouer un rôle particulièrement important dans le contexte actuel.

Les inégalités de patrimoine sont toujours élevées et se sont accentuées dans certains pays au cours des dernières décennies. Les successions sont en outre inégalement réparties entre les ménages, et les personnes plus riches sont davantage susceptibles de recevoir un héritage et cet héritage est généralement d’une valeur supérieure. À l'avenir, les successions sont susceptibles d’augmenter en valeur (si l'évolution des prix des actifs continue sur une trajectoire ascendante) et en nombre (avec le vieillissement de la génération du baby-boom). En outre, compte tenu de l’augmentation de l’espérance de vie, on s’attend à une concentration accrue des richesses entre les mains des plus âgés. Ces tendances pourraient amplifier les inégalités. Pour faire face à la crise du COVID-19, les pays vont également devoir générer des recettes supplémentaires et remédier aux inégalités, qui se sont creusées depuis le début de la pandémie.

24 pays de l’OCDE prélèvent des impôts sur les successions.

Succession et donation internationales:

fiscalité et lieu d'imposition ???

La France numéro 3 mondiale pour l’imposition sur les droits de succession Le FIGARO

La taxation sur les héritages est l’une des plus élevées de l’OCDE (page3) Source FIPECO

Le taux marginal d’imposition en ligne directe – entre parents et enfants – qui s’élève à 45 % en France, est le troisième taux le plus élevé des pays membres de l’OCDE, après celui du Japon (55 %) et de la Corée du Sud (50 %), et le plus élevé de l’UE2.

À titre de comparaison, ce taux s’élève à seulement 30 % en Allemagne, 15 % au Danemark et même 4 % en Italie ; sachant que les taux moyen et médian s’élèvent, parmi les pays de l’OCDE,respectivement à 15 % et à 7 %.

Les prélèvements sur le capital des ménages en France :

Rendement des principaux prélèvements sur le capital des ménages en 2016

(en Md€)

Prélèvement IR PS DMTG DMTO TF ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80 (4%PIB)

Des changements durables sont à apporter au traitement des formalités d’enregistrement des droits de mutation afin qu’une telle situation ne puisse se renouveler. La Cour formule trois recommandations en ce sens.

11:40 Publié dans OCDE | Tags : impôt sur les successions dans les pays de l’ocde une profonde | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 février 2022

Convention multilatérale pour prévenir l'erosion fiscale ! A JOUR AU 30 Decembre 2021

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

mise à jour decembre 21

Le texte de l'Instrument multilatéral (IM) et sa Note explicative ont été adoptés dans le cadre de négociations auxquelles plus de 100 pays et juridictions ont participé, suite au mandat conféré par les ministres des Finances et les gouverneurs de banques centrales des pays du G20 lors de leur réunion de février 2015. L'IM et sa Note explicative ont été adoptés en anglais et français, les deux textes faisant également foi

ATTENTION, La Convention, premier accord multilatéral de ce type, permet aux pays de transposer directement les résultats du Projet BEPS de l’OCDE et du G20 dans leurs réseaux de conventions fiscales bilatérales. cette convention multilatérale, entrée en vigueur le 1er juillet 2018, modifie les conventions fiscales bilatérales signées par la France mais uniquement entre les états qui y adhèrent ( lire note juridique de l’OCDE)

Par ailleurs, les USA ne font pas partie de la convention alors qu’ils fournissent plus de 20% des recettes de l’ OCDE

LOI autorisant la ratification de la convention multilatérale pour la mise en œuvre des mesures relatives aux conventions fiscales pour prévenir l'érosion de la base d'imposition et le transfert de bénéfices

Loi n° 2018-604 du 12 juillet 2018 est parue au JO n° 0160 du 13 juillet 2018

la convention multilatérale OCDE entrée en vigueur

Par ailleurs ce traité ne vise que l’IR et l’IS , prélèvements obligatoires de faible importance relative dans le PIB des etats de l’OCDE mais omet l’évasion fiscale importante et en développement de la TVA internationale notamment européenne et des prélèvements sociaux des delocalisations ?? prélèvements qui ne sont pas encore ( !?) de la compétence de l’OCDE ,alors que l’ampleur de cette fraude implique, au-delà de pertes fiscales , aussi une forte distorsion de la concurrence et favorise la délocalisation de nos entreprises

L’évitement fiscal des multinationales en France : combien et où ?

par Vincent Vicard (CEPII)FRAUDE FISCALE INTERNATIONALE

LE GUIDE OCDE CONTRE LES INTERMÉDIAIRES FRAUDEURS

|

LES PRINCIPES DE BASE NON A LA DOUBLE IMPOSITION NON A LA DOUBLE EXONERATION |

Dernière mise à jour au 14 decembre 2021

LE TEXTE DE L'INSTRUMENT MULTILATERAL

Signé le 7 juin 2017 et entrée en vigueur le 1er janvier 2019

Brochure d'information (PDF)

Questions fréquemment posées (PDF)

Boîte à outils et base de données pour l'application de l'IM

LA MISE EN APPLICATION PAR LA FRANCE

LA NOUVELLE CONVENTION OCDE ANTI EVASION FISCALE

-

- LES BOFIP DU 16 DECEMBRE 2020

L'analyse par Mme Bénédicte PEYROL (AN)

10:41 Publié dans BEPS, convention modèle, OCDE | Tags : patrick michaud avocat fiscaliste international, convention multilatérale pour prévenir l'erosion fiscale ! les | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 décembre 2020

Convention multilatérale pour prévenir l'erosion fiscale ! les BOFIP du 16 décembre

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

mise à jour decembre 2020

Le texte de l'Instrument multilatéral (IM) et sa Note explicative ont été adoptés dans le cadre de négociations auxquelles plus de 100 pays et juridictions ont participé, suite au mandat conféré par les ministres des Finances et les gouverneurs de banques centrales des pays du G20 lors de leur réunion de février 2015. L'IM et sa Note explicative ont été adoptés en anglais et français, les deux textes faisant également foi

ATTENTION ce traité ne vise que l’IR et l’IS , prélèvements obligatoires de faible importance relative dans le PIB des etats de l’OCDE mais omet l’évasion fiscale importante et en développement de la TVA internationale notamment européenne et des prélèvements sociaux des delocalisations ?? prélèvements qui ne sont pas encore ( !?) de la compétence de l’OCDE ,alors que l’ampleur de cette fraude implique, au-delà de pertes fiscales , aussi une forte distorsion de la concurrence et favorise la délocalisation de nos entreprises

|

LES PRINCIPES DE BASE NON A LA DOUBLE IMPOSITION NON A LA DOUBLE EXONERATION |

Dernière mise à jour le 18 decembre 2020

LE TEXTE DE L'INSTRUMENT MULTILATERAL

Signé le 7 juin 2017 et entrée en vigueur le 1er janvier 2019

Brochure d'information (PDF)

Questions fréquemment posées (PDF)

Boîte à outils et base de données pour l'application de l'IM

LA MISE EN APPLICATION PAR LA FRANCE

LA NOUVELLE CONVENTION OCDE ANTI EVASION FISCALE

-

- LES BOFIP DU 16 DECEMBRE 2020

L'analyse par Mme Bénédicte PEYROL (AN)

Le rapport de synthèse de M. Albéric de MONTGOLFIER,(Sénat)

09:00 Publié dans BEPS, OCDE | Tags : patrick michaud, avocat fiscaliste | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2019

Assistance administrative internationale et droits de la défense : FRANCE

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 29 MAI (1).pdf

L’administration française a-t-elle l obligation d’informer

le contribuable d’une demande d’assistance administrative ?

Garanties relatives aux documents et renseignements obtenus de tiers : l’équilibre reste d’actualité par Nicolas LABRUNE, Maître des requêtes au Conseil d'Etat

L administration n’ a pas l’ obligation d’informer le contribuable d’une telle demande SAUF SI elle allonge le délai de prescription jusqu'à la fin de l'année qui suit celle de la réception de la réponse et, au plus tard, jusqu'au 31 décembre de la troisième année suivant celle au titre de laquelle le délai initial de reprise est écoulé. Et ce conformément à l’article L188A du Livre des Procedures fiscales qui dispose que le présent article s'applique dans la mesure où le contribuable a été informé de l'existence de la demande de renseignements dans le délai de soixante jours suivant son envoi ainsi que de l'intervention de la réponse de l'autorité compétente de l'autre Etat ou territoire dans le délai de soixante jours suivant sa réception par l'administration.

Mais nos magistrats sont vigilants du respect du droit de la défense

Notamment parce que le droit des poursuites pénales par les autorités de l état - parquet et ministre des finances est discrétionnaire et peut donc peut être discriminatoire

Opportunité des poursuites ou légalité de poursuites ?!

Quel est le choix de nos voisins ??

le principe francais de l opportunité des poursuites pénales

Article 40-1 du code de procédure pénale

Modifié par LOI n°2016-1691 du 9 décembre 2016 - art. 22

Au niveau fiscale seul le ministre a le droit de décider de l’opportunité des poursuites pour fraude fiscale et ce en vertu du §2 de l’article 228 du LPF en saisissant seul l’indépendante commission des infractions fiscales

Cette règle dénommé "verrou de bercy " a été confirmé par le conseil d 'état. Par une décision en date du 10 mai 2017,le Conseil d'Etat décide de ne pas transmettre une QPC portant sur les modalités de saisine de la Commission des infractions fiscales CIF.

Conseil d'État N° 408132 10ème chambre mercredi 10 mai 2017

-

Les droits de la défense, dont le principe du caractère contradictoire de la procédure est le corollaire, garanti par cettedisposition lorsqu'est en cause une sanction ayant le caractère d'une punition, ne trouvent pas à s'appliquer devantla commission des infractions fiscales, dont l'avis sur l'opportunité des poursuites n'a d'autre objet que de limiter le pouvoir discrétionnaire du ministre compétent, le prévenu conservant la possibilité de connaître et de discuter ultérieurement les charges devant un tribunal si celui-ci est saisi de la poursuite pour fraude fiscale.

-

Sur l’interdiction d un juge de s’ auto saisir

jurisprudence sur la communication des pièces dans le cadre de l'assistance internationale

15:41 Publié dans Assistance et droits de la défenxe, Assistance fiscale, CONTENTIEUX FISCAL, OCDE, Protection du contribuable et rescrit, Traités et renseignements | Tags : assistance administrative internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

OCDE Le manuel sur l'échange de renseignements

LES TRIBUNES EFI SUR L’ASSISTANCE FISCALE

LES TRIBUNES EFI SUR L’ASSISTANCE FISCALE

MISE À JOUR DE L’ARTICLE 26 DU MODÈLE DE CONVENTION FISCALE DE L’OCDE ET DU COMMENTAIRE S’Y RAPPORTANT

Outre les dispositions visant à éviter la double imposition, les CDI contiennent des règles relatives à l’échange de renseignements sur demande.

Est déterminante en la matière la norme internationale que l’OCDE a élaborée et inscrite à l’art. 26 de son modèle de convention

.Aujourd’hui, cette norme figure dans 60 CDI et a déjà pris effet pour 51 d’entre elles.

La Suisse a l’intention de convenir de l’échange de renseignements sur demande selon la norme internationale de l’OCDE dans toutes ses CDI. ( convention signée avec la suisse)

La mise en œuvre de l’échange de renseignements sur demande sera évaluée par le Forum mondial.

L’assistance en matière de recouvrement des impôts

Le nouveau manuel de l’OCDE

|

Le Comité des Affaires Fiscales de l'OCDE a approuvé un nouveau manuel sur l’échange de renseignements. Ce manuel constitue une aide pratique à l’intention des fonctionnaires chargés de l’échange de renseignements en matière fiscale et peut être également utile pour la conception ou la mise à jour de manuels nationaux. Il a été élaboré en collaboration avec les pays membres et des pays non membres. Ce nouveau manuel adopte une démarche modulaire. Tout d’abord il traite les aspects généraux et juridiques de l’échange de renseignements et couvre ensuite les thèmes spécifiques suivants : (1) l’échange de renseignements sur demande, (2) l’échange spontané de renseignements, (3) l’échange automatique de renseignements, (4) l’échange de renseignements à l’échelle d’un secteur économique, (5) les contrôles fiscaux simultanés, (6) les contrôles fiscaux à l’étranger, (7) les profils nationaux en matière d’échange de renseignements, (8) les instruments et les modèles de l’échange de renseignements.

La démarche modulaire permet aux pays de constituer leurs propres manuels en incorporant uniquement les aspects qui concernent leurs propres programmes d’échanges de renseignements. |

Aussi disponible :

15:03 Publié dans a secrets professionnels, Assistance fiscale, OCDE | Tags : ocde échange de renseignements fiscaux, assistance internationale en matiere de recouvrement des impots | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 avril 2019

Echange automatique de renseignements fiscaux / la mise en pratique par la France

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

FLASH du MINEFI du 30 04 19

SITUATION DU BUDGET DE L ETAT AU 31.03.19

IMPOT SUR LE REVENU – 53 %

LES AUTRES TRIBUNES SUR L ECHANGE AUTOMATIQUE

A la suite de l’adoption de la législation américaine Foreign Account Tax Compliant Act (dite FATCA), le 18 mars 2010, et de la multiplication des accords conclus par les États-Unis avec leurs partenaires, dont la France pour mettre en œuvre l’échange automatique d’informations sur les comptes financiers, les ministres des finances du G20 ont mandaté l’OCDE lors du sommet de Mexico des 4 et 5 novembre 2012 afin d’élaborer une norme mondiale.

Echange automatique de renseignements fiscaux

/ la mise en pratique

pour imprimer sur votre bureau avec les liens

le COMMON REPORTING STANDART (pour mieux comprendre )

MISE AJOUR AVRIL 2019

OCDE l’échange automatique : la liste a jour 15 janvier 2018

Echange automatique les autres tribunes

Arrêté du 19 avril 2019 JORF n°0099 du 27 avril 2019

Le Gouvernement fixe, d’une part, les listes des Etats et territoires partenaires et donnant lieu à transmission d’information et, d’autre part, les seuils, montants et plafonds en euros.

les BOFIPS de mise en application par la france

Titre 1 : Accords d'échange automatique de renseignements relatifs aux comptes financiers - Accord "FATCA" entre la France et les Etats-Unis

Titre 2 : Norme commune de déclaration

Chapitre 1 : Champ d'application

Section 1 : Institutions financières

Section 2 : Comptes à déclarer

Sous-section 1 : Comptes financiers

Sous-section 2 : Personnes à déclarer

Sous-section 3 : Règles dérogatoires

Chapitre 2 : Procédures de diligence à la charge des institutions financières

Chapitre 2.5 : Obligations à la charge des titulaires de comptes

Inspirée des accords signés par les États-Unis pour la mise en œuvre de la législation FATCA, cette nouvelle norme mondiale en matière de transparence fiscale a été adoptée par l'OCDE le 15 juillet 2014 afin d’organiser l’échange automatique de renseignements relatifs aux comptes financiers.

Elle se compose d’un modèle d’accord, d’un modèle de droit interne relatif aux modalités d’identification des clients par les institutions financières et de déclaration de ces informations par celles-ci à leur administration fiscale (« la norme commune de déclaration »), de commentaires et d’un schéma informatique.

OECD’S COMMON REPORTING STANDARD

Au plan international, la France est engagée dans la mise en œuvre de cette norme au travers de plusieurs instruments bilatéraux et multilatéraux, listés au ci-dessous

L’accord d’EAR s’applique à ce jour avec les états de l’union européenne et leurs associés et avec 5 autre états.

Le modèle d’accord OCDE ne pourra s’appliquer avec la France et d’autres états que dans le cadre d’un accord bilatéral approuvé par les instances de chaque état

La force juridique des instruments de l’ OCDE

Union Européenne et OCDE :

leurs pouvoirs sont ils concurrents ou complémentaires ?

E

21:32 Publié dans aa)DEONTOLOGIE, BEPS, convention modèle, Echange automatique FATCA, OCDE | Tags : echange automatique de renseignements fiscaux la mise en pratiq | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 avril 2018

OCDE Les impôts sur les salaires 2018

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

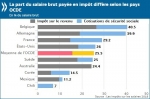

L’OCDE a publié une étude très complète sur le poids des impôts et des charges sociales pesant sur les revenus des salariés moyens. Surprise : traditionnelle championne des prélèvements obligatoires, la France est plutôt dans la moyenne du classement des pays riches avec un taux de prélèvements de 29,2 % pour un célibataire sans enfants et de 18,2 % pour une famille avec deux enfants. Par contre, le « coin fiscal » pesant sur le coût du travail y reste le plus élevé, du fait de charges patronales toujours très lourdes.

Une synthese par Raphael Legendre

En 2017, les travailleurs des pays de l’OCDE ont versé en moyenne plus d’un quart de leurs salaires bruts sous forme d’impôts, et de légères hausses du taux moyen d’imposition des personnes physiques sont observées dans un peu plus de la moitié des pays, selon une nouvelle étude de l’OCDE.

Impôt sur le revenu et cotisations de sécurité sociale salariales, 2017 en % du salaire brut

EUROSTAT CLIQUEZ Les coûts horaires de la main-d’œuvre compris en 2017 entre 4,9€ et 42,5€ selon les États membres Les plus faibles en Bulgarie et en Roumanie, les plus élevés au Danemark et en Belgique

Les coûts de la main-d'œuvre comprennent les salaires et traitements auxquels s'ajoutent les coûts non salariaux tels que les cotisations sociales à la charge des employeurs. La part des coûts non-salariaux dans l’ensemble de l’économie était de 24,0% dans l’UE et de 25,9% dans la zone euro, variant de 6,7% à Malte à 32,8% en France

Il ressort de l’édition 2018 de la publication intitulée Les impôts sur les salaires que le taux moyen net d’imposition des personnes physiques – somme de l’impôt sur le revenu et des cotisations salariales de sécurité sociale, minorée de toutes les prestations familiales perçues, exprimée en pourcentage des salaires bruts – s’établit à 25.5 % dans la zone OCDE

Télécharger Les impôts sur les salaires 2018

la suite dessous

16:38 Publié dans convention modèle, OCDE, Peer review group | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 décembre 2017

les conventions fiscales modèles OCDE(màj décembre 2017) et le principe de subsidiarité

Pour recevoir la lettre d’EFI cliquez en haut à droite

Pour recevoir la lettre d’EFI cliquez en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

FATCA USA FRANCE la mise en application

quid de la réciprocité (RM du 29.09.17)

Modèle de convention fiscale

concernant le revenu et la fortune

Le principe de subsidiarité

D’abord analyse de l application du droit interne

Ensuite l’analyse de l’application du traite

Si le traité s’applique, il prime le droit interne

Enfin primauté su droit européen sur un traité bilatéral

Union Européenne et OCDE : leurs pouvoirs sont ils concurrents ou complémentaires ?

Le principe du droit fiscal français de subsidiarité des conventions fiscales internationales

Par CLOUTÉ Alexandra

Conseil d'État, 9ème / 10ème SSR, 12/03/2014, 362528, Publié au recueil

Si une convention bilatérale conclue en vue d'éviter les doubles impositions ne peut pas, par elle-même, directement servir de base légale à une décision relative à l'imposition et si, par suite, il incombe au juge de l'impôt, lorsqu'il est saisi d'une contestation relative à une telle convention, de se placer d'abord au regard de la loi fiscale nationale pour rechercher si, à ce titre, l'imposition contestée a été valablement établie avant de déterminer si cette convention fait ou non obstacle à l'application de la loi fiscale, il appartient néanmoins au juge, après avoir constaté que les impositions qu'une entreprise a supportées dans un autre Etat du fait des opérations qu'elle y a réalisées seraient normalement déductibles de son bénéfice imposable en France en vertu de la loi fiscale nationale, de faire application, pour la détermination de l'assiette de l'impôt dû par cette entreprise, des stipulations claires d'une convention excluant la possibilité de déduire l'impôt acquitté dans cet autre Etat d'un bénéfice imposable en France. Il en va ainsi, alors même que la convention prévoirait par ailleurs un mécanisme de crédit d'impôt imputable sur l'impôt français, dont cette entreprise ne serait pas en mesure de bénéficier du fait de sa situation déficitaire au cours de l'année en cause, dès lors que la convention interdit la déduction en toutes circonstances.

CONCLUSIONS LIBRES de M. Frédéric ALADJIDI, rapporteur public

lire aussi

CE, 20 novembre 2002, S.A. Etablissements Soulès et Cie, n° 230530,

CE, 12 juin 2013, Société BNP Paribas, n° 351702,

MISE A JOUR DECEMBRE 2017

OCDE l’échange automatique : la liste a jour 13 décembre 2017

Mise à jour 2017 du Modèle de Convention fiscale de l’OCDE

Le 21 novembre 2017 le Conseil de l’OCDE a approuvé le contenu de la mise à jour 2017 du Modèle de Convention fiscale de l’OCDE (le Modèle OCDE). La mise à jour 2017, approuvée par le Comité des affaires fiscales le 28 septembre 2017, sera intégrée dans une nouvelle version du Modèle OCDE qui sera publiée dans quelques mois.

xxxxxx

Modèle de Convention fiscale concernant le revenu et la fortune 2014

(Version complète)

Modèle de convention fiscale concernant le revenu et la fortune : Version abrégée 2014

Cette publication est la neuvième édition de la version complète du Modèle de Convention fiscale concernant le revenu et la fortune publié par l’OCDE. Cette édition contient le texte intégral du Modèle de Convention fiscale concernant le revenu et la fortune tel qu’il se lisait le 15 juillet 2014, y compris les articles et les commentaires correspondants, les positions des économies non membres, la Recommandation du Conseil de l’OCDE, les notes historiques (remontant désormais jusqu’à 1963), la liste détaillée des conventions conclues entre les pays membres de l’OCDE et les rapports antérieurs.

Convention concernant l'assistance administrative

mutuelle en matière fiscale

Convention concernant l'assistance administrative mutuelle en matière fiscale

(Màj octobre 2017)

La Convention a été élaborée par le Conseil de l'Europe et l'OCDE en 1988 et a été amendée en 2010 par un Protocole. La Convention est l'instrument multilatéral le plus complet et offre toutes les formes possibles de coopération fiscale pour combattre l'évasion et la fraude fiscales, une priorité pour tous les pays.

A l'heure actuelle, 114 juridictions participent à la Convention, parmi lesquelles 15 juridictions sont couvertes par extension territoriale. Ceci représente en large éventail de pays comprenant tous les pays du G20, les BRIICs, tous les pays OCDE, les centres financiers les plus importants et un nombre croissant de pays en voie de développement.

Tableau des juridictions participantes

Le modele OCDE (1982) de convention sur les successions

UE droits de succession transfrontaliers

16:01 Publié dans OCDE | Tags : le principe de subsidiarité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 août 2017

le rapport mondial sur la transparence:le Peer review group août 2017

21/08/2017 - Le Forum mondial sur la transparence et l’échange de renseignements à des fins fiscales (« le Forum mondial ») a publié ce jour les 10 premières notations attribuées dans le cadre de sa nouvelle procédure étendue d’examen par les pairs visant à évaluer la conformité des juridictions à la norme internationale d’échange de renseignements sur demande (norme EOIR) par les administrations fiscales.

21/08/2017 - Le Forum mondial sur la transparence et l’échange de renseignements à des fins fiscales (« le Forum mondial ») a publié ce jour les 10 premières notations attribuées dans le cadre de sa nouvelle procédure étendue d’examen par les pairs visant à évaluer la conformité des juridictions à la norme internationale d’échange de renseignements sur demande (norme EOIR) par les administrations fiscales.

Le rapport au G20 à Hambourg (juillet 2017) Les tribunes EFI

This report consists of two parts. Part I is an update report by the OECD SecretaryGeneral regarding the latest developments in the international tax agenda. Part II is a Progress Report to the G20 by the Global Forum on Transparency and Exchange of Information for Tax Purposes.

PHASE 1 AND PHASE 2 REVIEWS (AS OF November 2016)

Le Forum mondial a examiné le cadre juridique et les pratiques de 10 juridictions en matière d’échange de renseignements sur demande par le biais de rapports d’examen par les pairs de phase 1 et 2 combinés.

Trois juridictions – l’Irlande, Maurice et la Norvège – ont obtenu la notation d’ensemble de « Conforme » et

six autres – l’Allemagne, l’Australie, les Bermudes, le Canada, les Îles Caïmans et le Qatar – la notation d’ensemble de « conforme pour l’essentiel ».

La Jamaïque a, quant à elle, été notée « Partiellement conforme », ce qui conduira le Forum mondial à initier le lancement d’un rapport supplémentaire évaluant les mesures de suivi que prendra ce pays pour améliorer son degré de conformité avec la norme EOIR.

Echange automatique de renseignements fiscaux

/ la mise en pratique

pour imprimer sur votre bureau avec les liens

11:54 Publié dans Echange automatique FATCA, FORUM MONDIAL, Peer review group | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |