29 septembre 2022

Une filiale étrangère peut elle être qualifiée d’établissement stable en France ??

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

Le cas particulier : la filiale qualifiée d’établissement stable

note EFI cette approche exceptionnelle en droit conventionnel

devient de plus en plus fréquemment utilisée par nos vérificateurs

Le § 7 de l’article 5 du modèle OCDE précise que le fait qu’une société résidente d’un Etat contrôle ou est contrôlée par une société résidente de l’autre Etat (ou qui y exerce son activité) n’est pas en lui-même suffisant pour faire de l’une d’entre elles un établissement stable de l’autre.

Convention modèle OCDE version 2010

Commentaires de l’article 5 des traités

SOURCE Le principe de territorialité de l’impôt sur les sociétés, rapport particulier n°4

Par Bastien LIGNEREUX , maître des requêtes au Conseil d'Etat

Une nouvelle niche fiscale?:Le commettant international ?

L' affaire Zimmer Ou le Combat des Horaces fiscalo libertaires et des Curiaces fiscalo budgétaires

Les conclusions de Mme Julie Burguburu

Une filiale peut elle être qualifiée d’établissement stable ??

pour lire et imprimer cliquez

Définition des règles de territorialité (BOFIP 27/06/2014)

Sur la forte force attractive de l’établissement stable en France d’une SA belge

L’affaire Singleton Institute CAA Paris 8 mars 2017

A contrario, une filiale établie à l’étranger peut donc constituer un établissement stable de la société mère, même si cette qualification s’applique en principe plutôt à des démembrements non dotés de la personnalité juridique, mais à condition, comme l’a précisé le Conseil d'Etat dans une décision Interhome rendue par la Section du contentieux en 20031[1], que la filiale puisse être regardée comme un représentant de la mère, c’est-à-dire, d’une part, qu’elle ne puisse être considérée comme un agent indépendant de la mère et, d’autre part, qu’elle exerce habituellement en France des pouvoirs lui permettant de l'engager dans une relation commerciale ayant trait aux opérations constituant ses activités propres. En effet, alors que le § 1 de l’article 5 emploie la notion matérielle d’ « installation fixe », qui semble exclure les personnes juridiquement distinctes, le § 5 sur les représentants emploie la notion juridique de « personne », qui peut être appliquée à une société tierce.

Ainsi, le principe reste qu’une filiale n’est pas un établissement stable (à l’inverse d’une succursale) ; c’est seulement par exception, que, parce qu’elle entre dans la définition de la personne représentant une autre société (§ 5), la filiale peut être qualifiée d’établissement stable

. Cette solution permettrait en théorie à l'administration française d'imposer, concurremment et sur la même matière imposable, la filiale française, passible de l’IS en tant que société française, et la société mère étrangère, en tant que disposant d'un établissement stable en France. En pratique, elle permet surtout à l’administration de choisir entre l’imposition d’un même bénéfice soit au nom de la filiale en tant que société française, soit au nom de l’établissement stable qu’elle constitue, ce qui présente pour l’administration l’avantage notamment d’échapper aux règles normales de prescription du droit de reprise et de dévolution de la charge de la preuve(2).

Pour finir, il faut bien distinguer cette qualification d’établissement stable de la filiale elle-même de l’hypothèse où la société mère dispose d’un établissement stable dans les locaux d’une filiale, où elle exerce une partie de son activité. Ainsi, dans le cas d’une société luxembourgeoise qui avait une activité de commerce de parfums et utilisait pour cela les locaux de sa filiale française (en adressant des factures à des clients français au nom de la mère luxembourgeoise, et non de la filiale française), il a été jugé (3) que la mère disposait en France d’une installation fixe d’affaires dans les locaux de sa filiale (où d’ailleurs elle exerçait la plus grande partie de son activité, puisqu’elle n’employait au Luxembourg qu’un comptable à mi-temps). Les commentaires de l’OCDE sont en ce sens et précisent que ceci vaut aussi pour l’utilisation de locaux d’une société soeur ou de toute société faisant partie du même groupe international (n° 41 et 42 sous l’art. 5).

l'analyse avec liens des pieds de page est ci dessous

19:03 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, Territorialité de l IS | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 janvier 2022

Residence fiscale d'une societe ; le siege de direction effective ( Cnie des wagons lits (BE) CE 7/03/16 +conclusions Bretonneau

Cette décision nous montre l’application du principe de la force attractive de l’établissement stable qui permet à une succursale française d' aspirer les résultats de sa maison mère belge si le centre de décision est établi en France et ce en l’espèce dans le cadre du groupe ACCOR

Obligations déclaratives relatives au lieu d'imposition BOFIP

Dans une décision très importante en date du 7 mars 2016, le Conseil d'Etat ,confirmant la CAA de Versailles précise les conditions dans lesquelles l'activité de direction d'une société doit être regardée comme déployée depuis la France et constituer une entreprise au sens des dispositions du I de l'article 209 du CGI et un "siège de direction" constitutif d'un "établissement stable" de la société au sens des stipulations de l'article 4 de la convention franco-belge.

note EFI attention la question de la double imposition n'a pas été évoquée par le contribuable trop sur de lui??!!

Cette jurisprudence est de plus en plus utilisée par nos vérificateurs et ce avec le formidable filet de l'activité occulte ( un exemple tribune du 22.03

: la simple réunion de conseils d'administration dans la holding à l'étranger ne suffit pas !

la substance prime la forme c'est à dire l' apparence

Remise en cause du siège fiscal d’une société holding étrangère

Commentaires OCDE sur le « siège fiscale » (cf ch 3 )

la société COMPAGNIE INTERNATIONALE DES WAGONS LITS ET DU TOURISME, dont le siège social est à Bruxelles, a déclaré en France les seuls résultats liés à l’activité ferroviaire qu’elle y exerce par l’intermédiaire de sa succursale française ;

l’administration fiscale a réintégré, dans les résultats de la succursale taxable en France en 2003, les sommes correspondant à l’activité de holding exercée par la société belge des Wagons Lits en estimant que la société belge était dirigée effectivement par la succursale française et non par le siège social en Belgique ; La CAA de Versailles confirme sur le fondement juridique de l’article 209 CGI et de l’article 4 de la convention franco-belge qui stipule « Constituent notamment des établissements stables : a. un siège de direction (...) “ et «

Cour Administrative d'Appel de Versailles, 1ère Chambre, 21/05/2013, 11VE02534,

la CAA nous apporte une analyse détaillée et didactique des faits est confirmée par le CE

Conseil d'État, 10ème et 9ème sous-sections réunies, 07/03/2016, 371435

Le lieu de tenue d’un conseil d administration n’est pas , en soi,

la preuve du lieu du siège de direction effective

Pour l'application de l'article 4 de la convention franco-belge du 10 mars 1964 tendant à éviter les doubles impositions et à établir les règles d'assistance administrative et juridique réciproque en matière d'impôts sur les revenus, le siège de direction s'entend du lieu où les personnes exerçant les fonctions les plus élevées prennent les décisions stratégiques qui déterminent la conduite des affaires de cette entreprise dans son ensemble....

A cet égard, si le lieu où se tiennent les conseils d'administration d'une société peut constituer un indice pour l'identification d'un siège de direction, ce seul élément ne saurait, confronté aux autres éléments du dossier, suffire à le déterminer.,

En l'espèce, durant l'exercice en litige, le siège social de la société en cause était localisé en Belgique et trois réunions de son conseil d'administration se sont tenues dans ce pays.

Toutefois,

-d'une part, les services nécessaires à l'activité de holding, propres ou mis à disposition de la société par l'effet d'une convention d'assistance administrative, étaient tous situés en France,

-d'autre part, le conseil d'administration avait décidé, au cours de l'exercice en litige, de vendre l'immeuble abritant la société à Bruxelles sans prévoir de relogement en Belgique, enfin, les décisions stratégiques intervenues au cours de l'exercice en litige avaient, en réalité, été préparées et décidées dans leur principe à l'occasion de réunions antérieures du conseil d'administration, tenues à Paris.

Par suite, le lieu où les personnes exerçant les fonctions les plus élevées prenaient réellement les décisions stratégiques avait été, pour l'activité de holding, transféré en France.

un exemple recent

un precedent

l’arrêt Paupardin CE, 16 avril 2012, n°323592

Le lieu de tenue d’un conseil d administration n’est pas , en soi,

la preuve du lieu du siège de direction effective

- Conclusions LIBRES de Mme Aurélie BRETONNEAU,rapporteur public mars 2016

C'est de siège, et non de couchette, qu'il sera question dans cette affaire de wagons-lits. Le moyen central du pourvoi vous invite en effet à préciser les éléments que l'administration et le juge peuvent ou non prendre en compte pour déterminer le lieu du siège de direction d'une entreprise.

- si le lieu où se tiennent les conseils d'administration est un indice pertinent pour caractériser un siège de direction, cela ne signifie pas, a contrario, qu’un siège de direction doive nécessairement les accueillir ……. dès lors que les autres indices démontraient tous que « le lieu de préparation des décisions et le principal lieu de décision et de résidence des personnels de direction ou qui possédaient un pouvoir décisionnaire ne se trouvait pas en Belgique ».

Nous vous proposons donc de juger que si le lieu où se tiennent les conseils d'administration est un indice pertinent pour caractériser un siège de direction, cela ne signifie pas, a contrario, qu’un siège de direction doive nécessairement les accueillir, de sorte que la cour n'a pas commis d'erreur de droit en localisant le siège de direction à Paris nonobstant la tenue des conseils à Bruxelles.

En clair, une société étrangère dirigée effectivement de France

par des personnes domiciliées en France

est imposable en FranceJURISPRUDENCE PENALE SUR L’ETABLISSEMENT STABLE NON DECLARE

LA MISE À JOUR 2017 DU MODÈLE DE CONVENTION FISCALE DE L'OCDE

Commentaires OCDE sur la résidence fiscale

L’expression « résident d'un État contractant » désigne toute personne qui, en vertu de la législation de cet État, est assujettie à l'impôt dans cet État, en raison de son domicile, de sa résidence, de son siège de direction

- Lorsque, selon les dispositions du paragraphe 1, une personne autre qu'une personne physique n’est un résident des deux États contractants, elle est considérée comme un résident seulement de l'État où son siège de direction effective est situé.

24.(…)Le siège de direction effective est le lieu où sont prises, quant au fond, les décisions clés sur le plan de la gestion et sur le plan commercial qui sont nécessaires pour la conduite des activités de l'entité.

Le siège de directive effective sera d'ordinaire le lieu où la personne ou le groupe de personnes exerçant les fonctions les plus élevées (par exemple un conseil d'administration) prend officiellement ses décisions, le lieu où sont arrêtées les mesures qui doivent être prises par l'entité dans son ensemble. Toutefois, il n'est pas possible d'établir une règle précise, et tous les faits et circonstances pertinents doivent être pris en compte pour déterminer le siège de direction effective. Une entité peut avoir plus d'un siège de direction, mais elle ne peut avoir qu'un seul siège de direction effective.

PRESCRIPTION DE 10 ANS POUR ACTIVITE OCCULTE

DEFINITION DE L ACTIVITE OCCULTE

Les articles L. 169 et L. 176 du livre des procédures fiscales, pour l'impôt sur les sociétés et la taxe sur la valeur ajoutée disposent que le droit de reprise de l'administration des impôts s'exerce, par exception à la règle de droit commun, jusqu'à la fin de la dixième année qui suit celle au titre de laquelle l'imposition est due lorsque le contribuable exerce une activité occulte.

Rappel didactique de la méthode de recherche du lieu d' imposition

11:54 Publié dans Activité occulte, Détermination du resultat, ETABLISSEMENT STABLE, Siège de direction | Tags : l’affaire wagons lits :filiale étrangère ayant un siège fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

07 août 2021

Entreprise étrangère sans établissement stable en France: Le Centre national des firmes étrangères (CNFE)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les contradictoires définitions de l établissement stable, au niveau administratif et au niveau pénale entrainent une insécurité juridique incitant les entreprise étrangères à se méfier d’investir en France

dix mois de prison pour zéro impôt ?? L'aff CELINE Ltd Cass Crim 31/05/17)

Décharge d'imposition mais fraude fiscale ?

par Me Marc PELLETIER sur CAS CRIM du 31 mai 2017

Cependant elles peuvent « travailler en France sans établissement stable en respectant scrupuleusement les règles sociales et les définitions fiscales de l’article 5 de la convention modèle OCDE sur les exceptions à l’ ES

Entreprise étrangère, j'ai une activité en France mais pas d 'établissement stable | impots.gouv.fr

De plus en plus utilisés par les firmes étrangères qui travaillent avec la France tout en refusant la création d’un établissement stable fiscal et ce pour éviter les contraintes NOTAMMENT fiscales

Le Centre national des firmes étrangères (CNFE)

ATTENTION

L’inscription au CNFE ne lie aucunement l’analyse de la DGFIP sur la constitution ou non d’un ES fiscal en France au sens de la convention fiscale applicable (commentaires de l Article 5 des traités )

Il convient donc d’appliquer strictement la convention fiscale applicable

LES REGIMES DES QUARTIERS GENERAUX ( lire dessous)

Un formidable cours de droit fiscal (janvier 2017)

Le principe de territorialité de l’impôt sur les sociétés, rapport particulier n°4

Par Bastien LIGNEREUX , maître des requêtes au Conseil d'Etat

Définition des règles de territorialité

Une nouvelle niche fiscale: Le commettant international ?

Modèle de convention fiscale concernant le revenu et la fortune

: Version 2017

|

Article 5 Etablissement stable Commentaires de l’article 5 des traités § 4. Nonobstant les dispositions précédentes du présent article, on considère qu’il n’y a pas « établissement stable » si : a) il est fait usage d’installations aux seules fins de stockage, d’exposition ou de livraison de marchandises appartenant à l’entreprise ; b) des marchandises appartenant à l’entreprise sont entreposées aux seules fins de stockage, d’exposition ou de livraison ; c) des marchandises appartenant à l’entreprise sont entreposées aux seules fins de transformation par une autre entreprise ; d) une installation fixe d’affaires est utilisée aux seules fins d’acheter des marchandises ou de réunir des informations, pour l’entreprise ; e) une installation fixe d’affaires est utilisée aux seules fins d’exercer, pour l’entreprise, toute autre activité de caractère préparatoire ou auxiliaire ; f) une installation fixe d’affaires est utilisée aux seules fins de l’exercice cumulé d’activités mentionnées aux alinéas a) à e), à condition que l’activité d’ensemble de l’installation fixe d’affaires résultant de ce cumul garde un caractère préparatoire ou auxiliaire. 5. Nonobstant les dispositions des paragraphes 1 et 2, lorsqu’une personne – autre qu’un agent jouissant d’un statut indépendant auquel s’applique le paragraphe 6 – agit pour le compte d’une entreprise et dispose dans un État contractant de pouvoirs qu’elle y exerce habituellement lui permettant de conclure des contrats au nom de l’entreprise, cette entreprise est considérée comme ayant un établissement stable dans cet État pour toutes les activités que cette personne exerce pour l’entreprise, à moins que les activités de cette personne ne soient limitées à celles qui sont mentionnées au paragraphe 4 et qui, si elles étaient exercées par l’intermédiaire d’une installation fixe d’affaires, ne permettraient pas de considérer cette installation comme un établissement stable selon les dispositions de ce paragraphe. 6. Une entreprise n’est pas considérée comme ayant un établissement stable dans un État contractant du seul fait qu’elle y exerce son activité par l’entremise d’un courtier, d’un commissionnaire général ou de tout autre agent jouissant d’un statut indépendant, à condition que ces personnes agissent dans le cadre ordinaire de leur activité. |

La jurisprudence et la doctrine interprète très restrictivement cette définition de la non création d’un ES

Chapitre 1 : Principes généraux de détermination du lieu d'imposition

Section 1 : Définition des règles de territorialité

Section 2 : Détermination du lieu d'imposition des entreprises dont le siège est situé en France

Section 3 : Détermination du lieu d'imposition des entreprises dont le siège est situé hors France

Chapitre 2 : Dérogations légales aux principes généraux de détermination du lieu d'imposition

08:04 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, TVA | Tags : entreprise étrangère sans établissement stable en france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 janvier 2019

Entreprise exploitée en France :une nlle définition (CE 18/10/18 Aff Aravis)

L'affaire Aravis Business Retreats Limited CE 18/10/18

L'affaire Aravis Business Retreats Limited CE 18/10/18

une nlle définition de l'entreprise exploitée en France ????

La société Aravis Business Retreats Limited, société de droit anglais organise des séminaires et des stages qu'elle conçoit et commercialise au Royaume-Uni à l'intention de cadres supérieurs de sociétés dans un chalet qu'elle loue avec un bail de 9 ans à Saint-Jean-de-Sixt (Haute-Savoie), la société Aravis Business Retreats Limited,

elle a fait l'objet d'une vérification de comptabilité et d’une taxation d’office pour activité occulte en France portant, en matière d'impôt sur les sociétés, sur les exercices clos en 2005 et 2006, l'administration ayant estimé qu'elle exploitait en France une entreprise.

NOTE EFI cet arrêt est important car il élargit la définition fiscale de l établissement stable du moins dans le cadre des conventions fiscales.Va t on vers une nouvelle lecture littérale de l’article 209B qui stipule que les bénéfices passibles de l'impôt sur les sociétés sont déterminés et en tenant compte uniquement des bénéfices réalisés dans les entreprises exploitées en France, Nos 4 GAFA sont ils visés???

Conseil d'État, 10ème - 9ème chambres réunies, 18/10/2018, 405468

Les pédagogiques conclusions d' Edouard Crépey, rapporteur public

ne sont actuellement LIBRES

ANALYSE DU CONSEIL D ETAT

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituait toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

lire aussi

. CE, 31 juillet 2009, Société Swiss International Air Lines AG, n° 297933,

Société suisse exerçant des activités de prestation de services de maintenance d'avions et de formation de pilotes pour le compte de tiers au moyen de locaux et d'équipements dont elle disposait dans l'enceinte d'un aéroport et d'un personnel affecté à l'exécution de ces tâches. Elle disposait ainsi sur le territoire français, pour l'exercice de ces activités, d'une installation fixe d'affaires caractérisant, pour l'application de la convention fiscale bilatérale franco-suisse, un établissement stable.

Les textes applicables

le sommaire de ce rapport de 165 pages

L’établissement stable en fiscalité internationale

(refonte juillet 2017)

pour lire et imprimer avec les liens cliquezL’article 209 du code général des impôts

Article 6 de la convention franco-britannique du 22 mai 1968

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituâit toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

08:30 Publié dans Détermination du resultat, ETABLISSEMENT STABLE, Territorialité de l IS | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 décembre 2018

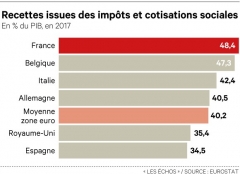

Prélèvements obligatoires : France N°1 (EUROSTAT 28.11.18 et OCDE 5.12.18)

Note EFI chaque organisme a sa propre définition MAIS aucun ne montre

les contreparties de ces PO notamment en France pays dans lequel les PO sociaux représentent plus de la moitie (>500MM€)des PO totaux et ce depuis 1945 notamment à cause ou grâce – à chacun de vous de choisir - au principe de l universalité des prestations sociales

INSEE

Les prélèvements obligatoires en France vus par l’INSEE

OCDE

les statistiques de l OCDE (5.12.18)

Les recettes fiscales des économies avancées, dont les impôts sur les sociétés et sur la consommation représentent une part croissante, ont continué d’augmenter selon les Statistiques des recettes publiques 2018 de l’OCDE. Le ratio impôts-PIB a légèrement progressé en moyenne dans la zone OCDE en 2017 pour se hisser à 34.2 % contre 34.0 % en 2016.

Statistiques des recettes publiques 2018 Comparaison par pays

Tax structure of France compared to the OECD average

Note ETI attention pour l’ocde la CSG (120MM€) est considérée comme une taxe d état et non comme une cotisation sociale

EUROSTAT

L’agence européenne EUROSTAT a publié le 28 novembre kes comparaisons des prélèvements obligatoires dans l’Europe des 28

La France a la pression fiscale la plus forte d'Europe PAR Renaud Honoré

Structure of tax revenue, by main tax category, 2017

Mais cette étude doit etre aussi comparée à la répartition des PO : plus de la moitié de ceux-ci est utilisée pour la répartition faite par nos organismes sociaux

La comparaison établie par Performance publique

Une nouvelle fois, le rapport est établi en anglais la seule langue officielle de cet organisme finance par les contribuables francais ???

Le ratio global des impôts sur le PIB, soit la somme des impôts et des cotisations sociales nettes en pourcentage du produit intérieur brut, s'est établi à 40,2% dans l'Union européenne (UE) en 2017, soit une augmentation par rapport à 2016 (39,9%). Dans la zone euro, les recettes fiscales ont représenté 41,4% du PIB en 2017, en légère hausse

Le ratio recettes fiscales/PIB varie sensiblement d'un État membre à l'autre, la part des impôts et cotisations sociales en pourcentage du PIB en 2017 étant la plus élevée en France (48,4%), en Belgique (47,3%) et au Danemark (46,5%), suivis de la Suède (44,9%), de la Finlande (43,4%), de l'Autriche et de l'Italie (42,4% chacun) ainsi que de la Grèce (41,8%). l'opposé, l'Irlande (23,5%) et la Roumanie (25,8%), devant la Bulgarie (29,5%), la Lituanie (29,8%) et la Lettonie (31,4%) ont enregistré les ratios les plus bas.

Pour la troisième année consécutive, la France affiche le plus haut niveau de taxation en 2017, selon les données publiées par Eurostat mercredi. L'année dernière, les recettes fiscales (impôts, taxes et cotisations) ont pesé 48,4 % du PIB dans l'Hexagone, contre 47,3 % en Belgique et 46,5 % au Danemark, les deux autres pays sur le podium.

18:32 Publié dans Détermination du resultat, ETABLISSEMENT STABLE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juin 2018

Résultat d’un établissement stable : le fisc doit prouver avec pertinence (CAA Lyon 22.05.18 Skiworld

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

La société de droit britannique Skiworld Limited exerce une activité de voyagiste et vend notamment des séjours dans des stations de ski en France où elle dispose d'un établissement stable situé à Bourg-Saint-Maurice.

A la suite d'une vérification de comptabilité débutée en février 2012, l'administration fiscale a contesté la méthode utilisée par la société pour calculer le résultat de son activité réalisée en France, et a reconstitué son résultat par application de la méthode transactionnelle de la marge nette, consistant à arrêter son bénéfice par application aux charges nettes déterminées par la société d'un coefficient issu de l'exploitation des états financiers d'entreprises comparables ;

CAA DE LYON, 2ème chambre -, 22/05/2018, 16LY04394, Skiworld Limited uk

L’attribution d’un résultat fiscal aux établissements stables

Rapport de référence sur l’attribution de bénéfices aux établissements stables

.Il résulte de des dispositions des articles 53 A du code général des impôts et 259 et suivants du code général des impôts.que la succursale française d'une société étrangère, alors même qu'elle n'est pas soumise à l'obligation de tenir une comptabilité selon les modalités prévues par les dispositions des articles L. 123-12 et suivants du code de commerce, doit présenter à l'administration, sur demande de celle-ci, les documents et pièces mentionnés par l'article 54 du code général des impôts de nature à justifier l'exactitude des résultats indiqués dans les déclarations qu'elle a souscrites, en application des dispositions de l'article 53 A du même code.

En outre, aux termes de l'article 286 du même code :

20:16 Publié dans Détermination du resultat | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 mars 2018

Abandon de créance : une analyse didactique du CE (11/02/18 France Frais)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Les aides entre entreprises prennent généralement la forme d’abandons de créances, de subventions, ou encore de renonciation à recettes.

Au regard de l’impôt sur les bénéfices, les aides entre sociétés sont admises si l’opération s’inscrit dans le cadre d’un acte de gestion normal, c’est-à-dire si l’entreprise qui les consent démontre l’existence d’un intérêt propre à agir de la sorte. Le régime fiscal des abandons de créances et des subventions varie selon le caractère commercial ou financier de l’aide.

En matière de TVA, ces aides sont soumises à cette taxe si elles rémunèrent une prestation de services individualisée rendue par le bénéficiaire ou si elles constituent un complément du prix d’une opération taxable

La SARL France Frais est une société holding, contrôlant des sociétés de distribution dont elle détient de 99,5 % à 100 % du capital et auxquelles elle facture diverses prestations. La SARL France Frais a consenti, au cours des exercices clos en 2006, 2007 et 2008, des abandons de créances à certaines de ses filiales.

L'administration fiscale a estimé que ces abandons de créances présentaient un caractère financier et n'a admis la perte correspondante en déduction des résultats de la société requérante que dans la mesure où ils correspondaient à la situation nette négative des filiales concernées et, pour le surplus, dans la proportion du capital de chacune des sociétés concernées détenu par des tiers.

La requérante soutient que ces abandons de créance revêtaient un caractère commercial et que la perte correspondante était, en conséquence, intégralement déductible de ses résultats imposables. Elle se pourvoit en cassation, en tant qu'il lui est défavorable, contre l'arrêt du 11 février 2016 par lequel la cour administrative d'appel de Lyon, après avoir prononcé la décharge des majorations pour manquement délibéré dont ont été assorties les impositions litigieuses, a rejeté le surplus de sa requête d'appel contre le jugement du 12 février 2013 du tribunal administratif de Dijon ayant rejeté sa demande de décharge.

CAA de LYON, 5ème chambre - formation à 3, 11/02/2016, 14LY01550, Inédit au recueil Lebon

Le conseil d état dans un arrêt didactique infirme la position de l’ administration

Conseil d'État, 9ème - 10ème chambres réunies, 07/02/2018, 398676, Inédit au recueil Lebon

il résulte de l'instruction que les abandons de créance litigieux, consentis par la SARL France Frais à certaines de ses filiales en difficulté financière au cours des exercices clos en 2006, 2007 et 2008, revêtaient un caractère commercial, dès lors que son chiffre d'affaires était presque uniquement procuré par des prestations de services facturées aux sociétés de distribution qu'elle contrôlait, caractérisant ainsi des relations commerciales avec ces sociétés, que le montant de ce chiffre d'affaires était d'ailleurs très supérieur à celui des dividendes versés par ces mêmes sociétés et que la défaillance éventuelle des sociétés concernées aurait été de nature à amputer significativement sa propre activité.

5. Il résulte de ce qui précède que la SARL France Frais est fondée à soutenir que c'est à tort que, par le jugement du 12 février 2013, le tribunal administratif de Dijon n'a pas fait droit à sa demande de décharge des cotisations supplémentaires d'impôt sur les sociétés et de contribution additionnelle à cet impôt auxquelles elle a été assujettie au titre des années 2006 à 2008.

Ne pas oublier la QPC TECNICOLOR en cours de jugement (CE 26.01.18

Abandon au profit d’une filiale britannique

N° 383129 Société Senoble Groupe CE 31 mars 2017

CONCLUSIONS Mme Marie-Astrid de BARMON, rapporteur publicAu cours de l’exercice 2008, la société Senoble Holding a en effet octroyé des avances à sa filiale britannique. A la clôture de l’exercice, la société mère a converti ces aides en abandon de créance, pour un montant de 799 832 euros correspondant à la perte d’exploitation enregistrée cette année-là par sa fille, et a déduit cette charge exceptionnelle de son résultat imposable au titre de l’année 2008.Le CE confirme

Attention au formalisme déclaratif

Conseil d'État, 3ème / 8ème SSR, 10/02/2014, 356125

conclusions libres de Mr Vincent Daumas, rapporteur publicL'article 223 B du code général des impôts (CGI) prescrit de joindre à la déclaration du résultat d'ensemble un état des abandons de créances ou subventions consenties entre sociétés du groupe fiscalement intégré. Cette obligation déclarative a pour objet de permettre à l'administration fiscale de suivre les mouvements financiers à l'intérieur du groupe, quand bien même ces mouvements seraient sans incidence tant sur le résultat des sociétés du groupe déterminé dans les conditions de droit commun que sur le résultat d'ensemble du groupe.

Le cas ou un abandon de créance peut devenir un revenu distribué

Conseil d'Etat, 9 / 8 SSR, du 22 juin 1984, 37282, publié au recueil Lebon

Que se passe t il si l abandon augmente la valeur de la participation

Conseil d'Etat, pléniere fiscale du 30 avril 1980, 16253, publié au recueil Lebon

LES BOFIP

Titre 5: Abandons de créances et subventions entre entreprises

Chapitre 2 : Conséquences fiscales des abandons de créances et des subventions

Section 1 : Conséquences fiscales chez l'entreprise qui consent l'abandon

Section 2 : Conséquences fiscales chez l'entreprise bénéficiaire de l'abandon

12:49 Publié dans Détermination du resultat | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 octobre 2017

Non imposable mais pénalement coupable: deux ans de prison ferme L’affaire Smart city Suisse

EFI édite une lettre hebdomadaire que vous pouvez recevoir

en vous abonnant en haut à droite

Confiance, méfiance ou défiance : à vous de choisir

Nous rediffusons cette tribune suite par conseil actuel du condamné, à sa remise des decisions administrative de dégrèvement et judiciaire de condamnation

Un dégrèvement pour absence d’établissement stable par un juge administratif n’est pas opposable au juge pénal

qui peut condamner à deux ans de prison

sans sursis en l’espèce "avis de remboursement des impôts

arrêt de la cour d'appel d' Aix du 4.05.11 prononçant une peine de prison FERME de 2 ans

contre le dirigeant de SMART

Cour de cassation, Ch crim 13 juin 2012, 11-84.092, Inédit

Pour lire et imprimer la tribune cliquer

Indépendance des procédures pénales, douanières et fiscales

O Fouquet nous explique axa et goldfarb

Note de P MICHAUD cet arrêt crée pour le moins une incompréhension chez les amis d’EFI , voir un commencement d'absence de confiance .....Comment pouvoir être condamné à deux ans de prison alors qu'aucun impot n'est du à moins que le délit de mauvaise pensée fiscale-pour l'instant- soit rétabli ..

Les poursuites pénales exercées pour fraude fiscale et la procédure administrative qui tend à fixer l’assiette et l’étendue de l’impôt sont, par leur nature et leur objet, différentes et indépendantes l’une de l’autre

La cour d'appel d'AIX-EN-PROVENCE, 5e chambre, en date du 4 mai 2011, a pour fraude fiscale et omission d'écritures en comptabilité, condamné Mr Philippe X à deux ans d'emprisonnement,sans sursis a décerné mandat d'arrêt, ordonné la publication et l'affichage de la décision, et a prononcé sur les demandes de l'administration fiscale, partie civile ;

OR

il résulte des pièces de la procédure (notamment, note en délibéré de l'avocat de l'administration fiscale, les conclusions et productions du prévenu) que l'administration avait décidé de ne pas relever appel du jugement n° 08-04.693 du tribunal administratif de Nice du 7 décembre 2010 décidant dans son article 1er que « la Smart city Suisse est déchargée des cotisations supplémentaires à l'impôt sur les sociétés et à la contribution sur l'impôt sur les sociétés ainsi que l'a retenu à la source auquel elle était assujettie au titre de l'année 2003 et des pénalités afférentes à ces impositions »

or la cour de cassation a maintenu la condamnation à deux ans de prison sans sursis alors qu’aucun impot n’était réclamé par l’administration

Cour de cassation, Ch crim 13 juin 2012, 11-84.092, Inédit

Pour lire et imprimer la tribune cliquer

17:12 Publié dans Détermination du resultat, ETABLISSEMENT STABLE, immeuble detenu par societés étrangères, Les sanctions fiscales, Siège social fictif et frauduleux | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 août 2017

PAS d'imposition mais fraude fiscale ? par Me Marc PELLETIER sur CAS CRIM du 31 mai 2017

Ses observations sur l arrêt du 31 mai 2017 (CASS CRIM 15-82159 )

Ses observations sur l arrêt du 31 mai 2017 (CASS CRIM 15-82159 )

Est en cause dans l’arrêt du 31 mai 2017 la réserve du conseil constitutionnel prohibant qu'un contribuable qui a été déchargé de l'impôt par une décision juridictionnelle devenue définitive pour un motif de fond puisse être condamné pour fraude fiscale.

En France le délit de fraude fiscal stricto sensu ,celui de l'article 1741 CGI, ne peut être poursuivi que le ministre du budget seul, qui a donc seul le droit de l’opportunité des poursuites mais après avis conforme et protecteur de la commission des infractions fiscales (art L228 LPF §2)

Opportunité ou légalité des poursuites pénales ????

Le rapport 2015 de la commission des infractions fiscales

Le rapport 2016 (embargo presse jusqu’au 26/08/17 ???)

Ce système dit du verrou de Bercy - que de nombreux- dont EFI –mais pas tous- estiment protecteurs du citoyen a été confirmé par le conseil constitutionnel le 22 juillet 2016

Toutefois d’autres voies de poursuites sont ouvertes au parquet; il s’agit NOTAMMENT des poursuites pour blanchiment de fraude fiscale ou d’escroquerie fiscale

De même les fonctionnaires, notamment ceux de la DGFIP et de TRACFIN ont l’obligation de révéler aux procureurs ces dernières infraction en vertu de l’article 40 du code de procédure pénale

Note EFI cette procédure est en fait soumise à un contrôle hiérarchique dans l intérêt général certes mais aussi dans un intérêt administratif ( ?°) : éviter les procédures chonophagiques ??

Dans le cadre de l’analyse des décisions du conseil constitutionnel, celui-ci s’est prononcé pour que la plainte ministérielle ne vise que les infractions graves de fraude fiscale et non les affaires banales dites du « maçon turc »

Par ailleurs le CC a émis la réserve suivant " Une sanction pénale pour fraude fiscale ne peut être appliquée à un contribuable si celui- a été définitivement jugé non redevable de l'impôt pour un motif de fond", Cette réserve paraissait faire barrière à la jurisprudence de la cour de cassation qui marquait l’indépendance du pénal sur le juge administratif en faisant fi de la nécessité de la constatation d’un fait matériel pour l’existence d’une infraction pénale, le délit d opinion n’existant pas encore dans notre droit

Non imposable mais pénalement coupable L’affaire Smart city Suisse

Un débat d’une forte intensité intellectuelle a eu lieu en février 2017 entre M. Robert Gelli directeur des affaires criminelles et des grâces et M. Jean-Claude Marin , Procureur général près la Cour de cassation

Leurs interventions devant l’assemblée nationale

Dans un arrêt du 31 mai 2017 (CASS CRIM 15-82159), la chambre criminelle de la Cour de cassation continue de retenir une interprétation restrictive des réserves d’interprétation formulées par le Conseil constitutionnel dans ses décisions Cahuzac et Wildenstein du 24 juin 2016.

On se souvient que, dans un arrêt du 22 février 2017, la chambre criminelle avait déjà refusé de faire application de la réserve précisant qu’en application du principe de nécessité des délits et des peines, les dispositions de l’article 1741 ne s’appliquent qu’aux cas les plus graves de dissimulation frauduleuse de sommes soumises à l’impôt.

Est en cause dans l’arrêt du 31 mai 2017 la réserve prohibant qu'un contribuable qui a été déchargé de l'impôt par une décision juridictionnelle devenue définitive pour un motif de fond puisse être condamné pour fraude fiscale.

Selon la Cour de cassation,

« la réserve d'interprétation émise par le Conseil constitutionnel dans ses décisions n° 2016-545 et 2016-546 QPC du 24 juin 2016, au paragraphe 13, et n° 2016-556 du 22 juillet 2016, qui porte sur certaines dispositions de l'article 1741 du code général des impôts pris isolément, et dont il résulte qu'un contribuable qui a été déchargé de l'impôt pour un motif de fond par une décision juridictionnelle devenue définitive ne peut être condamné pour fraude fiscale, ne s'applique qu'à une poursuite pénale exercée pour des faits de dissimulation volontaire d'une partie des sommes sujettes à l'impôt, et non d'omission volontaire de faire une déclaration dans les délais prescrits, et nécessite également que la décision de décharge rendue par le juge administratif ou civil concerne le même impôt ».

Deux observations peuvent être faites

01:55 Publié dans Détermination du resultat, ETABLISSEMENT STABLE, Fraude escroquerie blanchiment, Les sanctions fiscales, Responsabilite fiscale du dirigeant, TRACFIN et GAFI | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 juillet 2017

GOOGLE . non imposable TA PARIS 12 juillet 2017

Adapter l’impôt sur les sociétés à une économie ouverte

source cour des comptes janvier 2017

RAPPEL DES PRINCIPES SOURCE CPO JANVIER 2017

le sommaire de ce rapport de 165 pages

COMMUNIQUE MINEFI du 12 JUILLET

Redressement fiscal de google :

l’etat analyse le jugement dans la perspective d’un appel

La société irlandaise Google Ireland Limited (GIL) n’est pas imposable en France sur la période de 2005 à 2010

La société irlandaise Google Ireland Limited (GIL), filiale du groupe américain Google Inc., commercialise, en France notamment, un service payant d’insertion d’annonces publicitaires en ligne, « AdWords », corrélé au moteur de recherche Google.

La société française Google France (GF), également contrôlée par Google Inc., fournit, aux termes d’un contrat conclu avec GIL, assistance commerciale et conseil à la clientèle française de GIL, constituée d’annonceurs ayant souscrit à son service « AdWords ».

La société GIL contestait les redressements fiscaux dont elle avait fait l’objet en matière d’impôt sur les sociétés, retenue à la source, TVA, cotisation minimale de taxe professionnelle et cotisation sur la valeur ajoutée des entreprises, à raison des prestations de publicité qu’elle facture à ses clients français.

Le tribunal administratif a donné raison à la société GIL en prononçant la décharge des impositions contestées.

S’agissant de l’impôt sur les sociétés et de la retenue à la source,

> Lire le jugement n°1505178/1-1 du 12 juillet 2017 (IS)

> Lire le jugement n°1505113/1-1 du 12 juillet 2017 (RAS)

l’administration fiscale s’était fondée sur l’alinéa 9-c de l’article 2 de la convention fiscale franco-irlandaise qui prévoit l’imposition en cas de présence d’un établissement stable en France. Le tribunal a jugé que GIL ne disposait pas en France, en la personne morale de GF, d’un tel établissement stable. En effet, l’existence d’un tel établissement stable est subordonnée à deux conditions cumulatives : la dépendance de GF vis-à-vis de GIL et le pouvoir de GF d’engager juridiquement GIL. Or, le tribunal a estimé que GF ne pouvait engager juridiquement GIL car les salariés de GF ne pouvaient procéder eux-mêmes à la mise en ligne des annonces publicitaires commandées par les clients français, toute commande devant en dernier ressort faire l’objet d’une validation de GIL.

S’agissant de la TVA,

> Lire le jugement n°1505165/1-1 du 12 juillet 2017

la jurisprudence communautaire soumet l’imposition à l’existence d’une structure apte, du point de vue de l'équipement humain et technique, à réaliser des prestations de manière autonome. Le tribunal a jugé que tel n’était pas le cas de GF, qui ne disposait ni des moyens humains (le personnel de GF n’a pas le pouvoir de mettre en ligne les annonces publicitaires commandées par les clients français), ni des moyens techniques (absence, notamment, de serveurs en France) la rendant à même de réaliser les prestations de publicité en cause.

S’agissant de la cotisation minimale de taxe professionnelle et de la cotisation sur la valeur ajoutée des entreprises,

> Lire le jugement n°1505147/1-1 du 12 juillet 2017 '(taxe prof)

le tribunal a jugé que GIL ne disposait en France d’aucune immobilisation corporelle placée sous son contrôle, utilisable matériellement pour la réalisation des prestations de publicité litigieuses. Il a, en effet, estimé que les locaux de GF étaient utilisés pour les besoins de sa propre activité d’assistance et de conseil et que son matériel informatique ne permettait pas à lui seul la réalisation des prestations publicitaires de GIL en France.

> Lire le jugement n°1505113/1-1 du 12 juillet 2017 (RAS)

> Lire le jugement n°1505126/1-1 du 12 juillet 2017 (CVAE)

> Lire le jugement n°1505147/1-1 du 12 juillet 2017 '(taxe prof)

> Lire le jugement n°1505165/1-1 du 12 juillet 2017 (TVA)

> Lire le jugement n°1505178/1-1 du 12 juillet 2017 ( IS)

Toutes les entreprises ont-elles le même taux implicite d’impôt sur les sociétés ?,

Rapport du CPO JANVIER 2017

Le taux de taxation implicite des bénéfices en France DIRECTION DU TRESOR 2011

La part de l'IS dans le PIB ( OCDE)

Impôt sur les sociétés : taux théorique et taux réel (source US congres)

03:40 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, immeuble detenu par societés étrangères, Siège de direction, Siège social fictif et frauduleux, Territorialité de l IS | Tags : google non imposable en france, google imposition en france;google exonere en france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |