17 décembre 2022

Les nouvelles mamelles fiscales le travail et l’immobilier :

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour les recevoir inscrivez vous en haut à droite

Pour quelles raisons alléger fortement la fiscalité sur le capital mobilier et les revenus du capital ce qui est contraire à la pensée politique française de ces dernières années

Pour des raisons de techniques budgétaires apprises dans nos cours de finances publiques à SCIENCES PO

; Ces revenus et actifs sont mobiles ils sont soumis à la concurrence internationale des états et peuvent légalement et facilement se délocaliser or l’assiette fiscale doit être stable et non delocalisable

« Avant de repartir la richesse il faut la créer «

Raymond Poincaré février 1928

La nouvelle révolution fiscale mondiale

Patrick Artus / Chef économiste et membre du comité exécutif de Natixis

Les « Paradise Papers » après les « Panama Papers » ont attiré l'attention sur les vastes possibilités de fraude fiscale et d'optimisation fiscale qui subsistent. Mais, même si ces phénomènes sont importants et doivent être combattus, ils ne sont qu'un exemple d'un problème beaucoup plus grave : l'incapacité croissante des Etats à taxer ce qui est mobile, c'est-à-dire le capital, le travail qualifié, les profits des multinationales, les grandes fortunes...

La cause essentielle de cette incapacité n'est pas la fraude, mais bien la concurrence fiscale entre les Etats. Celle-ci les pousse à mettre en place une taxation de plus en plus attrayante de ce qui est mobile et conduit à ce que ce soit de plus en plus les seuls facteurs immobiles de production (logement, travail non qualifié) ou les seules bases fiscales non délocalisables (consommation, chiffres d'affaires) qui soient taxés.

Les classes moyennes supérieures seront les grandes perdantes des réformes Macron,

selon l'Observatoire français des conjonctures économiques. Par Nathalie Cheysson-Kaplan

Les nouvelles mamelles de la fiscalité :le travail et l immobilier ??

Si les 2 % les plus riches détenant l'essentiel du capital mobilier devraient capter 42 % des gains à attendre des mesures issues du budget 2018 à l'horizon 2019, les classes moyennes supérieures situées «juste au-dessus des classes moyennes mais en dessous des 2 % les plus aisés» devraient, quant à elles, être les principales perdantes de la réforme fiscale engagée par Emmanuel Macron, selon une étude de l'Observatoire français des conjonctures économiques (OFCE) publiée en janvier

le prélèvement forfaitaire unique(PFU). Grâce à cette «flat tax», l'ensemble des revenus du capital financier perçus depuis le début de l'année (intérêts, dividendes et plus-values réalisées lors de la vente de valeurs mobilières), est désormais taxé au taux unique de 12,8 %, auxquels s'ajoutent 17,2 % de prélèvements sociaux. Ce qui ramène l'imposition globale à 30 %, y compris pour les contribuables les plus lourdement imposés. Comparativement, les revenus tirés de la location d'un patrimoine immobilier restent taxés au barème progressif de l'impôt sur le revenu à un taux qui peut atteindre 62,2 % pour les contribuables imposables dans la tranche marginale à 45 %, compte tenu des prélèvements sociaux mais abstraction faite de la contribution exceptionnelle sur les hauts revenus de 3 ou 4 %.

« Budget 2018 : pas d’austérité mais des inégalités »,ofce

Policy Brief N°30, 15 janvier 2018).

■ Les mesures nouvelles pour les ménages seraient en 2018 largement au bénéfice des 2 % de ménages du haut de la distribution des revenus, détenant l'essentiel du capital mobilier. Pour les ménages du bas de la distribution, les revalorisations en fin d'année des minima sociaux ne compensent pas les hausses de la fiscalité indirecte pour les ménages qui les subissent. Pour les « classes moyennes », ces mesures devraient avoir un impact net nul.

Enfin, Les ménages situés au-dessus des « classes moyennes » mais en-dessous des 2 % les plus aisés verraient eux leur niveau de vie se réduire sous l'effet des mesures nouvelles

20:36 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 septembre 2021

La répartition du Patrimoine en France (INSEE 19/12/19)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

Début 2018, en France, le patrimoine des ménages est très inégalement réparti : la moitié des ménages concentre 92 % des avoirs patrimoniaux.

Les inégalités de patrimoine entre les ménages sont stables par rapport à 2015. Le patrimoine brut des ménages est principalement constitué de biens immobiliers (61 %) et d’actifs financiers (20 %).

L’âge est un déterminant majeur :

le patrimoine net moyen (déduction faite des emprunts en cours) passe de 38 500 euros pour les ménages dont la personne de référence a moins de 30 ans à 315 200 euros pour les ménages de sexagénaires.

situation mensuelle budgétaire au 31 octobre 2019

Inégalités de revenu et de richesse en France :

évolutions et liens sur longue période

Impôt sur la fortune immobilière: premier bilan

sommaire

Des inégalités de patrimoine beaucoup plus marquées que celles des revenus

L’immobilier, composante la plus importante du patrimoine brut

L’âge, un déterminant majeur du patrimoine

Encadré 2 - Correction d’une rupture de série concernant le patrimoine professionnel

10:00 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 décembre 2019

profonde reforme de la comptabilité publique donc fiscale ???? le NIP est le marqueur !!!

REDIFFUSION

: Du contrôle fiscal au "partenariat fiscal"

[Jean-Pierre Lieb]

En route vers l’encaissement effectif

Le NIP (Net In the Pocket) sera t il la référence ??

le principe traditionnelle de la comptabilité publique à la française est la séparation stricte entre les fonctions d’ordonnateurs, par exemple un inspecteur des impôts, qui a pour mission d’ »ordonner l'exécution des recettes et des dépenses.et les comptables qui ont la charge exclusive de manier les fonds et de les encaisser ..

Les comptables publics, par exemple un receveur des impôts sont personnellement et pécuniairement responsables des actes et contrôles qui leur incombent

Un Comité interministériel de la transformation publique vise à transformer ces règles pour rendre notamment le recouvrement plus efficace

Cette refonte vise à terme la suppression de tous les contrôles a priori ; une plus grande responsabilisation de l’ordonnateur et la suppression de la responsabilité personnelle et pécuniaire de l’agent comptable

;TRANSFORMATION DE L’ACTION PUBLIQUE

4ème axe : une réflexion plus large sur la responsabilité financière : l’ouverture d’une réflexion sur la responsabilité personnelle et pécuniaire (RPP) du comptable public devant les juridictions financières est nécessaire pour éviter les sur-contrôles et mieux responsabiliser l’ensemble des acteurs de la chaîne financière dans l’État, les collectivités territoriales et les opérateurs.

Elle ira de pair avec le nouveau régime de responsabilité et d’intéressement de l’ordonnateur.

Une première avancée a été effectuée avec la révision du décret dit « Gestion Budgétaire et Comptable Publique (GBCP) » qui apporte une première série de réponses concrètes pour les gestionnaires publics, notamment un allègement des contrôles a priori, une chaîne de la dépense plus efficace et plus intégrée et une procédure et des documents budgétaires recentrés sur l’essentiel.

la gestion budgétaire et comptable publique est codifiée par le Décret n° 2012-1246 du 7 novembre 2012

le décret n° 2018-803 du 24 septembre 2018 modifiant le decret de 2012

La lettre de la DAJ, n°259 du 11 octobre 2018, .

Bienvenue à la Web Conférence - budget+

MISE A JOUR OCTOBRE 2019

Les statistiques 2018 ne précisent plus le montant en assiette des redressements ?

Vers la fin du redressement statistique

QUEL ORGANISME VA CONTRÔLER LES REGLEMENTS D ENSEMBLE

Le règlement d’ensemble d'un contrôle fiscal l'affaire L OREAL

Quelle seront les recommandations de la cour des comptes

dans son rapport de novembre 2019

Les remises et transactions en matière fiscale :

une égalité de traitement et une transparence à mieux assurer

cour des comptes

Des avocats , en juin 2018, avaient aussi attiré l’attention sur les difficultés du contrôle fiscal et avaient déjà avancés des idées de réformes

: Du contrôle fiscal au "partenariat fiscal" [Jean-Pierre Lieb]

07:45 Publié dans abudgets,rapports et prévisions, observatoire fiscal, Politique fiscale, Rapports | Tags : reforme de la comptabilité publique | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 novembre 2019

Fiscalité internationale des entreprises : quelles réformes pour quels effets ? ( CAE)

Les multinationales ont été les grandes bénéficiaires de la mondialisation et ont exploité les règles du système de taxation internationale pour, de plus en plus, échapper à l’impôt. La remise à plat de la fiscalité des multinationales est désormais une priorité dans les négociations en cours à l’OCDE où plusieurs scénarios de réformes sont discutés.

Les multinationales ont été les grandes bénéficiaires de la mondialisation et ont exploité les règles du système de taxation internationale pour, de plus en plus, échapper à l’impôt. La remise à plat de la fiscalité des multinationales est désormais une priorité dans les négociations en cours à l’OCDE où plusieurs scénarios de réformes sont discutés.

Une difficulté majeure est que celles-ci sont menées en l’absence d’une analyse économique quantitative des conséquences des scénarios à la fois sur les recettes fiscales et sur l’attractivité des pays.

Réforme fiscale internationale: la France ne touchera pas le jackpot Par Raphael Legendre

Fiscalité internationale et transparence par Pascal Saint-Amans

Le Conseil d’analyse économique réalise, en toute indépendance, des analyses économiques pour le gouvernement et les rend publiques. Il examine les questions qui lui sont soumises par le Premier ministre et par le ministre chargé de l’économie et peut procéder de sa propre initiative à l’analyse prospective de questions économiques qu’il estime pertinentes pour la conduite de la politique économique du pays.

Dans cette nouvelle Note du CAE, les auteurs, Clemens Fuest, Mathieu Parenti et Farid Toubal, présentent des simulations originales qui prennent en compte les réactions des entreprises aux changements de règles, et révèlent la géographie des gagnants et des perdants des différents scénarios.

Ils en tirent plusieurs recommandations pour réformer le système de taxation internationale afin de le rendre plus équitable.

Fiscalité internationale des entreprises :

quelles réformes pour quels effets ?

Focus n°36 : Profits shifting in france : evidence from firm-level administrative databases

Focus n°37 : la taxation unitaire à la lumière des expériences nord-américaines

Focus n°38 : Quel reporting pays par pays pour les futures réformes ?

10:55 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 novembre 2019

RESULTAT du controle fiscal 2018 :une nouvelle orientation pour 2019 ou 2020 ????

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

SUR LA SUPPRESSION DU RAPPORT AU PARLEMENT

DES RÉSULTATS DU CONTROLE FISCAL

L’article 66 de la loi de finances pour 1976 prévoyait que les résultats du contrôle fiscal sont publiés en annexe du fascicule des voies et moyens. Cet article démocratique a été Abrogé par la LOI n°2018-1317 du 28 décembre 2018 - art. 113

MAIS DEVANT L EMOTION SOULEVÉE PAR CETTE MESURE

LE COUP DE GUEULE DU SYNDICAT Solidaires Finances Publiques

LES DONNÉES DU CONTRÔLE FISCAL ON ÉTÉ CENTRALISÉES DANS UN NOUVEAU RAPPORTLe dernier rapport (10.19)sur la lutte contre la lutte et l 'évasion fiscale

- statistiques controle fiscale 2010 & 2018.pdf

les résultats du contrôle fiscal international.pdf

la coopération fiscale internationale

la répartition 2018 du contrôle fiscal externe par montant de redressements cliquez

Cour des comptes et fraude fiscale ;

un nouveau rapport attendu prochainement ???la Cour des comptes devrait évaluer les outils juridiques dont l'administration dispose et proposer des évolutions dans leur utilisation ou dans l'organisation des services du fisc.

Les recommandations du rapport ?

Les mesures retenues par le gouvernement ?

Les mesures adoptées par le parlement dans le PLFR 2019 ?Les premières réflexions de Mme GABET en avril 2019

devant la cour de cassationLES PRECEDENTS RAPPORTS SUR LA FRAUDE FISCALE

08:04 Publié dans observatoire fiscal, Rapports | Tags : resultat du controle fiscal 2018 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2018

Les statistiques officielles du contrôle fiscal 2017

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

L’article 66 de la loi de finances pour 1976 prévoit que les résultats du contrôle fiscal sont publiés en annexe du fascicule des voies et moyens.

Comme les années précédentes, le bilan de l’action menée par les services en 2017 en matière de lutte contre la fraude fiscale est donné dans le présent document. Il traite successivement :

des résultats des opérations de contrôle ;

du recouvrement des impositions émises ;

des poursuites pénales

des plaintes pour escroquerie fiscale ;

des procédures d’opposition à fonction

Les résultats du contrôle fiscal 2017

plainte pour fraude fiscale.pdf

Le dossier sur les depenses fiscales

En 2017, la présence en contrôle externe est en légère baisse : 47 900 opérations ont été réalisées contre 48 871l’année précédente et 52 337 en 2012.

Cette évolution s’explique, notamment, par le repositionnement de vérificateurs sur des missions de pilotage et de support afin d’apporter les expertises nécessaires sur les dossiers les plus complexes et d’accroître la qualité des investigations

le nombre de versificateurs serait toujours « officiellement depuis de nombreuses années de 4500 agents plein temps

mais le contrôle est toujours majoritairement centré sur des opérations à faibles enjeux budgétaires et ce conformément à la traditionnelle politique du maillage territorial et économique fiscal large ?politique initiée il y une bonne quarantaine d’années et ce sans prendre en conséquence les enjeux budgétaires actuels .

Cette politique serait en cours d’assouplissement discret grâce notamment à nos robots de data et de word mining et à Tracfin qui ne signalerait que les affaires superieures à 1M€.la question politique est de savoir si le controle fiscal doit être démocratique pour tous ou ciblé financièrement ou les deux ????

|

Le répartition du contrôle fiscal externe 47 900 contrôles externes pour un montant de 7 709 579 mise en recouvrement

Par ailleurs les montants rectifiés proviennent pour 44,2 % de la vérification de grandes entreprises (chiffre d'affaires supérieur à 152,4 millions d'euros pour les entreprises de vente ou 76,6 millions d'euros pour les prestataires de service). au total 6453 Contrôles (13% ) ont rapporte 83% des droits rappeles |

l’instar du contrôle fiscal externe, le contrôle sur pièces (CSP) évolue vers une démarche davantage fondée sur la sélectivité des dossiers à contrôler à partir d’une analyse des zones d’enjeux et de risques pour assurer une couverture harmonieuse et équilibrée du tissu fiscal. L’objectif est de mieux détecter les dossiers frauduleux présentant des enjeux importants en vue notamment de la programmation du contrôle fiscal externe, tout en continuant, le cas échéant, à rectifier rapidement du bureau les situations qui le permettent

La réduction du nombre d’opérations résulte également de la politique d’allègement des objectifs quantitatifs des directions nationales et spécialisées en contrepartie d’une amélioration de l’aspect qualitatif des contrôles et d’une plus grande concentration des opérations de contrôle sur les affaires les plus complexes et présentant des enjeux financiers.

Pour 2018, la montée en puissance des procédures courtes (examen de comptabilité, instruction sur place des demandes de remboursement de crédit de TVA)doit permettre de multiplier les points d’impact.

Le montant global des sommes recouvrées est en baisse en 2017, compte tenu de la diminution des sommes recouvrées au titre de la procédure de régularisation des avoirs détenus à l'étranger non déclarés. Après plus de quatre années d'activité, le STDR et les pôles de régularisation ont traité en 2017 des dossiers avec des enjeux financiers moindres.

|

(en millions d’euros) |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

Variation 2016/2017

|

|

Montant des encaissements du contrôle externe et interne(hors STDR) |

9002 |

9 951 |

8 521 |

9 590 |

8 612 |

8077 |

-6,2 % |

|

Encaissements du STDR |

0 |

116 |

1 914 |

2 654 |

2 476 |

1 16 |

-46,8 % |

|

Montant total des encaissements |

9002 |

10067 |

10435 |

12243 |

11088 |

9393 |

-15,3 % |

10:39 Publié dans Fraude escroquerie blanchiment, observatoire fiscal, Politique fiscale, Rapports, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 novembre 2018

Le coût des contentieux fiscaux pour l 'état

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La censure, par le Conseil constitutionnel, de la contribution additionnelle de 3 % sur les dividendes distribués, au début du mois d’octobre 2017, aura fortement marqué la première discussion budgétaire de la XVème législature, et occasionné des conséquences très importantes pour le budget de l’État. Les restitutions, toujours en cours au moment de l’édition de ce rapport, devraient s’élever à près de dix milliards d’euros, dont un milliard d’euros d’intérêts moratoires.

Cette décision aura rendu nécessaire l’adoption, dans l’urgence, d’un projet de loi de finances rectificative créant deux contributions exceptionnelles, additionnelles à l’impôt sur les sociétés, frappant les entreprises dont le chiffre d’affaires est supérieur à un milliard d’euros.

Elle illustre, de manière particulièrement saisissante, les enjeux grandissants posés par la multiplication des contentieux, ainsi que les difficultés de l’État à anticiper, à évaluer, et à gérer le risque budgétaire associé.

L’information tardive, et incomplète, du Parlement sur cette affaire, et plus généralement, sur les enjeux budgétaires associés aux procédures contentieuses en cours, a conduit la commission des finances de l’Assemblée nationale à décider la création d’une mission d’information, afin de réaliser une cartographie des principaux litiges en cours, et de conduire une évaluation des dispositifs de gestion du risque associé qui a rendu le17 octobre un rapport cosigné par M. Romain GRAU, Rapporteur et Mme Véronique LOUWAGIE, Présidente

T PRÉSENTÉ par M. Romain GRAU, Rapporteur et Mme Véronique LOUWAGIE, Présidente

Le constat réalisé par la mission est alarmant.

08:01 Publié dans abudgets,rapports et prévisions, observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 octobre 2018

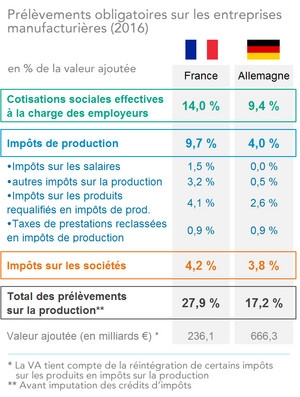

Prélèvements obligatoires sur l'industrie: france v allemagne

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les entreprises industrielles françaises supportent des prélèvements obligatoires plus élevés que leurs homologues allemandes. Les impôts et cotisations payés par l'industrie manufacturière s'élèvent à 27,9% de sa valeur ajoutée. C'est 10,7 points de plus qu'en Allemagne (+7,8 en tenant compte des crédits d'impôt), soit un handicap de 25,3 milliards d'euros (18,4 milliards après crédits d'impôt) pour les entreprises françaises.

Les entreprises industrielles françaises supportent des prélèvements obligatoires plus élevés que leurs homologues allemandes. Les impôts et cotisations payés par l'industrie manufacturière s'élèvent à 27,9% de sa valeur ajoutée. C'est 10,7 points de plus qu'en Allemagne (+7,8 en tenant compte des crédits d'impôt), soit un handicap de 25,3 milliards d'euros (18,4 milliards après crédits d'impôt) pour les entreprises françaises.

Du point de vue économique, la fiscalité de production regroupe l’ensemble des prélèvements obligatoires qui pèsent sur les résultats des entreprises, leur rentabilité et leurs prix, et donc sur la croissance et l’emploi.

Nous avons analysé la structure de la fiscalité de production sur les entreprises industrielles françaises. Basée sur les comptes nationaux, cette étude inédite détaille le poids des prélèvements obligatoires dans le compte d’exploitation des entreprises.

- Les prélèvements obligatoires représentent 27,9% de leur valeur ajoutée pour les entreprises industrielles, et 24,0% pour les autres entreprises non financières. Cet écart de 3,9 points de valeur ajoutée représente une surcharge de 9,2 milliards d’euros.

- Il se répartit entre 0,8 point pour les cotisations sociales employeurs, 1,4 point pour l’impôt sur les sociétés et 1,6 point pour les impôts de production.

- Après imputation des crédits d’impôts, l’écart se réduit à 2,1 points de valeur ajoutée, soit 5 milliards d’euros.

Les prélèvements obligatoires pesant sur l’industrie manufacturière sont de 66 milliards d’euros en France et de 115 milliards d’euros en Allemagne. Pour tenir compte de la différence de taille entre les deux pays (notamment celle de leur industrie), le poids des prélèvements obligatoires est rapporté à la valeur ajoutée des entreprises manufacturières dans les deux pays.

- L’ensemble des prélèvements obligatoires sur les entreprises manufacturières représentent 27,9% de la valeur ajoutée de l’industrie manufacturière en France et 17,2% en Allemagne. L’écart de 10,7 points, appliqué à la valeur ajoutée de l’industrie manufacturière française, représente une charge supplémentaire de 25,3 milliards d’euros pour les entreprises industrielles françaises par rapport à leurs concurrentes allemandes.

- Si l’on tient compte des crédits d’impôt, l’écart des prélèvements obligatoires est ramené à 7,8 points de valeur ajoutée, soit 18,4 milliards d’euros de surcharge pour les entreprises industrielles françaises par rapport à leurs homologues allemandes. Près des trois quarts de cette surcharge (13,5 milliards d’euros) proviennent des seuls impôts de production.

Enfin, il est intéressant de comparer les prélèvements obligatoires sur les entreprises manufacturières au résultat net de ces entreprises. On s’appuie pour cela sur les comptes de branche dans la comptabilité nationale.

- En France, le total des prélèvements obligatoires sur l'industrie est de 66 milliards d’euros, l’excédent net d’exploitation (après amortissements économiques) est de 27 milliards d’euros.

10:48 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 octobre 2018

Les prélèvements obligatoires ont franchi la barre des 1.000 milliards par Ingrid Feuerstein

Les impôts et cotisations sociales ont atteint 1.038 milliards d'euros en 2017, montre le rapport du député En Marche Joël Giraud sur le projet de loi de Finances. Ces prélèvements sont concentrés sur six d'entre eux, dont la CSG et la TVA

Les impôts et cotisations sociales ont atteint 1.038 milliards d'euros en 2017, montre le rapport du député En Marche Joël Giraud sur le projet de loi de Finances. Ces prélèvements sont concentrés sur six d'entre eux, dont la CSG et la TVA

Les prélèvements obligatoires ont franchi la barre des 1.000 milliards par Ingrid Feuerstein

Cinq chiffres qui illustrent la hausse de la pression fiscale par KEVIN BADEAU

Prélèvements : la barre des 1.000 milliards dépassée

Les entreprises et les ménages ont payé à l'Etat, aux collectivités locales et aux organismes de Sécurité sociale 1.038 milliards d'euros en 2017, selon un rapport du député LREM Joël Giraud.

Le rapport de politique générale analyse article par article

Selon ce document, la pression fiscale est en train de s'accentuer. En valeur absolue, la somme des prélèvements obligatoires devrait atteindre 1.057 milliards d'euros en 2018. Pour 2019, la facture pourrait monter jusqu'à 1.070 milliards, malgré les 6 milliards d'euros de baisses d'impôtsannoncées par le gouvernement.

En 2002, ce chiffre s'établissait à « seulement » 670 milliards.

Une première évaluation indépendante du budget 2019 par l’institut des politiques publiques

Dossier législatif du PLF19 Rapport Giraud sur le projet de loi de finances pour 2019 (n°1255)

DOSSIER - Bascule cotisations-CSG : la réforme qui augmente les salaires nets

la progression sur une quinzaine d'années est spectaculaire.

En 2002, l'Etat, les collectivités locales et les organismes de Sécurité sociale percevaient 670 milliards. En 2007, c'était 821 milliards.

Rapportés au PIB, les prélèvements obligatoires dépassent depuis 2013 les 44 %, alors qu'ils se situaient autour de 42 % au début des années 2000. Avec le Danemark, la France figure parmi les pays de l'OCDE où les acteurs économiques sont les plus imposés, même si cette donnée est à relativiser, car elle dépend aussi de la façon dont la protection sociale est financée (retraite ou assurance santé publique ou privée). Le taux de prélèvements obligatoires aura atteint un pic en 2017, à 45,3 % de PIB (contre 44,6 % en 2016), et devrait refluer à 45 % en 2018 et 44,2 % en 2019.

06:22 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 août 2018

Projet de loi de finances pour 2019

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

LE PLF2019 SERA PRESENTE EN CONSEIL DES MINISTRES LE 24.09

Liste des missions et des programmes envisagés pour le PLF 2019

La direction du Budget publie le traditionnel document « tiré-à-part » qui complète le rapport préalable au débat d’orientation des finances publiques pour 2019, transmis au parlement le 29 juin dernier.

Ce document synthétique présente les plafonds de crédits retenus pour le projet de loi de finances 2019, proposant notamment la répartition des crédits budgétaires envisagés par mission, la norme de dépenses pilotables, et les concours aux collectivités territoriales.

>> Consulter document « tiré-à-part »

>> Consulter le rapport sur l’évolution de l’économie nationale et sur les orientations des finances publiques

Baisser le poids des dépenses publiques :

les leçons de l’expérience des pays européens

des pistes de reformes par le CPO : pour 2019????

LE RAPPORT DU CPO SUR LES PRÉLÈVEMENTS SUR LE CAPITAL DES MÉNAGES

Les prélèvements sur le capital des ménages se voient assigner des objectifs foisonnants, loin d’être toujours cohérents entre eux.

Rendement des principaux prélèvements sur le capital des ménages en 2016 (en Md€)

Prélèvement IR CSG etc DMTG DMTO TaxeFonciere ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80

En outre, l’impératif de prévisibilité des règles d’imposition semble perdu de vue.

De plus, les réformes adoptées par le Parlement (allègement de l’imposition des revenus mobiliers avec l’introduction du prélèvement forfaitaire unique, remplacement de l’ISF par un impôt sur la fortune immobilière conduisent à alléger la taxation du revenu et la détention du capital, invitant à reconsidérer les conditions d’imposition de la transmission.

Audition (Sénat 02.18) de Didier Migaud président du conseil des prélèvements obligatoires

Dans ce contexte, le CONSEIL DES PRELEVEMENTS OBLIGATOIRES formule des orientations autour de quatre axes :

Les adaptations souhaitables des prélèvements sur le capital

A améliorer la cohérence et la prévisibilité du système de prélèvements sur le capital ;

B renforcer la logique économique des prélèvements obligatoires portant sur l’immobilier

Les pistes de reformes de la fiscalité des PV immobilières

Les pistes de reformes de la fiscalité de la LMNP

C renforcer leur neutralité en supprimant les régimes dérogatoires dont l’effet économique est contestable

D adapter le régime fiscal des transmissions aux évolutions de la société

01:17 Publié dans Imposition du patrimoine, Impot sur fortune immobiliere, ISF, observatoire fiscal, Politique fiscale, Rapports, SUCCESSION et donation | Tags : les prélèvements sur le capital | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |