01 août 2015

Lieu d’imposition des gains d’un swap immobilier Conclusions DAUMAS CE 1/10/13 BNPPARIBAS

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

À l’issue d’une vérification de comptabilité portant sur les exercices clos en 2002 et 2003, l’administration fiscale a réintégré ces produits dans les résultats imposables en France de la société CIF ;

Position de BNP PARIBAS

La société soutient que si les revenus immobiliers étrangers des sociétés françaises sont imposables en France en l'absence de convention, la convention franco-britannique attribue en l'espèce le droit d'imposer les revenus immobiliers à l'Etat dans lequel est situé l'immeuble ; l'application des articles 5 et 24 de la convention fait en effet obstacle à l'imposition par la France des revenus immobiliers ; et les passifs liés au financement de l'actif immobilier étranger suivent le même régime en terme de territorialité que les revenus immobiliers, et qu'il en est de même s'agissant des gains ou pertes de change sur ces passifs

Position du conseil d etat

l la cour administrative d'appel de Versailles 10VE01416 du 9 juin 2011 confirme la position de l’administration

Conseil d’État N° 351982 1 octobre 2013 Aff. BNP PARIBAS

Mme Anne Egerszegi, rapporteur M. Vincent Daumas, rapporteur public

Conclusions libres de Mr Vincent Daumas, rapporteur public

Cette affaire pose une intéressante question d’application de la convention fiscale franco-britannique du 22 mai 1968 – qui a depuis lors été remplacée, vous le savez, par la convention du 19 juin 2008.

La société Compagnie immobilière de France (ci-après : la CIF) est une filiale qui appartient au groupe fiscalement intégré BNP Paribas. Elle a pour activité la location d’immeubles aux autres sociétés membres du groupe. En juin 2002, elle a acquis auprès d’une autre société française un bail de 999 ans sur un immeuble situé à Londres, pour une somme de 220 millions de livres sterling. Cette acquisition en devise a été financée de deux manières :

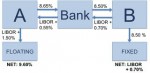

- pour la plus grande part, la CIF a contracté un emprunt auprès de la succursale londonienne de la banque BNP Paribas, qui se trouvait par ailleurs être le futur locataire de l’immeuble ; cet emprunt était libellé en livres sterling ;

- pour le surplus, la CIF a financé l’acquisition sur fonds propres, en prenant le soin de se couvrir du risque de change ; à cette fin, elle a souscrit, toujours auprès de la banque BNP Paribas, des contrats d’échange de devises (ou « swaps »).

Ces opérations de financement ont été à l’origine de différents gains de change dus pour l’essentiel à la baisse du cours de la livre sterling par rapport à l’euro.

x x x x

Vu la convention fiscale entre la France et le Royaume-Uni de Grande-Bretagne et d’Irlande du Nord tendant à éviter les doubles impositions et à prévenir l’évasion fiscale en matière d’impôt sur les revenus, signée le 22 mai 1968 ;

Les produits résultant d’opérations d’emprunt et de swap réalisées en vue de l’acquisition par une société française d’un bien immobilier situé à Londres ne peuvent être regardés comme des revenus immobiliers au sens de l’article 5 de la convention fiscale franco-britannique du 22 mai 1968, dès lors qu’ils ont été réalisés à l’occasion et dans le cadre d’opérations à caractère financier et qu’ils ne proviennent pas de l’exploitation de l’immeuble en cause. Par suite, les stipulations de cet article ne font pas obstacle à la réintégration de ces produits dans les résultats imposables en France de cette société.

D E C I D E : Article 1er : Le pourvoi de la société BNP Paribas est rejeté

21:44 Publié dans aaa Conclusions LIBRES, Détermination du resultat, ETABLISSEMENT STABLE, Résultat fiscal, Revenu de source francaise | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Les commentaires sont fermés.