03 mars 2015

CJUE ? L' aff de Ruyter 26 février 2015 / Limitation de la CSG pour les non résidents

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

La cour de Luxembourg a rendu sa décision sur la possibilité d’assujettir les revenus de source étrangère reçu par un résident français salarié d’une entreprise étrangère à la CSG.l a question était de savoir si la CSG était un impôt sur le revenu comme le soutient le conseil constitutionnel ou bien une cotisation sociale ne pouvant dont pas se cumuler avec celles payées à l’étranger par le résident

Les pouvoirs publics, qui lisent avec passion le lettre d’EFI

demandent d'attendre la position du conseil d’etat

LE COMMUNIQUE Du GOUVERNEMENT

Signé de trois ministres

La suite de la procédure implique que le Conseil d'Etat statuera définitivement sur le contentieux qui lui est soumis, en tenant compte de l’arrêt de la CJUE. C’est après cette décision que le Gouvernement sera, le cas échéant, amené à prendre les dispositions éventuellement nécessaires. En tout état de cause, le Gouvernement rappelle son attachement à la contribution équitable aux charges publiques de l’ensemble des revenus, y compris les revenus du capital, dans le respect des conventions internationales et du droit communautaire.

X X X X X

La conseil d’état a donc maintenant toutes les données pour rendre sa décision au nom du peuple français, décision très délicate compte tenu des nombreuses implications comme nous essayons de l’ analyser ci-dessous

CJUE v Conseil constitutionnel ? L' aff de Ruyter 26 février 2015

pour lire et imprimer la tribune cliquer

Les premiers commentaires par Me LE TACON , avocat

Commentaire EFL

Les affiliés à un régime de sécurité sociale étranger ne doivent pas la CSG sur leurs revenus du patrimoine En jugeant que les prélèvements sociaux sur les revenus du patrimoine relèvent du règlement européen sur la sécurité sociale, la CJUE interdit à la France de les prélever sur les revenus de personnes affiliées auprès de caisses de sécurité sociale étrangères.

Les prélèvements sociaux font l’objet d’un double contentieux au niveau européen

Celui de la CSG sur les revenus de source étrangère versés à des résidents (aff de RUYTER)

Celui de la CSG sur les revenus de source française versée à des non résidents

Les enjeux financiers et la prévision budgétaire 31

Pour aller plus loin lire le remarquable article de

Me MATHIEU LE TACON, avocat, sur ce sujet (BF 10/14 P 535)

Prélèvements sociaux appliqués aux revenus et gains immobiliers des non-résidents :

chronique d’une mort annoncée ?

Les PS auxquels sont soumis les revenus du patrimoine de source française versés à des non résidents

Prélèvement CSG-CRDS pour les non-résidents par Claudine SCHMID, députée

les PS auxquels sont soumis les résidents en France sur des revenus du patrimoine assis exclusivement sur les revenus du patrimoine d’un contribuable indépendamment de toute activité professionnelle, actuelle ou passée, de ce dernier

1. Le litige M. de Ruyter,la situation de fait 1

M. de Ruyter, ressortissant néerlandais est domicilié en France tout en étant employé par Vermeer Verenigde Bedrijven BV, société néerlandaise.

Au titre des années 1997 à 2004, M. de Ruyter a déclaré en France des revenus de source néerlandaise composés de salaires, de revenus de capitaux mobiliers, de bénéfices industriels et commerciaux ainsi que de rentes viagères à titre onéreux versées par deux sociétés d’assurances néerlandaises.

2. Note EFI sur une optimisation fiscale et sociale en cours

3. La position du conseil constitutionnel du 29 décembre 1990

4. La question préjudicielle posée par le conseil d’état

5. De la pratique de la haute courtoisie judiciaire internationale

6. La réponse de la CJUE du 26 février 2015

7. Les 3 types de réactions des amis d’EFI

8. La question Politique posée au conseil d’état

Comment concilier la libre circulation des capitaux

et l’égalité de traitement des contribuables ?

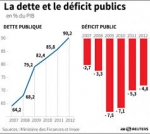

Alors que Bruxelles a sommé la France de durcir sa politique budgétaire.. les pouvoirs publics devront aller plus loin que les 50 milliards d’euros d’économies prévus entre 2015 et 2017. La Commission européenne a publié vendredi 27 février 2015 sa recommandation au Conseil qui prévoit une trajectoire plus rigoureuse que celle votée fin 2014 dans la loi de programmation des finances publiques (LPFP), qui doit dans tous les cas ramener le déficit public sous les 3% en 2017.

Le litige M. de Ruyter, la situation de fait

M. de Ruyter, ressortissant néerlandais est domicilié en France tout en étant employé par Vermeer Verenigde Bedrijven BV, société néerlandaise.

Au titre des années 1997 à 2004, M. de Ruyter a déclaré en France des revenus de source néerlandaise composés de salaires, de revenus de capitaux mobiliers, de bénéfices industriels et commerciaux ainsi que de rentes viagères à titre onéreux versées par deux sociétés d’assurances néerlandaises.

Note EFI sur une optimisation fiscale et sociale en cours

Note EFI la domiciliation de notre ami hollandais n’est pas le fait du hasard mais aussi le résultat d’une optimisation fiscale peu connue et qui se répand pour les cadres étrangers non millionnaires pour qui la France est un paradis fiscal au niveau de l impôt sur le revenu par rapport à leur état d’origine alors que ce dernier peut être un paradis pour les prélèvements sociaux, la France restant un enfer pour un peu moins 10% des foyers .Gardons en mémoire que 90% des foyers fiscaux ont un IR moyen inférieur à 10% .Les PO sont d’abord sociaux mais un formidable lobby ,fort sympathique et nécessaire par ailleurs ,nous autocensure cette information (j’en ai fait l’expérience mais je m’en fous)

Le rapport CARREZ sur la concentration de l’IR en France

L’administration fiscale française a considéré que les rentes viagères à titre onéreux perçues par M. de Ruyter constituaient des revenus du patrimoine et a assujetti l’intéressé, à raison de ces rentes, à des cotisations de CSG, de CRDS, de prélèvement social de 2 % ainsi que de contribution additionnelle de 0,3 % à ce prélèvement.

M. de Ruyter a contesté le bien-fondé de ces impositions, estimant que l’obligation qui lui était faite de cotiser, à raison des mêmes revenus, à deux régimes distincts de sécurité sociale était contraire au principe de l’unicité de la législation sociale applicable en vertu de l’article 13 du règlement n° 1408/71, étant donné que ces revenus avaient déjà fait l’objet de prélèvements de même nature aux Pays-Bas.

La question sous jacente était aussi des savoir si la CSG était un impôt sur le revenu non affecté à une dépense spécifique ou une cotisation sociale

La position du conseil constitutionnel du 29 décembre 1990

L'ocde considère que la CSG est assimilée à une imposition sur le revenu et non comme une cotisation sociale

Le conseil constitutionnel de la France s’est prononcé pour l’imposition

|

Décision n° 90-285 DC du 28 décembre 1990 23. Considérant que pour les auteurs de la première saisine, dans la mesure où la contribution sociale généralisée constitue un "prélèvement social", pourraient seules y être assujetties les personnes susceptibles de bénéficier des prestations pour lesquelles elles cotisent ; 24. Considérant qu'ainsi qu'il a été dit ci-dessus les contributions instituées par les articles 127, 132 et 133 de la loi constituent des impositions et non des cotisations de sécurité sociale ; que, dès lors, le moyen invoqué est inopérant ; |

La question préjudicielle posée par le conseil d’état

Par des arrêts des 15 octobre 2009 et 1er juillet 2010, la cour administrative d’appel de Marseille a déchargé M. de Ruyter des cotisations relatives aux rentes viagères perçues au titre, respectivement, des années 1997 à 2000 et 2001 à 2004, estimant que l’assujettissement des rentes viagères aux impositions litigieuses méconnaissait le principe de libre circulation des travailleurs institué par l’article 39 CE.

Le ministre du Budget, des Comptes publics, de la Fonction publique et de la Réforme de l’État s’est pourvu en cassation contre ces arrêts devant le Conseil d’État.

Par un arrêt du 17 juillet 2013, le Conseil d’État a annulé partiellement l’arrêt de la cour administrative d’appel de Marseille du 15 octobre 2009 et dans sa totalité l’arrêt de cette cour du 1er juillet 2010. Il a considéré que la seule circonstance que les rentes viagères concernées auraient fait l’objet d’une imposition aux Pays-Bas de même nature que celle auxquelles elles ont été soumises en France ne suffisait pas à caractériser une atteinte à la libre circulation des travailleurs, dès lors que le traité CE, alors applicable, ne prescrivait pas de critères généraux pour la répartition des compétences entre les États membres s’agissant des doubles impositions à l’intérieur de l’Union européenne.

Décidant de régler au fond les deux affaires dont il était saisi, et dans la mesure où M. de Ruyter soutenait que les prélèvements en cause au principal étaient contraires à l’article 13 du règlement n° 1408/71, le Conseil d’État a estimé, afin d’apprécier la portée du principe d’unicité de législation posé par cet article, qu’il convenait de déterminer si ces prélèvements présentent un lien direct et pertinent avec certaines des branches de sécurité sociale énumérées à l’article 4 du règlement n° 1408/71 et entrent ainsi dans le champ d’application de celui-ci.

le Conseil d’État a constaté que, d’une part, lesdits prélèvements participent au financement de régimes obligatoires français de sécurité sociale.

D’autre part, et à la différence des situations ayant donné lieu aux arrêts Commission/France (C‑34/98, EU:C:2000:84) et Commission/France (C‑169/98, EU:C:2000:85), le Conseil d’État a relevé que les prélèvements en cause au principal ne frappent pas des revenus d’activité et de remplacement, se substituant ainsi pour partie aux cotisations de sécurité sociale, mais sont assis uniquement sur les revenus du patrimoine du contribuable concerné, indépendamment de l’exercice par ce dernier d’une activité professionnelle.

Le Conseil d’État a également relevé que lesdits prélèvements sont dépourvus de tout lien avec l’ouverture d’un droit à prestation ou un avantage servis par un régime de sécurité sociale et qu’ils sont, pour ce motif, regardés comme ayant le caractère d’impositions et non de cotisations de sécurité sociale au sens des dispositions constitutionnelles et législatives nationales.

Dans ces conditions, le Conseil d'État, 10ème et 9ème ssr du 17/07/2013, 334551 après avoir écouté les excellentes conclusions mais non libres de Mr Crepey , rapporteur public ,a décidé de surseoir à statuer et de poser à la Cour la question préjudicielle suivante:

«Des prélèvements fiscaux sur les revenus du patrimoine, tels que la CSG sur les revenus du patrimoine, la CRDS assise sur ces mêmes revenus, le prélèvement social de 2 % et la contribution additionnelle à ce prélèvement, présentent-ils, du seul fait qu’ils participent au financement de régimes obligatoires français de sécurité sociale, un lien direct et pertinent avec certaines des branches de sécurité sociale énumérées à l’article 4 du règlement [n° 1408/71] et entrent-ils ainsi dans le champ de ce règlement?»

De la pratique de la haute courtoisie judiciaire internationale

Le conseil constitutionnel ayant pris une décision sur une définition de la CSG, la CJUE pouvait elle prendre une décision non frontale.

Entre les cours suprêmes des états membres et les deux cours suprêmes de l’ Europe – la CEDH et la CJUE- les praticiens ont remarqué l’existence d’une haute courtoisie judiciaire pour éviter –tant faire se peut- des différences d’interprétations frontales entre les supremes cours

l’arrêt Bosphorus décision de la grande chambre de la Cour européenne des droits de l'homme (CEDH) rendue le 30 juin 2005 est la jurisprudence traditionnelle soutant la pratique de cette haute courtoisie judiciaire.

Les représentants du gouvernement français demande son application devant la CEDH .qu’en était il devant la CJUE dans l’affaire De Ryuters.

La 1ère chambre de la cour de Luxembourg a-t-elle « omis » la pratique dite de haute courtoisie judiciaire internationale qui incite les cours européennes à ne pas contredire les décisions des cours suprêmes nationales.

La réponse de la CJUE du 26 février 2015

La 1ere chambre de la cour de justice a donné son avis le 26 février 2015

Le règlement (CEE) n° 1408/71 du Conseil, du 14 juin 1971, relatif à l’application des régimes de sécurité sociale aux travailleurs salariés, aux travailleurs non salariés et aux membres de leur famille qui se déplacent à l’intérieur de la Communauté, dans sa version modifiée et mise à jour par le règlement (CE) n° 118/97 du Conseil, du 2 décembre 1996, tel que modifié par le règlement (CE) n° 1606/98 du Conseil, du 29 juin 1998, doit être interprété en ce sens que des prélèvements sur les revenus du patrimoine, tels que ceux en cause au principal, présentent, lorsqu’ils participent au financement des régimes obligatoires de sécurité sociale, un lien direct et pertinent avec certaines des branches de sécurité sociale énumérées à l’article 4 de ce règlement n° 1408/71, et relèvent donc du champ d’application dudit règlement, alors même que ces prélèvements sont assis sur les revenus du patrimoine des personnes assujetties, indépendamment de l’exercice par ces dernières de toute activité professionnelle.

Le service de presse de la cour a précisé

Dans son arrêt du 26 février, la Cour déclare que l’interdiction de cumul édictée par le règlement1408/71 n’est pas subordonnée à l’exercice d’une activité professionnelle et s’applique donc indépendamment de l’origine des revenus perçus par la personne concernée. Étant donné que M. de Ruyter, en tant que travailleur migrant, est soumis à la sécurité sociale dans l’État membre d’emploi (les Pays-Bas), ses revenus, qu’ils proviennent d’une relation de travail ou de son patrimoine, ne sauraient être soumis dans l’État membre de résidence (la France) à des prélèvements qui présentent un lien direct et suffisamment pertinent avec les branches de la sécurité sociale. Dans le cas contraire, M. de Ruyter ferait l’objet d’une inégalité de traitement par rapport aux autres personnes résidant en France, étant donné que celles-ci sont uniquement tenues de cotiser au régime de sécurité sociale français

1. Une première partie des amis d’EFI, plutôt pro fédéralistes, sont heureux pour un maintien de la liberté totale de circulation des travailleurs migrants

2. Une seconde partie des amis d’EFI, plutôt pro souverainistes sont offusqués de la création d’une nouvelle inégalité fiscale entre résidents dans un même état

3. Enfin quant à nos amis de Bercy, ils attendent les décisions de nos politiques et cherchent des solutions pour joindre les deux bouts....le cas où

Recommandations de la commission sur la France (26.02.15)

Déséquilibres qui requièrent l'adoption de mesures décisives et une surveillance particulière

France info l’article de libération

La question de Politique posée au conseil d’état

Comment concilier la libre circulation des capitaux et

l’égalité de traitement des contribuables

Les régimes de sécurité sociale et la libre circulation des personnes:

Exceptions à la libre circulation des capitaux

attention les services de la commission ont brisé de nombreux liens

contraires à leur politique nous avons repris ce que nous avons pu sauver de ce désastre démocratique

22:15 Publié dans De Ruyter, Prélèvements sociaux/csg | Tags : cjue 26 février 2015 affaire c‑62313, ministre de l’Économie et des finances contre gérard de ruyter | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Commentaires

Qu'est-ce qui se passe si par exemple la haute juridiction néerlandaise ait pris une décision qu'il s'agissait bien des prélèvements de sécurité social, en appliquant directement la régulation Européenne, comme il se doit?

Deux traitements juridiques différentes de la même somme d'argent équivaut piratie au niveau de l'Euro, et amènent à des déséquilibres des banques centrales de chaque Etat Membre. Si chaque Pays Membre piquait chez les autres, l'Euro, collective qu'elle est par définition, n'aura plus de base solide pour justifier de sa valeur intrinsèque, car il sera émis contre deux engagements budgétaires contradictoires. Attention, là c'est fondamental, qu'on soit à l'intérieur ou à l'extérieur de l'Euro, c'est le même marché de capital.

La France a-t-elle raisonné à la grecque? Il semble que si.

La République corsaire de Saint Malo n'existe plus, chers amis. On ne peut plus continuer à prendre de la valeur chez les autres sans en rendre compte. La sécurité sociale n'est pas un impôt, et la pérennisation des contributions dites exceptionnelles démontrent clairement que ce n'était pas une exception mais un transfert de poste dans le bilan de l'Etat.

De se plaindre que les étrangers ont une avantage par rapport aux indigènes n'est pas logique lorsque le problème est de son propre ressort.

De plus, la France avance les remboursements de sécurité sociale pour les caisses de autres pays membres, mais se fasse rembourser par ces mêmes caisses. Il s'agit donc d'une question purement français.

Non bis in idem? Il ne suffit plus de dire, arbitrairement, que ce n'est pas la même chose.

Écrit par : Peter Harris | 02 mars 2015

Répondre à ce commentaireLes commentaires sont fermés.