02 juin 2021

Rapport parlementaire sur les moyens du contrôle fiscal (SENAT juillet 2020)

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

En érigeant la lutte contre la fraude fiscale en objectif de valeur constitutionnelle Conseil constitutionnel, n° 99-424 DC du 29 décembre 1999. le Conseil constitutionnel a consacré la place centrale de cette mission, à la croisée de plusieurs principes fondateurs de notre système fiscal et de notre société : le consentement à l'impôt, la contribution commune aux dépenses publiques et l'égalité devant les charges publiques.Laisser faire impunément les contribuables qui auraient décidé d'agir à rebours de ces principes, c'est entamer leur crédibilité et leur pérennité.

NOTE EFI ce rapport évoque notamment de nombreuses réflexions et propositions pour améliorer les résultats budgétaires des contrôles sur les fraudes complexes - dont certaines utilisées à l étranger non pas été évoquées ?! -

sur les moyens du contrôle fiscal,

Par MM. Claude NOUGEIN et Thierry CARCENAC, Sénateurs

Synthèse du rapport le plan du rapport avec les liens

Rapport entre les recettes 2012 2013 2014 2015 2016 2017 2018 2019

du contrôle fiscal et les recettes

fiscales nettes de l'État 3,35 % 3,56 % 3,79 % 4,3 6% 3,91 % 3,18 % 2,95 % 4,02 %

Premier rapport sur la reforme du VERROU de Bercy (16 septembre 2020

Fraude fiscale et sociale le rapport au parlement du 15 octobre 2020 :

les résultats 2011-2019

La convergence des outils de lutte contre les fraudes fiscales et sociales –

Maïté GABET devant la cour de cassation

Trois constats ont conduit la commission des fiances du Senat à effectuer ce rapport :

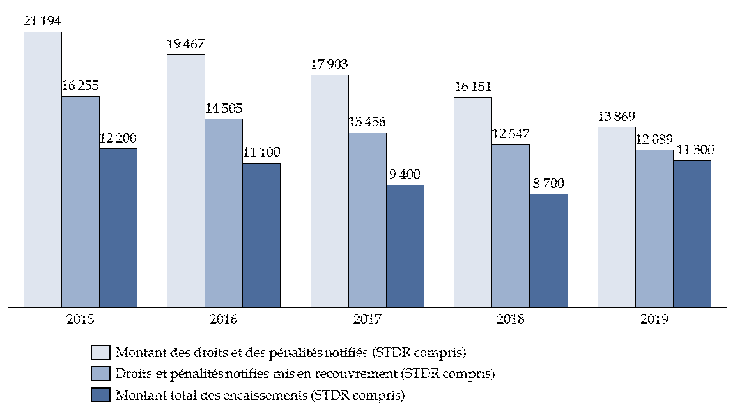

- la diminution inquiétante des résultats du contrôle fiscal depuis 2015, malgré un léger rebond en 2019 ;

- - le développement de techniques innovantes d'analyse de données, un pilier de la stratégie du Gouvernement qui tarde encore à produire tous ses effets ;

- -la fin de la sanctuarisation des effectifs dédiés au contrôle fiscal.

Thierry Carcenac et Claude Nougein soulignent tout d'abord les difficultés qui font aujourd'hui obstacle à une appréciation au plus juste des résultats du contrôle fiscal.

Leur variation dépend en effet fortement des contentieux fiscaux à enjeux, sur lesquels le Parlement ne dispose d'aucun élément.

Par ailleurs, l'absence d'évaluation de la fraude fiscale, un travail dont se sont pourtant saisies les administrations fiscales d'autres pays, ne permet pas de calibrer les moyens octroyés au contrôle fiscal et de piloter opérationnellement l'action des services. Enfin, les rapporteurs spéciaux regrettent qu'il n'existe pas de vision synthétique des crédits budgétaires affectés à la mission du contrôle fiscal.

S'ils reconnaissent que le développement des nouvelles techniques d'analyse de données est indispensable, Thierry Carcenac et Claude Nougein insistent sur le fait que l'amélioration des résultats du contrôle fiscal ne peut pas uniquement reposer sur ces investissements technologiques.

Cela doit s'inscrire dans une réflexion plus générale sur les ressources humaines dédiées au contrôle fiscal (formation, affectation et recrutement), sur l'organisation du contrôle fiscal, sur la coordination de la multitude des acteurs chargés, à titre principal ou secondaire, d'une mission de contrôle fiscal, sur le ciblage des dossiers à enjeux et, enfin, sur l'amélioration du recouvrement des droits notifiés et des pénalités administrées lors des contrôles.

Ils rappellent enfin que, dans le domaine du contrôle fiscal, il est vital que l'obligation de moyens s'accompagne d'une obligation de résultats, pour préserver les principes fondateurs de notre système fiscal : l'égalité devant les charges publiques, le consentement à l'impôt et la participation de tous aux charges communes.

la DGFiP y consacre aujourd'hui plus de 10 % de ses effectifs et une partie significative de ses crédits.

Quand nous avons proposé ce thème de contrôle au bureau de notre commission des finances, les derniers résultats du contrôle fiscal disponibles étaient ceux de l'année 2018 : ils s'étaient à nouveau révélés décevants, le volume des montants recouvrés poursuivant une baisse qui semblait alors inexorable. Ces résultats interrogeaient sur l'efficacité de la stratégie adoptée par le Gouvernement en matière de lutte contre la fraude.

Depuis, le Gouvernement a très largement communiqué sur les résultats exceptionnels obtenus pour l'année 2019, même s'il est difficile d'en apprécier la portée et que certaines interrogations demeurent.

Depuis plusieurs années, en tant que rapporteurs spéciaux de la mission « Gestion des finances publiques et des ressources humaines », nous constatons une friction de plus en plus forte entre la priorité donnée au développement de nouveaux outils et techniques d'analyse de données au service du contrôle fiscal et la fin de la sanctuarisation des effectifs. Si les outils technologiques sont indispensables, nous considérons cependant qu'ils ne pourront atteindre leur plein potentiel que sous réserve d'investissements informatiques pérennes et d'une véritable réflexion sur les ressources humaines, sur l'organisation et sur la stratégie choisie par le Gouvernement en matière de contrôle fiscal.

Nous nous concentrons ici sur les moyens budgétaires - humains et informatiques - alloués au contrôle fiscal, et non sur les évolutions législatives intervenues ces dernières années.

Ce n'est pas pour autant que nous ne soutenons pas l'absolue nécessité de s'obliger à passer en revue ces évolutions ou encore les sanctions contre la fraude mises en place. Notre système fiscal, suffisamment complexe, pourrait s'économiser le maintien de procédures éventuellement jugées inefficaces.

éthique et fiscalité par michel taly, avocat

irs. faciliter la fraude fiscale est un délit

lutte contre la délinquance fiscale:

les dix principes mondiaux (ocde 2020

20:09 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juin 2021

La fiscalité des successions dans les pays de l'OCDE

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

L'OCDE plaide pour taxer davantage les successions

L'OCDE plaide pour taxer davantage les successions

Par Isabelle Couet Les ECHOS

Les droits de succession et impôts sur les donations comptent pour seulement 0,5 % des recettes budgétaires des pays de l'OCDE. Dans un rapport, l'organisation livre des pistes pour remédier à ce problème, renforcer l'égalité des chances et réduire la concentration des richesse

Les recettes ainsi générées représentent en moyenne 0,5 % du total des ressources fiscales. C'est très peu. Elles dépassent 1 % du total en Belgique, Corée, France et Japon, mais représentent moins de 0,25 % dans 9 pays.

Succession et donation internationales:

fiscalité et lieu d'imposition ???La France numéro 3 mondiale pour l’imposition sur les droits de succession Le FIGARO

La taxation sur les héritages est l’une des plus élevées de l’OCDE (page3) Source FIPECO

Le taux marginal d’imposition en ligne directe – entre parents et enfants – qui s’élève à 45 % en France, est le troisième taux le plus élevé des pays membres de l’OCDE, après celui du Japon (55 %) et de la Corée du Sud (50 %), et le plus élevé de l’UE2.

À titre de comparaison, ce taux s’élève à seulement 30 % en Allemagne, 15 % au Danemark et même 4 % en Italie ; sachant que les taux moyen et médian s’élèvent, parmi les pays de l’OCDE,respectivement à 15 % et à 7 %.

LE RAPPORT DE L OCDE

L’impôt sur les successions dans les pays de l’OCDE

Le patrimoine des ménages est largement concentré au sommet de la distribution des richesses synthese

L’impôt sur les successions peut être un instrument efficace au service de la réduction des inégalités, notamment dans le contexte actuel où les inégalités de patrimoine sont toujours élevées et où la pandémie de COVID-19 exerce de nouvelles pressions sur les finances publiques, selon un nouveau rapport de l’OCDE.

L’impôt sur les successions dans les pays de l’OCDE procède à une évaluation comparative des impôts sur les successions et les donations dans les 37 pays membres de l’OCDE, et analyse le rôle que ces impôts pourraient jouer pour accroître les recettes, lutter contre les inégalités et améliorer l’efficacité des systèmes d’imposition à l'avenir.

Ce rapport met en évidence la forte concentration des richesses dans les pays de l’OCDE ainsi que la répartition inégale des successions, qui aggrave d'autant les inégalités. En moyenne, les successions et donations déclarées par les 20 % des ménages les plus riches sont près de 50 fois supérieures à celles déclarées par les 20 % des ménages les plus pauvres.

Le rapport souligne que les impôts sur les successions, et notamment ceux qui ciblent des niveaux relativement élevés de transmissions de patrimoine, peuvent réduire la concentration des richesses et améliorer l’égalité des chances. Il fait également observer que les impôts sur les successions tendent à générer moins de distorsions que d'autres formes de taxation des personnes fortunées, et sont plus faciles à établir et à collecter que d’autres formes d’imposition du patrimoine.

À l’heure actuelle, la majorité des pays de l'OCDE (24 au total) prélève un impôt sur les successions ou sur les donations. Toutefois, ces impôts génèrent le plus souvent très peu de recettes. Aujourd’hui, seulement 0.5 % en moyenne des recettes fiscales totales provient des impôts sur les successions et les donations dans les pays qui en prélèvent.

À lire aussi

La Cour des comptes appelle à une réforme plus radicale du fisc

Les recettes des droits de succession ont bondi de 60 % depuis 2012

Les prélèvements sur le capital des ménages en France :

Rendement des principaux prélèvements sur le capital des ménages en 2016

(en Md€)

Prélèvement IR PS DMTG DMTO TF ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80 (4%PIB)

Des changements durables sont à apporter au traitement des formalités d’enregistrement des droits de mutation afin qu’une telle situation ne puisse se renouveler. La Cour formule trois recommandations en ce sens.

19:55 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

L’assistance fiscale internationale est elle bridée par les clauses de spécialité ou de confidentialité ??

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour lire les tribunes antérieures cliquer

S’inscrire surTwitter: Etudes fiscales Internationales

La question posée est de savoir les renseignements échangés entre administrations étrangères peuvent etre communiqués à d’autres autorités que celle qui a posé la demande ou pour d’autres motifs que celles portées sur la demande

Il s’agit de l application des clauses de confidentialité ou de spécialité prévues par les conventions, fiscales ou non, internationales

Un exemple parmi d’autres est la situation de la suisse ou du Luxembourg qui limitent la communication uniquement au demandeur

?

UN EXEMPLE D' ANNULATION D UN REDRESSEMENT

POUR VIOLATION DU PRINCIPE DE SPECIALITE

L AFFAIRE DES MIRAGES CHILIENS

LE PLAN

le traité d'entraide pénale avec la suisse

et les infractions fiscales (mise à jour)

Anti-blanchiment : l'Europe prise au piège du secret des données

Par Anne Drif Les Echos (2.06.21)

L’assistance administrative permet l’échange de renseignements entre des autorités fiscales. 1

L’entraide judiciaire permet l’échange de renseignements entre des autorités judiciaires. 2

L entraide judiciaire internationale en droit interne. 2

ATTENTION IL EXISTE DEUX CONVENTIONS D ENTRAIDE PENALE ;

celle de Bruxelles (UE et celle de Strasbourg

- Dans le cas de l application de la convention d entraide de Bruxelles ‘UE)

Pas de réserve de spécialité. 2

( Dans le cas de l application de la convention d entraide de Strasbourg

Reserve de specialite. 2

Ces limitations à la liberté d utilisation de preuves judiciaires est préjudiciables à la fois aux finances publiques

car l administration ne peut pas les utiliser mais aussi aux parties qui ne peuvent pas non plus les utiliser.

Par ailleurs comment regler les conflits entre les conventions

L’assistance administrative

permet l’échange de renseignements entre des autorités fiscales.

Elle est fondée sur

-les conventions bilatérales contre les doubles impositions (CDI),

Modele OCDE (1977) lire page 23

Article 26 échange de renseignements

commentaires sur l’article 26 concernant l’échange de renseignements

- les accords sur lʼéchange de renseignements en matière fiscale (AERF)

- sur l'Accord Multilatéral entre Autorités Compétentes portant sur l'échange automatique des déclarations pays par pays (le « CbC MCAA »), pour les rapports sur l'échange de renseignements automatique pays par pays,

- sur la Convention concernant l'assistance administrative mutuelle en matière fiscale

Principe de la confidentialité lire page 25 et s.

Le principe de confidentialite article 28 de la convention fiscale franco suisse

L’entraide judiciaire

permet l’échange de renseignements entre des autorités judiciaires.

La question posée est de savoir les renseignements échangés peuvent être communiqués à d’autres autorités notamment fiscales que le demandeur ou pour d’autre motifs que la demande

Un exemple parmi d’autres est la situation de la suisse ou du luxembourg qui limitent la communication uniquement au demandeur

Assistance administrative et entraide judiciaire en matière fiscale vue par Berne

( (Edition août 2020) Le principe de spécialité p 24

L entraide judiciaire internationale en droit interne

Dans le cas de l application de la convention d entraide de Bruxelles ‘UE)

Pas de réserve de spécialité

Article 25 Réserves

La présente convention ne peut faire l'objet d'aucune réserve, hormis celles qui y sont expressément prévues.

Dans le cas de l application de la convention d entraide de Strasbourg

Reserve de specialite

La convention du conseil de l europe à Strasbourg

Convention européenne d'entraide judiciaire en matière pénale

Signatures et ratifications Réserves et déclarations

Article 2 L'entraide judiciaire pourra être refusée:

a si la demande se rapporte à des infractions considérées par la partie requise soit comme des infractions politiques, soit comme des infractions connexes à des infractions politiques, soit comme des infractions fiscales;

b si la partie requise estime que l'exécution de la demande est de nature à porter atteinte à la souveraineté, à la sécurité, à l'ordre public ou à d'autres intérêts essentiels de son pays.

Article 23

1 Toute Partie contractante pourra, au moment de la signature de la présente convention ou du dépôt de son instrument de ratification ou d'adhésion, formuler une réserve au sujet d'une ou de plusieurs dispositions déterminées de la convention.

2 Toute Partie contractante qui aura formulé une réserve la retirera aussitôt que les circonstances le permettront. Le retrait des réserves sera fait par notification adressée au Secrétaire Général du Conseil de l'Europe.

3 Une Partie contractante qui aura formulé une réserve au sujet d'une disposition de la convention ne pourra prétendre à l'application de cette disposition par une autre Partie que dans la mesure où elle l'aura elle-même acceptée.

16:05 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

ABUS DE BIENS et SOCIETE CIVLE

Patrick Michaud AVOCAT

24 rue de MADRID 75008

01 43 87 88 91

En France, l'abus de biens sociaux ou ABS est un délit qui consiste, pour un dirigeant de société commerciale, à utiliser en connaissance de cause les biens, le crédit, les pouvoirs ou les voix de la société à des fins personnelles, directes ou indirectes.

L'infraction d'abus de biens sociaux est prévue par le code de commerce français, à ses articles L241-3 et L242-6, elle incrimine l'infraction, dans le cadre des SARL et des SA, de « faire, de mauvaise foi, des biens ou du crédit de la société, un usage qu'ils savent contraire à l'intérêt de celle-ci, à des fins personnelles ou pour favoriser une autre société ou entreprise dans laquelle ils sont intéressés directement ou indirectement ».

L’abus de biens sociaux est défini comme le fait, pour les dirigeants, de faire, de mauvaise foi, des biens ou du crédit de la société, un usage qu'ils savent contraire à l'intérêt de celle-ci, à des fins personnelles ou pour favoriser une autre société ou entreprise dans laquelle ils sont intéressés directement ou indirectement.

La répression de l'abus de biens sociaux s'applique seulement aux dirigeants de certaines sociétés, principalement les SARL (c. com., art. L 241-3, 3°), les SA (art. L 242-6, 3°) et les SAS (art. L. 244-1) ;

Or ce délit n’est pas prévu dans les sociétés civiles.

Dans ce type de société, les agissements susceptibles de relever de l’abus de biens sociaux dans les sociétés précitées peuvent être poursuivis du chef d’abus de confiance.

L’abus de confiance est défini comme « le fait par une personne de détourner, au préjudice d'autrui, des fonds, des valeurs ou un bien quelconque qui lui ont été remis et qu'elle a acceptés à charge de les rendre, de les représenter ou d'en faire un usage déterminé » (c. pén. art. 314-1).

La jurisprudence a ainsi considéré que constituait un abus de confiance le fait pour un gérant de SCI de prélever des fonds dans la société, par versement sur son compte bancaire personnel, et d’utiliser ces fonds à d'autres fins que celles pour lesquelles ils devaient servir, sans avoir reçu mandat d'effectuer de telles opérations, dépourvues de toute régularité comptable (crim. 4 sept. 1996: Bull. crim. no 314; Bull. Joly 1997. 107, note Rontchevsky).

12:12 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 mai 2021

FAUT-IL DECLARER LES COMPTES PAYPAL À L ADMINISTRATION FISCALE

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Vous êtes très nombreux à avoir reçu votre déclaration fiscale informatisée en vous demandant nominativement ET précisément de déclarer vos comptes à l étranger,l'administration ayant reçu ,à ce jour , plus de 4.000.000 d'informations sur des comptes etrangers

Il s’agit le plus souvent de comptes paypal ou assimilés

Avec Internet il est en efet facile d’ouvrir un compte bancaire, notamment auprès d’une néobanque (N26, Revolut, Monese, etc.), non localisée en France, ou encore d’une société de crowdfunding, dont cette dernière fait déposer vos avoirs à votre nom sur un compte bancaire à l’étranger, etc.

De même AirBnb propose à ses membre des solutions de paiement à tarifs réduits, nécessitant l’ouverture d’un compte bancaire à Gibraltar.

Enfin si vous détenez un compte PayPal par exemple, il s’agit également d’un compte bancaire détenu à l’étranger, càd au Luxembourg . il faut donc parfois y regarder à deux fois avant d’affirmer ne pas détenir de compte à l’étranger.

L administration a été informée de votre compte PAYPAL , situé au Luxembourg , et similaires qui lui a été déclare par ces établissements financiers situés à l etranger dans le cadre de EAR

Échange automatique de renseignements bancaires

Les BOFIP du 26.02.2020

Le principe le compte paypal doit été declare

La levée du contrôle des changes permet aux personnes physiques résidant en France d'ouvrir des comptes à l'étranger et de transférer librement des fonds hors de France.

Les deuxième et troisième alinéas de l'article 1649 A du code général des impôts (CGI) prévoient l'obligation déclarative des comptes ouverts à l'étranger par les personnes physiques et certaines personnes morales, domiciliées ou établies en France ainsi que les sanctions applicables en cas de défaut de déclaration.

Les modalités d'application de cette disposition sont codifiées à l'article 344 A de l'annexe III au CGI et à l'article 344 B de l'annexe III au CGI.

BOFIP du 26 mai 2021

Prévention de la fraude -

Déclaration des comptes ouverts, utilisés ou clos hors de France

TA de Pau, 25 avril 2013, M. Guy Charobert, n° 1101426.

Un compte Paypal ouvert auprès d’un établissement qui a son siège social au Luxembourg qui permet d’avoir accès à des services de paiement électronique et dont le titulaire peut procéder à des achats en ligne doit faire l’objet de la déclaration prévue par l’article 1649 A alinéa 2 du code général des impôts relative aux comptes ouverts, utilisés ou clos à l’étranger. A défaut de déclaration, le titulaire d’un tel compte encourt l’amende prévue par le IV de l’article 1736 du même code, d’un montant de 750 euros ( a l epoque des faits ) par compte non déclaré.

Note EFI le montant de l amende est à ce jour de 1500 euro

MAIS une exception a été autorisée par l’administration

le §85 du BOFIP précise en effe

- Comptes non soumis à l'obligation de déclaration

85 L'obligation de déclaration prévue par l'article 1649 A du CGI ne s'applique pas aux comptes détenus à l'étranger dans des établissements financiers lorsque sont satisfaites les conditions cumulatives suivantes :

- le compte a pour objet de réaliser en ligne des paiements d'achats ou des encaissements afférents à des ventes de biens ;

- l'ouverture du compte suppose la détention d'un autre compte ouvert en France et auquel il est adossé ;

- la somme des encaissements annuels crédités sur ce compte et afférents à des ventes réalisées par son titulaire n'excède pas 10 000 €.

Ce seuil est apprécié, le cas échéant, en faisant la somme de tous les encaissements effectués sur l'ensemble des comptes détenus par le même titulaire et ayant pour objet de réaliser en ligne des paiements d'achats ou des encaissements afférents à des ventes de biens.

Comment déclarer le compte PayPal à l'administration fiscale ?

En cas de déclaration informatique

dans la rubriques ANNEXES, cliquez sur le bouton " Déclarations ANNEXES" ;

cochez la case " Déclaration par un résident d'un compte ouvert hors de France " ;

un onglet intitulé " Annexe n°3916 " apparaît sur votre écran.

Dans la cadre de la déclaration en papier

,il faut remplir une déclaration 3916

05:24 Publié dans aa)Régularisation fiscale, Déclaration des comptes à l etranger | Tags : declarer les comptes paypal À l administration fiscale, declaration des comptes bancaires a l'etranger | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |