01 janvier 2017

Carte des pratiques et montages abusifs

pour recevoir la lettre EFI, inscrivez vous en haut à droite

Comme nous l’avions annoncé dans notre lettre du 29 avril 2015 la DGFIP a diffusé le 1er avril une nouvelle liste de procédés abusifs qui peuvent être régularisés auprès des services locaux gestionnaires

Carte des pratiques et montages abusifs

|

Les personnes qui ont réalisé de telles opérations peuvent prendre contact avec l'administration fiscale pour mettre en conformité leur situation. |

19:54 Publié dans Abus de droit: les mesures, Acte anormal de gestion, Amnistie et regularisation | Tags : carte des pratiques et montages abusifs | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 décembre 2016

Un nouvel abus de droit la soulte abusive : l'avis du comité des abus de droit du 13 octobre 2016

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

rediffusion avec mise à jour

mise a jour décembre 2016

Notre professeur Tournesol avait conseillé à ses clients d'organiser des apports - dans un certain nombre de situation à des SOPARFI LUX.-avec sursis de d'imposition mais prévoyant une soulte payable en espèce et non imposable mais bien sur toujours inférieure à 10% d'un gros nominal.

Dans une -première (?) affaire, le comité des abus de droit saisi par le contribuable a confirmé la position de l’administration

Séance du 13 octobre 2016 : Affaire n° 2016- 20 -21-22- 23

Le sursis d’imposition institué par le législateur a ainsi seulement pour objet, en vue d’éviter que le paiement immédiat des impositions dues par les personnes physiques à raison des gains découlant de certaines opérations de restructuration d’entreprises fasse obstacle à la réalisation de ces opérations, de différer la liquidation et le paiement de ces impositions, sans en exonérer les redevables ni même en réduire le montant.

Le Comité estime que, si le législateur a admis que l’opération d’échange de titres avec soulte bénéficie intégralement, y compris pour la soulte, du sursis d’imposition dès lors que le montant de la soulte reçue par le contribuable n’excède pas 10 % de la valeur nominale des titres reçus, l’octroi d’une soulte doit s’inscrire dans le respect du but qu’il a ainsi entendu poursuivre.

Le Comité considère que ce but n’est pas respecté si l’octroi de la soulte ne s’inscrit pas dans le cadre de l’opération de restructuration d’entreprise mais est en réalité uniquement motivé par la volonté de l’apporteur des titres d’appréhender en franchise immédiate d’impôt des liquidités détenues par la société dont les titres sont apportés et faisant ainsi l’objet d’un désinvestissement, faute qu’il soit justifié que la société bénéficiaire de l’apport avait un intérêt économique au versement de cette soulte, alors que, lorsque cette soulte est ainsi financée, elle prive cette société de la possibilité de disposer de ressources nécessairement prises en compte lors de la détermination de la valeur des titres apportés.

Le Comité relève qu’avant même la réalisation de l’apport aux sociétés civiles Y et Z des actions de la société X assorti du versement d’une soulte, ces sociétés avaient décidé que le financement de ces soultes serait en réalité effectué par le versement des dividendes par la société X, moyennant l’octroi d’un découvert bancaire consenti jusqu’à la réalisation de ce versement.

Le Comité estime que, dans les conditions dans lesquelles les opérations se sont dénouées, le versement de la soulte ne s’inscrit pas dans le respect du but poursuivi par le législateur au titre de la restructuration du groupe fondé par M. A en vue de favoriser la création et le développement de ce groupe mais caractérise une appréhension par M. A des liquidités de la société X, par l’appropriation des dividendes que celle-ci a versés aux sociétés civiles Y et Z faute qu’il soit justifié que ces sociétés n’auraient pu effectivement bénéficier de ces apports sans ce versement.

Le Comité émet en conséquence l’avis que, dans les circonstances de l’espèce, l’administration était fondée à mettre en œuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du livre des procédures fiscales.

Les soultes imposables à compter du 1er janvier 2017 ou 2016

L’ article 32 de la loi de finances rectificative pour 2016 prévoit lorsque le montant de la soulte reçue par le contribuable n'excède pas 10 % de la valeur nominale des titres reçus que la plus-value réalisée lors de l'opération d'échange ou d'apport est imposée au titre de l'année de réalisation de cette opération à concurrence du montant de cette soulte.et ce à compter du 1er janvier 2016 ou 1er janvier 2017 suivant la nature de la plus value

un nouveau radar publié

mise a jour avril 2016

le communiqué de Bercy (avril 2016)

lire ci dessous

17:53 Publié dans Abus de droit :JP, Abus de droit: les mesures | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

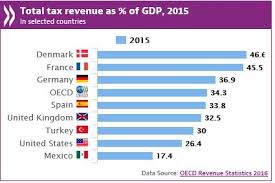

OCDE / les prélèvements obligatoires en hausse

Les recettes fiscales atteignent de nouveaux sommets avec une évolution de la structure de la fiscalité vers une part croissante des impôts sur les revenus du travail et la consommation

Il apparaît dans l’édition 2016 de la publication annuelle de l’OCDE intitulée Statistiques des recettes publiques que le ratio impôt-PIB a légèrement progressé en moyenne dans la zone de l’OCDE en 2015 pour se hisser à 34.3 % contre 34.2 % en 2014.

C’est le chiffre le plus élevé observé depuis 1965, qui est la première année pour laquelle les données des Statistiques des recettes publiques sont disponibles.

Une hausse des recettes fiscales rapportées au PIB a été observée dans 25 des 32 pays membres de l’OCDE ayant communiqué des données préliminaires en 2015 tandis qu’un mouvement inverse a été constaté dans les sept autres.

10:16 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 décembre 2016

les lanceurs d alertes en France (nouveau)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

LE LANCEUR D’ALERTE : Vers un fort développement ?

« La dénonciation veut nuire, le signalement veut sauver ».i Christian Vigouroux

le lanceur d'alerte fiscale article 109 loi de finances pour 2017

Chapitre II : De la protection des lanceurs d'alerte

Les Lanceurs d alerte en France.pdf

pour imprimer avec les liens cliquez

1ère JP Réintégration d'un lanceur d' alerte

Cour d’appel de Paris 16 décembre 2016 NATIXIS V Mr B

tout au contraire la cour retient que Monsieur Stéphane B. a été licencié pour avoir relaté ou

témoigné, de bonne foi, de faits constitutifs d'un délit ou d'un crime dont il a eu connaissance dans l'exercice

de ses fonctions, en l'espèce le manquement d'initié commis par Monsieur Jean-Marc B. le 3 juillet 2008, en

pleine période d'augmentation du capital de la société NATIXIS étant précisé que ces faits caractérisent les

conditions d'application de l'article L.1132-3-3 du code du travail.

Source les sources de cette documentation sont nombreuses y compris la revue fiduciaire

Définition du lanceur d'alerte

Attention lancer une alerte n’est pas –encore ??!!-une obligation.

En FRANCE il existe depuis de nombreuses années des obligations de dénonciation

l’article 40 du code de procédure pénale

la déclaration de soupçon faite à TRACFIN (ord du 1er décembre 2016)

l’obligation de dénoncer des crimes prévue par l’article 434-1 du code pénal

. Il s’agit selon votre conviction personnelle soit d’un choix citoyen de protection de la société soit d’une délation à la vichychoise

en tout cas nous sommes rentrés dans la civilisation de la surveillance généralisée

DISCOURS SUR LA VERTU

par Me JEAN DENIS BREDIN décembre 1997

La loi du 9 décembre 2016 crée d'abord un cadre de protection pour toute personne physique qui révèle ou signale, de manière désintéressée et de bonne foi (loi art. 6) des infractions pénales OU des menaces pour l'interêt général

Cette définition du lanceur d'alerte a été validée par le Conseil constitutionnel (C. constit., décision 2016-740 DC du 8 décembre 2016).

Mais il existe deux autres catégories d’aviseurs : l’aviseur douanier et l’aviseur fiscal créé officiellement par l article 109 de la loi de finances pour 2017 et qui peuvent être rémunérés mais dans des conditions fort disparates ( contrôles judiciaires et de la cour des comptes en cours pour les douanes )

Quelles sont les infractions pouvant être signalées

Le champ d’application prévu par l’article 6 de la loi est extrêmement large car il couvre en droit notamment l’ensemble des infractions pénales y compris donc les infractions fiscales à l’exception des contraventions

-un crime ou un délit ;

-une violation grave et manifeste d’un engagement international régulièrement ratifié

ou approuvé par la France, d’un acte unilatéral d’une organisation internationale pris sur le fondement d’un tel engagement, de la loi ou du règlement ;

-une menace ou un préjudice grave pour l’intérêt général.

lors des débats parlementaires de la loi SAPIN II, le rapporteur a précisé que l’aviseur fiscal n’était pas soumis à ce texte OR dans la ldf 2017 le parlement a même voté la création et la rémunération de l’aviseur fiscal !!!ce jeu politicien provient du fait que la DGFIP veut conserver -à juste titre- la maîtrise de la politique fiscale et ne pas se soumettre à une procédure bobo ecolo

le lanceur d'alerte fiscale

17:25 Publié dans Fraude escroquerie blanchiment, Lanceur d'alerte, TRACFIN et GAFI | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |