30 juin 2020

OCDE ECHANGES DE RENSEIGNEMENTS BANCAIRES les résultats 2019

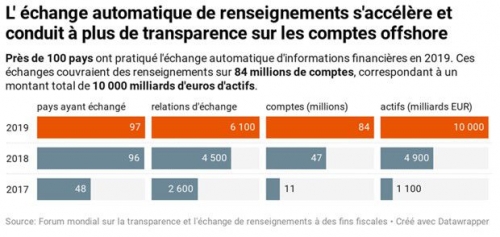

Près de 100 pays ont pratiqué l'échange automatique d'informations financières en 2019. Ces échanges couvraient des renseignements sur 84 millions de comptes, correspondant à un montant total de 10 000 milliards d'euros d'actifs

Note EFI la france a recu 4.000.000 d'informations de 86 pays

Le chasseur de paradis fiscaux

La fin du secret bancaire devient de plus en plus tangible Par Richard Hiault

« L’échange automatique de renseignements change les règles du jeu », a déclaré le Secrétaire général de l’OCDE Angel Gurría à la veille d’une réunion plénière du Cadre inclusif sur le BEPS de l’OCDE et du G20. « Ce système d'échange multilatéral créé par l’OCDE et piloté par le Forum mondial procure désormais aux pays du monde entier, y compris à de nombreux pays en développement, une mine d’informations nouvelles grâce auxquelles leurs administrations fiscales peuvent s'assurer que les comptes à l'étranger sont dûment déclarés. Les pays vont pouvoir mobiliser beaucoup plus de recettes, ce qui est particulièrement important à la lumière de la crise actuelle du COVID-19, tout en se rapprochant d’un monde où les fraudeurs ne pourront plus se cacher.

les rapports pays par pays le rapport sur la France

la liste des pays appliquant l échange automatique a jour déembre 2019

Liste des 4000 accords signes pays vers pays ‘mai 2020

cliquez

18:39 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

XERFI UN REBOND TECHNIQUE EN ORDRE DISPERSE PAS UNE VERITABLE REPRISE

Le rapport de la cour des comptes post covid au 30 juin 2020

La France, qui n'a pas fait les réformes nécessaires pour dégager des marges de manœuvre, aborde la phase de reprise de l'économie avec des comptes dégradés comme jamais

La pandémie de Covid-19 a des conséquences de premier ordre sur les finances publiques. Or la France n’a pas abordé cette crise avec une situation budgétaire assainie. Les résultats de 2019 en témoignent : le déficit structurel n’a pas été réduit et la dette publique est restée stable à un niveau élevé.

En 2020, le choc subi par les finances publiques sera massif. Les dispositifs publics ont joué un rôle d’« assureur en dernier ressort » de l’économie et des revenus, mais la dette publique s’est encore accrue, à plus de 120 points de PIB.

Plus spécifiquement, c'est la chute «massive» des recettes publiques d'environ 135 milliards d'euros qui explique «les deux tiers du relèvement du déficit», poursuit la Cour des comptes

La soutenabilité à moyen terme de la dette constitue un enjeu central.

La France va devoir rebâtir une stratégie de redressement des finances publiques, en s’appuyant sur un réexamen en profondeur de la qualité de ses politiques publiques. Cette démarche devra préserver les investissements publics à l’efficacité avérée, par exemple pour soutenir la transition écologique ou la santé publique.

XERFI UNE ANALYSE ECONOMIQUEE INDEPENDANTE

le rapport du XERFI juillet 2020

Le numéro de Juillet de Xerfi-Previsis fait un point complet sur la situation de l’économie et sur les prévisions de reprise aux plans sectoriel et macro-economique, en France et dans le Monde.

Conjoncture et prévisions pour l’entreprise face à la crise

n°255 – Juillet 2020

La remise en marche en cours de l’économie détermine l’orbite sur laquelle se placera durablement l’activité.

Ce redémarrage se matérialise dans toutes les branches d’activité et la consommation serait déjà rétablie à 95%. Mais cette phase de récupération, si elle crée l’illusion d’une dynamique retrouvée, relève en fait du pur rebond technique.

Il serait ainsi impropre de parler à ce stade de " reprise ".

La véritable reprise sera fondée sur des moteurs pérennes de croissance. Et cette croissance auto-entretenue ne pourra donner sa pleine puissance que lorsque les activités et les régions du monde auront retrouvé un certain degré de synchronisation, s’entraînant positivement les unes les autres, dans une dynamique vertueuse. Nous n’en sommes pas là.

L’ANALYSE DU MOIS 12 1.1.

L’ÉCONOMIE À L’ARRÊT : LES CHIFFRES CLÉS

- LA SITUATION FINANCIÈRE DES ENTREPRISES

.3. LA SITUATION DES MÉNAGES PENDANT LE CONFINEMENT

- L’ENVIRONNEMENT DES ENTREPRISES

FRANCE : CONJONCTURE ET PRÉVISIONS 2021 37 2.1.

LES INDICATEURS CLÉS 38

Le PIB

2.2. LES INDICATEURS OPÉRATIONNEL

- LES ÉCLAIRAGES SECTORIELS

MONDE : CONJONCTURE ET PRÉVISIONS 2021 61 3.1.

VUE D’ENSEMBLE

LA ZONE EURO

LE RESTE DU MONDE

11:00 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 juin 2020

L optimisation fiscale sous surveillance en droit interne et en droit européen (QPC 31.01.20 et 28.05.20 et CJUE 26.02.19)

Notre ami Guillaume FONTENEAU nous avait récemment informés par son excellent blog PATRIMOINE

Notre ami Guillaume FONTENEAU nous avait récemment informés par son excellent blog PATRIMOINE

L’abus de droit fiscal, une nouvelle définition pour lutter contre l’optimisation fiscale ?

le Conseil constitutionnel vient de rendre deux décisions 2019-824 QPC du 31 janvier 2020 et ° 2020-842 QPC du 28 mai 2020 dans lesquelles il rappelle qu’il est amené à contrôler des dispositifs fiscaux instaurant des différences de traitement aux fins de lutter contre l’optimisation fiscale, ce qui constitue un objectif d’intérêt général

Le conseil précise que « si il admet des différences de traitement ayant pour objet de lutter contre l’optimisation fiscale, les critères instaurés par le législateur pour distinguer les situations qui révèlent une optimisation fiscale des autres situations doivent être objectifs et rationnels

La création de SINGAPORE ON THAMES se prépare t elle déjà

La position du conseil constitutionnel

"Lutter contre l’optimisation fiscale constitue

un objectif d’intérêt général"

décision n° 2012-661 DC du 29 12 2012,

Loi de finances rectificative pour 2012 (III),con 19

le périmètre de l’avantage fiscal doit être justifié par les objectifs poursuivis.

Lire les commentaires et exemples page 11 2019-824 QPC du 31 janvier 2020

A titre d exemple dans la décision 842 du 28 mai 2020 supprimant l’obligation d’obtenir un jugement pout déduire la pension alimentaire versée au conjoint faisant une déclaration fiscale séparée le conseil a precise dans ses commentaires

Puis, examinant l’optimisation fiscale contre laquelle la disposition aurait eu pour objet de lutter, le Conseil a relevé que « le simple fait qu’un contribuable s’acquitte spontanément de son obligation légale sans y avoir été contraint par une décision de justice ne permet pas de caractériser une telle optimisation » ( Décision n° 2020-842 QPC du 28 mai 2020 M. Rémi V. [Conditions de déduction de la contribution aux charges du mariage]paragr. 7))

la position de la CJUE sur l optimisation fiscale

arrêt du 26. 2. 2019 – c-116/16 et c-117/16 t danmark et y denmark

81 Si la recherche, par un contribuable, du régime fiscal le plus avantageux pour lui ne saurait, en tant que telle, fonder une présomption générale de fraude ou d’abus , il n’en demeure pas moins qu’un tel contribuable ne saurait bénéficier d’un droit ou d’un avantage découlant du droit de l’Union lorsque l’opération en cause est purement artificielle sur le plan économique et vise à échapper à l’emprise de la législation de l’État membre concerné x

SUR L ABUS DE DROIT

Sur les éléments constitutifs d’un abus de droit et les preuves y afférentes

97 Ainsi qu’il ressort de la jurisprudence de la Cour, la preuve d’une pratique abusive nécessite,

-d’une part, un ensemble de circonstances objectives d’où il résulte que, malgré un respect formel des conditions prévues par la réglementation de l’Union, l’objectif poursuivi par cette réglementation n’a pas été atteint et, ---d’autre part, un élément subjectif consistant en la volonté d’obtenir un avantage résultant de la réglementation de l’Union en créant artificiellement les conditions requises pour son obtention (arrêts du 14 décembre 2000, Emsland-Stärke, C-110/99, EU:C

le principe de l’interdiction de l’abus de droit trouve à s’appliquer dans des matières aussi variées que la libre circulation des marchandises , la libre prestation des services la liberté d’établissement la sécurité sociale ou encore la taxe sur la valeur ajoutée (TVA)

La position du conseil d etat

Il existe un certain nombre de décisions visant expressément l optimisation fiscale

A titre d exemple je cite les conclusions de Mme Anne ILJIC, rapporteure publique dans l affaire N° 432615 Société Casden Banque populaire SA 4 octobre 2019

La volonté de limiter l’optimisation fiscale qui n’est pas en elle-même répréhensible, contrairement à la fraude ou à l’évasion fiscales …-,

Le Conseil constitutionnel la prend régulièrement en compte pour justifier une différence de traitement (par exemple CC, n° 2015-473 QPC du 26 juin 2015 ; CC, n° 2015-475 QPC du 17 juillet 2015) ou l’application rétroactive d’une mesure (par exemple CC, n° 2012-661 QPC du 29 décembre 2012).

otimidation fiscale version 3.doc

09:35 | Tags : optimisation fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 juin 2020

Une crise sans précédent, une reprise incertaine : le rapport du FMI du 24 juin 2020

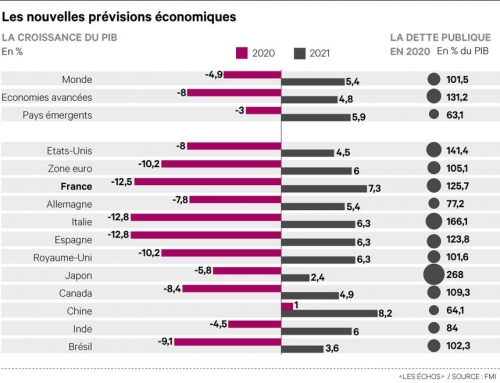

Le FMI a nettement revu à la baisse ses prévisions de croissance mondiale. Le PIB devrait reculer de 4,9 % cette année, et n'augmenter que de 5,4 % l'an prochain. Les pays européens en payent le prix fort.

La synthese par Richard Hiault des ECHOS

Selon les projections du FMI, le PIB mondial devrait se contracter de 4,9 % en 2020, c’est-à-dire de 1,9 points de pourcentage de plus que ce qui était prévu dans les Perspectives de l’économie mondiale (PEM) d’avril 2020.

Solde budgétaire et dette brute des administrations publiques, 2018–21 :

solde global et dette brute

La pandémie de COVID-19 a eu un impact négatif plus important que prévu sur l’activité au cours du premier semestre 2020, et la reprise devrait être plus progressive que ce à quoi on s’attendait. En 2021, la croissance mondiale devrait atteindre 5,4 %. Globalement, le PIB de 2021 devrait donc se retrouver quelque 6½ points de pourcentage au-dessous du niveau envisagé par les projections établies en janvier 2020, avant la pandémie de COVID-19.

Une crise sans précédent, une reprise incertaine

Télécharger le rapport intégral du FMI

Une analyse francaise

Évaluation de l'impact économique –France et monde -du COVID

par OFCE

L’impact négatif sur les ménages à bas revenus est particulièrement sévère, et pourrait compromettre les progrès considérables qui ont été accomplis en matière de réduction de l’extrême pauvreté dans le monde depuis les années 90.

Comme pour les projections des PEM d’avril 2020, la présente mise à jour est marquée par un degré d’incertitude plus élevé que d’habitude.

18:19 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 juin 2020

COMPTES BANCAIRES UBS :L ASSISTANCE FISCALE EST REPORTEE par S RUCHE

depuis le 12 juin , les informations bancaires des clients ou ex-clients d’UBS dont les données bancaires avaient été saisies en Allemagne en 2013 auraient dues être transmises à la France, a annoncé le fisc fédéral le mardi 11 mai

depuis le 12 juin , les informations bancaires des clients ou ex-clients d’UBS dont les données bancaires avaient été saisies en Allemagne en 2013 auraient dues être transmises à la France, a annoncé le fisc fédéral le mardi 11 mai

LA DECISION OFFICIELLE DE L AFC

PUBLIÉE DANS LA GAZETTE FEDERALE LE 12 MAI

MAIS

UBS a contesté devant le Tribunal administratif fédéral la décision de transfert des informations prise par l’ autorité fédérale des contributions en raison de la garantie insuffisante que la France respecterait le principe de spécialité prévu par l’article 25 du Traité c'est-à-dire de l utilisation ,à son encontre, des données transférées devant le cour d appel

Données UBS: la perspective de recours sans fin

Par Sébastien Ruche

- Notre ami Sébastien Ruche du Temps vient de confirmer l’information que nous avons diffusée précédemmentL

l’AFC n’a pas pu transférer les informations demandées par la France, à savoir les soldes des comptes détenus entre 2010 et 2015. UBS a demandé de suspendre le transfert de données jusqu’à ce que le TAF ait tranché.sur son recours

Dans son arrêt du 26 juillet 2019, le TF a estimé que les autorités françaises avaient fourni des garanties suffisantes concernant le principe de spécialité. Et cinq mois plus tôt, le Tribunal de grande instance de Paris avait refusé l’examen de documents ne respectant pas la convention de double imposition franco-suisse qui proscrit le non-respect du principe de spécialité).

Cet appel pose la question de la spécialité de l assistance fiscale

Assistance administrative et entraide judiciaire en matière fiscale

le BOFIP suisse de janvier 2017

Assistance administrative et entraide judiciaire en matière fiscale

Son argument: ces données risqueraient d’être utilisées par le parquet national financier (PNF) pour le procès en appel à Paris, par ailleurs sans doute reporté à l’année prochaine. En Suisse, les juges du TAF devront d’abord décider si UBS peut être partie plaignante ou non. Oui, dit UBS qui s’appuie sur un arrêt précédemment rendu à son sujet par le TAF. Non, avance l’AFC, en se référant à un arrêt du Tribunal fédéral (TF), portant également sur la banque et ses clients.

Peu importe, note la Neue Zürcher Zeitung par Zoé Baches

“Quelle que soit l’issue de la procédure: Tant que les chamailleries juridiques se poursuivront en Suisse, aucune donnée client ne pourra être livrée en France. Et: plus cette situation dure, mieux c’est pour la grande banque.”

UBS conteste devant le Tribunal administratif fédéral la décision de transfert des informations prise par Berne en raison de la garantie insuffisante que la France respecterait le principe de spécialité prévu par l’article 25 du Traité c'est-à-dire de l utilisation ,à son encontre, des données transférées devant le cour d appel

Du point de vue procédural, l’art. 26 al. 2 MC-OCDE est concrétisé en droit interne suisse par le biais de l’art. 20 al. 2 LAAF. L’AFC est tenu de rappeler à l’autorité requérante ses obligations de confidentialité. Il appartient également à l’AFC de donner son accord pour la transmission des renseignements à d’autres fins que fiscales. Lorsque les renseignements obtenus sont destinés à être transmis à des autorités pénales, ce qui qui serait le cas en l espèce l’AFC doit donner en accord avec l’OFJ (art. 20 al. 3 LAAF).

MODELE OCDE SUR L ASSISTANCE FISCALE

X X XX

- Nos amis Sebastien Ruche et Richard Werly ,journalistes au TEMPS nous rappellent que l affaire des 45000 comptes UBS de nos écureuils cachottiers va bientôt prendre fin

-

Affaire UBS: l’échange de données approche

Nouvelle étape dans l’affaire des données des quelque 45 000 clients français d’UBS saisies en 2013 à Francfort.

Ayant reçu ces informations de la part de l’Allemagne, la France avait envoyé des demandes d’entraide à la Suisse en mai 2016, afin d’identifier ces détenteurs de comptes et de vérifier que leurs avoirs étaient déclarés. Ces demandes, qui ne sont ni individuelles ni groupées, avaient été jugées recevables le 26 juillet 2019 par le Tribunal fédéral, qui les avait qualifiées de demandes «collectives».

UBS : publication de la demande d’assistance ( TAF du 27.07.19) par la France

Ce mardi 12 mai 2020, le fisc fédéral (AFC) a indiqué que les personnes visées par ces demandes ont trente jours pour se manifester et éventuellement s’opposer à l’entraide internationale. Faute de quoi, leurs données seront transmises au fisc français.

LA DECISION OFFICIELLE DE L AFC

PUBLIÉE DANS LA GAZETTE FEDERALE LE 12 MAI

D’autres Etats ont dans l’intervalle déposé des requêtes groupées, notamment l’Italie concernant les clients de Credit Suisse.

Assistance fiscale internationale groupée ;

l'italie demande à la suisse de rechercher les écureuils italiens du credit suisse

Cette nouvelle étape montre que l’appellation change, mais que la procédure demeure identique.

07:55 Publié dans aa SUCCESSION internationale | Tags : declaration des comptes bancaires a l'etranger | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 juin 2020

Delai de reprise fiscale des comptes à l étranger

La prescription en matière fiscale , aussi dénommée délai de reprise ,est régie par de nombreuses dispositions spéciales, de sorte que les règles de la prescription du droit civil ne trouvent qu'exceptionnellement à s'appliquer.

La prescription en matière fiscale , aussi dénommée délai de reprise ,est régie par de nombreuses dispositions spéciales, de sorte que les règles de la prescription du droit civil ne trouvent qu'exceptionnellement à s'appliquer.

Au regard de l'action fiscale, la prescription extinctive, que l'article 2219 du code civil définit comme « un mode d'extinction d'un droit résultant de l'inaction de son titulaire pendant un certain laps de temps », est la seule qui puisse jouer au profit des contribuables.

Aux termes de l'article L.186 du livre des procédures fiscales (LPF), lorsqu'il n'est pas expressément prévu de délai de prescription plus court ou plus long, le droit de reprise de l'administration s'exerce jusqu'à l'expiration de la sixième année suivant celle du fait générateur de l'impôt.

Cette prescription sexennale, bien qu'elle constitue en matière fiscale la prescription de droit commun, ne s'applique, en réalité, qu'en matière d'impôt sur la fortune immobilière (IFI), de droits d'enregistrement, de taxe de publicité foncière, de droits de timbre, ainsi que de taxes, redevances et impositions assimilées ou recouvrées suivant les mêmes modalités, lorsque les conditions requises pour l'intervention de la prescription abrégée de trois ans prévue par l'article L.180 du LPF ne sont pas remplies.

En revanche, la prescription triennale prévue au 1er alinéa de l'article L.169 du LPF et de l'article L.176 du LPF et à l'article L.180 du LPF a une portée plus générale.

Elle peut, toutefois, être portée à dix ans dans un certain nombre de situation

REGLES GENERALES

Prescription du droit de reprise de l'administration

BOFIP du 22 mai 2019

La prescription en matière fiscale est régie par de nombreuses dispositions spéciales, de sorte que les règles de la prescription du droit civil ne trouvent qu'exceptionnellement à s'appliquer.

Au regard de l'action fiscale, la prescription extinctive, que l'article 2219 du code civil définit comme « un mode d'extinction d'un droit résultant de l'inaction de son titulaire pendant un certain laps de temps », est la seule qui puisse jouer au profit des contribuables.

II convient d'établir en matière fiscale une distinction entre l'action en reprise qui se rattache à l'assiette et au contrôle de l'impôt et l'action en recouvrement de l'administration.La prescription examinée dans le présent titre concerne le droit de reprise de l'administration.La prescription de l'action en recouvrement est traitée dans le BOI-REC-EVTS-30 auquel il convient de se reporter.

:

BOFIP du 22 mai 2019

Afin de permettre à l'administration de lutter plus efficacement contre la fraude et l'évasion fiscale, les dispositions de l'article L. 169 du LPF prolongent de trois à dix ans le délai de reprise en matière d'impôt sur le revenu et d'impôt sur les sociétés (4ème alinéa de l'article L.169 du LPF) lorsque les obligations déclaratives prévues à l'article 123 bis du CGI, l'article 209 B du CGI, l'article 1649 A du CGI, l'article 1649 AA du CGI et l'article 1649 AB du CGI n'ont pas été respectées.

Délai reduit à cinq ans pour les petis comptes

En cas de non-respect de l’obligation déclarative ptrévue à l’article 1649 A du CGI, la loi n° 2011-1978 du 28 décembre 2011 de finances rectificative pour 2011 a précisé que le délai spécial de reprise étendu ne s’applique pas lorsque le contribuable apporte la preuve que le total des soldes créditeurs de ses comptes à l’étranger est inférieur à 50 000 € au 31 décembre de l’année au titre de laquelle la déclaration devait être faite.

L'article L. 169 du LPF, tel que modifié par l'article 9 de la loi n°2018-898 du 23 octobre 2018 relative à la lutte contre la fraude, prévoit que ce délai spécial de reprise étendu s'applique dès lors que le total des soldes créditeurs des comptes à l’étranger détenus par un contribuable a excédé 50 000 € à un moment quelconque de l’année au titre de laquelle la déclaration devait être faite. Le total des soldes créditeurs peut être apprécié après chaque écriture enregistrée sur les comptes.

18:08 Publié dans aa)Régularisation fiscale, PRESCRIPTION: reprise et remboursement | Tags : delai de reprise fiscale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Les Frais financiers sont ils déductibles des revenus fonciers en cas de rachat des parts d'une SCI / d’abord l intérêt de la société (CE 8.06.20 et conc Cytermann

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour lire les tribunes antérieures cliquer

S’inscrire surTwitter: Etudes fiscales Internationales

Les intérêts d’un emprunt souscrit par une société civile immobilière (SCI) pour racheter les parts

de l’un des associés sont-ils déductibles des revenus fonciers générés par l’immeuble détenu par cette SCI ?Telle était la question posée par Laurent Cytermann

au conseil d’étatUn très petit nombre d'informateurs estime que le conseil d état aurait permis la création d'une nouvelle niche fiscale similaire à celle des apports avec soulte MAIS il n'en est rien car ils omettent souvent de préciser les conditions de fait de cette affaire d'espèce

Je ne peux que reprendre les conclusions didactiques pour nous tous de Laurent Cytermann

« Dès lors, nous vous invitons à n’admettre la déductibilité que pour l’hypothèse présentée par le cas d’espèce , celle dans laquelle cette acquisition est nécessaire à la conservation du patrimoine de la SCI. « Laurent CYTERMANN

Arrêt du Conseil d’État du 9 juin 2020, 426342

Les conclusions LIBRES de Laurent Cytermann

Arret de principe ou arrêt d’espece par Olivier Fouquet

LA SITUATION DE FAIT

La SCI Marina Airport a été constituée en 1987 entre quatre associés, pour l’exploitation d’un complexe commercial. M. N..., l’un des quatre associés, a souhaité se retirer et après des années de procédure, un jugement du tribunal de grande instance (TGI) de Grasse du 11 mai 1999 autorisé ce retrait sur le fondement de l’article 1869 du code civil et désigné un expert pour évaluer la valeur des parts. Un nouveau jugement du TGI du 12 juin 2007 a condamné la SCI à verser le solde restant dû à M. N....

La SCI a alors souscrit un emprunt bancaire afin de payer cette somme.

A la suite d’une vérification de comptabilité pour les exercices 2008 à 2010, l’administration fiscale a remis en cause la déduction des intérêts de ce prêt des revenus fonciers de la SCI et prononcé des suppléments d’impôt sur le revenu en conséquence entre les mains de trois des associés M. M..., Mme D... G... et Mme P....

Ces suppléments d’imposition ont été contestés et par trois arrêts du 16 octobre 2018, la cour administrative d’appel de Marseille a accordé la réduction des bases d’imposition à hauteur de ces intérêts. Le ministre de l’action et des comptes publics se pourvoit en cassation contre ces trois arrêts.

Le raisonnement de la cour fondé sur la conservation des revenus est solide.

Le CE à admis plusieurs reprises la déductibilité des intérêts d’un emprunt ayant évité la sortie d’un immeuble générateur de revenus du patrimoine d’un contribuable : il en va ainsi

-d’arrérages d’une dette transmise lors d’une succession, qui conditionnait le maintien dans le patrimoine de l’héritière d’un immeuble productif de revenus

(CE, Plen., 29 juillet 1983, Mme X,

- Bissara, commissaire du gouvernement

ou

-d’intérêts liés à un emprunt ayant permis d’éviter ’exercice par des créanciers d’une hypothèque sur deux immeubles productifs

(CE,24 juillet 2006, F..n° 253350,

Mme Mitjavile, commissaire du gouvernement

« En réalité, même si le ministre ne la cite pas explicitement, sa position s’inscrit dans le prolongement de la réponse ministérielle Baudot (Sénat 9 octobre 2003, p. 3040 n° 7535), reprise par la doctrine fiscale au BOFIP (BOI-RFPI-BASE-20-80-20170901, § 80 et 130).

Celle-ci distingue deux cas de figure :

-les intérêts afférents à des dettes contractées par une société de personnes pour l'acquisition des parts d'un ou plusieurs associés ne sont pas déductibles ;

en revanche,

- les intérêts des dettes souscrites par un associé pour acquérir ses parts sont déductibles, dès lors qu'il a vocation à bénéficier d'un revenu foncier plus important.

LA POSITION DU CONSEIL

- Il résulte de la combinaison de ces dispositions que, sauf disposition législative spécifique, seuls les intérêts des emprunts contractés pour l'acquisition de biens ou droits immobiliers destinés à procurer des revenus fonciers sont déductibles du revenu brut foncier.

- Il en va notamment ainsi des intérêts des emprunts souscrits par un associé pour acquérir les parts d'une société de personnes dont les résultats sont imposables dans la catégorie des revenus fonciers.

- Il en est de même pour le remboursement des parts d'un associé par une telle société lorsqu'il est établi que l'emprunt est nécessaire pour la conservation du revenu foncier de celle-ci.

4. Il ressort des pièces du dossier soumis aux juges du fond, d'une part, que la SCI Marina Airport, dont il est constant qu'elle était soumise au régime de l'article 8 du code général des impôts, était propriétaire d'un complexe commercial donné en location et, d'autre part, que ses résultats étaient imposables dans la catégorie des revenus fonciers entre les mains de ses associés. - Après avoir relevé, par une appréciation souveraine qui n'est pas arguée de dénaturation, que cette société avait été condamnée par décision de justice à rembourser les parts d'un de ses associés et que l'inexécution d'une telle décision exposait la société et les associés restants au risque, notamment de la vente du bien dont il s'agit, la cour a pu en déduire, sans commettre d'erreur de droit, que les intérêts de l'emprunt qu'elle avait souscrit pour rembourser ces parts étaient déductibles en application des dispositions précitées de l'article 31 du code général des impôts.

03:30 Publié dans aa SOCIETE CIVILE, Changement de regime fiscal, MEUBLEE, Sté de personnes | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 juin 2020

De l'incitation à désobéir pour prévenir une fraude ???la circulaire du 2 juin de politique pénale

pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

A l'approche de la prochaine évaluation de l'OCDE, la garde des Sceaux a publié le 11 juin , à l'instar du US Department of JUSTICE, une circulaire auprès des parquets pour définir la politique pénale de la France en matière de lutte contre la corruption internationale et certaines autres infractions sous jacentes (fraude fiscale internationale cass crim , 11 septembre 2019,lire page 12

pour lire et imprimer la tribune avec les liens cliquez

De l'incitation à désobéir pour prévenir une fraude

note EFI cette circulaire n'est pas signée par MINEFI

mais jusqu'a quand ? pour la fraude fiscale aggravée par exemple?

Un exemple de sévérité.

le jugement du 15 juin 2020 dans l’affaire KARACHI

Par ailleurs le parquet doit communiquer a la dgfip tous soupcons de fraude fiscale

- Corruption internationale : les entreprises encouragées à dénoncer des faits internes Par Ingrid Feuerstein

- La France a enfin une stratégie offensive face à la corruption internationale»

.par Nicola Bonucci avocat - DU DROIT DE DESOBEISSANCE CHEZ LES FONCTIONNAIRES

La jurisprudence historique Langneur appliquée au secteur privé ????

Conseil d’Etat, sect., 10 novembre 1944, Langneur, Rec.p.248.

l’article 28 de la loi LePors du 13 juillet 1983

Dans cette circulaire, la chancellerie incite les entreprises à révéler l’identité des personnes physiques les plus impliquées dans le schéma corruptif alors que celles-ci qui ne pourront pas bénéficier de l’exemption de peine de la Convention judiciaire d’intérêt générale

L’objectif , à l'instar de la pratique américaine , est donc d’inciter ces salariés à refuser d’obeir à des ordres illégaux dont ils pourront être tenus comme pénalement responsables .et ce sans bénéficier de la CJIG signée par leur entreprise !!!!!.

16:50 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 juin 2020

PAS D’ABUS DE DROIT SI INTÉRÊT ECONOMIQUE NON NÉGLIGEABLE (CAA PARIS 19.05.2020 )

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Dans ses décisions Garnier Choiseul Holding du 17 juillet 2013 (n° 365523, 360706 et 352989) avec les conclusions LIBRES de Frédéric Aladjidi, rapporteur public le Conseil d’Etat avait refusé, sur le fondement de l’abus de droit, l’application de l’exonération du régime mère-filiale à la distribution massive reçue d’une filiale dont la société mère vient d’acquérir les titres après que celle-ci a cessé son activité initiale et liquidé ses moyens d’exploitation.

LE PRINCIPE DE NEUTRALITE FISCALE DES FUSIONS par O FOUQUET

L’administration a tenté d’opposer cette jurisprudence à une société ayant pour activité la détention de participations dans des sociétés opérationnelles du secteur de l’aéronautique et occupant la tête d’un groupe intégré.

La société AD Industrie a acquis, le 31 juillet 2006, la totalité des titres de la société ACES au prix de 22 millions d'euros. Cette société lui a distribué, les 1er août et 30 septembre suivants, des dividendes d'un montant total de 18 418 000 euros. Le règlement de ces dividendes a été pour partie effectué par la remise des titres de la société MMP, dont la société ACES détenait alors l'intégralité du capital et qui est ainsi devenue, à compter du 1er août 2006, la filiale directe de la société AD Industrie.

Ayant opté pour le régime des sociétés mères prévu aux articles 145 et 216 précités du code général des impôts, la société AD Industrie a retranché de ses résultats imposables de l'exercice clos en 2006 les dividendes perçus de la société ACES, après défalcation d'une quote-part de frais et charges, à concurrence d'un montant de 17 497 100 euros.

Parallèlement, la distribution par la société ACES de la totalité de ses liquidités ayant entraîné une dépréciation de ses titres, la société AD Industrie a constitué une provision pour dépréciation d'un montant de 18 625 616 euros, qu'elle a déduite de ses résultats imposables, neutralisant ainsi presque intégralement le produit résultant de la distribution de dividendes.

Le service a considéré que l'option pour le régime des sociétés mères suivie de la constitution, au titre du même exercice, d'une provision pour dépréciation des titres, qui avait permis à la société AD Industrie d'accroître son déficit reportable à la clôture de l'exercice de la somme de 17 704 715 euros et d'échapper ainsi à l'impôt, par une application littérale des dispositions des articles 145 et 216 du code général des impôts, contraire à l'intention de leur auteur, révélait l'existence d'un montage fiscal constitutif d'un abus de droit au sens des dispositions de l'article L. 64 du livre des procédures fiscales.

Le TA de Paris a prononcé le 5 avril 2018 la décharge des impositions

La CAA de PARIS confirme l’annulation des redressements

CAA de PARIS, 5ème chambre, 19/05/2020, 18PA02663,

Inédit au recueil Lebon

PAS D ABUS DE DROIT SI INTERET ECONOMIQUE NON NEGLIGEABLE

LIRE DESSOUS

11:44 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Une nouvelle politique économique par O Blanchard, T Philippon, et J Pisani Ferry ,faisant chacun partie du comité de réflexion mis en place fin mai par Emmanuel Macron , ont présenté ce lundi plusieurs pistes, parfois étonnantes

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Guillaume de Calignon journaliste aux ECHOS du groupe LVMH nous informe que les trois économistes français, Olivier Blanchard et Jean Pisani-Ferry, du Peterson Institute, un think tank basé à Washington, et Thomas Philippon, professeur à New-York, faisant chacun partie du comité de réflexion mis en place fin mai par Emmanuel Macron , ont présenté ce lundi plusieurs pistes, parfois étonnantes

L’analyse de GUILLAUME de CALIGNON

A New Policy Toolkit Is Needed as Countries Exit COVID-19 Lockdowns

Olivier Blanchard, Thomas Philippon, et Jean Pisani-Ferry Juin 2020

LE RAPPORT Blanchard, Philippon, et Pisani Ferry Juin 2020 en PDF

Lorsqu'il est devenu évident que la pandémie COVID-19 nécessitait un verrouillage généralisé de toutes les entreprises sauf les plus essentielles, la plupart des gouvernements ont pris des mesures pour protéger les travailleurs et les entreprises vulnérables des pires effets de la chute soudaine de l'activité.

Ces mesures comprenaient des allocations de chômage, des subventions, des transferts, des prêts à faible taux et des reports d'impôts.

Leur objectif quasi exclusif était la protection.

Au fur et à mesure de la levée des blocages, de la fin de certaines de ces mesures et de la constatation que certains secteurs devront se contracter et d'autres se développer, l'accent doit être progressivement déplacé.

Comme d'habitude à la suite d'un choc majeur, la protection doit être équilibrée par une réaffectation, en tenant compte de l'évolution des perspectives des secteurs et des entreprises. Des incitations doivent être données aux entreprises et aux travailleurs pour qu'ils reprennent leur activité et, le cas échéant, s'adaptent.

La dette héritée du gel doit être restructurée si elle n'est pas viable.

Mais les décideurs politiques doivent également tenir compte des conséquences de l'incertitude accrue quant à l'évolution de la pandémie et de l'économie, ainsi que de la forte augmentation du nombre de travailleurs sans emploi.

07:24 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |