02 janvier 2024

O FOUQUET peut-on provisionner en comptabilité sans provisionner en fiscalité?

PROVISION COMPTABLE ET PROVISION FISCALE :

PROVISION COMPTABLE ET PROVISION FISCALE :

VRAIS OU FAUX JUMEAUX ?

Le conseil a casse l arret avec renvoi

Conseil d'État 23 Décembre 2013 N° 346018 Foncière du Rond Point

3ème - 8ème - 9ème - 10ème SSR

M. Edouard Crépey, rapporteur public

il ressort des pièces du dossier soumis aux juges du fond que la société civile immobilière Saint-Augustin a constitué, dans ses écritures comptables au titre de l'année 1996, une provision de 16 000 000 francs destinée à couvrir la perte de valeur d'un immeuble dont elle était propriétaire ;

qu'elle n'a pas déduit cette provision pour la détermination de son résultat fiscal ;

qu'ayant procédé à la vente par lots de cet immeuble au cours des années 1998 et 1999, la société Saint-Augustin, dont le capital avait été acquis en quasi totalité par la société par actions simplifiée Foncière du Rond Point et qui était devenue une société en nom collectif, a repris, pour déterminer son résultat comptable, la provision constituée en 1996, à hauteur de 14 000 000 francs au titre de l'exercice clos en 1998 et de 2 000 000 francs au titre de celui clos en 1999, en n'intégrant pas ces reprises dans le calcul de son résultat fiscal ;

A la suite d'une vérification de comptabilité de la société Saint-Augustin, l'administration fiscale a estimé que la société aurait dû intégrer à son résultat fiscal les reprises de la provision ainsi pratiquées en 1998 et 1999 ;elle a en conséquence rehaussé les résultats de la société Saint-Augustin, imposables entre les mains de son associée la société Foncière du Rond Point au titre des exercices clos en 1998 et en 2000, du fait de la diminution de son déficit de 1999 reporté sur l'exercice suivant ;

POUR LE CONSEIL

pour décharger, par l'arrêt attaqué, la société Foncière du Rond Point des cotisations supplémentaires d'impôt sur les sociétés et de contribution additionnelle à cet impôt résultant de ce redressement, la cour administrative d'appel de Paris a jugé que la société Saint-Augustin pouvait, en l'absence de toute justification, décider de ne pas déduire, pour la détermination de son résultat fiscal, la provision constituée dans ses comptes en 1996 ;

qu'il résulte de ce qui a été dit plus haut que la cour a, ce faisant, commis une erreur de droit ;

par suite, l'arrêt attaqué doit, pour ce motif être annulé avec renvoi a la CAA;

Conseil d'État 23 Décembre 2013 N° 346018 Foncière du Rond Point

3ème - 8ème - 9ème - 10ème SSR

M. Edouard Crépey, rapporteur public

CAA de Paris du 18 novembre 2010 n° 09-4821,

Sté Foncière du Rond-Point : RJF 6/11 n°684

La CAA de Paris dissocie, pour la première fois, la règle fiscale de la règle comptable dans le domaine particulièrement sensible des provisions. Selon la cour : « la déduction d’une provision pour la détermination de son résultat fiscal constitue pour l’entreprise une faculté qu’elle peut décider ne pas exercer ».

Autrement dit, l’entreprise qui a constitué une provision comptable, ne serait pas obligée de constituer la même provision sur le plan fiscal. Cette jurisprudence a donc pour effet de permettre au contribuable français qui y trouve son compte, de ne pas tirer de conséquences fiscales de ses écritures comptables de provision.

C.A.A.de Paris, 18/11/2010, 09PA04821, Sté Foncière du Rond-Point

Quelle peut être chez la cour la source de son inspiration ?

Dans cet article diffusé avec l'aimable autorisation de la revue administrative, Olivier FOUQUET critique la dissociation de la provision fiscale et de la provision comptable, admise par la CAA de Paris;

PROVISION COMPTABLE ET PROVISION FISCALE :

VRAIS OU FAUX JUMEAUX ?

Par Olivier Fouquet Président de Section (h) au Conseil d’Etat

1- Il est des hirondelles qui ne font pas le printemps. L’arrêt de la CAA de Paris du 18 novembre 2010 n° 09-4821, Sté Foncière du Rond-Point : RJF 6/11 n°684 nous parait faire partie de ces jurisprudences fragiles qui néanmoins convainquent d’autant plus facilement les contribuables qu’elles comblent leurs espérances. Il est vrai que la Professeur Gautier Blanluet, l’un des meilleurs fiscalistes français, a , comme Merlin l’enchanteur, tracé, dans les FR F. Lefebvre 16/11, une formule magique autour de cet arrêt pour le préserver de la cassation. Nous ne sommes cependant pas certain que ce charme résistera longtemps aux lutins du Palais Royal.

L’arrêt de la CAA de Paris transgresse en effet l’un des plus importants principes divins qui figure à l’article 38 quater de l’annexe III au CGI selon lequel « les entreprises doivent respecter les définitions édictées par le plan comptable général, sous réserve que celles-ci ne soient pas incompatibles avec les règles applicables pour l’assiette de l’impôt ». La modeste annexe dans laquelle figure cette règle de parallélisme entre comptabilité et fiscalité, ne doit pas faire illusion. Le Conseil d’Etat a érigé cette règle en principe général du droit, car elle constitue encore en France le fondement essentiel de la fiscalité applicable aux comptes sociaux.

Or la CAA de Paris dissocie, pour la première fois, la règle fiscale de la règle comptable dans le domaine particulièrement sensible des provisions. Selon la cour : « la déduction d’une provision pour la détermination de son résultat fiscal constitue pour l’entreprise une faculté qu’elle peut décider ne pas exercer ».

Autrement dit, l’entreprise qui a constitué une provision comptable, ne serait pas obligée de constituer la même provision sur le plan fiscal. Cette jurisprudence a donc pour effet de permettre au contribuable français qui y trouve son compte, de ne pas tirer de conséquences fiscales de ses écritures comptables de provision.

Quelle peut être chez la cour la source de son inspiration ? A l’évidence la cour a cru pouvoir transposer une jurisprudence ancienne selon laquelle la constitution d’une provision n’était qu’une faculté. Cette jurisprudence résultant de deux décisions CE 18 décembre 1963 n°56852 : Dupont 1964 p. 172 ; CE 12 février 1965 n°60409 : Dupont p. 229, a été réaffirmée par une décision plus récente, CE 10 décembre 2004 n°236706, Sté Roissy Films : RJF 2/05 n°118 avec chronique Bereyziat p.63, concl. L. Vallée BDCF 2/05 n°12, obs. J. Guilmoto BGFE 1/05 p. 12 ; « s’agissant d’une faculté que l’entreprise peut ne pas exercer, et qu’il lui est dès lors loisible de n’exercer que partiellement, il y a lieu d’admettre qu’après avoir calculé avec une approximation suffisante le montant de la provision qui serait justifiée, l’entreprise peut constituer une provision d’un montant moindre ».

2) Mais si cette jurisprudence a été la source de l’inspiration de la cour, celle-ci a commis un contresens en l’interprétant. Que dit en effet le Conseil d’Etat ? Dans une situation où l’entreprise n’a pas constitué de provision en comptabilité alors que celle-ci aurait été justifiée, ou a constitué une provision d’un montant inférieur à celui qu’aurait justifié le risque identifié de perte ou de charge, l’administration ne peut pas obliger le contribuable à constituer au seul plan fiscal une provision correspondant au risque identifié de perte ou de charge. Autrement dit le Conseil d’Etat affirme le parallélisme de la règle comptable et de la règle fiscale en matière de provision en interdisant à l’administration fiscale de les dissocier, alors qu’à l’inverse la CAA de Paris autorise le contribuable à les dissocier en lui permettant de ne pas tirer de conséquences fiscales de la constitution d’une provision en comptabilité.

Il est vrai que la jurisprudence du Conseil d’Etat peut se réclamer des dispositions du 5° de l’article 39,1 du CGI selon lesquelles sont déduites du bénéfice « les provisions … à condition qu’elles aient été effectivement constatées dans les écritures de l’exercice ». Mais ces dispositions ne comportent aucun a contrario impliquant que l’entreprise pourrait s’abstenir de de déduire fiscalement en charges les provisions qu’elle a effectivement constatées en comptabilité.

La CAA de Paris, croyant respecter l’inspiration de la jurisprudence du Conseil d’Etat fondée sur le principe général rappelé ci-dessus selon lequel les règles comptables sont applicables pour l’assiette de l’impôt sauf disposition fiscale en sens contraire, viole allègrement ce principe en autorisant le contribuable, à sa seule initiative et de façon discrétionnaire, à ne pas appliquer fiscalement la règle comptable en matière de provision.

Il est néanmoins exact que les règles comptables et les règles fiscales en matière de provision ne sont pas totalement identiques.

La condition fiscale « d’évènements en cours » à la clôture de l’exercice n’a pas son équivalent en droit comptable.

Le juge fiscal et sans doute plus exigeant quant aux méthodes de calcul statistiques des provisions que le droit comptable. Mais en déduire que le droit fiscal déroge globalement au droit comptable en matière de provisions nous paraîtrait excessif.

A notre sens, les règles comptables et fiscales en matière de provisions sont suffisamment proches pour que le principe général du parallélisme s’applique, sous réserve d’exceptions sur des points bien identifiés. Autrement dit, s’il peut exister des différences justifiées entre les provisions constituées en comptabilité et celles constatées au « bilan fiscal » en raison de divergences sur des points spécifiques, cette circonstance n’autorise pas le contribuable à s’affranchir de façon générale des écritures qu’il a passées en comptabilité.

3) Il est vrai que le resserrement des règles d’imputation des créances de carry-back et de règles de report des déficits donnait un intérêt tout particulier à la jurisprudence de la CAA de Paris. Mais il faut savoir ce que l’on veut. On ne peut pas gagner sur tous les tableaux et invoquer le parallélisme fiscalo-comptable quand cela vous arrange, pour le contester quand on y perd.

Si le Conseil d’Etat ne confirme pas la jurisprudence de la cour, que vont devenir les contribuables qui ont constitué des provisions comptables sans constituer de provisions fiscales, lors de la reprise ultérieure des provisions comptables ?

L’administration fiscale lorsqu’une entreprise reprend une provision comptable, en tire les conséquences fiscales en réintégrant la provision reprise dans le résultat fiscal. Si la provision comptable, sans provision fiscale, a été constituée au cours d‘une période fiscalement non prescrite, la question des conséquences fiscales de la reprise peut en pratique être réglée.

Mais que se passe-t-il lorsque la provision comptable reprise a été constituée, sans en tirer de conséquences fiscales, au cours d’une période prescrite fiscalement ?

Certains contribuables redressés ont imaginé d’invoquer à leur bénéfice la théorie de la correction symétrique des bilans. En effet le bilan auquel s’applique cette théorie est le « bilan fiscal » : CE 30 juin 2008 n°288314, Lemoine : RJF 10/08 n°1100, conclusions E. Glaser BDCF 10/08 n°125. Dès lors si au bilan d’ouverture du premier exercice non prescrit ne figure pas de provision fiscale, comment pourrait-elle être reprise à la clôture de cet exercice en cas de reprise de la provision comptable ?

Ce raisonnement a incontestablement une logique, sous une réserve toutefois. Le Conseil d’Etat a en effet jugé que l’intangibilité de l’actif net du bilan d’ouverture du premier exercice non prescrit ne peut pas bénéficier au contribuable lorsque la surestimation de l’actif net procède d’initiatives délibérément irrégulières : CE 27 juillet 1979 n°11717, plénière : RJF 11/79 n°639. Or comment analyser la décision qu’aura prise le contribuable en période prescrite de ne pas tirer les conséquences fiscales de la constitution d’une provision en comptabilité ? Ce n’est pas une erreur comptable. C’est en quelque sorte l’exercice d’une option dont nous pensons, contrairement à la CAA de Paris, qu’elle n’est pas légalement ouverte. Il s’agit donc d’une décision délibérée.

Il est vrai que la jurisprudence de 1979 se rattache plutôt à un courant jurisprudentiel, celui de la décision de gestion irrégulière, dont certains, au Conseil d’Etat notamment, pensent qu’il est abandonné. Mais l’idée selon laquelle il est difficile de laisser au contribuable qui a régulièrement constitué une provision en comptabilité, le choix de l’exercice fiscal où il imputera le cas échéant cette provision, demeure, en tout état de cause, d’actualité.

Provision comptable et provision fiscale : vrais ou faux jumeaux ? Le Conseil d’Etat tranchera.

O. F.

16:15 Publié dans aa O Fouquet, abudgets,rapports et prévisions | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 octobre 2022

O Fouquet la sécurité fiscale : le mythe de Sisyphe ?

Une définition du mythe de Sisyphe

Une définition du mythe de Sisyphe

L’ Association pour la fondation internationale de finances publiques a organisé un important colloque sur la SECURITE FISCALE avec un panel composé notamment de conseillers d'etat ,de professeurs de droit et de hauts fonctionnaires de la DGFIP

Le thème de la sécurité est un thème indispensable pour l’information de nos concitoyens mais à notre avis il n’est pas suffisant.Par ailleurs il aurait été intéressant d'entendre un exposé sur les conséquences économiques et budgétaires de l'instabilité fiscale,juridique et sociale à la francaise.Les ressort de la confiance ne sont pas seulement juridiques ......

pour lire et imprimer la tribune avec les liens cliquer

Nous remercions notre ami Olivier Fouquet de nous permettre de diffuser son rapport introductif

RAPPORT INTRODUCTIF par Olivier FOUQUET

Président de Section (h) au Conseil d’Etat

LA SECURITE FISCALE : LE MYTHE DE SISYPHE ? cliquer

1) Le thème de la sécurité fiscale est ancien et pourtant il apparaît toujours nouveau. Comme un phénix renaissant de ses cendres, il ressurgit régulièrement comme s’il était l’antidote à l’incohérence de la politique fiscale.

Dans l’histoire de la fiscalité française, les cérémonies incantatoires se sont déroulées de façon régulière sur l’autel de la sécurité fiscale.

Nous ne rappellerons que quelles que unes parmi les plus marquantes de ces cérémonies. La commission Aicardi de 1986 qui a conduit aux substantielles réformes de la loi n°87-502 du 8 juillet 1987 et notamment à la création de la Charte des droits et obligations du contribuable vérifié qui demeure aujourd’hui un des éléments essentiels de la sécurité fiscale. Le rapport Gibert de 1984 « améliorer le sécurité du droit fiscal pour renforcer l’attractivité du territoire » qui a conduit à la généralisation du rescrit

Pour lire la suite du rapport Fouquet cliquer

- Le conseil d’état et le principe de sécurité juridique

- Le conseil d’état et la complexité du droit

- Sécurité juridique et complexité du droit - Rapport public 2006

- Rétroactivité, instabilité et confiance légitime*

|

La lenteur de la solution judiciaire comme source d’insécurité prévention ou contestation??? Une autre source d’insécurité fiscale qui trouble nos concitoyens est l’extrême lenteur des procédures fiscales alors même que les procédures françaises sont protectrices des citoyens : quel est le délai moyen entre la contestation d’une proposition de redressement et son analyse par nos cours suprêmes nationales : 10 ans ? Comment les professionnels prives et publics peuvent ils donc donner une garantie de bonne fin à nos concitoyens ? Plus grave quel est le délai moyen entre le premier montage d’optimisation qui pourrait être considéré comme abusif et l’analyse du conseil 15 ans peut être au minimum ! A titre d’exemple notre professeur Tournesol commercialise ces jours ci deux types de montages optimisant que certains considèrent comme abusifs , d'autres non : -le rachat liquidation – le rachat par un associé majoritaire de ses actions par sa société est il une plus value ou un dividende ? et -la location meublée dite professionnelle dans le but notamment de bénéficier de l’exonération totale des PV immo ou même de l ISF !!! Faudra t il donc encore attendre 15 ans c'est-à-dire 2030 pour connaître la validité de ces nouveaux montages proposés par notre professeur Tournesol grâce à l'arrêt CE du 9 MAI 2030. Des solutions de garanties existent dans d’autre pays, pour quelles raisons ne sont elles pas utilisées en France alors que le législateur les a prévues ? Ne pourrait on pas par exemple demander au Comité des abus de droits des avis de principe préalables et non uniquement a posteriori ??!!! |

16:32 Publié dans aa O Fouquet | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 mars 2020

Affaire WENDEL : UNE EXTENSION DE L’ABUS DE DROIT ? par O FOUQUET sur CE 12/02/2020 CONCLUSIONS ILJIC

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour les recevoir inscrivez vous en haut à droite

patrickmichaud@orange.fr

Nous savons tous que la France dispose depuis le 1er janvier 2020 de trois moyens légaux pour sanctionner –et prévenir ???- des montages dits abusifs

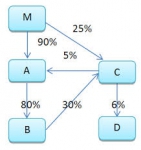

Les trois procédures d’abus de droit fiscal

(les trois BOFIP au 31/01/20)ABUS DE DROIT FISCAL /LES ONZE OUTILS

SOURCE RAPPORT PEYROL

sur l’évasion fiscale internationale des entreprises

D’autres états de l OCDE ont aussi légalisé des méthodes de lutte contre l abus de droit fiscal mais surtout de prévention de l abus de droit en fiscalité

Dans les affaires Wendel, le comité des abus de droit avait donné son avis dans 25 situations les 15 et 16 mars 2012 (BOI 13 L 4 12 )

CEPENDANT c’était sans compter sur la prise de position du conseil d etat (CE 12 fevrier 2020 ))qui a jugé qu'une operation d apport suivi du rachat des actions apportées etait constitutive d un abus de droit alors meme que la substance de la societe bénéficiaire de l apport n'etait pas contestée

Nous pouvons tous remercier notre ami Olivier Fouquet qui nous livre ses réflexions sur cette nouvelle orientation

Affaire WENDEL : UNE EXTENSION DE L’ABUS DE DROIT ?

POUR IMPRIMER AVEC LES LIENS CLIQUEZ

On croyait la distinction entre l’optimisation fiscale légale et le montage artificiel constitutif d’un abus de droit stabilisée depuis la décision CE 18 05 2005 Sté Sagal : un circuit juridique est artificiel lorsque certains maillons de la chaîne sont dépourvus de substance.

Avec l’affaire Wendel, on découvre un nouvel abus de droit : un montage peut être artificiel même si tous les maillons de la chaîne ont de la substance. Comment distinguera-t-on désormais le schéma légal d’optimisation du schéma abusif ?

L’adage du Conseil d’Etat selon lequel « nul contribuable n’est tenu d’adopter la voie fiscale la plus onéreuse » est-il encore valable ?

La prudence conduira-t-elle demain à ne pas choisir la voie fiscale la moins onéreuse ?"

Conseil d'État, 10ème - 9ème chambres réunies, 12/02/2020, 421441

Conseil d'État, 10ème - 9ème chambres réunies, 12/02/2020, 421444

Conclusions de Mme Anne Iljic, rapporteure publique

12:40 Publié dans aa O Fouquet | Tags : affaire wendel : une extension de l’abus de droit ? par o fouqu | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 août 2019

Arrêt de principe ou Arrêt d'espèce ? par Olivier Fouquet

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures

rediffusion

les tribunes d'Olivier Fouquetles tribunes sur l' abus de droit

JUSQU’OÙ THÉORISER LA CHARGE DE LA PREUVE ?

par Olivier FOUQUET

Président de section au Conseil d’Etat

les autres articles de Mr Fouquet

Le périmètre de l’abus de droit

"Le juge statue sur des cas d’espèce. Pour autant, le raisonnement qu’il suit pour trancher le cas qui lui est soumis, a une portée plus large puisqu’il est susceptible d’être repris à l’avenir pour trancher d’autres cas d’espèce. Le juge peut expliciter, plus ou moins longuement, son raisonnement. Il peut aussi ne pas l’expliciter,

Dans ce domaine, il n’y a pas de règle. Le choix est à la discrétion du juge.

Mais les commentateurs savent distinguer une décision de principe, appelée, par sa motivation ferme et argumentée, à faire jurisprudence d’une décision d’espèce destinée, par sa motivation prudente et concise, au sort inverse.

Depuis que le Conseil d’Etat est devenu juge de cassation de la matière fiscale, la distinction entre la décision de principe et la décision d’espèce a encore pris davantage de relief."

07:27 Publié dans aa O Fouquet, de l'Assiette | Tags : fiscalite, droit fiscal, contentieux fiscal, olivier fouquet, avocat fiscal | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 juillet 2019

La prémonition d 'O FOUQUET: Le risque est-il la meilleure antidote ?

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La politique de la prévention de la fraude fiscale organisée par l’accroissement des sanctions fiscales et pénales n’a pas été une réussite. coûte très cher en terme budgétaire (lire stats) et surtout la question est celle de « l’immense defi du niveau des agents et de l attractivité des métiers de verificateur » (intervention in fine de Mme GABET cour de cassation avril 2019)

En 2010, notre ami O FOUQUET avait écrit un article sur la prévention de la fraude fiscale par le risque fiscal

L’ABUS DE DROIT ET LE RISQUE ParOlivier FOUQUET

Nous rediffusons cette tribune pour son esprit dans le cadre d’une prochaine politique de prévention de la fraude fiscale par le risque de responsabilisation des intermédiaires fiscaux .Vont ils devenir des acteurs de la conformité fiscale ?

Le rôle et la responsabilité des intermédiaires fiscaux (OCDE)

Déontologie du fiscaliste les tribunes

vade-mecum anti blanchiment pour l' avocat fiscaliste

Deux prochaines ordonnances vont nous révéler cette nouvelle politique de prévention

Nous rediffusons la tribune prémonitoire d' O FOUQUET sur la prévention de la fraude fiscale par le risque d' août 2010 car elle peut nous éclairer sur les conséquences

- d'une part de la prochaine ordonnance de mise en application de la directive sur l'obligation par les"intermédiaires" de communiquer l administration les montages fiscaux abusifs

DÉCLARATION DES MONTAGES FISCAUX AGRESSIFS

: MODE D’EMPLOI

UE obligation de déclarer les montages par les conseils ??

MAIS quid de la sanction???

DG TAXUD sur les nouvelles règles de transparence pour les intermédiaires

et

-d'autre part de la prochaine ordonnance de mise en application de la nouvelle directive anti blanchiment notamment sur l obligation de déclarer à tracfin les opérations complexes

Sur les déclarations complexes, l’article premier 10 b de la directive stipule

L’article 18 est modifié comme suit

le paragraphe 2 est remplacé par le texte suivant:

|

«2. Les États membres exigent des entités assujetties qu’elles examinent, dans la mesure du raisonnable, le contexte et la finalité de toute transaction qui remplit au moins une des conditions suivantes: i) il s’agit d’une transaction complexe; ii) il s’agit d’une transaction d’un montant anormalement élevé; iii) elle est opérée selon un schéma inhabituel; iv) elle n’a pas d’objet économique ou licite apparent. Les entités assujetties renforcent notamment le degré et la nature de la surveillance de la relation d’affaires, afin d’apprécier si ces transactions ou activités semblent suspectes.» |

Note de P Michaud :Les réflexions d’O Fouquet sont toujours une mine de renseignements complémentaires et prospectifs pour les 20000 blogueurs d’EFI.

Dans sa rubrique d'aout 2010, O Fouquet nous proposait d’analyser l’existence d’un abus de droit fiscal non seulement au niveau simplement juridique mais aussi au niveau économique c'est à dire durant toute la durée de réalisation de l’opération. Nous verrons si cette nouvelle approche permettra de mieux cerner la complexité des situations …..

L’ABUS DE DROIT ET LE RISQUE

Par

Olivier FOUQUET

Président de Section au Conseil d’Etat

avec l'aimable autorisation de la revue administrative

Le risque est-il la meilleure antidote à l’abus de droit ? cliquer

Conseil d’État 12 mars 2010 N° 306368 SOCIETE CHARCUTERIE DU PACIFIQUE

- les conclusions de M. Edouard Geffray, Rapporteur public

Cour Administrative d'Appel de Paris 09 mars 2007, 03PA03819

14:39 Publié dans aa O Fouquet, Abus de droit :JP, Frais financiers et Financement, Fraude escroquerie blanchiment, TRACFIN et GAFI | Tags : abus de droit et montage articiel, conseil d’État 12 mars 2010 n° 306368 societe charcuterie du pac | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 février 2019

O Fouquet Acte anormal de gestion et prise de risque inconsidérée- CE 11.06.14

Acte anormal de gestion

Acte anormal de gestion

en cas de prise de risque inconsidérée,

Si une opération accomplie conformément à l’objet social de l’entreprise et dont le dénouement se traduirait par des pertes importantes ne saurait, par elle-même, caractériser un acte anormal de gestion, il en va différemment dans l’hypothèse où les dirigeants auraient sciemment accepté une prise de risque inconsidérée;

Les tribunes sur l’acte anormal de gestion

Les principes de base du financement

Bofip du 23 janvier 2019

Conditions générales de déduction des frais et charges

Notre ami O FOUQUET et la revue Administrative nous autorisent à diffuser une nouvelle tribune d’analyse fiscale sur le point délicat du controle par l'administration de la gestion de nos entreprises il s'agit d'une question concernant la position du curseur des libertés entre la liberté d’entreprendre et la responsabilité sociétale du chef d'entreprise

L’IMMIXTION DE L’ADMINISTRATION FISCALE DANS LA GESTION DES ENTREPRISES :

HALTE AU FEU !

Par Olivier Fouquet

LIRE EN HTLM LIRE ET IMPRIMER EN PDF

Le risque manifestement excessif pris par le chef d’entreprise, peut, par dérogation au principe de non-immixtion de l’administration fiscale dans la gestion des entreprises, caractériser un acte anormal de gestion. Cette jurisprudence qui est loin d’être évidente n’en finit pas de serpenter. Elle appartient à ces jurisprudences par lesquelles le juge met les pieds dans la mélasse et peine ensuite à les en retirer.

La décision du 11 juin 2014 n°363168, Sté Fralsen Holding avec les intéressantes conclusions de du rapporteur public, Marie-Astrid de Barmon, nous paraît traduire un effort méritoire du juge pour retirer ses pieds de la mélasse dans le cas des rapports entre une société mère et sa filiale.

Conseil d'État N° 363168 3ème et 8ème ssr 11 juin 2014

Mme Anne Egerszegi, rapporteur

Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

X X X X X

Note efi il s’agit d’un arrêt de principe concernant la liberté de gestion de nos investisseurs rendu après renvoi du CE 16 novembre 2011

06:51 Publié dans aa O Fouquet, Acte anormal de gestion | Tags : acte anormal de gestion et prise de risque inconsidérée- | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 décembre 2018

O FOUQUET Sécurité fiscale et Fraude fiscale 'novembre 2013 (rediffusion )

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La Fondation internationale de finances publiques

a organisé un colloque le 15 novembre 2013 au Sénat

sur le thème

« Crise des finances publiques et évasion fiscale »

Notre ami O FOUQUET nous a autorisés à diffuser son intervention novatrice sur le thème de la sécurité juridique et fiscale

Il a notamment insisté sur le fait que contrairement aux idées reçues, la sécurité fiscale et la lutte contre la fraude et l’évasion fiscale sont parfaitement compatibles. A cet égard il a déploré l’instabilité fiscale qui conduit à complexifier le système fiscal français et à introduire davantage d’inégalités entre les contribuables.et ce dans le cadre de son rapport de 2009

Le rapport 2009 Fouquet :

Accroître la sécurité juridique en matière fiscale cliquer

SECURITE FISCALE ET FRAUDE FISCALE

par O FOUQUET cliquer

« reviens Cambacerès, ils sont devenus fous ! »

qui était cambaceres ?.

Ce Colloque franco québécois a été organisé par Michel Bouvier, Professeur à l’Université de Paris 1 Panthéon-Sorbonne, Président de l’Association pour la Fondation Internationale de Finances Publiques (FONDAFIP qui a rappelé que la question de l’évasion fiscale au sens large renvoie aussi bien à celle de l’équilibre budgétaire qu’à celle de la justice fiscale.

L’Ambassadeur du Canada en France, Lawrence Cannon, a rappelé les risques que la crise de 2008

09:36 Publié dans aa O Fouquet, Les sanctions fiscales, perquisition fiscale et penale fiscale | Tags : o fouquet securite fiscale et fraude fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2018

Discrimination à rebours ( QPC 03.02.16° aff METRO HOLDING avec note FOUQUET

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Discrimination à rebours : Fouquet sur la QPC du 03.02.16 aff METRO HOLDING

Cession d’un autocontrôle donc sans droit de vote :

le produit est il exclu du régime des sociétés mères ?

une discrimination à rebours est elle constitutionnelle ??

Des actions d’autocontrôle –donc sans droit de vote en vertu du code de commerce- peuvent t elles bénéficier du régime des sociétés mères cad de l’exonération des dividendes

LA DISCRIMINATION A REBOURS par OLIVIER FOUQUET

NOUVEL OUTIL DE CONTROLE DU CONSEIL CONSTITUTIONNEL ?

Les 7 questions soulevées par O Fouquet

Par Olivier FOUQUET, Président de Section (h) au Conseil d’Etat

Note EFI cet article a été écrit par notre ami à tous O Fouquet spécialement pour les 7000 amis d’EFI

IL est donc LUI LIBRE DE TOUTE REPRODUCTION sous la seule réserve de citer l’auteur

la discrimination à rebours vue par la DGFIP (§110 et 130) °

le renvoi devant le conseil constitutionnel

QPC / l’obligation du droit de vote interdit en cas d’autocontrôle pour les filiales françaises et non pour les filiales étrangères est elle constitutionnelle ?

Conseil d'État 8ème et 3ème ssr N° 367256 12 novembre 2015

LA DÉCISION DU CONSEIL CONSTITUTIONNEL DU 3 FÉVRIER 2016

Décision n° 2015-520 QPC Communiqué de presse

Commentaire

Dans une décision en date du 3 février 2016, le Conseil constitutionnel censure pour la première fois une discrimination à rebours (= traitement fiscal applicable aux situations communautaires plus favorable que celui applicable aux situations purement internes) sur le fondement des principes d'égalité devant la loi et devant les charges publiques (art. 6 et 13 de la DDHC):

10. Considérant qu'en édictant une condition relative aux droits de vote attachés aux titres des filiales pour pouvoir bénéficier du régime fiscal des sociétés mères, le législateur a entendu favoriser l'implication des sociétés mères dans le développement économique de leurs filiales ; que la différence de traitement entre les produits de titres de filiales, qui repose sur la localisation géographique de ces filiales, est sans rapport avec un tel objectif ;

qu'il en résulte une méconnaissance des principes d'égalité devant la loi et devant les charges publiques ; que le b ter du 6 de l'article 145 du code général des impôts doit être déclaré contraire à la Constitution

Régime mère fille ; les 6 modifications (art 29 LFR 15 )

x x x xx

La CAA de Versailles N° 11VE03279 29 janvier 2013 Aff METRO a jugé par la négative et a donc confirmé la position de l’administration

15:23 Publié dans aa O Fouquet, holding,société mère | Tags : discrimination à rebours ( ce 03.02.16° aff metro holding avec | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 janvier 2018

Aff KERVIEL v SG :Déductibilité des pertes en cas de carence manifeste du contrôle interne ???

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

rediffusion pour actualité

Lettre EFI du 19 septembre 2016

Lettre EFI du 19 septembre 2016

Rediffusion de la tribune de janvier 2008 avec mise à jour après l’arrêt de la CA de versailles du 23 septembre partageant la responsabilité entre la SG ET kERVIEL

la question posée par Mme Nathalie ESCAUT, Commissaire du Gouvernement

N° 291049 Société Alcatel CIT Sème et 3ème ssr octobre 2007

Dans quelle mesure l'administration peut-elle opposer à une entreprise le mauvais fonctionnement de ses organes de contrôle interne

pour refuser de regarder comme des charges les sommes ayant fait l'objet d'une utilisation frauduleuse par ses salariés.

L’arrêt KERVIEL/SOCIETE GENERALE du 23/09/16

Sur un partage de la responsabilité civile

Source Cour de cassation

De la responsabilité civile extracontractuelle partagée

Cour de Cassation, Chambre MIXTE, du 28 janvier 1972, 70-90.072, Publié au bulletin

Déductibilité des pertes

en cas de carence manifeste du contrôle interne ou d'accidents exploitation !!!

les conséquences fiscales de l'affaire KERVIEL

Le CE donne son avis sur les conséquences fiscales de l' affaire Kerviel

Avis du CE du 24 mai 2011 N°385 088 pdf

"Par suite, à supposer que le juge fiscal étende sa jurisprudence sur le « risque excessif » aux pertes enregistrées à la suite d’opérations risquées menées par un salarié, une carence du contrôle interne ne paraît pas pouvoir fonder un refus de déduction des pertes comptabilisées à la suite d’opérations menées par un salarié conformément à l’objet social de l’entreprise mais traduisant un risque excessif que ces défaillances organisationnelles n’ont pas permis d’éviter, sous la réserve de l’hypothèse où les dirigeants auraient sciemment accepté une telle prise de risque par une absence totale d’encadrement et de contrôle de l’activité du salarié.

En conséquence, sous cette réserve, les opérations faisant l’objet de la présente demande d’avis ne paraissent pas pouvoir être regardées comme relevant d’une gestion anormale mais devraient être analysées comme des accidents d’exploitation que le juge fiscal se défend de sanctionner. "Pour la cour « Dès lors, conclut l’arrêt, si les fautes pénales commises par Jérôme Kerviel ont directement concouru à la production du dommage subi par la Société générale, les fautes multiples commises par la banque ont eu un rôle majeur et déterminant dans le processus causal du très important préjudice qui en a découlé pour elle. »

X X X X

19:26 Publié dans aa O Fouquet, Abus de droit :JP, Acte anormal de gestion, Controle fiscal, ETABLISSEMENT STABLE, Protection du contribuable et rescrit | Tags : alcatel cit 5 octobre 2007 n° 291.049, fiscalite d'un detournement, acte anormal, mauvaise gestion | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 juin 2017

TAX GAP ou les manques à gagner fiscaux : l

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 12 JUIN pdf

Pour placer dans votre dossier 'les lettres d'EFI" sur votre bureau

SECURITE FISCALE ET FRAUDE FISCALE

par Olivier Fouquet

Conférence prononcée au colloque organisé au Sénat le 15 novembre 2013 par l’Association pour la Fondation internationale de finances publiques-Fondafip et qui est publiée à la Revue française de finances publiques

L'écart fiscal dit tax gap reflète les pertes fiscales – et non sociales - perdues pour une variété de raisons, y compris des attaques criminelles contre le système fiscal, le non-paiement, la dissimulation de revenus ou d'actifs, l'utilisation de systèmes destinés à éviter le paiement de l'impôt, l'erreur ou le manque de rigueur des contribuables qui simplement ne prennent pas assez soin de leurs déclarations de revenus. Les pertes peuvent également se produire en raison des différentes interprétations des incidences fiscales pour opérations complexes.

L’intérêt d’une analyse du TAX GAP n’est pas uniquement budgétaire il est aussi politique : éviter que le politique oriente le contrôle fiscal vers des opérations de communication purement politicienne et non vers l’efficacité nette budgétaire.

Un certains nombres d’états ont mis en place une politique d'information pour réduire le tax gap notamment par une politique de formation sur la fiscalité élaborée par les administrations fiscales en collaboration avec les professionnels de la fiscalité

En France, Il n’existe aucun chiffre officiellement public d’une analyse

du tax gap par nos pouvoirs publics

Soit la réussite d’une politique de prévention ?

Soit l’échec d’une politique de répression ?

qui est à l'origine de la politique de répression ??CLIQUEZ

Qui a dit que La recherche de la preuve est le premier maillon de la chaîne du contrôle fiscal

Soit un peu des deux ???

RAPPORT SUR L AMPLEUR DE LA FRAUDE FISCALE INTERNATIONALE

A titre d’exem^les la taxe sur la valeur ajoutée (TVA) est l’une des principales sources de revenus dans les États membres et selon les données disponibles,et la différence entre le montant estimé des recettes de TVA et le montant effectivement perçu, soit l’«écart de TVA», s’élève à 159,5 milliards d’euros;

Le rapport de la commission sur le VAT TAX GAP

Des élus européens mettent les ports francs luxembourgeois sous pression

14:20 Publié dans aa O Fouquet, abudgets,rapports et prévisions, Controle fiscal, FRAUDE FISCALE, Politique fiscale, Rapports | Tags : tax gap 2014 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |