31 décembre 2018

Abus de droit/ les deux arrêts anti coquillards du 28 décembre

Le conseil d état a rendu le 28 décembre plusieurs arrêts d’abus de droit anti coquillard dans la lignée de sa jurisprudence antérieure

Le BOFIP anti coquillard du 18 juillet 2013..

DispositifS anti-abus relatifs à des schémas de désinvestissement recourant au régime des sociétés mères et filiales et au régime de groupe

(article 16 de la loi n° 2012-958 du 16 août 2012 de finances rectificative pour 2012)

Abus de droit L’arrêt Groupement Charbonnier (CE 23 juin 2014)

Les exceptionnelles conclusions du rapporteur public ne sont pas libres

vous pouvez les obtenir chez les éditeurs privés de droit fiscal

Rappel depuis le 24 octobre 2018 , les affaires d’abus de droit visant l’article L64 du LPF, supérieures à 100.000 € de droits en principal et mises en recouvrement après cette date sont en vertu de l’article L 228 du LPF issu de la loi du 23 octobre 2018 de plein droit dénoncées aux procureurs de la République qui ont la choix de saisir ou non le juge correctionnel et surtout de procéder à des enquêtes préliminaires notamment pour rechercher en responsabilité les complices , y compris les conseils, et surtout pour rechercher l’indispensable et obligatoire preuve de l’intention , recherche qui n’est pas nécessaire pour établir l’amende de 80% ??

L’affaire Acanthe Développement, une mère abusant de ses filles

L affaire Alliance Développement Capital la fusion rétroactive abusive

lire ci dessous

16:24 Publié dans Abus de droit :JP | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 décembre 2018

Les Etats non coopératifs en matière fiscale : un point en janvier 2019

Depuis la création du GAFI et les attentats du 11 septembre 2001, l’obsession des pouvoirs publics occidentaux est d’établir des règles de traçabilité des flux financiers. Devant l’inexistence de conventions internationales de type GAFI, l’OCDE, mère nourricière du GAFI, a proposé:

Depuis la création du GAFI et les attentats du 11 septembre 2001, l’obsession des pouvoirs publics occidentaux est d’établir des règles de traçabilité des flux financiers. Devant l’inexistence de conventions internationales de type GAFI, l’OCDE, mère nourricière du GAFI, a proposé:

-dans un premier temps d’établir une "apparente"égalité de traitement entre les états membres en imposant l’application généralisée du modèle d’article 26 sur l’échange de renseignements en matière fiscale.

-Dans un deuxième temps, en debut d’application , d’organiser des sanctions contre les états non conventionnés mais aussi contre les états conventionnés qui ne mettraient pas en "œuvre effective" cette politique.

Créée par l'article 22 de la loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2009, la notion d'État ou territoire non coopératif (ETNC) est l'un des principaux instruments de lutte contre l'évasion fiscale prévus par le droit français.

L'inscription sur la liste des ETNC emporte en effet l'application de mesures fiscales de rétorsion (cf. infra), qui frappent les personnes établies dans ces États ou territoires ou qui réalisent des transactions avec eux.

pour imprimer la tribune avec les liens cliquez

jurisprudences sur les ETCN

Le conseil constitutionnel et les Etats non coopératifs : QPC du 20 janvier 2015

Le contribuable doit pouvoir apporter la preuve que sa participation n’a pas un objectif d’évasion fiscale

Illégalité de la doctrine administrative relative aux ETNC

Conseil d'État N° 383259 10ème et 9ème chambres réunies 8 juin 2016

LIRE CI DESSOUS

La définition des territoires non coopératifs Article 238-0 A

Modifié par LOI n°2018-898 du 23 octobre 2018 - art. 31 (V) 2

Analyse du texte par la commission des finances du Senat 2

Une liste réduite MAIS aux effets particulièrement dissuasifs

Les 24 conséquences de l inscription sur la liste. 2

Une nouvelle liste : la liste européenne des paradis fiscaux. 2

20:03 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 décembre 2018

La clause balai dans les conventions fiscales internationales (Conclusions libres de Vincent DAUMAS)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

our recevoir la lettre EFI, inscrivez-vous en haut à droite

Les revenus indéterminés d’un non résidents sont ils imposables en France ,

la clause balai des traites

Non résident et contrôle de leurs comptes étrangers !!!

( màj et con LIBRES de Vincent DAUMAS )

Pas d’imposition, pas de convention (à suivre )

Les conclusions LIBRES de Mme Marie-Astrid Nicolazo de Barmon,

La clause dite balai permet de déterminer l’état d’imposition des revenus non explicitement définis dans un traite fiscal .Dans le cadre OCDE, il s’agit de l’article 21

ARTICLE 21 AUTRES REVENUS

- Les éléments du revenu d’un résident d’un État contractant, d’où qu’ils proviennent, qui ne sont pas traités dans les articles précédents de la présente Convention ne sont imposables que dans cet État.

Le conseil d état l’utilise dans le cadre notamment des crédits bancaires « indéterminés « sur des comptes bancaires français de non résidents

Nous signalons le très didactique arrêt du conseil d état du 22 juin 2017 avec les conclusions LIBRES de Mr Vincent DAUMAS

lire ci dessous

09:07 Publié dans Déclaration des comptes à l etranger | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 décembre 2018

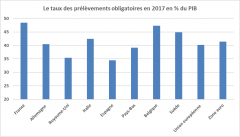

Les prélèvements obligatoires en France analysés par François ECALLE ( cour des comptes H)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Qui est François Ecalle ? Président de l’association « finances publiques et économie » (FIPECO) Ancien conseiller maître (en disponibilité), à la 1ère chambre de la Cour des comptes ; rapporteur général du rapport sur la situation et les perspectives des finances publiques et du chapitre relatif aux finances publiques du rapport public annuel ; responsable du secteur recettes fiscales et gestion de la fiscalité

Pour lire et imprimer l étude cliquer

Dans la perspective du grand débat national sur la fiscalité qui a été annoncé, ce billet fait le point sur les particularités des prélèvements obligatoires (PO) français au regard de ceux des autres pays de l’Union européenne.

Prélèvements obligatoires : France N°1 (EUROSTAT 28.11.18 et OCDE 5.12.18)

La définition des prélèvements obligatoires pénalise t elle la France

Les prélèvements obligatoires des entreprises dans une économie globalisée

cour des comptes 1999 pages 70 et 71.

Le taux des prélèvements obligatoires en France est supérieur de 8,2 points de PIB à la moyenne de l’Union européenne en 2017.

Cet écart peut être ventilé selon la nature juridique ou l’assiette économique (travail, capital ou consommation) des PO.

Les prélèvements obligatoires par nature juridique en 2017 en % du PIB

|

Prélèvements |

France |

Union européenne |

Zone euro |

|

Total |

48,4 |

40,2 |

41,4 |

|

Cotisations sociales |

18,8 |

13,3 |

15,2 |

|

Impôts sur la production et la consommation |

16,2 |

13,4 |

12,9 |

|

Impôts sur le revenu des ménages |

8,7 |

9,4 |

9,2 |

|

Impôts sur le bénéfice des sociétés |

2,9 |

2,7 |

2,7 |

|

Autres |

1,8 |

1,4 |

1,4 |

Source : Eurostat ; FIPECO

Sa décomposition par nature juridique montre qu’il tient pour 5,3 points aux cotisations sociales, dont 4,3 points sont imputables aux cotisations patronales, et pour 2,2 points aux impôts sur la production des entreprises.

Les prélèvements par assiette économique en 2016 en % du PIB

|

Prélèvements |

France |

Union européenne |

Zone euro |

|

Total |

45,6 |

38,9 |

40,1 |

|

Travail |

23,7 |

19,3 |

20,9 |

|

Capital |

10,7 |

8,4 |

8,4 |

|

Consommation |

11,2 |

11,1 |

10,8 |

Source : Commission européenne ; FIPECO. Le taux de PO retenu pour 2016 par la Commission diffère de celui aujourd’hui estimé par Eurostat car la Commission s’appuie sur des données plus anciennes qui, par exemple, n’intègrent pas le reclassement de la redevance audiovisuelle dans les PO.

Si le poids de la TVA en France est égal à la moyenne européenne, celui des autres impôts sur la consommation est plus élevé de 0,9 point.

Le poids des taxes sur la consommation d’énergie est néanmoins identique car, si les taux des taxes sur les carburants sont en France parmi les plus élevés, des dépenses fiscales réduisent leur rendement.

Le poids des impôts sur les revenus des ménages en France est inférieur de 0,7 point de PIB à la moyenne européenne.

11:17 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 décembre 2018

Une transformation de réserves en ORA abusive (MANPOWER CE 03.12.18°

La transformation de réserves distribuables en obligations remboursables en en actions dans le seul but de déduire des frais financiers est abusive

La transformation de réserves distribuables en obligations remboursables en en actions dans le seul but de déduire des frais financiers est abusive

Conseil d'État, 9ème - 10ème chambres réunies, 03/12/2018, 406617

Requalification de charges d'intérêts d'obligations remboursables en actions

en distributions de dividendes

Comité des abus de droit fiscal

Affaire n° 2013-27 séance du 25 septembre 2013 p4

Dans le cadre de la restructuration du groupe Manpower, la société de droit américain Manpower Inc., société mère de ce groupe a, en décembre 2003, cédé à la société danoise Manpower Europe Holdings APS les titres de sa filiale française, la société par actions simplifiée (SAS) Manpower France devenue entre-temps Manpower France Holding, dont elle détenait 99,31 % du capital, moyennant un prix de 315 millions d'euros et des titres de la société danoise.

Le 29 décembre 2003, l'assemblée générale de la SAS Manpower France a décidé de procéder à une distribution exceptionnelle de dividendes d'un montant de 317 millions d'euros, par prélèvement sur le poste " Autres réserves ", dont 315 millions d'euros au profit de son nouvel actionnaire danois.

Au cours de la même assemblée générale, les actionnaires de la SAS Manpower France ont décidé d'émettre des obligations remboursables en actions (ORA) pour un montant total de 317 millions d'euros, souscrites à hauteur de 315 millions d'euros par la société danoise Manpower Holdings APS. Ces obligations, émises pour une durée de sept ans, étaient rémunérées par des intérêts fixés à un taux de marché mais plafonnés, pour chaque exercice, à un niveau égal à la somme algébrique des résultats comptables de la SAS Manpower France et de ses filiales détenues à plus de 95 %, avant impôts et intérêts dus au titre des ORA.

Le 31 décembre 2003, la société danoise Manpower Europe Holdings APS s'est libérée de la dette contractée envers Manpower Inc. à l'occasion de l'acquisition des titres de la société française par la cession de l'intégralité des ORA émises par la SAS Manpower France qu'elle détenait.

La position de l’administration

L’analyse du conseil d état

12:19 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 décembre 2018

Plus value immobilière des non résidents: quelle assiette pour une LLC du Delaware ?IS ou IR (CAA Paris 19.12.18)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

LES TRIBUNES EFI SUR LE DELAWARE

Présentation de la fiscalité française par la DGFIP

(à jour au 31.12.16)

une révolution en préparation???

En 2016, les recettes fiscales issues des plusvalues immobilières ont atteint 993 M€. La même année, le coût de la dépense fiscale associée à l’abattement pour durée de détention des biens immobiliers s’est élevé à 1,74 Md€, celui de l’abattement pour durée de détention aux prélèvements sociaux à 1,85 Md€ Source CPO

Les plus values immobilières réalisées par des non résidents sont soumis à deux régimes fortement différents au niveau de l’assiette imposable

Note EFI ce regime rejoint celui existant pour les residents :IS ou IR

Les règles d’assiette du prélèvement prévu à l’article 244 bis A du code général des impôts (CGI) diffèrent selon que celui-ci est dû par un contribuable assujetti à l’impôt sur le revenu ou par une personne morale assujettie à l’impôt sur les sociétés.

A-Lorsque le prélèvement est dû par des contribuables assujettis à l’impôt sur le revenu, les plus-values sont déterminées selon les modalités définies au II de l’article 244 bis A du CGI.avec une exonération apres trente ans de possession

B-Les modalités de calcul du prélèvement sur les plus-values des personnes morales non assujetties à l'impôt sur le revenu sont fixées par le III de l'article 244 bis A du CGI et diffèrent selon la résidence de la personne morale qui en est redevable.sans aucune exoneration

Prélèvement sur les plus-values immobilières des non-résidents

Sous réserve des conventions internationales, les plus-values immobilières réalisées par les non résidents, personnes physiques ou morales sont imposées dans les conditions et suivant les modalités prévues à l'article 244 bis A du code général des impôts (CGI) lors de la cession de biens immobiliers, de droits portant sur de tels biens et de titres de sociétés à prépondérance immobilière.

Mise à jour décembre 2018

L'affaire de la World Investment Corporation du DELAWARE

La CAA de PARIS, 19/12/2018,N° 18PA01750 confirme le dégrèvement ,

de l’importance du caractère non lucratif de la LLP du DELAWARE

la société requérante est une " corporation ", société de droit américain, et a été enregistrée en 1985 dans l'Etat du Delaware ; que si les statuts de la société indiquent que l'objet social concerne toutes les activités permises par la loi, il ne résulte pas de l'instruction qu'elle ait été constituée pour une autre activité que la détention, à titre patrimonial, d'un bien immobilier ; qu'elle a été créée avec un faible capital social de départ et avec l'émission de titres répartis de façon égalitaire entre les membres d'une même famille ; que les titres sont nominatifs, les associés bénéficiant, en cas d'émission de nouvelles parts, d'un droit prioritaire de souscription ;

que les dirigeants et les actionnaires sont responsables des dettes de la société ;

que par suite, la société requérante ne saurait être assimilée à une société passible de l'impôt sur les sociétés en raison de sa forme sociale ;EN CONSEQUENCE

Article 1er : La société World Investment Corporation est déchargée du prélèvement qu'elle a acquitté sur la plus-value de 1 802 280 euros réalisée lors de la cession, en juin 2008, d'un ensemble immobilier sis 32, boulevard Suchet à Paris (75016

La question de droit

18:04 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 décembre 2018

Article 155 A et activité occulte en France par un résident suisse Aff SERDIPLAST CE 12/10/18

Dans l’affaire SERDIPLAST, l’administration a imposé à l’impôt sur le revenu un contribuable domicilié en suisse en vertu de l’article 155A CGI.et en qualité d’activité occulte.. les honoraires perçus par la société suisse Serdi International SA au titre des prestations d'assistance technique et commerciale litigieuses fournies à la SAS Serdiplast

Conseil d'État, 8ème - 3ème chambres réunies, 12/10/2018, 414383,AFF Serdiplast

CAA de VERSAILLES, 3ème chambre, 20/07/2017, 16VE02004

L’ Art 155 A est applicable à des non résidents conventionnés

ART 155 A qui doit apporter la preuve ?? (CE 22.01.18)

"Lorsque l'administration apporte, dans l'hypothèse où le contribuable est domicilié hors de France et relève, à ce titre, du II de l'article 155 A du CGI, des éléments suffisants permettant de penser que la prestation a été rendue, c'est-à-dire réalisée, en France, il appartient alors au contribuable d'apporter, le cas échéant, toutes justifications utiles sur le lieu d'exercice de ses activités professionnelles."

15:07 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Secret professionnel ;le client peut lever le secret de l'avocat (CE12.12.18 avec conclusions V Daumas)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Contrairement à ce que précise notre catéchisme

le secret de l avocat n’est pas absolu

Le conseil d état vient de faire

une synthèse des règles du secret en matière fiscale

conclusions LIBRES de M. Vincent DAUMAS, rapporteur public

Le conseil d état rejoint donc dans une décision didactique la cour de cassation

Cour de cassation, civile, Chambre civile 1, 30 avril 2009, 08-13.596, Inédit

vade-mecum anti blanchiment pour l’avocat fiscaliste

l ressort des dispositions de l'article 66-5 de la loi du 31 décembre 1971, dans leur rédaction issue de la loi du 7 avril 1997, que l'ensemble des correspondances échangées entre un avocat et son client, et notamment les consultations juridiques rédigées par l'avocat à son intention, sont couvertes par le secret professionnel.

Toutefois, la confidentialité des correspondances entre l'avocat et son client ne s'impose qu'au premier et non au second qui, n'étant pas tenu au secret professionnel, peut décider de lever ce secret, sans y être contraint.

la circonstance que l'administration ait pris connaissance du contenu d'une correspondance échangée entre un contribuable et son avocat est sans incidence sur la régularité de la procédure d'imposition suivie à l'égard de ce contribuable dès lors que celui-ci a préalablement donné son accord en ce sens. En revanche, la révélation du contenu d'une correspondance échangée entre un contribuable et son avocat vicie la procédure d'imposition menée à l'égard du contribuable et entraîne la décharge de l'imposition lorsque, à défaut de l'accord préalable de ce dernier, le contenu de cette correspondance fonde tout ou partie de la rectification.

note EFI le conseil d etat donne une formidable méthode à nos vérificateurs , gardiens de nos finances publiques, pour obtenir ces documents dans le cadre des visites fiscales domicilaires :

obtenir l 'autorisation écrite des clients qui ne manqueront pas d être pardonnés

du moins pour les sanctionsCEDH et Secret professionnel des avocats (mai 2018)

Éthique et fiscalité par Michel TALY, avocat

Secret professionnel et facturation de TVA CE 4 MAI 2016 et

conclusions LIBRES de Mme de BRETONNEAU

14:01 Publié dans Avocat, Déontologie de l'avocat fiscaliste, Tracfin et fraude fiscale! | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 décembre 2018

plus-value immobilière des Non-résidents / à jour au 01.01.19

Prélèvement sur les plus-values immobilières des non-résidents

Prélèvement sur les plus-values immobilières des non-résidents

Simulateur de calcul de plus-value immobilière

mise a jour janvier 2019

Contributions sociales sur les revenus du patrimoine et du capital

Taux des contributions sociales applicables

Affiliation à un régime de sécurité sociale européen (EEE ou Suisse) 7,5 %

Note d »information de la DINR

LA CESSION DE L'ANCIENNE RÉSIDENCE PRINCIPALE EN FRANCE DES EXPATRIÉS

EST INTÉGRALEMENT EXONÉRÉE

article 43 loi de finances pour 2019

L'exonération ne s'applique pas à tous les expatriés, mais seulement aux personnes qui transfèrent leur résidence dans un État membre de l'Union européenne ou dans un État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et une convention d'assistance mutuelle en matière de recouvrement d'impôts. L'État ou territoire du lieu d'installation ne doit pas être non coopératif au sens de l'article 238-0 A du CGI.

Cette exonération s'applique à la double condition que la cession soit réalisée au plus tard le 31 décembre de l'année suivant celle du transfert par le cédant de son domicile fiscal hors de France et que l'immeuble n'ait pas été mis à la disposition de tiers, à titre gratuit ou onéreux, entre ce transfert et la cession. Cette exonération s'applique également à la cession des dépendances immédiates et nécessaires de cet immeuble, à la condition que leur cession intervienne simultanément à celle de l'immeuble.

ATTENTION L'exonération ainsi instituée en cas de cession de la résidence principale ne peut pas s'appliquer si l'expatrié a déjà bénéficié de l'exonération partielle – à hauteur de 150.000 euros_de la plus-value sur la cession d'un logement en France par les non-résidents, prévue à l'article 150 U, II-2° du CGI, dont l'application est par ailleurs assouplie par le présent texte

Le délai de cession du logement après le départ hors de France du non-résident, dans le cas où il n'en a pas libre disposition au moins depuis le 1er janvier de l'année précédant la cession, est allongé. La plus-value pourra ainsi être exonérée à hauteur de 150 000 € à condition que la cession intervienne au plus tard le 31 décembre non plus de la cinquième mais de la dixième année suivant celle du transfert hors de France du domicile fiscal.

mise à jour juillet 2018

NOUVELLE JURISPRUDENCE EN DEVENIR ?

impoisition de la PV de la residence principale cédée apres le départ

Par un jugement du 26 juin 2018, le Tribunal administratif de Versailles a jugé comme contraires au principe communautaire de libre circulation des capitaux, les dispositions combinées des articles 244 bis A II 1° et 150 U II 2° du CGI,déclarées constitutionnelles en octobre 17 (lire ci dessous) qui conduisent à priver d’une exonération intégrale, la plus-value de cession de la résidence principale d’un contribuable qui, ayant déménagé hors de France, est devenu non-résident fiscal français au jour de la cession de la résidence principale qu’il occupait alors qu’il était encore résident fiscal français.

Jugement du TA de Versailles du 26 juin 2018

Note EFI avant de se lancer dans des procédures chronophages, attendons l arrêt de la CAA de Versailles. pour les PV payées en 2016 la demande de remboursement expire le 31 decembre 2018

Par ailleurs la vente doit intervenir dans un délai normal au sens de la jurisprudence du Conseil d'Etat et de la doctrine administrative ( BOFIP du 12/08/2015);

mise à jour mars 2018

|

Imposition des placements des non résidents Valeurs mobilières Exonération ou faible imposition (12.8%) MAIS HARO sur les immeubles et actions de SPI Revenus fonciers IR 20% au minimum + CSG 17.2 Plus values immobilières IR 19% + CSG 17.2% +taxe spéciale 2%à 6% soit 42.2 % maxi mais abattement pour durée et exonération après 30 ans de détention (pour l’instant) Droits de succession pour actifs en France |

mise à jour fevrier2018

Les nouveaux formulaires en matière

de plus-values immobilières des particuliers :

IR 19% + CSG 17.2% + taxe spéciale 2%à 6%

Notice 2048-IMM-NOT-SD : Notice pour remplir le formulaire n° 2048-IMM-SD - 175 Ko

Notice 2048-M-NOT-SD : Notice pour remplir le formulaire n° 2048-M-SD - 174 Ko

mise à jour octobre 2017/

La réponse du conseil constitutionnel

Plus values immobilières des non résidents

Plus-value :

la non application de l’exonération résidence principale aux non-résidents est constitutionnelle

Le conseil confirme la pratique de ne pas exonérer la plus value de cession de la résidence principale réalisée par des contribuables ayant quitté la France des lors qu’il n’est plus résident lors de la signature de l’acte

n° 2017-668 QPC Commentaire Dossier documentaire

Notre recommandation toujours vendre avant le départ

Mise à jour août 2017

La question de l imposition de l ancienne résidence principale vendue par un nouveau non résident devant le conseil constitutionnel (CE 28 juillet 2017 cliquez)

Sous réserve des conventions internationales, sont soumis au prélèvement mentionné à l'article 244 bis A du code général des impôts (CGI), sur les plus-values immobilières de source française, réalisées à titre occasionnel :

Le taux du prélèvement fiscal est de

- 19¨% pour

- les personnes physiques qui ne sont pas fiscalement domiciliées en France au sens de l'article 4 B du CGI ;

- les sociétés ou groupements dont le siège social est situé en France et qui relèvent de l'article 8 du CGI, de l'article 8 bis du CGI et de l'article 8 ter du CGI, au prorata des droits détenus par des associés qui ne sont pas fiscalement domiciliés en France ou dont le siège social est situé hors de France ;

- les fonds de placement immobiliers mentionnés à l'article 239 nonies du CGI, au prorata des parts détenues par des porteurs qui ne sont pas fiscalement domiciliés en France ou dont le siège est situé hors de France.

A ce prélèvement fiscal, s’ajoute une prélèvement social de 17.2% depuis le 1er janvier 2018(en cours de contentieux)

_ de 33% pour les personnes morales ou organismes, quelle qu’en soit la forme, dont le siège social est situé hors de France ;

ATTENTION les conditions de détermination de l 'assiette ne sont pas identiques

xxxxxxxx

PV réalisée par un non résident champ d'application

Chapitre 1, personnes concernées

17:00 Publié dans liberté de circulation des capitaux, plus values immobilières des non residents, PV Immobilières | Tags : plus-values immobilières des non-résidents?la non application de | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Holding de participation et déduction de la Tva (CE 19/12/18 Aff Marle participation)

La SARL Marle Participations a pour objet la gestion de participations dans plusieurs filiales. A la suite d'une vérification de comptabilité, l'administration a remis en cause la déductibilité de la taxe sur la valeur ajoutée dont la SARL Marle Participations s'est acquittée à l'occasion du paiement en 2009 et 2010 de diverses factures.

Dans un arrêt du 19 décembre N° 396945 le conseil d etat reprend l’avis de la cjue

Le principe communautaire

l'article 168 de la directive n° 2006/112/CE du 28 novembre 2006 relative au système commun de la TVA dispose que, si la simple acquisition et la simple détention de parts sociales ne doivent pas être regardées comme des activités économiques, au sens de la directive, conférant à leur auteur la qualité d'assujetti, il en va différemment lorsque la participation est accompagnée d'une immixtion directe ou indirecte dans la gestion des sociétés dans lesquelles des participations sont détenues, par la mise en oeuvre de transactions soumises à la taxe, telles que la fourniture de services administratifs, financiers, commerciaux et techniques à ces sociétés.

09:56 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |