31 janvier 2019

Entreprise exploitée en France :une nlle définition (CE 18/10/18 Aff Aravis)

L'affaire Aravis Business Retreats Limited CE 18/10/18

L'affaire Aravis Business Retreats Limited CE 18/10/18

une nlle définition de l'entreprise exploitée en France ????

La société Aravis Business Retreats Limited, société de droit anglais organise des séminaires et des stages qu'elle conçoit et commercialise au Royaume-Uni à l'intention de cadres supérieurs de sociétés dans un chalet qu'elle loue avec un bail de 9 ans à Saint-Jean-de-Sixt (Haute-Savoie), la société Aravis Business Retreats Limited,

elle a fait l'objet d'une vérification de comptabilité et d’une taxation d’office pour activité occulte en France portant, en matière d'impôt sur les sociétés, sur les exercices clos en 2005 et 2006, l'administration ayant estimé qu'elle exploitait en France une entreprise.

NOTE EFI cet arrêt est important car il élargit la définition fiscale de l établissement stable du moins dans le cadre des conventions fiscales.Va t on vers une nouvelle lecture littérale de l’article 209B qui stipule que les bénéfices passibles de l'impôt sur les sociétés sont déterminés et en tenant compte uniquement des bénéfices réalisés dans les entreprises exploitées en France, Nos 4 GAFA sont ils visés???

Conseil d'État, 10ème - 9ème chambres réunies, 18/10/2018, 405468

Les pédagogiques conclusions d' Edouard Crépey, rapporteur public

ne sont actuellement LIBRES

ANALYSE DU CONSEIL D ETAT

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituait toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

lire aussi

. CE, 31 juillet 2009, Société Swiss International Air Lines AG, n° 297933,

Société suisse exerçant des activités de prestation de services de maintenance d'avions et de formation de pilotes pour le compte de tiers au moyen de locaux et d'équipements dont elle disposait dans l'enceinte d'un aéroport et d'un personnel affecté à l'exécution de ces tâches. Elle disposait ainsi sur le territoire français, pour l'exercice de ces activités, d'une installation fixe d'affaires caractérisant, pour l'application de la convention fiscale bilatérale franco-suisse, un établissement stable.

Les textes applicables

le sommaire de ce rapport de 165 pages

L’établissement stable en fiscalité internationale

(refonte juillet 2017)

pour lire et imprimer avec les liens cliquezL’article 209 du code général des impôts

Article 6 de la convention franco-britannique du 22 mai 1968

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituâit toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

08:30 Publié dans Détermination du resultat, ETABLISSEMENT STABLE, Territorialité de l IS | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 janvier 2019

Le rapport 2018 de Transparency International

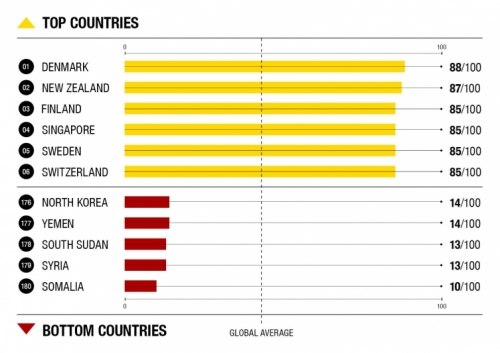

L’indice, qui classe 180 pays et territoires en fonction du degré perçu de corruption du secteur public selon les experts et les hommes d’affaires, utilise une échelle allant de zéro à 100, zéro étant hautement corrompu et 100 très propre.

Plus des deux tiers des pays ont un score inférieur à 50 sur l'IPC de cette année, avec un score moyen de seulement 43.

À quelques exceptions près, les données montrent que, malgré certains progrès, la plupart des pays ne parviennent pas à lutter efficacement contre la corruption.

RÉSULTATS

Les meilleurs pays sont le Danemark et la Nouvelle-Zélande, avec des scores respectifs de 88 et 87. Les pays du bas sont la Somalie, la Syrie et le Soudan du Sud avec des scores de 10, 13 et 13, respectivement

13:47 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 janvier 2019

Les passeports dorés :les propositions de Bruxelles ( 23.01.19)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

le classement mondial des passeport

mise à jour janvier 2019

Pour la première fois, la Commission a présenté un rapport complet sur les programmes de citoyenneté et de résidence par investissement instaurés par plusieurs membres de l'UE.

Ce rapport recense les pratiques existantes ainsi que certains risques que font courir ces programmes à l'UE, en particulier en ce qui concerne la sécurité, le blanchiment d'argent, la fraude fiscale et la corruption. Un manque de transparence dans la manière dont ces programmes sont mis en œuvre et l'absence de coopération entre États membres ont pour effet d'aggraver encore ces risques, comme le constate le rapport.

La Commission européenne annonce son intention d’intensifier l’examen des conditions dans lesquelles sont octroyés ces documents.

Investor Citizenship and Residence Schemes in the European Union

23 janvier 2019

Le texte détaille les risques que ces dispositifs recèlent en matière de sécurité, d’évasion fiscale, de corruption et de blanchiment.

Trois pays membres sont ciblés : Malte, Chypre et la Bulgarie, où l’on peut obtenir un « passeport doré » – la nationalité –, à condition d’investir au moins 800 000 euros (Malte), 1 million (Bulgarie) ou 2 millions d’euros (Chypre). Aucune obligation de résidence n’est formulée, pas plus que l’existence d’un « lien véritable » avec le pays, théoriquement imposé par la réglementation européenne

L analyse par Jean-Pierre Stroobants

MISE A JOUR OCTOBRE 2018

Dans un rapport publié mercredi 10 octobre , intitulé « Dans le monde trouble des visas dorés », deux ONG, Transparency International et Global Witness affirment que « corrompus et criminels peuvent facilement trouver refuge en Europe grâce à l'opacité et au manque d'encadrement des programmes appelés 'Visas dorés'».

Les régimes de résidence et de citoyenneté par investissement (CBI / RBI), souvent appelés passeports ou visas dorés, peuvent créer un potentiel d'utilisation abusive comme moyen de dissimuler les actifs détenus à l'étranger dans le reporting selon la norme de déclaration commune OCDE / G20 (CRS).

C’est pourquoi, dans le cadre de ses travaux visant à préserver l’intégrité du CRS, l’OCDE a publié le 16 octobre les résultats de son analyse de plus de 100 régimes CBI / RBI proposés par les juridictions engagées dans le CRS, en identifiant ceux qui présentent potentiellement un risque élevé. risque pour l'intégrité de CRS.

L’ analyse de l’OCDE sur les passeports dorés

Le souci du poulpe par jan Langlo

directeur de l'association de banques privées suisses

Lorsqu’un poulpe est effrayé, il crache de l’encre.

Qu’en est-il de l’Organisation de Coopération et de Développement Economiques (OCDE pour les intimes),

dont l’influence est tentaculaire ?

Rapport de Transparency International et Global Witness 2018.

18:07 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 janvier 2019

Résidence fiscale: d'abord la loi interne

Dabord rechercher si il existe un domicile au niveau du droit interne

Si une convention bilatérale conclue en vue d'éviter les doubles impositions peut, en vertu de l'article 55 de la Constitution, conduire à écarter, sur tel ou tel point, la loi fiscale nationale, elle ne peut pas, par elle-même, directement servir de base légale à une décision relative à l'imposition. Par suite, il incombe au juge de l'impôt, lorsqu'il est saisi d'une contestation relative à une telle convention, de se placer d'abord au regard de la loi fiscale nationale pour rechercher si, à ce titre, l'imposition contestée a été valablement établie et, dans l'affirmative, sur le fondement de quelle qualification.

En suite rechercher l’application d’une convention même d’ office

Il lui appartient ensuite, le cas échéant, en rapprochant cette qualification des stipulations de la convention, de déterminer - en fonction des moyens invoqués devant lui ou même, s'agissant de déterminer le champ d'application de la loi, d'office - si cette convention fait ou non obstacle à l'application de la loi fiscale. Il en est ainsi à l'égard de toute convention ayant cet objet alors même qu'elle définirait directement les critères de la résidence fiscale à prendre en compte pour les besoins de son application.... ..

Conseil d’État 11 avril 2008 N° 285583 Aff Cheynel

conclusions de Mme Claire LANDAIS

A l’issue d’un examen de la situation fiscale personnelle de M. A et d’un contrôle de son activité commerciale d’intermédiaire de commerce dans le domaine international, l’administration a regardé l’intéressé comme ayant son domicile fiscal en France et l’a assujetti à des cotisations d’impôt sur le revenu au titre des années 1993 à 1995 alors qu’il estimait être domicilié en Belgique.

Le conseil a confirmé la position de l’administration en rappelant et en elargissant les principes d’application des traités fiscaux

11:54 Publié dans a secrets professionnels, Belgique, FOYERS FISCAUX, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa, Traités et renseignements | Tags : 11 avril 2008 n° 285583, domicile fiscal, traite fiscal franco belge | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 janvier 2019

Gain sur options ; plus values ou salaires ; d’abord le risque (CAA Versailles 22/01/2019)

D’abord l’analyse du risque et

D’abord l’analyse du risque et

ce quelque soit la disproportion entre la mise de depart et le gain effectivement réalisé

En clair nos magistrats ne veulent pas d’inégalité de traitement fiscal

entre la plus value réalisée par un boursicoteur et un salarié

si tous les deux sonr soumis un risque identique

CAA de Versailles, 3ème Chambre, 22/01/2019, 17VE00212,

- B...soutient toutefois, à juste titre, qu'il n'était aucunement prémuni contre le risque d'une perte totale de son investissement, ayant versé une somme de 15 000 euros qu'il n'avait pas l'assurance de récupérer, son intérêt de lever l'option et donc de ne pas perdre l'indemnité d'immobilisation, étant subordonné au constat que le taux de rentabilité interne de la société LBO France Gestion du groupe Interclean soit au moins égal à 35 %, taux dont l'administration ne démontre pas ni même ne fait valoir qu'il serait nécessairement atteint.

Par ailleurs, si le service soutient, que la mise de départ était infime, la seule circonstance invoquée mise en avant par l'administration tirée du caractère disproportionné du gain retiré de la levée de l'option d'achat des 194 663 actions acquises par . B...au prix d'un euro au regard de son investissement initial, n'est pas, en tout de cause, en soi de nature à démontrer l'absence d'un aléa suffisant caractérisant le risque économique pris.

Ainsi, quand bien même, l'option d'achat qui lui a été consentie n'était pas sans lien avec le contrat de travail de M. B...ainsi que le soutient le service, l'écart entre le prix de cession des actions et le prix fixé dans la convention du 27 juin 2007 pour la levée de l'option n'a pas le caractère d'un avantage en argent imposable dans la catégorie des traitements et salaires.

analyse de la situation desoosu

21:43 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

23 janvier 2019

Fraude fiscale aggravée : le dessous des cartes

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Le verrou de Bercy a fait couler beaucoup d’encre ces derniers mois

MAIS l'origine de la remise en cause du verrou est un référé de la cour des comptes officiellement publié dans la plus grande des discrétions un 13 aout 2013 ..

Certains voulaient le voir disparaître et reconnaitre le droit à chaque citoyen de porter plainte contre son voisin pour fraude fiscale

D’autres voulaient conserver le droit sacre de l administration de choisir ces victimes expiatoires

Or les procédures pénales de fraude fiscale sont des procédures extrêmement couteuses en hommes, en temps et avec surtout une perte du contrôle de la procédure par la DGFIP

II Les recommandations de la Cour des comptes pour lutter contre la fraude fiscale internationale (1 aout 2013)

En outre, la politique de répression pénale des services fiscaux est ciblée sur les fraudes faciles à sanctionner et non sur les plus répréhensibles. En 2008, près du tiers des plaintes visait des entrepreneurs du bâtiment.(note EFI d'ou le nom de maçon turc... )

En revanche, les dépôts de plainte visant les grandes entreprises ou des particuliers "à fort enjeu" sont extrêmement rares, les services fiscaux préférant passer par des transactions pour éviter une confrontation avec des contribuables dotés de conseils juridiques puissants. (Rapport page 13)

Quelle est l efficacité d’un inspecteur de bonne volonté devant une cohorte d’avocats payés à l’heure de présence et ce d’autant plus qu’un fonctionnaire a le droit de demander de changer de psote à tout moment ( cf les difficultés du parquet national financier)

Ainsi est née la pratique des poursuites pénales des maçons turcs révélées par les travaux de la cour des comptes

La position de la cour des comptes sur le verrou de bercy

"La fraude fiscale est le seul délit que les parquets ne peuvent poursuivre de façon autonome, s'étonne la Cour. Cette situation est aujourd'hui préjudiciable à l'efficacité de la lutte contre la fraude fiscale. Il apparaît désormais nécessaire d'ouvrir aux parquets le droit de poursuivre certaines fraudes complexes et de ne plus limiter leur action aux seuls faits de blanchiment de fraude fiscale."

Montant des droits et pénalités redressés au titre du contrôle fiscal

FRAUDE FISCALE : VERS DE NOUVELLES PRATIQUES (02.2017)

Les réflexions de Monsieur Robert GELLI, directeur des affaires criminelles et

de Monsieur Jean-Claude MARIN, Procureur général près la Cour de cassation

08:46 Publié dans Fraude escroquerie blanchiment, Police fiscale, VERROU DE BERCY | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 janvier 2019

Fraude fiscale aggravée ; un point sur la nouvelle procédure depuis la loi du 23 octobre

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

La loi contre la fraude fiscale du 23 octobre 2018 a notamment obligé l administration fiscale qui reste TOUJOURS seule maître du choix des contrôles fiscaux à dénoncer au procureur de la république certaines infractions fiscales dites graves c’est une souplesse dans la verrou de bercy

Attention le parquet conserve son droit de l'opportunité des poursuites

Le parquet pourra surtout élargir l’enquête fiscale maintenant devenue pénale pour rechercher, avec l’assistance des inspecteurs de police fiscale, les coauteurs et complices notamment les conseils en utilisant l’ensemble des techniques pénales de recherche des preuves et ce dans le cadre de l’enquête préliminaire pénale, procédure peu respectueuse des droits de la défense

|

L’article 36 II de la loi n° 2018-898 du 23 octobre 2018 Sans préjudice des plaintes dont elle prend l'initiative, l'administration est tenue de dénoncer au procureur de la République les faits qu'elle a examinés dans le cadre de son pouvoir de contrôle prévu à l'article L. 10 qui ont conduit à l'application, sur des droits dont le montant est supérieur à 100 000 € : 1° Soit de la majoration de 100 % prévue à l'article 1732 du code général des impôts (évaluation d’office suite à opposition à contrôle fiscal) 2° Soit de la majoration de 80 % prévue au c du 1 de l'article 1728, aux b ou c de l'article 1729, au I de l'article 1729-0 A ou au dernier alinéa de l'article 1758 du même code ; (découverte d’une activité occulte, d’abus de droit, de manœuvres frauduleuses, ou d’absence de déclaration de certaines sommes et certains actifs 3° Soit de la majoration de 40 % prévue au b du 1 de l'article 1728 ou aux a ou b de l'article 1729 dudit code, lorsqu'au cours des six années civiles précédant son application le contribuable a déjà fait l'objet lors d'un précédent contrôle de l'application des majorations mentionnées aux 1° et 2° du présent I et au présent 3° ou d'une plainte de l'administration. L'administration est également tenue de dénoncer les faits au procureur de la République lorsque des majorations de 40 %, 80 % ou 100 % ont été appliquées à un contribuable soumis aux obligations prévues à l'article LO 135-1 du code électoral et aux articles 4 et 11 de la loi n° 2013-907 du 11 octobre 2013 relative à la transparence de la vie publique, sur des droits dont le montant est supérieur à la moitié du montant prévu au premier alinéa du présent I. L'application des majorations s'apprécie au stade de la mise en recouvrement. Toutefois, lorsqu'une transaction est conclue avant la mise en recouvrement, l'application des majorations s'apprécie au stade des dernières conséquences financières portées à la connaissance du contribuable dans le cadre des procédures prévues aux articles L. 57 et L. 76 du présent livre. Lorsque l'administration dénonce des faits en application du présent I, l'action publique pour l'application des sanctions pénales est exercée sans plainte préalable de l'administration.

NOTA : Conformément à l'article 36 II de la loi n° 2018-898 du 23 octobre 2018, ces dispositions s'appliquent aux contrôles pour lesquels une proposition de rectification a été adressée à compter de la publication de la présente loi. c’est à dire depuis le 25 octobre 2018 |

commentaire de la Loi relative à la lutte contre la fraude

Par Catherine Cassan,Avocat associée

la poursuite pénale de la fraude fiscale en droit comparé

Un arrêt prémonitoire Cass Crim 27 juin 2018

Un comptable salarié a t il le droit de désobéir à un ordre de fraude

Je rappelle que l’immense majorité des avocats est favorable au verrou de Bercy et ce pour éviter la résurrection des dénonciations fiscales type vichy ou article 40 CPC

Ayant personnellement participé à des discussions en 1985 ; je peux témoigner que la DGFIP a notamment été très frileuse à la recherche des preuves par des procédures pénales du moins à l’époque

La rédaction de l’article L16B sur la visite domiciliaire en est un exemple

En fait le verrou de bercy a été assoupli, sous le contrôle de fait de la DGFIP, pour faire supporter par le budget de la justice les énormes couts de procédures souvent chronofages d’infractions fiscales graves et éviter que les poursuites sur la fraude fiscale ne se concentrent que les affaires de maçons turcs (dixit Mr directeur A...lire ce blog en 2013 et la cour des comptes )

LES NORMES CONSTITUTIONNELLES

EN MATIÈRE DE POURSUITE ET DE RÉPRESSION DE LA FRAUDE FISCALE 39

M. Éric DIARD et Mme Émilie CARIOU

- Les décisions QPC « M. Jérôme C. » et « M. Alec W. » du 24 juin 2016 39

- L’impossible condamnation pénale d’un contribuable déchargé de l’imposition pour un motif de fond par le juge de l’impôt 39

- La limitation de la répression aux fraudes les plus graves 39

- L’encadrement du cumul des sanctions 40

- La décision QPC « M. Karim B. » du 22 juillet 2016 : un « verrou » conforme à la Constitution 40

09:49 Publié dans Fraude escroquerie blanchiment, Les sanctions fiscales, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Police fiscale, VERROU DE BERCY | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 janvier 2019

le traité d'entraide pénale avec la suisse et les infractions fiscales (mise à jour)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

mise à jour pour actualité :

La position de Me Marc Béguin avocat à Genève

Entraide fiscale: le déshonneur n’empêche pas la guerre

XXXXXX

Convention européenne d'entraide judiciaire en matière pénale

Les réserves de la suisse ;

application du principe de spécialité

MAIS cette reserve n'est pas obligatoire ??!!!

La Suisse se réserve en outre le droit de n'accorder l'entraide judiciaire en vertu de la convention qu'à la condition expresse que les résultats des investigations faites en Suisse et les renseignements contenus dans les documents ou dossiers transmis soient utilisés exclusivement pour instruire et juger les infractions à raison desquelles l'entraide est fournie;

la position de l'office fédéral de la justice

Pas d' extension de l’entraide judiciaire

dans les cas d’infractions fiscales

Communiqués du conseil federal (29.08.2018 -)

Pas d’extension de l’entraide judiciaire en matière fiscale

Après avoir décidé de ne pas poursuivre la révision du droit pénal en matière fiscale, le Conseil fédéral renonce aussi à étendre l’entraide judiciaire en cas d’infraction fiscale. Une telle extension désavantagerait les autorités fiscales suisses par rapport aux autorités étrangères. Il a pris cette décision lors de sa séance du 29 août 2018.

notamment parce que la révision de loi représente une entreprise disproportionnée par rapport au gain que l’on peut en attendre. Les autorités étrangères qui mènent une procédure pour fraude fiscale ou pour soustraction d’impôt peuvent utiliser les données bancaires transmises dans le cadre d’une procédure d’assistance administrative ou de l’échange automatique de renseignements (EAR). Tout laisse donc supposer que la Suisse recevra peu de demandes d’entraide judiciaire dans ce domaine.

De plus, les mesures ordonnées en faveur d’une autorité étrangère au titre de l’entraide judiciaire doivent être autorisées par le droit suisse, notamment par le code de procédure pénale et la loi fédérale sur le droit pénal administratif. Sans révision du droit pénal en matière fiscale, une extension de l’entraide judiciaire s’écarterait de ce principe, au désavantage des autorités fiscales suisses : celles-ci devraient remettre aux autorités étrangères des données bancaires qu’elles ne peuvent pas demander dans le cadre d’une procédure fiscale suisse.

NOTE EFI attention au piège des poursuites pour blanchiment de fraude fiscale qui ne seraient pas couverte par le principe de specialite ????

Notre ami Alexis Favre nous avait informé en 2015 que l’Office fédéral de la justice interdit aux juges français de convoquer directement des banquiers suisses pour des motifs fiscaux.( cliquer)

conflit fiscal avec BERNE par Alexis Favre pdf

Un «rappel musclé» de la souveraineté helvétique et ce conformément à la convention européenne d’entraide pénale de 1959 ( cliquer )et aux articles 67 et 63 de la Loi fédérale sur l'entraide internationale en matière pénale cliquer

Convention européenne d'entraide judiciaire en matière pénale

Les réserves de la suisse ; application du principe de spécialité

La lettre de L’OFJ (BERNE)au ministère de la justice français

la circulaire de la chancellerie de 2010

Rapport d’activité 2017 Entraide judiciaire internationale

Jurisprudence sur le délit de blanchiment

Un avocat fiscaliste condamné pour blanchiment

Cour de cassation, criminelle, 16 janvier 2013, 11-83.689, Publié au bulletin

X X X X X

12:59 Publié dans a secrets professionnels, Perquisition civile (visite domiciliaire), Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Protection du contribuable et rescrit, Suisse | Tags : convention européenne d’entraide judiciaire en matière pénale du, principe de specialite | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 janvier 2019

Abus de droit : la comité peut il moduler la sanction de 80% ?

REDIFFUSION

Les derniers avis du comité des abus de droit viennent d’être publies cliquez

Les avis commentés par l'administration

> Rapport annuel 2017 > Rapport annuel 2016

> Rapport annuel 2015 > Rapport annuel 2014

> Rapport annuel 2013 > Rapport annuel 2012

Dans deux avis de 2016, Affaire n° 2016-12 ( Séance du 13 octobre 2016 (2) et 2016 24 ( Séance du 08 septembre 2016 ) le comité a donné un avis d’abus de droit sur le fond

Mais c’est une première il a donné sa position sur la pénalité de 80%

Affaire n° 2016-12 Le comité a t il le droit de refuser d’appliquer l’amende de 80%

L'avis 2016-12 correspond à une situation d'apport-cession classique dans laquelle le contribuable n'a fait usage des fonds perçus à des fins personnelles. De manière intéressante, le Comité, s'il confirme la qualification d'abus de droit compte tenu de l'absence de réinvestissement dans une activité économique, estime que, compte tenu des circonstances très particulières de l'espèce, il n'y a pas lieu d'appliquer la majoration prévue au b) de l'article 1729 du CGI. L'administration considère qu'un tel dégrèvement ne pourra être obtenu que par voie de demande de remise gracieuse.*

Dans l'avis 2016-24 le comité écarte l'application de la majoration prévue au b) de l'article 1729 du CGI. Il rappelle que le bref délai entre l'apport et la cession ne permet pas à lui seul de justifier le caractère abusif du montage et analyse le réinvestissement opéré, d'une part, au regard de ses modalités de financement (emprunt bancaire ou réinvestissement du produit de cession des titres apportés), et d'autre part, bien entendu, au regard de la nature du réinvestissement (au cas particulier, il s'agissait de biens immobiliers donnés en location, donc ne caractérisant pas un réinvestissement dans une activité économique).

Réponse de l administration

22:55 Publié dans Abus de droit :JP | Tags : abus de droit : la comité peut il moduler la sanction de 80% ? | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 janvier 2019

Expatrié: le guide fiscal du départ et de l'arrivée (HSBC 2018)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Mais n’oublions pas notre France

avec J FERRAT cliquer

Janvier 2018

L’enquête Expat Explorer organisée par HSBC est la plus grande enquête d'expatriés mondiale de ce type.

plus de 9.300 expatriés de 100 pays répondu à des questions ayant trait à leurs finances, qualité de vie .. Attention cette sympathique mais commerciale documentation est incomplète ; les prélèvements sociaux et prestations sociales ne sont pas pris en compte.

Living abroad can be both exciting and challenging.

Explore our tools to find out more about expat life.

Expat Country Guides Global Tax Navigator

Mise à jour DECEMBRE 2017

GUIDE JURIDIQUE DES FRANÇAIS A L ETRANGER

Préparer son expatriation par le MAE

Sommaire

I-Comment déterminer votre résidence fiscale

II-Quelles sont les formalités si votre domicile fiscal reste en France ?

III-Quelles sont les formalités si votre domicile fiscal ne reste pas en France ?

Mise à jour SEPTEMBRE 2017

Mise à jour octobre 2014

13:35 Publié dans exit tax, expatrié, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa | Tags : guide des francais a l etranger | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |