11 décembre 2018

Lieu d’imposition des revenus de créances immobilières : situation de l immeuble ou du bénéficiaire (CE 7.11.18 St Générale)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La question posée était de savoir si des profits de créances immobilières sont des revenus d’immeubles imposables dans l état de situation de l immeuble ou des revenus de capitaux mobiliers imposables dans l état du bénéficiaire (France )

Conseil d'État, 3ème - 8ème chambres réunies, 07/12/2018, 409229

la société Orpavimob qui a pour activité le rachat de créances immobilières et appartient au groupe fiscal intégré dont la Société Générale est la société tête de groupe,a acquis les créances détenues par des sociétés immobilières de droit belge sur la Commission européenne à raison de baux emphytéotiques que cette dernière avait conclus avec ces sociétés pour des immeubles situés à Bruxelles et aux pays bas et qu'elle avait estimés non-imposables en France.

A ce titre, la société Orpavimob a perçu, en lieu et place des sociétés bailleresses, les canons annuels versés par la Commission européenne.

Définition du mot canon emphytéotique

Sur la notion de revenus immobiliers au sens d'une convention

Conseil d'État, 3ème et 8èmessr, 01/10/2013, 351982 BNP Paribax

Les produits résultant d'opérations d'emprunt et de swap réalisées en vue de l'acquisition par une société française d'un bien immobilier situé à Londres ne peuvent être regardés comme des revenus immobiliers au sens de l'article 5 de la convention fiscale franco-britannique du 22 mai 1968, dès lors qu'ils ont été réalisés à l'occasion et dans le cadre d'opérations à caractère financier et qu'ils ne proviennent pas de l'exploitation de l'immeuble en cause. Par suite, les stipulations de cet article ne font pas obstacle à la réintégration de ces produits dans les résultats imposables en France de cette société.

conseil d'État, 9ème / 10ème SSR, 12/03/2014, 352212 Société DGFP Zeta,

Il résulte des dispositions du I de l'article 209 et de l'article 38 du code général des impôts, dans leur rédaction applicable à l'année 1996, que les gains ou pertes de change associés aux cessions d'éléments quelconques de l'actif, qui constituent une composante de la plus-value ou moins-value réalisée, sont pris en compte pour la détermination du résultat de l'exercice imposable en France, sous réserve de l'application des stipulations d'une convention fiscale bilatérale destinée à éviter les doubles impositions.

2) Aucune stipulation de la convention franco-japonaise du 27 novembre 1964 ne permet de distinguer les écarts de conversion résultant de l'aliénation d'un bien immobilier des autres profits provenant de l'aliénation de ce bien. Par suite, les gains de change associés à la cession d'un bien immobilier sont, en vertu des stipulations de l'article 5 de cette convention, imposables, comme les autres profits provenant de cette aliénation, dans l'Etat contractant où ces biens sont situés.

Position de la société générale

Position de l administration

Position de conseil d état

Analyse deu conseil d état

06:50 Publié dans plus values immobilières des non residents, Plus values immobilières des particuliers | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 décembre 2018

rétroactivité de la loi fiscale et confiance légitime /l'aff VIVENDI ( CE 25 octobre 2017)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

rediffusion

Sur la rétroactivité d’une loi fiscale et la Convention EDH

Sur la rétroactivité d’une loi fiscale et la Convention EDH

L’arrêt EPI CE plénière 9 MAI 2012

Rétroactivité et confiance légitime QPC 5/12/2014 suite

Les tribunes sur la rétroactivite

mise à jour octobre 2017

Un agrément ne peut pas être rétroactivement annulée par une loi sauf motif d’intérêt général

Conseil d'État, 3ème, 8ème, 9ème et 10ème chambres réunies, 25/10/2017, 403320,

analyse du CE

M. Edouard Crépey, rapporteur public

Par une décision du le Conseil d'Etat confirme, dans une affaire attendue, les juges du fond ayant reconnu l'espérance légitime dont la société Vivendi pouvait se prévaloir au titre de l'agrément accordé par l'Etat au titre du régime du bénéfice mondial consolidé.

Le Conseil d'Etat constate d'abord l'existence d'une espérance légitime devant être regardée comme un bien au sens des stipulations de l'article 1er du premier protocole additionnel à la convention européenne de sauvegarde des droits de l'homme et des libertés fondamentales.

Fiscalité et Convention européenne des droits de l’homme

maj septembre 2018

Le Conseil d'Etat confirme ensuite l'arrêt de la CAA en tant qu'il observe l'absence de motifs d'intérêt général susceptibles de justifier l'atteinte ainsi portée aux droits patrimoniaux de la société Vivendi:

le ministre de l'économie et des finances avait à Vivendi un agrément le 22 août 2004 pour une durée de cinq ans pour bénéficier du régime du bénéfice mondial consolidé prévu par les dispositions alors en vigueur de l'article 209 quinquies du code général des impôts. Cet agrément a été renouvelé par une décision du 13 mars 2009, pour la période du 1er janvier 2009 au 31 décembre 2011. La société Vivendi a souscrit le 30 novembre 2012 une déclaration de bénéfice mondial consolidé au titre de l'exercice clos le 31 décembre 2011 et a demandé la restitution de la créance sur le Trésor apparaissant sur cette déclaration, pour un montant de 366 196 888 euros. Cette demande a été rejetée par l'administration fiscale, au motif que la loi du 19 septembre 2011 de finances rectificative pour 2011 avait limité le bénéfice de ce régime aux bénéfices " réalisés au titre des exercices clos avant le 6 septembre 2011 ". Le ministre de l'économie et des finances se pourvoit en cassation contre l'arrêt du 5 juillet 2016 par lequel la cour administrative d'appel de Versailles a rejeté son appel contre le jugement du tribunal administratif de Montreuil du 6 octobre 2014 qui a accordé à la société Vivendi la restitution de la somme de 365 937 641 euros.

la question juridique reposait sur l'existence d'une espérance légitime de l 'agrément fiscal devant être regardée comme un bien au sens des stipulations de l'article 1er du premier protocole additionnel à la convention européenne de sauvegarde des droits de l'homme et des libertés fondamentales

|

Ministre ayant délivré à une société l'agrément lui permettant de bénéficier du régime du bénéfice mondial consolidé pour une durée initiale de cinq ans et l'ayant ensuite renouvelé pour une période de trois ans, en contrepartie d'engagements de sa part tenant notamment à la réalisation d'investissements, au maintien de l'activité de plusieurs centres d'appels en France ainsi qu'à la création d'emplois sur le territoire national, et sans que la société ne puisse renoncer aux effets de l'agrément pendant toute sa durée de validité. Contestation du refus opposé par le ministre à la demande présentée par la société tendant à la restitution de la créance sur le Trésor apparaissant sur sa déclaration de bénéfice mondial consolidé au titre de l'exercice clos le 31 décembre 2011, au motif que la loi du 19 septembre 2011 avait limité le bénéfice de ce régime aux exercices clos avant le 6 septembre 2011.... ,,Compte tenu des caractéristiques particulières de l'agrément en cause, en sollicitant, dans les conditions rappelées ci-dessus, le bénéfice du régime du bénéfice mondial consolidé, la société escomptait en retirer un gain fiscal et la suppression de ce régime ne pouvait être anticipée à la date de délivrance de l'agrément. Cette délivrance permettait ainsi à la société d'espérer bénéficier, sur l'ensemble de la période couverte par l'agrément, y compris l'exercice clos le 31 décembre 2011, de gains fiscaux attachés au maintien du régime du bénéfice mondial consolidé. Dès lors, la société pouvait se prévaloir d'une espérance légitime devant être regardée comme un bien au sens des stipulations de l'article 1er du premier protocole additionnel à la convention européenne de sauvegarde des droits de l'homme et des libertés fondamentales. |

mise à jour mai 2017

14:21 Publié dans Protection du contribuable et rescrit, Rétroactivité fiscale | Tags : rétroactivité de la loi fiscale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 décembre 2018

O FOUQUET Sécurité fiscale et Fraude fiscale 'novembre 2013 (rediffusion )

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La Fondation internationale de finances publiques

a organisé un colloque le 15 novembre 2013 au Sénat

sur le thème

« Crise des finances publiques et évasion fiscale »

Notre ami O FOUQUET nous a autorisés à diffuser son intervention novatrice sur le thème de la sécurité juridique et fiscale

Il a notamment insisté sur le fait que contrairement aux idées reçues, la sécurité fiscale et la lutte contre la fraude et l’évasion fiscale sont parfaitement compatibles. A cet égard il a déploré l’instabilité fiscale qui conduit à complexifier le système fiscal français et à introduire davantage d’inégalités entre les contribuables.et ce dans le cadre de son rapport de 2009

Le rapport 2009 Fouquet :

Accroître la sécurité juridique en matière fiscale cliquer

SECURITE FISCALE ET FRAUDE FISCALE

par O FOUQUET cliquer

« reviens Cambacerès, ils sont devenus fous ! »

qui était cambaceres ?.

Ce Colloque franco québécois a été organisé par Michel Bouvier, Professeur à l’Université de Paris 1 Panthéon-Sorbonne, Président de l’Association pour la Fondation Internationale de Finances Publiques (FONDAFIP qui a rappelé que la question de l’évasion fiscale au sens large renvoie aussi bien à celle de l’équilibre budgétaire qu’à celle de la justice fiscale.

L’Ambassadeur du Canada en France, Lawrence Cannon, a rappelé les risques que la crise de 2008

09:36 Publié dans aa O Fouquet, Les sanctions fiscales, perquisition fiscale et penale fiscale | Tags : o fouquet securite fiscale et fraude fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 décembre 2018

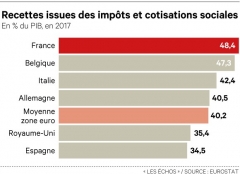

Prélèvements obligatoires : France N°1 (EUROSTAT 28.11.18 et OCDE 5.12.18)

Note EFI chaque organisme a sa propre définition MAIS aucun ne montre

les contreparties de ces PO notamment en France pays dans lequel les PO sociaux représentent plus de la moitie (>500MM€)des PO totaux et ce depuis 1945 notamment à cause ou grâce – à chacun de vous de choisir - au principe de l universalité des prestations sociales

INSEE

Les prélèvements obligatoires en France vus par l’INSEE

OCDE

les statistiques de l OCDE (5.12.18)

Les recettes fiscales des économies avancées, dont les impôts sur les sociétés et sur la consommation représentent une part croissante, ont continué d’augmenter selon les Statistiques des recettes publiques 2018 de l’OCDE. Le ratio impôts-PIB a légèrement progressé en moyenne dans la zone OCDE en 2017 pour se hisser à 34.2 % contre 34.0 % en 2016.

Statistiques des recettes publiques 2018 Comparaison par pays

Tax structure of France compared to the OECD average

Note ETI attention pour l’ocde la CSG (120MM€) est considérée comme une taxe d état et non comme une cotisation sociale

EUROSTAT

L’agence européenne EUROSTAT a publié le 28 novembre kes comparaisons des prélèvements obligatoires dans l’Europe des 28

La France a la pression fiscale la plus forte d'Europe PAR Renaud Honoré

Structure of tax revenue, by main tax category, 2017

Mais cette étude doit etre aussi comparée à la répartition des PO : plus de la moitié de ceux-ci est utilisée pour la répartition faite par nos organismes sociaux

La comparaison établie par Performance publique

Une nouvelle fois, le rapport est établi en anglais la seule langue officielle de cet organisme finance par les contribuables francais ???

Le ratio global des impôts sur le PIB, soit la somme des impôts et des cotisations sociales nettes en pourcentage du produit intérieur brut, s'est établi à 40,2% dans l'Union européenne (UE) en 2017, soit une augmentation par rapport à 2016 (39,9%). Dans la zone euro, les recettes fiscales ont représenté 41,4% du PIB en 2017, en légère hausse

Le ratio recettes fiscales/PIB varie sensiblement d'un État membre à l'autre, la part des impôts et cotisations sociales en pourcentage du PIB en 2017 étant la plus élevée en France (48,4%), en Belgique (47,3%) et au Danemark (46,5%), suivis de la Suède (44,9%), de la Finlande (43,4%), de l'Autriche et de l'Italie (42,4% chacun) ainsi que de la Grèce (41,8%). l'opposé, l'Irlande (23,5%) et la Roumanie (25,8%), devant la Bulgarie (29,5%), la Lituanie (29,8%) et la Lettonie (31,4%) ont enregistré les ratios les plus bas.

Pour la troisième année consécutive, la France affiche le plus haut niveau de taxation en 2017, selon les données publiées par Eurostat mercredi. L'année dernière, les recettes fiscales (impôts, taxes et cotisations) ont pesé 48,4 % du PIB dans l'Hexagone, contre 47,3 % en Belgique et 46,5 % au Danemark, les deux autres pays sur le podium.

18:32 Publié dans Détermination du resultat, ETABLISSEMENT STABLE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Les Entretiens du Conseil d'État : La fiscalité internationale à réinventer ? Les videos

Les Entretiens du Conseil d'État en droit public économique :

Les Entretiens du Conseil d'État en droit public économique :

La fiscalité internationale à réinventer ?

Colloque organisé par les sections des finances, des travaux publics et du rapport et des études, le vendredi 30 novembre 2018, de 9h30 à 17h00 au Conseil d’État.

La fiscalité internationale à réinventer ?

Retrouvez en vidéos le colloque et les interviews des participants ›

L’introduction du colloque par Bruno Lasserre, vice-président du Conseil d’État,

LA GOUVERNANCE DE LA FISCALITE INTERNATIONALE

Jean Gaeremynck, président de la section des finances du Conseil d'État,

LA CRISE DES STANDARTS DE LA FISCALITE INTERNATIONALE

Philippe Martin, président de la section des travaux publics du Conseil d'État,

LA DIVERSIFICATION DES REGLES ANTIEVASION

Florence Deboissy, professeur à l'université de Bordeaux,

CONCLUSION DES DEBATS SYNTHESE DE JACQUES SASSEVILLE

LIRE AUSSI

le sommaire de ce rapport de 165 pages

A LIRE AUSSI LA DOUBLE EXONÉRATION C EST FINI

par l’équipe d'EFI

La convention BEPS ocde anti évasion fiscale (JO 13/07 2018)

14:37 Publié dans Formation EFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 décembre 2018

Un fonctionnaire de l’ocde est il soumis à la CSG sur les revenus de son patrimoine avis CE 12.11.18

Sans préjudice de la solution applicable aux fonctionnaires des institutions européennes, un fonctionnaire international soumis, en vertu d'une convention internationale, à un régime spécifique de protection sociale et exclu, en vertu de la même convention, du régime français de sécurité sociale, reste, à défaut de dispositions spécifiques y faisant explicitement obstacle dans les accords internationaux conclus entre la France et son organisation internationale, assujetti aux contributions sociales instituées par les dispositions des articles 1600-0 C, 1600-0 G, 1600-0 F bis, 1600-0 S du code général des impôts (CGI) et de l'article L. 14 10-4 du code de l'action sociale et des familles (CASF) et assises sur ses revenus du patrimoine. (

Conseil d'État, 10ème - 9ème chambres réunies, 12/11/2018, 422205

Il en est ainsi des agents et anciens agents de l'OCDE dans la mesure où ils n'entrent pas dans le champ d'application du règlement (CE) n° 883/2004 du Parlement européen et du Conseil du 29 avril 2004 et où aucune stipulation des accords internationaux qui régissent leur régime spécifique de protection sociale ne fait obstacle à ce que les revenus du patrimoine perçus en France par ces agents et anciens agents soient soumis à ces prélèvements.

S’agissant de personnes relevant d'un régime de sécurité sociale d'un Etat tiers

à l'Union européenne,

Cons. const., 9 mars 2017, n° 2016-615 QPC

CE, 5 mars 2018,,, n° 397881, inédite au Recueil.

19:18 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Attractivité de la France auprès des entreprises étrangères (Ipsos et AMAFI 11.18)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Il est encore trop tôt pour tirer un bilan de la réforme de la fiscalité du capital votée fin 2017 ,mais les premiers comparatifs européens témoignent d'un regain d'attractivité de la France.

La France plus attractive auprès des entreprises étrangères notamment pour le financement des entreprises

Analyse du PLF 2019 par le SENAT

LE RAPPORT IPSOS

18 mois après l’élection présidentielle de 2017, la treizième édition des Etats de la France se déroule à un moment crucial pour évaluer l’impact des débuts du quinquennat d’Emmanuel Macron.

la treizième édition des Etats de la France

Alors que la vague de 2017 se caractérisait par une montée très marquée de l’optimisme, le contexte général a fortement changé en un an. Les indicateurs macro-économiques moins favorables ont conduit à un retour du pessimisme des Français et les nombreuses affaires et polémiques qui ont émaillé ces derniers mois ont provoqué une montée du scepticisme vis-à-vis de la volonté de rupture incarnée par Emmanuel Macron durant sa campagne envers les pratiques politiques traditionnelles. La vague de 2018 permet donc de dresser un premier bilan solide de l’action présidentielle après plus d’un an au pouvoir.

L’image de la France auprès des responsables d’entreprises étrangères a connu un véritable tournant dans la foulée de l’élection d’Emanuel Macron, et cette dynamique positive s’est poursuivie et amplifiée au cours de l’année écoulée. Alors qu’en 2016, seul 27% estimaient que leurs sièges mondiaux avaient une image positive de la France, ce chiffre a fortement augmenté à la suite de l’élection présidentielle (44% en 2017) et est même désormais majoritaire (67%), ce qui constitue une impressionnante progression de 40 points en deux ans et de 23 points par rapport à l’automne 2017.

Les prélèvements fiscaux et sociaux en France et en Allemagne

MAIS POUR LE PARTICULIER

Vive le temps libre. A bas le travail

Comparaison internationale de la charge fiscale (source OCDE )

80 % des individus ont un taux marginal se situant entre 44 % et 73 %

en France en 2014

La pression sociale et fiscale réelle du salarié moyen au sein de l'UE ...

LE RAPPORT AMAFI

Le rapport de L'Association française des marchés financiers (Amafi)

Le résumé par Ingrid Feuerstein

Il est encore trop tôt pour tirer un bilan de la réforme de la fiscalité du capital votée fin 2017 ,

mais les premiers comparatifs européens témoignent d'un regain d'attractivité de la France.

Taux marginaux d imposition en Europe

Taxation trends in the European Union, European commission, éd. 2018 :

07:46 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

02 décembre 2018

Coup d accordéon et plus value ou moins value de cession par un particulier et par un entreprise (CE 28.11.18 )

Pour déterminer la plus de cession d’action, le contribuable peut il inclure dans son prix de revient le prix d’acquissions des valeurs qui ont été parla suite annulées par réduction de capital

Pour déterminer la plus de cession d’action, le contribuable peut il inclure dans son prix de revient le prix d’acquissions des valeurs qui ont été parla suite annulées par réduction de capital

Pour un particulier Le conseil d état refuse

Conseil d'État, 8ème - 3ème chambres réunies, 28/11/2018, 417875

- B...a acquis, le 10 avril 2000, 4 782 des 20 000 actions de la société anonyme Numilog.com pour un prix total de 72 900 euros. L'assemblée générale extraordinaire de cette société a, le 14 février 2003, décidé de réduire à zéro son capital social en annulant les actions détenues par ses actionnaires par imputation des pertes constatées à la clôture de son exercice clos le 31 décembre 2001, sous la condition suspensive d'une augmentation de son capital de 103 000 euros, via l'émission de 10 300 actions nouvelles, d'une valeur unitaire de 10 euros. M. B...a procédé, sans bénéficier d'un droit préférentiel de souscription, à l'acquisition le 14 février 2003 de 2 100 de ces actions nouvelles, suivie, entre 2003 et 2007, de l'acquisition de 7983 actions supplémentaires. Le 28 mai 2008, il a cédé ses 10 083 actions.

A l'issue d'un contrôle sur pièces, l'administration a remis en cause le montant de la plus value qu'il avait déclarée au titre de cette cession, au motif qu'il avait à tort ajouté au prix d'acquisition des titres cédés les sommes qu'il avait acquittées pour l'acquisition, le 10 avril 2000, des 4782 titres annulés le 14 février 2003

Il résulte des articles 150-0 A et 150-0 D du CGI) que la plus-value résultant d'une cession de titres entrant dans leur champ, soumise à l'impôt sur le revenu dans la catégorie des plus-values de particuliers, est déterminée par différence entre le prix de cession de ces titres, le cas échéant diminué des frais inhérents à la cession, et leur prix d'acquisition, éventuellement augmenté des frais et taxes acquittés à cette occasion, sans qu'il y ait lieu d'ajouter à ce prix d'acquisition, dans l'hypothèse où les titres cédés ont été acquis par le contribuable à l'occasion d'une augmentation de capital de la société émettrice consécutive à une réduction de ce même capital par annulation de titres, les sommes que l'intéressé avait acquittées pour acquérir des titres annulés.

Pour une entreprise soumise a l’ IS ou au BIC Le conseil d état accepte

Les affaires PREDICA et FAUVERNIER

01:00 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2018

Succession en Europe ; les nlles règles CIVILES à compter du 18 août 2015

Pour recevoir la lettre inscrivez-vous en haut à droite

MISE A JOUR JANVIER 2019

Successions transfrontalières

Le droit fiscal

ATTENTION le droit fiscal international est souvent totalement indépendant des règles du droit civil

MISE A JOUR MARS 2016

Circulaire du 25 janvier 2016 CLIQUEZ de présentation des dispositions du règlement (UE) n° 650/2012 relatif à la compétence, la loi applicable, la reconnaissance et l’exécution des décisions, et l’acceptation et l’exécution des actes authentiques en matière de successions et à la création d’un certificat successoral européen

Site internet sur le droit des successions de 27 pays de l’UE ...

Mutations à titre gratuit de meubles ou d'immeubles les BOFIP

Succession internationale: lieu d'imposition

Le droit civil

Le Parlement Européen a voté le 4 juillet 2012 un règlement d’harmonisation du Droit des successions, qui sera applicable le 18 août 2015.

Règlement (ue) no 650/2012 du parlement européen et du conseil du 4 juillet 2012 relatif à la compétence, la loi applicable, la reconnaissance et l'exécution des décisions, et l'acceptation et l'exécution des actes authentiques en matière de successions et à la création d'un certificat successoral européen

|

ATTENTION AU RÉGIME MATRIMONIAL Convention du 14 mars 1978 sur la loi applicable aux régimes matrimoniaux Quelle est la loi applicable pour les ressortissants de l’UE La loi n° 97-987 du 28 octobre 1997 a modifié le Code civil pour l'adapter aux dispositions de la Convention de La Haye et organiser la publicité du changement de régime matrimonial obtenu par application d'une loi étrangère. |

Ces trusts étrangers tout-puissants qui défient la Suisse

Succession 50 questions pratiques

Analyse rapide du règlement

Sauf disposition contraire du présent règlement, la loi applicable à l'ensemble d'une succession est celle du pays dans lequel le défunt avait sa résidence habituelle au moment de son décès.

Une personne peut choisir comme loi régissant l'ensemble de sa succession la loi du pays dont elle possède la nationalité au moment où elle fait ce choix ou au moment de son décès. Une personne ayant plusieurs nationalités peut choisir la loi de tout pays dont elle possède la nationalité.

Il n’a vocation à s’appliquer qu’aux successions ayant des incidences transfrontalières.

La volonté du législateur européen est :

- De régir l’ensemble de la succession de façon globale,

- D’uniformiser les règles de successions jusque là applicable, permettre un règlement de la succession plus rapide et efficace,

- De s’appliquer de façon la plus large possible, c’est-à-dire que le règlement a vocation à s’appliquer même si la succession concerne des États non européens, appelés « États tiers », ou des pays européens non participants au règlement ( Royaume-Uni, Irlande, Danemark).

Le règlement désigne une seule loi applicable à la succession : la loi qui sera compétente pour régler la succession sera la loi de « l’Etat dans lequel le défunt avait sa résidence habituelle au moment de son décès. » (Article 21 du règlement). Cette loi ainsi désignée est reconnue, à l’égard de tous les pays liés par le règlement, seule compétente pour régler l’ensemble de la succession (en quelques lieux que se trouvent les biens appartenant au défunt).

Toutefois, le défunt a la possibilité de désigner clairement par écrit sa loi nationale, qui se substituera ainsi à la loi de la dernière résidence habituelle. Ceux disposant de plusieurs nationalités pourront choisir l’une de ses lois nationales.

La loi de la dernière résidence principale unique, ou la loi nationale unique choisie par le défunt aura vocation à régler notamment, les droits successoraux auxquels pourront prétendre les héritiers, le conjoint ou les bénéficiaires d’un testament, la détermination de leurs parts respectives, la capacité de succéder, le transfert des biens, droits et obligations dépendant de la succession, les pouvoirs des héritiers, des administrateurs, la responsabilité des bénéficiaires de la succession à l’égard des dettes de la succession, le partage successoral.

Le règlement reconnaît largement la validité en la forme des testaments, dans la mesure où ceux-ci ont été faits conformément à des dispositions de fond de nombreuses lois : soit celle de la nationalité du testateur, soit celle où il avait son domicile ou sa résidence habituelle, soit celle du lieu où il possède un bien immobilier, soit celle au moment où il l’a écrit, soit celle au moment de son décès. Tout est fait pour valider la forme du testament.

Le règlement invite l’Etat de la loi successorale qui sera compétente à reconnaître des droits réels (par définition, qui portent sur une chose, par opposition aux droits personnels qui concernent la personne) qui n’existent pas dans son pays en l’adoptant à un droit équivalent qui existe dans son pays. Par exemple, si la loi française est compétente, elle devra ranger le trust, qu’elle ne connaît pas, dans une catégorie juridique française connue : testament, donation, fiducie …

15:41 Publié dans aa SUCCESSION internationale, aa TRUST ; REGIME FISCAL ET JURIDIQUE, SUCCESSION et donation, TRUST et Fiducie | Tags : successions internationales | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Discrimination à rebours ( QPC 03.02.16° aff METRO HOLDING avec note FOUQUET

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Discrimination à rebours : Fouquet sur la QPC du 03.02.16 aff METRO HOLDING

Cession d’un autocontrôle donc sans droit de vote :

le produit est il exclu du régime des sociétés mères ?

une discrimination à rebours est elle constitutionnelle ??

Des actions d’autocontrôle –donc sans droit de vote en vertu du code de commerce- peuvent t elles bénéficier du régime des sociétés mères cad de l’exonération des dividendes

LA DISCRIMINATION A REBOURS par OLIVIER FOUQUET

NOUVEL OUTIL DE CONTROLE DU CONSEIL CONSTITUTIONNEL ?

Les 7 questions soulevées par O Fouquet

Par Olivier FOUQUET, Président de Section (h) au Conseil d’Etat

Note EFI cet article a été écrit par notre ami à tous O Fouquet spécialement pour les 7000 amis d’EFI

IL est donc LUI LIBRE DE TOUTE REPRODUCTION sous la seule réserve de citer l’auteur

la discrimination à rebours vue par la DGFIP (§110 et 130) °

le renvoi devant le conseil constitutionnel

QPC / l’obligation du droit de vote interdit en cas d’autocontrôle pour les filiales françaises et non pour les filiales étrangères est elle constitutionnelle ?

Conseil d'État 8ème et 3ème ssr N° 367256 12 novembre 2015

LA DÉCISION DU CONSEIL CONSTITUTIONNEL DU 3 FÉVRIER 2016

Décision n° 2015-520 QPC Communiqué de presse

Commentaire

Dans une décision en date du 3 février 2016, le Conseil constitutionnel censure pour la première fois une discrimination à rebours (= traitement fiscal applicable aux situations communautaires plus favorable que celui applicable aux situations purement internes) sur le fondement des principes d'égalité devant la loi et devant les charges publiques (art. 6 et 13 de la DDHC):

10. Considérant qu'en édictant une condition relative aux droits de vote attachés aux titres des filiales pour pouvoir bénéficier du régime fiscal des sociétés mères, le législateur a entendu favoriser l'implication des sociétés mères dans le développement économique de leurs filiales ; que la différence de traitement entre les produits de titres de filiales, qui repose sur la localisation géographique de ces filiales, est sans rapport avec un tel objectif ;

qu'il en résulte une méconnaissance des principes d'égalité devant la loi et devant les charges publiques ; que le b ter du 6 de l'article 145 du code général des impôts doit être déclaré contraire à la Constitution

Régime mère fille ; les 6 modifications (art 29 LFR 15 )

x x x xx

La CAA de Versailles N° 11VE03279 29 janvier 2013 Aff METRO a jugé par la négative et a donc confirmé la position de l’administration

15:23 Publié dans aa O Fouquet, holding,société mère | Tags : discrimination à rebours ( ce 03.02.16° aff metro holding avec | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Les statistiques officielles du contrôle fiscal 2017

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

L’article 66 de la loi de finances pour 1976 prévoit que les résultats du contrôle fiscal sont publiés en annexe du fascicule des voies et moyens.

Comme les années précédentes, le bilan de l’action menée par les services en 2017 en matière de lutte contre la fraude fiscale est donné dans le présent document. Il traite successivement :

des résultats des opérations de contrôle ;

du recouvrement des impositions émises ;

des poursuites pénales

des plaintes pour escroquerie fiscale ;

des procédures d’opposition à fonction

Les résultats du contrôle fiscal 2017

plainte pour fraude fiscale.pdf

Le dossier sur les depenses fiscales

En 2017, la présence en contrôle externe est en légère baisse : 47 900 opérations ont été réalisées contre 48 871l’année précédente et 52 337 en 2012.

Cette évolution s’explique, notamment, par le repositionnement de vérificateurs sur des missions de pilotage et de support afin d’apporter les expertises nécessaires sur les dossiers les plus complexes et d’accroître la qualité des investigations

le nombre de versificateurs serait toujours « officiellement depuis de nombreuses années de 4500 agents plein temps

mais le contrôle est toujours majoritairement centré sur des opérations à faibles enjeux budgétaires et ce conformément à la traditionnelle politique du maillage territorial et économique fiscal large ?politique initiée il y une bonne quarantaine d’années et ce sans prendre en conséquence les enjeux budgétaires actuels .

Cette politique serait en cours d’assouplissement discret grâce notamment à nos robots de data et de word mining et à Tracfin qui ne signalerait que les affaires superieures à 1M€.la question politique est de savoir si le controle fiscal doit être démocratique pour tous ou ciblé financièrement ou les deux ????

|

Le répartition du contrôle fiscal externe 47 900 contrôles externes pour un montant de 7 709 579 mise en recouvrement

Par ailleurs les montants rectifiés proviennent pour 44,2 % de la vérification de grandes entreprises (chiffre d'affaires supérieur à 152,4 millions d'euros pour les entreprises de vente ou 76,6 millions d'euros pour les prestataires de service). au total 6453 Contrôles (13% ) ont rapporte 83% des droits rappeles |

l’instar du contrôle fiscal externe, le contrôle sur pièces (CSP) évolue vers une démarche davantage fondée sur la sélectivité des dossiers à contrôler à partir d’une analyse des zones d’enjeux et de risques pour assurer une couverture harmonieuse et équilibrée du tissu fiscal. L’objectif est de mieux détecter les dossiers frauduleux présentant des enjeux importants en vue notamment de la programmation du contrôle fiscal externe, tout en continuant, le cas échéant, à rectifier rapidement du bureau les situations qui le permettent

La réduction du nombre d’opérations résulte également de la politique d’allègement des objectifs quantitatifs des directions nationales et spécialisées en contrepartie d’une amélioration de l’aspect qualitatif des contrôles et d’une plus grande concentration des opérations de contrôle sur les affaires les plus complexes et présentant des enjeux financiers.

Pour 2018, la montée en puissance des procédures courtes (examen de comptabilité, instruction sur place des demandes de remboursement de crédit de TVA)doit permettre de multiplier les points d’impact.

Le montant global des sommes recouvrées est en baisse en 2017, compte tenu de la diminution des sommes recouvrées au titre de la procédure de régularisation des avoirs détenus à l'étranger non déclarés. Après plus de quatre années d'activité, le STDR et les pôles de régularisation ont traité en 2017 des dossiers avec des enjeux financiers moindres.

|

(en millions d’euros) |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

Variation 2016/2017

|

|

Montant des encaissements du contrôle externe et interne(hors STDR) |

9002 |

9 951 |

8 521 |

9 590 |

8 612 |

8077 |

-6,2 % |

|

Encaissements du STDR |

0 |

116 |

1 914 |

2 654 |

2 476 |

1 16 |

-46,8 % |

|

Montant total des encaissements |

9002 |

10067 |

10435 |

12243 |

11088 |

9393 |

-15,3 % |

10:39 Publié dans Fraude escroquerie blanchiment, observatoire fiscal, Politique fiscale, Rapports, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |