22 octobre 2025

Droit de contrôle de l'administration sur les déficits antérieurs reportables issus d’exercices prescrits CE 5 juillet 2023, n° 464928 conc VICTOR

patrickmichaud@orange.fr

Le Conseil d’État confirme la possibilité pour l’administration, lors du contrôle d’un exercice, de vérifier l’existence et le montant des déficits issus d’exercices antérieurs prescrits, y compris lorsque ceux-ci n’ont pas été imputés sur le résultat de l’exercice vérifié, mais placés en report déficitaire

Conseil d'État N° 464928 8ème - 3ème chambres réunies 5 juillet 2023

Lorsque l'administration procède au contrôle fiscal d'une entreprise au titre d'un exercice, elle est fondée à exercer son pouvoir de contrôle et de rectification sur l'existence et le montant du déficit reportable, issu d'exercices antérieurs, même prescrits, dont cette entreprise déclare disposer à la clôture de l'exercice vérifié,

alors même que ce déficit, qui n'a pas été imputé sur les bénéfices de cet exercice, est seulement susceptible d'affecter le résultat d'exercices ultérieurs par la voie du report déficitaire.

Le contribuable peut, dans une telle hypothèse, contester par voie de réclamation contentieuse, en application du deuxième alinéa de l'article L. 190 du livre des procédures fiscales (LPF), la réduction par l'administration du montant de son déficit reportable.

L’administration est fondée à remettre en cause le déficit d’un exercice prescrit lorsque ce déficit, reporté sur les années suivantes, a influencé le résultat d’exercices non prescrits (BOFiP-CF-IOR-60-40-10-§ 110-15/12/2021).

Elle peut également vérifier les résultats des exercices suivants, même bénéficiaires et couverts par la prescription, dès lors que, pour les bénéfices n’ayant pas totalement absorbé le déficit initial, ces exercices ont présenté, sur le plan fiscal, un solde déficitaire. Cependant, aucune imposition ne peut être établie au titre des exercices prescrits (BOFiP-IS-DEF-10-20-§ 290-03/06/2013).

Le délai dont dispose l'administration, en application de l'article L. 169 du livre de procédures fiscales (LPF) pour vérifier l'existence et la quotité d'un déficit court ainsi de l'exercice sur les résultats duquel le déficit a été imputé et non point de l'exercice au cours duquel il a pris naissance.

En outre, selon la cour administrative d'appel de Paris, l’administration est en droit de vérifier l’existence et le montant des déficits réalisés au cours d’exercices prescrits même si ceux-ci n’ont pas été imputés sur des exercices non prescrits compte tenu de la situation déficitaire de la société contrôlée (CAA Paris 13 avril 2022, n° 19PA01644 ;

11:28 | Tags : controle des deficits prescripts | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Aff Briquet Dupont le CE confirme les prix de transfert ( CE 5 juillet 23 Con VICTOR

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

patrickmichaud@orange.fr

Le conseil d état vient de confirmer que le montage classique « d optimisatiion fiscale (- société francaise filiale d’une BV des pays bas détenant la société de commercialisation de hong kong largement conseillé il y a une trentaine d’année était un système de prix de transfert Cependant cette deciosn ne s’applique que pour les exercices vérifiés et le contribuable a pu donc bénéficier de sa structure pour les années postérieures

certains commencent à estimer que cette position serait injuste et souhaiterait revoir le principe de la relativité de la chose jugee dans le temps ?? A SUIVRE !!

La société ST Dupont,(cliquez) qui exerce une activité de maître orfèvre, laqueur et malletier et est détenue majoritairement par la société néerlandaise D et D International détenue en totalité par la société Broad Gain Investments Ltd située à Hong-Kong, est l'actionnaire unique de filiales de distribution situées à l'étranger, notamment de la société ST Dupont Marketing située à Hong-Kong.

Elle a fait l'objet d'une vérification de comptabilité, au terme de laquelle des propositions de rectification des 20 décembre 2012, interruptive de prescription, et 26 août 2013 lui ont été notifiées.

L'administration a alors estimé que les prix auxquels étaient facturés les produits vendus par la société ST Dupont à la société ST Dupont Marketing et le montant des redevances de licence de fabrication concédée à cette société étaient inférieurs aux prix de pleine concurrence et a ainsi rehaussé les résultats et la valeur ajoutée de la société ST Dupont à concurrence de ces renonciations à recettes.

Il résulte de l'instruction que l'administration a constaté que la société ST Dupont connaissait des pertes importantes et persistantes, dégageant un résultat d'exploitation négatif entre 7 260 086 euros et 32 408 032 euros au titre des exercices clos de 2003 à 2009. Elle a également constaté que sa filiale de commercialisation située à Hong-Kong, dont elle détenait la totalité du capital, la société ST Dupont Marketing, dégageait quant à elle des bénéfices, son résultat variant entre 920 739 euros et 3 828 051 euros au titre des mêmes exercices.

la cour administrative d'appel de Paris confirme les redressements n° 19PA01644 du 13 avril 2022,s

Dans une décision d’une grande pédagogie notamment sur les procedures de mise en comparaison des resultats

, le CE confirme

Conseil d'État N° 464928 8ème - 3ème chambres réunies 5 juillet 2023

M. Romain Victor, rapporteur public

Nous analysons sa position sur

Sur le constat des transferts de bénéfices

Il résulte l'article 57 du code général des impôts (CGI) que lorsqu'l’administration constate que les prix facturés par une entreprise établie en France à une entreprise étrangère qui lui est liée - ou ceux qui lui sont facturés par cette entreprise étrangère -, sont inférieurs - ou supérieurs - à ceux pratiqués par des entreprises similaires exploitées normalement, c'est-à-dire dépourvues de liens de dépendance, l'administration doit être regardée comme établissant l'existence d'un avantage qu'elle est en droit de réintégrer dans les résultats de l'entreprise française, sauf pour celle-ci à justifier que cet avantage a eu pour elle des contreparties au moins équivalentes.

Sur la preuve du montant du transfert

Il résulte par ailleurs de l'article L. 13 B du livre des procédures fiscales (LPF) que l'administration peut demander à une entreprise vérifiée, en cours de vérification de comptabilité, lorsqu'elle a réuni des éléments faisant présumer l'existence d'un transfert indirect de bénéfices au sens de l'article 57 du CGI, toutes informations relatives tant à la nature de ses relations avec des entreprises, sociétés ou groupements qui lui sont liées, qu'au mode de détermination des prix des opérations de nature industrielle, commerciale ou financière qu'elle effectue avec ces entreprises.

1) Lorsque l'entreprise a fourni au vérificateur, le cas échéant après mise en oeuvre de l'article L. 13 B du LPF, les éléments permettant de documenter de manière suffisante la méthode par laquelle ont été déterminés les prix des transactions effectuées avec les entreprises qui lui sont liées, il incombe à l'administration, qui supporte la charge de la preuve de l'existence d'un avantage consenti par l'entreprise vérifiée aux entreprises établies à l'étranger auxquelles elle est liée, d'établir, dans l'exercice de son pouvoir de contrôle, le cas échéant en retraitant les éléments produits par l'entreprise vérifiée dont elle peut remettre en cause l'exactitude, que les prix pratiqués entre celle-ci et les entreprises qui lui sont liées diffèrent des prix de pleine concurrence.

2) a) En revanche, lorsque l'entreprise s'est abstenue de répondre à une telle demande ou a fourni, malgré une mise en demeure de la compléter, une réponse insuffisante, l'administration est fondée à écarter la méthode à laquelle l'entreprise indique avoir recouru et à mettre en oeuvre la méthode qu'elle estime la plus appropriée pour déterminer les prix de pleine concurrence.

- b) S'il apparaît que les prix pratiqués entre l'entreprise vérifiée et les entreprises qui lui sont liées diffèrent des prix de pleine concurrence ainsi déterminés par l'administration, celle-ci est réputée établir que la première a consenti aux secondes un avantage devant être réintégré dans ses résultats, l'entreprise conservant la possibilité de contester, dans son principe ou dans ses modalités de mise en oeuvre, la méthode retenue par l'administration et d'établir, le cas échéant en proposant une méthode alternative, le caractère exagéré du montant de cet avantage.

3) En toute hypothèse, l'insuffisance ou l'inexactitude éventuelle des éléments apportés par la contribuable demeure sans incidence sur le caractère contradictoire de la procédure d'établissement des bases d'imposition.

10:16 Publié dans aa SOCIETE CIVILE | Tags : aff briquet dupont le ce confirme les prix de transfert ( ce 5 j | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 octobre 2025

Un TRUST peut il constituer une donation indirecte ???

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationale

Le trust est un formidable système juridique utilisé pour le bienfait des millions de citoyens et de leurs familles dans le monde entier

En France le code civil des Francais de 1804 a interdit les pactes sur succession future

Article 1130.(version 1804) « Les choses futures peuvent être l'objet d'une obligation. On ne peut cependant renoncer à une succession non ouverte, ni faire aucune stipulation sur une pareille succession, même avec le consentement de celui de la succession duquel il s'agit. »

Cet article, légèrement modifié depuis, est d’ordre public et est devenu le fondement de l’inopposabilité des trusts dans les successions ouvertes en France

, le trust peut devenir un moyen d’évasion fiscale internationale, le secret bancaire ayant été remplacé par l’utilisation de la notion de propriétaire dit apparent qu’est le trustee !!!!

BÉNÉFICIAIRE EFFECTIF. QUI DOIT LE PROUVER;

peut il avoir deux définitions de bénéficiaires effectifs

une belle CONFUSION à la française ??

Des exemples en France

Cour de cassation, Chambre criminelle, 21 octobre 2020, 19-87.190, Inédit

L’utilisation de prêts dits "adossés" qui sont des fictions juridiques où le client s'emprunte à lui-même au moyen d'un prêt officiel mis en place par les trusts écrans

10. Les investigations conduites par le juge d'instruction français sur la société GPF ont établi que celle-ci exerçait l'activité principale de gestion et de blanchiment du patrimoine de fraudeurs fiscaux, notamment français, et a eu recours à des trusts disposant de sociétés offshores, elles-mêmes titulaires de comptes en Suisse, comme les sociétés Yewdale Ltd et Globalised Ltd, basées à Londres, GF Holding, Kelvey Holdings et Riaf, basées au Panama, International Trading Corporation, Reds et Pearls Holdings Co SA basées aux États-Unis, gérées par M. G... , qui présentaient toutes la caractéristique commune d'être des coquilles vides ayant vocation à servir de chambre de compensation pour plusieurs structures offshores détenues par les mêmes individus, à favoriser l'internationalisation des opérations pour faire échec aux investigations, à jouer le rôle de prête-nom au bénéfice des clients ou à effectuer des prises de participation fictives.

11. Les employés de la société ont eu recours à de la fausse facturation afin de couvrir les opérations de détournement de fonds des sociétés des clients ou à la technique de prêts dits "adossés", consistant à intercaler une société de GPF SA entre le trust panaméen et les comptes officiels d'un même client, les prêts étant des fictions juridiques où le client s'emprunte à lui-même au moyen d'un prêt officiel mis en place par les sociétés écrans comme Yewdale Ltd.

12. Il a été établi que si, à l'origine, le portefeuille clients de la société GPF était composé d'évadés fiscaux résidant en France ou à l'étranger dont les avoirs représentaient un total avoisinant, en 2008, 800 000 000 dollars américains, ce portefeuille a évolué après la prise de fonctions de M. G... qui avait amené de nouveaux clients de nationalité marocaine et "de commerciaux".

Jersey et l'usufruit temporaire abusif de PPR (Cass 9.07.13 ..

En face de cette nouvelle opacité internationale, la cour de cassation a utilisé les grands moyens pour rechercher les preuves sur le fonctionnement du trust

ARRET WILDENSTEIN CASSATION 6 janvier 21

- 55 Dès lors, il appartient au juge d’analyser le fonctionnement concret du trust concerné afin de rechercher si le constituant a, dans les faits, continué à exercer à l’égard des biens logés dans le trust des prérogatives qui sont révélatrices de l’exercice du droit de propriété, de telle sorte qu’il ne peut être considéré comme s’en étant véritablement dessaisi

I

Une somme versée par un trust à un résident fiscal français

peut il être une donation indirecte ?

Par un arrêt du 6 novembre 2019, la Cour de cassation approuve la soumission aux droits de mutation à titre gratuit (DMTG) au taux de 60 % des sommes versées par un trustee canadien au profit d’un contribuable français en exécution d’un trust inter vivos constitué au Canada, l’identité du constituant du trust n’étant pas révélée.

Cour de cassation, Chambre commerciale, 6 novembre 2019, 17-26.985, Inédit

II

Des biens transférés par des résidents français à un trust

Peuvent ils être considérés comme une donation ?

L’article 752 ter CGI dispose

Sont soumis aux droits de mutation à titre gratuit :

1° Les biens meubles et immeubles situés en France ou hors de France, et notamment les fonds publics, parts d'intérêts, biens ou droits composant un trust défini à l'article 792-0 bis et produits qui y sont capitalisés, créances et généralement toutes les valeurs mobilières françaises ou étrangères de quelque nature qu'elles soient, lorsque le donateur ou le défunt a son domicile fiscal en France au sens de l'article 4 B ;

Tribunal de grande instance de Bobigny, 9e chambre, 24 mars 2016, n° 14/13575

Le TGI de Bobigny a en l espèce refuse d’appliquer l article 752 ter CGI car

- d une par le constituant du trust assimilé à un donateur n’était pas résident en France et

- d’autre part les actions transmises au trustee n’étaient pas françaises et ce alors que le comité des abus de droit avait donné un avis favorable à l administration

LA POSITION DU COMITE des ABUS DE DROIT du 26 juin 2013

La cour d’appel de Paris a confirmé le jugement parce que le montage n’avait pas un but exclusivement fiscale Mais aussi successorale

10:40 Publié dans Abus de droit :JP, Abus de droit: les mesures | Tags : imposition des trust en france | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 octobre 2025

Le PARADIS SOCIAL FRANCAIS : pour les cotisants et les non cotisants les textes depuis 1er janvier2025 (decret du 24 AVRIL 2024)

patrickmichaud@orange.fr

Notre système social bénéficie à des bénéficiaires qui cotisent mais aussi a des bénéficiaires immigres sans cotiser

Les chiffres de l'immigration en France ( DSED)

Les principes applicables à ce jour

Le principe du caractère universel de la sécurité sociale est prevu par Article L111-2-1 Version en vigueur depuis le 01 septembre 2023

I.-La Nation affirme son attachement au caractère universel, obligatoire et solidaire de la prise en charge des frais de santé assurée par la sécurité sociale.

La protection contre le risque et les conséquences de la maladie est assurée à chacun, indépendamment de son âge et de son état de santé. Chacun contribue, en fonction de ses ressources, au financement de cette protection.

LES DEUX CATEGORIES D'ASSURES

- l'assure travailleur qui cotise

-l'assure qui ne cotise pas

L'Article L160-1 du code de la securite social ( en vigueur depuis mai 2022 )dispose que La sécurité sociale assure,

pour toute personne travaillant

ou

résidant en France de façon stable et régulière, la couverture des charges de maladie, de maternité et de paternité ainsi que des charges de famille et d'autonomie.

Le texte est clair / Les prestations sociales sont versées à toute personne résidant en France de façon stable et régulière,et ce sans aucune contrepartie

Les modalites d’application ont été fixées par L’ Article R111-2 Modifié par Décret n°2024-361 du 19 avril 2024 - art. 1 qui dispose

Pour bénéficier des prestations mentionnées aux articles L. 160-1, L. 356-1, L. 512-1, L. 815-1, L. 815-24, L. 861-1 ainsi que du maintien du droit aux prestations en espèces prévu par l'article L. 161-8, sont considérées comme résidant en France de manière stable les personnes qui ont leur foyer ou le lieu de leur séjour principal sur le territoire métropolitain, ….

Depuis le 1er janvier 25, les conditons de résidence qui sont en fait un facteur d’appel de l’immigration, se sont renforcées et ressemblent à celle de la residence fiscale du 4BCGI mais des « systèmes » d’optimisation sociale" - peu combattus- sont mis en place dans cet objectif sans contrôle -pour l instant

l’évolution du taux des PO. est caractérisée par : une hausse sensible dans les années 1990 ; une baisse dans les années 2000 ; une forte augmentation de 2009 à 2013 ; une relative stabilisation de 2014 à 2022 ; une forte baisse en 2023 et 2024.

Comment un étranger malade peut-il obtenir un titre de sejour .....

Jusqu’ au 31 décembre 24, les conditions pour en bénéficier étaient très souples. A compter du 1er janvier 25 les conditions à prouver s' apparentent à celles de la résidence fiscale

Article R111-2 CODE DE LA SÉCURITÉ SOCIALE

OCDE les prelevements obligatoires 1 ere place France (46% du PIB en 2022

OCDE les prestations sociales Iere place France ( 31,6 % du PIB en 2022

LE PARADIS SOCIAL FRANÇAIS

gràce à la "residence sociale" (decret 24 avril 2024)

Les prélèvements obligatoires sur le travail - Fipeco - Fiche

OCDE Les prélèvements obligatoires sur les salaires ( avril 2021)

cLA LUTTE CONTRE LES FRAUDES AUX PRESTATIONS SOCIALES

Des progrès trop lents, un changement d’échelle indispensable

Le rapport parlementaire sur les fraudes aux prestation sociales

L'aide médicale de l'État (AME) est un dispositif permettant aux étrangers en situation irrégulière de bénéficier d'un accès aux soins.

En situation irrégulière - AME - Forum ameli pour les assurés

A ce jour, Il n y a effet aucune liaison –administrative ou autres - entre la résidence sociale et la résidence fiscale

Les principes applicables à ce jour

Le principe du caractère universel de la sécurité sociale est prevu par Article L111-2-1 Version en vigueur depuis le 01 septembre 2023

I.-La Nation affirme son attachement au caractère universel, obligatoire et solidaire de la prise en charge des frais de santé assurée par la sécurité sociale.

La protection contre le risque et les conséquences de la maladie est assurée à chacun, indépendamment de son âge et de son état de santé. Chacun contribue, en fonction de ses ressources, au financement de cette protection.

LES DEUX CATEGORIES D'ASSURES

- l'assure travailleur qui cotise

-l'assure qui ne cotise pas

L'Article L160-1 du code de la securite social ( en vigueur depuis mai 2022 )dispose que La sécurité sociale assure,

pour toute personne travaillant

ou

résidant en France de façon stable et régulière

, la couverture des charges de maladie, de maternité et de paternité ainsi que des charges de famille et d'autonomie.

Le texte est clair / Les prestations sociales sont versées à toute personne résidant en France de façon stable et régulière,et ce sans aucune contrepartie

Les modalites d’application ont été fixées par L’ Article R111-2 Modifié par Décret n°2024-361 du 19 avril 2024 - art. 1 qui dispose

Pour bénéficier des prestations mentionnées aux articles L. 160-1, L. 356-1, L. 512-1, L. 815-1, L. 815-24, L. 861-1 ainsi que du maintien du droit aux prestations en espèces prévu par l'article L. 161-8, sont considérées comme résidant en France de manière stable les personnes qui ont leur foyer ou le lieu de leur séjour principal sur le territoire métropolitain, ….

La nouveauté du decret du 19 avril 2024

Article R111-2 Modifié par Décret n°2024-361 du 19 avril 2024 - art. 1

Version en vigueur à partir du 01 janvier 2025

Pour bénéficier des prestations mentionnées aux articles L. 160-1, L. 356-1, L. 512-1, L. 815-1, L. 815-24, L. 861-1 ainsi que du maintien du droit aux prestations en espèces prévu par l'article L. 161-8, sont considérées comme résidant en France de manière stable les personnes qui ont leur foyer ou le lieu de leur séjour principal sur le territoire métropolitain, en Guadeloupe, en Guyane, à la Martinique, à La Réunion, à Saint-Barthélemy ou à Saint Martin.

Cette disposition n'est pas applicable aux ayants droit mineurs pour la prise en charge de leurs frais de santé en cas de maladie et de maternité dans les cas prévus par les conventions internationales et les règlements européens.

Le foyer s'entend du lieu où les personnes habitent normalement, c'est-à-dire du lieu de leur résidence habituelle, à condition que cette résidence sur le territoire métropolitain ou dans l'une des collectivités d'outre-mer mentionnées au premier alinéa ait un caractère permanent.

Sous réserve qu'elles n'aient pas transféré leur résidence hors des territoires mentionnés au premier alinéa, sont réputées avoir en France le lieu de leur séjour principal les personnes qui séjournent personnellement et effectivement sur le territoire métropolitain ou dans l'une des collectivités d'outre-mer mentionnées au premier alinéa :

1° Pendant plus de neuf mois au cours de l'année civile de versement pour les prestations mentionnées aux articles L. 512-1 et L. 815-1 ainsi qu'à l'article 2 de l'ordonnance n° 2004-605 du 24 juin 2004 simplifiant le minimum vieillesse ;

2° Pendant plus de six mois au cours de l'année civile de versement pour les autres prestations mentionnées au premier alinéa.

La résidence en France peut être prouvée par tout moyen.

Ce décret applicable en 2025 se rapproche fortement de l article 4B du CGI définissant la résidence fiscale en droit interne

Les résidents sociaux deviendraient ils

des residents fiscaux ???

17:53 | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 octobre 2025

LES DEUX PROCÉDURES ALTERNATIVES AU PROCÈS PÉNAL FISCAL ;La convention judiciaire d'intérêt public et la comparution sur reconnaissance préalable de culpabilité

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

LES DEUX PROCÉDURES ALTERNATIVES

AU PROCÈS PÉNAL FISCAL

Afin d’ éviter des procédures penales chronophages, le législateur français , à l instar des pays anglo saxons a créé deux systèmes de règlement amiable des conflits fiscaux pénaux

I La convention judiciaire d'intérêt public ( CJIP )est un mécanisme de transaction pénale, à objectif purement indemnitaire , à l'initiative du parquet, sans reconnaissance de culpabilité MAIS uniquement pour les personnes morales mises en cause pour seulement certaines infractions t compris la fraude fiscale depuis le 23.10.18

Affaire Wendel :Une convention judiciaire a été signée par le banquier ?

II la comparution sur reconnaissance préalable de culpabilité (CRPC), également appelée « plaider coupable », permet au procureur de la République de proposer, directement et sans procès, une ou plusieurs peines à une personne ,physique ou morale, qui reconnaît les faits qui lui sont reprochés. Si la personne conteste les faits ou la peine proposée, le procureur peut alors saisir le tribunal correctionnel.

NOUVEAU «Le service d'enquêtes judiciaires des finances

décret n° 2019-460 du 16 mai 2019

Rapport parlementaire sur la lutte contre la fraude (16.09.20)

Zoom sur la pratique de la police fiscale - Actu-Juridique

Le service d'enquêtes judiciaires des finances est compétent pour rechercher et constater les infractions définies aux articles 28-1 (fraudes douanières ) et 28-2 (fraudes fiscales ) du code de procédure pénale (art 2 du decret du 18 mai

Cette reforme permet à la DGFIP de rompre avec sa tradition du refus de la pénalisation de la recherche des preuves d’infractions. Mais la pratique douanière, très coercitive ,va-t-elle dominer la pratique fiscale ; protectrice du contribuable ??

L’année 2024 a confirmé certaines tendances importantes de l’activité du PNF.

Si, pour la première fois, le nombre de procédures en cours est légèrement en baisse (766 contre 781

en fin d’année 2023), le volume d’affaires traitées par le PNF demeure élevé, avec une moyenne de

42 procédures par magistrat. Cette diminution résulte d’un accroissement du nombre de procédures

clôturées en 2024.

Le contentieux fiscal conserve une place aussi importante que celui des atteintes à la probité, notamment

sous l’effet de la loi du 23 octobre 2018 qui facilite désormais les plaintes par l’administration fiscale en

raison de présomptions de fraude fiscale.

I

La convention judiciaire d'intérêt public cliquez

II

De la comparution sur reconnaissance préalable de culpabilitéou la procédure du plaider coupable

08:00 Publié dans a secrets professionnels | Tags : les procÉdures alternatives au procÈs pÉnal fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 octobre 2025

Residence fiscale :Pas d'imposition donc pas de convention fiscale applicable ??!! REVIREMENT DE JURISPRUDENDE CE 30.09.25

MISE A JOUR

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

La double exonération fiscale internationale : c’est fini !!???

MISE A JOUR OCTOBRE 25

L’ arrêt du 30.09 remet til en cause la jurisprudence anterieure sur la nécessite d’une imposition effective ??

Conseil d'État N° 490793 9ème chambre

Lecture du mardi 30 septembre 2025

. Il ressort des énonciations de l'arrêt attaqué que la cour administrative d'appel de Paris a jugé que la société Lolie ne pouvait invoquer la convention fiscale franco-néerlandaise, au motif qu'en se bornant à produire des attestations de l'administration fiscale néerlandaise indiquant que la société The Continuity Group Numeric Photos BV était résidente fiscale néerlandaise " au sens des stipulations de l'article 4 de la convention fiscale franco-néerlandaise ", elle n'établissait pas que cette société avait été " effectivement " soumise à l'impôt sur les sociétés aux Pays-Bas à raison de son statut ou de son activité au titre de l'année 2014.

En statuant ainsi, alors que le caractère effectif de la soumission à l'impôt sur les sociétés aux Pays-Bas était sans incidence pour l'application des stipulations de la convention fiscale franco-néerlandaise du 16 mars 1973, la cour a commis une erreur de droit. La société Lolie est dès lors fondée, pour ce motif, à demander l'annulation de l'arrêt qu'elle attaque en tant qu'il s'est prononcé sur la retenue à la source en litige.

L ARTICLE 4 de la CONVENTION OCDE defint le RÉSIDENT

- Au sens de la présente Convention, l’expression « résident d’un État contractant » désigne toute personne qui, en vertu de la législation de cet État, est assujettie à l’impôt dans cet État en raison de son domicile, de sa résidence, de son siège de direction ou de tout autre critère de nature analogue

une convention fiscale'est elle applicable

qu'en cas de paiement effectif de l’impôt ( CE 09.11.2015) ?

Dans le cadre des conventions fiscales destinées à éviter une double imposition mais non à favoriser une double exonération , la question se pose de plus en plus fréquemment de l application des retenues à la source de droit interne dans le cadre de la convention et de le définition de la résidence fiscale comme étant celle d’une d’une personne « assujettie à l impôt'

Pour l’administration cette clause prévue dans de nombreux traités implique que le contribuable qui entend se prévaloir de la convention soit non seulement placé dans le champ de l’impôt mais encore qu’il puisse en être effectivement redevable.

Pour les contribuables il suffirait d être fiscalement enregistré que l’on en soit ou non exonéré.

Cette condition d’assujettissement à l’impôt qui est souvent au cœur du débat.

Cette question vise les particuliers et les sociétés résidentes ou non

Par deux décisions -innovantes en date du 9 novembre 2015, le Conseil d'Etat s'est solennellement penché sur la notion de "résident" au sens des conventions fiscales. Le Conseil d’Etat a tranché, à l’occasion de ces deux arrêts portant sur la convention franco-allemande du 21 juillet 1959 pour l’un et sur la convention franco-espagnole du 10 octobre 1995 pour l’autre. Les deux cas d’espèces s’intéressaient à la situation d’organismes de nature particulière : un organisme de retraite allemand exonéré d’impôt sur les sociétés en Allemagne et des fonds de pension espagnols également exonérés d’impôt sur les sociétés en Espagne.

Dans ces deux affaires, le Conseil d’Etat a considéré, en s’appuyant s sur la méthode d’interprétation littérale des conventions, que ces organismes, n’ayant pas payé d’impôt dans les Etats dans lesquels ils sont établis, ne peuvent prétendre à l’application des dispositions des conventions dont ils entendaient se prévaloir.

|

Un traité fiscal ne peut être invoqué que Conseil d'État, 9ème et 10ème ssr, 09/11/2015, 370054, (LHV) Conseil d'État, 9ème et 10ème ssr, 09/11/2015, 371132, SSP

" Ces deux affaires vont vous amener à préciser si des organismes exonérés d’impôt sur les sociétés en vertu de la législation fiscale d’Allemagne ou d’Espagne sont des résidents de ces Etats pouvant revendiquer le bénéfice des conventions fiscales conclues par ces derniers avec la France." Le message est clair ; un contribuable ne peut bénéficier des garanties d’un traite fiscal que si il prouve qu’il est assujetti en fait à l’impôt ce qui est une excellente méthode pour éviter l’anonymat européen …. Le conseil d’état nous prépare t il des arrêts instructifs dans le cadre des contentieux européens en cours d’instruction et ce tout en respectant la jurisprudence de la CJUE dans le cadre de la haute courtoisie judiciaire..? |

Elle vise aussi de nombreuses retenus à la source de droit interne : sur les salaires et retraites , sur les revenus de capitaux mobiliers et aussi et de plus en plus sur le paiement des prestations de services soumises à l’article 182 B

La jurisprudence étant peu precise,le conseil d état a pris position entre les deux lectures possibles de la clause d’assujettissement à l’impôt, en retenant une interprétation littérale, comme pour toutes les stipulations conventionnelles ( 30 décembre 1996, Min. c. B…, n° 128611 et ; 24 mai 2000, Min. c. CRCAM Normand, n° 209699)

retour sur l'éligibilité à la convention fiscale et l'imposition effective à l'impôt

la question ! être assujetti ou être imposé ???

Article 4, 1 du modèle de convention fiscale de l’OCDE.

L imposition a l étranger doit elle être limitée au seuls revenus locaux

ou à l ensemble des revenus mondiaux

L’ art. 4.1 Convention OCDE concerne la personne assujettie à l’impôt sur ses revenus mondiaux et non pas uniquement sur ceux de source locale Cette clause est reprise expressément dans un certain nombre de conventions fiscales conclues par la France.MAIS Même en l’absence de référence expresse à cette clause, elle s’applique selon la jurisprudence du Conseil d’Etat

Conseil d'État, 10ème et 9ème ssr , 24/01/2011, 316457,

(sur l’ancienne convention fiscale franco-allemande du 21 juillet 1959)

par suite, en jugeant que la circonstance que M. A ait été soumis à l'impôt sur le revenu en Allemagne au titre des années d'imposition en litige ne suffisait pas, par elle-même, à lui conférer la qualité de résident d'Allemagne au sens des stipulations précitées, dès lors qu'il avait pu être assujetti à cet impôt en raison de la seule disposition de revenus de source allemande, la cour a fait une exacte application des stipulations de la convention franco-allemande du 21 juillet 1959 ;

L imposition à l étranger doit être illimitée

Traité avec la chine CAA Versailles 29 mai 2019 N°17VE03385

-

Le requérant soutient, toutefois qu’il était soumis à une obligation fiscale illimitée en Chine dès lors que les dividendes en provenance de sociétés française étaient imposables dans ce pays même s’ils étaient exonérés en vertu de la législation chinoise alors applicable, en faveur des étrangers présents sur le territoire chinois depuis plus d’un an mais moins de cinq ans ce qui ne faisait ainsi pas obstacle à la reconnaissance de sa qualité de « résident fiscal chinois ». Cependant, il résulte de l’instruction que les seules attestations de résidence produites par l’appelant sur la durée de son séjour en Chine le rendant éligible au régime fiscal dérogatoire prévu pour les dividendes perçus de l’étranger, faute de tout élément sur l’information effective des autorités fiscales chinoises, sont insuffisantes à établir que les dividendes de source française perçus par M. A... au titre des années en litige bénéficiaient de ce régime de faveur le dispensant d’acquitter l’impôt sur ces revenus.

Domicile fiscal: l’aff Omar Shariff ,un cas d'école

Apres avoir considéré que le contribuable était domicilié en France en vertu du droit interne,la cour a analysé sa situation au regard de la convention entre la France et l’Egypte et a jugé que la convention ne s’appliquait pas car l’intéressé n’était pas imposé en Egypte sur l’ensemble de ses revenus mondiaux

Conclusions LIBRES de MMe de BARMON et CORTOT BOUCHER en ligne ci dessous

xxxxxxxxx

Par deux décisions -innovantes en date du 9 novembre 2015, le Conseil d'Etat s'est solennellement penché sur la notion de "résident" au sens des conventions fiscales. Le Conseil d’Etat a tranché, à l’occasion de ces deux arrêts portant sur la convention franco-allemande du 21 juillet 1959 pour l’un et sur la convention franco-espagnole du 10 octobre 1995 pour l’autre. Les deux cas d’espèces s’intéressaient à la situation d’organismes de nature particulière : un organisme de retraite allemand exonéré d’impôt sur les sociétés en Allemagne et des fonds de pension espagnols également exonérés d’impôt sur les sociétés en Espagne.

Dans ces deux affaires, le Conseil d’Etat a considéré, en s’appuyant s sur la méthode d’interprétation littérale des conventions, que ces organismes, n’ayant pas payé d’impôt dans les Etats dans lesquels ils sont établis, ne peuvent prétendre à l’application des dispositions des conventions dont ils entendaient se prévaloir.

SPECIAL RETENUE A LA SOURCE 182 B CGI

Pas d'imposition , Pas de convention / donc RAS

(conc LIBRES de Mme Cortot Boucher )

Conseil d'État, 3ème - 8ème chambres réunies, 20/05/2016, 389994

Retenue à la source sur prestations payées à Hongkong(CAA Versailles 18 mai 17)

Art 182B prestation utilisée en France et retenue à la source :

le rescrit protecteur du 27.02.2019

Sur l 'interprétation des conventions internationales

Convention de Vienne sur le droit des traités

Dans un considérant de principe, le Conseil d'Etat fait application des principes d'interprétation de la convention de Vienne et prolonge ainsi l'approche adoptée dans le cadre de sa décision en date du 6 mai 2015 (n°378534).

16:23 Publié dans De Ruyter, EVASION FISCALE internationale, liberté de circulation des capitaux, RAS sur prestations de services, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa, Traités et renseignements | Tags : residence fiscale :pas d'imposition donc pas de convention fisca | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 septembre 2025

CUM CUM du CREDIT AGRICOLE La CJIP du 8 septembre

Le credit agricole est la première banque française à faire amende honorable devant la justice dans l'affaire de fraude fiscale dite « CumCum ».

Le credit agricole est la première banque française à faire amende honorable devant la justice dans l'affaire de fraude fiscale dite « CumCum ».

+Le dossier CumEx Files par Wikipédia

Le Crédit Agricole CIB a accepté de payer une amende de 88,25 millions d'euros, proposée par le procureur de la République.

Cet accord passé entre le groupe mutualiste et le Parquet national financier (PNF), au terme de « très longues et intenses négociations », a été validé ce lundi par le tribunal judiciaire de Paris.

Il met fin aux poursuites pénales à l'encontre de la banque.

ordonnance de validation - Société Crédit Agricole CIB .

LES DEUX PROCÉDURES ALTERNATIVES AU PROCÈS PÉNAL FISCAL ;

La convention judiciaire d'intérêt public et la comparution sur reconnaissance préalable de culpabilité

La pratique des « arbitrages sur dividendes » ou « CumCum » consiste à échapper à l'imposition sur les dividendes dont sont redevables les détenteurs étrangers d'actions d'entreprises françaises cotées. Cette affaire des « CumEx Files » avait été révélée en 2018 par un consortium de médias internationaux ,dont « Le Monde ».

Pour profiter de ce montage, les propriétaires d'actions - petits épargnants ou grands fonds d'investissement - confient leurs titres à une banque au moment de la collecte de la taxe, échappant ainsi à l'imposition de la retenue à la source. Les banques jouent un rôle d'intermédiaire, tout en prélevant une commission auprès des détenteurs d'actions, d'où le terme « CumCum » (« gagnant-gagnant

14:14 Publié dans a)Historique des tribunes | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 septembre 2025

UBS:la double sanction pour ses » carnets de lait » ; UN ACCORD FINAL

A la suite d'un signalement de l'Autorité de contrôle prudentiel et d'une enquête préliminaire, une information judiciaire a été ouverte le 12 avril 2012, portant sur des faits relatifs à l'existence d'un système d'évasion fiscale entre les banques UBS AG et UBSF supposant des opérations transfrontalières, réalisées grâce au démarchage de clients français par la banque suisse sur le territoire national] à l'aide d'un outil manuel dénommé « carnets du lait », qui n'apparaissait pas dans la comptabilité officielle de la banque

A la suite d'un signalement de l'Autorité de contrôle prudentiel et d'une enquête préliminaire, une information judiciaire a été ouverte le 12 avril 2012, portant sur des faits relatifs à l'existence d'un système d'évasion fiscale entre les banques UBS AG et UBSF supposant des opérations transfrontalières, réalisées grâce au démarchage de clients français par la banque suisse sur le territoire national] à l'aide d'un outil manuel dénommé « carnets du lait », qui n'apparaissait pas dans la comptabilité officielle de la banque

MISE A JOUR 24 SEPTEMBRE 25

UBS vient d'annoncer qu elle avait signe un accord pour mettre un terme a so proces

C'est l'épilogue d'un feuilleton vieux de 14 ans. UBS va débourser 835 millions d'euros pour mettre fin aux poursuites judiciaires en France dans une emblématique affaire de blanchiment aggravé de fraude fiscale et démarchage bancaire illégal. Cette histoire hors norme « des carnets du lait », en référence aux éleveurs de bovins suisses qui tenaient leur comptabilité sur de petits blocs-notes, a donné lieu à de nombreux rebondissements. Soupçons de comptabilité parallèle, lanceurs d'alerte, évasion fiscale : ce dossier au long cours recèle tous les ingrédients du scandale financier de premier plan.

Dans un communiqué, le groupe bancaire suisse s'est dit « heureux d'annoncer la résolution du litige datant d'une époque antérieure concernant ses activités commerciales » qu'il qualifie pudiquement de « transfrontalières en France entre 2004 et 2012 ».

:la double sanction pour ses » carnets de lait » ; Cassation 15/11/23 et Banque de France (26/06/23)

Le carnet de lait vaudois utilisé en France ????

UBS trouve un accord avec l’Allemagne

La vidéo de la Télévision suisse

UBS: indemnisation refusée en France à la lanceuse d'alerte

CAA de PARIS, 2ème chambre, 27 septembre 2023, 22PA04079 ...

En ce qui concerne UBS AG

Le UBS AG a été définitivement reconnu coupable mercredi 15 novembre par la Cour de cassation de blanchiment aggravé de fraude fiscale et démarchage bancaire illégal.

15 novembre 2023 Cour de cassation Pourvoi n° 22-81.258 UBS AG

La cour de cassation confirme l’arret de la cour d'appel de Paris, en date du 13 décembre 2021, en ce qui concere le principe de le principe des condamnations penales

ATTENTION cet arret est reprononce avec renvoi

-de démarchage bancaire et financier par personne non habilitée, infraction commise de l'année 2004 à l'année 2011 et

-de blanchiment aggravé par concours habituel à des opérations de placement, de dissimulation ou de conversion du produit d'un délit facilité par l'exercice d'une activité professionnelle (montant estimé : 8,5 milliards d' euros). infraction commise de l'année 2004 à l'année 2012 et condamnée à titre de peine principale à la peine d'amende de 3.750.000,00 € ainsi qu'à la confiscation de la somme d'1.000.000.000,00 € en application des articles 313-1 et 324-2 du code pénal»

mais ANNULE les dispositions relatives aux peines et aux intérêts civils, qui devront donc etre rejugées ;

Aff UBS Arrêt cour d’appel de Paris du 13.12.2021 page 1 à 90

Aff UBS Arrêt cour d’appel de Paris du 13 décembre 2021 page 90 à 181

Ubs : la procédure devant le tribunal correctionnel

Le jugement du 29 février 2019

La Cour a donc ordonné un troisième procès pour réévaluer le montant des peines et de l’indemnisation de l’État.

EN CE QUI CONCERNE UBS France

La banque de France a retire l agrément à la société UBS FRANCE en Juin2023

Liste des retraits d’agrément décidés et réalisés en juin 2023( Ko)

15:30 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

23 septembre 2025

Les 7 définitions fiscales de la société à prépondérance immobilière

POIUR VOUS ABONNER A LA LETTRE CLIQUEZ A DROITE

Patrick Michaud

patrickmichaud@orange.fr

24 RUE DE MADRID 75008 PARIS

0607269708

La question de la nature des parts de société à prépondérance immobilière est importante pour les praticiens conseils, fiduciaires, banquiers.et l’administration

Les parts de SPI sont-elles des valeurs mobilières ou des « biens immobiliers »

En droit civil elles sont des biens meubles

En droit fiscal elles sont assimilées à des immeubles ?

Par ailleurs ,Il n'existe pas une définition unique de la societe à prépondérance immobilière en droit fiscal français

le législateur a établi des définitions pour chaque type d'imposition

ATTENTION le fait d etre non résident par une convention fiscale IR

ne vous rend pas non resident en matière successorale (cf les rares traités fiscaux

Les 7 définitions fiscales

de la société à prépondérance immobilière

DEFINITION JURIDIQUE

Nature juridique des parts de SCI : meubles ou immeubles. ?1

Nature juridique des parts de SCI : meubles ou immeubles,Cass pléniere 02.10.15 sur Monaco

DEFINITION FISCALE

A En matière de droits d’enregistrement 3

I En Matiere De Cession. 3

II En matière de droits de succession (art. 750 ter CGI) 4

III En matière d’impôt sur la fortune immobilière (art. 965 CGI) 5

IV En matière de la taxe de 3% sur la valeur vénale des immeubles

(art. 990 D CGI et art. 990 E CGI) 7

B Imposition des plus values de cession de SPI. 10

I cession de SPI par un résident 10

II Cession réalisée par des non résidents. 11

D En matière d’impôt sur les sociétés (art.219 CGI. 13

|

Plus value de cession de parts |

Enregistrement des cessions des parts |

Droits |

|

Articles 164 B et 244 bis du CGI |

||

|

|

|

|

IFI |

Taxe de 3% |

Impôt sur les sociétés |

|

Article 219 CGI

|

||

|

|

10:55 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

13 septembre 2025

LIBERTE DES CITOYENS ET CONTRAINTES INFORMATIQUES L arret CIMADE 03.06.22 et conclusions DOMINGO

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

MISE A JOUR

patrickmichaud@orange.fr

Mais de meme que l’imprimerie n’a pas interdit l’écriture

De même l informatique ne doit pas interdire la présence humaine

La numérisation à marche forcée ; le défendeur des droits est inquiet

La loi « Informatique et Libertés » est claire

Loi n° 78-17 du 6 janvier 1978 relative à l'informatique , aux fichiers et aux libertés.

Article 1er L'informatique doit être au service de chaque citoyen.

Saisi par La Cimade, la Ligue des Droits de l'Homme, le Groupe d'information et de soutien aux immigrés,le CNB , le Secours Catholique ,Caritas France et l'UNEF, le conseil Etat vient d annuler plusieurs textes réglementaires concernant l’utilisation obligatoires des systèmes informatiques dit TELESERVICE car ces textes ne prévoyaient ni de solution de substitution ni des modalités d'accueil et d'accompagnement

il faut se réjouir des nombreux progrès grâce aux technologies de l’information, tant pour le confort des utilisateurs que l’efficacité du travail des administrations et des entreprises

Peut-on imposer aux usagers d’accomplir des démarches administratives en ligne ?

Mais de meme que l’imprimerie n’a pas interdit l’écriture

De même l informatique ne doit pas interdire la présence humaine

La loi « Informatique et Libertés » est claire

Loi n° 78-17 du 6 janvier 1978 relative à l'informatique , aux fichiers et aux libertés.

Article 1er L'informatique doit être au service de chaque citoyen.

Le site de la commission informatiques et libertés

Frédéric IANNUCCI :

L HUMAIN RESTE AU CENTRE DE LA TRANSFORMATION NUMERIQUE EN COURS

Le conseil d’état vient de prononcer un arrêt d’une immense porte démocratique en suivant les conclusions de

Conseil d'État N° 452798 3 juin 2022 CIMADE

conclusions de M. Laurent DOMINGO, rapporteur public

Mr DOMINGO nous rappelle que; Cette décision n’aucunement pour objet de contester ou contrarier la numérisation des procédures administratives . C’est pour regarder le revers de la médaille et se préoccuper du sort des « exclus du numérique » (Défenseur des droits, Dématérialisation et inégalités d’accès aux services publics, 2019, p. 33).

Le conseil d etat ainsi juge

L’égalité devant le service public, la continuité du service public, le principe de non- discrimination, les règles particulières aux situations de handicap n’impliquent pas que les démarches administratives soient systématiquement proposées en numérique ou dans un format matérialisé

- Néanmoins, si aucune règle ou aucun principe ne prescrit d’offrir le choix à l’usager, ce n’est pas dire pour autant que la voie électronique obligatoire ne doit pas être assortie de garanties suffisantes pour préserver les droits des usagers résultant des principes généraux applicables aux services publics, en particulier celui d’égal accès au service public, qui implique l’accès même au service public.

il appartient au pouvoir réglementaire de déterminer, pour chaque téléservice, les garanties appropriées afin que le numérique ne conduise pas à une exclusion du service public, et que ces garanties doivent être définies en fonction notamment de la complexité des procédures en cause et des conséquences sur la situation des usagers, et peut-être aussi de l’administration concernée, son besoin d’être guidée par des règles précises eu égard au nombre de ses agents, sa capacité de réaction à une situation atypique, c’est bien au décret de prévoir, de manière complète, le dispositif de fonctionnement du téléservice au regard du principe d’accès au service public, y compris une substitution en cas de dysfonctionnement dans des cas particuliers.

Protection du contribuable le recours au téléservice est facultatif

( CE 27.11.19 conclusions de Mme ILJIC )

Le Conseil d’État confirme le caractère facultatif du recours aux téléservices et reconnaît implicitement l’illégalité des décisions rendant obligatoires la prise de rendez-vous par Internet

Rép. Min. n° 11697 JO Sénat du 03/10/2019 :

déclarations de revenus et respect de la vie privé

Une demande au fisc de communication papier est elle abusive ??? CE 30.01.20)

20:31 Publié dans Les lettres fiscales d'EFI, Responsabilite professionnelle | Tags : consei d etat cimade, libertes et informatiques | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 septembre 2025

CUM CUM les conclusions de ROMAIN VICTOR sur CE 8 NOVEMBRE 23

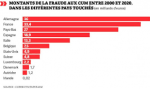

On connaissait les scandales financiers de LuxLeaks, Panama Papers … En matière d' évasion et de fraude fiscale, il faudra désormais retenir les noms «CumCum» et «CumEx».

Un « hold-up » de 55, 2 milliards d'euros réalisé en Allemagne, en France, en Espagne, Italie, aux Pays-Bas, au Danemark, en Belgique, en Autriche, en Finlande, en Norvège ou encore en Suisse. Une enquête, menée conjointement par 19 médias dont Le Monde, a révélé que des pratiques mêlant évasion et fraude fiscale étaient bien rodées chez certains investisseur

« CumEx Files » : l’histoire secrète du casse fiscal du siècle !!!!

Le système dit CUM CUM est un procèdé présenté comme optimisation fiscale, mis au point par les banques notamment européennes depuis des années. celles-ci cèdent les actions de leurs clients avant le paiement des dividendes qui sont donc compris dans le prix ce qui évite d’une part la retenue a la source dans l etat de la source et éventuellement l imposition de ceux-ci dans leur état de résidence et d’autre part mais éventuellement l imposition des plus values dans l etat de residence puis quelques jours apres la distribution elles rachètent les titres à meilleurs prix car apres détachement du dividendes

Comme le précise ROMAIN VICTOR dans ses conclusions (p10)

LES CONCLUSIONS DE ROMAIN VICTOR

Un véritable cours de fiscalité tant au niveau juridique que d’opportunités budgétaires

L‘idée est simple : intercaler. entre la société française cotée et son actionnaire ion- résident. un bénéficiaire résident. appelé à percevoir le dividende distribué pur cette société et à le reverser à l“actionnaire non-résident. sous déduction d’une commission,

Au lieu de recevoir 100 de divideude brut - 15 de retenue à lo source. soit 85. l'actionnaire nson-résident reçoit qile1que chose comme 100 - 5 de commission. soit 95. la banque conseil conservant 5 en guise de rémunération,

La retenue à la source est éludée et son montant est partagé entre euhe l'actionnaire non- résident et la banque résidente qui lui a apporté son concours. seule ou avec l'aide d'un tiers.Tout le monde y gagne. sauf l'Etat — et la morale.

L’intérêt des banques est aussi de recevoir une double commission ; sur la cession et sur le rachat d’où la dénomination CUM CUM

En septembre 21 ; le PNF a ouvert 5 enquetes preliminaires

Des perquisitions ont été menées dans cinq établissements bancaires et financiers à Paris et dans le quartier de La Défense, mardi 28 mars, dans le cadre de cinq enquêtes ouvertes en 2021 sur des soupçons de fraude fiscale aggravée le comunique du PNF

plusieurs banques ont dejà signé des convnetion judiciaire

Crédit agricole signe un accord avec le fisc français et évite la perquisition

En décembre 2022 L'avocat allemand Hanno Berger, accusé d'être l'architecte du vaste scandale de fraude fiscale.a été jugé coupable d’évasion fiscale aggravée par le tribunal de Bonn. C’est la plus lourde condamnation à ce jour dans cette affaire aux multiples ramifications

L’administration fiscale a engagé plusieurs enquetes et pour prevenir cette evasion a publié plusieurs rescrits en fevrier 23 comme l ont analysé Hélène Alston et Thomas Le Frêche notamment sur L’obligation de prélèvement de la retenue à la source prévue à l’article 119 bis, 2 du CGI sur les dividendes dont le bénéficiaire effectif est un non-résident

BOI-RPPM-RCM-30-30-10-10, n° 1, 15 février 2023)

Dans le cadre d’un recours pour excès de pouvoir, le Conseil d’Etat vient annuler ces rescrits

Conseil d'État N° 4725873ème, 8ème, 9ème et 10ème chambres réunies 8 décembre 2023

et juger que

la Fédération bancaire française est fondée à demander l'annulation des paragraphes 1, dernière phrase, et 5 des commentaires administratifs publiés le 15 février 2023 au bulletin officiel des finances publiques-Impôts sous la références BOI-RPPM-RCM-30-30-10-10, ainsi que celle des commentaires administratifs publiés sous les références BOI-RES-RPPM-000122 et BOI-RES-RPPM-000123 sur la motivation suivante

en dehors des situations prévues par l'article 119 bis A du code général des impôts, l'administration fiscale ne peut, sauf à mettre en œuvre la procédure de répression des abus de droit prévue par l'article L. 64 du livre des procédures fiscales, écarter comme ne lui étant pas opposable l'interposition, entre l'établissement payeur et la personne non résidente qu'elle regarde comme le bénéficiaire effectif des revenus en cause, d'une personne résidente titulaire du droit de percevoir des distributions.

Le paragraphe 5 des mêmes commentaires ainsi que ceux publiés sous les références BOI-RES-RPPM-000122 et BOI-RES-RPPM-000123, qui ont pour seul objet de préciser les énonciations dont il vient d'être dit qu'elles ajoutent à la loi, ne peuvent qu'être annulés par voie de conséquence.

CEPENDANT comme le precise Romain VICTOR

LES CONCLUSIONS DE ROMAIN VICTOR

il nous semble que le parquet national financier conserve° un atout supplémentaire compte tenu des possibilités que lui offre l'infraction de blanchiment (aggravé) de fraude fiscale“.

Comme le rappelle inlassablement la Cour de cassation le délit de blanchiment est — depuis l996 — une infraction « générale, distincte el autonome ›

07:38 | Tags : cum cum les conclusions de romain victor sur ce 8 novembre 23 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 septembre 2025

Reforme fiscale :des pistes du conseil des prélèvements obligatoires (à suivre)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI , inscrivez vous en haut à droite

patrickmichaud@orange.fr

rediffusion pour actualite

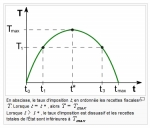

La courbe de Laffer (du nom de l'économiste américain Arthur Laffer) montre qu'au-delà d'un certain seuil de prélèvement fiscal, plus la pression fiscale augmente, plus les recettes fiscales diminuent, en raison de l'effet désincitatif sur l'offre de travail ; les mêmes recettes fiscales auraient été plus élevées avec des taux d'imposition plus bas. Elle est résumée par la formule trop d'impôt tue l'impôt (ou parfois : les hauts taux tuent les totaux[1]

le PLAN BAYROU de 2021 pour sortir de la crise COVID

est conforme aux recommandations du FMI

L

Les prélèvements sur le travail, le capital et la consommation

de 2016 à 2023 (FIPECO)

Les prélèvements obligatoires sur le capital en 2020 par François ECALLE

-

EN janvier 2018 Le Conseil des prélèvements obligatoires (CPO) cliquez s’est attaché à vérifier si le système de prélèvements obligatoires sur le capital des ménages est cohérent au regard des objectifs qu’il poursuit.

- Son rapport public a proposé 10 recommandations concernant le fiscalite des menages

- ces propositions pourraient etre reprises par nos nouveaux politiques

- Les prélèvements sur le capital des ménages en France :

le rapport du CPO (25.01.18) - Communiqué Rapport Synthèse

propositions de reformes sur l’immobilier

Veiller à la prévisibilité des règles

Orientation n° 1 : Renforcer la prévisibilité des prélèvements obligatoires sur le capital des ménages, notamment par : le recours aux clauses dites « de grand-père » permettant de maintenir, de manière définitive ou pour une durée déterminée suffisante, le régime fiscal existant pour les situations en cours ;Orientation n° 2 : Réexaminer le régime des plus-valuesè immobilières en remplaçant l’abattement pour durée de détention par un correctif monétaire L’impact de cette évolution sur les finances publiques dépendra du comportement des ménages ainsi que de l’évolution de l’inflation. Sans proposer de chiffrage global, le rapport présente l’incidence de la réforme proposée sur un certain nombre de cas-types (cf. III B 1).

Orientation n° 3 : Unifier le régime fiscal des locations meublées et celui des locations nues

Orientation n° 4 : Réviser les valeurs locatives des locauxè d’habitation, pour la détermination de l’assiette de la taxe foncière payée par les ménages, en tirant les enseignements de l’expérimentation conduite par la DGFIP. À long terme, étudier le remplacement de la valeur cadastrale par la valeur vénale.

Note EFI cette orientation annonce telle la suppression de l IFI national par un IFI departemental ????

Orientation n° 8 : Renforcer l’attractivité des donations aux jeunes générations par rapport aux successions.

Orientation n° 9 : Réfléchir aux différents leviers permettant deè parvenir à atténuer la dynamique de concentration des patrimoines (relever les DMTG en ligne directe ; engager un réexamen systématique des différents régimes particuliers applicables en matière de droits de succession, notamment l’avantage successoral attaché à l’assurance-vie).

Orientation n° 10 : Engager une réflexion sur l’adaptation desè droits de mutation à titre gratuit aux évolutions sociologiques de la famille, et notamment sur le traitement fiscal des transmissions à l’enfant du conjoint.

La gestion des dépenses fiscales en faveur du logement (20.03.19)

Les prélèvements obligatoires en France analysés

par François ECALLE ( cour des comptes H)

Le dossier parlementaire sur les dépenses fiscales

Les niches fiscales sur le logement sur la sellette

(cour des comptes 10 avril 18)

mise à jour du 16 mars 2018

Prélèvements obligatoires et capital des ménages : audition de Didier Migaud

Mardi 13 mars après-midi, la commission des finances a auditionné Didier Migaud, président du Conseil des prélèvements obligatoires, sur le rapport relatif aux prélèvements obligatoires sur le capital des ménages

Voir la vidéo de cette audition

xxxxx

Une synthèse par Ingrid Feuerstein

Comparaison internationale des charges fiscales 2017 (, 16.01.2018)

étude sur la fiscalité immobilière en Europe (2014)

Plus-values immobilières, successions : des propositions chocs pour réformer la fiscalité

x xxxxx

: L’imposition du patrimoine global : comparaisons internationales

L’expatriation pour motif fiscal : mythes et réalités

Les adaptations souhaitables des prélèvements sur le capital

Réformer pour l’avenir ; le retour de la clause grand-père

La « clause grand-père », une méthode pour réformer

LES DÉPENSES FISCALES EN FAVEUR DU LOGEMENT

Cour des Comptes

10:25 Publié dans aa SUCCESSION internationale, Imposition du patrimoine, ISF, Politique fiscale, Rapports, SUCCESSION et donation | Tags : les prélèvements sur le capital des ménages en france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 août 2025

OCDE Impôt sur les successions la recommandation de l OCDE /

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour lire les tribunes antérieures cliquer

Les propositions de réforme de l'impôt sur les successions se multiplient, alors qu'une vague historique de transmissions se profile. Mais aucune ne fait consensus et rien ne bouge depuis plus d'une décennie, tant le sujet est explosif politiquement. (lire l article des ECHOS)

Héritages : cette « grande transmission » qui change le visage de la France

L OCDE a analysé la fiscalité des successions dans les états membres

Elle propose différentes reformes mais qui a mon avis ne pourraient être acceptées en FRANCE que si les taux diminuent

Dans son dernier rapport publié le 16 octobre 2021

Impôt sur les successions dans les pays de l’OCDE

Télécharger la brochure (PDF)

L 'OCDE a procédé à une évaluation comparative des impôts sur les successions et les donations dans les 37 pays membres de l’OCDE, et analyse le rôle que ces impôts pourraient jouer pour accroître les recettes, lutter contre les inégalités et améliorer l’efficacité des systèmes d’imposition à l'avenir.

Le rapport propose en conclusion un certain nombre d’options de réforme que les gouvernements pourraient envisager afin d’améliorer la conception et le fonctionnement des impôts sur les transferts de patrimoine.

|

UNE PROPOSITION VISANT LA FRANCE?? Traitement fiscal des plus-values latentes au moment du décès Dans un certain nombre de pays, les plus-value latentes sont effacées au moment du décès. Dans ce système, les plus-values réalisées par les donateurs ou le décédé entre le moment où ils ont acquis les actifs et leur décès ne sont pas imposés. La valeur d’acquisition des actifs transmis lors du décès est ensuite «majorée» à leur juste valeur marchande au moment de la succession, de sorte que lorsque les héritiers vendent les actifs, les impôts sur les plus-values ne sont prélevés que sur les gains en capital accumulés depuis qu’ils ont reçu l’héritage. Ce système permet aux contribuables de réduire en fait le montant total de l’impôt à verser en transmettant leur patrimoine sous la forme de plus-values latentes. En l’absence d’impôt sur les successions, ces plus-values sont alors totalement exonérées.

|

DROITS DE SUCCESSION EN FRANCE

LES REGIMES EXONERATOIRES

qui sont donc nos écureuils chanceux ??

Ce rapport met en évidence la forte concentration des richesses dans les pays de l’OCDE ainsi que la répartition inégale des successions, qui aggrave d'autant les inégalités. En moyenne, les successions et donations déclarées par les 20 % des ménages les plus riches sont près de 50 fois supérieures à celles déclarées par les 20 % des ménages les plus pauvres.

Le rapport souligne que les impôts sur les successions, et notamment ceux qui ciblent des niveaux relativement élevés de transmissions de patrimoine, peuvent réduire la concentration des richesses et améliorer l’égalité des chances. Il fait également observer que les impôts sur les successions tendent à générer moins de distorsions que d'autres formes de taxation des personnes fortunées, et sont plus faciles à établir et à collecter que d’autres formes d’imposition du patrimoine.

À l’heure actuelle, la majorité des pays de l'OCDE (24 au total) prélève un impôt sur les successions ou sur les donations. Toutefois, ces impôts génèrent le plus souvent très peu de recettes. Aujourd’hui, seulement 0.5 % en moyenne des recettes fiscales totales provient des impôts sur les successions et les donations dans les pays qui en prélèvent.Le rapport ocde examine le rôle que l’impôt sur les successions pourrait jouer pour accroître les recettes, lutter contre les inégalités et renforcer l’efficacité des systèmes fiscaux dans les pays de l’OCDE.

Il contient des données concernant la répartition et l’évolution du patrimoine des ménages et des successions, étudie les arguments en faveur et contre l’imposition des successions en s’appuyant sur les travaux théoriques et empiriques existants, et examine la conception des impôts sur les successions et les donations dans les pays de l’OCDE.

L’impôt sur les successions pourrait jouer un rôle particulièrement important dans le contexte actuel.

Les inégalités de patrimoine sont toujours élevées et se sont accentuées dans certains pays au cours des dernières décennies. Les successions sont en outre inégalement réparties entre les ménages, et les personnes plus riches sont davantage susceptibles de recevoir un héritage et cet héritage est généralement d’une valeur supérieure. À l'avenir, les successions sont susceptibles d’augmenter en valeur (si l'évolution des prix des actifs continue sur une trajectoire ascendante) et en nombre (avec le vieillissement de la génération du baby-boom). En outre, compte tenu de l’augmentation de l’espérance de vie, on s’attend à une concentration accrue des richesses entre les mains des plus âgés. Ces tendances pourraient amplifier les inégalités. Pour faire face à la crise du COVID-19, les pays vont également devoir générer des recettes supplémentaires et remédier aux inégalités, qui se sont creusées depuis le début de la pandémie.

24 pays de l’OCDE prélèvent des impôts sur les successions.

Succession et donation internationales:

fiscalité et lieu d'imposition ???

La France numéro 3 mondiale pour l’imposition sur les droits de succession Le FIGARO

La taxation sur les héritages est l’une des plus élevées de l’OCDE (page3) Source FIPECO

Le taux marginal d’imposition en ligne directe – entre parents et enfants – qui s’élève à 45 % en France, est le troisième taux le plus élevé des pays membres de l’OCDE, après celui du Japon (55 %) et de la Corée du Sud (50 %), et le plus élevé de l’UE2.

À titre de comparaison, ce taux s’élève à seulement 30 % en Allemagne, 15 % au Danemark et même 4 % en Italie ; sachant que les taux moyen et médian s’élèvent, parmi les pays de l’OCDE,respectivement à 15 % et à 7 %.

Les prélèvements sur le capital des ménages en France :

Rendement des principaux prélèvements sur le capital des ménages en 2016

(en Md€)

Prélèvement IR PS DMTG DMTO TF ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80 (4%PIB)

Des changements durables sont à apporter au traitement des formalités d’enregistrement des droits de mutation afin qu’une telle situation ne puisse se renouveler. La Cour formule trois recommandations en ce sens.

22:12 Publié dans OCDE | Tags : impôt sur les successions dans les pays de l’ocde une profonde | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 août 2025

Prélèvement obligatoires confiscatoires ( LAFFER ) Le controle du conseil constitutionel

Prélèvement obligatoires confiscatoires ;

Prélèvement obligatoires confiscatoires ;

le contrôle du conseil constitutionnel

Les débats souvent corporatistes sur des augmentations fiscales et sociales vont prochainement reprendre

Nous savons tous que la France est le pays dans lequel le poids des prélèvements obligatoires est le plus important des pays de l’ocde mais cette analyse purement factuelle n’a aucune signification sauf électorale sans une analyse détaillée de chaque prélèvement ET de chaque contrepartie ainsi que des dépenses dites fiscales

Trop d’impôts tue l impôt par A LAFFER (1970)

Un bon impôt a une assiette large et un taux faible par C LAGARDE (2008)

La progressivité des prélèvements obligatoires Fipeco 02/23)

La progressivité des prélèvements obligatoires a fait l’objet d’un rapport du conseil des prélèvements obligatoires en 2011, d’une étude de l’institut des politiques publiques en 2012 et d’un rapport demandé par le gouvernement à un groupe de travail en 2014.

Comparaison internationale des systèmes fiscaux

Le fondement constitutionnel d’une imposition confiscatoire 2

Modalités de détermination de l’imposition confiscatoire 2

La capacité des pouvoirs publics à lever l’impôt 3

L’avis du conseil d état du 21 mars 2013 sur les prélèvements confiscatoires 3

Modalité pratique de saisine du conseil constitutionnel 4

Des dispositions fiscales confiscatoires non constitutionnels 4

1 l’imposition marginale maximale de 75,04 % pour les retraites dites « chapeau » 4

2) le taux d’imposition forfaitaire de 90,5 % sur les revenus des bons anonymes. 4

3) les gains et avantages procurés par la levée de stock-options ou l’attribution gratuite d’actions 5

4) le taux d’imposition marginal maximal de 82 % pour les plus-values immobilières 5

5) Le taux d’imposition forfaitaire de 90,5 % sur les revenus générés par des instruments financiers à terme. 6

6) Contribution patronale additionnelle sur les « retraites chapeau ». 6

Des dispositions confiscatoires constitutionnelles 7

La contribution exceptionnelle sur la fortune n’est pas confiscatoire. 7

La taxe exceptionnelle sur les hautes rémunérations n’est pas confiscatoire. 7

Le but de lutte contre la fraude fiscale constitue un objectif de valeur constitutionnelle. 7

1) la majoration de 1.25 sur les revenus irrégulièrement distribués est constitutionnelle (qpc 28.06.19 avec conclisions LIBRES d’E Victor devant le CE.. 7

2) la retenue à la source de 75% sur les produits versés à un Etat ou territoires non coopératifs ETNC( qpc 25.11.16+. 8

Le fondement constitutionnel d’une imposition confiscatoire

La question fondamentale

Comment inciter nos concitoyens à créer DES assiettes imposables

Sans confiscation fiscale

Le principe constitutionnel applicable

l'article 13 de la Déclaration de 1789

« Pour l'entretien de la force publique, et pour les dépenses d'administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés » ;

Modalités de détermination de l’imposition confiscatoire

a)En 2005 le conseil constitutionnel a précisé

« Que cette exigence ne serait pas respectée si l'impôt revêtait un caractère confiscatoire ou faisait peser sur une catégorie de contribuables une charge excessive au regard de leurs facultés contributives ;

décision n° 2005-530 DC du 29 décembre 2005, Loi de finances pour 2006, cons. 65).

- b) En 2012, le conseil constituonnel a élargi l’assiette aux cotisations sociales

Jusqu’à 2012, le Conseil analysait « chaque imposition prise isolément » pour apprécier cet éventuel caractère confiscatoire.

Depuis sa décision n° 2012-654 DC du 9 août 2012, le conseil constitutionnel contrôle l’éventuelle rupture d’égalité entre les contribuables au regard de l’ensemble des impositions y compris à finalité sociale ayant le même fait générateur. Ceci lui permet de déterminer un taux marginal maximal d'impositions applicables à un même revenu qui, s'il est excessif, est considéré comme confiscatoire.

Pour apprécier le caractère excessif de la charge fiscale, le Conseil opéré une addition des taux marginaux maximums des impositions dues par le même contribuable pour le même revenu en tenant systématiquement compte de ce qu’une imposition est déductible de l’assiette d’une autre imposition portant sur la même opération : il opère alors la déduction à hauteur du taux marginal maximal applicable à la déduction38.

Il est en fait difficile de répondre rigoureusement à cette question mais de nombreux indices montrent que le taux actuel (45,0 % du PIB en 2018 selon l’Insee) est trop élevé et doit être diminué, sous réserve de réduire aussi le rapport des dépenses publiques au PIB. Il existe un taux maximal budgétaire et un taux maximal économique des prélèvements obligatoires qui dépendent de nombreux facteurs

Le taux maximal budgétaire des PO dépend de l’élasticité de leur assiette

Comparaison internationale des systèmes fiscaux Ou s’informer source DGFIP+

prélèvements obligatoires - Fipeco - Fiche

Poids des prélèvements obligatoires - Insee

Prélèvements obligatoires dans les pays membres de l'OCDE

Les 7 pays de l'OCDE qui prélèvent le plus d'impôts ... - Capital

Les prélèvements obligatoires en France et dans la zone euro .

La capacité des pouvoirs publics à lever l’impôt

Ce document de travail de l OCDE s’intéresse à ce qui détermine la capacité des administrations publiques à collecter des recettes. Pour ce faire, il analyse la manière dont les recettes fiscales évoluent en fonction des taux de taxation en s’appuyant sur l’expérience de 34 pays de l’OCDE sur la période 1978-2014. Ces estimations montrent que la réponse des recettes aux taux va en s’affaiblissant au fur et à mesure que les taux sont de plus en plus élevés, ce qui confirme la plupart de la littérature examinant cette question pour l’impôt sur les sociétés et apporte une nouvelle contribution aux études concernant la taxe sur la valeur ajoutée

Comme l’a souligné A. Laffer, il existe pour chaque impôt un taux maximal du point de vue budgétaire. En effet, un taux nul ne rapporte rien et un taux de 100 % ne rapporte rien non plus, la matière imposable disparaissant. Mathématiquement, il existe donc un taux d’imposition compris entre 0 et 100 % au-delà duquel les recettes fiscales diminuent lorsque le taux d’imposition augmente.

Les taux marginaux effectifs de prélèvement pour les personnes en emploi

en France en 2014 : un profil en tilde

En 2014, en France métropolitaine, le taux marginal effectif médian auquel font face les personnes en emploi est élevé (57 %), ce qui est la contrepartie d'un système socio-fiscal globalement redistributif. Quatre personnes sur cinq ont un TMEP se situant entre 44 % et 73 %.

L’avis du conseil d état du 21 mars 2013 sur les prélèvements confiscatoires

L’ AVIS DU CONSEIL D ETAT DU 21 MARS 2013

SUR LES PRELEVEMENTS CONFISCATOIRES

Par un avis du 21 mars 2013 rendu en assemblée pléniere, le Conseil d'Etat a synthétisé cette jurisprudence en relevant « qu'il résulte de la décision n° 2012-662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité »

« il résulte de la décision n° 2012‐662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition (note efi incluant les prélèvements sociaux ) des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au‐delà duquel une mesure fiscale risque d’être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d’égalité »

Modalité pratique de saisine du conseil constitutionnel

La solution la plus souvent utilisée est celle d’un recours en excès de pouvoir contre une décision administrative qui peut etre déposé concomitamment à une réclamation contentieuse en cas de mise en recouvrement des impositions contestées et ce afin de bénéficier du sursis de paiement pendant la procédure fiscale

ANNULATION d'un BOFIP pour exces de pouvoir ;

Les nouvelles règles avec Mme Karin CIAVALDINI, rapporteure publique

(CE 13.03.20 avec conclusions LIBRES

Des dispositions fiscales confiscatoires non constitutionnels

Jusqu’à présent, ce contrôle a conduit le Conseil à censurer des dispositions fiscales ayant pour conséquence :

1 l’imposition marginale maximale de 75,04 % pour les retraites dites « chapeau »

1 taux d’imposition marginal maximal de 75,04 % pour les retraites dites « chapeau » excédant 288 000 euros annuels perçues en 2012 et de 75,34 % pour celles perçues à compter de 201339.

Décision n° 2012-662 DC du 29 décembre 2012 , cons. 12 à 21.

Le Conseil a fait usage de sa jurisprudence dite « néo-calédonienne » du 25 janvier 1985, qui précise que « la conformité à la Constitution d’une loi déjà promulguée peut être appréciée à l’occasion de l’examen des dispositions législatives qui la modifient, la complètent ou affectent son domaine »,afin de censurer l’imposition spécifique aux retraites chapeau, pourtant non modifiée par la loi déférée, plutôt que la nouvelle tranche d’IR à 45 % alors introduite par cette loi40. Sa décision a ainsi eu pour effet de ramener la taxation marginale maximale sur les retraites chapeau à 68,34 % ;

2) le taux d’imposition forfaitaire de 90,5 % sur les revenus des bons anonymes.

Décision n° 2012-662 DC cons. 51 et 52