12 novembre 2019

RESULTAT du controle fiscal 2018 :une nouvelle orientation pour 2019 ou 2020 ????

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

SUR LA SUPPRESSION DU RAPPORT AU PARLEMENT

DES RÉSULTATS DU CONTROLE FISCAL

L’article 66 de la loi de finances pour 1976 prévoyait que les résultats du contrôle fiscal sont publiés en annexe du fascicule des voies et moyens. Cet article démocratique a été Abrogé par la LOI n°2018-1317 du 28 décembre 2018 - art. 113

MAIS DEVANT L EMOTION SOULEVÉE PAR CETTE MESURE

LE COUP DE GUEULE DU SYNDICAT Solidaires Finances Publiques

LES DONNÉES DU CONTRÔLE FISCAL ON ÉTÉ CENTRALISÉES DANS UN NOUVEAU RAPPORTLe dernier rapport (10.19)sur la lutte contre la lutte et l 'évasion fiscale

- statistiques controle fiscale 2010 & 2018.pdf

les résultats du contrôle fiscal international.pdf

la coopération fiscale internationale

la répartition 2018 du contrôle fiscal externe par montant de redressements cliquez

Cour des comptes et fraude fiscale ;

un nouveau rapport attendu prochainement ???la Cour des comptes devrait évaluer les outils juridiques dont l'administration dispose et proposer des évolutions dans leur utilisation ou dans l'organisation des services du fisc.

Les recommandations du rapport ?

Les mesures retenues par le gouvernement ?

Les mesures adoptées par le parlement dans le PLFR 2019 ?Les premières réflexions de Mme GABET en avril 2019

devant la cour de cassationLES PRECEDENTS RAPPORTS SUR LA FRAUDE FISCALE

08:04 Publié dans observatoire fiscal, Rapports | Tags : resultat du controle fiscal 2018 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juillet 2019

Validité d'une caution donnée par une SCI

Revirement de jurisprudence

Revirement de jurisprudence

La cour de cassation va-t-elle réveiller

une crise du crédit immobilier?

vers une Remise na cause des caitions accordées par une SCI (cass 12/09/2012)

Encore une nouvelle insécurité fiscale et juridique

à la française

pour imprimer la tribune avec les liens cliquer

MISE A JOUR JUILLET 2019

Un fort assouplissement en cours

MISE A JOUR FEVRIER 2015

Une sûreté accordée par une SCI en garantie des dettes d'un associé jugée valable

La sûreté accordée par une SCI en garantie des dettes d'un associé, même lorsqu'elle porte sur son seul actif, n'est pas contraire à l'intérêt social si elle permet de régler des créances du groupe dont la SCI fait partie et d'assurer la sauvegarde de celui-ci.

Cour de cassation, Chambre commerciale, 10 février 2015, 14-11.760, Inédit

X X X X X

La Cour de cassation a jugé le 12 septembre 2012 que le cautionnement hypothécaire consenti par tous les associés d'une société civile immobilière sur son unique bien immobilier, en garantie d'un prêt qui n'entre pas dans son objet social, n'est valide que s'il n'est pas contraire à son intérêt social

(Cass. civ., arrêt du 12 septembre 2012, n°11-17948).

Le cautionnement, même accordé par le consentement unanime des associés, n'est pas valide s'il est contraire à son intérêt social. Une garantie consentie par une société civile immobilière est contraire à son intérêt social dès lors que la valeur de son unique bien immobilier est inférieur au montant de son engagement et qu'en cas de mise en jeu de la garantie, son entier patrimoine doit être réalisé, ce qui est de nature à compromettre son existence même (Cass. civ., arrêt du 12 septembre 2012, n°11-17948).

Dans cet arrêt, la cour vise l’article 1849 du code civil qui dispose

Dans les rapports avec les tiers, le gérant engage la société par les actes entrant dans l'objet social.

La solution aurait elle été différente si la cour avait visé l’article 1933 du code civil Qui dispose

Toute société doit avoir un objet licite et être constituée dans l'intérêt commun des associés. »

Or en l’espèce, la caution avait bien été donnée dans l’intérêt commun des associés

La stricte application de cet arrêt ne va-t-il pas remettre en cause les nombreuses cautions hypothécaires accordées par des sociétés civiles immobilières et ce conformément à des solutions légales et bien adaptées aux anciennes jurisprudences

Déjà des banques menacent de résilier ce type de crédit et ce sans que les associés puissent apportés d’autres formes de garantie. Va t on vers des défauts généralisés ??

Une caution garantie par des parts de SCI a t elle la même "solidité financière"

qu' une caution hypothécaire ?

Quelle sera la nécessaire réponse des pouvoirs publics ??

Le trésor public sentant le danger d’une remise en cause brutale d’une pratique légale parfaitement rodée a livre sa prudente appréciation de sioux par un BOI du 5 février 2014

Sûretés et garanties du recouvrement - Cautionnement

- Règles de validité de droit commun des contrats

BOI-REC-GAR-20-40-10-10 du 5 février 2014

La pratique actuelle

Revirement de jurisprudence ou retour à la source ???

lire ci dessous

Traditionnellement, toutes les chambres de la Cour de cassation validaient les sûretés consenties par une société civile au profit d’un tiers sous trois conditions alternatives clairement exprimées). Ainsi, suffisait-il pout sur la sûreté soit valable :

- Soit qu’elle entre expressément dans l’intérêt social de la société garante (conformément à l’article 1849 du Code civil, applicables aux sociétés civiles) ;

Cour de Cassation, Ch com du 28 mars 2000, 96-19.260, Publié au bulletin

Justifie légalement sa décision de déclarer valable le cautionnement consenti par une société civile immobilière (SCI) en garantie d'un prêt accordé à une société à responsabilité limitée une cour d'appel qui, faisant ainsi application des articles 1852 et 1854 du Code civil, relève que la SCI avait donné tous pouvoirs à sa gérante à l'unanimité au cours d'une assemblée générale extraordinaire pour accorder le cautionnement et dès lors qu'il n'était pas allégué que le cautionnement était contraire à l'intérêt social

- Soit qu’elle caractérise une « communauté d’intérêt » de la société civile et du débiteur garanti ;

- Soit enfin qu’elle résulte du consentement unanime des associés de la société garante (conformément aux articles 1852 et 1854 du Code civil).

Cour de cassation, Chciv 1, 8 novembre 2007, 04-17.893, Publié au bulletin

Le cautionnement donné par une société n'est valable que s'il entre directement dans son objet social ou s'il existe une communauté d'intérêts entre cette société et la personne cautionnée ou encore s'il résulte du consentement unanime des associés. Ne donne pas de base légale à sa décision la cour d'appel qui condamne une société sur le fondement du cautionnement qu'elle avait souscrit en garantie d'une dette personnelle de son gérant, sans préciser que le cautionnement de cette société remplissait l'une de ces conditions

Cour de cassation, , Ch com 15 avril 2008, 06-18.294, Inédit

La cour vérifie méthodiquement l’existence de ces trois conditions alternatives dans trois attendus successifs.

Le système ainsi mis en place et dégagé au fil d’une jurisprudence nourrie était simple et offrait aux parties une grande sécurité juridique. En pratique, les banques demandaient le consentement unanime des associés et bénéficiaient ainsi d’une sûreté valable.

Revirement de jurisprudence ou retour à la source ???

Cour de Cassation, Ch com du 28 mars 2000, 96-19.260, Publié au bulletin

Justifie légalement sa décision de déclarer valable le cautionnement consenti par une société civile immobilière (SCI) en garantie d'un prêt accordé à une société à responsabilité limitée une cour d'appel qui, faisant ainsi application des articles 1852 et 1854 du Code civil, relève que la SCI avait donné tous pouvoirs à sa gérante à l'unanimité au cours d'une assemblée générale extraordinaire pour accorder le cautionnement et dès lors qu'il n'était pas allégué que le cautionnement était contraire à l'intérêt social.

L’arrêt de la chambre commerciale de la Cour de cassation du 8 novembre 2011 opère t il un revirement de jurisprudence en affirmant que, pour être valable, le consentement d’une sûreté par une société civile doit « non seulement résulter du consentement unanime des associés, mais également être conforme à son intérêt social ».( lire l’arrêt de 28.03.00)

Cour de cassation, Chcom 8 novembre 2011, 10-22.944, Inédit

Dans les faits visés par cet arrêt, l’immeuble donné en garantie par la société civile était son unique bien immobilier ; dans sa motivation, la Cour de cassation souligne que le patrimoine de la société était exposé à une disparition totale sans aucune contrepartie pour la société, l’opération garantie ne lui apportant « aucune ressource, mais [grevant] (….) très lourdement son patrimoine, exposé à une disparition totale (…), au risque donc de l’existence même de la société garante ».

Une année plus tard, la troisième chambre civile de la Cour de cassation se rallie à cette nouvelle position par un arrêt en date du 12 septembre 2012 en affirmant que le « cautionnement [hypothécaire] même accordé par le consentement unanime des associés n’est pas valide s’il est contraire à l’intérêt social ».

Dans cet arrêt, la troisième chambre reproche aux juges du fond de ne pas avoir vérifié que la garantie accordée était proportionnée au patrimoine de la société garante : l’immeuble constituait le seul bien de la société civile, et sa valeur était inférieure au montant de son engagement. C’est ce que la Cour de cassation exprime dans sa motivation, en prenant le soin de relever que la sûreté en cause portait sur le seul actif de la société et qu’elle était d’un montant supérieur à la valeur de cet actif, ce qui était de nature à remettre en cause l’existence même de la société.

En résumé, sans remettre en cause le régime traditionnel exigeant le respect d’une des trois conditions alternatives, ces nouvelles jurisprudences se basent sur la notion d’intérêt social pour instaurer de nouveaux critères à prendre en considération :

· L’arrêt de 2011 exige que la sûreté soit conforme à l’intérêt social de la société garante et qu’elle tire une contrepartie réelle à l’engagement souscrit ;

- L’arrêt de 2012 ajoute que, nonobstant la conformité à l’intérêt social et l’existence d’une contrepartie, encore faut-il que cette dernière soit suffisante et proportionnelle à l’engagement souscrit par la société civile.

Cette évolution jurisprudentielle fait courir un risque important d’annulation de nombreuses sûretés accordées en garantie de la dette de tiers sur le fondement désormais insuffisant de la jurisprudence traditionnelle.

03:57 Publié dans aa SOCIETE CIVILE, Changement de regime fiscal, MEUBLEE, Politique fiscale, Société à prépondérance immobilière, Société civile immobilière, Sté de personnes | Tags : validité d'une caution donnée par une sci | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 juin 2019

loi contre la fraude fiscale aggravée . le colloque de la cour de cassation

Pour recevoir la lettre EFI inscrivez vous enhaut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Loi n° 2018-898 du 23 octobre 2018 relative à la lutte contre la fraude

Publiée au Journal Officiel du 24 octobre 2018 [sur le site Légifrance]

LOI SUR LA FRAUDE FISCALE

MISE A JOUR JUIN 2019

la cour de cassation a organisée une journée d’étude sur le thème

La convergence des outils de lutte contre les fraudes fiscales et sociales

Allocution de Monsieur François Molins, procureur général près la Cour de cassation

Les interventions ne sont pas ecrites mais diffusées par video

Nous diffusions l intervention de Madame GABET qui nous dévoile avec sa prudence les contours de l’organisation ds futurs contrôle fiscaux ; ceux d’un contrôle de la réparation des erreurs et ceux d’un contrôle répressif avec l assistance des parquets et de la police fiscale avec tous ses moyens de recherches des preuves notamment dans le cadre des enquêtes preliminaires pénales

La convergence des outils de lutte contre les fraudes fiscales et sociales -

Les moyens pour lutter contre la fraude existent ; il faut les mettre en application

Vers une spécialisation des équipes de vérification

Des équipes pôur répâre les erreurs et les equipes pour enqueter et poursuivre le fraude

Vers une coopération « au plus pres du terrain » entre les parquets et la DGFIP

Vers une accélération des procédures pénales notamment pas de saisie prealable de la CIF en cas de plaite pour présomption de fraude fiscale

L immense defi le niveau des agents quid de l attractivité des métiers de verificateur

MISE A JOUR MAI 2019

Circulaire relative à la réforme de la procédure

de poursuite pénale de la fraude fiscale

MISE A JOUR 23 OCTOBRE 2018

Loi n° 2018-898 du 23 octobre 2018 relative à la lutte contre la fraude

L’article 36 II de la loi n° 2018-898 du 23 octobre 2018

Art 228 du livre des procedures fiscales

commentaire de la Loi relative à la lutte contre la fraude

Par Catherine Cassan,Avocat associée

MISE A JOUR 26 septembre 2018

19:12 Publié dans Politique fiscale, Rapports | Tags : lutte contre la fraude fiscale ; le projet de 2018 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2018

Les statistiques officielles du contrôle fiscal 2017

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

L’article 66 de la loi de finances pour 1976 prévoit que les résultats du contrôle fiscal sont publiés en annexe du fascicule des voies et moyens.

Comme les années précédentes, le bilan de l’action menée par les services en 2017 en matière de lutte contre la fraude fiscale est donné dans le présent document. Il traite successivement :

des résultats des opérations de contrôle ;

du recouvrement des impositions émises ;

des poursuites pénales

des plaintes pour escroquerie fiscale ;

des procédures d’opposition à fonction

Les résultats du contrôle fiscal 2017

plainte pour fraude fiscale.pdf

Le dossier sur les depenses fiscales

En 2017, la présence en contrôle externe est en légère baisse : 47 900 opérations ont été réalisées contre 48 871l’année précédente et 52 337 en 2012.

Cette évolution s’explique, notamment, par le repositionnement de vérificateurs sur des missions de pilotage et de support afin d’apporter les expertises nécessaires sur les dossiers les plus complexes et d’accroître la qualité des investigations

le nombre de versificateurs serait toujours « officiellement depuis de nombreuses années de 4500 agents plein temps

mais le contrôle est toujours majoritairement centré sur des opérations à faibles enjeux budgétaires et ce conformément à la traditionnelle politique du maillage territorial et économique fiscal large ?politique initiée il y une bonne quarantaine d’années et ce sans prendre en conséquence les enjeux budgétaires actuels .

Cette politique serait en cours d’assouplissement discret grâce notamment à nos robots de data et de word mining et à Tracfin qui ne signalerait que les affaires superieures à 1M€.la question politique est de savoir si le controle fiscal doit être démocratique pour tous ou ciblé financièrement ou les deux ????

|

Le répartition du contrôle fiscal externe 47 900 contrôles externes pour un montant de 7 709 579 mise en recouvrement

Par ailleurs les montants rectifiés proviennent pour 44,2 % de la vérification de grandes entreprises (chiffre d'affaires supérieur à 152,4 millions d'euros pour les entreprises de vente ou 76,6 millions d'euros pour les prestataires de service). au total 6453 Contrôles (13% ) ont rapporte 83% des droits rappeles |

l’instar du contrôle fiscal externe, le contrôle sur pièces (CSP) évolue vers une démarche davantage fondée sur la sélectivité des dossiers à contrôler à partir d’une analyse des zones d’enjeux et de risques pour assurer une couverture harmonieuse et équilibrée du tissu fiscal. L’objectif est de mieux détecter les dossiers frauduleux présentant des enjeux importants en vue notamment de la programmation du contrôle fiscal externe, tout en continuant, le cas échéant, à rectifier rapidement du bureau les situations qui le permettent

La réduction du nombre d’opérations résulte également de la politique d’allègement des objectifs quantitatifs des directions nationales et spécialisées en contrepartie d’une amélioration de l’aspect qualitatif des contrôles et d’une plus grande concentration des opérations de contrôle sur les affaires les plus complexes et présentant des enjeux financiers.

Pour 2018, la montée en puissance des procédures courtes (examen de comptabilité, instruction sur place des demandes de remboursement de crédit de TVA)doit permettre de multiplier les points d’impact.

Le montant global des sommes recouvrées est en baisse en 2017, compte tenu de la diminution des sommes recouvrées au titre de la procédure de régularisation des avoirs détenus à l'étranger non déclarés. Après plus de quatre années d'activité, le STDR et les pôles de régularisation ont traité en 2017 des dossiers avec des enjeux financiers moindres.

|

(en millions d’euros) |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

Variation 2016/2017

|

|

Montant des encaissements du contrôle externe et interne(hors STDR) |

9002 |

9 951 |

8 521 |

9 590 |

8 612 |

8077 |

-6,2 % |

|

Encaissements du STDR |

0 |

116 |

1 914 |

2 654 |

2 476 |

1 16 |

-46,8 % |

|

Montant total des encaissements |

9002 |

10067 |

10435 |

12243 |

11088 |

9393 |

-15,3 % |

10:39 Publié dans Fraude escroquerie blanchiment, observatoire fiscal, Politique fiscale, Rapports, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 novembre 2018

Le coût des contentieux fiscaux pour l 'état

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La censure, par le Conseil constitutionnel, de la contribution additionnelle de 3 % sur les dividendes distribués, au début du mois d’octobre 2017, aura fortement marqué la première discussion budgétaire de la XVème législature, et occasionné des conséquences très importantes pour le budget de l’État. Les restitutions, toujours en cours au moment de l’édition de ce rapport, devraient s’élever à près de dix milliards d’euros, dont un milliard d’euros d’intérêts moratoires.

Cette décision aura rendu nécessaire l’adoption, dans l’urgence, d’un projet de loi de finances rectificative créant deux contributions exceptionnelles, additionnelles à l’impôt sur les sociétés, frappant les entreprises dont le chiffre d’affaires est supérieur à un milliard d’euros.

Elle illustre, de manière particulièrement saisissante, les enjeux grandissants posés par la multiplication des contentieux, ainsi que les difficultés de l’État à anticiper, à évaluer, et à gérer le risque budgétaire associé.

L’information tardive, et incomplète, du Parlement sur cette affaire, et plus généralement, sur les enjeux budgétaires associés aux procédures contentieuses en cours, a conduit la commission des finances de l’Assemblée nationale à décider la création d’une mission d’information, afin de réaliser une cartographie des principaux litiges en cours, et de conduire une évaluation des dispositifs de gestion du risque associé qui a rendu le17 octobre un rapport cosigné par M. Romain GRAU, Rapporteur et Mme Véronique LOUWAGIE, Présidente

T PRÉSENTÉ par M. Romain GRAU, Rapporteur et Mme Véronique LOUWAGIE, Présidente

Le constat réalisé par la mission est alarmant.

08:01 Publié dans abudgets,rapports et prévisions, observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 octobre 2018

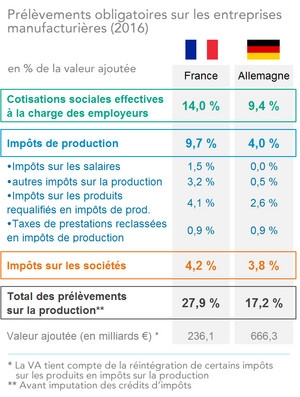

Prélèvements obligatoires sur l'industrie: france v allemagne

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les entreprises industrielles françaises supportent des prélèvements obligatoires plus élevés que leurs homologues allemandes. Les impôts et cotisations payés par l'industrie manufacturière s'élèvent à 27,9% de sa valeur ajoutée. C'est 10,7 points de plus qu'en Allemagne (+7,8 en tenant compte des crédits d'impôt), soit un handicap de 25,3 milliards d'euros (18,4 milliards après crédits d'impôt) pour les entreprises françaises.

Les entreprises industrielles françaises supportent des prélèvements obligatoires plus élevés que leurs homologues allemandes. Les impôts et cotisations payés par l'industrie manufacturière s'élèvent à 27,9% de sa valeur ajoutée. C'est 10,7 points de plus qu'en Allemagne (+7,8 en tenant compte des crédits d'impôt), soit un handicap de 25,3 milliards d'euros (18,4 milliards après crédits d'impôt) pour les entreprises françaises.

Du point de vue économique, la fiscalité de production regroupe l’ensemble des prélèvements obligatoires qui pèsent sur les résultats des entreprises, leur rentabilité et leurs prix, et donc sur la croissance et l’emploi.

Nous avons analysé la structure de la fiscalité de production sur les entreprises industrielles françaises. Basée sur les comptes nationaux, cette étude inédite détaille le poids des prélèvements obligatoires dans le compte d’exploitation des entreprises.

- Les prélèvements obligatoires représentent 27,9% de leur valeur ajoutée pour les entreprises industrielles, et 24,0% pour les autres entreprises non financières. Cet écart de 3,9 points de valeur ajoutée représente une surcharge de 9,2 milliards d’euros.

- Il se répartit entre 0,8 point pour les cotisations sociales employeurs, 1,4 point pour l’impôt sur les sociétés et 1,6 point pour les impôts de production.

- Après imputation des crédits d’impôts, l’écart se réduit à 2,1 points de valeur ajoutée, soit 5 milliards d’euros.

Les prélèvements obligatoires pesant sur l’industrie manufacturière sont de 66 milliards d’euros en France et de 115 milliards d’euros en Allemagne. Pour tenir compte de la différence de taille entre les deux pays (notamment celle de leur industrie), le poids des prélèvements obligatoires est rapporté à la valeur ajoutée des entreprises manufacturières dans les deux pays.

- L’ensemble des prélèvements obligatoires sur les entreprises manufacturières représentent 27,9% de la valeur ajoutée de l’industrie manufacturière en France et 17,2% en Allemagne. L’écart de 10,7 points, appliqué à la valeur ajoutée de l’industrie manufacturière française, représente une charge supplémentaire de 25,3 milliards d’euros pour les entreprises industrielles françaises par rapport à leurs concurrentes allemandes.

- Si l’on tient compte des crédits d’impôt, l’écart des prélèvements obligatoires est ramené à 7,8 points de valeur ajoutée, soit 18,4 milliards d’euros de surcharge pour les entreprises industrielles françaises par rapport à leurs homologues allemandes. Près des trois quarts de cette surcharge (13,5 milliards d’euros) proviennent des seuls impôts de production.

Enfin, il est intéressant de comparer les prélèvements obligatoires sur les entreprises manufacturières au résultat net de ces entreprises. On s’appuie pour cela sur les comptes de branche dans la comptabilité nationale.

- En France, le total des prélèvements obligatoires sur l'industrie est de 66 milliards d’euros, l’excédent net d’exploitation (après amortissements économiques) est de 27 milliards d’euros.

10:48 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 octobre 2018

Les prélèvements obligatoires ont franchi la barre des 1.000 milliards par Ingrid Feuerstein

Les impôts et cotisations sociales ont atteint 1.038 milliards d'euros en 2017, montre le rapport du député En Marche Joël Giraud sur le projet de loi de Finances. Ces prélèvements sont concentrés sur six d'entre eux, dont la CSG et la TVA

Les impôts et cotisations sociales ont atteint 1.038 milliards d'euros en 2017, montre le rapport du député En Marche Joël Giraud sur le projet de loi de Finances. Ces prélèvements sont concentrés sur six d'entre eux, dont la CSG et la TVA

Les prélèvements obligatoires ont franchi la barre des 1.000 milliards par Ingrid Feuerstein

Cinq chiffres qui illustrent la hausse de la pression fiscale par KEVIN BADEAU

Prélèvements : la barre des 1.000 milliards dépassée

Les entreprises et les ménages ont payé à l'Etat, aux collectivités locales et aux organismes de Sécurité sociale 1.038 milliards d'euros en 2017, selon un rapport du député LREM Joël Giraud.

Le rapport de politique générale analyse article par article

Selon ce document, la pression fiscale est en train de s'accentuer. En valeur absolue, la somme des prélèvements obligatoires devrait atteindre 1.057 milliards d'euros en 2018. Pour 2019, la facture pourrait monter jusqu'à 1.070 milliards, malgré les 6 milliards d'euros de baisses d'impôtsannoncées par le gouvernement.

En 2002, ce chiffre s'établissait à « seulement » 670 milliards.

Une première évaluation indépendante du budget 2019 par l’institut des politiques publiques

Dossier législatif du PLF19 Rapport Giraud sur le projet de loi de finances pour 2019 (n°1255)

DOSSIER - Bascule cotisations-CSG : la réforme qui augmente les salaires nets

la progression sur une quinzaine d'années est spectaculaire.

En 2002, l'Etat, les collectivités locales et les organismes de Sécurité sociale percevaient 670 milliards. En 2007, c'était 821 milliards.

Rapportés au PIB, les prélèvements obligatoires dépassent depuis 2013 les 44 %, alors qu'ils se situaient autour de 42 % au début des années 2000. Avec le Danemark, la France figure parmi les pays de l'OCDE où les acteurs économiques sont les plus imposés, même si cette donnée est à relativiser, car elle dépend aussi de la façon dont la protection sociale est financée (retraite ou assurance santé publique ou privée). Le taux de prélèvements obligatoires aura atteint un pic en 2017, à 45,3 % de PIB (contre 44,6 % en 2016), et devrait refluer à 45 % en 2018 et 44,2 % en 2019.

06:22 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 septembre 2018

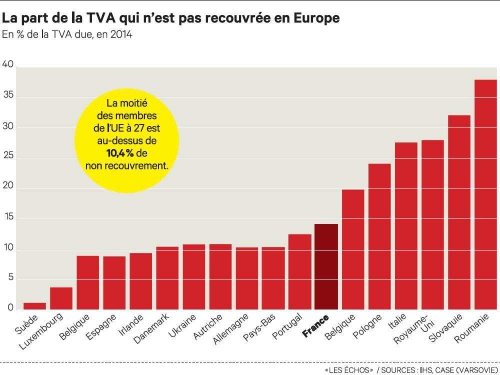

UE fraude fiscale à la TVA :le rapport de la commission (06.18)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer---

Pour vous abonner inscrivez vous en haut à droite

Dans l’Union européenne, les États membres perdent des milliards d’euros de recettes de la taxe sur la valeur ajoutée (TVA) en raison de la fraude fiscale et de l’inadéquation des systèmes de perception.

Selon les chiffres disponibles relatifs à la perception de la TVA, le montant total de la perte de TVA dans l’UE en 2017 est estimé à 137,5 milliards d’euros, soit une perte de 11,2 % des recettes totales de TVA attendues.

Lisez l’étude complète sur l'écart TVA

Lire la fiche de Questions-réponses

Au cours de l’année 2017, les recettes de TVA perçues ont augmenté à un taux plus élevé de 4,1 % par rapport à l’augmentation de 2,8 % de la TVA totale exigible théorique.

Il en résulte que l’écart de TVA global des États membres de l’UE a diminué d’environ 8 milliards d’euros en valeur absolue pour s’établir à 137,5 milliards d’euros.

En pourcentage, l’écart de TVA global a régressé de 1 point de pourcentage pour atteindre 11,2 %.

En 2017, les écarts de TVA estimés dans les pays de l’UE ont varié d’environ 1 % à Chypre (0,6 %), au Luxembourg (0,7 %) et en Suède (1,5 %) à plus de 30 % en Roumanie (35,5 %) et en Grèce (33,6 %). La moitié des 28 États membres de l’UE ont enregistré un écart supérieur à 10,1 %.

Dans l’ensemble, l’écart de TVA en pourcentage de la TVA totale exigible théorique a diminué dans 25 États membres, les améliorations les plus importantes ayant été observées à Malte, en Pologne et à Chypre, et a augmenté dans trois d’entre eux, à savoir en Grèce, en Lettonie et en Allemagne.

L’ecart en France s’éléve en 2016 à 20 MME soit 20% de la TVA normalement due

Lisez l’étude complète sur l'écart TVA Les causes de l’écart de TVA

La fraude à la TVA est certainement la fraude la plus sophistiquée et dont le coût budgétaire est le plus élevé pour nos budgets MAIS la moins diffusée

16:11 Publié dans Politique fiscale, Rapports, TVA EUROPE | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 août 2018

Projet de loi de finances pour 2019

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

LE PLF2019 SERA PRESENTE EN CONSEIL DES MINISTRES LE 24.09

Liste des missions et des programmes envisagés pour le PLF 2019

La direction du Budget publie le traditionnel document « tiré-à-part » qui complète le rapport préalable au débat d’orientation des finances publiques pour 2019, transmis au parlement le 29 juin dernier.

Ce document synthétique présente les plafonds de crédits retenus pour le projet de loi de finances 2019, proposant notamment la répartition des crédits budgétaires envisagés par mission, la norme de dépenses pilotables, et les concours aux collectivités territoriales.

>> Consulter document « tiré-à-part »

>> Consulter le rapport sur l’évolution de l’économie nationale et sur les orientations des finances publiques

Baisser le poids des dépenses publiques :

les leçons de l’expérience des pays européens

des pistes de reformes par le CPO : pour 2019????

LE RAPPORT DU CPO SUR LES PRÉLÈVEMENTS SUR LE CAPITAL DES MÉNAGES

Les prélèvements sur le capital des ménages se voient assigner des objectifs foisonnants, loin d’être toujours cohérents entre eux.

Rendement des principaux prélèvements sur le capital des ménages en 2016 (en Md€)

Prélèvement IR CSG etc DMTG DMTO TaxeFonciere ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80

En outre, l’impératif de prévisibilité des règles d’imposition semble perdu de vue.

De plus, les réformes adoptées par le Parlement (allègement de l’imposition des revenus mobiliers avec l’introduction du prélèvement forfaitaire unique, remplacement de l’ISF par un impôt sur la fortune immobilière conduisent à alléger la taxation du revenu et la détention du capital, invitant à reconsidérer les conditions d’imposition de la transmission.

Audition (Sénat 02.18) de Didier Migaud président du conseil des prélèvements obligatoires

Dans ce contexte, le CONSEIL DES PRELEVEMENTS OBLIGATOIRES formule des orientations autour de quatre axes :

Les adaptations souhaitables des prélèvements sur le capital

A améliorer la cohérence et la prévisibilité du système de prélèvements sur le capital ;

B renforcer la logique économique des prélèvements obligatoires portant sur l’immobilier

Les pistes de reformes de la fiscalité des PV immobilières

Les pistes de reformes de la fiscalité de la LMNP

C renforcer leur neutralité en supprimant les régimes dérogatoires dont l’effet économique est contestable

D adapter le régime fiscal des transmissions aux évolutions de la société

01:17 Publié dans Imposition du patrimoine, Impot sur fortune immobiliere, ISF, observatoire fiscal, Politique fiscale, Rapports, SUCCESSION et donation | Tags : les prélèvements sur le capital | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 août 2018

Vers la création d’offices républicains ???

La gravité de la situation budgétaire cliquer entraine un certain nombre de responsables à réfléchir sur de nouvelles sources de financement en recherchant des décisions prises au cours de notre Histoire dans des situations similaires

La gravité de la situation budgétaire cliquer entraine un certain nombre de responsables à réfléchir sur de nouvelles sources de financement en recherchant des décisions prises au cours de notre Histoire dans des situations similaires

Une des ces mesures a été la création des offices

La vénalité des charges ou vénalité des offices désigne le système qui a longtemps été cours sous l'Ancien Régime, dans lequel l’administration notamment de services publics est attribuée par l état à des entrepreneurs privés mais contre payement d’une somme versé au budget

En droit contemporain, on écrirait concession de service public

François 1er a utilise à grande échelle ce procédé de concession de service public en les octroyant mais contre rémunération pour le budget de l état ce qui n’est souvent pas le cas aujourd’hui

Jusqu’à leur suppression ces concessions de service public étaient une source important du budget de l état

En 1618, les revenus tirés de la vénalité des charges assurent 40% des revenus du Trésor[1] notamment grâce à l’instauration de la paulette,taxe annuelle instaurée par Sully et permettant d’assurer l’hérédité des offices

Dans la nuit du 4 août 1789, l’Assemblée Nationale constituante vota l’abolition des privilèges. Aux termes de l’article 7 de la loi votée : « la vénalité des offices de judicature et de municipalité est supprimée dès cet instant ».

La restauration remis en place le principe de la vénalité pour certaines professions dans le cadre de l’article 91 de la loi de finances du 26 avril 1816.qui a autorisé un droit de présentation onéreux entre les parties mais sans qu’aucune recette pour le budget de l’état n’ait été prévue .

A ce jour un certain nombre de concessions de service public est souvent attribué sans aucune ou avec de faibles recettes pour l état

[1]R. Bonney,The King's Debt. Finance and Politics in France, 1589-1661, Oxford, 1981, p.176-177, p.304,311, cité par William Doyle

09:32 Publié dans Politique fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 juillet 2018

COUR DES COMPTES : Incertitudes sur le prélèvement à la source

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

MISE A JOUR 6 JUILLET 2018

Prélèvement à la source: il est encore temps d’arrêter

par Nicolas BEYTOUT

Il faut soit un culot d’acier, soit une inconscience totale pour prétendre, comme l’a fait Gérald Darmanin, que le report d’un an du prélèvement à la source de l’impôt sur le revenu pour les salariés de particuliers serait « une mesure de simplification »

: les incertitudes sur le rendement de l’impôt sur le revenu

dues à la mise en œuvre du prélèvement à la source

Salaire : combien vous restera-t-il avec le prélèvement à la source ?

Marie-Christine Sonkin / chef du service patrimoine des Echos

L’introduction du prélèvement à la source constitue une modification importante du mode de recouvrement de l’impôt sur le revenu. Un changement de cette importance s’accompagne d’incertitudes sur le rendement futur de l’IR, en régime permanent, mais plus encore pour l’année 2019, de transition entre l’ancien dispositif et le nouveau

- Les grandes lignes de la mesure

- Les incertitudes sur le rendement de l’IRPP

xxxxxxxx

L'établissement, le contrôle et le recouvrement de l'impôt outre-mer

25.06.2018

La Cour a examiné l'établissement, le contrôle et le recouvrement de l’impôt dans les départements et régions d’outre-mer pour les exercices 2011 à 2016. Ces missions ne sont pas assurées dans les mêmes conditions de qualité selon les territoires : acceptable à La Réunion, dégradée en Guadeloupe et à la Martinique, très dégradée en Guyane et à Mayotte. Des défauts d’ordre juridique (impôts non prélevés malgré des bases juridiques existantes, taxes non perçues par défaut de fondement juridique, taxes perçues sans fondement juridique) sont à corriger sans délai.

La coopération entre les collectivités territoriales et les administrations fiscales doit en outre progresser. La Cour émet quatre recommandations.

Le référé la réponse du premier ministre

06:43 Publié dans Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 juin 2018

Vers un rééquilibrage social par la fiscalité ????Par P Aghion, P Martin et J Pisani-Ferry

Jusqu’ici, le malaise restait circonscrit à quelques élus de la majorité. Il touche désormais les plus proches du chef de l’Etat. Dans une note confidentielle adressée le 4 juin à l’Elysée, dont Le Monde s’est procuré une copie, Philippe Aghion, Philippe Martin et Jean Pisani-Ferry, les trois économistes qui ont inspiré le programme d’Emmanuel Macron, tirent à leur tour la sonnette d’alarme au sujet du déséquilibre supposé de la politique menée par le gouvernement d’Edouard Philippe et « l’image d’un pouvoir indifférent à la question sociale ».

l' analyse du monde par CEDRIC PIETRALUNGA

La note confidentielle de trois fidèles de Macron pour un rééquilibrage social.pdf

« L’ambition émancipatrice (…) du programme présidentiel échappe à un nombre grandissant de concitoyens, y compris parmi les plus fervents supporteurs de 2017 », s’inquiètent les trois hommes, qui n’ont pas souhaité donner suite aux sollicitations du Monde. « Le thème de la lutte contre les inégalités d’accès, qui était constitutif de l’identité politique du candidat, est occulté », déplorent-ils, ajoutant que « beaucoup des soutiens du candidat expriment la crainte d’un recentrage à droite motivé par la tentation d’occuper le terrain politique laissé en friche par un parti Les Républicains en crise ».

L’enjeu profond de l’affaire est moins le positionnement droite/gauche que la perception de la finalité et de l’équité de l’action réformatrice. Le risque est que l’ambition transformatrice initiale soit rabattue sur un programme classique de réformes structurelles favorables aux plus aisés.

Nous proposons ci-après une série de pistes compatibles dans leur globalité avec la trajectoire de finances publiques.

les propositions pdf

Cliquez pour lire l'ensemble des propositions

quelques propositions

Les mesures de baisse de la fiscalité des entreprises (IS) et des revenus du capital (PFU) ne se sont pas accompagnées d’une réduction des niches fiscales et dispositifs subventionnels qui ont été créés au fil du temps pour compenser le taux facialement élevé des impôts. La logique voudrait que baisse des taux, élargissement des assiettes et réduction des subventions soient menés de concert.

Les aides aux entreprises méritent d’être revues

Nous recommandons d’attaquer de manière plus frontale les passagers clandestins de l’UE qui bénéficient à plein du marché unique (et potentiellement des négociations en cours sur les accords commerciaux au premier rang duquel l’accord avec la Grande-Bretagne) tout en siphonnant les bases fiscales de leurs partenaires.

S’agissant des ménages, le premier objectif devrait être la fiscalité de l’investissement logement. Depuis les années 2000, les aides à la pierre ont connu une très forte augmentation jusqu’à atteindre 13,6 milliards d’euros en 2016 contre 4 miliards d’euros en 1995. Ces aides réduisent très fortement l’impôt sur le revenu des bénéficiaires et affectent le budget de l’Etat. Il faut organiser leur extinction. Pour en faciliter l’acceptation et empêcher la réapparition de ces niches, l’administration fiscale pourrait publier le revenu imposable médian (et les différents quartiles et déciles) des bénéficiaires de ces aides ainsi que le montant des réductions d’impôts dont ils bénéficient.

Nous considérons aussi qu’il faut envisager une taxation plus lourde des très grosses successions. Les enfants des innovateurs sont souvent des rentiers.

Etaler davantage la suppression de la taxe d’habitation dans le temps

Nous proposons donc d’en différer la mise en œuvre pour la coupler avec une réforme de la fiscalité locale et l’introduction d’une taxe foncière progressive.

Sur la forme, MM. Aghion, Martin et Pisani-Ferry critiquent également la façon dont les réformes sont incarnées par l’exécutif. « Les ministres “politiques” sont étiquetés à droite et (…) le message social peine à trouver une voix forte à l’intérieur du gouvernement », déplorent ces proches de M. Macron. « Le projet n’est pas porté » et « personne ne trace le fil qui relie les réformes », ajoutent-ils.

09:23 Publié dans Politique fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 mai 2018

Règlement des comptes de l 'etat 2017 projet de loi

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

Cour des comptes rapport sur les comptes 2017

Des dépenses fiscales qui échappent aux politiques de maîtrise

En 2017, 442 dépenses fiscales ont minoré les recettes de l’État de 93 Md€, équivalant à 31 % des recettes fiscales nettes. Les dépenses fiscales équivalent à 4,1 points de PIB en 2017, contre 3,5 points en 2011.

Réserve no 4 – les anomalies relatives aux charges Et aux produits régaliens

- Les insuffisances du contrôle des données fiscales et des traitements qui leur sont appliqués, ainsi que des enregistrements comptables qui en résultent, empêchent la Cour de se prononcer sur la fidélité de l’image que les comptes de l’État donnent de la situation en matière de produits régaliens.

- La Cour relève une incertitude significative sur l’évaluation des créances fiscales à la clôture de l’exercice.

- Fin 2017, les créances fiscales nettes sur les redevables sont évaluées à 67,1 Md€ à l’actif du bilan de l’État, compte tenu d’une dépréciation de 35,0 Md€.

- Or, cette dépréciation est déterminée sans que le millésime des créances fiscales soit suivi de manière fiable en comptabilité. Cette information est pourtant indispensable pour mesurer l’ancienneté des créances et pour évaluer de manière statistique le risque que certaines d’entre elles ne puissent finalement pas être recouvrées par l’État.

Le Haut Conseil relève ainsi que le passage du déficit public sous le seuil de 3 points de PIB, qui doit permettre à la France de sortir de la procédure de déficit excessif, a été obtenu sans aucun effort budgétaire discrétionnaire en 2017.

Le Haut Conseil souligne que le non-respect de la trajectoire en dépense ne pourra pas toujours être compensé par de bonnes surprises en matière de recettes, qu’elles soient liées directement à la conjoncture ou à une forte élasticité des recettes au PIB. En conséquence, le respect de la trajectoire de finances publiques nécessitera la mise en œuvre des efforts annoncés dans la loi de programmation, en particulier sur les dépenses publiques.

Projet de loi de règlement du budget et d’approbation des comptes de l’État 2017

la position de

Bruno PARENT Directeur général des finances publiques

Responsable du programme n° 156 : Gestion fiscale et financière de l'État et du secteur public local

lire ci dessous

23:16 Publié dans observatoire fiscal, Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 mai 2018

fiscalité française et redistribution

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

La fiscalité française est l'une des plus redistributives

Par Alexandre Mirlicourtois

- Directeur de la conjoncture et de la prévision du XERFI

L'indice (ou coefficient) de Gini est un indicateur synthétique d'inégalités de salaires (de revenus, de niveaux de vie...). Il varie entre 0 et 1. Il est égal à 0 dans une situation d'égalité parfaite où tous les salaires, les revenus, les niveaux de vie... seraient égaux. A l'autre extrême, il est égal à 1 dans une situation la plus inégalitaire possible, celle où tous les salaires (les revenus, les niveaux de vie...) sauf un seraient nuls. Entre 0 et 1, l'inégalité est d'autant plus forte que l'indice de Gini est élevé.

La comparaison état par état Et pour la france

Statistiques impôt sur le revenu

Chaque année, pour 100 euros de richesse produite, la collectivité en prélève près de 50 sous forme d’impôts et de cotisations sociales ce qui place la France en tête des pays européens devant le Danemark, en deuxième position, et très loin devant l’Italie et les autres principales grandes économies européennes. Avec un taux de prélèvements obligatoires de 23,8%, c’est deux fois moins élevé qu’en France, l’Irlande ferme la marche.

12:17 Publié dans Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Prélèvements obligatoires sur l industrie : France -Allemagne

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

Le poids des prélèvements sur l'industrie française atteint 27,9 % de la valeur ajoutée, comparé à 17,2 % en Allemagne, selon une étude de l'institut COE-Rexecode. L'écart s'explique pour partie par le poids des impôts de production.

-

Le poids des prélèvements obligatoires sur les entreprises industrielles cliquez

l’objet de cette étude est d’évaluer le poids des prélèvements obligatoires qui entrent dans les comptes des entreprises industrielles, pèsent sur leurs coûts et peuvent affecter leur compétitivité.

Trois catégories de prélèvements obligatoires apparaissent dans les comptes des entreprises : des cotisations sociales à la charge des employeurs, l’impôt sur les sociétés (en bas du compte), et entre les deux, un ensemble de prélèvements que nous qualifierons d’impôts de production. Cet ensemble comprend plusieurs groupes : des prélèvements assis sur les salaires (versement transport, contribution logement, etc…), un grand nombre d’impôts, les plus importants d’entre eux au bénéfice des collectivités locales, qui sont assis sur des bases très diverses (impôts fonciers, taxes environnementales, etc…), enfin des prélèvements que les comptables nationaux ne classent pas directement en impôts de production mais qui ont en fait une répercussion sur les comptesd’exploChapitre 1

Les prélèvements obligatoires sur les entreprises dans la législation française

1.1. La fiscalité sur la production dans le code général des impôts ......... 9

1.2. La fiscalité de production dans le code des douanes ..................... 13

1.3. La fiscalité de production dans le code de la sécurité sociale ......... 14

1.4. La fiscalité de production dans le code des collectivités territoriales

L a synthèse par Ingrid Feuerstein

OCDE Les impôts sur les salaires 2018

Surprise : traditionnelle championne des prélèvements obligatoires, la France est plutôt dans la moyenne du classement des pays riches avec un taux de prélèvements de 29,2 % pour un célibataire sans enfants et de 18,2 % pour une famille avec deux enfants.Par contre, le « coin fiscal » pesant sur le coût du travail y reste le plus élevé, du fait de charges patronales toujours très lourdes.

Dépenses publiques France versus Allemagne

En 2015, les dépenses publiques représentent 57 % du PIB en France, contre 44 % en Allemagne.Entre 1996 et 2002 cet écart n’était que d’environ 5 points de PIB.

Les plus faibles en Bulgarie et en Roumanie, les plus élevés au Danemark et en Belgique

06:37 Publié dans abudgets,rapports et prévisions | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |