03 janvier 2025

Imposition en France des sociétés étrangères mettant gratuitement un immeuble à la disposition d'un associé

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Imposition en france des sociétés étrangères

mettant gratuitement un immeuble à la disposition d'un associé

La lettre EFI du 8 MAI (2).pdf

Nos cours continuent à rappeler que les sociétés étrangères possédant des immeubles en France mis à la disposition des associés sont imposables à l’impôt sur les sociétés et ce de la même façon que le sont les sociétés de droit français

XXXXX

Par une décision en date du 11 octobre 2017, le Conseil d'Etat confirme l'imposition entre les mains de personnes physiques, au moyen de la qualification de revenus occultes, de la quote-part du résultat d'une SCI mettant à leur disposition un ensemble immobilier à usage d'habitation, à hauteur de la fraction du capital de cette SCI détenue par une SOPARFI Luxembourgeoise passible de l'IS.

Conseil d'État ° 399010 3ème - 8ème chambres réunies 11 octobre 2017

D...détient en usufruit 319 des 320 parts sociales de la société compagnie privée de l'étoile (CPE), dont le siège est situé au Luxembourg ; 90 % des parts sociales de la société civile immobilière (SCI) du Moulin de Normandie sont détenues par la société CPE et le solde, soit 10 %, par M. et Mme D...; la SCI du Moulin de Normandie a, au cours de l'année 2009, mis gratuitement à disposition des intéressés un ensemble immobilier à usage d'habitation, situé à Appeville-Annebault dans l'Eure ; l'administration a imposé, entre les mains de M. et Mme D..., dans la catégorie des revenus de capitaux mobiliers, à concurrence de la part de bénéfices de la SCI revenant à la société CPE, l'avantage en nature résultant de cette mise à disposition gratuite constitutif, en application des articles 109.1. 2° et 111. c du code général des impôts de revenus distribués ;

Le Conseil d'Etat précise notamment, sur le fondement des articles 8 et 218 bis du CGI, que:

"Il résulte de la combinaison de ces dispositions que, sauf stipulation contraire d'une convention internationale, le versement d'un avantage occulte par une société de personnes qui exerce son activité en France et dont une personne morale passible de l'impôt sur les sociétés, même établie hors de France, détient une part des droits sociaux correspond, dans la mesure de cette part, à une distribution de revenus imposables entre les mains du bénéficiaire dans la catégorie des revenus de capitaux mobiliers"

la suite dessous

17:55 Publié dans aa REVENUS OCCULTES, Activité occulte, immeuble detenu par societés étrangères | Tags : immeuble et societe etrangere, avocat fiscaliste international patrick michaud | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 octobre 2024

Une nouvelle niche fiscale jurisprudentielle ::Le commettant international ?

pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

REDIFFUSION POUR ACTUALITE

Stellantis : (NV) Hoofddorp, Pays-Bas se donne un an pour trancher le sort de Poissy, dernière usine auto d'Ile-de-France

par Guillaume Guichard les ECHOS

L arrêt ZIMMER (CE 2010)

L'arret ZIMMER (CE 2010) est de plus en plus utilisé en autorisant les groupes etrangers à recentrer leurs activités françaises dans leur siège étranger mais ce au détriment de notre activité économique et sociale,leur filiale en france etant juridiquement lié par un contrat d'agent independanr ne constituant pas un etablissement stable ....

Ou le Combat des Horaces fiscalo libertaires et des Curiaces fiscalo budgétaires

Conseil d’État 31 mars 2010 N° 304715 Aff. Zimmer

Les conclusions de Mme Julie Burguburu

COMMENTAIRES OCDE SUR L ETABLISSEMENT STABLE

Pour imprimer la tribune avec les liens cliquer

Une nouvelle niche fiscale : Le commettant international ?

est il devenu le support de réalisation d’une nouvelle "optimisation fiscale ",

le commettant international, préjudiciable au développement économique et sociale de la France Par ailleurs un début de réflexion serait il en train de s installer sur la place de l intérêt général dans les décisions juridictionnelles

Certains estiment même que l 'utilisation de cette jursiprudence pourrait constituer un abus de droit????

Un défi pour notre économie ?

Et ils estiment que La France est en train de se faire dépecer ??

exemples . Stellantis et Volkswagen veulent se passer de concessionnaires

La jurisprudence ZIMMER est de plus en plus utilsée par les brexiters

pour accaparer les benefices de leurs filiales en france

au detriment de notre activité economique et sociale ???

Impôt sur les Société en UK

La France est elle en train de se faire dépecer ??

Stellantis et Volkswagen veulent se passer de concessionnaires

- Distribution automobile. Le contrat d'agent : la voie royale ?cliquez

- Cette réorganisation « commerciale " va-t-elle permettre au groupe néerlandais STELLANTIS d’acccaparer les benéfices francais de Peugeot grace a la jurisprudence zimmer cliquez

LA NOUVELLE APPROCHE SUR LES COMMISSAIRES PRISEURS

devenus commissaires de justice depuis le 1er juillet 2022

De meme des investisseurs non UE ont acquis des maisons de commisseurs priseurs non judiciaires

et sont en train de transformer lzq en agent dependant de la maison mere non UE

LIRE AUSSI L AFFAIRE PIAGO

Conseil d'État N° 418817 10ème - 9ème chambres réunies 4 octobre 2019

M. Alexandre Lallet, rapporteur public

La définition fiscale de l’agent indépendant

Ou le Combat des Horaces fiscalo libertaires et des Curiaces fiscalo budgétaires

Conseil d’État 31 mars 2010 N° 304715 Aff. Zimmer

Les conclusions de Mme Julie Burguburu

Pour imprimer la tribune avec les liens cliquer

Une nouvelle niche fiscale : Le commettant international ?

-

Pour l'application des stipulations des articles 4 et 6 de la convention franco-britannique du 22 mai 1968 en matière d'impôts sur les revenus, une société résidente de France contrôlée par une société résidente du Royaume-Uni ne peut constituer un établissement stable de cette dernière que si elle ne peut être considérée comme un agent indépendant de la société résidente du Royaume-Uni et si elle exerce habituellement en France des pouvoirs lui permettant d'engager cette société dans une relation commerciale ayant trait aux opérations constituant les activités propres de cette société.... ..

-

.2) Il résulte des dispositions de l'article 94 de l'ancien code de commerce, repris à l'article L. 132-1 du nouveau code, que les contrats conclus par un commissionnaire, alors même qu'ils sont conclus pour le compte de son commettant, n'engagent pas directement ce dernier vis-à-vis des cocontractants du commissionnaire. Par suite, un commissionnaire ne peut en principe constituer, du seul fait de ce qu'en exécution de son contrat de commission il vend, tout en signant les contrats en son propre nom, les produits ou services du commettant pour le compte de celui-ci, un établissement stable du commettant, sauf s'il ressort soit des termes mêmes du contrat de commission, soit de tout autre élément de l'instruction, qu'en dépit de la qualification de commission donnée par les parties au contrat qui les lie, le commettant est personnellement engagé par les contrats conclus avec des tiers par son commissionnaire qui doit alors, de ce fait, être regardé comme son représentant et constituer un établissement stable.

en ce qu'elle fait référence à l'exercice en fait de pouvoirs engageant l'entreprise de l'autre Etat, Section, 20 juin 2003, Min. c/ Sté Interhome AG, n° 224407, Cf.,

sur la portée des contrats conclus par le commissionnaire pour le compte du commettant, notamment Cass. civ., 14 juin 1892, Gantillon c/ Suchet, Dalloz périodique 1892 1 p. 500 ; Cass. com., 15 juillet 1963, SARL Office du pur-sang, n° 60-13.600, Bull. III n° 378 ; Cass. Com., 9 décembre 1997, Société OOCL France, n° 95-22.096, Bull. 1997 IV n° 333.

Nos optimisateurs en fiscalité internationale ont depuis de nombreuses années compris l’intérêt fiscal pour un commettant faiblement imposé en Irlande par exemble de commercialiser en France par l’intermédiaire d’un commissionnaire déclaré indépendant et ce pour éviter notamment le risque de tomber sous les contraintes fiscales du contrôle des prix de transferts ou de la création d’un établissement stable soumis au droit fiscal interne.

Un certain nombre d’opérations de ce type, plus ou moins agressiveS au sens de l’ocde, vont faire l’objet de commentaires dans la presse,(cliquer),EFI fait un point sur le rapport entre commissionnaire et établissement stable

13:32 Publié dans Art. 57 Prix de transfert;, ETABLISSEMENT STABLE, immeuble detenu par societés étrangères, Prix de tranfert, Royaume Uni | Tags : une nouvelle niche fiscale jurisprudentielle ::le commettant int | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 septembre 2022

Une filiale étrangère peut elle être qualifiée d’établissement stable en France ??

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

Le cas particulier : la filiale qualifiée d’établissement stable

note EFI cette approche exceptionnelle en droit conventionnel

devient de plus en plus fréquemment utilisée par nos vérificateurs

Le § 7 de l’article 5 du modèle OCDE précise que le fait qu’une société résidente d’un Etat contrôle ou est contrôlée par une société résidente de l’autre Etat (ou qui y exerce son activité) n’est pas en lui-même suffisant pour faire de l’une d’entre elles un établissement stable de l’autre.

Convention modèle OCDE version 2010

Commentaires de l’article 5 des traités

SOURCE Le principe de territorialité de l’impôt sur les sociétés, rapport particulier n°4

Par Bastien LIGNEREUX , maître des requêtes au Conseil d'Etat

Une nouvelle niche fiscale?:Le commettant international ?

L' affaire Zimmer Ou le Combat des Horaces fiscalo libertaires et des Curiaces fiscalo budgétaires

Les conclusions de Mme Julie Burguburu

Une filiale peut elle être qualifiée d’établissement stable ??

pour lire et imprimer cliquez

Définition des règles de territorialité (BOFIP 27/06/2014)

Sur la forte force attractive de l’établissement stable en France d’une SA belge

L’affaire Singleton Institute CAA Paris 8 mars 2017

A contrario, une filiale établie à l’étranger peut donc constituer un établissement stable de la société mère, même si cette qualification s’applique en principe plutôt à des démembrements non dotés de la personnalité juridique, mais à condition, comme l’a précisé le Conseil d'Etat dans une décision Interhome rendue par la Section du contentieux en 20031[1], que la filiale puisse être regardée comme un représentant de la mère, c’est-à-dire, d’une part, qu’elle ne puisse être considérée comme un agent indépendant de la mère et, d’autre part, qu’elle exerce habituellement en France des pouvoirs lui permettant de l'engager dans une relation commerciale ayant trait aux opérations constituant ses activités propres. En effet, alors que le § 1 de l’article 5 emploie la notion matérielle d’ « installation fixe », qui semble exclure les personnes juridiquement distinctes, le § 5 sur les représentants emploie la notion juridique de « personne », qui peut être appliquée à une société tierce.

Ainsi, le principe reste qu’une filiale n’est pas un établissement stable (à l’inverse d’une succursale) ; c’est seulement par exception, que, parce qu’elle entre dans la définition de la personne représentant une autre société (§ 5), la filiale peut être qualifiée d’établissement stable

. Cette solution permettrait en théorie à l'administration française d'imposer, concurremment et sur la même matière imposable, la filiale française, passible de l’IS en tant que société française, et la société mère étrangère, en tant que disposant d'un établissement stable en France. En pratique, elle permet surtout à l’administration de choisir entre l’imposition d’un même bénéfice soit au nom de la filiale en tant que société française, soit au nom de l’établissement stable qu’elle constitue, ce qui présente pour l’administration l’avantage notamment d’échapper aux règles normales de prescription du droit de reprise et de dévolution de la charge de la preuve(2).

Pour finir, il faut bien distinguer cette qualification d’établissement stable de la filiale elle-même de l’hypothèse où la société mère dispose d’un établissement stable dans les locaux d’une filiale, où elle exerce une partie de son activité. Ainsi, dans le cas d’une société luxembourgeoise qui avait une activité de commerce de parfums et utilisait pour cela les locaux de sa filiale française (en adressant des factures à des clients français au nom de la mère luxembourgeoise, et non de la filiale française), il a été jugé (3) que la mère disposait en France d’une installation fixe d’affaires dans les locaux de sa filiale (où d’ailleurs elle exerçait la plus grande partie de son activité, puisqu’elle n’employait au Luxembourg qu’un comptable à mi-temps). Les commentaires de l’OCDE sont en ce sens et précisent que ceci vaut aussi pour l’utilisation de locaux d’une société soeur ou de toute société faisant partie du même groupe international (n° 41 et 42 sous l’art. 5).

l'analyse avec liens des pieds de page est ci dessous

19:03 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, Territorialité de l IS | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 janvier 2022

Residence fiscale d'une societe ; le siege de direction effective ( Cnie des wagons lits (BE) CE 7/03/16 +conclusions Bretonneau

Cette décision nous montre l’application du principe de la force attractive de l’établissement stable qui permet à une succursale française d' aspirer les résultats de sa maison mère belge si le centre de décision est établi en France et ce en l’espèce dans le cadre du groupe ACCOR

Obligations déclaratives relatives au lieu d'imposition BOFIP

Dans une décision très importante en date du 7 mars 2016, le Conseil d'Etat ,confirmant la CAA de Versailles précise les conditions dans lesquelles l'activité de direction d'une société doit être regardée comme déployée depuis la France et constituer une entreprise au sens des dispositions du I de l'article 209 du CGI et un "siège de direction" constitutif d'un "établissement stable" de la société au sens des stipulations de l'article 4 de la convention franco-belge.

note EFI attention la question de la double imposition n'a pas été évoquée par le contribuable trop sur de lui??!!

Cette jurisprudence est de plus en plus utilisée par nos vérificateurs et ce avec le formidable filet de l'activité occulte ( un exemple tribune du 22.03

: la simple réunion de conseils d'administration dans la holding à l'étranger ne suffit pas !

la substance prime la forme c'est à dire l' apparence

Remise en cause du siège fiscal d’une société holding étrangère

Commentaires OCDE sur le « siège fiscale » (cf ch 3 )

la société COMPAGNIE INTERNATIONALE DES WAGONS LITS ET DU TOURISME, dont le siège social est à Bruxelles, a déclaré en France les seuls résultats liés à l’activité ferroviaire qu’elle y exerce par l’intermédiaire de sa succursale française ;

l’administration fiscale a réintégré, dans les résultats de la succursale taxable en France en 2003, les sommes correspondant à l’activité de holding exercée par la société belge des Wagons Lits en estimant que la société belge était dirigée effectivement par la succursale française et non par le siège social en Belgique ; La CAA de Versailles confirme sur le fondement juridique de l’article 209 CGI et de l’article 4 de la convention franco-belge qui stipule « Constituent notamment des établissements stables : a. un siège de direction (...) “ et «

Cour Administrative d'Appel de Versailles, 1ère Chambre, 21/05/2013, 11VE02534,

la CAA nous apporte une analyse détaillée et didactique des faits est confirmée par le CE

Conseil d'État, 10ème et 9ème sous-sections réunies, 07/03/2016, 371435

Le lieu de tenue d’un conseil d administration n’est pas , en soi,

la preuve du lieu du siège de direction effective

Pour l'application de l'article 4 de la convention franco-belge du 10 mars 1964 tendant à éviter les doubles impositions et à établir les règles d'assistance administrative et juridique réciproque en matière d'impôts sur les revenus, le siège de direction s'entend du lieu où les personnes exerçant les fonctions les plus élevées prennent les décisions stratégiques qui déterminent la conduite des affaires de cette entreprise dans son ensemble....

A cet égard, si le lieu où se tiennent les conseils d'administration d'une société peut constituer un indice pour l'identification d'un siège de direction, ce seul élément ne saurait, confronté aux autres éléments du dossier, suffire à le déterminer.,

En l'espèce, durant l'exercice en litige, le siège social de la société en cause était localisé en Belgique et trois réunions de son conseil d'administration se sont tenues dans ce pays.

Toutefois,

-d'une part, les services nécessaires à l'activité de holding, propres ou mis à disposition de la société par l'effet d'une convention d'assistance administrative, étaient tous situés en France,

-d'autre part, le conseil d'administration avait décidé, au cours de l'exercice en litige, de vendre l'immeuble abritant la société à Bruxelles sans prévoir de relogement en Belgique, enfin, les décisions stratégiques intervenues au cours de l'exercice en litige avaient, en réalité, été préparées et décidées dans leur principe à l'occasion de réunions antérieures du conseil d'administration, tenues à Paris.

Par suite, le lieu où les personnes exerçant les fonctions les plus élevées prenaient réellement les décisions stratégiques avait été, pour l'activité de holding, transféré en France.

un exemple recent

un precedent

l’arrêt Paupardin CE, 16 avril 2012, n°323592

Le lieu de tenue d’un conseil d administration n’est pas , en soi,

la preuve du lieu du siège de direction effective

- Conclusions LIBRES de Mme Aurélie BRETONNEAU,rapporteur public mars 2016

C'est de siège, et non de couchette, qu'il sera question dans cette affaire de wagons-lits. Le moyen central du pourvoi vous invite en effet à préciser les éléments que l'administration et le juge peuvent ou non prendre en compte pour déterminer le lieu du siège de direction d'une entreprise.

- si le lieu où se tiennent les conseils d'administration est un indice pertinent pour caractériser un siège de direction, cela ne signifie pas, a contrario, qu’un siège de direction doive nécessairement les accueillir ……. dès lors que les autres indices démontraient tous que « le lieu de préparation des décisions et le principal lieu de décision et de résidence des personnels de direction ou qui possédaient un pouvoir décisionnaire ne se trouvait pas en Belgique ».

Nous vous proposons donc de juger que si le lieu où se tiennent les conseils d'administration est un indice pertinent pour caractériser un siège de direction, cela ne signifie pas, a contrario, qu’un siège de direction doive nécessairement les accueillir, de sorte que la cour n'a pas commis d'erreur de droit en localisant le siège de direction à Paris nonobstant la tenue des conseils à Bruxelles.

En clair, une société étrangère dirigée effectivement de France

par des personnes domiciliées en France

est imposable en FranceJURISPRUDENCE PENALE SUR L’ETABLISSEMENT STABLE NON DECLARE

LA MISE À JOUR 2017 DU MODÈLE DE CONVENTION FISCALE DE L'OCDE

Commentaires OCDE sur la résidence fiscale

L’expression « résident d'un État contractant » désigne toute personne qui, en vertu de la législation de cet État, est assujettie à l'impôt dans cet État, en raison de son domicile, de sa résidence, de son siège de direction

- Lorsque, selon les dispositions du paragraphe 1, une personne autre qu'une personne physique n’est un résident des deux États contractants, elle est considérée comme un résident seulement de l'État où son siège de direction effective est situé.

24.(…)Le siège de direction effective est le lieu où sont prises, quant au fond, les décisions clés sur le plan de la gestion et sur le plan commercial qui sont nécessaires pour la conduite des activités de l'entité.

Le siège de directive effective sera d'ordinaire le lieu où la personne ou le groupe de personnes exerçant les fonctions les plus élevées (par exemple un conseil d'administration) prend officiellement ses décisions, le lieu où sont arrêtées les mesures qui doivent être prises par l'entité dans son ensemble. Toutefois, il n'est pas possible d'établir une règle précise, et tous les faits et circonstances pertinents doivent être pris en compte pour déterminer le siège de direction effective. Une entité peut avoir plus d'un siège de direction, mais elle ne peut avoir qu'un seul siège de direction effective.

PRESCRIPTION DE 10 ANS POUR ACTIVITE OCCULTE

DEFINITION DE L ACTIVITE OCCULTE

Les articles L. 169 et L. 176 du livre des procédures fiscales, pour l'impôt sur les sociétés et la taxe sur la valeur ajoutée disposent que le droit de reprise de l'administration des impôts s'exerce, par exception à la règle de droit commun, jusqu'à la fin de la dixième année qui suit celle au titre de laquelle l'imposition est due lorsque le contribuable exerce une activité occulte.

Rappel didactique de la méthode de recherche du lieu d' imposition

11:54 Publié dans Activité occulte, Détermination du resultat, ETABLISSEMENT STABLE, Siège de direction | Tags : l’affaire wagons lits :filiale étrangère ayant un siège fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

07 août 2021

Entreprise étrangère sans établissement stable en France: Le Centre national des firmes étrangères (CNFE)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les contradictoires définitions de l établissement stable, au niveau administratif et au niveau pénale entrainent une insécurité juridique incitant les entreprise étrangères à se méfier d’investir en France

dix mois de prison pour zéro impôt ?? L'aff CELINE Ltd Cass Crim 31/05/17)

Décharge d'imposition mais fraude fiscale ?

par Me Marc PELLETIER sur CAS CRIM du 31 mai 2017

Cependant elles peuvent « travailler en France sans établissement stable en respectant scrupuleusement les règles sociales et les définitions fiscales de l’article 5 de la convention modèle OCDE sur les exceptions à l’ ES

Entreprise étrangère, j'ai une activité en France mais pas d 'établissement stable | impots.gouv.fr

De plus en plus utilisés par les firmes étrangères qui travaillent avec la France tout en refusant la création d’un établissement stable fiscal et ce pour éviter les contraintes NOTAMMENT fiscales

Le Centre national des firmes étrangères (CNFE)

ATTENTION

L’inscription au CNFE ne lie aucunement l’analyse de la DGFIP sur la constitution ou non d’un ES fiscal en France au sens de la convention fiscale applicable (commentaires de l Article 5 des traités )

Il convient donc d’appliquer strictement la convention fiscale applicable

LES REGIMES DES QUARTIERS GENERAUX ( lire dessous)

Un formidable cours de droit fiscal (janvier 2017)

Le principe de territorialité de l’impôt sur les sociétés, rapport particulier n°4

Par Bastien LIGNEREUX , maître des requêtes au Conseil d'Etat

Définition des règles de territorialité

Une nouvelle niche fiscale: Le commettant international ?

Modèle de convention fiscale concernant le revenu et la fortune

: Version 2017

|

Article 5 Etablissement stable Commentaires de l’article 5 des traités § 4. Nonobstant les dispositions précédentes du présent article, on considère qu’il n’y a pas « établissement stable » si : a) il est fait usage d’installations aux seules fins de stockage, d’exposition ou de livraison de marchandises appartenant à l’entreprise ; b) des marchandises appartenant à l’entreprise sont entreposées aux seules fins de stockage, d’exposition ou de livraison ; c) des marchandises appartenant à l’entreprise sont entreposées aux seules fins de transformation par une autre entreprise ; d) une installation fixe d’affaires est utilisée aux seules fins d’acheter des marchandises ou de réunir des informations, pour l’entreprise ; e) une installation fixe d’affaires est utilisée aux seules fins d’exercer, pour l’entreprise, toute autre activité de caractère préparatoire ou auxiliaire ; f) une installation fixe d’affaires est utilisée aux seules fins de l’exercice cumulé d’activités mentionnées aux alinéas a) à e), à condition que l’activité d’ensemble de l’installation fixe d’affaires résultant de ce cumul garde un caractère préparatoire ou auxiliaire. 5. Nonobstant les dispositions des paragraphes 1 et 2, lorsqu’une personne – autre qu’un agent jouissant d’un statut indépendant auquel s’applique le paragraphe 6 – agit pour le compte d’une entreprise et dispose dans un État contractant de pouvoirs qu’elle y exerce habituellement lui permettant de conclure des contrats au nom de l’entreprise, cette entreprise est considérée comme ayant un établissement stable dans cet État pour toutes les activités que cette personne exerce pour l’entreprise, à moins que les activités de cette personne ne soient limitées à celles qui sont mentionnées au paragraphe 4 et qui, si elles étaient exercées par l’intermédiaire d’une installation fixe d’affaires, ne permettraient pas de considérer cette installation comme un établissement stable selon les dispositions de ce paragraphe. 6. Une entreprise n’est pas considérée comme ayant un établissement stable dans un État contractant du seul fait qu’elle y exerce son activité par l’entremise d’un courtier, d’un commissionnaire général ou de tout autre agent jouissant d’un statut indépendant, à condition que ces personnes agissent dans le cadre ordinaire de leur activité. |

La jurisprudence et la doctrine interprète très restrictivement cette définition de la non création d’un ES

Chapitre 1 : Principes généraux de détermination du lieu d'imposition

Section 1 : Définition des règles de territorialité

Section 2 : Détermination du lieu d'imposition des entreprises dont le siège est situé en France

Section 3 : Détermination du lieu d'imposition des entreprises dont le siège est situé hors France

Chapitre 2 : Dérogations légales aux principes généraux de détermination du lieu d'imposition

08:04 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, TVA | Tags : entreprise étrangère sans établissement stable en france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 décembre 2019

Holding mixte et recuperation de la TVA sur cession de titres (VIVENDI CE 22.11.19)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

S’inscrire surTwitter: Etudes fiscales Internationales

Dans un arrêt très didactique du 22 novembre le Conseil d état nous rappelle les principes de déductibilité de la TVA sur des frais de conseils afférant à une opération de cession d’actions par une holding mixte c’ esrà dire sur le lancinant problème de la déductibilité de la TVA grevant les frais de cession de titres

Conseil d'État, 8ème - 3ème CR , 22/11/2019, 423805, VIVENDI

RAPPEL une opération de cession de titres est exonérée de tva de sorte qu’il n’y a pas de droit à déduction des dépenses en lien direct et immédiat avec la cession.

Code général des impôts - Article 271

TVA - Droits à déduction - Principes généraux BOFIP..

Mais la CJCE a développé une jurisprudence permettant aux redevables de la TVA de déduire la taxe ayant grevé les dépenses qui, sans entretenir de lien direct et immédiat avec une opération particulière ouvrant droit à déduction, entretiennent un tel lien avec « l’ensemble de leur activité économique » et relèvent alors des frais généraux.

La CJCE a jugé que l’existence d’un lien direct et immédiat avec la cession présuppose que le coût des prestations en amont est incorporé dans le prix de cession des titres.

l’arrêt de la CJCE du 29 octobre 2009, aff. C-29/08, AB SKF

Lire l analyse LIBRE de Vincent DAUMAS

dans CE N° 390874 Société Le Parc de la Touques

traitement fiscal et comptable des frais acquisition d immobilisation

Les dispositions de l’article 38 quinquies de l’annexe III au CGI prévoient que sur le plan fiscal, comme en matière comptable, les droits de mutation, honoraires ou commissions et frais d’acte liés à l’acquisition peuvent soit être portés à l’actif du bilan en majoration du coût d’acquisition de l’immobilisation à laquelle ils se rapportent, soit être déduits immédiatement en charges.

Dans l affaire VIVENDI Il s’agit de déterminer c'est-à-dire de

16:16 Publié dans T.V.A., TVA, TVA EUROPE | Tags : la déductibilité de la tva grevant les frais de cession de titre | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 mars 2019

TAXE GAFA et Etablissement stable : le texte du projet de loi

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

mise à jour mars 2019

L’ARRET DU CE du 18.10.18 ETAIT IL PREMONITOIRE ??

LE PROJET DE LOI GAFA :

une taxe sur les encaissements : simple et efficace

Dossier de presse : Projet de loi relatif à la taxation des grandes entreprises du numérique

Pour Thomas Mercey l’avant-projet de loi « couvre un périmètre plus important que ce qu’il avait été possible d’anticiper »

Projet de loi portant création d’une taxe sur les services numériques et modification de la trajectoire de baisse de l’impôt sur les sociétés

, n° 1737 , déposé(e) le mercredi 6 mars 2019

Le projet de loi en pdf Etude d'impact Avis du Conseil d'Etat

Un précédent: la Taxe sur certaines dépenses de publicité (France)

Les Etats-Unis donnent un coup d’accélérateur sur la taxation des Gafa

par Raphaël Legendre

Pascal Saint-Amans (OCDE): «Les Gafa taxés à 3%, c’est fini !» (mars 2018)

L’OCDE a annoncé le 29 janvier que la communauté internationale a fait d’importants progrès vers l’obtention d’une solution permettant de traiter les défis fiscaux soulevés par la numérisation de l’économie, et s’accorde à continuer de travailler de manière multilatérale afin de trouver une solution de long terme fondée sur le consensus d’ici 2020.

20:23 Publié dans ETABLISSEMENT STABLE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 janvier 2019

Entreprise exploitée en France :une nlle définition (CE 18/10/18 Aff Aravis)

L'affaire Aravis Business Retreats Limited CE 18/10/18

L'affaire Aravis Business Retreats Limited CE 18/10/18

une nlle définition de l'entreprise exploitée en France ????

La société Aravis Business Retreats Limited, société de droit anglais organise des séminaires et des stages qu'elle conçoit et commercialise au Royaume-Uni à l'intention de cadres supérieurs de sociétés dans un chalet qu'elle loue avec un bail de 9 ans à Saint-Jean-de-Sixt (Haute-Savoie), la société Aravis Business Retreats Limited,

elle a fait l'objet d'une vérification de comptabilité et d’une taxation d’office pour activité occulte en France portant, en matière d'impôt sur les sociétés, sur les exercices clos en 2005 et 2006, l'administration ayant estimé qu'elle exploitait en France une entreprise.

NOTE EFI cet arrêt est important car il élargit la définition fiscale de l établissement stable du moins dans le cadre des conventions fiscales.Va t on vers une nouvelle lecture littérale de l’article 209B qui stipule que les bénéfices passibles de l'impôt sur les sociétés sont déterminés et en tenant compte uniquement des bénéfices réalisés dans les entreprises exploitées en France, Nos 4 GAFA sont ils visés???

Conseil d'État, 10ème - 9ème chambres réunies, 18/10/2018, 405468

Les pédagogiques conclusions d' Edouard Crépey, rapporteur public

ne sont actuellement LIBRES

ANALYSE DU CONSEIL D ETAT

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituait toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

lire aussi

. CE, 31 juillet 2009, Société Swiss International Air Lines AG, n° 297933,

Société suisse exerçant des activités de prestation de services de maintenance d'avions et de formation de pilotes pour le compte de tiers au moyen de locaux et d'équipements dont elle disposait dans l'enceinte d'un aéroport et d'un personnel affecté à l'exécution de ces tâches. Elle disposait ainsi sur le territoire français, pour l'exercice de ces activités, d'une installation fixe d'affaires caractérisant, pour l'application de la convention fiscale bilatérale franco-suisse, un établissement stable.

Les textes applicables

le sommaire de ce rapport de 165 pages

L’établissement stable en fiscalité internationale

(refonte juillet 2017)

pour lire et imprimer avec les liens cliquezL’article 209 du code général des impôts

Article 6 de la convention franco-britannique du 22 mai 1968

Le conseil d état reconnait que si l’activité en France ne disposait d’aucune autonomie de gestion ,contrairement à ce qu avait jugé la CAA de Lyon ,elle constituâit toutefois un établissement stable car (§5) la société Aravis Business Retreats Limited disposait en France d'un local permanent constituant une installation fixe d'affaires où elle exerçait, par l'entremise de ses salariés et de prestataires recevant des instructions de sa part, une partie de son activité

08:30 Publié dans Détermination du resultat, ETABLISSEMENT STABLE, Territorialité de l IS | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 décembre 2018

Prélèvements obligatoires : France N°1 (EUROSTAT 28.11.18 et OCDE 5.12.18)

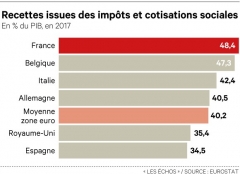

Note EFI chaque organisme a sa propre définition MAIS aucun ne montre

les contreparties de ces PO notamment en France pays dans lequel les PO sociaux représentent plus de la moitie (>500MM€)des PO totaux et ce depuis 1945 notamment à cause ou grâce – à chacun de vous de choisir - au principe de l universalité des prestations sociales

INSEE

Les prélèvements obligatoires en France vus par l’INSEE

OCDE

les statistiques de l OCDE (5.12.18)

Les recettes fiscales des économies avancées, dont les impôts sur les sociétés et sur la consommation représentent une part croissante, ont continué d’augmenter selon les Statistiques des recettes publiques 2018 de l’OCDE. Le ratio impôts-PIB a légèrement progressé en moyenne dans la zone OCDE en 2017 pour se hisser à 34.2 % contre 34.0 % en 2016.

Statistiques des recettes publiques 2018 Comparaison par pays

Tax structure of France compared to the OECD average

Note ETI attention pour l’ocde la CSG (120MM€) est considérée comme une taxe d état et non comme une cotisation sociale

EUROSTAT

L’agence européenne EUROSTAT a publié le 28 novembre kes comparaisons des prélèvements obligatoires dans l’Europe des 28

La France a la pression fiscale la plus forte d'Europe PAR Renaud Honoré

Structure of tax revenue, by main tax category, 2017

Mais cette étude doit etre aussi comparée à la répartition des PO : plus de la moitié de ceux-ci est utilisée pour la répartition faite par nos organismes sociaux

La comparaison établie par Performance publique

Une nouvelle fois, le rapport est établi en anglais la seule langue officielle de cet organisme finance par les contribuables francais ???

Le ratio global des impôts sur le PIB, soit la somme des impôts et des cotisations sociales nettes en pourcentage du produit intérieur brut, s'est établi à 40,2% dans l'Union européenne (UE) en 2017, soit une augmentation par rapport à 2016 (39,9%). Dans la zone euro, les recettes fiscales ont représenté 41,4% du PIB en 2017, en légère hausse

Le ratio recettes fiscales/PIB varie sensiblement d'un État membre à l'autre, la part des impôts et cotisations sociales en pourcentage du PIB en 2017 étant la plus élevée en France (48,4%), en Belgique (47,3%) et au Danemark (46,5%), suivis de la Suède (44,9%), de la Finlande (43,4%), de l'Autriche et de l'Italie (42,4% chacun) ainsi que de la Grèce (41,8%). l'opposé, l'Irlande (23,5%) et la Roumanie (25,8%), devant la Bulgarie (29,5%), la Lituanie (29,8%) et la Lettonie (31,4%) ont enregistré les ratios les plus bas.

Pour la troisième année consécutive, la France affiche le plus haut niveau de taxation en 2017, selon les données publiées par Eurostat mercredi. L'année dernière, les recettes fiscales (impôts, taxes et cotisations) ont pesé 48,4 % du PIB dans l'Hexagone, contre 47,3 % en Belgique et 46,5 % au Danemark, les deux autres pays sur le podium.

18:32 Publié dans Détermination du resultat, ETABLISSEMENT STABLE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 août 2018

Les avis du Comité des abus de droit fiscal

Les tribunes sur l'abus de droit

Histoire de l’abus de droit fiscal ...

L'abus de droit fiscal est un concept fiscal utilisé par l'administration fiscale afin de remettre en cause des montages « fictifs » ou dont le but est exclusivement fiscal (fraude fiscale, évasion fiscale, parfois difficile à distinguer de certaines niches fiscales abusivement utilisées)L’Article L64 du Livre des procédures fiscalesdispose en effet qu’Afin d'en restituer le véritable caractère, l'administration est en droit d'écarter, comme ne lui étant pas opposables, les actes constitutifs d'un abus de droit, soit que ces actes ont un caractère fictif, soit que, recherchant le bénéfice d'une application littérale des textes ou de décisions à l'encontre des objectifs poursuivis par leurs auteurs, ils n'ont pu être inspirés par aucun autre motif que celui d'éluder ou d'atténuer les charges fiscales que l'intéressé, si ces actes n'avaient pas été passés ou réalisés, aurait normalement supportées eu égard à sa situation ou à ses activités réelles. En cas de désaccord sur les rectifications notifiées sur cette disposition , le litige est soumis, à la demande du contribuable, à l'avis du comité de l'abus de droit fiscal. L'administration peut également soumettre le litige à l'avis du comité. Si l'administration ne s'est pas conformée à l'avis du comité, elle doit apporter la preuve du bien-fondé de la rectification. Les avis rendus font l'objet d'un rapport annuel qui est rendu public.

le rapport 2018 du comite de l abus de droit fiscal

> Rapport annuel 2017 > Rapport annuel 2016

> Rapport annuel 2015 > Rapport annuel 2014

> Rapport annuel 2013 > Rapport annuel 2012Le rapport annuel 2017 du comité des abus de droit

Un résumé par type d’imposition

Rapport annuel du comité des abus de droit 2016

En 2016, le Comité, saisi de 58 affaires, a examiné 49 dossiers au cours des 10 séances qu’il a tenues (10 dossiers reçus en 2015 et 39 dossiers reçus en 2016). Dans deux affaires, le contribuable s'est désisté de sa demande de saisine du comité avant examen de son dossier en séance. De même dans une affaire, l'administration a abandonné, avant examen de l'affaire en séance, les redressements notifiés au vu des éléments nouveaux produits par le contribuable dans le cadre de ses observations écrites devant le comité.

Le nombre de dossiers examinés par le Comité apparaît corrélativement en nette augmentation (49 affaires examinées en 2016 contre 18 en 2015, 37 en 2014 et 43 en 2013). La typologie par impôt des affaires examinées par le Comité est relativement stable avec tout de même une baisse notable s'agissant de la proportion des affaires concernant les droits d'enregistrement (qui ne représentent plus que 8,2 % des avis rendus par le Comité en 2016 contre 16,7 % en 2015 et 10,8 % en 2014). La majorité des affaires examinées concerne toujours l’impôt sur le revenu avec même une augmentation sensible de la proportion de ces affaires en 2016 (79,6% des dossiers en 2016 contre 61 % en 2015 et 65 % en 2014). Les graphiques ci-après retracent l’activité du Comité au cours des cinq dernières années :

Affaire n° 2018-04 concernant Monsieur X Apport en report avec une soulte abusive

Affaire n° 2018-06 concernant M ou Mme XØApport cession non abusifAffaire n° 2017-39 concernant la SAS A

Le 31 janvier 2011, la société F procède à une distribution exceptionnelle de ses réserves à sa société mère E pour une somme de 21 500 000 euros, par voie d’inscription en compte courant. A l’occasion de cette distribution, la société E a constaté un produit financier de même montant neutralisé fiscalement par l’effet combiné du régime des sociétés mères et filiales et du régime de l’intégration fiscale.

Elle a estimé que les opérations en cause n’avaient eu d’autre but que de faire échec à l’application des dispositions de l’article 212 du CGI. cet article prévoit un dispositif de lutte contre la sous-capitalisation qui limite la déduction des intérêts dus à des entreprises liées directement ou indirectement au sens de l’article 39-12 du CGI ainsi qu’aux intérêts afférents à l’ensemble des prêts souscrits auprès d’une entreprise tierce et dont le remboursement est garanti par une entreprise liée à la société débitrice, sous réserve de certaines exceptions.

Affaire n° 2017-35 concernant M. R

l’administration fiscal a mis en œuvre la procédure d’abus de droit fiscal sur le fondement de l’article L. 64 du LPF en considérant que l’opération d’apport d’actions suivie de leur cession après un délai très bref n’avait pas eu d’autre motif que de permettre le contribuable de placer abusivement la plus-value réalisée dans le champ d’application du sursis d’imposition prévu par l’article 150-0 B du CGI.

Séance du 9 mars 2018 : (CADF/AC n° 2/2018)

La DGFiP vient de rendre public deux avis rendus par le comité de l’abus de droit fiscal relatif à la fictivité d’opérations de donation avant cession.

Un montage d’optimisation fiscale fréquemment utilisé consiste à faire précéder la cession des titres d’une donation. Ce type de montage permet ainsi de neutraliser la taxation des plus-values : la plus-value due avant la transmission est purgée par la donation, et la cession qui intervient juste après la donation ne génère aucune plus-value puisque le prix de cession est alors égal à la valeur des titres transmis. Dans les deux avis, le comite conclue à l’abus de droitLiberté du choix du financement ; pas d abus de droit (CADF 8.03.18)

Séance du 1er février 2018 (CADF/AC n° 1/2018).

La première affaire (Affaire n° 2017-34 concernant M. P) aborde un cas remise en cause du bénéfice de report d’imposition prévu par l’article 150-0 B ter du code CGI.

La seconde affaire (Affaire n° 2017-30 concernant M. et Mme K) concerne une procédure d’abus de droit fiscal mise en oeuvre afin de réintégrer dans le patrimoine de contribuables taxable au titre de l’ISF le montant des créances de prêt en présence d’un Trust établi au Delaware.

La troisième affaire (Affaire n° 2017-31 concernant M. et Mme S) concerne des opérations de donation en cascade destinées à échapper au tarif de 60 % des droits de donation entre personnes non parentes.

le PEA ABUSIF COMITE DU 9.11.17

L’inscription sur le PEA des 281 actions de la société Y acquises le 17 décembre 2010 était constitutive d’un abus de droit dans la mesure où les actions avaient été inscrites à une valeur de convenance inférieure à leur valeur réelle afin de contourner la règle du plafonnement du PEA, alors fixée par la loi à 132 000 euros

Les PEA NON ABUSIFS

5 affaires concernent un montage n’ayant d’autre objet que de faire échec aux dispositions de l’article 15-II du code général des impôts.

Le Comité estime dès lors, et alors même que le montant du loyer n’a pas été remis en cause par l’administration, qu’un tel investissement ne trouve sa justification que par l’intérêt fiscal pour les associés de cette SCI familiale de pouvoir imputer les déficits fonciers sur les revenus fonciers réalisés par ailleurs.

Affaire n° 2016-54 concernant Mme Z le résultat foncier déficitaire et abusif

Le Comité considère que si les dépenses ayant entraîné le déficit foncier imputable au titre des années 2011, 2012 et 2013 ne concernent plus des travaux mais des frais d'administration, de réparation, d'entretien et d'amélioration, le bail ainsi conclu dans le but exclusif de faire échec aux dispositions de l'article 15-II du code général des impôts en permettant l'imputation et le report de déficits fonciers sur les autres revenus fonciers de Mme Z, conserve, au vu des pièces soumises à son appréciation et des éléments apportés en séance, son caractère abusif aussi longtemps que l'exploitation conserve un caractère structurellement déficitaire et procure ainsi au contribuable un avantage fiscal à l'encontre des objectifs poursuivis par le législateur.

Affaire n° 2017-07 concernant la SCI BØun apport cession non abusif

Au vu des circonstances de l’espèce et de la réalité de ces opérations portant sur la totalité des titres et qui s’inscrivent dans le cadre d’une opération de restructuration du capital, le Comité considère que l’acquisition des titres des sociétés O et P doit être regardée, pour l’application de l’article 150-0 B du code général des impôts, comme un investissement de nature économique alors même que M. T possédait la moitié du capital de la société O ainsi que, directement et indirectement, près de 79 % du capital de la société P.

Le Comité émet en conséquence l’avis que l’administration n’était pas fondée, en l’espèce, à mettre en œuvre la procédure de l’abus de droit fiscal prévue par l’article L. 64 du livre des procédures fiscales pour écarter l’application du régime du sursis d’imposition prévu à l’article 150- 0 B du code général des impôts à l’égard de la plus-value réalisée lors de l’apport par la SCI B des parts de la SAS E à la société S

Affaire n° 2016-56 concernant un apport cession à une sa mauricienne sans réinvestissement

le Comité rappelle que le bénéfice du sursis d’imposition d’une plus-value réalisée par un contribuable lors de l’apport de titres à une société qu’il contrôle et qui a été suivi de leur cession par cette société est constitutif d’un abus de droit s’il s’agit d’un montage ayant pour seule finalité de permettre au contribuable, en interposant une société, de disposer effectivement des liquidités obtenues lors de la cession de ces titres tout en restant détenteur des titres de la société reçus en échange lors de l’apport et qu’il n’a en revanche pas ce caractère s’il ressort de l’ensemble de l’opération que cette société a, conformément à son objet, effectivement réinvesti le produit de ces cessions dans une activité économique.

Affaire n° 2016-58 concernant une plus value réalisée dans un PEA assimilée à un salaire

le Comité estime, au vu des éléments portés à sa connaissance, que l’administration n’était pas fondée à estimer que l’inscription par M. X en mai 2010 des actions de la société S constituait le vecteur d’un complément de salaires lié à sa fonction exercée au sein de cette société, par une application littérale des textes régissant le PEA mais à l’encontre des objectifs poursuivis par le législateur. En conséquence, le Comité estime que l’administration n’était pas fondée, dans les circonstances de l’espèce, à mettre en œuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du livre des procédures fiscales.

Affaire n° 2016-57 concernant une plus value assimilée à un salaire

le Comité estime, au vu des éléments portés à sa connaissance, que l’administration n’était pas fondée à estimer que l’inscription par M. Y en mai 2010 des actions de la société S constituait le vecteur d’un complément de salaires lié à sa fonction exercée au sein de cette société, par une application littérale des textes régissant le PEA mais à l’encontre des objectifs poursuivis par le législateur. En conséquence, le Comité estime que l’administration n’était pas fondée, dans les circonstances l’espèce, à mettre en œuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du livre des procédures fiscales.

Absence de but exclusivement fiscal

Les deux premières affaires (Affaire n° 2015-25 affaire et Affaire n° 2016-01) sont relatives à une série d’opération réalisées dans un court délai et ponctuée par une fusion avec effet rétroactif. L’administration fiscale a mis en œuvre la procédure de l’article L 64 du LPF estimant que l’opération d’acquisition des titres d’une société suivie de la fusion avec effet rétroactif étaient exclusivement motivées par la volonté du groupe d’atténuer significativement le montant de l’impôt sur les sociétés à payer sur la plus-value dégagée par la cession du fonds de commerce.

Le Comité a considéré que la fusion entre la SA X et la société Y France répondait ainsi à des objectifs économiques et au surplus à des objectifs financiers et qu’elle ne peut être dès lors regardée comme ayant été inspirée par un but exclusivement fiscal.

Le Comité n’a pas suivi l’administration qui s’est rangée à l’avis émis par le comité.

Une luxembourgeoise interposée pour abuser le fisc français et britannique

Les trois affaires suivantes (Affaire n° 2016-32 l’affaire n° 2016-34 et l’affaire n° 2016-33) une société luxembourgeoise Y interposée de façon artificielle entre la société française et les associés dans le seul but de faire échapper à la retenue à la source les distributions effectuées par la société X en 2009 et 2010 à M. C, résident britannique devant être considéré comme le véritable bénéficiaire, et ce contrairement à l’objectif poursuivi par le législateur lorsqu’il a institué le mécanisme de la retenue à la source

Le Comité a émis l’avis que l’administration était fondée à mettre en oeuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du LPF.

Séance du 2 février 2017 (CADF/AC n° 2/2017)

Les trois affaires concernent des situations au titre desquelles l’administration fiscale a mis en oeuvre de procédure de l’abus de droit fiscal prévu par l’article L64 du LPF estimant que les actes passés devaient s’analyser en donation déguisée.

Affaire n° 2016-16 concernant la SCI XØ abus de droit non

Le non paiement du prix ne suffit pas à lui seul à établir le caractère fictif de la venteAffaire n° 2016-17 concernant l’association C- Mme P abus de droit oui

Un apport sans contrepartie à une association peut être une donationAffaire n° 2016-49 concernant M. R abus de droit oui

Le non paiement de la rente viagère prouve la donation déguiséeSéance du 19 janvier 2017 :(CADF/AC n° 1/2017).

Abus de droit et traites fiscaux Aff 2016 - 53 comité du 19 janvier 2017.pdf

Séance du 10 novembre 2016 : (CADF/AC n° 10/2016).

Une intégration fiscale non abusive

Les affaires n° 2016-50 et an° 2016-51 sont relatives à un montage fiscal international entre une société tête de groupe américaine et des filiales au Luxembourg, en Suisse, en Espagne et en France. L’administration fiscale a mis en œuvre la procédure de l’article L 64 du LPF estimant que la société française avait « localisé artificiellement des charges financières en France afin de diminuer le résultat imposable bénéficiaire de l’intégration fiscale française ». le Comité émet l’avis que l’administration n'est pas fondée à mettre en œuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du livre des procédures fiscales toutefois : l’administration a décidé de ne pas se ranger à l'avis du Comité, estimant l'interposition de la société française purement artificielle s'agissant des opérations de financement intra-groupe localisées géographiquement pour des raisons exclusivement fiscales et donc sans rationalité économique autre.

Une mère abusive de ses filiales

L’affaire n° 2016-48 est relative à un montage à but exclusivement fiscal permettant de bénéficier du régime des sociétés mères et ce, à l’encontre des objectifs du législateur.

Le Comité précise que le régime des sociétés mères prévu aux articles 145 et 216 du code général des impôts permet, afin d'éviter une double imposition, de ne pas soumettre à l'impôt sur les sociétés dû par la société mère, sous déduction d'une quote-part de frais et charges de 5 %, les dividendes qu'elle a reçus de ses filiales, mais il exige la détention des titres pendant deux ans, ce qui suppose, conformément à l'intention du législateur, une poursuite effective de l'activité des filiales pendant au moins cette durée.

Le Comité a émis l’avis que l’administration était fondée en l’espèce à mettre en oeuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du LPF.

Un châtelain en communauté d intérêt abusive avec son EURL commerciale

Les affaires n° 2016-43 2016-44 n° 2016-45 et 2016-46 sont relatives à la fictivité d’un bail conclu entre une SCI et une EURL ayant permis à la SCI d’imputer sur le montant des loyers perçus les charges liées à l’entretien du bien et aux intérêts d’emprunt contractés pour son acquisition et les travaux liés à sa rénovation en contravention avec les dispositions de l’article 15-II du CGI.

Le comité estime qu’il ressort ainsi des éléments du dossier que M. P et la SCI Y n’ont, en réalité, jamais cessé d’avoir la pleine disposition des locaux loués. Le Comité déduit de l’ensemble de ces éléments que c’est grâce à ce bail, qui présente un caractère fictif, que M. P, la SCI Y et l’EURL X, dont la communauté d’intérêt est manifeste, ont mis en place un dispositif de fraude ayant permis à l’EURL X de déduire des charges liées au château

Le Comité a émis l’avis que l’administration était fondée en l’espèce à mettre en oeuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du LPF

Séance du 28 octobre 2016 : (CADF/AC n° 9/2016).

Caractère fictif d'un contrat de bail conclu entre une SCI et un des enfants du contribuable. avis 2016-35 à 2016-42: Caractérisation de la fictivité: le contribuable, associé majoritaire et gérant de la SCI, assumait la charge effective des loyers des locaux d'habitation alors qu'il ne faisait état d'aucune obligation à l'égard du locataire

En conséquence, non-déductibilité des charges afférentes au logement en application du II de l'article 15 CGI.Avis 2016-29 à 2016-31:

Constitution de différentes SCI en situation d'autocontrôle total, de sorte qu'elles n'étaient pas détenues directement par une personne physique (et donc, à ce titre, leurs résultats n'étaient pas soumis à l'IR). Elles n'avaient pas non plus opté à l'IS. Certaines de ces SCI en situation d'autocontrôle détenaient des actifs immobiliers ou détenaient d'autres SCI elles-mêmes détentrices d'actifs immobiliers.

Certaines de ces SCI ont déposé des déclarations de résultats n°2072 faisant état de bénéfices mais n'ont pas effectivement acquitté l'impôt correspondant.Le Comité constate que les SCI en situation d'autocontrôle se sont créées concomitamment et mutuellement, sans aucun apport extérieur et sans aucun actif à apporter, les apports en numéraire n'ayant pas été libérés. Dès lors, en l'absence d'affectio societatis, et malgré leur apparence juridique régulière, les SCI ne satisfaisaient pas les conditions posées par l'article 1832 du Code civil et doivent dès lors être regardées comme fictives. Les filiales qu'elles détiennent doivent donc également être considérées comme fictives.

Les contribuables invoquaient qu'ils avaient mis en place cette structure pour organiser leur insolvabilité. Le Comité répond toutefois que ce motif, revêtant un caractère frauduleux, ne saurait être invoqué pour faire échec à la procédure de l'abus de droit fiscal.

Affaire n° 2016-13 la holding irlandaise non abusive car taxée

L'avis 2016-13 correspond à l'interposition d'une société de droit irlandais ouvrant droit à une exonération de la plus-value dans cet Etat. Le contribuable fait à cet égard valoir, sans être utilement contredit par l'administration, que, à la date de la constitution de la société de droit irlandais, ce régime d'exonération n'existait pas encore. De plus, le contribuable établit que, à la date de constitution de cette société, le régime fiscal applicable compte tenu de l'interposition de la société n'était pas significativement différent du régime fiscal applicable en cas de cession en direct. Dès lors, le contribuable ne pouvait pas être regardé comme ayant constitué cette société dans un but uniquement fiscal.

Affaire n° 2016-12 Le comité a t il le droit de refuser d’appliquer l’amende de 80%

L'avis 2016-12 correspond à une situation d'apport-cession classique dans laquelle le contribuable n'a fait usage des fonds perçus à des fins personnelles. De manière intéressante, le Comité, s'il confirme la qualification d'abus de droit compte tenu de l'absence de réinvestissement dans une activité économique, estime que, compte tenu des circonstances très particulières de l'espèce, il n'y a pas lieu d'appliquer la majoration prévue au b) de l'article 1729 du CGI. L'administration considère qu'un tel dégrèvement ne pourra être obtenu que par voie de demande de remise gracieuse.*

Affaire n° 2016- 28 le PEA sous évalué donc abusif

Le Comité précise que la règle prévue par le législateur du plafonnement du montant des sommes pouvant servir à l’acquisition des titres de sociétés inscrits sur un PEA est délibérément contournée si, à la date d’acquisition des titres, le contribuable avait connaissance de leur valeur vénale réelle et a, dans le seul but de bénéficier de l’avantage fiscal attaché aux opérations de cession de titres réalisées à travers un PEA, procédé à leur inscription à une valeur délibérément minorée

Affaire n° 2016- 20 et suivants : la soulte abusive

Affaire n° 2016-27 concernant l'EURL B Affaire n° 2016-26 concernant l'EURL A

La cession de fonds de commerce déguisée

Le Comité estime ainsi que la convention du 4 janvier organisait en réalité, sous couvert d'un contrat d'assistance, le transfert de certains éléments corporels et incorporels constituant le fonds de commerce de la société Y en contrepartie d'un prix volontairement présenté comme la rémunération d'une prestation de services. Il considère que, pour tirer les conséquences fiscales d'une telle cession en matière de droits d'enregistrement, de taxe sur la valeur ajoutée et d'impôt sur les sociétés, l'administration devait au préalable écarter les qualifications mensongères figurant dans la convention du 4 janvier 2010 afin de restituer à celle-ci sa véritable nature

Affaire n° 2016-14La donation cession abusive

L'avis 2016-14 concerne un contribuable ayant procédé, pour la même opération, d'une part, à une donation-partage et, d'autre part, à une opération d'apport-cession. Dans ces deux opérations, le Comité considère que l'opération réalisée est constitutive d'un abus de droit:

- s'agissant de la donation, le contribuable s'est réapproprié le produit de cession. Le contrat de prêt conclu afin de formaliser cette réappropriation n'a à cet égard été présenté à l'administration que postérieurement à la présentation de la proposition de rectification ;

- s'agissant de l'apport-cession, le contribuable ne démontre nullement la réalisation d'un réinvestissement du produit de cession.

Affaire n° 2016-09 les chambres d hôtes sont une activité économique

Dans l'affaire 2016-09, le Comité confirme que le réinvestissement dans l'exploitation de chambres d'hôtes constitue une activité économique. Il précise en outre, s'agissant du réinvestissement complémentaire constitué par l'acquisition de l'ancienne résidence principale des époux contrôlant la holding cédante, que: "non seulement l'acquisition de l'ancienne habitation principale des époux X a été faite en vue d'augmenter la capacité d'accueil de ces chambres d'hôtes, leur attractivité et le potentiel commercial du site, mais également que cette acquisition a été actée par un compromis de vente signé dès le mois de janvier 2014. Cette acquisition, qui est intervenue dans un délai inférieur à trois ans après l'opération d’apport-cession et a été décidée antérieurement aux opérations de contrôle, représente un réinvestissement supplémentaire de nature économique représentant 26 % du produit de la cession des titres de la société C". L'administration a toutefois décidé de ne pas se ranger à l'avis émis par le Comité au regard de la teneur des informations portées à sa connaissance postérieurement à la séance.

Dès lors, le Comité en déduit que la société E a procédé à des investissements dans une activité économique représentant globalement une somme de 613 000 euros, soit 53 % du produit de la cession des titres de la société C, et caractérisant ainsi un réinvestissement significatif dans une activité économique

Affaire n° 2016-18 concernant la SCI X

Un montage sans avantage fiscal n’est pas abusifDans l'affaire 2016-18, le Comité était confronté à un montage coquillard particulier: une société X acquiert une société Y peu avant que celle-ci vende son unique actif immobilier. Le produit de cession est distribué sous forme de dividendes par la société Y au profit de la société X. la société Y acquiert ensuite une fraction du capital de la société à prépondérance immobilière T. La société Y est enfin revendue par la société X, donnant ainsi lieu à une moins-value déductible, dès lors que l'acquisition de la société T aurait, selon le contribuable, permis de requalifier en société à prépondérance immobilière la société Y. Le Comité considère toutefois que les modalités d'évaluation de la prépondérance immobilière ont été méconnues, de sorte que la société Y n'était pas une société à prépondérance immobilière, ce qui faisait obstacle à la déduction de la moins-value constatée à raison de la société B par la société A. Dès lors, le montage ne donnant lieu à aucun avantage fiscal, l'administration n'était pas fondée à mettre en œuvre la procédure de l'abus de droit. .

Dans l'avis 2016-24 le comité écarte l'application de la majoration prévue au b) de l'article 1729 du CGI. Il rappelle que le bref délai entre l'apport et la cession ne permet pas à lui seul de justifier le caractère abusif du montage et analyse le réinvestissement opéré, d'une part, au regard de ses modalités de financement (emprunt bancaire ou réinvestissement du produit de cession des titres apportés), et d'autre part, bien entendu, au regard de la nature du réinvestissement (au cas particulier, il s'agissait de biens immobiliers donnés en location, donc ne caractérisant pas un réinvestissement dans une activité économique).

00:09 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, Abus de droit :JP, DELAWARE, immeuble detenu par societés étrangères, transfert de siege, TRUST et Fiducie | Tags : avis du comite des abus de droit au bofip | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |