17 octobre 2015

Le FMI met les USA sur la sellette fiscale internationale

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Your tax evasion is your problem. Not ours

mise à jour 23 juillet 2015

Les trusts américains resteront opaques

En Suisse, il n’y a plus de secret des trusts: le bénéficiaire final doit désormais être indiqué lors de l’ouverture d’un compte. Contrairement aux Etats-Unis, où il n’est pas tenu de s’annoncer. PAR MYRET ZAKI 20 Juillet 2015

x x x x x

le FMI déplore l’absence de «réel progrès» des Etats-Unis pour garantir la transparence des sociétés écran.(lire ci dessous)

16:54 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, aaa Les rapports, DELAWARE, immeuble detenu par societés étrangères, USA et IRS | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 août 2015

Lieu d’imposition des gains d’un swap immobilier Conclusions DAUMAS CE 1/10/13 BNPPARIBAS

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

À l’issue d’une vérification de comptabilité portant sur les exercices clos en 2002 et 2003, l’administration fiscale a réintégré ces produits dans les résultats imposables en France de la société CIF ;

Position de BNP PARIBAS

La société soutient que si les revenus immobiliers étrangers des sociétés françaises sont imposables en France en l'absence de convention, la convention franco-britannique attribue en l'espèce le droit d'imposer les revenus immobiliers à l'Etat dans lequel est situé l'immeuble ; l'application des articles 5 et 24 de la convention fait en effet obstacle à l'imposition par la France des revenus immobiliers ; et les passifs liés au financement de l'actif immobilier étranger suivent le même régime en terme de territorialité que les revenus immobiliers, et qu'il en est de même s'agissant des gains ou pertes de change sur ces passifs

Position du conseil d etat

l la cour administrative d'appel de Versailles 10VE01416 du 9 juin 2011 confirme la position de l’administration

Conseil d’État N° 351982 1 octobre 2013 Aff. BNP PARIBAS

Mme Anne Egerszegi, rapporteur M. Vincent Daumas, rapporteur public

Conclusions libres de Mr Vincent Daumas, rapporteur public

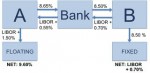

Cette affaire pose une intéressante question d’application de la convention fiscale franco-britannique du 22 mai 1968 – qui a depuis lors été remplacée, vous le savez, par la convention du 19 juin 2008.

La société Compagnie immobilière de France (ci-après : la CIF) est une filiale qui appartient au groupe fiscalement intégré BNP Paribas. Elle a pour activité la location d’immeubles aux autres sociétés membres du groupe. En juin 2002, elle a acquis auprès d’une autre société française un bail de 999 ans sur un immeuble situé à Londres, pour une somme de 220 millions de livres sterling. Cette acquisition en devise a été financée de deux manières :

- pour la plus grande part, la CIF a contracté un emprunt auprès de la succursale londonienne de la banque BNP Paribas, qui se trouvait par ailleurs être le futur locataire de l’immeuble ; cet emprunt était libellé en livres sterling ;

- pour le surplus, la CIF a financé l’acquisition sur fonds propres, en prenant le soin de se couvrir du risque de change ; à cette fin, elle a souscrit, toujours auprès de la banque BNP Paribas, des contrats d’échange de devises (ou « swaps »).

Ces opérations de financement ont été à l’origine de différents gains de change dus pour l’essentiel à la baisse du cours de la livre sterling par rapport à l’euro.

x x x x

Vu la convention fiscale entre la France et le Royaume-Uni de Grande-Bretagne et d’Irlande du Nord tendant à éviter les doubles impositions et à prévenir l’évasion fiscale en matière d’impôt sur les revenus, signée le 22 mai 1968 ;

Les produits résultant d’opérations d’emprunt et de swap réalisées en vue de l’acquisition par une société française d’un bien immobilier situé à Londres ne peuvent être regardés comme des revenus immobiliers au sens de l’article 5 de la convention fiscale franco-britannique du 22 mai 1968, dès lors qu’ils ont été réalisés à l’occasion et dans le cadre d’opérations à caractère financier et qu’ils ne proviennent pas de l’exploitation de l’immeuble en cause. Par suite, les stipulations de cet article ne font pas obstacle à la réintégration de ces produits dans les résultats imposables en France de cette société.

D E C I D E : Article 1er : Le pourvoi de la société BNP Paribas est rejeté

21:44 Publié dans aaa Conclusions LIBRES, Détermination du resultat, ETABLISSEMENT STABLE, Résultat fiscal, Revenu de source francaise | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Conclusions LIBRES C LEGRAS, 28.05.14 Al Hayat publishing cny

« Une activité préparatoire ou auxiliaire est elle un ES »

Conseil d'État, 9ème et 10ème ssr 28/05/2014, 360890,Al Hayat publishing cny n

N° 360890 Al Hayat Publishing Company Limited 28 mai 2014

conclusions de Mme Claire LEGRAS,.pdf

La société Al Hayat Publishing Company Ltd, dont le siège est situé à Londres, y édite le quotidien en langue arable « Dar Al Hayat ». Elle dispose depuis 1989 d’un bureau de presse à Paris, qui comprend trois journalistes et deux employés, chargés de couvrir l’actualité française pour le compte de ce journal. A l’issue d’une vérification de sa comptabilité, l'administration fiscale a estimé que ce bureau constituait un établissement stable qui devait être assujetti à l’impôt sur les sociétés au titre des exercices clos en 2002 et 2003, ainsi qu’à la TVA pour la période correspondante. La société a vainement réclamé et n’a pas obtenu satisfaction devant le tribunal administratif de Paris ; mais elle a relevé appel avec succès de son jugement du 15 juin 2010. C’est ainsi le ministre qui se pourvoit en cassation contre un arrêt de la cour administrative d'appel de Paris du 31 mai 2012. Le litige ne porte plus que sur les cotisations supplémentaires d’IS, la société n’ayant pas contesté en appel les rappels de TVA. 2- Ce dossier pose, vous l’avez compris, une unique question : le bureau local d’un journal installé dans un Etat autre que celui dans lequel la rédaction en chef de ce journal est établie et où il est imprimé peut-il constituer un établissement stable pour l’IS ? Est en cause l’application de la convention franco-britannique du 22 mai 1968, qui est à peu près conforme, sur les points qui nous intéressent, au modèle OCDE.

18:34 Publié dans aaa Conclusions LIBRES, Détermination du resultat, ETABLISSEMENT STABLE, Siège de direction | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Cession de compte courant : attention au formalisme fiscal ( CE 25.01.15)

CESSION DE COMPTE COURANT :

CESSION DE COMPTE COURANT :

ATTENTION AU FORMALISME

sinon abandon de créance

Le compte courant d’associé est il un revenu imposable ?

mise à jour janvier 2015

les sommes inscrites au crédit d’un compte courant d’associé d’une société soumise à l’impôt sur les sociétés ont, par application des dispositions des articles 108 et 109 du code général des impôts, sauf preuve contraire apportée par l’associé titulaire du compte, le caractère de revenus imposables dans la catégorie des revenus de capitaux mobiliers, la même présomption ne joue pas lorsque le compte courant d’associé est ouvert dans une société civile immobilière relevant de l’article 8 du même code ;

dans ce cas, les sommes inscrites au crédit d’un compte courant d’associé ont, lorsqu'elles résultent de prélèvements sur les résultats sociaux, le caractère de revenus imposables dans la même catégorie que celle dont relèvent ces résultats ;

Note de P Michaud: ces jurisprudences sont d'une utilisation facile par les services de vérification.......

mise à jour juin 2014

Conseil d'État N° 347006 10ème et 9ème ssr 11 juin 2014

M. Frédéric Béreyziat, rapporteur Mme Delphine Hedary, rapporteur public ;

la SCI Imotel a fait l'objet d'une vérification de comptabilité portant sur les exercices clos de 1998 à 2000 ; à l'issue des opérations de contrôle, l'administration a remis en cause, d'une part, le report sur ces exercices de certains déficits antérieurs, d'autre part, un passif qu'elle a regardé comme injustifié ;

Sur le transfert de compte courant était il prouvé ????

Les faits l'administration a réintégré dans l'actif net de la société au titre de l'exercice clos en 1996 la différence constatée entre, d'une part, les crédits inscrits aux comptes courants des quatre associés de la société et, d'autre part, le montant des apports justifiés par les intéressés ;

la société faisait toutefois valoir, devant le juge de l'impôt, que cette différence correspondait au transfert de créances préalablement détenues sur la société par les anciens associés et cédées le 31 octobre 1996, en même temps que les parts sociales, aux nouveaux associés ;

le droit applicable article 38 CGI

Cour Administrative d'Appel de Marseille, 3ème chambre - 20/12/2010, 08MA02104,

lorsqu'une somme figure au passif du bilan d'ouverture d'un exercice comme constituant la créance d'un tiers et ne figure plus comme telle au bilan de clôture de cet exercice, l'extinction ainsi constatée d'une dette de l'entreprise implique, quelle qu'en soit la cause et à moins qu'elle ait pour contrepartie une diminution des valeurs d'actif, une augmentation de la valeur de l'actif net entre l'ouverture et la clôture de l'exercice ; que toutefois, le contribuable qui a soldé dans ses écritures la dette ainsi éteinte par le crédit du compte courant d'un tiers, peut établir que cette créance n'a pas été éteinte mais a été en réalité transférée à ce tiers ; que la preuve d'un tel transfert est réputée apportée dans le cas où les formalités de publicité à l'égard des tiers intéressés au maintien de la créance prévues par les articles 1689 et 1690 du code civil, en l'espèce l'Etat pris en la personne du service d'assiette, ont été respectées ;

6. Position du conseil pour écarter l'argumentation de la société, la CAA de Marseille a jugé qu'une société est réputée établir qu'une créance d'un tiers n'a pas été éteinte mais transférée à un autre tiers dans le cas où ont été respectées les formalités de publicité prévues, à l'égard des tiers intéressés au maintien de la créance, par les articles 1689 et 1690 du code civil et que, dans le cas où ces formalités n'ont pas été accomplies, elle peut cependant démontrer par tout moyen de preuve la réalité du transfert de créance ;

Or la cour avait relevé qu'en l'espèce, la SCI Imotel ne justifiait la réalité des transferts de créances allégués ni par l'accomplissement à l'égard de l'administration fiscale des formalités prévues par l'article 1690 du code civil, ni par aucun autre moyen de preuve ;

mise à jour mars 2013

Le compte courant d’associé est il un revenu imposable ?

cliquer

Panorama de jurisprudences

lire ci dessous CAA Marseille 26 mars 2013

18. les sommes inscrites au crédit d’un compte courant d’associé ont, sauf preuve contraire apportée par l’associé titulaire du compte, le caractère de revenus et sont alors imposables dans la catégorie des revenus de capitaux mobiliers ;

par suite, il appartient aux requérants de rapporter la preuve que les sommes inscrites au compte courant d’associé que M. C... détient au sein de la SARL France Travaux ne constituent pas un revenu ou que celui-ci n’est pas imposable ;

X X X X X

Qualification fiscale d’une cession de compte courant non prouvée

Le conseil d’état s’est à nouveau penché sur la qualification fiscale d’une cession de créance non prouvée en jugeant qu’en l’absence de toute preuve d’une cession de créance intervenue entre la société Médifrance et la SARL LES JARDINS DE SORMIOU, l’opération avait été à juste titre analysée comme un abandon de créance consenti par la société Medifrance à la SCI Bel Air, la cour n’a commis ni erreur de droit ni erreur de qualification juridique ;

Conseil d'État, 06/06/2012, 340263, SARL LES JARDINS DE SORMIOU

la société Médifrance détenait sur la SCI Bel Air une créance d’un montant de 3 046 165 francs, inscrite au crédit de son compte courant ouvert dans cette société, et le vérificateur a constaté que cette créance avait été soldée et que, parallèlement, le compte courant de la SARL LES JARDINS DE SORMIOU dans les écritures de la SCI Bel Air avait été crédité d’une somme de 3 046 165 francs

En jugeant qu’en l’absence de toute preuve d’une cession de créance intervenue entre la société Médifrance et la SARL LES JARDINS DE SORMIOU, l’opération avait été à juste titre analysée comme un abandon de créance consenti par la société Medifrance à la SCI Bel Air, la cour n’a commis ni erreur de droit ni erreur de qualification juridique ;

la cour administrative d’appel de Marseille (07MA01952), qui n’a pas jugé que la preuve d’une cession de créance ne pouvait être apportée que par la justification de l’accomplissement des formalités prévues à l’article 1690 du code civil, n’a pas commis d’erreur de droit sur ce point ;

en jugeant que les extraits des documents comptables des trois sociétés présentés devant elle ne suffisaient pas à apporter la preuve d’une cession de créance, la cour a porté sur les faits qui lui étaient soumis une appréciation souveraine, exempte de dénaturation ;

CE 9 novembre 2011

pour lire et imprimer la tribune cliquer

Quelle est donc l’analyse fiscale du transfert d’une somme d’un compte courant d’associé au compte courant d’un autre associé. ?

Les cessions de créances et de compte courants sont une pratique fréquente dans la restructuration du passif d’une entreprise.

La facilité de l’opération ne doit pas faire oublier le formalisme et l’obligation de prouver la réalité de l’opération

Ø soit par en utilisant le formalisme de l’article 1690 du code civil

Ø soit en prouvant la réalité de la substitution de créanciers

Cession et transfert de créances

CODE MONETAIRE ET FINANCIER

: Procédures de mobilisation des créances professionnelles

Le conseil veut éviter la pratique de la reprise par un tiers de annulation de dette ,pratique qui a fait la fortune de certains …!!!!

Le conseil d'etat confirmant la CAA de Nancy et en suivant les conclusions de Mme N Escaut a précisé sa jurisprudence antérieure

Comme Mme N ESCAUT l’a brillamment précisé dans ses conclusions didactiques,

« au plan fiscal, même si c’est un compte courant d’associé qui est en cause, et même s’il n’y a pas d’enrichissement, le transfert d’une créance conduit bien à la disparition de la dette au même titre que pour tous les comptes de tiers. Tout est alors une question de preuve : il faut que la société puisse établir la réalité d’une cession de créance, ce qui suppose soit le respect des formalités du code civil, soit la production d’un élément probant. » CE 2 juin 2010, Guillois, n° 307505,

A défaut de preuve ,ce quasi abandon de créance est alors imposable en vertu de l’article 38-2 du code général des impôts qui définit le bénéfice net par la différence entre les valeurs de l’actif net à la clôture et à l’ouverture de l’exercice, diminuée des suppléments d’apports et augmentée des prélèvements opérés.

les sommes en cause sont considérées comme des revenus distribués au sens de l’article 109 1 du code général des impôts (l’amende de 100% de l’article 1763 A a été abrogée en décembre 2003)

Cour Administrative d'Appel de Nancy,19/06/2008, 07NC00045,

Conseil d'État, 8ème et 3ème sous-sections réunies, 09/11/2011, 319717

Conclusions de Mme Nathalie Escaut, rapporteur public

Les faits

La SARL ARCHES, qui exerce l’activité de marchand de biens, de promotion et de négoce de biens immobiliers, a fait l’objet d’une vérification de comptabilité portant sur les exercices clos le 30 septembre des années 1998 et 1999

le service a alors constaté qu’au bilan de l’exercice clos le 30 septembre 1998, cette dernière avait crédité le compte courant de M. Rahman, associé de la société, d’une part, d’une somme de 83 509,91 F par le débit du compte courant de M. Karim, également associé de la société, dont le compte était auparavant créditeur et, d’autre part, de diverses sommes pour un montant total de 523 098,92 F par le débit de différents comptes de tiers ;

le service a estimé que ces écritures retraçaient l’abandon pur et simple des créances que détenaient diverses entreprises et sociétés civiles immobilières au profit de la SARL ARCHES et que cet abandon avait eu pour effet d’augmenter d’autant l’actif net de cette dernière et de générer un profit imposable à son nom à l’impôt sur les sociétés

SYNTHESE

L’arrêt du Conseil du 9 novembre 2011 s’inscrit en confirmité de la décision de plénière fiscale du 7 mars 1979, 03035 qui a jugé qu’une société qui constate l’extinction d’une dette à l’égard de ses créanciers et crédite, pour le même montant, le compte courant de ses associés, enregistre un abandon de créances à son profit dès lors qu’elle n’établit pas que ces écritures résulteraient d’une cession de sa créance intervenue entre ces créanciers et ses associés selon les formalités prévues par l’article 1690 du code civil

Cette jurisprudence rigoureuse en l’absence de respect du formalisme de l’article 1690 du code civil a été toutefois assouplie par la décision du 28 février 1997 Société Sabe, 127890, qui permet au contribuable de démontrer, par tout moyen, que la dette devait bien être maintenue au passif de son bilan.et le caractère probant des pièces fournies relève de l’appréciation souveraine des juges du fond. ( CE 10 avril 2002 Société Somagri, n° 212014 )

Le conseil avait toutefois précisé que la production d’une attestation tardive ne suffisait pas à prouver l’existence d’un transfert de créances CE 20 mars 1989, Alaux, n° 63562,

14:09 Publié dans Acte anormal de gestion, Controle fiscal, de l'Assiette, Décision ou erreur de gestion, Détermination du resultat, Fiscalite des entreprises, Fiscalite des valeurs mobilières ( RCM et P.V.), holding,société mère, La preuve en fiscalité, Protection du contribuable et rescrit, SOCIETES MERES | Tags : cession du compte courant en fiscalite | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 juillet 2015

Une activité artificielle en UK et occulte en France ( CAA Bordeaux 07/07/2015)

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

A nouveau, notre professeur tournesol a fait des victimes et nous ne pouvons que mettre en garde contre les mirages de la délocalisation fictive qui tentent de plus en plus de nos jeunes compatriotes non pas d’abord a cause de la fiscalité mais d’abord à cause des charges sociales et du RSI

Pour nous l’unique moyen pour éviter des ennuis est

de quitter physiquement et réellement le France

Nous constatons que peu en ont le courage

Dans un arrêt du 7 juillet 2015, la CAA de Bordeaux se trouvait confrontée à un cas typique d'établissement artificiel au Royaume-Uni. Et l’administration francaise a été informe par le fisc britannisue dans le cadre de L’accord non publié du 30 mai 2008 et signé en grande pompe à l’ambassade britannique qui est informé sur EFI mais dont tous les liens publics et officiels de l’époque ont été brisés

UE L'arrêt HYDRATEC; un vrai cours de droit fiscal CAA Nancy 24/03/2015

Etablissement stable : la gestion en France entraine imposition

La contestation sur le terrain de la restitution des pièces saisis fait en outre état d'un mystérieux vol de certaines pièces auprès du service des impôts,ce que la cour n'a pas pris en considération ...

CAA de BORDEAUX, 3ème chambre (formation à 3), 07/07/2015, 13BX01122,

Les faits

la société Bistern Consultancy ltd qui a son siège social à Londres, constituée à parts égales entre les épouxA..., exerçait, au cours de la période en litige, une activité de conseil en sécurité et sûreté dont les prestations étaient principalement accomplies par son dirigeant, M.A..., et dans une moindre mesure par des intervenants situés en France ;

les informations fournies par l'administration fiscale britannique et fournie à l'administration francaise dans le cadre de L’accord non publié du 30 mai 2008 à l’ambassade britannique ont révélé que le siège social situé à Londres était une adresse de domiciliation

07:06 Publié dans ETABLISSEMENT STABLE, Siège de direction, Siège social fictif et frauduleux | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 juin 2015

Succursale étrangère ; liberté du choix du financement ( CE 17/06/15 Banque AIG )

Pour recevoir la lettre inscrivez-vous en haut à droite

Le conseil d état confirme sa position antérieure sur la liberté du choix de financement de la succursale étrangère

Déduction des Frais Financiers : les principes

CE, 20 décembre 1963, n° 52308 CE 10 mars 1965, n°62426.

Un contribuable n’est jamais obligé de tirer de la gestion d’un bien ou d’une entreprise le profit le plus élevé possible

Conseil d'État, 10ème / 9ème SSR, 17/06/2015, 369722, Banque AIG Inédit au recueil Lebon

La situation de fait

la société Banque AIG SA, établissement bancaire de droit français, a créé au Japon une succursale ;à l’issue de trois vérifications de la comptabilité de cette société l’administration fiscale a estimé, au regard notamment des règles prudentielles édictées par la réglementation japonaise, que cette succursale avait été dotée par le siège français de fonds propres excédant ceux qu’aurait exigé l’exercice de son activité dans des conditions concurrentielles normales et en toute indépendance de son siège, au sens des stipulations du 2 de l’article 7 de la convention fiscale franco-japonaise ; l’administration fiscale a alors considéré que le siège français avait, de ce fait, indûment renoncé à percevoir les produits financiers correspondant à la fraction de cette dotation jugée excessive ;

Le vérificateur a ainsi intégré ces produits aux bénéfices réalisés par la société dans ses entreprises exploitées en France, sur le fondement des dispositions du I de l’article 209 du code général des impôts,

02:22 Publié dans Détermination du resultat | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 juin 2015

sociétés de personnes:lieu d ' imposition

La lettre EFI du 1er juin

Pour recevoir notre lettre de « liberté responsable »

inscrivez vous en haut à droite

MISE A JOUR MAI 2015

La question de la résidence fiscale des sociétés de personnes

Cette question est une des questions les plus délicates de la fiscalité internationale et mon objectif n’est pas de donner des solutions qui seront toujours critiquées et critiquables.

Attention, cette tribune n’envisage que la société de personnes de l’article 8 CGI c’est à dire celles qui ne sont pas soumises à l’IS (lire la tribune les societes civiles à objet commercial !)

L’objectif est de vous apporter des éléments de réponse pratique en gardant à l’esprit que ces éléments devront aussi provenir des analyses des traités fiscaux qui pourraient être applicables du moins pour ceux qui traitent de ce problème.

La question de la résidence fiscale des sociétés de personnes (2010)

L'application du Modèle de Convention fiscale de l'OCDE aux sociétés de personne

La société civile à objet commercial

4 H-5-07 n° 47 du 29 mars 2007 : Sociétés de personnes étrangères.

Conventions bilatérales - Règles d'imposition prévues pour les différents revenus

MISE A JOUR JUIN 2015

la société Offshore Onshore Mantenimiento SL (OOM),

Cour administrative d’appel de Bordeaux N° 13BX02262 14 AVRIL 2015

M. DE MALAFOSSE, président

M. Bertrand RIOU, rapporteur M. de la TAILLE LOLAINVILLE, rapporteur public

16:49 Publié dans ETABLISSEMENT STABLE, immeuble detenu par societés étrangères, SOCIETES MERES, Sté de personnes | Tags : fiscalite internationale des societes de personnes | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 avril 2015

TVA et Holding mixte ( CAA Versailles 31.03.15 l'aff Orange

Note EFI cet arrêt est à la fois didactique et pratique : il vous permettra de vérifier d’une part si vos factures sont « compatibles TVA « et d’autre part si votre prestation est à but patrimonial ou économique

Note EFI cet arrêt est à la fois didactique et pratique : il vous permettra de vérifier d’une part si vos factures sont « compatibles TVA « et d’autre part si votre prestation est à but patrimonial ou économique

à la suite d'une vérification de la comptabilité de la SA France Telecom portant sur la période courant du 1er janvier au 31 décembre 2005, l'administration fiscale, par une proposition de rectification en date du 23 décembre 2008, a notamment remis en cause la déduction de la taxe sur la valeur ajoutée ayant grevé les dépenses d'honoraires versés par l'intéressée à différents cabinets de conseil à l'occasion d'opérations de cession de titres de participation détenus dans plusieurs de ses filiales ;

à l'issue de la procédure de redressement, au cours de laquelle, au vu des justificatifs produits par le contribuable, la majorité des rappels ont été abandonnés, une somme de 1 477 314 euros, outre des intérêts de retard de 212 733 euros, a été réclamée à la SA France Telecom, par avis de mise en recouvrement en date du 22 décembre 2010, en raison

Ce rejet de la déduction de la taxe sur la valeur ajoutée afférente aux honoraires versés à l'occasion des opérations de cessions des titres de participation des sociétés Intertel, ST Microelectronics NV, Pages Jaunes Groupe et France Télécom Câble ;

Notre vérificateur, gardien de nos finances publiques avait soutenu d’une part que la cession de participation était une opération patrimoniale et non économique et d’autre part que les factures des prestigieux cabinets d’avocats n’informaient pas de la qualité exacte des prestations

par un jugement en date du 23 mai 2013, le Tribunal administratif de Montreuil, a rejeté le surplus des conclusions aux fins de décharge présentées par la SA France Telecom ; cette dernière, devenue la SA ORANGE, relève appel de ce jugement ;

C A A de Versailles, 3ème Chambre, 31/03/2015, 13VE02435, Inédit au recueil Lebon

Mme SIGNERIN-ICRE, président M. Yves BERGERET, rapporteur

M. COUDERT, rapporteur public

Cet arrêt est didactique et d’une utilisation pratique immédiate pour les professionnels privés et publics amis d’EFI

21:35 Publié dans TVA, TVA EUROPE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Intégration fiscale et liberté d’établissement ( CE 15 avril 2015

Dans un arrêt du 15 avril 2015, le Conseil d'Etat étudie la compatibilité du régime de l'intégration fiscale avec la liberté d'établissement:

Dans un arrêt du 15 avril 2015, le Conseil d'Etat étudie la compatibilité du régime de l'intégration fiscale avec la liberté d'établissement:

Conseil d'État N° 368135 9ème et 10ème ssr 15 avril 2015

la société Agapes, société française, mère du groupe fiscal intégré Agapes restauration, a demandé à l'administration fiscale, en 2007 et 2008, l'imputation sur le résultat d'ensemble du groupe, au titre des années 2005 à 2007, des pertes subies, au titre des exercices 2000 à 2002, par sa filiale polonaise Agapes Polska et par sa sous-filiale italienne Flunch Italie et, en conséquence, la restitution des cotisations d'impôt sur les sociétés correspondantes, en faisant valoir qu'en application des législations polonaise et italienne, ces sociétés ne pouvaient plus reporter leurs pertes respectives sur leurs propres résultats ;

12:24 Publié dans Détermination du resultat, Fiscalite des entreprises, Siège social fictif et frauduleux, transfert de siege | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 mars 2015

Des crédits d’impôts fictifs sont ils déductibles ?( CE 25/02/15)

La SA NATIXIS soutient que les intérêts de source argentine, chinoise, indonésienne, indienne et turque, qu’elle a perçus au cours des exercices clos au cours des années 1998 et 1999, ouvraient droit, alors même qu’ils n’auraient pas été imposés localement, à des crédits d’impôt forfaitaires en application des conventions fiscales conclues entre la France et chacun de ces pays,

La SA NATIXIS soutient que les intérêts de source argentine, chinoise, indonésienne, indienne et turque, qu’elle a perçus au cours des exercices clos au cours des années 1998 et 1999, ouvraient droit, alors même qu’ils n’auraient pas été imposés localement, à des crédits d’impôt forfaitaires en application des conventions fiscales conclues entre la France et chacun de ces pays,

ET ce notamment ainsi en vertu

Ø de l’article 24-2 d) de la convention franco-indonésienne,

Ø de l’article 24-2 c) de la convention franco-argentine,

Ø de l’article 22-2 c) de la convention franco-chinoise,

Ø de l’article23-2 b) de la convention franco-turque et

Ø de l’article 25-1 c) de la convention fiscale franco-indienne,

la Cour Administrative d’Appel de Versailles N° 11VE00615 4 décembre 2012 a répondu par la négative

Quelles ont été les réponses du CE le 25 février ?

Notre amie Amélie Guyon nous les signale

NON aussi sauf pour la chine..

Conseil d'État, 9ème et 10ème ssr 25/02/2015, 366680, Inédit au recueil Lebon

Considérant qu'il résulte de la combinaison de ces stipulations que les résidents de France ayant reçu des intérêts de source chinoise bénéficient, lors de leur imposition en France, d'un crédit d'impôt égal au montant de l'impôt chinois perçu sur ces revenus, lequel est fixé forfaitairement à 10 % du montant des intérêts perçus ; que, par suite, en subordonnant l'octroi de ce crédit d'impôt à la condition que ces intérêts aient supporté l'impôt en Chine et en exigeant que la société requérante établisse que les intérêts litigieux ont fait l'objet d'un prélèvement dans cet Etat, la cour a commis une erreur de droit ; que par suite, il y a lieu d'annuler sur ce point l'arrêt attaqué ;

La banque soutenait le montant du crédit d’impôt est égal à la retenue à la source de droit commun qui aurait été due si aucune mesure d’exonération particulière n’avait été accordée, alors qu’en l’espèce, il n’est pas contesté que l’exonération provient d’une mesure particulière dérogeant du droit commun ;

Ces modalités de détermination du crédit d'impôt forfaitaire correspondent à celles prévues par l'instruction 14 B-1-76 du 1er avril 1976

En clair un crédit d’impôt fictif est il déductible ???

La cour de Versailles a considéré

la SA NATIXIS n’établit ni même n’allègue que les intérêts litigieux provenant de résidents des pays conventionnés auraient fait l’objet d’un prélèvement par cet Etat ou auraient été exonérés en vertu d’une telle mesure spéciale ;

dans ces conditions, elle n’est en tout état de cause pas fondée à soutenir que c’est à tort que l’administration a rejeté ses conclusions en restitution des impositions relatives à ces intérêts ;

10:33 Publié dans a secrets professionnels, Brevets et redevances, ETABLISSEMENT STABLE, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 février 2015

Territorialité de l’IS et l’exception Marks & Spencer ; la suite (CJUE 3 février 2015-

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

Pour imprimer la tribune avec les liens

Dans son arrêt du 3 février 2015, la Cour rejette le recours dans son intégralité.

CJUE 3 Février 2015 affC‑172/13,Commission européenne contre Royaume Uni

Conclusions de l’avocat général Mme juliane kokott

Présentées le 23 octobre 2014 (1)

Le principe de la territorialité fiscale et de l’autonomie fiscale des filiales étrangères

est donc maintenue

Un peu d’histoire fiscale !

07:26 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 février 2015

Une filiale suisse d’une mère française peut avoir un ES en France l’Aff. Saxotel CH CAA Lyon

Par un arrêt extrêmement didactique en date du 27 janvier 2015, la CAA de Lyon caractérise l'existence d'un établissement stable en France d'une société suisse au moyen d'informations obtenues par l'exercice de son "droit de visite" (article L 16 B LPF).

Par un arrêt extrêmement didactique en date du 27 janvier 2015, la CAA de Lyon caractérise l'existence d'un établissement stable en France d'une société suisse au moyen d'informations obtenues par l'exercice de son "droit de visite" (article L 16 B LPF).

Elle prononce également la nullité de la proposition de rectification, en tant qu'elle concerne la pénalité de 80% mise à la charge du contribuable (article 1728 CGI), pour défaut d'énonciation des considérations de fait la justifiant.

pour lire et imprimer avec les liens cliquer

Note de P Michaud l’argumentation administrative et judiciaire de cette tribune est fréquemment utilisée par nos vérificateurs qui sont aussi les gardiens de nos finances dans des opérations internationales et la procédure de perquisition civile - moins rude que celle de la police fiscale- de l'article L 16 du LPF est d'abord utilisée pour découvrir des preuves de direction en France , nous connaissons la suite étant rappelé que la DGFIP fait la difference entre direction et contrôle au sens des traités

COUR ADMINISTRATIVE D'APPEL DE LYON, 2ème ch - 27/01/2015, 13LY01475,

M. BOURRACHOT, président

Mme Dominique BOUISSAC, rapporteur M. LEVY BEN CHETON, rapporteur public

LES FAITS

01:25 Publié dans Crédit impot recherche, ETABLISSEMENT STABLE, Siège de direction, Siège social fictif et frauduleux | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 janvier 2015

Retenue à la source sur dividendes versés à des non résidents:

Retenue à la source applicable aux produits distribués à des personnes dont le domicile fiscal ou le siège est situé hors de France

CGI art 119 bis 2 et CGI art 187

LA DEFINITION DU DIVIDENDE DANS LE CADRE

DU MODELE TYPE DE CONVENTION FISCALE OCDE

LA DÉFINITION DU REVENU RÉGULIÈREMENT DISTRIBUECLIQUER

Chapitre 3 : Régime fiscal des revenus distribués par les sociétés françaises

à des non-résidents

14:08 Publié dans ETABLISSEMENT STABLE, Fiscalite des valeurs mobilières ( RCM et P.V.), les taux, Retenue à la source, Revenu de source francaise, revenu distribué | Tags : retenue à la source sur dividendes versés à l'etrahger | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 décembre 2014

Un US general partnership n’est pas une fille l Aff. ARTEMIS CE 24.11.14

Le régime des sociétés mères ne s’applique pas

Le régime des sociétés mères ne s’applique pas

dans le cas de l’interposition d’une société de personne du Delaware ou autres

lire le BOFIP du 25 juillet 2014 et la raison pratique ci dessous

Note de P Michaud N’en déplaise à nos amis libertaires , cet arrêt est de bon sens pratique et Politique . Une décision contraire aurait été une porte ouverte à une délocalisation de certains centres de décision vers le Delaware ou ailleurs …

Dans la décision Artémis (n°363556),rendue en plénière fiscale le Conseil d'Etat devait statuer sur le traitement fiscal des dividendes distribués par une société résidente des Etats-Unis à un general partnership lui-même détenu par la société française requérante.

Cette société a soumis au régime mère-fille les dividendes versés par la société résidente des Etats-Unis au general partnership (compte tenu notamment du régime de transparence dont bénéficie cette entité au regard du droit applicable dans l’Etat du Delaware où elle est constituée).

L’avis de Philippe Martin Président de Section

par Myriam HUBERMAN Responsable secteur Fiscalité EFE

L’administration a remis en cause l’applicabilité de ce régime dans la situation suivante

la société Artémis SA détient 98,82% des parts du " general partnership " Artemis America, enregistré dans l'Etat du Delaware (Etats-Unis d'Amérique), qui détient lui-même plus de 10% du capital de la société de capitaux de droit américain Roland ;

se prévalant du régime des sociétés mères prévu aux articles 145 et 216 du code général des impôts, la société Artémis SA a déduit de son résultat fiscal au titre de l'exercice 2002 la quote-part des dividendes distribués par la société Roland au " general partnership " Artemis America ;

Conseil d'État, 3ème / 8ème / 9ème / 10ème SSR, 24/11/2014, 363556

Mme Emmanuelle Cortot-Boucher, rapporteur public

Les conclusions ne sont pas LIBRES

elles seront achetables

chez les marchands du conseil d 'etat

Dans le même categorie

Conseil d'État, 3ème / 8ème SSR, 26/09/2014, 363555 Artémis

La société qui, sur le fondement du chapitre V de la loi n° 87-416 du 17 juin 1987 sur l'épargne, a prêté des titres de participation à une autre société et lui a ainsi transféré la propriété de ces titres, ne peut être regardée, pour l'application du régime fiscal des sociétés mères, comme ayant conservé ces titres pendant la période du prêt et doit, par suite, être regardée comme ayant de ce fait rompu l'engagement de conserver les titres pendant deux ans prévu au c de l'article 145 du code général des impôts (CGI).

L’administration a réintégré le montant déduit dans le résultat fiscal de la société Artémis SA à l'issue d'une vérification de comptabilité

cette société se pourvoit en cassation contre l'arrêt 10VE02621 du 16 juillet 2012 par lequel la cour administrative d'appel de Versailles a rejeté son appel contre le jugement du 24 juin 2010 par lequel le tribunal administratif de Cergy-Pontoise avait rejeté sa demande tendant à ce que la somme en litige soit déduite de son résultat fiscal au titre de l'exercice 2002 ;

la position de la convention fiscale France USA

Aux termes de l'article 7 de la convention fiscale signée le 31 août 1994 entre la France et les Etats-Unis :

" 1. Les bénéfices d'une entreprise d'un Etat contractant ne sont imposables que dans cet Etat, à moins que l'entreprise n'exerce son activité dans l'autre Etat contractant par l'intermédiaire d'un établissement stable qui y est situé (...) / 4. Un associé d'un partnership est considéré comme ayant réalisé des revenus (...) dans la mesure de sa part du partnership telle qu'elle est prévue par l'accord d'association (...). Le caractère - y compris la source et l'imputabilité à un établissement stable - de tout élément de revenu (...) attribuable à un tel associé est déterminé comme si l'associé avait réalisé ces éléments de revenu (...) de la même manière que le partnership les a réalisés ou en a bénéficié. (...) " ;

Aux termes de l'article 10 de la même convention : " 1. Les dividendes payés par une société qui est un résident d'un Etat contractant à un résident de l'autre Etat contractant sont imposables dans cet autre Etat. (...) " ;

l'interprétation du conseil d état

'il résulte de leurs termes, notamment de ceux de son premier paragraphe, que les stipulations de l'article 7 de la convention ont pour objet de répartir le pouvoir d'imposer les bénéfices réalisés par les entreprises résidentes de l'un des deux Etats contractants ;

À défaut d'indication expresse contraire, les stipulations du paragraphe 4 de cet article n'ont d'autre objet que de procéder à cette répartition dans le cas particulier où les revenus sont réalisés dans le cadre d'un " partnership " de droit américain ;

il résulte notamment de ces stipulations, combinées avec celle de l'article 10 de la convention, que les dividendes distribués par une société résidente des Etats-Unis à un " partnership " dont l'un des associés est une société résidente de France doivent être regardés comme des dividendes distribués à la société associée, à hauteur de ses parts dans le " partnership ", et sont, par suite, imposables en France ;

il n'en résulte en revanche pas que ces dividendes devraient être regardés comme directement distribués à la société associée du " partnership " pour l'application de la loi fiscale française ;

ainsi, la cour administrative d'appel n'a pas commis d'erreur de droit en jugeant qu'aucune des stipulations de la convention fiscale franco-américaine n'autorise la société Artémis SA à déduire de ses bénéfices la quote-part, correspondant à ses droits dans le " partnership ", des dividendes que la société Roland a distribués au " general partnership " Artemis America ;

Le BOFIP du 25 juillet 2014.

Conditions de forme relatives à la société émettrice

§ 150 Conformément au 1 de l'article 145 du CGI, la forme juridique sous laquelle est constituée la société filiale est sans incidence au regard de l'application du régime des sociétés mères.

Il s'ensuit que ce régime est, d'une manière générale, susceptible de s'appliquer à l'ensemble des dividendes perçus par une société mère, quelle que soit la forme juridique de la société émettrice, dès lors qu'ils sont afférents à une participation répondant aux conditions mentionnées au 1 de l'article 145 du CGI sous réserve des exclusions prévues aux 6 et 7 de l'article 145 du CGI.

Bien entendu, ne peuvent constituer des filiales au sens de ce régime, les sociétés de personnes dont les résultats sont soumis à l'application des dispositions de l'article 8 du CGI.

En outre, le service dispose de la faculté de s'opposer, sur le fondement de l'article L. 64 du livre des procédures fiscales, à l'application du régime des sociétés mères toutes les fois que la création d'une filiale intermédiaire est purement fictive ou a pour seul objet de transformer des produits qui auraient été soumis en France à une imposition au taux normal en dividendes susceptibles de bénéficier du régime prévu à l'article 145 du CGI.

Note d EFI

La raison de cette décision est aussi simplement pratique ; le délai de conservation de deux ans ne peut être suivi par l'administration que si les titres sont la propriété directe de la mère càd inscrite directement dans son bilan et non dans le bilan d'une filiale m^me transparente et de plus située au Delaware par exemple ..

12:30 Publié dans DELAWARE, holding,société mère, immeuble detenu par societés étrangères, Sté de personnes | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 décembre 2014

la Delaware faussement inactive Value Investing Partners Inc CAA 26/11

la société Value Investing Partners Inc dont le siège est à WILMINGTON DELAWARE 19801 est immatriculé au registre du commerce des sociétés de Paris sous le code NAF 8299Z ‘(Autres activités de soutien aux entreprises n.c.a.) dans le secteur d’activité « Activités administratives et autres activités de soutien aux entreprises » c'est-à-dire d’avoir une activité préparatoire pour sa maison mère et donc non imposable en France conformément au traité fiscal France USA

la société Value Investing Partners Inc dont le siège est à WILMINGTON DELAWARE 19801 est immatriculé au registre du commerce des sociétés de Paris sous le code NAF 8299Z ‘(Autres activités de soutien aux entreprises n.c.a.) dans le secteur d’activité « Activités administratives et autres activités de soutien aux entreprises » c'est-à-dire d’avoir une activité préparatoire pour sa maison mère et donc non imposable en France conformément au traité fiscal France USA

Convention avec les Etats-Unis - Impôt sur le revenu - (format PDF)

Apres une visite domiciliaire civile (L16B LPF) nos spécialistes fiscaux, gardiens de nos finances, ont une position tout à fait différente

C A A de Paris, 2ème Ch 26/11/2014, 13PA03604, Value Investing Partners Inc

Mme TANDONNET-TUROT, président M. Franck MAGNARD, rapporteur

M. EGLOFF, rapporteur public

le principe de l’établissement stable en France