03 septembre 2025

Reforme fiscale :des pistes du conseil des prélèvements obligatoires (à suivre)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI , inscrivez vous en haut à droite

patrickmichaud@orange.fr

rediffusion pour actualite

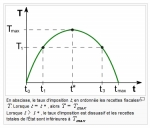

La courbe de Laffer (du nom de l'économiste américain Arthur Laffer) montre qu'au-delà d'un certain seuil de prélèvement fiscal, plus la pression fiscale augmente, plus les recettes fiscales diminuent, en raison de l'effet désincitatif sur l'offre de travail ; les mêmes recettes fiscales auraient été plus élevées avec des taux d'imposition plus bas. Elle est résumée par la formule trop d'impôt tue l'impôt (ou parfois : les hauts taux tuent les totaux[1]

le PLAN BAYROU de 2021 pour sortir de la crise COVID

est conforme aux recommandations du FMI

L

Les prélèvements sur le travail, le capital et la consommation

de 2016 à 2023 (FIPECO)

Les prélèvements obligatoires sur le capital en 2020 par François ECALLE

-

EN janvier 2018 Le Conseil des prélèvements obligatoires (CPO) cliquez s’est attaché à vérifier si le système de prélèvements obligatoires sur le capital des ménages est cohérent au regard des objectifs qu’il poursuit.

- Son rapport public a proposé 10 recommandations concernant le fiscalite des menages

- ces propositions pourraient etre reprises par nos nouveaux politiques

- Les prélèvements sur le capital des ménages en France :

le rapport du CPO (25.01.18) - Communiqué Rapport Synthèse

propositions de reformes sur l’immobilier

Veiller à la prévisibilité des règles

Orientation n° 1 : Renforcer la prévisibilité des prélèvements obligatoires sur le capital des ménages, notamment par : le recours aux clauses dites « de grand-père » permettant de maintenir, de manière définitive ou pour une durée déterminée suffisante, le régime fiscal existant pour les situations en cours ;Orientation n° 2 : Réexaminer le régime des plus-valuesè immobilières en remplaçant l’abattement pour durée de détention par un correctif monétaire L’impact de cette évolution sur les finances publiques dépendra du comportement des ménages ainsi que de l’évolution de l’inflation. Sans proposer de chiffrage global, le rapport présente l’incidence de la réforme proposée sur un certain nombre de cas-types (cf. III B 1).

Orientation n° 3 : Unifier le régime fiscal des locations meublées et celui des locations nues

Orientation n° 4 : Réviser les valeurs locatives des locauxè d’habitation, pour la détermination de l’assiette de la taxe foncière payée par les ménages, en tirant les enseignements de l’expérimentation conduite par la DGFIP. À long terme, étudier le remplacement de la valeur cadastrale par la valeur vénale.

Note EFI cette orientation annonce telle la suppression de l IFI national par un IFI departemental ????

Orientation n° 8 : Renforcer l’attractivité des donations aux jeunes générations par rapport aux successions.

Orientation n° 9 : Réfléchir aux différents leviers permettant deè parvenir à atténuer la dynamique de concentration des patrimoines (relever les DMTG en ligne directe ; engager un réexamen systématique des différents régimes particuliers applicables en matière de droits de succession, notamment l’avantage successoral attaché à l’assurance-vie).

Orientation n° 10 : Engager une réflexion sur l’adaptation desè droits de mutation à titre gratuit aux évolutions sociologiques de la famille, et notamment sur le traitement fiscal des transmissions à l’enfant du conjoint.

La gestion des dépenses fiscales en faveur du logement (20.03.19)

Les prélèvements obligatoires en France analysés

par François ECALLE ( cour des comptes H)

Le dossier parlementaire sur les dépenses fiscales

Les niches fiscales sur le logement sur la sellette

(cour des comptes 10 avril 18)

mise à jour du 16 mars 2018

Prélèvements obligatoires et capital des ménages : audition de Didier Migaud

Mardi 13 mars après-midi, la commission des finances a auditionné Didier Migaud, président du Conseil des prélèvements obligatoires, sur le rapport relatif aux prélèvements obligatoires sur le capital des ménages

Voir la vidéo de cette audition

xxxxx

Une synthèse par Ingrid Feuerstein

Comparaison internationale des charges fiscales 2017 (, 16.01.2018)

étude sur la fiscalité immobilière en Europe (2014)

Plus-values immobilières, successions : des propositions chocs pour réformer la fiscalité

x xxxxx

: L’imposition du patrimoine global : comparaisons internationales

L’expatriation pour motif fiscal : mythes et réalités

Les adaptations souhaitables des prélèvements sur le capital

Réformer pour l’avenir ; le retour de la clause grand-père

La « clause grand-père », une méthode pour réformer

LES DÉPENSES FISCALES EN FAVEUR DU LOGEMENT

Cour des Comptes

10:25 Publié dans aa SUCCESSION internationale, Imposition du patrimoine, ISF, Politique fiscale, Rapports, SUCCESSION et donation | Tags : les prélèvements sur le capital des ménages en france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 août 2025

OCDE Impôt sur les successions la recommandation de l OCDE /

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour lire les tribunes antérieures cliquer

Les propositions de réforme de l'impôt sur les successions se multiplient, alors qu'une vague historique de transmissions se profile. Mais aucune ne fait consensus et rien ne bouge depuis plus d'une décennie, tant le sujet est explosif politiquement. (lire l article des ECHOS)

Héritages : cette « grande transmission » qui change le visage de la France

L OCDE a analysé la fiscalité des successions dans les états membres

Elle propose différentes reformes mais qui a mon avis ne pourraient être acceptées en FRANCE que si les taux diminuent

Dans son dernier rapport publié le 16 octobre 2021

Impôt sur les successions dans les pays de l’OCDE

Télécharger la brochure (PDF)

L 'OCDE a procédé à une évaluation comparative des impôts sur les successions et les donations dans les 37 pays membres de l’OCDE, et analyse le rôle que ces impôts pourraient jouer pour accroître les recettes, lutter contre les inégalités et améliorer l’efficacité des systèmes d’imposition à l'avenir.

Le rapport propose en conclusion un certain nombre d’options de réforme que les gouvernements pourraient envisager afin d’améliorer la conception et le fonctionnement des impôts sur les transferts de patrimoine.

|

UNE PROPOSITION VISANT LA FRANCE?? Traitement fiscal des plus-values latentes au moment du décès Dans un certain nombre de pays, les plus-value latentes sont effacées au moment du décès. Dans ce système, les plus-values réalisées par les donateurs ou le décédé entre le moment où ils ont acquis les actifs et leur décès ne sont pas imposés. La valeur d’acquisition des actifs transmis lors du décès est ensuite «majorée» à leur juste valeur marchande au moment de la succession, de sorte que lorsque les héritiers vendent les actifs, les impôts sur les plus-values ne sont prélevés que sur les gains en capital accumulés depuis qu’ils ont reçu l’héritage. Ce système permet aux contribuables de réduire en fait le montant total de l’impôt à verser en transmettant leur patrimoine sous la forme de plus-values latentes. En l’absence d’impôt sur les successions, ces plus-values sont alors totalement exonérées.

|

DROITS DE SUCCESSION EN FRANCE

LES REGIMES EXONERATOIRES

qui sont donc nos écureuils chanceux ??

Ce rapport met en évidence la forte concentration des richesses dans les pays de l’OCDE ainsi que la répartition inégale des successions, qui aggrave d'autant les inégalités. En moyenne, les successions et donations déclarées par les 20 % des ménages les plus riches sont près de 50 fois supérieures à celles déclarées par les 20 % des ménages les plus pauvres.

Le rapport souligne que les impôts sur les successions, et notamment ceux qui ciblent des niveaux relativement élevés de transmissions de patrimoine, peuvent réduire la concentration des richesses et améliorer l’égalité des chances. Il fait également observer que les impôts sur les successions tendent à générer moins de distorsions que d'autres formes de taxation des personnes fortunées, et sont plus faciles à établir et à collecter que d’autres formes d’imposition du patrimoine.

À l’heure actuelle, la majorité des pays de l'OCDE (24 au total) prélève un impôt sur les successions ou sur les donations. Toutefois, ces impôts génèrent le plus souvent très peu de recettes. Aujourd’hui, seulement 0.5 % en moyenne des recettes fiscales totales provient des impôts sur les successions et les donations dans les pays qui en prélèvent.Le rapport ocde examine le rôle que l’impôt sur les successions pourrait jouer pour accroître les recettes, lutter contre les inégalités et renforcer l’efficacité des systèmes fiscaux dans les pays de l’OCDE.

Il contient des données concernant la répartition et l’évolution du patrimoine des ménages et des successions, étudie les arguments en faveur et contre l’imposition des successions en s’appuyant sur les travaux théoriques et empiriques existants, et examine la conception des impôts sur les successions et les donations dans les pays de l’OCDE.

L’impôt sur les successions pourrait jouer un rôle particulièrement important dans le contexte actuel.

Les inégalités de patrimoine sont toujours élevées et se sont accentuées dans certains pays au cours des dernières décennies. Les successions sont en outre inégalement réparties entre les ménages, et les personnes plus riches sont davantage susceptibles de recevoir un héritage et cet héritage est généralement d’une valeur supérieure. À l'avenir, les successions sont susceptibles d’augmenter en valeur (si l'évolution des prix des actifs continue sur une trajectoire ascendante) et en nombre (avec le vieillissement de la génération du baby-boom). En outre, compte tenu de l’augmentation de l’espérance de vie, on s’attend à une concentration accrue des richesses entre les mains des plus âgés. Ces tendances pourraient amplifier les inégalités. Pour faire face à la crise du COVID-19, les pays vont également devoir générer des recettes supplémentaires et remédier aux inégalités, qui se sont creusées depuis le début de la pandémie.

24 pays de l’OCDE prélèvent des impôts sur les successions.

Succession et donation internationales:

fiscalité et lieu d'imposition ???

La France numéro 3 mondiale pour l’imposition sur les droits de succession Le FIGARO

La taxation sur les héritages est l’une des plus élevées de l’OCDE (page3) Source FIPECO

Le taux marginal d’imposition en ligne directe – entre parents et enfants – qui s’élève à 45 % en France, est le troisième taux le plus élevé des pays membres de l’OCDE, après celui du Japon (55 %) et de la Corée du Sud (50 %), et le plus élevé de l’UE2.

À titre de comparaison, ce taux s’élève à seulement 30 % en Allemagne, 15 % au Danemark et même 4 % en Italie ; sachant que les taux moyen et médian s’élèvent, parmi les pays de l’OCDE,respectivement à 15 % et à 7 %.

Les prélèvements sur le capital des ménages en France :

Rendement des principaux prélèvements sur le capital des ménages en 2016

(en Md€)

Prélèvement IR PS DMTG DMTO TF ISF

Rendement 12,7 19,4 12,8 10,6 20,11 4,6 Total 80 (4%PIB)

Des changements durables sont à apporter au traitement des formalités d’enregistrement des droits de mutation afin qu’une telle situation ne puisse se renouveler. La Cour formule trois recommandations en ce sens.

22:12 Publié dans OCDE | Tags : impôt sur les successions dans les pays de l’ocde une profonde | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 août 2025

Prélèvement obligatoires confiscatoires ( LAFFER ) Le controle du conseil constitutionel

Prélèvement obligatoires confiscatoires ;

Prélèvement obligatoires confiscatoires ;

le contrôle du conseil constitutionnel

Les débats souvent corporatistes sur des augmentations fiscales et sociales vont prochainement reprendre

Nous savons tous que la France est le pays dans lequel le poids des prélèvements obligatoires est le plus important des pays de l’ocde mais cette analyse purement factuelle n’a aucune signification sauf électorale sans une analyse détaillée de chaque prélèvement ET de chaque contrepartie ainsi que des dépenses dites fiscales

Trop d’impôts tue l impôt par A LAFFER (1970)

Un bon impôt a une assiette large et un taux faible par C LAGARDE (2008)

La progressivité des prélèvements obligatoires Fipeco 02/23)

La progressivité des prélèvements obligatoires a fait l’objet d’un rapport du conseil des prélèvements obligatoires en 2011, d’une étude de l’institut des politiques publiques en 2012 et d’un rapport demandé par le gouvernement à un groupe de travail en 2014.

Comparaison internationale des systèmes fiscaux

Le fondement constitutionnel d’une imposition confiscatoire 2

Modalités de détermination de l’imposition confiscatoire 2

La capacité des pouvoirs publics à lever l’impôt 3

L’avis du conseil d état du 21 mars 2013 sur les prélèvements confiscatoires 3

Modalité pratique de saisine du conseil constitutionnel 4

Des dispositions fiscales confiscatoires non constitutionnels 4

1 l’imposition marginale maximale de 75,04 % pour les retraites dites « chapeau » 4

2) le taux d’imposition forfaitaire de 90,5 % sur les revenus des bons anonymes. 4

3) les gains et avantages procurés par la levée de stock-options ou l’attribution gratuite d’actions 5

4) le taux d’imposition marginal maximal de 82 % pour les plus-values immobilières 5

5) Le taux d’imposition forfaitaire de 90,5 % sur les revenus générés par des instruments financiers à terme. 6

6) Contribution patronale additionnelle sur les « retraites chapeau ». 6

Des dispositions confiscatoires constitutionnelles 7

La contribution exceptionnelle sur la fortune n’est pas confiscatoire. 7

La taxe exceptionnelle sur les hautes rémunérations n’est pas confiscatoire. 7

Le but de lutte contre la fraude fiscale constitue un objectif de valeur constitutionnelle. 7

1) la majoration de 1.25 sur les revenus irrégulièrement distribués est constitutionnelle (qpc 28.06.19 avec conclisions LIBRES d’E Victor devant le CE.. 7

2) la retenue à la source de 75% sur les produits versés à un Etat ou territoires non coopératifs ETNC( qpc 25.11.16+. 8

Le fondement constitutionnel d’une imposition confiscatoire

La question fondamentale

Comment inciter nos concitoyens à créer DES assiettes imposables

Sans confiscation fiscale

Le principe constitutionnel applicable

l'article 13 de la Déclaration de 1789

« Pour l'entretien de la force publique, et pour les dépenses d'administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés » ;

Modalités de détermination de l’imposition confiscatoire

a)En 2005 le conseil constitutionnel a précisé

« Que cette exigence ne serait pas respectée si l'impôt revêtait un caractère confiscatoire ou faisait peser sur une catégorie de contribuables une charge excessive au regard de leurs facultés contributives ;

décision n° 2005-530 DC du 29 décembre 2005, Loi de finances pour 2006, cons. 65).

- b) En 2012, le conseil constituonnel a élargi l’assiette aux cotisations sociales

Jusqu’à 2012, le Conseil analysait « chaque imposition prise isolément » pour apprécier cet éventuel caractère confiscatoire.

Depuis sa décision n° 2012-654 DC du 9 août 2012, le conseil constitutionnel contrôle l’éventuelle rupture d’égalité entre les contribuables au regard de l’ensemble des impositions y compris à finalité sociale ayant le même fait générateur. Ceci lui permet de déterminer un taux marginal maximal d'impositions applicables à un même revenu qui, s'il est excessif, est considéré comme confiscatoire.

Pour apprécier le caractère excessif de la charge fiscale, le Conseil opéré une addition des taux marginaux maximums des impositions dues par le même contribuable pour le même revenu en tenant systématiquement compte de ce qu’une imposition est déductible de l’assiette d’une autre imposition portant sur la même opération : il opère alors la déduction à hauteur du taux marginal maximal applicable à la déduction38.

Il est en fait difficile de répondre rigoureusement à cette question mais de nombreux indices montrent que le taux actuel (45,0 % du PIB en 2018 selon l’Insee) est trop élevé et doit être diminué, sous réserve de réduire aussi le rapport des dépenses publiques au PIB. Il existe un taux maximal budgétaire et un taux maximal économique des prélèvements obligatoires qui dépendent de nombreux facteurs

Le taux maximal budgétaire des PO dépend de l’élasticité de leur assiette

Comparaison internationale des systèmes fiscaux Ou s’informer source DGFIP+

prélèvements obligatoires - Fipeco - Fiche

Poids des prélèvements obligatoires - Insee

Prélèvements obligatoires dans les pays membres de l'OCDE

Les 7 pays de l'OCDE qui prélèvent le plus d'impôts ... - Capital

Les prélèvements obligatoires en France et dans la zone euro .

La capacité des pouvoirs publics à lever l’impôt

Ce document de travail de l OCDE s’intéresse à ce qui détermine la capacité des administrations publiques à collecter des recettes. Pour ce faire, il analyse la manière dont les recettes fiscales évoluent en fonction des taux de taxation en s’appuyant sur l’expérience de 34 pays de l’OCDE sur la période 1978-2014. Ces estimations montrent que la réponse des recettes aux taux va en s’affaiblissant au fur et à mesure que les taux sont de plus en plus élevés, ce qui confirme la plupart de la littérature examinant cette question pour l’impôt sur les sociétés et apporte une nouvelle contribution aux études concernant la taxe sur la valeur ajoutée

Comme l’a souligné A. Laffer, il existe pour chaque impôt un taux maximal du point de vue budgétaire. En effet, un taux nul ne rapporte rien et un taux de 100 % ne rapporte rien non plus, la matière imposable disparaissant. Mathématiquement, il existe donc un taux d’imposition compris entre 0 et 100 % au-delà duquel les recettes fiscales diminuent lorsque le taux d’imposition augmente.

Les taux marginaux effectifs de prélèvement pour les personnes en emploi

en France en 2014 : un profil en tilde

En 2014, en France métropolitaine, le taux marginal effectif médian auquel font face les personnes en emploi est élevé (57 %), ce qui est la contrepartie d'un système socio-fiscal globalement redistributif. Quatre personnes sur cinq ont un TMEP se situant entre 44 % et 73 %.

L’avis du conseil d état du 21 mars 2013 sur les prélèvements confiscatoires

L’ AVIS DU CONSEIL D ETAT DU 21 MARS 2013

SUR LES PRELEVEMENTS CONFISCATOIRES

Par un avis du 21 mars 2013 rendu en assemblée pléniere, le Conseil d'Etat a synthétisé cette jurisprudence en relevant « qu'il résulte de la décision n° 2012-662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité »

« il résulte de la décision n° 2012‐662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition (note efi incluant les prélèvements sociaux ) des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au‐delà duquel une mesure fiscale risque d’être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d’égalité »

Modalité pratique de saisine du conseil constitutionnel

La solution la plus souvent utilisée est celle d’un recours en excès de pouvoir contre une décision administrative qui peut etre déposé concomitamment à une réclamation contentieuse en cas de mise en recouvrement des impositions contestées et ce afin de bénéficier du sursis de paiement pendant la procédure fiscale

ANNULATION d'un BOFIP pour exces de pouvoir ;

Les nouvelles règles avec Mme Karin CIAVALDINI, rapporteure publique

(CE 13.03.20 avec conclusions LIBRES

Des dispositions fiscales confiscatoires non constitutionnels

Jusqu’à présent, ce contrôle a conduit le Conseil à censurer des dispositions fiscales ayant pour conséquence :

1 l’imposition marginale maximale de 75,04 % pour les retraites dites « chapeau »

1 taux d’imposition marginal maximal de 75,04 % pour les retraites dites « chapeau » excédant 288 000 euros annuels perçues en 2012 et de 75,34 % pour celles perçues à compter de 201339.

Décision n° 2012-662 DC du 29 décembre 2012 , cons. 12 à 21.

Le Conseil a fait usage de sa jurisprudence dite « néo-calédonienne » du 25 janvier 1985, qui précise que « la conformité à la Constitution d’une loi déjà promulguée peut être appréciée à l’occasion de l’examen des dispositions législatives qui la modifient, la complètent ou affectent son domaine »,afin de censurer l’imposition spécifique aux retraites chapeau, pourtant non modifiée par la loi déférée, plutôt que la nouvelle tranche d’IR à 45 % alors introduite par cette loi40. Sa décision a ainsi eu pour effet de ramener la taxation marginale maximale sur les retraites chapeau à 68,34 % ;

2) le taux d’imposition forfaitaire de 90,5 % sur les revenus des bons anonymes.

Décision n° 2012-662 DC cons. 51 et 52

- Considérant, en dernier lieu, que les e et h du 5 ° du E du paragraphe I de l'article 9 ont pour objet d'augmenter les taux du prélèvement libératoire prévu par l'article 125 A du code général des impôts qui s'appliquent aux produits des bons et titres pour lesquels l'identité du bénéficiaire n'est pas communiquée à l'administration fiscale ; que ces bons et titres sont par ailleurs assujettis aux prélèvements sociaux sur les produits de placement prévus par l'article 16 de l'ordonnance n° 96 50 du 24 janvier 1996 susvisée, par l'article L. 14-10-4 du code de l'action sociale et des familles, par l'article 1600-0 F bis du code général des impôts et par les articles L. 136-7 et L. 245-15 du code de la sécurité sociale ; que la modification du taux du prélèvement libératoire prévu par l'article 125 A du code général des impôts a pour effet de porter le taux d'imposition sur les produits de ces bons et titres à 90,5 % ; que, par suite, cette modification fait peser sur les détenteurs de bons et titres dont l'identité n'est pas communiquée à l'administration fiscale une charge excessive au regard de cette capacité contributive et est contraire au principe d'égalité devant les charges publiques ; que, dès lors, les dispositions des e et h du 5 ° du E du paragraphe I de l'article 9 doivent être déclarées contraires à la Constitution

Il n’a en revanche pas mis en œuvre sa jurisprudence « néocalédonienne » à l’encontre du taux alors en vigueur de 75,5 % (prélèvements sociaux compris) ;

3) les gains et avantages procurés par la levée de stock-options ou l’attribution gratuite d’actions

Décision n° 2012-662 DC cons. 80 et 81

Des taux d’imposition marginaux maximaux de 72 % ou 77 % pour les gains et avantages procurés par la levée de stock-options ou l’attribution gratuite d’actions4 et, lorsque les autres revenus du contribuable excèdent 150 000 euros sans atteindre le seuil d’assujettissement à la CEHR, des taux d’imposition marginaux minimaux (c’est-à-dire dès le premier euro de gain) de 68,2 % ou 73,2 % sur ces mêmes gains ou avantages43. Cette censure a eu pour effet de ramener leur taxation marginale maximale à 64,5 % en cas de paiement de la CEHR et, sinon, à 60,7 %

4) le taux d’imposition marginal maximal de 82 % pour les plus-values immobilières

Décision n° 2012-662 DC , cons. 101.

- Considérant que, toutefois, les plus values-immobilières sur les terrains à bâtir seront soumises au barème de l'impôt sur le revenu tel que modifié par l'article 3 de la loi déférée, à la contribution exceptionnelle sur les hauts revenus, prévue par l'article 223 sexies du code général des impôts, aux prélèvements sociaux prévus par l'article 16 de l'ordonnance n° 96-50 du 24 janvier 1996, par l'article L. 14-10-4 du code de l'action sociale et des familles, par l'article 1600-0 F bis du code général des impôts et par les articles L. 136-7 et L. 245-15 du code de la sécurité sociale, à la taxe obligatoire versée à l'Agence de services et de paiements en vertu de l'article 1605 nonies du code général des impôts ainsi que, le cas échéant, à l'une des taxes facultatives alternatives que peuvent instituer les communes en vertu de l'article 1529 du même code ou l'autorité organisatrice de transport urbain, en application de l'article 1609 nonies F du même code ;

que ces dispositions peuvent conduire, après déduction d'une fraction de la contribution sociale généralisée, à un taux marginal maximal d'imposition de 82 % qui aurait pour effet de faire peser sur une catégorie de contribuables une charge excessive au regard de cette capacité contributive ; que, dans ces conditions, les dispositions de l'article 15 de la loi déférée portent atteinte à l'égalité devant les charges publiques ;

Par ailleurs, dès lors que la plus-value est calculée en intégrant un coefficient d’érosion monétaire, une imposition au taux marginal maximal de 62,001 % sur des plus-values mobilières n’est pas confiscatoire47.

Décisions n° 2016-538 QPC, cons. 11 et n° 2017-642 QPC, paragr. 12.

5) Le taux d’imposition forfaitaire de 90,5 % sur les revenus générés par des instruments financiers à terme

Un taux d’imposition forfaitaire de 90,5 % sur les revenus générés par des instruments financiers à terme lorsque le teneur de compte a son domicile fiscal dans un État ou un territoire non coopératif (ETNC)

Dans la décision n° 2012-662 DC, le Conseil constitutionnel avait validé le taux de 75 % de retenue à la source appliquée aux produits distribués dans un ETNC (article 187 du CGI).

Mais dans sa décision du 23 décembre 2013 , le conseil a annulé la CSG

Décision n° 2013-684 DC du 23 decembre 2013 , cons. 31 à 33

- Considérant que les bénéfices nets ainsi assujettis à l'impôt sur le revenu à un taux forfaitaire de 75 % sont par ailleurs assujettis aux prélèvements sociaux sur les revenus du patrimoine prévus par l'article 15 de l'ordonnance du 24 janvier 1996 susvisée, par l'article L. 14 10-4 du code de l'action sociale et des familles, par l'article 1600-0 F bis du code général des impôts et par les articles L. 136-6 et L. 245-14 du code de la sécurité sociale ;

que l'instauration du taux forfaitaire de 75 % a pour effet de porter le taux d'imposition sur les bénéfices résultant de ces opérations à 90,5 % ;

que, par suite, cette modification fait peser sur les personnes fiscalement domiciliées en France qui effectuent des opérations sur des instruments financiers à terme au moyen d'un compte dont le teneur ou, à défaut, le cocontractant, est domicilié dans un État ou un territoire non coopératif une charge excessive au regard de leur capacité contributive et est contraire au principe d'égalité devant les charges publiques ; que, dès lors, au paragraphe I de l'article 43, le 2 ° du A, le 2 ° du B, le D, le 3. de l'article 150 ter du code général des impôts dans sa rédaction résultant du 2 ° du E et le 2 ° du G doivent être déclarés contraires à la Constitution ;

6) Contribution patronale additionnelle sur les « retraites chapeau »

Décision n° 2015-498 QPC du 20 novembre 2015

Les dispositions contestées prévoient l'application d'une contribution additionnelle, à la charge de l'employeur, aux rentes excédant huit fois le plafond annuel de la sécurité sociale, au taux de 45 %, qui s'ajoute à la contribution de base prévue par le paragraphe I de l'article L. 137-11 du code de la sécurité sociale.

Des dispositions confiscatoires constitutionnelles

La contribution exceptionnelle sur la fortune n’est pas confiscatoire

Saisi des dispositions instituant une contribution exceptionnelle sur la fortune au titre de l’année 2012, il a considéré que « la contribution exceptionnelle sur la fortune, combinée avec l’impôt de solidarité sur la fortune pour 2012, ne fait pas peser sur une catégorie de contribuables une charge excessive au regard de la capacité contributive que confère la détention d’un ensemble de biens et de droits »

Décision n° 2012-654 DC du 9 août 2012, LFR pour 2012 (II), cons. 32.

La taxe exceptionnelle sur les hautes rémunérations n’est pas confiscatoire

Dans sa décision n° 2013-685 DC du 29 décembre 2013 le Conseil constitutionnel a déclaré conforme à la Constitution l’article 15 de la loi de finances pour 2014 qui met en place, pour deux ans, une taxe exceptionnelle sur les hautes rémunérations versées par les entreprises individuelles, les personnes morales et les sociétés, groupements ou organismes non dotés de la personnalité morale qui exploitent une entreprise en France. Cette taxe est assise sur la part des rémunérations individuelles supérieure à un million d’euros par an versée aux salariés et dirigeants. Le taux de cette taxe, de 50 %, est applicable aux rémunérations acquises ou attribuées en 2013 et 2014. Le montant de la taxe est plafonné à 5 % du chiffre d’affaires de l’entreprise

- Considérant, en premier lieu, que la « taxe exceptionnelle sur les hautes rémunérations attribuées en 2013 et 2014 » ne figure pas au nombre des impositions sur le revenu ; qu’en instituant une telle taxe, le législateur a entendu frapper non la capacité contributive des personnes physiques auxquelles sont attribués ces « éléments de rémunération », mais celle des personnes et autres organismes qui attribuent ceux-ci ;

Décision n° 2013-685 DC du 29 décembre 2013, Loi de finances pour 2014.

Non application de l article 13 pour les dispositions anti évasion fiscale

Le but de lutte contre la fraude fiscale constitue un objectif de valeur constitutionnelle.

1) la majoration de 1.25 sur les revenus irrégulièrement distribués est constituti

Conseil d etat N° 428401 16 avril 2019 M. Champion (QPC

CONCLUSIONS LIBRES de M. Romain VICTOR, rapporteur public

La majoration de 1,25 de l'assiette de l'IR dans le cas de revenus de capitaux mobiliers distribués dans des conditions irrégulières ou occultes est conforme a la constitution

la QPC portait sur la conformité de ces dispositions au principe d'égalité devant les charges publiques, dès lors que les revenus en cause étaient soumis à un taux marginal maximal d'imposition de 68,9 % au titre d'une année (règles résultant de la LF 2012) et de 73,6 % au titre d'une autre (règles résultant de la LFR 2013).

2) la retenue à la source de 75% sur les produits versés à un Etat ou territoires non coopératifs ETNC( qpc 25.11.16+

Dans la décision n° 2012-662 DC, le Conseil constitutionnel a validé le taux de 75 % de retenue à la source appliquée aux produits distribués dans un Etat ou territoires non coopératifs ETNC (article 187 du CGI).

Dans sa décision n° 2016-598 QPC du 25.11.2016 § 8, sans se prononcer de nouveau sur ce taux, le Conseil a jugé que ces dispositions spécifiques aux ETNC poursuivent « un but de lutte contre la fraude fiscale des personnes qui réalisent des opérations financières dans les États et les territoires non coopératifs.

Le but de lutte contre la fraude fiscale constitue un objectif de valeur constitutionnelle.

MAIS le droit de prouver l absence de fraude fiscale est constitutionnel

Toutefois ces dispositions ne sauraient, sans porter une atteinte disproportionnée au principe d’égalité devant les charges publiques, faire obstacle à ce que le contribuable puisse être autorisé à apporter la preuve de ce que les distributions de produits dans un État ou un territoire non coopératif n’ont ni pour objet ni pour effet de permettre, dans un but de fraude fiscale, la localisation de revenus dans un tel État ou territoire », avant d’écarter, sous cette réserve, le grief

21:01 | Tags : trop d impots tue l impot ( laffer ) le controle du conseil cons | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Report en arrière des déficits ou carry back : elargissement Y ROCHER CE 9 MAI 2025 AFF

patrickmichaud@orange.fr

Une entreprise soumise à l'impôt sur les sociétés (IS) qui subit un déficit au cours d'un exercice a 2 possibilités.

Une entreprise soumise à l'impôt sur les sociétés (IS) qui subit un déficit au cours d'un exercice a 2 possibilités.

Elle peut reporter le déficit pour le déduire des bénéfices de son prochain exercice. On parle de report en avant.

Elle peut aussi reporter le déficit sur l'exercice précédent pour obtenir une créance d'impôt (somme due par l'administration fiscale). On parle alors de report en arrière ou carry-back.

La décision par laquelle le ministre de l'économie, des finances et de l'industrie a refusé d'abroger le premier alinéa du paragraphe 120 des commentaires administratifs publiés le 23 août 2021 au bulletin officiel des finances publiques (BOFiP) - Impôts sous la référence BOI-IS-DEF-20-30 est annulée.

LES TROIS BOFIP

- les modalités du report en arrière du déficit (chapitre 1, BOI-IS-DEF-20-10) ;

- la détermination, l'utilisation et le contrôle de la créance fiscale née du report en arrière du déficit (chapitre 2, BOI-IS-DEF-20-20) ;

- l'aménagement temporaire du dispositif de report en arrière des déficits (chapitre 3, BOI-IS-DEF-20-30).

Ces commentaires precisaient

ANCIEN REGIME

La créance est déterminée à partir des résultats fiscaux déclarés. Le montant de celle-ci ne peut donc être revu à la hausse si le ou les bénéfices d'imputation sont augmentés à la suite d'un contrôle fiscal.

Cette réglé a été annulée,

NOUVEAU REGIME

la créance est egale aux resultats fiscaux rectifiés apres controleEn application des dispositions de l'article 220 quinquies du code général des impôts (CGI), dans leur version postérieure à l'article 2 de la loi n° 2011-1117 du 19 septembre 2011, une société peut, dans le délai de réclamation ouvert au titre d'un exercice, demander par voie de réclamation contentieuse le bénéfice du report en arrière, sur le résultat de ce même exercice, tel qu'il a le cas échéant été rectifié par l'administration, d'un déficit constaté au titre de l'exercice suivant.

Cette decision nous incite à rappeler la possibilité de reporter en arriere un deficit et de se faire rembourser l’ IS trop payé auparavant

en application des dispositions de l'article 220 quinquies du code général des impôts (CGI), dans leur version postérieure à l'article 2 de la loi n° 2011-1117 du 19 septembre 2011,

une société peut, dans le délai de réclamation ouvert au titre d'un exercice, demander par voie de réclamation contentieuse le bénéfice du report en arrière, sur le résultat de ce même exercice, tel qu'il a le cas échéant été rectifié par l'administration, d'un déficit constaté au titre de l'exercice suivant.

L'option est exercée au titre de l'exercice au cours duquel le déficit est constaté et dans les mêmes délais que ceux prévus pour le dépôt de la déclaration de résultats de cet exercice.

Elle ne peut pas être exercée au titre d'un exercice au cours duquel intervient une cession ou une cessation totale d'entreprise, une fusion de sociétés ou une opération assimilée, ou un jugement prononçant la liquidation judiciaire de la société.

L'article 220 quinquies du code général des impôts (CGI) introduit une dérogation au régime du report déficitaire de droit commun, en permettant aux entreprises soumises à l'impôt sur les sociétés d'opter pour le report en arrière du déficit constaté à la clôture d'un exercice, dans la limite d'un plafond de 1 000 000 d'euros, en l'imputant sur le bénéfice de l'exercice précédent.

Cette imputation fait naître une créance sur le Trésor correspondant à l'excédent d'impôt sur les sociétés antérieurement versé.

Cette créance est remboursable à l'issue d'une période de cinq ans ou imputable sur l'impôt sur les sociétés à payer pendant la même période. Le délai de remboursement est toutefois réduit pour les entreprises qui font l'objet d'une procédure de conciliation, de sauvegarde, de redressement ou de liquidation judiciaire. La créance de report en arrière des déficits est par ailleurs mobilisable auprès des établissements de crédit, des fonds d'investissement alternatif et des sociétés de financement dans les conditions prévues de l'article L. 313-23 du code monétaire et financier (CoMoFi) à l'article L. 313-35 du CoMoFi.

Le report en arrière est autorisé uniquement sur un seul bénéfice, celui de l'exercice précédent, et dans la limite du plus petit montant entre le bénéfice précédent et 1 000 000 €. L'option pour le report en arrière porte sur tout ou partie du déficit, dans la limite du bénéfice de l'exercice précédent et du plafond.

Pour opter pour le report en arrière d'un déficit, l'entreprise doit mentionner sa demande d'application du report en arrière dans sa déclaration de résultats au service des impôts des entreprises du siège de l'entreprise.

Remboursement de la créance fiscale

Comme l'entreprise a déjà payé l'IS sur l'exercice bénéficiaire précédent sur lequel vient se soustraire le déficit, le report en arrière entraîne une créance fiscale au profit de l'entreprise. Son montant correspond à l'excédent d'impôt sur les sociétés après application du report en arrière des déficits.

La créance fiscale n'est pas imposable pour la détermination du résultat fiscal de l'exercice au titre duquel elle est constatée.

Cette créance peut être utilisée pour le paiement de l'IS des exercices clos au cours des 5 années suivant celle de la clôture de l'exercice au titre duquel l'option pour le report en arrière a été exercée. À la fin de ce délai de 5 ans, l'entreprise peut demander le remboursement de la créance qui n'a pas fait l'objet d'un report.

Toutefois, le délai de remboursement de cette créance peut être réduit lorsque la société fait l'objet d'une procédure de sauvegarde, de redressement ou de liquidation judiciaire. Dans ces cas, le remboursement de la créance peut être demandé à compter de la date du jugement qui a ouvert ces procédures.

Attention

Le déficit ne peut se soustraire que sur l'imposition de la société elle-même. Il n'est pas possible de la soustraire sur la déclaration d'impôt personnelle des dirigeants en déduction d'autres revenus éventuels

Cette possibilité est à la ligne Déficit de l'exercice reporté en arrière sur l'un des tableaux suivants :

- Pour le régime réel d'imposition, le tableau n° 2058 A

- Pour le régime simplifié, le tableau n° 2033 B

Sans cette mention, le déficit de l'exercice est reporté en avant sur les exercices suivants.

De plus, une déclaration spéciale n° 2039-SD doit être déposée avec le relevé du solde de l'IS. Cela doit être fait à la date de liquidation de l'IS de l'exercice au titre duquel l'option est exercée ou lors de la déclaration de résultats si l'option intervient après le dépôt du relevé de solde.

11:47 | Tags : report en arrière des déficits ou carry back patrick michaud | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 août 2025

La décision CONVERSANT pourrait elle être applicable pour les exercices non vérifiés ??

Nous connaissons tous et toutes la jurisprudence Conversant International qui a mis fin à une forme d’évasion fiscale irlandaise . après 14 ans de procédure. cette décision définitive d’avril 2025 ne s’applique que pour les redressements 2009 à 2011

Nous connaissons tous et toutes la jurisprudence Conversant International qui a mis fin à une forme d’évasion fiscale irlandaise . après 14 ans de procédure. cette décision définitive d’avril 2025 ne s’applique que pour les redressements 2009 à 2011

Mais pourrait-elle s’appliquer pour les exercices postérieurs et ce dans l intérêt général notamment budgetaire ?

Rappel des faits

Une société mère irlandaise , chargée par sa mère américaine de commercialiser les services de publicité en ligne (« marketing digital ») du sur l’ensemble des marchés internationaux, à l’exception de l’Amérique du Nord. Possédait des filiales –de sous traitance - dans chaque pays européens dont la France,

La société mère irlandaise facturait directement ses clients européens et ce sans TVA et en imposant le bénéfice en Irlande

Apres une procédure d’une quinzaine année le conseil d etat a juge que d’une part que la filiale juridique de la société mère irlandaise était en droit fiscal un établissement stable de la maison mère et que le résultat de cet établissement était imposable à l’IS dans leur état de rattachement et que leur chiffre daffaire était asujeti à la TVA

L’ analyse de Me Pascal Boher, Vanessa Irigoyen, Robin Maubert Avocats 15 avril 2025

la première décision de plénière fiscale

Plénière fiscale N° 420174 11 décembre 2020

Ministre de l’action et des comptes publicsc/ Société Conversant International Ltd

LES CONCLUSIONS LIBRES DE LAURENT CYTERMANN

la decision finale

CE, 4 avril 2025, n°461220, Sté Conversant International Limited

Les conclusions de Mme Marie-Gabrielle Merloz

L’arret definifif concerne des redressements IS et TVA des années 2009-2011 et ce n est donc que 14 ans après qu une décision de justice est devenue définitive

Mais que c’est il passe entre 2011 et 2025 ? La societe a t elle continue à utiliser son schéma illégal

Si oui existe il une possibilité pour appliquer l arret de 2025 pour cette période ?

Le reponse est négative

En effet

L'autorité de la chose jugée dans un premier litige peut être invoquée dans une instance postérieure s'il y a dans les deux demandes : identité d'objet, identité de cause, identité de personnes et de qualité (Code civil, art. 1355 ).

Il suffit que l'une des trois conditions requises par la loi fasse défaut pour que l'autorité de la chose jugée ne puisse être invoquée.

Il suffit que l'une des trois conditions requises par la loi fasse défaut pour que l'autorité de la chose jugée ne puisse être invoquée.

BOFIP Autorité de la chose jugée - Éléments constitutifs

BOI : 12/09/2012 BOI-CTX-DG-20-30-20

L'identité d'objet est l'une des conditions requises pour que la chose jugée soit opposable, aussi bien par la juridiction administrative que par la juridiction judiciaire.

le Conseil d'Etat, a décidé qu'il n'y a pas autorité de la chose jugée, contrairement à ce qu'a décidé le tribunal administratif, lorsqu'un second litige porte sur des impositions établies au titre d'années différentes qui, en raison du principe de l'annualité de l'impôt, font que les deux litiges ont des objets distincts (CE, arrêt du 16 mars 1959, 1ère espèce, RO, p. 379).

De même, le juge judiciaire de l'impôt a décidé que, pour qu'il y ait autorité de la chose jugée, il fallait que la chose demandée fût la même (Cass. civ., 29 avril 1851).

Ne faut il pas réfléchir a une modification de cette décision et ce dans l intérêt général

Quel est votre avis ???

12:08 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 août 2025

LE DROIT DE DESOBEIR A UN ORDRE ILLEGAL : FRANCE et USA

Prévention de la Fraude :

Prévention de la Fraude :

Du choix de désobéir ????

(déjà une évolution aux USA ???)

REDIFFUSION

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour les recevoir inscrivez vous en haut à droite

Cette tribune, volontairement iconoclaste, est d’abord une tribune de réflexion avancée sur les reformes de l’administration américaine de diminuer la responsabilité pénale des entreprises et ce dans l’intérêt économique MAIS en accroissant notamment celles des salariés « responsible for wrongdoing » qui auraient appliqué des ordres « illégaux

France :

pas de mémorandum préventif mais de la jurisprudence

I Responsabilité pour faute d’un salarié du public

ayant obéi à un ordre illégal

"Notre intervention ne doit pas s’apparenter à une double sanction"

Le fonctionnaire dispose d’un droit ou devoir de désobéissance

la jurisprudence historique d'origine

Conseil d’Etat, sect., 10 novembre 1944, Langneur, Rec.p.248.

l’article 28 de la loi LePors du 13 juillet 1983

| Tout fonctionnaire, quel que soit son rang dans la hiérarchie, est responsable de l'exécution des tâches qui lui sont confiées. Il doit se conformer aux instructions de son supérieur hiérarchique, sauf dans le cas où l'ordre donné est manifestement illégal et de nature à compromettre gravement un intérêt public. Il n'est dégagé d'aucune des responsabilités qui lui incombent par la responsabilité propre de ses subordonnés. |

I Regards sur la désobéissance dans la fonction publique civile

la théorie des baionnettes intelligentes pour les fonctionnaire note établie par FO

Responsabilité et droit de désobéir/

LA THÉORIE DES BAIONNETTES INTELLIGENTES

En février 2013, le Conseil d’État et l’École des hautes études en sciences sociales organisaient un colloque, intitulé

« Faire des Choix ?

Les fonctionnaires dans l’Europe des dictatures, 1933-1948 ».

Faire des choix par Jean-Marc Sauvé,

vice-président du Conseil d’Etat 23 février 2013

Dans l’ouvrage DESOBEIR EN DEMOCRATIE paru en 2015 dans la républicaine revue POUVOIR Clément Chauvet nous rappelait quelques conditions du droit de desobei

Le président SAUVE précisait lors de l introduction de se colloque que

|

« L’obéissance hiérarchique, qui est un principe cardinal, ne saurait échapper aux questionnements : obéir, ce n’est pas se soumettre, ni renoncer à penser, ni devoir se taire ; ce principe s’assortit même, dans des cas exceptionnels, du devoir de désobéir [2] |

Mais qu'en est il du salarié du prive ??

Peut il être pénalement responsable si il accepte d exécuter un acte illégal

II Responsabilité pour faute d’un salarié du privé ayant obéi à un ordre illégal-

l' article 122-4 du code pénal dispose ;

"N'est pas pénalement responsable la personne qui accomplit un acte prescrit ou autorisé par des dispositions législatives ou réglementaires.

N'est pas pénalement responsable la personne qui accomplit un acte commandé par l'autorité légitime, sauf si cet acte est manifestement illégal.

Cour de cassation, criminelle, Chambre criminelle, 27 juin 2018, 17-84.964, Inédit

X... travaille depuis 1976 dans le milieu de la sécurité, il connaît les pratiques et a eu intérêt à ce que la société bénéficie du marché avec la base de Garancières ; que même si cet intérêt est indirect, il est suffisant pour caractériser les faits de corruption active reprochés ; que plus il a offert des soirées à MM. Daniel A..., Joël B... et au gendarme Robert toujours dans le même but ; que le fait que M. X... ne soit pas dirigeant de droit de la société MAGG Sécurité n'a pas d'incidence sur sa propre responsabilité pénale et l'excuse alléguée du fait justificatif n'est pas sérieuse, M. X..., aguerri dans ce secteur d'activité, a agi en connaissance de cause et en sachant parfaitement que ce qu'il faisait était illégal ; que le délit qui lui est reproché est constitué ; que la décision du tribunal sur la culpabilité sera confirmée » ;

Cour de cassation, civile, Chambre sociale, 13 juillet 2010, 09-42.091, Inédit

sauf contrainte irrésistible, le fait qu'une infraction ait été commise par un salarié à l'instigation d'un supérieur hiérarchique ne retire pas aux agissements du salarié leur caractère fautif ; qu'en déclarant que le comportement de Monsieur X... ne constituait ni une faute lourde, ni une faute grave ni même une faute constitutive d'une cause réelle et sérieuse de licenciement au motif que celui-ci avait agi sur ordre de sa hiérarchie de sorte que l'employeur n'était pas « justifié à faire grief à son salarié de lui avoir obéi », cependant qu'elle constatait que le salarié avait participé, dans l'exercice de ses fonctions, à la mise en place d'un système de fausse facturation pour lequel il avait été condamné pénalement, la cour d'appel a violé les articles L. 1234-1, L. 1234-5 et L. 1234-9 du Code du travail.

NOTE EFI cette jurisprudence se rapproche t elle de la pratique américaine

le cas du directeur financier et les faux bilans

Cour de Cassation, Chambre criminelle, du 14 janvier 1980, 77-92.082,

Le lien de subordination qui existe entre un employé ( en l’espèce directeur administratif et financier )et celui qui l'emploie ne saurait avoir pour effet de soustraire cet employé à sa responsabilité pénale lorsqu'il se rend complice du délit de présentation de bilans inexacts commis par son employeur (1

Une Convention judiciaire HSBC

mais deux dirigeants restent poursuivis

la convention judiciaire a été conclue le 30 octobre 2017 entre le Parquet national financier et la banque suisse HSBC Private Bank (lien vers DF),

mais deux anciens dirigeants de la banque restent poursuivi pour ne pas avoir desobéi

AUX USA

Comment l’US département of justice entend prévenir les infractions financières ?

L’approche américaine ?? Vers un ciblage individuel des véritables responsables aux USA

Comment Trump va réprimer la criminalité en col blanc par Sébastien Ruche

Individual Accountability for Corporate Wrongdoing decembre 2018

Deputy Attorney General Rod Rosenstein’s announcement

“Under our revised policy, pursuing individuals responsible for wrongdoing will be a top priority in every corporate investigation.”

L’analyse du cabinet LINKLATERS

Le memo de 2015 dit Yates Memo

Individual Accountability for Corporate Wrongdoing 9 september 2015

|

One of the most effective ways to combat corporate misconduct is by seeking accountability from the individuals who perpetrated the wrongdoing. Such accountability is important for several reasons: it deters future illegal activity, it incentivizes changes in corporate behavior, it ensures that the proper parties are held responsible for their actions, and it promotes the public's confidence in our justice system. |

18:33 Publié dans aa)DEONTOLOGIE | Tags : droit de desobeir à un ordre illégal | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 juillet 2025

Bonne fête du GRUTLI à nos amis de Suisse ce 1er aout

Le modèle suisse n’est pas un mythe

Au-delà des grandes déclarations, la France comme l’Union européenne seraient bien avisées de s’inspirer du performant État helvète. Par Nicolas Baverez

Le 1er aout est la fête nationale de la suisse, cet état fédéral, avec quatre langues officielles ,trois niveaux d'imposition du revenu ,dans lequel le referendum populaire est possible, dont le taux d’endettements est de 16% et celui des prélèvements obligatoires de moins de 30% DU PIB alors que le niveau de vie est dans les 5 premiers de l’OCDE

Traité de paix perpétuelle entre la France

et les Cantons suisses et leurs alliés

l'indicateur ocde pour la Suisse

Financement des prestations de sécurité sociale dans les pays membres de l'OCDE

Statistiques des recettes publiques dans les pays de l’OCDE,

Sélection d’indicateurs sur la Suisse

L’Europe de Bruxelles qui de l'Europe pour les libertés est devenue l Europe de la surveillance devrait vous prendre comme exemple ????

En 1958 1 FCH valait 1FF(Le Franc de Gaulle)

En 2025 1FCH vaut 1E08 SOIT 7,08 FR

Cherchez l’ erreur ?

The Swiss Psalm is the national anthem of Switzerland.

It was composed in 1841, by Alberich Zwyssig (1808--1854). It replaced Rufst Du, mein Vaterland ("When You Call, My Country", French O Monts indépendants; Italian Ci chiami o patria, Romansh E clomas, tger paeis) the anthem by Johann Rudolf Wyss (1743--1818) which was set to the melody of God Save the Queen. On April 1, 1981, the Swiss Psalm was declared the official Swiss national anthem.

Suite aux observations de notre ami Weber nous élargissons

Et des yodle pour les allemands

L’esprit de Guillaume TELL est il de retour?

PACTE FÉDÉRAL SUISSE DU 1 ER AOUT 1291

La mère patrie Helvétie danse avec ses filles, les cantons, sur la prairie du Grütli. Cette carte postale datée de 1900 et déposée aux archives du canton de Schwyz fait partie de cette iconographie qui exalte le mythe fondateur du Grütli. Comme il se doit, Uri, Schwyz et Unterwald sont au centre . (photo: Hier & JetztVerlag

Traité de paix perpétuelle entre la France

et les Cantons suisses et leurs alliés

Le siège de Dijon par les suisses (1513)

Dans une Europe balayée par les guerres, les Suisses pénètrent en France en 1513 avec l’intention d’attaquer Paris. Ils sont encouragés à se porter contre Dijon par l’empereur Maximilien qui espère toujours récupérer le duché de Bourgogne, héritage de sa défunte épouse Marie, rattaché au domaine royal par Louis XI en 1477.

Le 12 septembre 1512,, Français et Suisses signent le traité de Dijon, en huit articles, dont le premier stipule la restitution au pape des terres enlevées précédemment par le roi de France. Les Suisses récupèrent le duché de Milan et le comté d'Asti et la somme à verser pour la préservation de la Bourgogne est fixée à 400 000 écus, payables pour moitié le 27 septembre et le solde le 11 novembre. Les Suisses exigent un acompte immédiat, que La Trémoille obtient de la ville de Dijon, pour un montant de 25 000 francs. Le solde ne fut jamais payé ( ??) alors même qu’elle était garanties par 5 otages

le massacre des 850 gardes suisses

Helvetiorum Fidei ac Virtuti

Une pensée de souvenir historique pour les 850 suisses morts le 10 août 1792 journée de la prise des Tuileries ou guillotinés en septembre 1792 et dont la mémoire est conservé par le Lion de Lucerne ( cliquer)

Les 127 tribunes EFI sur la Suisse

20:38 Publié dans Suisse | Tags : le serment du grutli | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juillet 2025

Dividendes requalifiés en salaires /l'URSSAF suit la DGFIP (CA Aix 3.07.25°)

AU NIVEAU FISCAL

AU NIVEAU FISCAL

"Vouloir transformer des salaires en dividendes, soumis à un régime fiscal plus favorable, peut amener les contribuables à payer une addition salée sur le terrain de l’abus de droit, lorsque l’administration parvient à démasquer l’artifice, ainsi que l’illustrent les présents pourvois. "

Telle est l introduction des conclusions de Mme Céline GUIBE, Rapporteure publique danq trois affaire Carmignac jugées en novembre 2024

L’ affaire CARMIGNAC GESTION

la première convention judiciaire d'intérêt public (CJIP)pour fraude fiscale

N° 487706 - M. H... N° 487707 – M. C... N° 487793 – M. L...

A la suite de vérifications de la comptabilité des deux sociétés françaises, CGSA et CDIF, et de contrôles sur pièces des intéressés personnes physiques, l’administration fiscale a considéré que ce montage avait été mis en place pour maquiller en dividendes la rémunération versée à ceux-ci par la société CGSA au titre de l’activité opérationnelle de promotion internationale des produits Carmignac Gestion qu’ils exerçaient en leur qualité de mandataire et/ou de salarié de cette société. Mettant en œuvre la procédure de l’abus de droit prévue par l’article L. 64 du LPF, elle a écarté l’interposition des sociétés luxembourgeoises et de la société CDIF, ainsi, le cas échéant que des holdings patrimoniales, pour imposer les sommes en cause directement entre les mains des intéressés dans la catégorie des traitements et salaires

AU NIVEAU SOCIAL

Pour la 1er fois,une cour d appel confirme un redressement de l’urssaf qui remet en cause un montage fiscalo social permettant de transformer une rémunération en dividende et donc d’eviter de payer les charges sociales salariales

3 juillet 2025 Cour d'appel d'Aix-en-Provence RG n° 24/05530

Cet arret va continuer le debat

Se rémunérer sous forme de dividendes : inconvénients et dangers

Par Thibaut Clermont

Simulateur dividendes ou rémunération du dirigeant - OptiRev

3 juillet 2025 Cour d'appel d'Aix-en-Provence RG n° 24/05530

En 2013 et 2014, une SAS a conclu deux conventions de prestations de services avec sa société mère, une SARL unipersonnelle, détenue et dirigée par son président.

La SAS vesrait donc des didendes a sa mere , dividendes qui benficiaient du regiem fiscale de societes meres

L’URSSAF a considéré que les conventions en cause avaient pour seul objet de rémunérer - indirectement - le dirigeant de la SAS, sans contrepartie réelle distincte des missions qui étaient les siennes à raison de son mandat social. Et ce payer les cotsations sociales obligatoires

Elle a donc opéré un redressement au titre de son assujettissement au régime général, fondé sur les articles L.311-3 (assujettissement des dirigeants) et L.242-1 (prise en compte de tous les avantages) CSS.

Le contribuable soutenait que le redressement était irrégulier en ce que l'URSSAF, qui contestait finalement la réalité des contrats de prestations, aurait dû mettre en œuvre la procédure d’abus de droit social et lui accorder les garanties attachées.

La Cour juge que la requalification opérée par l'URSSAF ne nécessite pas l’application de la procédure d'abus de droit dès lors qu’il n’est ni allégué ni établi que les contrats étaient fictifs ou que la société poursuivait exclusivement un objectif d’atténuation des charges sociales : "la seule divergence entre la société cotisante et l’URSSAF sur l’application de la règle de l’affiliation du travailleur concerné n’a pas à s’analyser comme relevant de l’abus de droit".

Sur le fond, la Cour relève notamment que :

– les prestations listées dans le contrat (management, stratégie, validation technique, relations commerciales, etc. - voir en commentaires) recouvraient celles normalement dévolues au dirigeant de la SAS ;

– le contrat, intuitu personae, mentionnait expressément que l’exécution était confiée au dirigeant en considération de ses compétences propres ;

– aucune autonomie de la SARL prestataire n’était démontrée (pas de moyens, pas de personnel, pas d’indépendance opérationnelle) ;

– les factures correspondaient en réalité à l’activité du dirigeant au sein de sa propre société, non à des prestations distinctes.

La Cour juge donc que les contrats étaient dépourvus de cause et que "la nature des prestations fournies et le caractère forfaitaire de la rémunération fixée conventionnellement, ne distinguent ainsi pas entre des missions purement techniques et des missions de gestion d’entreprise".

Elle valide l’assujettissement des sommes versées par la SAS à la SARL aux cotisations du régime général, comme rémunération du dirigeant.

La demande de réduction du redressement fondée sur les cotisations versées en qualité de travailleur indépendant dans la SARL est rejetée : la Cour rappelle que la personnalité morale de la SAS est distincte de celle de son dirigeant, et que l’obligation de cotisation repose sur la société employeuse.

AUTRES SITUATIONS

Une LUXCO interposée abusive (CE 12/12/23 conclusions Mme Céline GUIBE

Ecartant l'interposition de la societé luxembourgeoise comme ne lui étant pas opposable en application des dispositions précitées de l'article L. 64 du livre des procédures fiscales, l'administration a regardé les dividendes versés par la société française Fidem, au titre de ces années, comme ayant été directement appréhendés par MM. A..., à hauteur de leurs droits dans le capital de la société luxembourgeoise, et comme devant être soumis à l'impôt sur le revenu entre leurs mains dans la catégorie des revenus de capitaux mobiliers en application des dispositions du 2° du 1 de l'article 109 du code général des impôts.

19:39 | Tags : se rémunérer sous forme de dividendes : inconvénients et dangers | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 juillet 2025

DEPENSES FISCALES ou AVANTAGES FISCAUX ???Le rapport de la cour des comptes

Le conseil des prélèvements obligatoires a publié en novembre 2014 un rapport surle contrôle des dépenses fiscales en proposant quelques reformes

Le CPO établi une distinction entre les depenses fiscales,qui sont publiques, soumises au vote du parlement et controlées par la cour des comptes et les « autres avantages fiscaux "qui sont en fait confidentiels ??? s

Les dépenses fiscales et autres avantages fiscaux

LES DEPENSES FISCALES OFFICIELLES PLF 25

Des crédits et réductions d’impôt concentrés sur certains

contribuables et aux justifications parfois incertaine (page 19+

combien coûtent vraiment les niches fiscales ?

Par Pauline Verge

Alors que la notion de dépense fiscale, essentiellement budgétaire, correspond aux coûts cachés que représentent les dérogations à la norme fiscale, celle d’avantage fiscal, aux contours moins définis par la doctrine, reflète les dispositifs réduisant l’impôt dû par certaines personnes.

Les autres avantages fiscaux

De nombreuses avantages fiscaa ux sont accordéees soit le ministre du budget en sa qualite d’oronnateur principal , soir par ses delegués –qui peuvent refuser de signer un acte illégal

La majorite de ses avantages –sous forme de rescrit-est justifiée pour des raisons d intérêt général mais certains peuvent poser question ?

LE DROIT DE DESOBEIR A UN ORDRE ILLEGAL

A titre d’exemlple la presse a révéle que les membres du conseil constitutionnel avait droit a une indemnite de frais de mission exonérée d IR

OR la cour des comptes nous a appris que ces avantages fiscuoctoctroyés par le ministre d’une part sont secrètes et surtout ne sont soumise à aucun contrôl

LA COUR DES COMPTES CONTROLE T ELLE LES

NICHES FISCALES NON LEGALES???

par jean-Philippe Feldman L’Opinion

Par ailleurs la cour des comptes refuse de contrôler les rescrits particuliers

la reponse de la cour des comptes à la proposition de TURGO

Creer un contrôle des depenses fiscales non legislatives

A SUIVRE

19:07 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

La Rétroactivité de la loi fiscale est elle constitutionnelle: pour plus de la sécurité économique et juridique

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite$

Nous savons tous que nos parlementaires vont vouloir modifier souvent de manière rétroactive nos lois fiscales et sociales

Cette question va prochainement etre d'actualite avec

la modification du regime d'imposition des plus values immobilieres

Quelles sont leurs possibilités ??

Nous savons tous que la Cour de cassation applique avec rigueur le principe de non-rétroactivité de la loi nouvelle, tant en matière civile l’article 2 du code civil, inchangée depuis 1804 qu’en matière pénale conformémént aux articles 112-1 à 112-4 du code pénal.

MAIS Une loi fiscale rétroactive est elle non constitutionnelle ?

car contraire notamment à la déclaration des Droits de l’homme et du citoyen du 26 aout 1789

La Rétroactivité de la loi fiscale est elle constitutionnelle:

la sécurité économique et juridique

pour imprimer la tribuna avec les liens cliquez

- Deux amis d’EFI Bruno Gibert et Olivier Fouquet avaient il y a un certain temps proposer des solutions

Améliorer la securite du droit fiscal pour renforcer l'attractivite de la France par B Gibert

Ces rapports analysaient notamment les conséquences de la rétroactivité fiscale sur la attractivité économique

Ainsi que le soulignent les rapports Gibert et Fouquet, on distingue trois types de rétroactivité en matière fiscale7 :

« la grande rétroactivité » c'est-à-dire la rétroactivité juridique : lois de validation destinées à surmonter les conséquences d’une décision de justice, lois de nature interprétative cherchant à pallier le manque de clarté du dispositif initial ou à en corriger les défauts techniques, rétroactivité remontant jusqu’à la date de l’annonce d’un dispositif antérieur au vote de la loi ;

« - la petite rétroactivité liée au caractère rétrospectif de la loi de finances dont les dispositions s’appliquent aux impôts dus sur les opérations faites au cours de l’année écoulée ;

« - la rétroactivité économique : modification pour l’avenir d’un dispositif sur la base duquel un contribuable s’est engagé dans la durée en anticipant sa pérennité »

Par ailleurs Le nouveau vocabulaire financier utilise les termes de clause grand père ou grand father clause

C’est à une disposition maintenant les droits acquis, permettant que, lors de l'adoption d'une nouvelle loi, les conditions de l'ancienne loi puissent s'appliquer à ceux qui en bénéficiaient déjà, généralement pour une période limitée

Cette définition de la non rétroactivité est rarement utilisée dans nos documents administratifs mais la première organisation a en faire état a été le conseil des prélèvement obligatoires dans son rapport de janvier 2018 sur notamment les reformes de l imposition des plus values immobilières

dans le traitement fiscal des plus-values immobilières, le CPO propose en effet de remplacer les abattements pour durée de détention par un coefficient d’érosion monétaire « ce qui permettrait de supprimer l’incitation fiscale à la rétention des biens immobiliers et cesserait de pénaliser les ménages qui cèdent un bien qu’ils détiennent depuis moins de cinq ans » (p 135).

MAIS A PARTIR DE QUELLE DATE ;

-les PV realisées depuis la date acquisitioon ,

l-a partie des PV realisées apres la publication de la loi ?

-OU uniquement les PV des acquisitions posterieures a la publication de la loi

Par ailleurs, depuis quelques mois se dessine une distinction entre la clause grand pere américaine, très stricte, et la clause grand-père italienne plus souple mais plus compliquée à mettre en application

le plan de la tribune ci dessous

LES TEXTES APPLICABLES PAR LES JUGES FRANÇAIS. 2

11:20 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 juillet 2025

La France Le VRAI paradis social pour l’OCDE

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

La France reste numéro un des pays de l'Organisation de coopération et de développement économiques (OCDE) en matière de dépenses publiques sociales.

Selon les chiffres divulgués fin novembre par l'Organisation

LES DEPENSES SOCIALES ( OCDE 2020 ) ,

Base de données sur les bénéficiaires de prestations sociales (SOCR)

Dépenses sociales , catégorie par catégorie ocde en % du PIB,

la France y a consacré 32 % de son PIB l'an dernier, loin devant la Finlande (29,6 %), le Danemark (29,2 %), la Belgique (28,7 %) ou encore l'Allemagne (25,4 %). L'Autriche, la Belgique, le Danemark, la Finlande, l'Allemagne, l'Italie, la Norvège et la Suède y consacrent plus d'un quart de leur PIB.

« Que ce soit en matière d'aide au chômage, d'aides sociales, de prestations familiales, la France est dans le peloton de tête des pays de l'OCDE », constate Maxime Ladaique, statisticien principal au département social de l'organisation.

Côté dépenses de retraite, l'Hexagone, en 2019, a mobilisé 13,6 % de son PIB, bien moins qu'en Italie (15,6 %) et en Grèce (15,5 %). L'Allemagne ressort à 10,2 %. Au regard de la récession de l'économie qui se profile en 2020, ces dépenses devraient s'accroître à 15 % du PIB.

En 1960, le pourcentage était légèrement au-dessus de 10 % pour la France.

LE CARTEL DES FRAUDES par Charles PRATS, magistrat

LA LUTTE CONTRE LES FRAUDES AUX PRESTATIONS SOCIALES

Les deux rapports de la cour des comptes )

10:11 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 juillet 2025

A la recherche du bénéficiaire effectif ; les guides pratiques de l’OCDE et du GAFI

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Myriam ZAKI qui avait écrit en 2010 LE SECRET BANCAIRE EST MORT, VIVE L’ÉVASION FISCALE avait elle eu tort ou bien sa provocation a-t-elle été une source d’action ?

Par ailleurs des réflexions sur le trustee de paille c'est-à-dire au trustee qui donnerait des pouvoirs de gestion au constituant ou au bénéficiaire SONT encours ?(rapport GAFI)

Depuis la jurisprudence de la grande chambre de la CJUE du 26/02 /2019 , la recherche du bénéficiaire effectif semble retenir l attention de nos juridictions comme le montre la décision du CE 5.06.20 423809 HOLCIM avec les Conclusions LIBRES de Mme Bokdam-Tognetti .

La recherche de la transparence par l OCDE

JUILLET 2024

L’OCDE et Inter-American Development Bank, ont mis en place une » boîte à outils » sur la recherche du bénéficiaire effectif afin d’aider les administrations fiscales à lutter plus efficacement contre l'évasion fiscale

«La transparence des informations sur les bénéficiaires effectifs est essentielle pour dissuader, détecter et perturber l'évasion fiscale et d'autres délits financiers. La norme du Global Forum sur la propriété effective offre aux juridictions une flexibilité dans la façon dont elles mettent en œuvre la norme pour tenir compte des différents systèmes juridiques et de cultures. » a déclaré Pascal Saint-Amans, ancien chef du Centre de politique et d'administration fiscales de l'OCDE .

A Beneficial Ownership Implementation Toolkit

GUIDE DE MISE EN ŒUVRE DU BÉNÉFICIAIRE EFFECTIF

Cette étude est destinée à aider les pouvoirs publics à mettre en œuvre les normes du Forum mondial pour garantir que les responsables de l'application des lois aient accès à des informations fiables sur l'identité des bénéficiaires effectifs ultimes d'une entreprise ou d'une autre entité juridique afin que les activités illicites ne puissent se cacher derrière des structures juridiques opaques.

Nous diffusons ce guide pratique afin que les fiscalistes publics et privés puissent trouver des réponses techniques alors qu’il n existe à ce jour aucun autre guide de travail

L’analyse de la réalité par TAX Justice Network

La création de SINGAPORE ON THAMES se prépare t elle déjà

Le site français Paradis fiscaux et judiciaires

TRUST ; A LA RECHERCHE DU BÉNÉFICIAIRE EFFECTIF

( CE 20.03.20 avec conclusions de Mme Nicolazo de Barmon

TVA et trust hors UE : qui est le preneur :

le trustee ou le bénéficiaire Economique (CE 04.05.16 Conclusions de MME de Bretonneau

Un trust inter vivos peut réaliser une donation indirecte taxable en France

Cour de cassation, civile, Chambre commerciale, 6 novembre 2019, 17-26.985 ...

Aux termes d’un arrêt très motivé, la Cour de cassation approuve la cour d’appel d’avoir retenu que l’acte de constitution d’un trust canadien avait permis la réalisation d’une donation indirecte au profit de son bénéficiaire désigné, alors que l’identité du constituant était ignorée. Rendu en matière fiscale, l’arrêt décide d’une taxation aux droits d’enregistrement de 60 % sur le fondement de l’article 750 ter du Code général des impôts.

Indice d'opacité financière - Résultats 2022

L'indice d'opacité financière classe les juridictions en fonction de leur opacité et de l'ampleur de leurs activités financières offshore Et surtout est une source de comparaison sur les règles de transparence..ou non

L'indice d'opacité financière complète notre indice des paradis fiscaux pour l’impôt sur les sociétés qui classe les plus grands paradis fiscaux destinés aux compagnies multinationales

19:05 Publié dans OCDE, TRACFIN et GAFI, TRUST et Fiducie | Tags : a la recherche du bénéficiaire effectif | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

13 juillet 2025

TVA et prestataires non UE ; va t on supprimer leur exoneration ??? Les jurisprudences CJUE ,CE et PENALE

patrickmichaud@orange.fr

0607269708

Suite à l annonce de l’augmentation des droits de douanes US à compter du 1er aout sur les importations vers les USA, certains, à Bruxelles, réfléchisseraient (?) à la remise en cause de l exonération de tva pour les prestataires de service US fournissant indirectement des services à des ressortissants UE non assujettis à la TVA

MAIS LES INFLUENCEURS PRO US SERAIENT PRESENTS !

Nous analysons les JP du conseil d'etat,de la CJUE et de la cour de cassation (ch pénale)

- A ce jour,l’europe exonére de TVA les prestataires de services non UE notamment anglo saxons qui fournissent des prestations de services à des résidents européens

- A soit non assujettis –etablissements financiers-particuliers , administrations , associations etc

- B- soit assujettis –ceux-ci payant la tva dans le cadre de l autoliquidation

En application des règles générales prévues par l 'UE

Le système commun de taxe sur la valeur ajoutée (TVA) de l’Union européenne

et reprises par l'article 259 du CGI, BOFIP29/12/21

Le lieu des prestations de services est situé en France -donc imposable -

1° Lorsque le preneur est un assujetti agissant en tant que tel et qu'il a en France : xxxx

2° Lorsque le preneur est une personne non assujettie, si le prestataire

a) A établi en France le siège de son activité économique, sauf lorsqu'il dispose d'un établissement stable non situé en France à partir duquel les services sont fournis

b) Ou dispose d'un établissement stable en France à partir duquel les services sont fournis

c) Ou, à défaut du a ou du b, a en France son domicile ou sa résidence habituelle.

Pour éviter le paiement de la TVA sur les clients non assujettis tels que administrations , particulers ,etablissements financiers etc..., les prestataires non UE ont créé ,pour eviter la creation d 'un etablissemment stable en UE ,des filiales en UE auxquelles ils sous traitent les prestations qui sont facturées aux clients non par la filiale UE mais par la societes meres non UE

la filiale se faisant rembourser ses frais par sa mere non UE ETce sans TVA Alors qu un meme prestataire UE devrait facturer la TVA au meme client non assujetti .

Ces montages anti concurrentiels avaient été signalés en MAI 2016 devant l'Assemblée Nationale par l'IACF

La question posé est de savoir si une filiale d’une societe non UE peut etre considéré » comme un établissement stable ue au sens de la directive TVA et de l article 259 du CGI

Lieu des prestations de services fournies à une personne non assujettie

Le BOFIP du 29 12 2021²

La CJUE et le conseil d etat confirment qu’un etablissement stable TVA est independant de la structure juridique utilisée –filiale ou succursale

une filiale peut DONC constituer un établissement stable de sa société mère étrangère ( Frédéric Perrotin )

CONSEIL D ETAT

CJUE

Montage « TVA » sur les prestations de services extra communautaires :

la position de la CJUE

Evasion fiscale européenne et TVA "la filiale établissement stable" ? (CJUE 7 MAI 20)

31 Il y a lieu de rappeler que la prise en compte de la réalité économique et commerciale constitue un critère fondamental pour l’application du système commun de TVA (voir, en ce sens, arrêt du 2 mai 2019, Budimex, C‑224/18, EU:C:2019:347, point 27 et jurisprudence citée). Dès lors, la qualification d’un établissement d’établissement stable ne saurait dépendre du seul statut juridique de l’entité concernée.

L’abus de droit « TVA » sur les prestations de services communautaires :

la position de la CJUE

En matiere penale FISCALE

L’application de la directive TVA soumise au Parquet National Financier par ANTICOR ( l'aff MICROSOFT

FRAUDE INTERNATIONALE A LA TVA .

La définition pénale de l établissement stable Cass Ch crim , 7 septembre 2022

-

C'est à tort que la cour d'appel s'est référée à la convention franco-luxembourgeoise du 1er avril 1958, qui ne s'applique pas à la taxe sur la valeur ajoutée.

14:17 Publié dans Tracfin et fraude fiscale! | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 juillet 2025

L AMENDE POUR NON DECLARATION INFORMATIQUE EST ELLE CONSTITUTIONNELLE ?

l’article 1738 al 1 §2 du CGI dispose qu’en l'absence de droits à payer, le non-respect de l’obligation de souscrire par voie électronique une déclaration et ses annexes est passible d’une amende de 15 € par document. Le total des amendes applicables aux documents à produire simultanément est au minimum de 60 € et au maximum de 150 €.

l’article 1738 al 1 §2 du CGI dispose qu’en l'absence de droits à payer, le non-respect de l’obligation de souscrire par voie électronique une déclaration et ses annexes est passible d’une amende de 15 € par document. Le total des amendes applicables aux documents à produire simultanément est au minimum de 60 € et au maximum de 150 €.

Non-respect des obligations de déclaration ou paiement par voie électronique (Article 1738 CGI)

BOI : 02/10/2019 Non-respect des obligations de déclaration ou paiement par voie électronique

Depuis peu, certains agents de l’administration , peu nombreux, demandent que cette sanction soit effectivement mise en application

Mais des citoyens se demandent aussi si cette amende est constitutionnelle et se préparent a un contentieux de principe et de longue duréee

Ils soutiennent tout d abord que la loi informatique et liberte dispose

l informatique doit être au service du citoyen