31 décembre 2016

Un nouvel abus de droit la soulte abusive : l'avis du comité des abus de droit du 13 octobre 2016

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

rediffusion avec mise à jour

mise a jour décembre 2016

Notre professeur Tournesol avait conseillé à ses clients d'organiser des apports - dans un certain nombre de situation à des SOPARFI LUX.-avec sursis de d'imposition mais prévoyant une soulte payable en espèce et non imposable mais bien sur toujours inférieure à 10% d'un gros nominal.

Dans une -première (?) affaire, le comité des abus de droit saisi par le contribuable a confirmé la position de l’administration

Séance du 13 octobre 2016 : Affaire n° 2016- 20 -21-22- 23

Le sursis d’imposition institué par le législateur a ainsi seulement pour objet, en vue d’éviter que le paiement immédiat des impositions dues par les personnes physiques à raison des gains découlant de certaines opérations de restructuration d’entreprises fasse obstacle à la réalisation de ces opérations, de différer la liquidation et le paiement de ces impositions, sans en exonérer les redevables ni même en réduire le montant.

Le Comité estime que, si le législateur a admis que l’opération d’échange de titres avec soulte bénéficie intégralement, y compris pour la soulte, du sursis d’imposition dès lors que le montant de la soulte reçue par le contribuable n’excède pas 10 % de la valeur nominale des titres reçus, l’octroi d’une soulte doit s’inscrire dans le respect du but qu’il a ainsi entendu poursuivre.

Le Comité considère que ce but n’est pas respecté si l’octroi de la soulte ne s’inscrit pas dans le cadre de l’opération de restructuration d’entreprise mais est en réalité uniquement motivé par la volonté de l’apporteur des titres d’appréhender en franchise immédiate d’impôt des liquidités détenues par la société dont les titres sont apportés et faisant ainsi l’objet d’un désinvestissement, faute qu’il soit justifié que la société bénéficiaire de l’apport avait un intérêt économique au versement de cette soulte, alors que, lorsque cette soulte est ainsi financée, elle prive cette société de la possibilité de disposer de ressources nécessairement prises en compte lors de la détermination de la valeur des titres apportés.

Le Comité relève qu’avant même la réalisation de l’apport aux sociétés civiles Y et Z des actions de la société X assorti du versement d’une soulte, ces sociétés avaient décidé que le financement de ces soultes serait en réalité effectué par le versement des dividendes par la société X, moyennant l’octroi d’un découvert bancaire consenti jusqu’à la réalisation de ce versement.

Le Comité estime que, dans les conditions dans lesquelles les opérations se sont dénouées, le versement de la soulte ne s’inscrit pas dans le respect du but poursuivi par le législateur au titre de la restructuration du groupe fondé par M. A en vue de favoriser la création et le développement de ce groupe mais caractérise une appréhension par M. A des liquidités de la société X, par l’appropriation des dividendes que celle-ci a versés aux sociétés civiles Y et Z faute qu’il soit justifié que ces sociétés n’auraient pu effectivement bénéficier de ces apports sans ce versement.

Le Comité émet en conséquence l’avis que, dans les circonstances de l’espèce, l’administration était fondée à mettre en œuvre la procédure de l’abus de droit fiscal prévue à l’article L. 64 du livre des procédures fiscales.

Les soultes imposables à compter du 1er janvier 2017 ou 2016

L’ article 32 de la loi de finances rectificative pour 2016 prévoit lorsque le montant de la soulte reçue par le contribuable n'excède pas 10 % de la valeur nominale des titres reçus que la plus-value réalisée lors de l'opération d'échange ou d'apport est imposée au titre de l'année de réalisation de cette opération à concurrence du montant de cette soulte.et ce à compter du 1er janvier 2016 ou 1er janvier 2017 suivant la nature de la plus value

un nouveau radar publié

mise a jour avril 2016

le communiqué de Bercy (avril 2016)

lire ci dessous

17:53 Publié dans Abus de droit :JP, Abus de droit: les mesures | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

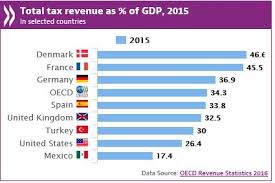

OCDE / les prélèvements obligatoires en hausse

Les recettes fiscales atteignent de nouveaux sommets avec une évolution de la structure de la fiscalité vers une part croissante des impôts sur les revenus du travail et la consommation

Il apparaît dans l’édition 2016 de la publication annuelle de l’OCDE intitulée Statistiques des recettes publiques que le ratio impôt-PIB a légèrement progressé en moyenne dans la zone de l’OCDE en 2015 pour se hisser à 34.3 % contre 34.2 % en 2014.

C’est le chiffre le plus élevé observé depuis 1965, qui est la première année pour laquelle les données des Statistiques des recettes publiques sont disponibles.

Une hausse des recettes fiscales rapportées au PIB a été observée dans 25 des 32 pays membres de l’OCDE ayant communiqué des données préliminaires en 2015 tandis qu’un mouvement inverse a été constaté dans les sept autres.

10:16 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 décembre 2016

les lanceurs d alertes en France (nouveau)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

LE LANCEUR D’ALERTE : Vers un fort développement ?

« La dénonciation veut nuire, le signalement veut sauver ».i Christian Vigouroux

le lanceur d'alerte fiscale article 109 loi de finances pour 2017

Chapitre II : De la protection des lanceurs d'alerte

Les Lanceurs d alerte en France.pdf

pour imprimer avec les liens cliquez

1ère JP Réintégration d'un lanceur d' alerte

Cour d’appel de Paris 16 décembre 2016 NATIXIS V Mr B

tout au contraire la cour retient que Monsieur Stéphane B. a été licencié pour avoir relaté ou

témoigné, de bonne foi, de faits constitutifs d'un délit ou d'un crime dont il a eu connaissance dans l'exercice

de ses fonctions, en l'espèce le manquement d'initié commis par Monsieur Jean-Marc B. le 3 juillet 2008, en

pleine période d'augmentation du capital de la société NATIXIS étant précisé que ces faits caractérisent les

conditions d'application de l'article L.1132-3-3 du code du travail.

Source les sources de cette documentation sont nombreuses y compris la revue fiduciaire

Définition du lanceur d'alerte

Attention lancer une alerte n’est pas –encore ??!!-une obligation.

En FRANCE il existe depuis de nombreuses années des obligations de dénonciation

l’article 40 du code de procédure pénale

la déclaration de soupçon faite à TRACFIN (ord du 1er décembre 2016)

l’obligation de dénoncer des crimes prévue par l’article 434-1 du code pénal

. Il s’agit selon votre conviction personnelle soit d’un choix citoyen de protection de la société soit d’une délation à la vichychoise

en tout cas nous sommes rentrés dans la civilisation de la surveillance généralisée

DISCOURS SUR LA VERTU

par Me JEAN DENIS BREDIN décembre 1997

La loi du 9 décembre 2016 crée d'abord un cadre de protection pour toute personne physique qui révèle ou signale, de manière désintéressée et de bonne foi (loi art. 6) des infractions pénales OU des menaces pour l'interêt général

Cette définition du lanceur d'alerte a été validée par le Conseil constitutionnel (C. constit., décision 2016-740 DC du 8 décembre 2016).

Mais il existe deux autres catégories d’aviseurs : l’aviseur douanier et l’aviseur fiscal créé officiellement par l article 109 de la loi de finances pour 2017 et qui peuvent être rémunérés mais dans des conditions fort disparates ( contrôles judiciaires et de la cour des comptes en cours pour les douanes )

Quelles sont les infractions pouvant être signalées

Le champ d’application prévu par l’article 6 de la loi est extrêmement large car il couvre en droit notamment l’ensemble des infractions pénales y compris donc les infractions fiscales à l’exception des contraventions

-un crime ou un délit ;

-une violation grave et manifeste d’un engagement international régulièrement ratifié

ou approuvé par la France, d’un acte unilatéral d’une organisation internationale pris sur le fondement d’un tel engagement, de la loi ou du règlement ;

-une menace ou un préjudice grave pour l’intérêt général.

lors des débats parlementaires de la loi SAPIN II, le rapporteur a précisé que l’aviseur fiscal n’était pas soumis à ce texte OR dans la ldf 2017 le parlement a même voté la création et la rémunération de l’aviseur fiscal !!!ce jeu politicien provient du fait que la DGFIP veut conserver -à juste titre- la maîtrise de la politique fiscale et ne pas se soumettre à une procédure bobo ecolo

le lanceur d'alerte fiscale

17:25 Publié dans Fraude escroquerie blanchiment, Lanceur d'alerte, TRACFIN et GAFI | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 décembre 2016

Bruxelles renforcement des sanctions contre le blanchiment de fraude fiscale

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

La Commission a adopté le 21 décembre un train de mesures visant à renforcer la capacité de l'Union à combattre le financement du terrorisme et la criminalité organisée, respectant ainsi les engagements pris dans le plan d'action destiné à renforcer la lutte contre le financement du terrorisme de février 2016.

Les propositions présentées par la Commission complèteront et renforceront le cadre juridique de l'UE dans les domaines du blanchiment de capitaux, des mouvements illicites d'argent liquide et du gel et de la confiscation des avoirs.

Le blanchiment de fraude fiscal en suisse par Xavier Oberson

SUISSE: Blanchiment de fraude fiscale :

application à compter du 1er janvier 2016

Ordonnance anti blanchiment du 1er décembre 2016

Ériger le blanchiment de capitaux en infraction pénale

Soumettre les mouvements de capitaux importants à des contrôles plus stricts.

Geler les ressources financières des terroristes et confisquer leurs avoirs.

18:54 Publié dans Fraude escroquerie blanchiment, Responsabilite professionnelle | Tags : blanchiment de fraude fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Valeur de titres de SPI : la décote pour fiscalité latente reconnue (CAA Versailles 15.12.16)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

Dans TROIS arrêts du 26 février 2016 le conseil d’état analyse les méthodes d’évaluation des actifs en cas d’option à l’is notamment dans la situation des sociétés d'investissements immobiliers cotées dont les plus values latentes sont imposées au taux de faveur de 16.5%

Dans les affaires KLE 1 et KLEPIERRE le conseil avait alors annulé, mais avec renvoi (lire ci-dessous ), l’ arrêt n° 12VE01821 du 10 avril 2014 de la CAA de Versailles ainsi que l' arrêt 12VE01822 du 10 avril 2014,sur le motif que celle-ci n’ a pas prise en compte, par le marché, d'une décote pour fiscalité latente et ce sans examiner les justicatifs

La CAA le 15 décembre reconnait que la fiscalité latente est un élément du prix

CAA de VERSAILLES, 6ème chambre, 15/12/2016, 15VE00532, Inédit au recueil Lebon

d'une part, qu'à l'appui de la décote litigieuse des titres figurant à l'actif net réévalué de sa filiale, la SA KLEPIERRE se prévaut de documents, travaux et rapports ; qu'au nombre de ces derniers, figurent, notamment, celui communiqué par l'évaluateur d'entreprise Accuracy, qui reprend les statistiques publiées par l'European Public Real Estate Association, et le guide de l'évaluation des entreprises ; qu'elle démontre ainsi qu'une décote pour fiscalité latente est systématiquement pratiquée sur le marché, en cas de cession des titres d'une société immobilière ; qu'en un tel cas, en effet l'acquéreur anticipe que lors de la cession ultérieure d'immeubles détenus par la société, la plus-value imposable entre ses mains inclura la plus-value latente

d'autre part, que pour contester le taux de 4,60 % de cette décote, le ministre de l'économie et des finances, à qui il incombe d'apporter la preuve contraire, ne critique pas utilement la méthode élaborée par la société Accuracy dans son rapport et tendant à attester qu'au cours des années en litige, la décote pour fiscalité latente s'est élevée, en moyenne, à 11 % de l'actif immobilier net réévalué ; qu'il se borne à soutenir, contre toute évidence, que cette décote est représentative de droits d'enregistrement déjà pris en compte dans la décote appliquée pour déterminer la plus-value latente des immeubles dont la Scoo est propriétaire ;

Evaluation ; vers l’abattement pour fiscalité latente ?!

Le contentieux fiscal de l'évaluation

Évaluation fiscale des titres non cotés

L’évaluation des titres non cotes par olivier Fouquet

Comment calculer la plus value latente d’option à l’is

16:54 Publié dans Evaluation les méthodes, Société civile immobilière | Tags : valeur de titres de spi : la décote pour fiscalité latente recon | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 décembre 2016

La fiscalité des indemnités de licenciement sur la sellette ; le rapport de la cour des comptes

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

Le régime fiscal et social des indemnités de rupture de contrat de travail s’est fondé à l'origine sur la notion de réparation d'un préjudice subi, qui entraîne l'exonération d’impôt sur le revenu d’une fraction de ces indemnités. Principe consacré par la loi de finances en 2000, il a été largement étendu depuis et aboutit aujourd'hui à un système complexe, peu lisible et coûteux pour l'État et la sécurité sociale.précise la cour des comptes

La Cour estime souhaitable , dans sa demande d'octobre 2016 ,de mieux chiffrer la dépense correspondante, de prévenir les risques de dérive du régime applicable aux ruptures conventionnelles et d'harmoniser les différents plafonds d'exonération.

Il aurait été souhaitable que la cour ne s’arrête pas qu'au seul du contrat de travail de droit prive mais qu’ elle demande aussi une analyse du contrat des fonctionnaires ainsi que sur le sujet totalement tabou et omis par nos politiciens de tout bord de celui de l’absence de tout régime pour les professionnels indépendants ( BA,BNC,BIC,) et mandataires sociaux qui sont en fait et aussi les grands perdants de l'instabilité économique actuelle

02:07 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 décembre 2016

Le STDR devant le conseil constitutionnel (CE 15.12.16)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdfLe requérant demandait au conseil d état d’annuler pour excès de pouvoirs le document intitulé Déclarations rectificatives des avoirs détenus à l’étranger et non déclarés modalités pratiques et conséquences fiscales diffusé le 12 octobre 2015 MAIS le conseil jouant une partie de billard à 5 bandes va plus loin ;il demande au conseil constitutionnel une analyse globale de l'article 123 bis

Un magnifique exemple du contrôle du droit souple par le conseil d etat

Une nouvelle avancée démocratique O FOUQUET sur CE assemblée 21.03.16

Comment utiliser la procédure pour excès de pouvoir

La circulaire du 12 octobre 2015 La circulaire de décembre 2016 htlm

circulaire regularisation de decembre 2016.pdf

Ce document –totalement et exclusivement didactique mais de la loi- a vocation à répondre aux diverses interrogations sur le dispositif de régularisation des avoirs détenus à l étranger mise en ligne sur le site de son ministère le 15 septembre 2015 en tant qu’il rappelle les cas d’interpositions de structures étrangères pour lesquelles les dispositions de l’article 123 bis du CGI s’appliquent

A toutes fins utiles, les structures interposées avaient été largement « conseillées » par un grand nombre d’établissements financiers –mais pas par tous pour d’un part « bypass » la taxe de 35 % sur les revenus de source européenne et aussi pour toucher des frais de gestion significatifs

Le conseil d’état nous fait une partie de billard à cinq bandes et utilise cette QPC pour porter devant le conseil constitutionnel la TOTALITE des dispositions de l’article 123 bis du CGI

La décision du conseil d état du 15 décembre 2016

08:51 Publié dans a Question prioritaire de constitutionnalite, article 123 bis | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 décembre 2016

Régularisation le juge suisse ordonne le déblocage des comptes (cour de Genève 2.12.16 )

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 19 décembre 2016.pdf

Apres des décennies d’ouvertures à l’argent de toutes les couleurs, les banques notamment suisses ont incité leurs clients à régulariser

Pour ceux qui trainaient les pieds – à défaut d’autres solutions-de nombreuses banques de la place ont gelé les comptes de nos écureuils cachottiers soupçonnés d’être en délicatesse avec leur percepteur d’impôts.

«Tous les établissements sont concernés, estime Marc Béguin. Certains ont toutefois préféré opter pour la manière douce. C’est-à-dire en encourageant les clients à liquider leurs comptes via l’achat de métaux précieux ou de bijoux.»

Dans un cas comme dans l’autre, il s’agissait de mesures de précaution, justifiées par la volonté de se prémunir contre d’éventuelles mises en cause de la responsabilité des banques, en cas de restitution directe d’argent supposé avoir été soustrait à l’impôt français.

La cour de Genève a rendu le 2 décembre 2016 un arrêt obligeant BNP PARIBAS à libérer les avoirs de ses clients

Par ailleurs je rappelle que le fait de rendre liquide en billets de banque son compte est une ânerie fiscale douanière et économique et à nouveau dans la grande majorité des situations une régularisation à la française est une bonne solution pour nos écureuils cachottiers qui pourront mieux dormir, qui pourront utiliser ce capital dans leur intérêt familial et celui de notre économie pour une imposition en moyenne de 25% sauf cas plus douloureux

Ces sommes en billet sont en fait inutilisables tant pour notre écureuil que pour notre économie Quel sera notre prochain ministre des finances qui trouvera la « juste » solution pour que ces sommes considérables rentrent dans notre économie sans passer sous le contrôle de tracfin

NOTE EFI Attention aux nouvelles pénalités douanières décret du 5 décembre

Certains de nos voisins considèrent même que l’argent souterrain est un élément du PIB

Les activités illégales dans le PIB La conséquence sur le rating de la France

«Jusqu’à présent, les autorités pénales refusaient de poursuivre les entités se livrant à de telles pratiques, notamment du chef de contrainte voir d’extorsion, au motif qu’elles considéraient que ces banques pouvaient être en droit d’exercer ces blocages afin de se prémunir contre d’éventuelles poursuites à l’étranger pour blanchiment d’évasion fiscale», rappelle Marc Béguin.

la BNP s'est soumise à la décision de justice

Les trois arguments de BNP ont été rejetés par le juge

09:57 Publié dans Fraude escroquerie blanchiment, Suisse, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 décembre 2016

PLUS VALUE : le retraité vraiment abusif (CAA NANCY 17.03.16 )

Afin de bénéficier de l’exonération des plus values, en 2006, un sympathique retraité a mis au point un montage à la tournesol en oubliant tout simplement les dispositions claires et de bon sens du 4 de l’Article 150-0 D ter du CGI à l’époque disposait

4° En cas de cession des titres ou droits à une entreprise, le cédant ne doit pas détenir, directement ou indirectement, de droits de vote ou de droits dans les bénéfices sociaux de l'entreprise cessionnaire

Après différentes opérations juridiques, sa participation de 58,7% dans la capital ne donnait droit à aucun droit de vote ou au bénéfice certes mais pas celle de sa compagne qui avec dix actions soit 0,0000292 % du capital détenait 33,3% des droits de vote et droits aux dividendes, notre élève de TOURNESOL avait donc créé des actions de préférence dépourvues de droit de vote et de droits aux dividendes afin d'échapper à l'application de cette condition. Du moins le pensait t il lorsqu’un de nos goupils, protecteurs de nos deniers , a reniflé la truffe budgétaire

Seul notre ami Tournesol a pu donner un tel conseil …

19:42 Publié dans Abus de droit :JP | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

le projet de loi de finances rectificative de 2016 : les rapports

Pour recevoir la lettre EFI inscrivez vous enhaut à froite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les trois lois financières HIVER 2016

novembre 2016

le projet de loi de finances rectificative de 2016

les articles fiscaux votés par le sénat

Dossier de presse PLFR 2016 (1).pdf

Projet de loi de finances rectificative pour 2016

La lutte contre la fraude et l’optimisation fiscales se poursuit

creation d'une nouvelle forme de preuve : la preuve par témoignage

le droit d audition fiscale articke 16 le droit d 'enquete actuel

Nous connaissons tous le droit de rechercher des preuves d infractions par l’interrogatoire d’un juge , d’un policier, d’une douanier .Nos pouvoirs publics ,poursuivant la stratégie fiscale d’ E Woerth en juin 2009 (cliquez) proposent à nos parlementaires de créer l’interrogatoire fiscal .Cette procedure existe déjà dans le cadre des enquetes pénales menées par les brigade de police fiscale.Le projet est donc d'etendre cette méthode de recherche de preuve en dehors de l enquête pénale La question non resolue sera de connaitre les droits et les obligations des témoins Seront-ils les mêmes que ceux définis par le conseil constitutionnel en matière douanière

Droit de communication des douanes / des limites par QPC sur l'article 65 CD

Note P MICHAUD l' intérêt pratique de ce teste , qui sera amendé est considérable

Dans le cadre des visites fiscales civiles ‘(art L16B du code des procédures fiscales) ce texte ,qui ne vise en l'etat que des pratiques de fraude internationale permettra aux enquêteurs notamment d’interroger sur le lieu de la visite (hors domicile privé) ou dans les bureaux du fisc toutes les personnes présentes ce qui est actuellement interdit.La question qui se pose est celle d’éviter les pièges –que certaines administrations ont l’habitude de pratiquer et donc le principe de la LOYAUTE de la preuve va être posée devant le conseil constitutionnel

Le projet ne vise, pour l instant que la recherche de preuves en matière d’évasion fiscale internationale mais va-t-il être élargi au droit interne Les regles fiscales vont-elles se douanisées ??

Garde à vue fiscale et douanière cass plen 06.03.15

La loyaute de la preuve en fiscalité

Les tribunes EFI sur la preuve en fiscalité

Donner aux administrations (DGFIP, direction générale des douanes et droits indirects) des outils juridiques plus efficaces, et améliorer les droits des contribuables contrôlés

Mieux définir la notion de bien professionnel pour lutter contre l’optimisation abusive sur l’ISF10

Renforcer les pénalités fiscales pour non déclaration d’un compte à l’étranger

LOI DE FINANCES POUR 2017

Rapport du haut conseil de finances publiques

Avis n°2016-3 relatif aux projets de lois de finances et de financement de la sécurité sociale

pour l’année 2017 28/09/2016

Le projet de loi le dossier législatif

Les rapports Rabault (com des finances AN) sur le PLF 2017

Tome I - Rapport général

Tome II - Examen de la première partie du PLF : Conditions générales de l'équilibre financier

Tome III - Examen de la seconde partie du PLF : Moyens des politiques publiques et dispositions spéciales

Le rapport officiel sur le prélèvement à la source de l’impôt sur le revenu

Info sur les PO en France

Cliquez sur le chiffre

Présentation générale des recettes publiques 51

Présentation générale de l’évolution du taux de prélèvements obligatoires 52

Le taux de prélèvements obligatoires de 2007 à 2016 52

Les prélèvements obligatoires en 2017 53

les évolutions par catégorie d’administrations 54

iii. Les grandes évolutions durant le quinquennat 55

L’élasticité des prélèvements obligatoires tend de nouveau vers l’unité 56

Les mesures discrétionnaires adoptées sous ce quinquennat 56

LES PRINCIPALES MESURES FISCALES LE DOSSIER DE PRESSE

The Global Competitiveness Report 2016-2017 Performance de la France

Pour la deuxième année de suite, la compétitivité de la France a continué de faiblement s’améliorer, révèle le dernier rapport (2016-2017) sur ce sujet établi par le Forum économique mondial (WEF) et rendu public mercredi 28 septembre à Genève (Suisse).

L’Hexagone occupe désormais le vingt-et-unième rang mondial, après le vingt-deuxième en 2015-2016 et plusieurs années de reculs successifs. La France reste cependant encore éloignée de la quinzième place qu’elle avait obtenue en 2010, selon le WEF, qui organise chaque année le Forum de Davos. (l’analyse du MONDE )

Rapport INSEE 26.09.16

En 2015, la collectivité prend en charge un quart de la consommation des ménages

LOI DE FINANCEMENT DE LA SECURITE SOCIALE ((6 octobre

LOI DE FINANCES RECTIFiCATIVE POUR 2016 (fin novembre)

LOI DE FINANCES POUR 2017

15:30 Publié dans La preuve en fiscalité | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |