30 mars 2016

QPC pour Cahuzac et Wildenstein MAIS la CEDH est déjà saisie du même problème

La LETTRE EFI du 29.03 2016 (5).pdf

les affaires Cahuzc et Wildenstein ont été renvoyées dans le cadre de deux questions prioritaires de constitutionnalités devant lr conseil constitutionnel

Fraude fiscale Cahuzac et Wildenstein : les vrais enjeux des QPC

par Roland Veillepeau - Ancien Directeur National Des Enquêtes Fiscales

l'audience publique a eu lieu le 6 juin

les décisions seront rendues le 24 juillet

|

N° d'affaire |

|

Disposition |

Date de saisine |

Audience |

Audience |

|

|

Wildenqtein 2016-545 QPC |

Code général des impôts |

- Art. 1741 dans sa version issue de l'ordonnance n° 2005-1512 du 7 décembre 2005 |

30/03/16 |

21/04/16 |

07/06/16 |

|

|

"En matière de droits d’enregistrement, et plus particulièrement de droits de succession, les articles 1729 et 1741 du code général des impôts dans leur version applicable à la date de prévention, en ce qu’ils autorisent, à l’encontre de la même personne et en raison des mêmes faits, le cumul de procédures ou de sanctions pénales et fiscales, portent-ils atteinte aux principes constitutionnels de nécessité et de proportionnalité des délits et des peines découlant de l’article 8 de la Déclaration des droits de l’homme et du citoyen ?" |

|

|||||

|

cahuzac 2016-546 QPC |

Code général des impôts |

- Art.1741 dans sa version issue de la loi n° 2012-354 du 14 mars 2012 |

30/03/16 |

21/04/16 |

07/06/16 |

|

|

"En matière d’impôt de solidarité sur la fortune et de contribution exceptionnelle sur la fortune, les articles 1729 et 1741 du code général des impôts, dans leurs versions applicables lors de la période de prévention, en ce qu’ils autorisent, à l’encontre de la même personne et en raison des mêmes faits, le cumul de procédures ou de sanctions pénales et fiscales, portent-ils atteinte aux principes constitutionnels de nécessité et de proportionnalité des délits et des peines découlant de l’article 8 de la Déclaration des droits de l’homme et du citoyen ?" |

||||||

MAIS

Le 13 janvier 2016 la Grande Chambre de la CEDH ,composée de 17 magistrats de toute l'Europe a tenue audience

concernant deux contribuables se plaignant d’avoir été jugés

et punis deux fois pour la même infraction fiscale

Requêtes nos 24130/11 et 29758/11

Audience de Grande Chambre Frisvold et Flom-Jacoben c. Norvege .pdf

Cumul des sanctions fiscales. Vers un renouveau ???

note EFI ;il existe un accord de fait de haute courtoisie internationale entre nos cours suprêmes européennes pour éviter des gaps jurisprudentiels,pratique connue sous le nom de présomption de protection équivalente (Bosphorus v Irlande (GC° n°45036/98 CEDH 2005 VI)

Le principe de présomption de protection équivalente par Me FAVREAU

article 4 du Protocole n° 7 Droit à ne pas être jugé ou puni deux fois

« nul ne peut être poursuivi ou puni pénalement par les juridictions du même État en raison d'une infraction pour laquelle il a déjà été acquitté ou condamné par un jugement définitif conformément à la loi et à la procédure pénale de cet État ».

Nos avocats, ces chevaliers de Justice,-terme initié par l’avocat Yves Tournois en 2006 - sont ils entrain de faire renaître nos grands principes nés en 1789 et aussi la primauté de l’autorité judiciaire sur les autres pouvoirs publics en général.

Comment concilier la nécessaire lutte contre l’organisation de l’évasion fiscale et l’indispensable respect des droits fondamentaux de l’Homme ? Telle est la question posée à nos magistrats dont l’indépendance est encore garantie par notre constitution

Sur l’application du principe Bis non idem La cour de cassation devra décider de renvoyer ou non les affaires cahuzac et wildenstein devant le conseil constitutionnel le 30 mars prochain

l'arret de renvoi devant le conseil constitutionnel

par la cour de cassation du 30 mars 2016

MAIS

depuis la CEDH a tenu le 13 janvier 2016 sur ce principe une audience publique de grande chambre ce qui est exceptionnel et sa décision est en délibéré..

La Cour européenne des droits de l’homme a tenu le 13 janvier 2016 à 9 h 15 une audience de Grande Chambre dans l’affaire A et B c. Norvège

Requêtes nos 24130/11 et 29758/11

Audience de Grande Chambre Frisvold et Flom-Jacoben c. Norvege .pdf

L’ autosaisine au profit de la grande chambre

Dans cette affaire, deux contribuables norvégien se plaignent d’avoir été reconnus coupables et sanctionnés pénalement pour des infractions fiscales après s’être vu appliquer des majorations d’impôt pour les mêmes faits.

Sénat étude de législation comparée n° 259 - octobre 2015 -

La prévention du cumul des sanctions administratives

et des sanctions pénales

Ces informations nous ont été transmises par l'IACF

lLes pouvoirs publics ont lancé avec une médiatisation exceptionnelle plusieurs affaires– UBS, Wendel, Wildelstein, Cahuzac , De Ricci - affaires non de fraude fiscale stricto sensu mais d’organisation de fraude fiscale en y incluant les participants directs ainsi que les conseillers banques notaires avocats et mais à ce jour aucun auditeur international ni aucune multinationales genre .lacorreze.inc ne semble être sur la liste ???? En dehors d’opérations de communication, seuls des contribuables sans risques économiques seraient poursuivis..

Seule la courageuse avocate Eva Joly a osé poursuivre une multinationale pour blanchiment alors même que des accords top secrets auraient été négociés entre les organisations professionnelles et les entreprises sur une évaluation forfaitaire de la participation ….

De plus en plus une rumeur se répand sur une inégalité devant les poursuites ?et la CIF –totalement indépendante – ne serait devenu qu’un habillage politique pour faire gober le principe de l’égalité du citoyen devant les poursuites pour fraude fiscale stricto sensu

Cette politique de la décimation avait déjà été utilisée à la fin des années 70, sous Giscard, à l encontre de dizaine d’artistes, nombreux maintenant décorés de la légion d ‘honneur, contre des médecins et des avocats de renom (cf JM VARAUD)

L’objectif des politiciens est de foutre la trouille sur le principe que la peur est le commencement de la sagesse

La politique actuelle ne fait que suivre celle lancée en février 2012 par Valérie Pecresse cliquez

Sur l’application du principe Bis non idem La cour de cassation devra décider de renvoyer ou non les affaires cahuzac et Wildenstein devant le conseil constitutionnel le 30 mars prochain ‘cliquez

MAIS depuis la CEDH a tenu sur ce principe une audience publique de grande chambre ce qui est exceptionnel et sa décision est en attente..

La Cour européenne des droits de l’homme a tenu le 13 janvier 2016 à 9 h 15 une audience de Grande Chambre dans l’affaire A et B c. Norvège

Requêtes nos 24130/11 et 29758/11

L’ autosaisine au profit de la grande chambre

Dans cette affaire, deux contribuables se plaignent d’avoir été reconnus coupables et sanctionnés pénalement pour des infractions fiscales après s’être vu appliquer des majorations d’impôt pour les mêmes faits.

A et B contestèrent les verdicts, voyant dans leur condamnation et leurs peines prononcées postérieurement à l’application des majorations d’impôts une violation de leur droit, tiré de la Convention européenne, à ne pas être jugé ou puni deux fois pour la même infraction (article 4 du Protocole n° 7).

Cependant, s’appuyant en particulier sur deux décisions1 de la Cour européenne, la Cour suprême norvégienne, en septembre 2010, débouta finalement A au motif que la procédure fiscale et la procédure pénale avaient été conduites en parallèle et étaient rattachées par un lien temporel et matériel suffisamment étroit pour qu’elles puissent être considérées comme s’inscrivant dans une même série de sanctions.

En juillet 2010, la cour d’appel débouta B pour les mêmes motifs et la Cour suprême lui refusa en octobre 2010 l’autorisation de former un pourvoi. Invoquant l'article 4 du Protocole n° 7 (droit à ne pas être jugé ou puni deux fois) à la Convention européenne des droits de l’homme, les deux requérants estiment avoir été poursuivis et punis deux fois pour la même infraction.

Sénat étude de législation comparée n° 259 - octobre 2015 -

La prévention du cumul des sanctions administratives

et des sanctions pénales

- NOTE DE SYNTHÈSE

- MONOGRAPHIES PAR PAYS

- ITALIE

- PAYS-BAS

- ROYAUME-UNI

- ANNEXE I :

Documents utilisés - ANNEXE II :

Accord pour la prévention du concours illicite de sanctions administratives et de sanctions pénales (Pays-Bas)

06:20 Publié dans a Question prioritaire de constitutionnalite, Fraude escroquerie blanchiment, Protection du contribuable et rescrit | Tags : affaire cahuzac et wildenstein qpc | Lien permanent | Commentaires (4) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 mars 2016

Prix de transfert : comment déterminer le bénéfice transféré ? (CE 16.03.16

L’article 57 CGI autorise l’administration à remettre en cause les prix dits de transferts entre entreprises qui sont sous la dépendance ou qui possèdent le contrôle d’entreprises situées hors de France

Dans un arrêt du 16 mars le conseil , annulant l’arrêt de la CAA de Nantes précise les conditions que l’administration DOIT suivre pour déterminer les bénéfices attribuables à la France

Dans un arrêt du 16 mars le conseil , annulant l’arrêt de la CAA de Nantes précise les conditions que l’administration DOIT suivre pour déterminer les bénéfices attribuables à la France

C A A de Nantes, 1ère Chambre , 25/07/2013, 12NT00223, Inédit au recueil Lebon

Conseil d'État, 9ème / 10ème SSR, 16/03/2016, 372372

La première condition est de comparer les prix de l’entreprise en contrôle avec ceux d’entreprises indépendantes

01:04 Publié dans Art. 57 Prix de transfert; | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 mars 2016

SUISSE Demande groupée applicable rétroactivement au 1er février 2013

mise à jour aout 2016

les demandes groupées applicables des le 1er avril rétroactivement

pour des faits survenus à partir du 1er février 2013

Ordonnance sur l'assistance administrative internationale

en matière fiscale

la loi du 28 septembre 2012 sur l'assistance administrative fiscale (LAAF)

mise a jour mars 2016

Exemple d’assistance France Suisse sur un trust des iles vierges déposé chez HSBC

arrêt de 20 pages extrêmement didactique

Les demandeurs (domiciliés aux USA depuis 2013) expliquent seulement, quoique de manière fondée peut-être, pourquoi ils n'avaient pas à déclarer le Trust au fisc français,

Comme cela a déjà été mentionné, il n'appartient pas aux autorités suisses d'examiner cette question, puisque c'est précisément le but de la procédure d'assistance que de permettre aux autorités françaises de se prononcer,

Par ailleurs eussent-ils apporté la preuve qu'ils étaient en règle avec toutes leurs obligations fiscales, cela ne suffirait point à empêcher l'assistance,

il n'y a donc aucun motif de refuser ici l'assistance de la Suisse aux autorités françaises,

XXXXXX

La loi autorisant l’approbation de l’accord du 24m juin 2014 entre la France et la suisse permettant les demandes groupées – et non plus individuelles et nominatives --de renseignements fiscaux a été définitivement votée le 18 février 2016. A titre d 'exemples ; listes des citoyens francais ayant depuis le 10 février 2013 fermé leur compte pour le virer à Singapour, et surtout les utilisateurs habituels de carte travel cash et assimilée dénoncés à TRACFIN par la COSI etc....Ce texte permettra désormais à l’administration fiscale française d’adresser à la Suisse des demandes d’assistance administrative portant sur des groupes de contribuables sans avoir à fournir, comme précédemment, leurs noms et adresses. Pour les informations bancaires possédées par le fisc, celui-ci n’aura pas à connaître et donc à désigner l’établissement bancaire qui détient les éléments recherchés.

Nos ministres en ont publié un communiqué spécial de joie (enfin !!!)

LOI n° 2016-232 du 1er mars 2016 autorisant l'approbation de l'accord signé à Berne la 26 juin 2014

Son application effective ne pourra être effectuée qu’apres le vote des pouvoirs publics suisses ?

|

Entrée en vigueur Cet avenant doit être soumis à approbation parlementaire et ratification des deux états –ce qui n’est pas à ce jour le cas de la suisse-et n'est pas donc encore en vigueur. Mais son entrée en vigueur sera rétroactive au 1er février 2013 pour les demandes groupées et au 1er janvier 2010 pour les demandes individuelles sans dénomination de la banque |

les 1ers commentaires

LE COMMUNIQUE SPECIAL DE BERCY

Cette nouvelle convention entrera en vigueur pour des situations postérieures au 13 février 2013 dés que la suisse aura voté l’avenant

par ailleur

La nouvelle Convention fiscale avec Singapour a été votée le 18 février 2016

La suisse est elle devenue un purgatoire fiscal ???

Par Bertrand Cosson et Colombe Dispard Melgrani

le rapport OCDE sur la procédure de l'échange groupé (nouvel article 26 )

INEDIT EFI

Le manuel pratique de prudence professionnelle

des cadres commerciaux offshore de l’UBS

Security-Risk-Governance-Travel-Abroad.

LA PREMIERE DEMANDE GROUPEE DEJA ACCEPTEE PAR LA SUISSE (22.09.15)

UBS : le profil type des écureils fiscaux

| Par Mathilde Damgé et Gary Dagorn journalistes

Voir le dossier parlementaire r

Etude d'impact - Dépôt des contributions sur cette étude d'impact

Rapport n° 387 (2015-2016) de M. Éric DOLIGÉ,

fait au nom de la commission des finances, déposé le 10 février 2016

Texte de l'accord international

|

la procédure suisse de la demande groupée La suisse a-t-elle déjà modifié la convention de 1966 ? ???? La définition suisse de la demande groupée Demande groupée: une demande d'assistance administrative qui exige des renseignements sur plusieurs personnes ayant eu un modèle de comportement identique et étant identifiables à l'aide de données précises. Les droits suisses des personnes recherchées |

x x x x x

17:48 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, demande groupée, Echange automatique FATCA, FORUM MONDIAL, Fraude escroquerie blanchiment, Suisse, TRACFIN et GAFI, Traités et renseignements | Tags : echange groupé suisse france | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 mars 2016

Abus de droit et fait générateur : le montage ou sa réalisation CE 16 .03.16

Il y a plus de 11 ans, la société Financière Giraudoux Kléber, anciennement Vuitton Holding, a fait l’objet du 13 septembre 2004 au 22 novembre 2005 d’une vérification de sa comptabilité portant sur ses exercices clos au 30 juin 2002 et 30 juin 2003 ;

Il y a plus de 11 ans, la société Financière Giraudoux Kléber, anciennement Vuitton Holding, a fait l’objet du 13 septembre 2004 au 22 novembre 2005 d’une vérification de sa comptabilité portant sur ses exercices clos au 30 juin 2002 et 30 juin 2003 ;

Par une proposition de rectification en date du 15 décembre 2005, l’administration fiscale l’a informée, selon la procédure de répression des abus de droit prévue par l’article L. 64 du livre des procédures fiscales, des rehaussements envisagés de son résultat imposable au titre des exercices concernés

ces rehaussements procédaient, notamment de la remise en cause d’une opération d’incorporation au capital de la réserve spéciale des plus-values à long terme suivie, peu après, d’une réduction de capital

L’autre motif de rectification sur le caractère abusif de distribution de dividendes a fait l objet d’un refus d’admission de pourvoi par arrêt du CE en date du 22 juillet 2015

Une autre question soulevé SAS Cannes Evolution était de savoir si le rappel devait être effectué non pas au titre de l’exercice 2013 ; année de la réduction de capital mais au titre de au titre de l’année 2002, dès lors que le prélèvement opéré sur la réserve spéciale des plus-values à long terme aux fins d’incorporation correspondante au capital a été décidé par une assemblée générale des actionnaires antérieure au 30 juin 2002, date de la clôture de son exercice social,

22:00 Publié dans Abus de droit :JP | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 mars 2016

Etablissement stable et activité occulte CAA Lyon03.03.16

Nos vérificateurs –qui sont aussi les protecteurs de nos finances - appliquent de plus en plus souvent le principe de la force attractive de l établissement stable pour imposer en France les profits étrangers et ce sur le fondement tout simplet de l’article 209 du CGI selon lequel "les bénéfices réalisés dans des entreprise exploitées en France sont imposables en France"

Cette position est souvent collée à une taxation pour activité occulte càd non déclarée et ce pour permettre l’utilisation du délai de reprise sur 10 ans

SUR LA BONNE FOI!!!

CE 3ème, 8ème, 9ème et 10ème ssr 7 décembre 2015, n°368227

Questions posées - Références documentaires

Dans un arrêt en date du 3 mars 2016, la CAA de Lyon fait application de la jurisprudence selon laquelle la filiale d'une société étrangère peut constituer un établissement stable en France de celle-ci en faisant application des principes traditionnels

CA A de LYON, 5 ch - 03/03/2016, 13LY01036, Inédit au recueil Lebon

La CAA de Lyon, après avoir confirmé l'application de la prescription allongée pour activité occulte, fait ensuite application de la jurisprudence du Conseil constitutionnel relative à la pénalité au titre de cette même activité:

01:49 Publié dans Activité occulte, ETABLISSEMENT STABLE, Siège social fictif et frauduleux | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 mars 2016

Accroissement frauduleux du résultat :régularisation fiscale possible

Attention il s’agit d’une fraude en accroissement frauduleux du résultat

Une entreprise peut elle régulariser fiscalement des fraudes augmentant frauduleusement le chiffres d’affaires commises par un comptable .Le CE applique la jurisprudence Société générale KERVIEL

Conseil d'État, 9ème / 10ème SSR, 09/03/2016, 380808

Cas d'un bénéfice artificiel résultant d'écritures frauduleuses du directeur financier de la société passées dans son intérêt personnel. Cette société est fondée à demander la décharge d'impôt correspondante dès lors qu'il ne peut lui être reproché, dans ces circonstances, d'avoir commis une erreur comptable délibérée et quelles qu'aient été les carences dans la mise en oeuvre des contrôles internes.

Déductibilité des pertes en cas de carence manifeste du contrôle interne

Les conséquences fiscales de l'affaire KERVIEL

Avis du CE du 24 mai 2011 N°385 088 pdf

Par suite, sous réserve de circonstances exceptionnelles, une opération accomplie conformément à l’objet social de l’entreprise et dont le dénouement se traduirait par des pertes importantes, ne saurait, par elle-même, caractériser un acte anormal de gestion

Solution contraire

Conseil d'Etat, 8 / 9 SSR, du 12 mai 1997, 160777, mentionné aux tables du recueil Lebon

L'omission, par une société, de comptabiliser des frais de déplacement exposés au cours d'un exercice, destinée à lui permettre de présenter à un organisme bancaire un résultat bénéficiaire, revêt un caractère délibérément irrégulier. La société n'est, dès lors, pas fondée à demander la rectification de cette omission pour la détermination des bases de l'impôt sur les sociétés auquel elle a été assujettie au titre de l'exercice en cause.

La situation de fait

11:37 Publié dans des sociétés | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 mars 2016

Plus-values sur titres:les nouveaux BOFIP

Plus-values sur titres : l'administration modifie sa doctrine

Plus-values sur titres : l'administration modifie sa doctrine

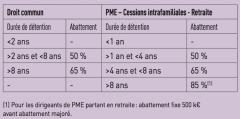

Tirant les conséquences de deux décisions importantes rendues récemment, l'une par le Conseil d'État 12 novembre 2015 n° 390265 , l'autre, par le Conseil constitutionnel (décision 2015-515 QPC du 14 janvier 2016), l'administration modifie sa doctrine en ce qui concerne l'application des abattements pour durée de détention.

En outre, elle apporte des précisions complémentaires sur le régime du report d'imposition automatique en cas d'apport de titres à une société soumise à l'IS contrôlée par l'apporteur.

Le report d'imposition des plus value d’apport d’actions à des sociétés contrôlées ;

11:25 Publié dans plus value, Plus value mobilière | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 mars 2016

De la régularisation fiscale des entreprises les BOFIP (1er partie )

Nous connaissons tous la régularisation de nos écureuils cachotiers qui permet l’officialisation de comptes étrangers qui sont sans efficacité économique et budgétaire du moins pour la France

Nous connaissons tous la régularisation de nos écureuils cachotiers qui permet l’officialisation de comptes étrangers qui sont sans efficacité économique et budgétaire du moins pour la France

LES REGULARISATIONS FISCALES POUR LES ENTREPRISES

écrit en Aout 2013

Dans un BOFIP du 2 septembre 2015 la DGFIP rappelle l’existence de deux procédures de régularisation –terme qui semble être utilisé pour une première fois pour nos entreprises-,toutes nos entreprises quelles que soient leurs tailles

Il s’agit de

I° La procédure de régularisation prévue à l'article L. 62 A du LPF peut être sollicitée après notification des rectifications lorsque celles-ci portent sur des transferts de bénéfices à l'étranger au sens de l'article 57 du code général des impôts (CGI) ou sur la remise en cause de la déductibilité d'une charge sur le fondement de l'article 238 A du CGI. Elle permet au contribuable de bénéficier, sous conditions, de la non application de la retenue à la source prélevée sur les montants transférés à l'étranger et réputés distribués au sens du 1° ou 2° du 1 de l'article 109 du CGI ou du c de l'article 111 du CGI (le BOFIP du 2.09.15 )

II La procédure de régularisation prévue à l'article L. 62 du livre des procédures fiscales (LPF) permet au contribuable de régulariser sa situation avant notification des rectifications par le service vérificateur. La régularisation a pour effet de réduire les intérêts de retard mis à la charge du contribuqable ue nous analysons dans la présente tribune (lire BOFIP ci dessous)

L'entreprise est en droit de solliciter l'application successive de ces deux procédures afin de régulariser sa situation.

I DE LA RÉGULARISATION FISCALE EN COURS DE CONTRÔLE .

L'ARTICLE L62 LPF

aussi pour les évaluations

Dans une période ou la difficulté de trouver un accord équitable avec l'administration après proposition de rectification est souvent déplorée, la procédure de régularisation prévue à l'article L62 reste une opportunité à ne pas négliger.

Non pas réservée aux seules erreurs commisses par les contribuables de bonne foi, cette procédure ouverte à toutes les entreprises est particulièrement adaptée en cours de contrôle à toutes les questions, de plus en plus fréquentes, portant sur des évaluations d'actifs ou de transactions, dont on sait qu'il ne s'agit pas d'une science exacte. Lorsque un débat oral et contradictoire de qualité permet de s'accorder sur un prix équitable, cette option offerte à l'entreprise permet de s'extraire d'une procédure aléatoire, chronophage et coûteuse.

13:21 Publié dans aaa)Régularisation fiscale France, article 238 A, Article 238 bis, Déclaration des comptes à l etranger, des sociétés | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 mars 2016

TRACFIN le rapport 2015 et la DGFIP

Le service TRACFIN, le service de renseignements financiers national organisé en France sous le couvert de l OCDE et du GAFI a publié son rapport annuel.

Le service TRACFIN, le service de renseignements financiers national organisé en France sous le couvert de l OCDE et du GAFI a publié son rapport annuel.

Il y a 25 ans , à ses débuts, le message de nos politiciens était que TRACFIN avait pour mission la recherche du renseignement financier en matière de terrorisme et du blanchiment de l’argent de la drogue ou de la prostitution et devait recevoir des informations de nombreux professionnels de la finance ou autres soit sur déclaration de soupçon

RAPPEL Les professionnels assujettis sont tenus de déclarer à Tracfin non seulement les sommes les sommes inscrites dans leur livre MAIS AUSSI les opérations portant sur des sommes dont elles savent, soupçonnent ou ont de bonnes raisons de soupçonner une provenance frauduleuse.

Rapport d'activité 2015 de Tracfin :

En 2015, près de 95 % des informations reçues par Tracfin émanent des professionnels déclarants, soit 43 231 déclarations de soupçon (+18 % par rapport à 2014). MAIS les avocats de France refusent ce principe imposé par la finance internationale pour se protéger de sa responsabilité (une déclaration de soupçon la libère de sa responsabilité alors même que l’opération illégale peut continuer à se faire (sic) sauf rares oppositions

Le nombre de déclarations de soupçon par secteur d'activité

Rappel du principe dit républicain ;

dénoncer votre client pour éviter votre responsabilité

|

seul l’envoi d’une déclaration de soupçon à Tracfin offrira la garantie d’une exonération de responsabilité professionnelle, civile et pénale conformément à l’article L.561-22 du CMF en cas de découverte ultérieure d’un circuit de blanchiment de capitaux via cette acquisition de fonds de commerce.( rapport sur les avocats p 27) |

Rapport d'activité 2015 de la Commission Nationale des Sanctions –

Le rapport d’activité de la Commission nationale des sanctions présente l’activité de la Commission pour 2015 et les enseignements pouvant en être tirés sur l’application du dispositif de lutte contre le blanchiment des capitaux et le financement du terrorisme par lesprofessionnels concernés.

Rapport d’activité 2015 de la CNS

la Commission nationale des sanctions (CNS), instituée par la loi auprès du ministre de l'Economie, est une institution indépendante chargée de sanctionner les manquements commis par certains professionnels (les agents immobiliers, les personnes exerçant l’activité de domiciliation et les opérateurs de jeux ou de paris, y compris en ligne), en ne respectant pas leurs obligations en matière de lutte contre le blanchiment des capitaux et le financement du terrorisme.

Communiqué Tracfin En 2015, une nouvelle progression d’activité pour Tracfin en matière de lutte contre le blanchiment, la fraude aux finances publiques cliquez

Le nombre d’informations reçues par le Service est en progression de 18 % par rapport à 2014 (+ 56 % par rapport à 2013), le Service a ainsi reçu 45 266 informations dont 43 231 déclarations de soupçons émanant des professionnels déclarants

Avec 410 notes d'informations fiscales (+ 12 % par rapport à 2014), Tracfin a poursuivi sa collaboration étroite avec la Direction Générale des Finances Publiques (DGFIP).

20:48 Publié dans Fraude escroquerie blanchiment, TRACFIN et GAFI | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 mars 2016

Les pratiques de la bonne grosse évasion fiscale révélées

Comment Colgate joue sur les prix de transfert

Comment Colgate joue sur les prix de transfert

Quand Disney utilise le levier de la dette

Des Pays-Bas au Liechtenstein, le « conduit à royalties » d’Ikea

Le « sandwich néerlandais », plat préféré des géants du numérique

Depuis de nombreux mois, les pouvoirs publics culpabilisent les petits écureuils cachotiers qui avaient placé leurs noisettes à l’abri en suisse d’abord parce qu’ ils n’avaient pas confiance dans nos politiciens

Les statistiques du STDR nous montrent que le montant médian des sommes révélées est de 350.000 euros et que 80 % de nos écureuils sont passifs

Tout est différent avec les multinationales qui volontairement cachent leurs profits dans des vrais paradis fiscaux

Une journaliste d’investigation Ingrid FEUERSTEIN des ECHOS vient de nous révéler les manœuvres de ces géants intouchables en fait car protégés MAIS PAR QUI DONC ???

les mille et une recettes de l’optimisation fiscale par Ingrid FEURSTEIN

Les banques françaises et les paradis fiscaux par C CHAVAGNEUX

Rapport Banques et paradis fiscaux 2016 les données chiffrées

établi par CCFD-Terre solidaire, Oxfam et le Secours catholique-Caritas en partenariat avec la Plateforme Paradis fiscaux et judiciaires

Les formidables propos du ministre des finances UK cliquer

“This is a Budget which gets rid of loopholes for multinationals and gets rid of tax for small businesses,” Osborne told lawmakers in London on Wednesday. 16th“A 7 billion-pound tax cut for our nation of shopkeepers. A tax system that says to the world: We’re open for business. This is a government that’s on your side.”

Amazon, Fiat, Starbucks, McDo et encore récemment Ikea.

12:34 Publié dans aaa Les rapports, EVASION FISCALE internationale, Financement hybride | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |