27 mai 2018

le contentieux fiscal de l'évaluation IFI

Pour l'assiette des droits de succession, comme pour l'assiette de l'impôt de solidarité sur la fortune (ISF) ou de la taxe de 3% les biens sont évalués à leur valeur vénale au jour du fait générateur de l'impôt (code général des impôts (CGI), art. 666) soit, en ce qui concerne l'impôt de solidarité sur la fortune, à leur valeur vénale au 1er janvier de chaque année.

Pour l'assiette des droits de succession, comme pour l'assiette de l'impôt de solidarité sur la fortune (ISF) ou de la taxe de 3% les biens sont évalués à leur valeur vénale au jour du fait générateur de l'impôt (code général des impôts (CGI), art. 666) soit, en ce qui concerne l'impôt de solidarité sur la fortune, à leur valeur vénale au 1er janvier de chaque année.

La demande d’une expertise en matière d’enregistrement cliquer

Patrick Michaud Avocat fiscaliste Paris

L'ISF, comme les droits de succession et la taxe de 3%, est assis sur une déclaration estimative des parties soumise au contrôle ultérieur de l'administration.

Le fisc contrôle les déclarations de succession ou d’ISF dans les délais légaux de reprise soit jusqu’au 31 décembre de la 3ème année suivant le fait générateur en cas de sous évaluation soit 6 ans en cas d’omission sauf situations particulières notamment d’actifs situés à l étranger, dans ce cas le délai est de 10 ans à compter du 1er janvier 2007

pour avoir plus de renseignements

contact@etudes-fiscales-internationales.org

I. Notion de valeur vénale

10:18 Publié dans aa SUCCESSION internationale, Evaluation les méthodes, EVALUATION les regles, La preuve en fiscalité, SUCCESSION et donation | Tags : le contentieux fiscal de l'évaluation | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 mai 2018

Fraude fiscale : le verrou de Bercy va t il sauter : NON SAUF

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

le verrou de Bercy une protection de la tranquillité publique

La dénonciation anonyme est elle une preuve ?

Le retour du corbeau VIDEO (le film de clouzot)

A la suite du rapport AICARDI et des « émeutes « fiscales de l’époque du CID UNATI la Loi n° 77-1453 du 29 décembre 1977 accordant des garanties de procédure aux contribuables en matière fiscale et douanière (le dossier parlementaire de 1977 CLIQUEZ)a voulu accorder des garanties pour nos concitoyens en décidant que les plaintes pour fraude fiscale ‘stricto sensu ‘ne puissent être déposées que par l’administration fiscale , sur la seule proposition du ministre des finances et ce afin d’éviter que des dénonciations directes de voisinage, de vengeances personnelles ou autres à la vichyssoise mais aussi par les personnes visées par l’article 40 du code de procédure pénales puissent créer une atmosphère de délation fiscale

La majorité des professionnels –mais pas tous – considère que cette mesure est une protection alors même qu’elle entraîne une inégalité de traitement comme le souligne à plusieurs reprises la cour des comptes,l’administration n’ayant pas les moyens budgétaires pour poursuivre la fraude fiscale organisée notamment la fraude fiscale internationale

La question -interdite de poser- est donc de savoir si il convient d’augmenter le budget de la DGFIP ou de transférer une partie de sa compétence d’enquête pénale sur la grosse FRAUDE fiscale organisée -très peu poursuivie- au parquet national financier .la décision ,politique , sera annoncée vers avril mais avec celle de la possibilité de transaction fiscale et ce pour éviter les procédures trop chronophages.

MAI 2018

la proposition de loi pour supprimer le verrou de Bercy a été rejeté par le sénat

Le ministre de l'Action et des Comptes publics, Gérald Darmanin,

a exprimé son refus de faire sauter le verrou de Bercy.

« Je suis opposé à la suppression pure et simple de ce que l'on appelle le « verrou de Bercy » parce qu'il ne me semble pas que la fonction principale de l'administration fiscale soit de condamner les gens mais de récupérer l'impôt » a-t-il répété ce mardi matin sur Europe 1.

« J'ai proposé à l'Assemblée nationale, à la rapporteure Emilie Cariou à la tête de cette mission sur le « verrou de Bercy » que ce soit le Parlement qui décide les critères, les montants, qui définissent lorsque l'on est ministre, député, etc, on a un facteur aggravant de transmission à la justice. Ce sera plus démocratique que ce soit le Parlement qui décide que la direction générale des finances publiques. Je propose que les clés du verrou soient données au Parlement », a-t-il expliqué sur Europe 1.

Ou en est le projet de loi sur la fraude fiscalz

Fraude fiscale : l'avis de la cour des comptes sur le verrou de Bercy

Maintien du verrou sauf pour certaines fraudes complexes

Les recommandations de la Cour des comptes

pour lutter contre la fraude fiscale internationale AOUT 2013

"La fraude fiscale est le seul délit que les parquets ne peuvent poursuivre de façon autonome, s'étonne la Cour. Cette situation est aujourd'hui préjudiciable à l'efficacité de la lutte contre la fraude fiscale. Il apparaît désormais nécessaire d'ouvrir aux parquets le droit de poursuivre certaines fraudes complexes et de ne plus limiter leur action aux seuls faits de blanchiment de fraude fiscale."(page10/15)

"En outre, la politique de répression pénale des services fiscaux est ciblée sur les fraudes faciles à sanctionner et non sur les plus répréhensibles. En 2008, près du tiers des plaintes visait des entrepreneurs du bâtiment. En revanche, les dépôts de plainte visant les grandes entreprises ou des particuliers "à fort enjeu" sont extrêmement rares, les services fiscaux préférant passer par des transactions pour éviter une confrontation avec des contribuables dotés de conseils juridiques puissants. (Rapport page 11) "

AVRIL 2018

Suppression du verrou de Bercy une proposition de loi au sénat

22:14 Publié dans Fraude escroquerie blanchiment, La preuve en fiscalité | Tags : fraude fiscale internationale : le verrou de bercy à nouveau sur | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 mai 2018

TRACFIN : la surveillance renforcée de la Personne politiquement exposée

rediffusion

rediffusion

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour les recevoir inscrivez vous en haut à droite

mise à jour mai 2018

Nouveaux dossiers pratiques du 20 avril 2018

Lignes directrices de l’ACPR relatives aux personnes politiquement exposées (PPE)

La nouvelle définition des personnes politiquement exposées

article L561-10 du CMF

La nouvelle définition des personnes politiquement exposées

texte en attente d' un décret d'application ???

Attention la définition de PPE a été élargie aux PPE qui exercent ou ont exercé des fonctions publiques importantes notamment sur le territoire national (les « PPE domestiques ou nationales»).

L’Article L561-10 du CMF Modifié par Ordonnance n°2016-1635 du 1er décembre 2016 - art. 3 dispose en effet

La définition de la PPE depuis le 26 juin 2017

2° Le client, le cas échéant son bénéficiaire effectif, le bénéficiaire d'un contrat d'assurance-vie ou de capitalisation, le cas échéant son bénéficiaire effectif, est une personne qui est exposée à des risques particuliers en raison des fonctions politiques, juridictionnelles ou administratives qu'elle exerce ou a exercées pour le compte d'un Etat ou de celles qu'exercent ou ont exercées des membres directs de sa famille ou des personnes connues pour lui être étroitement associées ou le devient en cours de relation d'affaires ;

Ancienne version ( uniquement les non résidents )

2° Le client est une personne résidant dans un autre Etat membre de l'Union européenne ou un pays tiers et qui est exposée à des risques particuliers en raison des fonctions politiques, juridictionnelles ou administratives qu'elle exerce ou a exercées pour le compte d'un autre Etat ou de celles qu'exercent ou ont exercées des membres directs de sa famille ou des personnes connues pour lui être étroitement associées ;

Une définition des PPE nationales (sous réserve des décrets)

Ce texte implique donc le contrôle des PPE aussi après leur mandats pour remerciements pour services rendus antérieurement , ce qui était une pratique existante !!! et notamment la pratique du pantouflage (cf l(affaire Baroso) qui n’est pas remise en cause mais contrôlée par TRACFIN

mise a jour mars

2018 ATTENTION L'ORDONNANCE ANTI BLANCHIMENT N EST PAS RATIFIEE

Le projet de loi a été déposé le 22 mars 2017 et à ce jour aucune commission n’a été constituée er l’ordonnance n’est donc toujours pas ratifiée

Procédure de ratification d’une ordonnance

L’étude juridique des ordonnances par le sénat

Une ordonnance non ratifiée conserve un caractère réglementaire et ne peut donc faire l’objet d’une QPC.

NOUVEAU L AGENCE DE LUTTE CONTRE LA CORRUPTION

16:09 Publié dans Fraude escroquerie blanchiment, La preuve en fiscalité, Lanceur d'alerte, Police fiscale, TRACFIN et GAFI | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 avril 2018

FRAUDE FISCALE ou DOUANIÈRE un aveu sans avocat n’est pas recevable

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures clique

REDIFFUSION POUR ACTUALITE

L'article 1er de la loi du 14 avril 2011 sur la garde à vue a aussi élargit considérablement nos obligations de mission de service public en nous faisant les témoins obligatoires et légaux d’un aveu d’infraction

Par un arrêt du 11 mai 2011, la chambre criminelle de la cour de cassation fait sienne la jurisprudence de la cour de Strasbourg sur la non recevabilité d’une déclaration de culpabilité sans avocat. La chambre criminelle casse une décisions de la cour d’appel de Aix en Provence qui avait prononcé la condamnation d'un prévenu au seul motif d'aveux obtenus en au cours d'une garde à vue, en 2007, puis rétractés ensuite.

Mais attendu qu'en se déterminant ainsi, par des motifs qui fondent la déclaration de culpabilité sur des déclarations enregistrées au cours de la garde à vue par lesquelles la personne a contribué à sa propre incrimination sans avoir pu être assistée par un avocat, et ensuite rétractées,la cour d'appel n'a pas justifié sa décision ;D où il suit que la cassation est encourue

Arrêt n° 2513 du 11 mai 2011 (10-84.251) - Cour de cassation - Chambre criminelle

Note de p Michaud ; en clair un aveu sans assistance d’un avocat ne doit pas être le seul élément de la culpabilité pénale. Historiquement, la cour revient à la procédure protectrice initiée par les pères fondateurs de notre droit pénal, disciples de Beccaria, qui ont en octobre 1789 abrogé l’ordonnance criminelle de Colbert ,la question, la sellette, la question et imposé l’avocat à tous les stades de la procédures pénales .

Cette jurisprudence ne fait que confirmer le nouveau rôle de l’avocat

Lire aussi

Cour de cassation Chambre criminelle, 7 mars 2012, 11-88.118, Publié au bulletin

Des enregistrements audio, réalisés par un particulier à l'insu de la personne concernée, ne sont pas en eux-mêmes des actes ou pièces de l'information au sens de l'article 170 du code de procédure pénale et comme tels susceptibles d'être annulés mais constituent des moyens de preuve qui peuvent être discutés contradictoirement

02:58 Publié dans Fraude escroquerie blanchiment, La preuve en fiscalité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 avril 2018

Exception d’illégalité ; une procédure peu utilisée (CAA Paris 11.02.18)

Le mécanisme de l'exception d'illégalité permet de contester, par voie d'exception, la légalité d'un acte à l'occasion d'un recours dirigé contre un autre acte pris pour l'application du premier ou s'il en constitue la base légale (CE, Sect., 30 décembre 2013, Okosun, n° 367615), sauf dispositions.législatives ou réglementaires contraires (cf. par ex. : L 600-1 du code de l’urbanisme).

Le mécanisme de l'exception d'illégalité permet de contester, par voie d'exception, la légalité d'un acte à l'occasion d'un recours dirigé contre un autre acte pris pour l'application du premier ou s'il en constitue la base légale (CE, Sect., 30 décembre 2013, Okosun, n° 367615), sauf dispositions.législatives ou réglementaires contraires (cf. par ex. : L 600-1 du code de l’urbanisme).

Par Denis Garreau, Delphine Archer et Anthony Pilon (stagiaire)

Certains textes du CGI peuvent être en effet illégaux ,,

Par un arrêt du 11 avril 2018, la CAA de Paris rappelle que l'exception d'illégalité des dispositions réglementaires peut être fort utile en contentieux fiscal.

CAA de PARIS, 2ème chambre, 11/04/2018, 17PA02374, Inédit au recueil Lebon

- Considérant que l'administration a refusé d'appliquer à la société requérante le taux réduit prévu par les dispositions précitées de l'article 219 du code général des impôts au motif qu'elle n'avait pas produit un état de répartition de son capital social comme l'exigent les dispositions de l'article 46 quater-0 ZZ bis A de l'annexe III au code général des impôts ;

6. Considérant qu'aucune disposition législative n'habilite le pouvoir réglementaire à prendre des mesures permettant l'application des dispositions précitées de l'article 219 du code général des impôts ; qu'en subordonnant le bénéfice du taux réduit d'impôt sur les sociétés prévu à cet article à la production d'un état de détermination des bénéfices imposés au taux réduit, et d'un état de la répartition de son capital social, conformes aux modèles établis par l'administration, l'article 46 quater-0 ZZ bis A de l'annexe III au code général des impôts issu du décret du 4 avril 2001 pris pour l'application de l'article 1663 du code général des impôts, et relatif au calcul des acomptes de l'impôt sur les sociétés, pose sans habilitation législative, et par suite, illégalement, une condition formelle au bénéfice de l'application du taux réduit d'impôt sur les sociétés; qu'il ne peut, dès lors, comme le soutient la requérante, servir de fondement à la décision de l'administration de ne pas appliquer ce taux ; que l'administration ne soutenant pas que les conditions posées par la loi pour bénéficier de ce taux n'étaient pas remplies, Mme C...D...est fondée à demander l'application des dispositions précitées du b du I de l'article 219 du code général des impôts

21:45 Publié dans Assistance et droits de la défenxe, La preuve en fiscalité, Protection du contribuable et rescrit | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 mars 2018

Fraude fiscale : l'avis de la cour des comptes sur le verrou de Bercy

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Va ton vers un verrou de Bercy à deux vitesses ?Qui dirigera demain la police fiscale ?

La Fontaine serait il toujours d’actualité

« Selon que vous soyez puissant ou misérable, »

Police fiscale : ses nouveaux pouvoirs

MISE A JOUR MARS 2018

La position de la cour des comptes sur le verrou de Bercy

Maintien du verrou sauf pour certaines fraudes complexes

Les recommandations de la Cour des comptes

pour lutter contre la fraude fiscale internationale AOUT 2013

"La fraude fiscale est le seul délit que les parquets ne peuvent poursuivre de façon autonome, s'étonne la Cour. Cette situation est aujourd'hui préjudiciable à l'efficacité de la lutte contre la fraude fiscale. Il apparaît désormais nécessaire d'ouvrir aux parquets le droit de poursuivre certaines fraudes complexes et de ne plus limiter leur action aux seuls faits de blanchiment de fraude fiscale." page 10/15

En outre, la politique de répression pénale des services fiscaux est ciblée sur les fraudes faciles à sanctionner et non sur les plus répréhensibles. En 2008, près du tiers des plaintes visait des entrepreneurs du bâtiment. En revanche, les dépôts de plainte visant les grandes entreprises ou des particuliers "à fort enjeu" sont extrêmement rares, les services fiscaux préférant passer par des transactions pour éviter une confrontation avec des contribuables dotés de conseils juridiques puissants. (Rapport page 11)

L’autre question sera de savoir si la compétence du Parquet national financier (PNF) sera monopolistique comme il le réclame ou bien partagé avec les autres parquets non parisiens

Le parquet national financier est il indépendant ???

Fraude fiscale :Pan sur la parquet national financier (cons constitutionnel du 8/12/16)

Lutte contre l'évasion et la fraude fiscales internationales - Audition de Mme Éliane Houlette,

X X X

A la suite du rapport AICARDI et des « émeutes « fiscales de l’époque du CID UNATI la Loi n° 77-1453 du 29 décembre 1977 accordant des garanties de procédure aux contribuables en matière fiscale et douanière (le dossier parlementaire de 1977)a voulu accorder des garanties pour nos concitoyens en décidant que les plaintes pour fraude fiscale ‘stricto sensu ‘ne puissent être déposées que par l’administration fiscale , sur la seule proposition du ministre des finances et ce afin d’éviter que des dénonciations directes de voisinage, de vengeances personnelles ou autres à la vichyssoise mais aussi par les personnes visées par l’article 40 du code de procédure pénales puissent créer une atmosphère de délation fiscale La majorité des professionnels –mais pas tous – considère que cette mesure est une protection alors même qu’elle entraîne une une inégalité de traitement comme le souligne à plusieurs reprises la cour des comptes,l’administration n’ayant pas les moyens budgétaires pour poursuivre la fraude fiscale organisée notamment la fraude fiscale internationale

La question -interdite de poser- est donc de savoir si il convient d’augmenter le budget de la DGFIP ou de transférer une partie de sa compétence d’enquête pénale sur la grosse FRAUDE fiscale organisée -très peu poursuivie- au parquet national financier .la décision ,politique , sera annoncée vers avril mais avec celle de la possibilité de transaction fiscale et ce pour éviter les procédures trop chronophages.

Le débat sur le verrou de BERCY

La mission parlementaire sur le verrou de Bercy cliquez

09:03 Publié dans Fraude escroquerie blanchiment, La preuve en fiscalité, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Police fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 février 2018

La preuve par témoin fiscal (L. 10-0 AB du LPF, )le BOFIP du 07.02.18

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

pour recevoir la lettre EFI inscrivez vous en haut à droite

LE NOUVEAU DROIT D AUDITION FISCALE

L’article 19 de la loi de finances rectificative pour 2016 du 29 décembre 2016, non invalidé par le conseil constitutionnel, a créé une nouvelle procédure d’audition par les agents de la direction générale des finances publiques (DGFiP) en matière de fraude fiscale internationale.Dans le cadre de la politique initiée en 2009 par E Woerth pour améliorer la recherche de la preuve de fraude fiscale, le parlement a voté un nouveau droit en faveur de l’administration fiscale ,droit très encadré

Les différents droits d’audition fiscale pdf

La nouvelle Procédure d'audition des témoins fiscaux

BOFIP du 7 février 2018

Note P Michaud ce droit d’audition n’étant pas effectué par des inspecteurs judiciaires n’est pas contraignant pour l’instant ; les travaux de réflexion de la future loi sur la fraude fiscale dans laquelle il serait « réfléchi « de supprimer le verrou de Bercy mais uniquement pour les infractions de fiscalité internationale pourrait modifier cette prudence traditionnelle de la DGFIP qui a toujours été très « hésitante » à pénaliser la recherche de la preuve .Mais alors la procédure serait suivie par le PNF ce qui permettra notamment que le budget, élevé , de ce type d’enquêtes chronophagiques soit sur celui de la chancellerie !!

La procédure d'audition prévue à l'article L. 10-0 AB du LPF peut être mise en œuvre uniquement pour rechercher les manquements aux règles fixées aux principaux articles se rapportant à la fiscalité internationale des particuliers et des entreprises.

Sont ainsi visées les dispositions suivantes du code général des impôts (CGI) :

- article 4 B du CGI : critères de la domiciliation fiscale en France des personnes physiques ;

- le 2 bis de l'article 39 du CGI : non-déductibilité des sommes versées à des agents publics étrangers en vue d'obtenir ou de conserver un marché ou un autre avantage indu ;

- article 57 du CGI : réintégration à la base d'imposition des bénéfices indûment transférés à l'étranger ;

- article 123 bis du CGI : imposition en France d'une personne physique à raison des bénéfices réalisés par des entités qu'elle détient à l'étranger et qui bénéficient d'un régime fiscal privilégié ou sont situées dans un État ou territoire non coopératif ;

- article 155 A du CGI : imposition en France de rémunérations versées à l'étranger au titre de prestations de services réalisées en France ;

- article 209 du CGI : règles de territorialité de l'impôt sur les sociétés ;

- article 209 B du CGI : réintégration à la base d'imposition des bénéfices localisés dans un Etat doté d'un régime fiscal privilégié ou un État ou territoire non coopératif ;

- article 238 A du CGI : réintégration des intérêts, revenus de la propriété intellectuelle et autres revenus passifs versés à des entreprises étrangères qui bénéficient d'un régime fiscal privilégié ou sont situées dans un État ou territoire non coopératif.

L'audition ne peut être utilisée que pour obtenir des éléments permettant de mettre au jour des manquements aux dispositions des articles précités.

Ce droit d’auditionner des témoins de fraude fiscale est -un peu- similaire à celui des services de justice et de police mais avec un champ d’application limité à la fraude fiscale internationale

Les différents droits d’audition fiscale pdf

Le Gouvernement explique, dans l’évaluation préalable du présent article que cette nouvelle procédure d’audition permettra NOTAMMENT « dans le cas d’une entreprise prétendument établie à l’étranger mais réalisant son activité en France (…) d’auditionner des clients et des fournisseurs situés en France pour recueillir des renseignements qui ne peuvent être obtenus dans le cadre du droit de communication ».ou dans le facturation de prestations de services à des entités hors UE cachant des personnes domiciliées en France et ce pour éviter la TVA

un exemple de fréquente fraude fiscale à la TVA

09:19 Publié dans Article 155 A, article 238 A, Article 238 bis, EVASION FISCALE internationale, La preuve en fiscalité | Tags : )le bofip du 07.02.18, le droit d audition, témoin fiscal (l. 10-0 ab du lpf | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 décembre 2017

UN VRAI CONFLIT DE JURIDICTION L affaire CELINE / 10 mois de prison mais aucun impot

Les définitions contradictoires de l établissement stable, au niveau administratif et au niveau pénale entraînent une insécurité juridique incitant les entreprise étrangères à se méfier d’investir en France

Les définitions contradictoires de l établissement stable, au niveau administratif et au niveau pénale entraînent une insécurité juridique incitant les entreprise étrangères à se méfier d’investir en France

L’affaire CELINE est un exemple de cette insécurité juridique rampante

La juridiction administre juge qu’en l’espèce CELINE Ltd UK n’avait pas d’établissement stable en France

Arrêt de la CAA Paris, 2e ch., 2 oct. 2013, n° 12PA01844 Aff Celine

Nous pouvons remercier nos amis JACQUES,SOPHIE,PIERRE et BENJAMIN BRIGUAUD de nous avoir retrouvé cette décision définitive

Opérations réalisées par l’intermédiaire de représentants permanents

Bastien LIGNEREUX Maitre des requêtes au Conseil d'Etat

(extrait de son rapport )

La cour de cassation et confirme l'arrêt de la cour d'appel de PARIS, chambre 5-13, du 18 mars 2015 ( arrêt non publié ???) que CELINE avait un établissement stable et condamne le gérant à 10 mois de prison mais avec sursis

l arrêt du 31 mai 2017 (CASS CRIM 15-82159 ) HTLM

Cour_de_cassation_criminelle_Chambre_criminelle_31_mai_2017_15-82.159_Publié_au_bulletin (1).rtf

dix mois de prison pour zéro impôt ?? L'aff CELINE Ltd Cass Crim 31/05/17)

Décharge d'imposition mais fraude fiscale ?

par Me Marc PELLETIER sur CAS CRIM du 31 mai 2017

LE TRIBUNAL DES CONFLIT POUVAIT IL ETRE SAISI

un début de réflexion pour prévenir les conflits de juridiction

l’intervention du pdt SAUVE devant l’ENM le 21juillet 2017

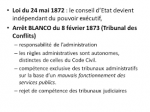

Le Tribunal des conflits est une juridiction qui a pour mission de résoudre les conflits de compétence entre les juridictions de l'ordre judiciaire et les juridictions de l'ordre administratif et de prévenir un déni de justice dans le cas de contrariété de décisions définitives rendues, dans le même litige,

L’organisation du tribunal des conflits

Le tribunal des conflits est il compétent pour trancher l affaire celine loi du 24 mai 1872??

SI NON FAUT IL MODIFIER LA LOI DE 1872??

SI OUI POUR QUELLES RAISONS N T IL PAS ETE SAISI

21:48 Publié dans Controle fiscal, La preuve en fiscalité, Les sanctions fiscales | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 décembre 2017

Acte anormal de gestion :une protection par la commission départementale (CE 4/12/17)

L’acte anormal de gestion doit être prouvé

L’acte anormal de gestion doit être prouvé

mise à jour

Liberté de gestion et financement de l’entreprise

acte anormal de gestion : Des conclusions LIBRES

RAPPEL l’article 59LA du LPF dispose que la commission peut se prononcer

sur le caractère anormal d'un acte de gestion, (lire BOFIP §400)Par une décision en date du 4 décembre 2017, le Conseil d'Etat considère la procédure d'imposition irrégulière au motif que l'administration a refusé de saisir la commission départementale s'agissant d'un acte anormal de gestion. Le Conseil d'Etat distingue l'acte anormal de gestion, dont la qualification correspond à une question de droit, de l'intérêt de l'entreprise à procéder à une opération, qui concourt à la qualification d'acte anormal de gestion, même qui soulève une question de fait relevant de la compétence de la Commission.

Conseil d'État N° 397054 4 décembre 2017

4. Si l'appréciation du caractère anormal d'un acte de gestion pose une question de droit, qui ne relevait pas de la compétence de la commission départementale des impôts directs et des taxes sur le chiffre d'affaires à la date de la procédure d'imposition en cause dans le litige, le différend au titre duquel le contribuable avait demandé la saisine de cet organisme relevait d'une appréciation de fait de la compétence de la commission, dès lors qu'il portait sur l'intérêt pour l'entreprise de consentir une créance ou d'accorder des avances de trésorerie à d'autres sociétés, alors même que cette appréciation concourait à la qualification d'acte anormal de gestion.

DES CRITERES DE L ACTE ANORMAL

Le principe est que l'entreprise est libre et responsable de sa gestion. Les dépenses qu'elle engage pour son fonctionnement constituent normalement des charges déductibles pour la détermination du résultat fiscal dès lors qu'elles satisfont aux conditions générales de déduction et ne sont pas exclues par une disposition particulière.

Pour être admises en déduction pour la détermination du résultat fiscal au titre des frais et charges les dépenses doivent, d'une manière générale, et conformément à l’article 39 du CGI satisfaire aux conditions suivantes :

- être exposées dans l'intérêt direct de l'exploitation ou se rattacher à la gestion normale de l'entreprise

- correspondre à une charge effective et être appuyés de justifications suffisantes

- être compris dans les charges de l'exercice au cours duquel elles ont été engagées

- entraîner une diminution de l'actif net au sens de l'article 38-2 du CGI

- ne pas être exclues par une disposition expresse de la loi

I La preuve doit être adaptée et individualisée

IIUne présomption d’acte anormal de gestion

III Sur le paiement direct par le maître d’ouvrage à une entreprise sous-traitante

IV Dans le cadre de l’intégration fiscale,

V Sur le prix d’achat d’un immeuble

Commission départementale des impôts directs et des taxes sur le chiffre d'affaires

L’acte anormal de gestion (BOFIP) les tribunes EFI sur l’acte anormal de gestion

Un peu de jurisprudence sur l acte anormal de gestion

10:35 Publié dans Acte anormal de gestion, La preuve en fiscalité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 septembre 2017

Comptes bancaires étrangers : qui doit prouver l'existence ???

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer---

Pour vous abonner inscrivez vous en haut à droite

L’accroissement des résultats de l’assistance fiscale internationale notamment avec les listes UBS et CREDIT SUISSE amène les vérificateurs à aller à la pèche aux renseignements en demandant au contribuable la reconnaissance de fait dont la preuve n’est pas apporter

Comptes bancaires étrangers :

qui doit prouver l'existence ???

Dans le cadre des garanties actuellement accordées aux citoyens de notre pays, le conseil d état analyse avec protection de celles-ci les situations qui lui sont proposées

Les relevés bancaires que le contribuable n'a pas spontanément produits doivent lui être communiqués

Un exemple récent

Conseil d'État, 6ème chambre, 30/01/2017, 391844, Inédit au recueil Lebon

B... A...a été imposé au titre des années 2004 à 2007, à l'issue d'un examen contradictoire de sa situation fiscale personnelle et d'une vérification de comptabilité, sur des sommes, dont les montants ont été inscrits sur un compte bancaire qu'il détenait au Luxembourg, rémunérant une activité non déclarée d'instructeur sur simulateur de vol et de consultant en matière d'aéronautique civile exercée auprès de la société Atlantic Aviation Services Group

M B ayant demandé au service des documents justifiant sa position, celui refusa de lui transmettre sur le motif que le contribuable en avait connaissance par lui même

Le conseil d état annule l’arrêt de la CAA de PARIS n° 15PA00045 du 3 mars 2015, et donne raison au contribuable

22:00 Publié dans aa)Régularisation fiscale, La preuve en fiscalité | Tags : avocat fiscaliste international, preuve des comptes bancaires étrangers : qui doit prouver ???, preuve d'un compte bancaire etranger | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 août 2017

Le contrôle des comptes bancaires étrangers: du nouveau le décret du 21 aout

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour les recevoir inscrivez vous en haut à droite

MISE A JOUR AOÛT 2017

La DGFIP prépare le controle de nos vrais faux exilés

et la réception de l’assistance provenant de BERNE !!

Décret n° 2017-1295 du 21 août 2017 ayant pour objet d'étendre les compétences de contrôle aujourd'hui dévolues à la direction des résidents à l'étranger et des services généraux à l'ensemble des fonctionnaires de catégories A et B des services de contrôle de la direction générale des finances publiques.

Le nouvel article 350 terdecies § VIII de l'annexe III CGI

Cette modification de compétence territoriale permettra aussi de modifier la chaine de décision. Depuis 1970, le système était fondé sur une certaine décentralisation de la décision du vérificateur qui était inviolable – c'est-à-dire indépendant - selon le ministre Fourcade.

L’utilisation d internet permet d’établir une organisation déconcentrée – et non plus décentralisée - c'est-à-dire que le vérificateur, ordonnateur secondaire certes – devra se soumettre aux conseils voir directives d’un conseiller interne à la DGFIP et spécialisée mais externe à sa brigade. un contrôle hiérarchique direct « non dit « est il entrain de s’organiser et ce dans l intérêt de tous ????MAIS la vraie question, non encore résolue, est celle de l’amélioration du taux de recouvrement effectif.Le projet de loi sur le droit à l’erreur, déjà deux fois reporté, apportera t il des solutions ?

XXXXXX

L’article L. 10-0 A du livre des procédures fiscales (LPF) permet à l’administration d’examiner l’ensemble des relevés de compte du contribuable sur les années au titre desquelles les obligations déclaratives relatives aux comptes et contrats d’assurance-vie à l’étranger et prévues à l'article 1649 A du code général des impôts (CGI) et à l'article 1649 AA du CGI n’ont pas été respectées, sans que cet examen constitue le début d'une procédure de contrôle fiscal externe (vérification de comptabilité ou examen contradictoire de situation fiscale personnelle).

|

|

|

|

La communication des preuves doit être complète Par un arrêt en date du 17 juillet 2017, la CAA de Bordeaux constate l'irrégularité de la procédure d'imposition au motif que seule une partie de la réponse des autorités espagnoles à la demande d'assistance formulée par l'administration a été communiquée à la société contribuable. |

|

|

B... A...a été imposé au titre des années 2004 à 2007, à l'issue d'un examen contradictoire de sa situation fiscale personnelle et d'une vérification de comptabilité, sur des sommes, dont les montants ont été inscrits sur un compte bancaire qu'il détenait au Luxembourg, rémunérant une activité non déclarée d'instructeur sur simulateur de vol et de consultant en matière d'aéronautique civile exercée auprès de la société Atlantic Aviation Services Group M B ayant demandé au service des documents justifiant sa position, celui refusa de lui transmettre sur le motif que le contribuable en avait connaissance par lui même Le conseil d état annule l’arrêt de la CAA de PARIS n° 15PA00045 du 3 mars 2015, et donne raison au contribuable Conseil d'État, 6ème chambre, 30/01/2017, 391844, Inédit au recueil Lebon |

|

|

L’administration fiscale peut elle contrôler les comptes bancaires d’un non résident ???? ( CAA LYON 08/06/17) Dans le cadre d'un examen de la situation fiscale personnelle, l'administration peut examiner les comptes bancaires d'un tiers sur lesquels le contribuable a procuration, afin de contrôler la cohérence entre les revenus déclarés par ce contribuable et les opérations qu'il a personnellement réalisées |

|

|

|

|

|

BOFIP du 22 mai 2015 instruction Sivieude du 8 juillet 2014 sur le L 23 C.PDF

|

11:02 Publié dans Examen de situation fiscale, La preuve en fiscalité | Tags : controle des comptes etrangers, comment devenir non résident fiscal | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 juillet 2017

Transfert frauduleux à l étranger :le fisc doit prouver l' identité exact du bénéficiaire

Par un arrêt très factuel en date du 20 juillet 2017, la CAA de Versailles écarte l'imposition établie par l'administration en se fondant sur les éléments de faits fournis par le contribuable.**

Par un arrêt très factuel en date du 20 juillet 2017, la CAA de Versailles écarte l'imposition établie par l'administration en se fondant sur les éléments de faits fournis par le contribuable.**

CAA de VERSAILLES, 3ème chambre, 20/07/2017, 15VE02053, Inédit au recueil Lebon

Arrêt de principe ou Arrêt d'espèce ? par Olivier Fouquet

Les éléments de faits invoqués par l'administration

-

pour établir l'imposition supplémentaire en litige, l'administration, qui se fonde sur deséléments provenant d'une instruction judiciaire ouverte en 2009 à l'encontre de M.A..., à laquelle elle a pu accéder le 16 mai 2011 après avoir exercé son droit de communication auprès de l'autorité judiciaire, fait valoir que, le 16 juin 2006, une somme de 11 088 103 euros appartenant à la BNP Paribas Securities Services (BPSS), où travaillait le requérant, a été transférée illégalement sur un compte de la banque CKB, au Monténégro, qui avait été ouvert le 5 juin 2006 au nom de M. C...D..., par une personne ayant présenté la copie d'un passeport établi au nom de M. C...D...A..., né le 10 mai 1975, le même jour que le requérant ;

-

elle fait valoir, de même, que l'intéressé était présent au Monténégro le jour de l'ouverture de ce compte bancaire, qui, peu après, a été pratiquement soldé par deux retraits en espèces effectués les 19 et 21 juin 2006, pour des montants respectifs de cinq millions et six millions d'euros ; qu'elle déduit de ces éléments que M. A...doit être regardé comme ayant appréhendé la somme précitée, constituant ainsi une source de profit taxable à son impôt sur le revenu de l'année 2006 dans la catégorie des bénéfices non commerciaux en application de l'article 92 du code général des impôts;

Les constatations de la CAA

12:13 Publié dans La preuve en fiscalité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juin 2017

Erreur comptable et décision de gestion - Apport partiel d'actifs sous le régime de droit commun Conseil d'Etat - 19 juin 2017 –

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 25 JUIN

Pour recevoir la lettre inscrivez vous en haut à droite

Par une décision en date du 19 juin 2017, le Conseil d'Etat étudiait une situation dans laquelle, alors que l'apport avait été réalisé sous le régime de droit commun, la société avait inscrit à son passif les provisions dotées par la société apportée. Il s'agit là, selon le Conseil d'Etat, d'une erreur comptable dont la société était fondée à solliciter la correction, et non pas une décision de gestion qui lui été opposable

Par une décision du 27 décembre 2002 de son assemblée générale, la société CSP 100 a procédé à un apport partiel d'actifs avec effet rétroactif au 1er janvier 2002 au bénéfice de la société CSP 18, devenue Spie Batignolles. Cette dernière a inscrit à son bilan les éléments d'actifs de la société apporteuse pour leur valeur brute ainsi que les provisions correspondantes qui figuraient au bilan de la société apporteuse. Elle a par ailleurs doté ces provisions par un compte de capitaux propres. A la suite de la reprise de ces provisions devenues sans objet, la société Spie Batignolles a déduit extracomptablement ces reprises de son résultat des exercices 2003 et 2004.

Tribune EFI décision ou erreur de gestion

A l'issue de la vérification de comptabilité dont la société a fait l'objet, l'administration a remis en cause cette déduction et réintégré les sommes correspondantes dans ses résultats imposables des années 2003 et 2004.

La société Spie Batignolles se pourvoit en cassation contre l'arrêt du 12 mai 2015 par lequel la cour administrative d'appel de Versailles a rejeté sa demande

Le conseil annule et renvoie

Conseil d'État N° 391770 9ème - 10ème chr 19 juin 2017

|

Il ressort des pièces du dossier soumis aux juges du fond que l'opération d'apport ayant été réalisée sous le régime de droit commun et non sous le régime spécial prévu par les dispositions des articles 210 A et 210 B du code général des impôts, la société requérante devait inscrire à son bilan, conformément au droit commun, la valeur nette de l'actif apporté. Elle ne pouvait régulièrement inscrire à son bilan, conformément au régime spécial, la valeur brute de l'actif et les provisions correspondantes qui figuraient au bilan de la société apporteuse. Par suite, cette écriture erronée, qui ne traduisait pas l'exercice d'une faculté juridique d'option, devait être regardée comme une erreur comptable dont la société requérante pouvait demander la correction. La cour a dès lors retenu une qualification juridique erronée en jugeant que la décision prise par la société requérante de constituer les provisions litigieuses constituait une décision de gestion qui lui était opposable et qu'elle était de ce fait tenue de les rapporter au résultat des exercices en cause en vertu des dispositions du 5° du 1 de l'article 39 du code général des impôts sans qu'il soit besoin d'examiner les autres moyens du pourvoi, la société Spie Batignolles est, par suite, fondée à demander l'annulation de l'arrêt qu'elle attaque. |

04:47 Publié dans Acte anormal de gestion, La preuve en fiscalité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 mai 2017

assistance fiscale et documents volés : la jurisprudence suisse

Pour recevoir la lettre EFI inscrivez vous enhaut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 8 MAI (2).pdf

Assistance administrative et entraide judiciaire en matière fiscale (19.12.2017)

(Edition décembre 2017)

Un espion fiscal suisse arrêté le 29 avril 2017 en Allemagne

vers un incident diplomatique (source RTS)

IMSI-catcher sa définition Ou donc acheter cet espion ?

Un Suisse arrêté à Francfort la semaine dernière aurait travaillé depuis 2012 pour le Service de renseignement de la Confédération. Il enquêtait sur les procédures de lutte contre l’évasion fiscale et l’achat de CD volés

Le gouvernement régional de Düsseldorf a acheté 11 CD de données bancaires volées depuis 2010, pour un coût total de 18 millions d’euros. 120 000 fraudeurs du fisc allemand se sont dénoncés dans la foulée pour échapper aux poursuites. Le fisc allemand a pu récupérer ainsi 7 milliards d’euros d’arriérés fiscaux et de pénalités, dont 2,4 milliards pour le Land.

L'associé de l'espion donne sa version des faits (en français )

Sa version en allemand de l'affaire dans une interview parue dans l'édition du 5 mai de la Nordwestschweiz.

James Bond suisse à Francfort: la saga qui embarrasse

SUISSE assistance administrative sur la base de données volées:

oui et non (maj)NON à l'assistance administrative sur la base de données volées en suisse

OUI à l'assistance administrative sur la base de données volées à l’étranger

Perquisition fiscale fondée sur documents vendus au fisc (CEDH 06/10/16) ..

Revirement de JP /

Des pièces jugées illégales ne peuvent pas servir de preuves

CE 15 Avril 2015"eu égard aux exigences découlant de l'article 16 de la Déclaration des droits de l'homme et du citoyen de 1789, ces dispositions ne permettent pas à l'administration de se prévaloir, pour établir l'imposition, de pièces ou documents obtenus par une autorité administrative ou judiciaire dans des conditions déclarées ultérieurement illégales par le juge

XXXXX

Les trois Français « lanceurs » d’alerte du luxLeaks sont jugés pour vol de documents, divulgation de secrets d’affaires et violation du secret professionnel devant le tribunal correctionnel à Luxembourg sur plainte de Price waters Coopers.,la société de conseils en forte optimisation fiscale mais dont les documents qui a été volée vont servir de fondement à des poursuites fiscales et ou pénales....

LA DICTATURE DE LA TRANSPARENCE ARRIVE , ???

Pour comprendre l’affaire Lux LEAKS

«LuxLeaks»: les enjeux d’un procès explosif par Dan Israel

L’objectif de Pwc est de faire juger que les documents ont été volés pour que les administrations fiscales ne puissent plus les utiliser

Lanceur d'alerte: le rapport du conseil d état (à suivre)

Le secret professionnel menacé par le lanceur d’alerte????

Le statut à la française des lanceurs d’alerte notamment fiscale est en cours d’analyse devant les commissions parlementaires de l’assemblée nationale.

La question sous jacente encore tabou est de savoir comment nos cours vont analyser la recevabilité de l’utilisation de documents volés

La question posée est celle de la loyauté de la preuve cliquez

Que privilégier ? c’est toute la question et chacun de nous pourra y apporter sa réponse.et réfléchir aux conséquences de celle ci.

17:43 Publié dans a secrets professionnels, La preuve en fiscalité | Tags : avocat fiscaliste international, entraide fiscale suisse | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

05 avril 2017

PANAMA PAPERS le parquet national financier en ordre de marche forcée !!!

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La lettre EFI du 10 AVRIL (1).pdf

pour recevoir la lettre inscrivez vous en haut à droite

|

Circulaire relative à la lutte contre la fraude fiscale La loi du 6 décembre 2013 a modifié l’article 1741 du code général des impôts afin que soit considérées dorénavant comme des circonstances aggravantes : |

Communiqué du 5 avril 2017

sur l'affaire #PanamaPapers : le #PNF avait ouvert une enquête en avril 2016 pour blanchiment de fraude fiscale. Elle porte sur 26 cibles.les enquetes préliminaires vont bientôt aboutir

Parquet financier (@pr_financier) | Twitter

communique du parquet financier du 31 mars 2017 .pdf

Les investigations de la justice française s’effectuent en coordination avec le fisc, qui a lancé de son côté plus de 500 contrôles fiscaux depuis un an, lesquels ont abouti à l’identification de 415 fraudeurs potentiels. Une équipe spéciale « Panama papers » a ainsi été constituée, réunissant les magistrats du PNF, la police fiscale (la Brigade nationale de répression de la délinquance fiscale) et les services du contrôle fiscal de la Direction générale des finances publiques (DGFIP).

Police fiscale : ses nouveaux pouvoirs

LE 9 MAI 2016

Les millions de documents des «Panama Papers» qui ont mis au jour un vaste scandale d'évasion fiscale sur le globe sont accessibles au public à partir du 9 mai.

ICIJ to release offshore companies data

Une base de données inclu des informations sur plus de 200'000 sociétés, trusts et fondations immatriculées dans 21 paradis fiscaux, de «Hong Kong en passant par le Nevada aux Etats-Unis», a indiqué le Consortium international des journalistes d'investigation (ICIJ) dans un communiqué.

Le panama a paraphe le 27 octobre 2016 la convention OCDE d’assistance fiscale

Le Panama, un paradis fiscal sous protection américaine par S Besson

La liste des états ayant signe avec date d’entrée en vigueur

Attention un paraphe n’est pas une mise une application

A titre d’exemple les USA ont paraphe la convention modèle en 2010 mais celle-ci n’est toujours pas en vigueur

Le Panama a paraphe le 27 octobre 2016 la convention OCDE d’assistance fiscale cliquez

La Convention prévoit toutes les formes possibles d’assistance administrative en matière fiscale : échange de renseignements sur demande ou spontané, contrôles fiscaux à l’étranger, contrôles fiscaux simultané et assistance au recouvrement. Elle contient également d’importantes garanties de respect des droits des contribuables, et permet de manière optionnelle l’échange automatique de renseignements.

La liste des relations d’échange automatique

la liste OCDE d’échange automatique de renseignEments fiscaux

Attention certaines convention n’ont pas encore reçu l’autorisation de mis en vigueur

20:19 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, aaa Les rapports, EVASION FISCALE internationale, La preuve en fiscalité, Les sanctions fiscales | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |