01 août 2015

Plus value immobilière. Le taux de 19 % pour tous :comment se faire rembourser

L’imposition des plus values immobilières au taux de 33% est il compatible avec le principe de liberté de circulation des capitaux ???

L’imposition des plus values immobilières au taux de 33% est il compatible avec le principe de liberté de circulation des capitaux ???

DEPUIS LE 1ER JANVIER 2015

le prélèvement est à 19% pour toutes les plus values immobilières réalisées par des particuliers majoré de la CSG à 15.5 %

Pour la plupart les sociétés il est à 33%

attention , n oubliez pas que L'assiette n'est pas la même

pour les particuliers non résidents elle est identique à celle des résidents

enfin le représentant fiscal a été supprimé pour les résidents de l' UE

Plus-values immobilières des non-résidents/ à jour au 9/11/14

POUR LA PERIODE ANTERIEURE AU 31 DECEMBRE 2014

Vous pouvez demandez le remboursement de la différence entre le taux de 33% et le taux de 19%

Vers une remise en cause de la taxation des PVI à 33% dans toutes les situations ?

Par une décision passionnante en date du 20 octobre 2014, le Conseil d'Etat estime que le prélèvement d'un tiers applicable aux personnes non-résidentes de l'UE ou de l'EEE est incompatible avec la liberté de circulation des capitaux.

Conseil d'État, 3ème et 8ème sous-sections réunies, 20/10/2014, 367234

M. Christophe Pourreau, rapporteur M. Vincent Daumas, rapporteur public

Il constitue également une illustration de la clause de gel (points 4 et 5 de la décision) et un exemple de la notion de "situation différente" telle qu'issue dans les arrêts Santander Asset Management et Denkavit de la CJUE (point 6 et 7 de la décision).

Prélèvement sur les plus-values de cessions d'immeubles réalisées par les sociétés relevant des articles 8 à 8 ter du CGI et Liberté de circulation des capitaux entre les Etats membres et entre les Etats membres et les pays tiers -

1) Application d'un taux plus élevé aux plus-values correspondant à des droits d'associés résidant dans certains pays tiers - Restriction aux mouvements de capitaux –

2) Clause de gel (article 57 § 1 du TCE) - Inapplicabilité –

3) Clause de sauvegarde du a de l'article 58 du TCE - Comparaison en fonction du lieu de résidence des associés.

Conseil d'État, 3ème et 8ème sous-sections réunies, 20/10/2014, 367234

Dans le même sens

Cour administrative d'appel de Paris, 10ème chambre, 30/09/2014, 13PA01631,

CAA de MARSEILLE, 4ème ch 07/10/2014, 12MA00676,

par suite, la différence de traitement qui conduit à imposer différemment les plus-values de cession de bien immobilier réalisées en France par une personne physique selon qu'elle réside soit dans un Etat membre de la Communauté européenne ou dans un autre Etat partie à l'accord sur l'Espace économique européen ayant conclu avec la France une convention fiscale qui contient une clause d'assistance administrative, soit dans un Etat tiers comme l'île de Jersey, constitue une restriction aux mouvements de capitaux entre les Etats membres et les Etats tiers, contraire au paragraphe 1 de l'article 56 du traité instituant la Communauté européenne, devenu l'article 63 du traité sur le fonctionnement de l'Union européenne ;

l'arret du CE

une société civile immobilière, qui relève de l'article 8 du code général des impôts, est soumise, sur les plus-values de cession d'immeubles situés en France, à un prélèvement libératoire de l'impôt sur le revenu dû par ses associés, au taux de 16 % pour la part des droits détenus par des associés résidents de France, d'un Etat membre de l'Union européenne ou d'un Etat partie à l'Espace économique européen ayant conclu avec la France une convention fiscale comportant une clause d'assistance administrative et au taux d'un tiers pour la part des droits détenus par des associés résidents d'un pays tiers autre qu'un Etat partie à l'Espace économique européen ayant conclu avec la France une telle convention fiscale ;

En réduisant le taux de rentabilité d'un investissement immobilier en France, ces dispositions sont de nature à dissuader les investisseurs résidents de certains pays tiers d'investir en France et, par suite, constituent une restriction aux mouvements de capitaux en provenance ou à destination de ces pays, en principe interdite par l'article 56 du traité instituant la Communauté européenne ;

resume

1) Distinction, pour l'application d'un prélèvement libératoire de l'impôt sur le revenu dû au titre des plus-values de cessions d'immeubles réalisées par les sociétés relevant des articles 8 à 8 ter du code général des impôts (CGI), entre les droits détenus, d'une part, par des associés résidents de France, d'un Etat membre de l'Union européenne ou d'un Etat partie à l'Espace économique européen ayant conclu avec la France une convention fiscale comportant une clause d'assistance administrative (taux de 16%) et, d'autre part, les associés résidents d'un pays tiers autre qu'un Etat partie à l'Espace économique européen ayant conclu avec la France une telle convention fiscale (taux d'un tiers). En réduisant le taux de rentabilité d'un investissement immobilier en France, ces dispositions sont de nature à dissuader les investisseurs résidents de certains pays tiers d'investir en France et, par suite, constituent une restriction aux mouvements de capitaux en provenance ou à destination de ces pays, en principe interdite par l'article 56 du traité instituant la Communauté européenne (TCE).

2) Clause de sauvegarde de l'article 57 du traité instituant la Communauté européenne, devenu l'article 64 du traité sur le fonctionnement de l'Union européenne (TFUE, clause de gel au 31 décembre 1993). En l'espèce, avant le 31 décembre 2004, les plus-values de cession d'un bien immobilier situé en France réalisées par des sociétés civiles immobilières étaient soumises à un prélèvement de 16 %, quel que soit le pays de résidence de leurs associés, tandis que les plus-values afférentes à la cession d'un même bien réalisées par des personnes physiques résidentes d'un pays tiers à l'Union européenne étaient soumises à un prélèvement d'un tiers. C'est pour remédier à la différence de traitement entre contribuables non résidents, selon qu'ils détenaient un bien immobilier en France directement ou par l'intermédiaire d'une société civile immobilière, que, par l'article 50 de la loi du 30 décembre 2004 de finances rectificative pour 2004, le législateur a notamment étendu le champ d'application du prélèvement d'un tiers aux plus-values de cession d'un bien immobilier situé en France réalisées par des sociétés civiles immobilières, au prorata des droits détenus par des associés qui ne sont pas résidents de France, d'un Etat membre de l'Union européenne ou d'un Etat partie à l'Espace économique européen ayant conclu avec la France une convention fiscale comportant une clause d'assistance administrative. La différence de traitement n'a donc pas existé en droit national de façon ininterrompue depuis le 31 décembre 1993 et la clause de gel ne peut s'appliquer.

3) Application de la clause de sauvegarde du a de l'article 58 du TCE (art. 65 TFUE, situations différentes ou raison impérieuse d'intérêt général). Il résulte de la jurisprudence de la Cour de justice de l'Union européenne, et notamment des arrêts des 14 décembre 2006 et 10 mai 2012 rendus dans les affaires C-170/05, Denkavit et C-338/11, Santander Asset Management, que, pour déterminer si des contribuables se trouvent dans des situations différentes en ce qui concerne leur résidence ou le lieu où leurs capitaux sont investis, leurs situations doivent être comparées en tenant compte du critère de distinction pertinent de la disposition fiscale en cause. En l'espèce, les dispositions critiquées font dépendre le taux du prélèvement libératoire sur les plus-values de cession d'immeubles détenus par des sociétés civiles immobilières du lieu de résidence de leurs associés. Par suite, la cour n'a pas commis d'erreur de droit en comparant, pour juger que ce dispositif fiscal n'entre pas dans le champ du a de l'article 58, des sociétés civiles immobilières en fonction du lieu de résidence de leurs associés.

12:59 Publié dans Fiscalité Immobilière, liberté de circulation des capitaux, Plus values immobilières des particuliers | Tags : plus value immobilière france demander le remboursement | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 juillet 2015

La France ne sera pas la passoire fiscale de l'Europe : les suites de l'arrêt GBL Energy

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer Pour les recevoir inscrivez vous en haut à droite

Dans un arrêt en date du 21 juillet 2015, la CAA de Versailles, faisant application de la jurisprudence GBL Energy, examine de nouveaux arguments relatifs à l'incompatibilité de la retenue à la source instituée par l'article 119 bis CGI - combinée avec la convention fiscale - avec la liberté de circulation des capitaux (considérants n°8):

la société FRERE BOURGEOIS,(cliquez) dont le siège est en Belgique, a perçu au cours de l'année 2010 des dividendes versé par des sociétés résidentes françaises dans le capital desquelles elle détenait une participation inférieure à 5 % ;

Respectueuse de la loi interne de la France elle a payé les retenues à la source prélevées sur ces dividendes en applications du 2. de l'article 119 bis du code général des impôts au taux de 15 % prévu par le 2. de l'article 15 de la convention fiscale signée entre la France et la Belgique ;

Article 119 bis CGI BOFIP du 11/02/2014

Mais elle en a demandé le remboursement par réclamation qui a été rejetée, le Tribunal administratif de Montreuil a confirmé le rejet par jugement du 5 juillet 2013

Dans un arrêt en date du 21 juillet 2015, la CAA de Versailles,CONFIRME en faisant application de la jurisprudence GBL Energy, examine de nouveaux arguments relatifs à l'incompatibilité de la retenue à la source instituée par l'article 119 bis CGI - combinée avec la convention fiscale - avec la liberté de circulation des capitaux (considérants n°8):

Fin du détricotage fiscal ? : CE 9 Mai 2012 Aff GBL ENERGY

Cour Administrative d'Appel de Versailles, 7ème Chambre, 21/07/2015, 13VE03086,

Mme VINOT, président M. Nicolas CHAYVIALLE, rapporteur

Mme GARREC, rapporteur public

les positions en droit

A Première position de FB

16:40 Publié dans Belgique, Imposition des dividendes et interets, liberté de circulation des capitaux, Retenue à la source, revenu distribué | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juillet 2015

L’article 155 A ne porte atteinte à aucune des libertés communautaires (CAA LYON)

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

|

L’article 155 A du code général des impôts (CGI) Rappel Les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières sous certaines conditions

|

CAA de LYON, 2ème chambre - formation à 3, 25/06/2015, 13LY01349,

M. BOURRACHOT, président Mme D BOUISSAC,rapporteur M. BESSE,rapporteur public

d'une part, l'application à l'égard de M. B...des dispositions de l'article 155 A n'est pas de nature à restreindre sa liberté de circulation dont il se prévaut sur le fondement de l'article 39 du Traité instituant la Communauté européenne dès lors qu'il n'était pas salarié de la société B...International BV ;

, d'autre part, les dispositions précitées visent uniquement l'imposition des services rendus en France ne trouvant aucune contrepartie réelle dans une intervention propre d'une personne établie ou domiciliée ou établie hors de France; qu'en l'absence, en l'espèce, d'une telle contrepartie permettant de regarder les services concernés comme rendus pour le compte de cette dernière personne, les dispositions de l'article 155 A du code général des impôts ne sauraient porter atteinte ni à la liberté de prestation de services à l'intérieur de la Communauté européenne, ni à la liberté d'établissement ;

01:48 Publié dans Article 155 A, EVASION FISCALE internationale, liberté de circulation des capitaux | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 juillet 2015

De la servitude pour dette ! par Aristote Δουλείας για χρέη

rediffusion

Δουλείας για χρέη

Les réunions de Bruxelles par le Monde en direct

La liberté de la presse et mon refus de l’autocensure à la française-sauf par courtoisie- m’incite à vous livrer une position de la presse sur la crise financière européenne

Cette crise parait beaucoup plus grave que notre presse nous enseigne.

La Cigüe de Socrate par D Cohn Bendit

|

Grèce : bilan des critiques et perspectives d’avenir le 9 juillet 2015 Blog par Olivier Blanchard À mon sens, les principales critiques peuvent être rangées dans quatre catégories : • Le programme de 2010 n’a servi qu’à alourdir la dette et a exigé un ajustement budgétaire excessif. • Le financement accordé à la Grèce a servi à rembourser les banques étrangères. • Les réformes structurelles nuisibles à la croissance et l’austérité budgétaire ont provoqué une dépression économique. • Les créanciers n’ont rien appris et ils continuent de commettre les mêmes erreurs En somme, nous restons persuadés qu’il existe une issue. A LIRE POUR COMPRENDRE |

La réunion de Bruxelles par le Monde en direct

« Le pari grec de F Hollande »

sans censure de Richard Werly

Par M. Albéric de MONTGOLFIER,

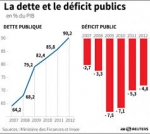

LES AIDES FINANCIÈRES ACCORDÉES À LA GRÈCE 6 1.

L’EXPOSITION DE LA FRANCE À UN ÉVENTUEL DÉFAUT GREC . 11 1.

Les coûts de l’assistance financière à la Grèce 11 2.

Les risques portés par la France 13

Notre position la Grèce restera dans l euro

La décision sera d’abord politique et non financière

Pour la France : la solidarité doit être un ciment européen

Pour l’Allemagne la Grèce ne doit pas devenir le cheval de Troie de la Russie

La première dette (1,5 MM€) de fin juin due au FMI sera payée par ..????..

source des amis d'EFI sous toutes réserves

les vraies difficultés vont alors commencer ...

notamment en recherchant la responsabilité des banques conseils , celles du début ???

X X X X X

LA CRISE DE 2012

02:40 Publié dans abudgets,rapports et prévisions, Fiscalite des entreprises, Politique fiscale, Union Européenne | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juin 2015

La liste "Moscovici " des 30 paradis fiscaux: du billard à 5 bandes

Pour recevoir la lettre inscrivez-vous en haut à droite

La Commission publie une première liste paneuropéenne des juridictions fiscales non coopératives de pays tiers.Cette liste dite « liste Moscovici » vise 30 paradis fiscaux non coopératifs a été rendue publique mercredi 17 juin

Un vrai cours de billard à cinq bandes ( à suivre )

Moscovici avec l’assistance de l’Allemagne (qui prépare son FRANCFORT place de la finance) et surtout la bénédiction du formidable politique qu'est Junker qui tient enfin sa revanche contre la city qui le traitait d’ivrogne en juin dernier Le génie de la CITY va t il diriger les européens ? et contre l’OCDE qui avait blackboulé le Luxembourg en novembre 2013 Forum fiscal : Luxembourg blackboulé ???!!! a préparé dans la plus grande discrétion cette liste qui n’est en fait qu’une synthèse partielle des listes nationales

la publication de cette liste, qui n'a aucune valeur juridique , est donc d'abord une réaction politique d’indépendance de l'Europe vis-à-vis de l'OCDE qui essaye d'accaparer la morale fiscale internationale alors qu'elle n' a aucun pouvoir régalien,(cf arrêt CE 30 juillet 2010 Aff P Michaud) (le conseil rappelle que "les actes, émanant d'un organisme de coordination intergouvernementale, n'ont pas le caractère de convention internationale".) ensuite contre le Génie de la City qui fait semblant d’être ange et enfin contre les USA qui protègent FIRSTLY ses ressortissants , ses entreprises et ses banques ( refus du BEPS et de l''EAR et FATCA sans réciprocité du tout )

la reponse de l' ocde par Pascal Saint-Amans

9 juillet 2015: la Commission européenne a publié le 17 juin une annonce à propos de juridictions tiers non coopératives. En réponse, Pascal Saint-Amans, Directeur du Centre de politique et d'administration fiscale de l'OCDE et Monica Bhatia, Chef du Scrétariat du Forum mondial ont envoyé une lettre à tous les membres du Forum mondial. Cliquez ici pour lire la lettre. Le secrétariat du Forum mondial a maintenant produit une fiche d'informationstrès simple qui réunit dans un document toutes les mesures de transparence fiscale prises par les juridictions qui sont sur la "liste pan-EU". Cela montre les progrès que la plupart des juridictions ont mis en place pour mettre en oeuvre les standards internationaux.

X X X X X X

L'UE commence t elle à prendre ses distances vis d'une OCDE trop city minded ?

Londres perd la bataille de Guernesey par Isabelle Marchais journaliste

La réaction des autorités de Guernesey (source notre ami P Harris)

Liste paneuropéenne des pays tiers et territoires

inscrits sur liste noire par les États membres. (htlm)

le nom du même site 2 jours après

Map of third country non-cooperative tax jurisdictions)

Liste des 30 paradis fiscaux de la commission européenne (pdf)

établi par EFI par sureté .car une forte pression de hackers mécontents

est faite sur le site pour que le lien soit cassé.

Le paradis des paradis fiscaux ??

le rapport français –autocensuré- d’octobre 2013

Attention contrairement à ce que certains essaient de faire croire, la Commission européenne n'a pas établi SA propre liste mais elle seulement fait la synthèse les listes noires existant dans les 28 pays membres de l’Union européenne. Elles sont au nombre de 18 au total. Ces 18 listes, dont certaines n’auraient pas (?) été toutefois actualisées depuis plusieurs années, recensent 85 juridictions non coopératives

.le seul etat qui n'a pas de liste de paradis fiscal est la GB cliquez sur UK de la carte (bien joué)

Bruxelles a choisi de retenir celles dont les noms apparaissaient sur au moins dix de ces listes,

Surtout, la commission a voulu montrer son indépendance vis a vis du forum international de l'ocde très city minded .

la guerre de la gestion de l’épargné mondiale continue .

Et qui sera l'imbécile heureuse de la fin ?Devinez

Cette liste a créé un crise diplomatique avec certains états et avec l’OCDE

En fait pour EFI il s'agit de la revanche de Junker

Les deux gagnants ; le Luxembourg et la Suisse absents de la liste

alors qu'une maille à baleine vient d'être découverte dans l'accord UE /Suisse

en faveur de ..(cliquez).

Londres perd la bataille de Guernesey par Isabelle Marchais journaliste

D’une part sur le génie de la City qui il a encore un an le traitait publiquement d’ivrogne

Le génie de la CITY va t il diriger les européens ?

D’autre part sur l’OCDE qui en 2013 a blackboulé le luxembourg du forum alors que d’autres états moins vertueux y accédait

Forum fiscal : Luxembourg blackboulé ???!!!

"Cette liste peut être utilisée pour passer au crible les juridictions fiscales non coopératives et mettre au point une stratégie commune au niveau de l'Union à l'égard de celles-ci. À ce titre, elle renforcera le système de défense collective des États membres contre les menaces extérieures qui touchent leurs recettes"

En dehors du fait que Guernesey;ile de la Reine se trouve sur cette liste le Liechtenstein, les Bermudes, l’Ile Maurice et plusieurs autres grands centres financiers offshore, ont joint les dirigeants de l’Organisation de coopération et de développement économiques (OCDE) par téléphone, jeudi 18 juin , pour exprimer leur courroux. alors même qu’ils viennent de s’engager à pratiquer l’échange automatique de données fiscales à l’horizon 2017 ou 2018 – et donc, théoriquement, à faire tomber leur secret bancaire

Pascal Saint-Amans, le directeur du centre de politique et d’administration fiscales de l’OCDE, s’emploie à ramener le calme : « Il ne peut s’agir d’une véritable liste car cela minerait les efforts et le travail de transparence entrepris par de nombreuses juridictions ».

« S’il doit y avoir une liste noire, il faut qu’elle soit établie sur la base de critères objectifs, poursuit M. Saint-Amans. C’est d’ailleurs ce que nous dirons au prochain sommet des chefs d’Etat et de gouvernement du G20, en novembre. »(source Le Monde)

Note EFI Attention ,Seule la commission a des pouvoirs régaliens ,

l'OCDE n'ayant que des pouvoirs de recommandations

Conseil d'État, 6ème et 1ère sous-sections réunies, 23/07/2010, 309993 Aff Michaud

Les recommandations du groupe d'action financière sur le blanchiment de capitaux GAFI) sont dépourvues d'effets juridiques dans l'ordre juridique interne, dès lors que ces actes, émanant d'un organisme de coordination intergouvernementale, n'ont pas le caractère de convention internationale.

13:09 Publié dans EVASION FISCALE internationale, Transparence, Union Européenne | Lien permanent | Commentaires (5) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 juin 2015

UE Europe plus fort que le BEPS de l’OCDE ???les plans du 17 juin

Pour recevoir la lettre inscrivez-vous en haut à droite

plan d'action pour une fiscalité des entreprises

plus juste et plus efficace

La Commission a présenté le 17 juin 2015 (cliquez ) un plan d'action visant à réformer en profondeur la fiscalité des entreprises au sein de l'Union. Ce plan d'action définit une série d'initiatives pour lutter contre l'évasion fiscale, assurer des recettes durables et renforcer le marché unique pour les entreprises. Prises dans leur ensemble, ces mesures amélioreront considérablement l'environnement fiscal des entreprises dans l'Union, en rendant celui-ci plus juste, plus efficace et plus propice à la croissance.

Parmi les actions clés figurent une stratégie visant à relancer l'assiette commune consolidée pour l'impôt sur les sociétés (ACCIS) et un cadre permettant d'assurer une imposition effective là où les bénéfices sont réalisés.

La Commission publie également une première liste paneuropéenne des juridictions fiscales non coopératives de pays tiers et lance une consultation publique pour déterminer si les entreprises devraient être tenues de rendre publiques certaines informations fiscales.

Consultation publique sur la transparence fiscale

des entreprises dans l'Union européenne.

Le texte de la consultation publique est disponible ici.

Relance de l'assiette commune consolidée pour l’impôt sur les sociétés (ACCIS)

La Commission va relancer sa proposition relative à une assiette commune consolidée pour l’impôt des sociétés (ACCIS), en tant que solution globale à la réforme de la fiscalité des entreprises.

Des travaux seront entamés immédiatement pour élaborer une nouvelle proposition visant à instaurer une ACCIS obligatoire par étapes.

Garantir une imposition effective

Le plan d'action définit la voie à suivre pour parvenir à une imposition effective dans l'Union, qui repose sur le principe selon lequel les entreprises devraient payer une juste part de l'impôt dans le pays où elles réalisent leurs bénéfices. Il existe plusieurs moyens pour atteindre cet objectif sans harmoniser le taux de l'impôt sur les sociétés dans l'ensemble de l'Union

Renforcer la transparence

Pour lancer une approche de l'Union plus ouverte et plus uniforme vis-à-vis des juridictions fiscales non coopératives, la Commission a publié une

Liste paneuropéenne des pays tiers et territoires

inscrits sur liste noire par les États membres.

LISTE DES 30 PARADIS FISCAUX DE LA COMMISSION EUROPEENNE

Note EFI A LIRE , la SUISSE EST ABSENTE DE LA LISTE

. Cette liste peut être utilisée pour passer au crible les juridictions fiscales non coopératives et mettre au point une stratégie commune au niveau de l'Union à l'égard de celles-ci. À ce titre, elle renforcera le système de défense collective des États membres contre les menaces extérieures qui touchent leurs recettes.

Questions et réponses sur le plan d'action

Questions et réponses sur la relance de l'ACCIS

20:33 Publié dans aaa Les rapports, ETNC Art 238 OA bis, Transparence, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 juin 2015

UE la commission exige la communication des rescrits individuels

La Commission européenne demande à 15 Etats membres de lui communiquer des décisions fiscales individuelles

La Commission européenne demande à 15 Etats membres de lui communiquer des décisions fiscales individuelles

Le cadre réglementaire actuel

Le règlement de procédure relatif aux aides d'État permet à la Commission de demander toute information qu'elle estime nécessaire d'examiner dans le cadre d'une enquête sur des aides d'État, ce qui recouvre les informations permettant d'apprécier si les pratiques fiscales d'un État membre favorisent certaines entreprises. Conformément à la communication de la Commission sur le secret professionnel, les États membres ne peuvent invoquer le secret professionnel pour refuser de fournir des informations demandées par la Commission.

Commission européenne - Communiqué de presse

Aides d’État: la Commission enquête sur des accords sur les prix de transfert dans le cadre de l'impôt sur les sociétés applicable à Apple (Irlande), Starbucks (Pays-Bas) et Fiat Finance and Trade (Luxembourg) cliquez

07:05 Publié dans Transparence | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 mai 2015

Une sous capitalisation rétroactivement abusive CADF/6.03.015 AC n° 02/2015

Comité des abus de droit 6 mars 2015-05-07

Comité des abus de droit 6 mars 2015-05-07

Affaire n° 2014-14 cliquer

Une opération effectuée entre la publication d’une loi

et sa date de mise en application peut elle abusive ?

Applicabilité dans le temps et l'espace des textes fiscaux

Rétroactivité d’une loi fiscale et Cedh / L’arrêt EPI CE plénière 9 MAI 2012

Abus de droit rétroactif d’un traité Le cas de l’avenant avec le Luxembourg

Position finale de l’administration

: L’administration relève que le Comité de l’abus de droit fiscal estime que le législateur, ayant entendu différer l’entrée en vigueur des nouvelles règles de lutte contre la sous-capitalisation pour permettre aux sociétés de procéder à leur recapitalisation sans toutefois en préciser les modalités, interdit la mise en œuvre de l’abus de droit fiscal. Si cette analyse devait prévaloir, seuls des actes fictifs pourraient être écartés par l’administration. Le législateur, en prévoyant une entrée en vigueur différée du dispositif, n’a manifestement pas entendu permettre aux sociétés concernées de se livrer à des opérations à but exclusivement fiscal permettant d’échapper aux nouvelles règles de lutte contre la sous-capitalisation. L’administration n’entend donc pas suivre l’avis du Comité s’agissant des opérations réalisées pendant la période intercalaire et prend note de l’avis favorable rendu par le Comité pour les opérations suivantes.

La situation de fait

Les positions de l’administration

A) S’agissant des opérations intervenues pendant la période intercalaire comprise entre la publication de la loi prévoyant les nouvelles dispositions de l’article 212 du code général des impôts et le premier exercice de leur application par la société

B) Les opérations intervenues au cours de l’exercice 2010.

Les Positions du comité

A) S’agissant des opérations intervenues pendant la période intercalaire comprise entre la publication de la loi prévoyant les nouvelles dispositions de l’article 212 du code général des impôts et le premier exercice de leur application par la société

B) S’agissant des opérations intervenues en 2010

XX X X X X X

01:25 Publié dans a Directive Epargnea, Abus de droit :JP, directive epargne europeenne, Frais financiers et Financement | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

07 mai 2015

CSG : cotisation ou impôt ? CE 2011 versus CE 2015

Le conseil d’état défie il le conseil constitutionnel ????

Le conseil d’état défie il le conseil constitutionnel ????

CSG : CJUE Versus Conseil Constitutionnel /CJUE 26.02.2015

|

Décision n° 90-285 DC du 28 décembre 1990 23. Considérant que pour les auteurs de la première saisine, dans la mesure où la contribution sociale généralisée constitue un "prélèvement social", pourraient seules y être assujetties les personnes susceptibles de bénéficier des prestations pour lesquelles elles cotisent ; 24. Considérant qu'ainsi qu'il a été dit ci-dessus les contributions instituées par les articles 127, 132 et 133 de la loi constituent des impositions et non des cotisations de sécurité sociale ; que, dès lors, le moyen invoqué est inopérant ; |

Il y a 4 ans, en 2011, le CE avait jugé que la CSG était une imposition

et non d’une cotisation de sécurité sociale

14:57 Publié dans Prélèvements sociaux/csg | Lien permanent | Commentaires (6) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 mai 2015

CSG : CJUE Versus Conseil Constitutionnel /de RUYTER (suite)

Les prélèvements sociaux font l’objet d’un double contentieux au niveau européen

Imposition ou cotisation sociale ??

un enjeu considérable de 10MM€

MISE A JOUR MAI 2015

Il y a 4 ans, en 2011, le CE avait jugé que la CSG était une imposition

et non d’une cotisation de sécurité sociale

Conseil d'État, 3ème et 8ème sous-sections réunies, 04/05/2011, 330551

La contribution sociale généralisée (CSG) a, dès lors que l'obligation faite par la loi de l'acquitter est dépourvue de tout lien avec l'ouverture d'un droit à une prestation ou un avantage servis par un régime de sécurité sociale, le caractère d'une imposition de toute nature et non celui d'une cotisation de sécurité sociale au sens des dispositions constitutionnelles et législatives nationales. La circonstance que cette contribution entre dans le champ d'application du règlement communautaire (CEE) n° 1408/71 du Conseil du 14 juin 1971 relatif à l'application des régimes de sécurité sociale aux travailleurs salariés, aux travailleurs non salariés et aux membres de leur famille qui se déplacent à l'intérieur de la Communauté est sans incidence sur cette qualification en droit interne.

Les régimes de sécurité sociale et la libre circulation des personnes:

La CJUE s est prononcée le 26 février sur la nature de la CSG :

contrairement au conseil constitutionnel, elle juge que la CSG est une contribution sociale

06:18 Publié dans De Ruyter, Résidence fiscale internationale, Union Européenne | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 mars 2015

CJUE ? L' aff de Ruyter 26 février 2015 / Limitation de la CSG pour les non résidents

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

La cour de Luxembourg a rendu sa décision sur la possibilité d’assujettir les revenus de source étrangère reçu par un résident français salarié d’une entreprise étrangère à la CSG.l a question était de savoir si la CSG était un impôt sur le revenu comme le soutient le conseil constitutionnel ou bien une cotisation sociale ne pouvant dont pas se cumuler avec celles payées à l’étranger par le résident

Les pouvoirs publics, qui lisent avec passion le lettre d’EFI

demandent d'attendre la position du conseil d’etat

LE COMMUNIQUE Du GOUVERNEMENT

Signé de trois ministres

La suite de la procédure implique que le Conseil d'Etat statuera définitivement sur le contentieux qui lui est soumis, en tenant compte de l’arrêt de la CJUE. C’est après cette décision que le Gouvernement sera, le cas échéant, amené à prendre les dispositions éventuellement nécessaires. En tout état de cause, le Gouvernement rappelle son attachement à la contribution équitable aux charges publiques de l’ensemble des revenus, y compris les revenus du capital, dans le respect des conventions internationales et du droit communautaire.

X X X X X

22:15 Publié dans De Ruyter, Prélèvements sociaux/csg | Tags : cjue 26 février 2015 affaire c‑62313, ministre de l’Économie et des finances contre gérard de ruyter | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 mars 2015

PRIX DE TRANSFERT : les tribunes

Prix de transfert :

Prix de transfert :

Prix de transfert :

Les deux obligations documentaires

Depuis le 1er janvier 2010, l'article L.13 AA du LPF impose aux grands groupes de tenir à disposition de l'administration une documentation dite complète qui permet de justifier leur politique de prix de transfert

L'article L.13 AB du LPF complète cette obligation lorsque les transactions sont réalisées avec des entités situées ou constituées dans des États ou territoires non coopératifs au sens de l'article 238-0 A du CGI.

Concernant les PME, l'administration peut mettre en œuvre les dispositions de l'article L.13 B du LPF pour obtenir une documentation sur la détermination des prix de transfert (BOI-CF-IOR-60-50).

Depuis le 8 décembre 2013 les grands groupes ont l obligation de fournir chaque année à l’administration une documentation dite allégée sur leurs prix de transfert

Déclaration 2257 SD relative à la politique de prix de transfert

Notice explicative prix de tranfert 2257.pdf

Le site de la DGFIP sur les prix de transfert

Fiches pays en matière de prix de transfert

REPORT DU DELAI

Comment gérer vos prix de transfert Un outil pratique

L'outil de gestion interne de vos prix de transfert

Les prix de transfert par BRUNO PARENT 2006)

Prix de tranfert : comment se proteger d'un controle !

Un service de la dgfip de confiance Pour votre securite

I/V Instruction de la demande d’accord préalable de prix

II/V D'abord , l’analyse fonctionnel

Note de P Michaud contrairement à une rumeur , il n'existe aucun cabinet ni aucun ancien fonctionnaire labellisés pour contacter ce service public de la France ,chaque entreprise est libre Mais avec un dossier bien ficelé SVP

a Mission d'expertise juridique et économique internationale (MEJEI),

Chef de service Jean Luc Barçon Maurin

France Art. 57 CGI Pratique des prix de transfert en France

Les dispositions de l'article 57 du code général des impôts (CGI) autorisent l'administration à redresser les résultats déclarés par les entreprises françaises qui sont sous la dépendance ou qui possèdent le contrôle d'entreprises situées hors de France. Sont ainsi ajoutés aux résultats accusés par les comptabilités, pour l'établissement de l'impôt français, les bénéfices indirectement transférés à ces entreprises étrangères, soit par voie de majoration ou de diminution des prix d'achat ou de vente, soit par tout autre moyen.

Le site de la DGFIP sur les prix de transfert

Fiches pays en matière de prix de transfert

Mesures de lutte contre la fraude et l’évasion fiscales : prix de transfert Rap Eckert

Lutte contre l’optimisation fiscale au titre des produits hybrides et de l’endettement artificiel Rap Eckert

Art 57 : La pratique de détermination

Lien permanen

L’arrêt de la CAA de Versailles est intéressant parce qu’il précise avec détails les conditions pratiques de détermination d’un bénéfice transféré au sens de l’article 57 CGI et ce dans le cadre de l’union européenne

CAA VERSAILLES 5 Mai 2009 n° 08VE02411 aff Man Camions

Conclusions de Mr Brunelli

Fiscalité intra groupe : le rapport de l'IGF (06.06.13)

L’inspection générale des finances recommande un renforcement du contrôle des prix de transfert des groupes internationaux

« Comparaison internationale sur la lutte contre l’évasion fiscale via les échanges économiques et financiers intra groupe

Inventaire des régimes fiscaux européens par PWC

La convention européenne d'arbitrage "fiscal»:

le code de bonne conduite de 2009

La convention européenne d’arbitrage du 23 juillet 1990 instaure une procédure en deux phases : une procédure amiable entre autorités compétentes et une procédure d’arbitrage, qui sont deux voies de recours spécifiques, en vue d’éliminer les doubles impositions.

La procédure amiable prévue par la convention européenne d’arbitrage est indépendante des procédures amiables prévues par les conventions fiscales bilatérales.

Les prix de transfert et la Convention d'arbitrage

Convention européenne d’arbitrage du 23 juillet 1990 i

Protocole à la Convention d'arbitrage

Code de conduite révisé (2009) pour la mise en œuvre effective de la convention relative à l'élimination des doubles impositions en cas de correction des bénéfices d'entreprises associées cliquer

OCDE les méthodes contre la planification fiscale abusive BEPS

L’OCDE rend publiques le 16 septembre 2014 les premières recommandations sur la lutte contre l’évasion fiscale internationale à l’intention des entreprises multinationales

Philippe Durand / L’heure du BEPS

OCDE Les 7 mesures anti évasion à l’étude dans le cadre du BEPS

OCDE Les 7 mesures anti évasion à l’étude dans le cadre du BEPS

À la suite de la publication, début 2013, de son rapport Lutter contre l’érosion de la base d’imposition et le transfert de bénéfices (Base Erosion and Profit Shifting ou BEPS, en anglais) l’OCDE poursuit ses travaux et mis en avant un certain nombre de propositions qui devraient être entérinées dans les mois à venir.

Ci-après sont présentées les sept mesures actuellement mises en avant par l’OCDE pour tenter de trouver une réponse adéquate aux dérives de l’optimisation fiscale agressive des entreprises dans un contexte international.

OCDE Pour un choc fiscal en France...!!!!

Des accords de prix de transfert sont ils des aides d’état prohibées ??

la Commission enquête sur des accords sur les prix de transfert dans le cadre de l'impôt sur les sociétés applicable à Apple (Irlande), Starbucks (Pays-Bas) et Fiat Finance and Trade (Luxembourg)

Les textes en matière d’aides d état

Comment participer à l’enquête

Le 13 juin 2014, le gouvernement luxembourgeois a réagi par voie de communiqué à l’initiative lancée la veille par la Commission européenne au sujet de la pratique de décisions anticipées en matière fiscale, autrement dit le "ruling fiscal", et le régime d’imposition des revenus de la propriété intellectuelle, plus précisément les "patent boxes".

Le paradis des paradis fiscaux ??

Lien permanen

Les députés de l'Essonne Nicolas Dupont-Aignan et du Nord Alain Bocquet ont présenté, mercredi 9 octobre devant la Commission des affaires étrangères de l'Assemblée nationale, le résultat des investigations qu'ils ont menées dans le cadre de la mission d'information sur les paradis fiscaux, constituée en novembre 2012.

BOFIP Fiscalité internationale

Liste des conventions fiscales conclues par la France

Bofip du 23 septembre 2013 cliquer

Une nouvelle niche fiscale?: Le commettant international ?

Nos optimisateurs en fiscalité internationale ont depuis de nombreuses années compris l’intérêt fiscal pour un commettant faiblement imposé en Irlande par exemple de commercialiser en France par l’intermédiaire d’un commissionnaire déclaré indépendant et ce pour éviter notamment le risque de tomber sous les contraintes fiscales du contrôle des prix de transferts ou de la création d’un établissement stable soumis au droit fiscal interne.

Un certain nombre d’opérations de ce type, plus ou moins agressiveS au sens de l’ocde, vont faire l’objet de commentaires dans la presse,(cliquer),EFI fait un point sur le rapport entre commissionnaire et établissement stable

Un défi pour nos finances publiques ?

OCDE Le rapport contre l’érosion fiscale : une révolution ?!

La lutte contre la planification fiscale agressive des entreprises devient une priorité mondiale. La pression des grands Etats s’intensifie. Le rapport que l’OCDE présentera cette semaine au G20 dessine de nouvelles règles du jeu

Le rapport « Lutter contre l’érosion de la base d’imposition et le transfert de bénéfices » qui sera présenté au «G20 Finance Track»- Composé des ministres des Finances du groupe G20 PLUS la Suisse-ce week-end préconise une approche multilatérale: une série de règles internationales établies d'ici deux ans, empêcheraient les montages fiscaux permettant aux grandes entreprises d'échapper à l'impôt sur les bénéfices

Établissement stable: détermination du résultat

Détermination du bénéfice imposable en France

Activité exercée conjointement en France et à l'étranger

Forum européen sur les prix de transfert

Le 19 Septembre 2012 la Commission a adopté une communication sur les travaux menés par le forum conjoint de l' UE sur les prix de transfert entre juillet 2010 et juin 2012 et des propositions connexes:

14/09/2012

PRIX DE TRANSFERT ET VALEUR EN DOUANE (à suivre)

Les douanes auront-elles une approche convergente

avec celle de l’OCDE

Prix de transfert et abandon de créance : nouvelles règles

L’article17 de la loi n° 2012-958 du 16 août 2012 de finances rectificative pour 2012 a pour objet de rendre non déductibles toutes les aides consenties par une entreprise à une autre qui ne seraient pas des aides à caractère commercial.

17/09/2014

OCDE pratique des prix de transfert

Principes de l'OCDE applicables en matière de prix de transfert à l'intention des entreprises multinationales et des administrations fiscales

30/04/2008

ART 57 l'arret GUERLAIN du 11 avril 2008

Le conseil a appliqué l’article 57 CGI dans les relations d’une société française avec les succursales de sa filiale bénéficiaire de Honk-Kong.

02/11/2008 Art 57 ; l’arrêt Novartis

La présomption de transfert de bénéfices de l'article 57 du C.G.I., dans sa rédaction alors applicable, ne joue en faveur de l'administration que si elle a effectivement démontré l'existence d'un avantage consenti par la société française à sa société mère étrangère.

caa paris n° 06pa02841 25 juin 2008 Novartis groupe France

Madame Evgénas ,commissaire du gouvernement

22/09/2007

UE: Liberté d’établissement versus Liberté de circulation des capitaux

Nous analysons trois arrêts récents de la CJCE concernant les relations financières entre des états membres et un état tiers . La cour utilise l’un ou l’autre de ces principes

23:20 Publié dans Art. 57 Prix de transfert;, liberté de circulation des capitaux, Prix de tranfert, transfert de siege | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 février 2015

Les contentieux fiscaux européens à fort enjeu budgétaire: un point d'étape

Mme Eva SAS députée Vice-présidente de la commission des finances a déposé un important et non politicien rapport en annexe du PLF 2015 sur les modalités et les montants des remboursements et dégrèvements CLIQUER

Mme Eva SAS députée Vice-présidente de la commission des finances a déposé un important et non politicien rapport en annexe du PLF 2015 sur les modalités et les montants des remboursements et dégrèvements CLIQUER

MISE A JOUR NOVEMBRE 2015

le rapport parlementaire sur l'affaire De Ruyter

Le rapport octobre 2014

Dans ce rapport la rapporteure spéciale analyse avec détails l évolution des procédures communautaires pouvant avoir un effet significatif sur notre déficit budgétaire c'est-à-dire sur la vie de nos concitoyens

- 1. Le contentieux « précompte mobilier »

- 2. Le contentieux « OPCVM » 32

- 3. Quelle anticipation des 25 autres contentieux en stock ? 35

- Les contentieux sociaux

- Le contentieux sur les PV immobilières

La question est AUSSI de bien connaitre les exceptions au principe de la liberté universelle de la circulation des capitaux

09:14 Publié dans De Ruyter, Politique fiscale, Rapports, Union Européenne | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 février 2015

Territorialité de l’IS et l’exception Marks & Spencer ; la suite (CJUE 3 février 2015-

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

Pour imprimer la tribune avec les liens

Dans son arrêt du 3 février 2015, la Cour rejette le recours dans son intégralité.

CJUE 3 Février 2015 affC‑172/13,Commission européenne contre Royaume Uni

Conclusions de l’avocat général Mme juliane kokott

Présentées le 23 octobre 2014 (1)

Le principe de la territorialité fiscale et de l’autonomie fiscale des filiales étrangères

est donc maintenue

Un peu d’histoire fiscale !

07:26 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 février 2015

Tax rulings et aides d’état dans l'UE (suite)

Entrée en fonction le 1er novembre 2014, la nouvelle Commission européenne poursuit l’offensive engagée par sa prédécesseure contre les décisions anticipatives en matière fiscale (tax rulings) pratiquées par certaines autorités fiscales nationales à l’égard de certaines entreprises, dont notamment au Luxembourg, aux Pays-Bas et en Irlande.

Entrée en fonction le 1er novembre 2014, la nouvelle Commission européenne poursuit l’offensive engagée par sa prédécesseure contre les décisions anticipatives en matière fiscale (tax rulings) pratiquées par certaines autorités fiscales nationales à l’égard de certaines entreprises, dont notamment au Luxembourg, aux Pays-Bas et en Irlande.

mise à jour février 2015

Bruxelles, 03 février 2015

X X X X X

La Commission a publié le 14 novembre 2014 une version non confidentielle de sa décision du 11 juin 2014 d’ouvrir une enquête approfondie pour des soupçons d’aides d’Etat présumées contre les Pays-Bas pour ses pratiques fiscales envers la chaîne américaine de cafés Starbucks.

16:26 Publié dans Aides d 'etat, Belgique, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |