11 mars 2015

De la frousse fiscale aussi chez les auditeurs !!!! ??(suite)

Pour recevoir la lettre d'EFI,i nscrivez en haut à droite

« Big Four » : le scandale des comptables de l’ombre

Par Eric Albert à Londres,( du Monde)

Nous avons commencé une saga sur la politique des administrations fiscales de l’OCDE qui se sont souvenues du vieux principe de nos grands-mères

La peur est le commencement de la sagesse

Mauriac, Th. Desqueyroux, 1927, p. 251).

Dans un premier temps , nous avons constaté que de banquiers , de notaires , des avocats avaient été mis sur la sellette publique dans le cadre d ‘enquêtes préliminaires ,contrôlées par les pouvoirs publics -j'allais écrire politiques,- c'est-à-dire avant instruction et avant jugement , contrôlés par des magistrats indépendants au sens CEDH,

l’enquête préliminaire est devenue en fait un jugement avant dire droit pour l'opinion publique et la présomption d'innocence un simple mot d'avocat

La frousse fiscale revient elle?

Tax avoidance: the role of large accountancy firms by the UK parliament

Mais qu’en est il des auditeurs ? Ont-ils été oublié par les pouvoirs fiscaux ? ???? Nous verrons bien !

'"Dans nombre de scandales financiers et de fraudes comptables de ces dernières années, notamment LuxLeaks, leurs noms apparaissent comme des acteurs décisifs. Deloitte, Ernst & Young (EY), KPMG et PriceWaterhouseCoopers (PwC), britanniques ou américains, sont surnommés les " Big Four ". Ces quatre cabinets d'audit, présents dans le monde entier, incontournables dans le monde des multinationales et de la finance, sont désormais sur le banc des accusés". ( Eric Albert

« Comme un cartel »

Noyautage des élites

1929, un tournant

Course à la taille

pour imprimer l'article d' ERIC ALBERT

07:22 Publié dans aa)DEONTOLOGIE, Responsabilité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 mars 2015

HSBC devant le parlement britannique

Cette tribune a pour unique objectif de nous faire comprendre le niveau de liberté des parlementaires britanniques dans la recherche d’informations sur des pratiques de leur plus important établissement bancaire

Quatre cabinets règnent sur le monde de l'audit comptable

Tax avoidance and evasion: HSBC officials give evidence

Debate:

Does the City have a moral obligation to society?

La colère des députés britanniques contre les dirigeants de HSBC

Par Eric Albert de Londres

Les responsables de la banque ont dû s’expliquer devant un comité parlementaire. Les autorités argentines réclament le rapatriement de 3,5 milliards de dollars

The Public Accounts Committee has decided to call the following witnesses to give further evidence to this subject.

· Parliament TV: Tax avoidance and evasion: HSBC session

· Inquiry: Wrap-up report on tax

Witnesses

16:07 Publié dans a secrets professionnels, aa)DEONTOLOGIE, Royaume Uni | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Des crédits d’impôts fictifs sont ils déductibles ?( CE 25/02/15)

La SA NATIXIS soutient que les intérêts de source argentine, chinoise, indonésienne, indienne et turque, qu’elle a perçus au cours des exercices clos au cours des années 1998 et 1999, ouvraient droit, alors même qu’ils n’auraient pas été imposés localement, à des crédits d’impôt forfaitaires en application des conventions fiscales conclues entre la France et chacun de ces pays,

La SA NATIXIS soutient que les intérêts de source argentine, chinoise, indonésienne, indienne et turque, qu’elle a perçus au cours des exercices clos au cours des années 1998 et 1999, ouvraient droit, alors même qu’ils n’auraient pas été imposés localement, à des crédits d’impôt forfaitaires en application des conventions fiscales conclues entre la France et chacun de ces pays,

ET ce notamment ainsi en vertu

Ø de l’article 24-2 d) de la convention franco-indonésienne,

Ø de l’article 24-2 c) de la convention franco-argentine,

Ø de l’article 22-2 c) de la convention franco-chinoise,

Ø de l’article23-2 b) de la convention franco-turque et

Ø de l’article 25-1 c) de la convention fiscale franco-indienne,

la Cour Administrative d’Appel de Versailles N° 11VE00615 4 décembre 2012 a répondu par la négative

Quelles ont été les réponses du CE le 25 février ?

Notre amie Amélie Guyon nous les signale

NON aussi sauf pour la chine..

Conseil d'État, 9ème et 10ème ssr 25/02/2015, 366680, Inédit au recueil Lebon

Considérant qu'il résulte de la combinaison de ces stipulations que les résidents de France ayant reçu des intérêts de source chinoise bénéficient, lors de leur imposition en France, d'un crédit d'impôt égal au montant de l'impôt chinois perçu sur ces revenus, lequel est fixé forfaitairement à 10 % du montant des intérêts perçus ; que, par suite, en subordonnant l'octroi de ce crédit d'impôt à la condition que ces intérêts aient supporté l'impôt en Chine et en exigeant que la société requérante établisse que les intérêts litigieux ont fait l'objet d'un prélèvement dans cet Etat, la cour a commis une erreur de droit ; que par suite, il y a lieu d'annuler sur ce point l'arrêt attaqué ;

La banque soutenait le montant du crédit d’impôt est égal à la retenue à la source de droit commun qui aurait été due si aucune mesure d’exonération particulière n’avait été accordée, alors qu’en l’espèce, il n’est pas contesté que l’exonération provient d’une mesure particulière dérogeant du droit commun ;

Ces modalités de détermination du crédit d'impôt forfaitaire correspondent à celles prévues par l'instruction 14 B-1-76 du 1er avril 1976

En clair un crédit d’impôt fictif est il déductible ???

La cour de Versailles a considéré

la SA NATIXIS n’établit ni même n’allègue que les intérêts litigieux provenant de résidents des pays conventionnés auraient fait l’objet d’un prélèvement par cet Etat ou auraient été exonérés en vertu d’une telle mesure spéciale ;

dans ces conditions, elle n’est en tout état de cause pas fondée à soutenir que c’est à tort que l’administration a rejeté ses conclusions en restitution des impositions relatives à ces intérêts ;

10:33 Publié dans a secrets professionnels, Brevets et redevances, ETABLISSEMENT STABLE, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 mars 2015

Garde à vue fiscale et douanière cass plen 06.03.15

L’assemblée plénière de la cour de cassation a par un arrêt du 6 mars 2015 annulé un procédure pénale sur le motif que les preuves apportées par la police judiciaire dans le cadre d’une garde à vue avaient été obtenues par « un stratagème "

L’assemblée plénière de la cour de cassation a par un arrêt du 6 mars 2015 annulé un procédure pénale sur le motif que les preuves apportées par la police judiciaire dans le cadre d’une garde à vue avaient été obtenues par « un stratagème "

Garde à vue fiscale et douanière:l

oi du 27 mai 2014 et le BOJ du 30 mai

Le principe de loyauté dans la recherche des preuves est réaffirmé et le droit de ne pas contribuer à sa propre incrimination est consacré.

Avis de M. Boccon-Gibod 1er avocat Général Rapport de M. Zanoto

Cour de cassation, Assemblée plénière, 6 mars 2015, 14-84.339, Publié au bulletin

Un petit rappel de la procédure pénale française

Le rappel solennel, de la cour de cassation

19:12 Publié dans Fraude escroquerie blanchiment, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Police fiscale, Protection du contribuable et rescrit | Tags : garde a vue fiscale et douaniere | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Expatriation ;mode d'emploi

http://www.expatriermodedemploi.org/#

Avec la participation active des fonctionnaires de la DGFIP

Et l’absence remarquée du Barreau de France

Cite universitaire 27 MARS 2015

La Journée S’expatrier, mode d’emploi est le seul salon qui réunit les acteurs institutionnels majeurs de l’expatriation et de la mobilité internationale.

Pour réussir son expatriation, la préparation au départ est primordiale ! D’où l’importance de ce salon, au cours duquel vous pouvez vous renseigner sur toutes les démarches à réaliser avant de partir (impôts, retraite, démarches juridiques, protection sociale, l’assurance chômage, emploi, etc.).

16:30 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 mars 2015

CJUE ? L' aff de Ruyter 26 février 2015 / Limitation de la CSG pour les non résidents

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

Pour recevoir la lettre d' EFI inscrivez vous en haut à droite

La cour de Luxembourg a rendu sa décision sur la possibilité d’assujettir les revenus de source étrangère reçu par un résident français salarié d’une entreprise étrangère à la CSG.l a question était de savoir si la CSG était un impôt sur le revenu comme le soutient le conseil constitutionnel ou bien une cotisation sociale ne pouvant dont pas se cumuler avec celles payées à l’étranger par le résident

Les pouvoirs publics, qui lisent avec passion le lettre d’EFI

demandent d'attendre la position du conseil d’etat

LE COMMUNIQUE Du GOUVERNEMENT

Signé de trois ministres

La suite de la procédure implique que le Conseil d'Etat statuera définitivement sur le contentieux qui lui est soumis, en tenant compte de l’arrêt de la CJUE. C’est après cette décision que le Gouvernement sera, le cas échéant, amené à prendre les dispositions éventuellement nécessaires. En tout état de cause, le Gouvernement rappelle son attachement à la contribution équitable aux charges publiques de l’ensemble des revenus, y compris les revenus du capital, dans le respect des conventions internationales et du droit communautaire.

X X X X X

22:15 Publié dans De Ruyter, Prélèvements sociaux/csg | Tags : cjue 26 février 2015 affaire c‑62313, ministre de l’Économie et des finances contre gérard de ruyter | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

02 mars 2015

Collaborazione volontaria en ITALIE simplissimissa per tutti!!!!

- La régularisation à l’italienne

- La régularisation à l’italienne

LEGGE 15 dicembre 2014, n. 186

Disposizioni in materia di emersione e rientro di capitali detenuti all'estero nonche' per il potenziamento della lotta all'evasione fiscale. Disposizioni in materia di autoriciclaggio. (14G00197) (GU Serie Generale n.292 del 17-12-2014)

Le site de collaborazione volontaria ( pour traduire utiliser le traducteur EFI à droite

Software di compilazione Collaborazione volontaria (voluntary disclosure)

Par notre ami à tous Gianni Poggi

Le 1er janvier 2015 est entrée en vigueur la Loi n. 186/2014 sur la rentrée des capitaux détenus à l’étranger, qui a introduit une procédure pour la régularisation fiscale des actifs et des avoirs illicitement détenus à l’étranger par les contribuables ayant leur résidence fiscale en Italie et pour l’indication des actifs possédés à l’étranger à la fin de chaque année dans le formulaire RW (mais aussi pour les revenus italiens cachés en Italie). La date limite pour l’adhésion à la "voluntary disclosure" est le 30 septembre 2015

D’abord la facilite administrative pour tous

Dans le cas où la moyenne des encours des activités financières qui résultent à la fin de chaque période imposable n’excède pas 2 millions d’euros, le contribuable a la possibilité de déterminer les impôts dus sur la base d’une méthode forfaitaire, en appliquant un rendement de 5% à la valeur totale de l’encours des actifs à la fin de l’année et en utilisant un taux d’imposition de 27% afin de déterminer le montant imposable.

Le contribuable, qui peut adhérer à la procédure de disclosure au plus tard le 30 septembre 2015 en remplissant un formulaire mis à disposition par l’Agenzia delle Entrate, est tenu de régler intégralement, en effectuant un versement unique ou trois versements mensuels, les impôts qui n’ont pas été versés et les intérêts dus, en bénéficiant d’une réduction des sanctions normalement applicables.

Par ailleurs l’Italie signe des conventions fiscales d’assistance à la demande avec ses amis les plus intimes du moins financièrement

20:24 Publié dans Italie | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 mars 2015

PRIX DE TRANSFERT : les tribunes

Prix de transfert :

Prix de transfert :

Prix de transfert :

Les deux obligations documentaires

Depuis le 1er janvier 2010, l'article L.13 AA du LPF impose aux grands groupes de tenir à disposition de l'administration une documentation dite complète qui permet de justifier leur politique de prix de transfert

L'article L.13 AB du LPF complète cette obligation lorsque les transactions sont réalisées avec des entités situées ou constituées dans des États ou territoires non coopératifs au sens de l'article 238-0 A du CGI.

Concernant les PME, l'administration peut mettre en œuvre les dispositions de l'article L.13 B du LPF pour obtenir une documentation sur la détermination des prix de transfert (BOI-CF-IOR-60-50).

Depuis le 8 décembre 2013 les grands groupes ont l obligation de fournir chaque année à l’administration une documentation dite allégée sur leurs prix de transfert

Déclaration 2257 SD relative à la politique de prix de transfert

Notice explicative prix de tranfert 2257.pdf

Le site de la DGFIP sur les prix de transfert

Fiches pays en matière de prix de transfert

REPORT DU DELAI

Comment gérer vos prix de transfert Un outil pratique

L'outil de gestion interne de vos prix de transfert

Les prix de transfert par BRUNO PARENT 2006)

Prix de tranfert : comment se proteger d'un controle !

Un service de la dgfip de confiance Pour votre securite

I/V Instruction de la demande d’accord préalable de prix

II/V D'abord , l’analyse fonctionnel

Note de P Michaud contrairement à une rumeur , il n'existe aucun cabinet ni aucun ancien fonctionnaire labellisés pour contacter ce service public de la France ,chaque entreprise est libre Mais avec un dossier bien ficelé SVP

a Mission d'expertise juridique et économique internationale (MEJEI),

Chef de service Jean Luc Barçon Maurin

France Art. 57 CGI Pratique des prix de transfert en France

Les dispositions de l'article 57 du code général des impôts (CGI) autorisent l'administration à redresser les résultats déclarés par les entreprises françaises qui sont sous la dépendance ou qui possèdent le contrôle d'entreprises situées hors de France. Sont ainsi ajoutés aux résultats accusés par les comptabilités, pour l'établissement de l'impôt français, les bénéfices indirectement transférés à ces entreprises étrangères, soit par voie de majoration ou de diminution des prix d'achat ou de vente, soit par tout autre moyen.

Le site de la DGFIP sur les prix de transfert

Fiches pays en matière de prix de transfert

Mesures de lutte contre la fraude et l’évasion fiscales : prix de transfert Rap Eckert

Lutte contre l’optimisation fiscale au titre des produits hybrides et de l’endettement artificiel Rap Eckert

Art 57 : La pratique de détermination

Lien permanen

L’arrêt de la CAA de Versailles est intéressant parce qu’il précise avec détails les conditions pratiques de détermination d’un bénéfice transféré au sens de l’article 57 CGI et ce dans le cadre de l’union européenne

CAA VERSAILLES 5 Mai 2009 n° 08VE02411 aff Man Camions

Conclusions de Mr Brunelli

Fiscalité intra groupe : le rapport de l'IGF (06.06.13)

L’inspection générale des finances recommande un renforcement du contrôle des prix de transfert des groupes internationaux

« Comparaison internationale sur la lutte contre l’évasion fiscale via les échanges économiques et financiers intra groupe

Inventaire des régimes fiscaux européens par PWC

La convention européenne d'arbitrage "fiscal»:

le code de bonne conduite de 2009

La convention européenne d’arbitrage du 23 juillet 1990 instaure une procédure en deux phases : une procédure amiable entre autorités compétentes et une procédure d’arbitrage, qui sont deux voies de recours spécifiques, en vue d’éliminer les doubles impositions.

La procédure amiable prévue par la convention européenne d’arbitrage est indépendante des procédures amiables prévues par les conventions fiscales bilatérales.

Les prix de transfert et la Convention d'arbitrage

Convention européenne d’arbitrage du 23 juillet 1990 i

Protocole à la Convention d'arbitrage

Code de conduite révisé (2009) pour la mise en œuvre effective de la convention relative à l'élimination des doubles impositions en cas de correction des bénéfices d'entreprises associées cliquer

OCDE les méthodes contre la planification fiscale abusive BEPS

L’OCDE rend publiques le 16 septembre 2014 les premières recommandations sur la lutte contre l’évasion fiscale internationale à l’intention des entreprises multinationales

Philippe Durand / L’heure du BEPS

OCDE Les 7 mesures anti évasion à l’étude dans le cadre du BEPS

OCDE Les 7 mesures anti évasion à l’étude dans le cadre du BEPS

À la suite de la publication, début 2013, de son rapport Lutter contre l’érosion de la base d’imposition et le transfert de bénéfices (Base Erosion and Profit Shifting ou BEPS, en anglais) l’OCDE poursuit ses travaux et mis en avant un certain nombre de propositions qui devraient être entérinées dans les mois à venir.

Ci-après sont présentées les sept mesures actuellement mises en avant par l’OCDE pour tenter de trouver une réponse adéquate aux dérives de l’optimisation fiscale agressive des entreprises dans un contexte international.

OCDE Pour un choc fiscal en France...!!!!

Des accords de prix de transfert sont ils des aides d’état prohibées ??

la Commission enquête sur des accords sur les prix de transfert dans le cadre de l'impôt sur les sociétés applicable à Apple (Irlande), Starbucks (Pays-Bas) et Fiat Finance and Trade (Luxembourg)

Les textes en matière d’aides d état

Comment participer à l’enquête

Le 13 juin 2014, le gouvernement luxembourgeois a réagi par voie de communiqué à l’initiative lancée la veille par la Commission européenne au sujet de la pratique de décisions anticipées en matière fiscale, autrement dit le "ruling fiscal", et le régime d’imposition des revenus de la propriété intellectuelle, plus précisément les "patent boxes".

Le paradis des paradis fiscaux ??

Lien permanen

Les députés de l'Essonne Nicolas Dupont-Aignan et du Nord Alain Bocquet ont présenté, mercredi 9 octobre devant la Commission des affaires étrangères de l'Assemblée nationale, le résultat des investigations qu'ils ont menées dans le cadre de la mission d'information sur les paradis fiscaux, constituée en novembre 2012.

BOFIP Fiscalité internationale

Liste des conventions fiscales conclues par la France

Bofip du 23 septembre 2013 cliquer

Une nouvelle niche fiscale?: Le commettant international ?

Nos optimisateurs en fiscalité internationale ont depuis de nombreuses années compris l’intérêt fiscal pour un commettant faiblement imposé en Irlande par exemple de commercialiser en France par l’intermédiaire d’un commissionnaire déclaré indépendant et ce pour éviter notamment le risque de tomber sous les contraintes fiscales du contrôle des prix de transferts ou de la création d’un établissement stable soumis au droit fiscal interne.

Un certain nombre d’opérations de ce type, plus ou moins agressiveS au sens de l’ocde, vont faire l’objet de commentaires dans la presse,(cliquer),EFI fait un point sur le rapport entre commissionnaire et établissement stable

Un défi pour nos finances publiques ?

OCDE Le rapport contre l’érosion fiscale : une révolution ?!

La lutte contre la planification fiscale agressive des entreprises devient une priorité mondiale. La pression des grands Etats s’intensifie. Le rapport que l’OCDE présentera cette semaine au G20 dessine de nouvelles règles du jeu

Le rapport « Lutter contre l’érosion de la base d’imposition et le transfert de bénéfices » qui sera présenté au «G20 Finance Track»- Composé des ministres des Finances du groupe G20 PLUS la Suisse-ce week-end préconise une approche multilatérale: une série de règles internationales établies d'ici deux ans, empêcheraient les montages fiscaux permettant aux grandes entreprises d'échapper à l'impôt sur les bénéfices

Établissement stable: détermination du résultat

Détermination du bénéfice imposable en France

Activité exercée conjointement en France et à l'étranger

Forum européen sur les prix de transfert

Le 19 Septembre 2012 la Commission a adopté une communication sur les travaux menés par le forum conjoint de l' UE sur les prix de transfert entre juillet 2010 et juin 2012 et des propositions connexes:

14/09/2012

PRIX DE TRANSFERT ET VALEUR EN DOUANE (à suivre)

Les douanes auront-elles une approche convergente

avec celle de l’OCDE

Prix de transfert et abandon de créance : nouvelles règles

L’article17 de la loi n° 2012-958 du 16 août 2012 de finances rectificative pour 2012 a pour objet de rendre non déductibles toutes les aides consenties par une entreprise à une autre qui ne seraient pas des aides à caractère commercial.

17/09/2014

OCDE pratique des prix de transfert

Principes de l'OCDE applicables en matière de prix de transfert à l'intention des entreprises multinationales et des administrations fiscales

30/04/2008

ART 57 l'arret GUERLAIN du 11 avril 2008

Le conseil a appliqué l’article 57 CGI dans les relations d’une société française avec les succursales de sa filiale bénéficiaire de Honk-Kong.

02/11/2008 Art 57 ; l’arrêt Novartis

La présomption de transfert de bénéfices de l'article 57 du C.G.I., dans sa rédaction alors applicable, ne joue en faveur de l'administration que si elle a effectivement démontré l'existence d'un avantage consenti par la société française à sa société mère étrangère.

caa paris n° 06pa02841 25 juin 2008 Novartis groupe France

Madame Evgénas ,commissaire du gouvernement

22/09/2007

UE: Liberté d’établissement versus Liberté de circulation des capitaux

Nous analysons trois arrêts récents de la CJCE concernant les relations financières entre des états membres et un état tiers . La cour utilise l’un ou l’autre de ces principes

23:20 Publié dans Art. 57 Prix de transfert;, liberté de circulation des capitaux, Prix de tranfert, transfert de siege | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Art 57 : présomption de transfert MAIS sous réserve de la preuve contraire

Art 57 : présomption de transfert

Art 57 : présomption de transfert

MAIS sous réserve de la preuve contraire

mise à jour mars 2015

La Buvette de Tianjin et l’article 57

Un arrêt didactique de la CAA de Nancy

Par un arrêt en date du 5 mars 2015, la CAA de Nancy étudie la déductibilité de la prise en charge, par une société mère, de la rémunération du dirigeant de l'une de ses filiales locales.

la société Sofilab 3 a pris en charge les salaires versés au dirigeant de sa filiale chinoise " La Buvette de Tianjin " dont elle détient 100 % des 50 000 euros du capital ; il est constant que le dirigeant de la filiale n'est pas titulaire d'un contrat de travail avec la société Sofilab 3 ; que la société requérante a ainsi déduit de son bénéfice imposable en France une somme qui, normalement, constitue une charge pour sa filiale ; la société Sofilab 3 est ainsi présumée avoir réalisé, au sens des dispositions précitées de l'article 57, un transfert de bénéfices à une entreprise située hors de France ; il lui incombe, dès lors, de prouver que ce transfert comportait pour elle une contrepartie suffisante et avait ainsi le caractère d'un acte de gestion commerciale normale ;

C AA de Nancy, 2ème chambre - formation à 3, 05/03/2015, 13NC01875,

LIRE AUSSI

11:26 Publié dans Art. 57 Prix de transfert;, EVASION FISCALE internationale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 février 2015

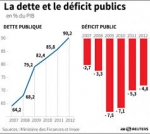

Les contentieux fiscaux européens à fort enjeu budgétaire: un point d'étape

Mme Eva SAS députée Vice-présidente de la commission des finances a déposé un important et non politicien rapport en annexe du PLF 2015 sur les modalités et les montants des remboursements et dégrèvements CLIQUER

Mme Eva SAS députée Vice-présidente de la commission des finances a déposé un important et non politicien rapport en annexe du PLF 2015 sur les modalités et les montants des remboursements et dégrèvements CLIQUER

MISE A JOUR NOVEMBRE 2015

le rapport parlementaire sur l'affaire De Ruyter

Le rapport octobre 2014

Dans ce rapport la rapporteure spéciale analyse avec détails l évolution des procédures communautaires pouvant avoir un effet significatif sur notre déficit budgétaire c'est-à-dire sur la vie de nos concitoyens

- 1. Le contentieux « précompte mobilier »

- 2. Le contentieux « OPCVM » 32

- 3. Quelle anticipation des 25 autres contentieux en stock ? 35

- Les contentieux sociaux

- Le contentieux sur les PV immobilières

La question est AUSSI de bien connaitre les exceptions au principe de la liberté universelle de la circulation des capitaux

09:14 Publié dans De Ruyter, Politique fiscale, Rapports, Union Européenne | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Une 1ère :Des syndicats contre l évasion fiscale agressive

La structure fiscale de McDonald’s a permis d’éviter l’impôt sur une partie de ses recettes, coûtant

aux pays européens

plus d’1 milliard € entre 2009 et 2013.

Dans le cadre de cette nouvelle politique , les syndicats défendent non seulement un idéal mais d’abord et surtout les intérêts objectifs des salariés qui perdent des rémunérations indirectes notamment avec leurs droits à la participations qui sont assis sur le resultat fiscal

Le 25 février à Bruxelles, une coalition de syndicats européens et américains, rejoints par le groupe de lutte contre la pauvreté War on Want, a dévoilé un rapport présentant le système mis en place par McDonald’s qui aurait permis d’éviter de payer plus d’1 milliard d’euros en impôt sur les sociétés au cours de la période 2009- 2013.

Fédération syndicale européenne des services publics

Le rapport décrit en détail la stratégie d’évitement fiscal adoptée par McDonald’s, son impact en Europe et dans ses principaux marchés que sont la France, l’Italie, l’Espagne et le Royaume-Uni.

Le système consiste essentiellement dans le déménagement du siège social européen du Royaume-Uni en Suisse ainsi que la canalisation des revenus liés à la propriété intellectuelle dans une minuscule filiale basée au Luxembourg avec une branche suisse.

Entre 2009 et 2013, la structure basée au Luxembourg, qui emploie 13 personnes, a enregistré un chiffre d’affaires cumulé de 3,7 milliards d’euros, sur lesquels seulement 16 millions d’euros d’impôt ont été payés.

06:56 Publié dans Art. 57 Prix de transfert; | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 février 2015

France : L’impôt sur le revenu sur les sportifs non résidents CE 17.02.15

Nous connaissons tous la retenue à la source de 33;33% sur les prestations versées par des débiteurs français à des non résidents

Nous connaissons tous la retenue à la source de 33;33% sur les prestations versées par des débiteurs français à des non résidents

II. Incidence des conventions fiscales

40 Les rémunérations de source française des prestations artistiques ou sportives payées aux résidents d'États ou Territoires liés à la France par une convention fiscale, ne sont imposables en France que si la convention ne s'y oppose pas. Lorsqu'elles sont imposables en France, ce qui est généralement le cas pour les prestations fournies ou utilisées en France, les modalités d'imposition sont en principe celles qui résultent du droit interne.

ATTENTION Les développements de ce BOFIP n'ont qu'un caractère indicatif.

MAIS ce taux est limité à 15% pour

Les sommes, y compris les salaires, correspondant à des prestations sportives fournies ou utilisées en France, nonobstant les dispositions de l'article 182 A ; »

Cette retenue applicable hors toute convention fiscale est elle libératoire ou est elle un acompte remboursable en cas de trop payé pour nos footballeurs ou coureurs de formule 1 ou autres non résidents

M. C..., en contrepartie de son activité de pilote de Formule 1, a perçu au titre des années 2007 et 2008 une rémunération globale de 4 358 035 euros et 1 444 072 euros et a exposés, au cours de ces mêmes années, des frais professionnels d'un montant de 2 708 771 euros et 613 048, 51 euros ;

pour déterminer la part de ces revenus et de ces charges réputés de source française, le requérant a appliqué, comme l'avait d'ailleurs fait avant lui l'administration fiscale lors d'un précédent contrôle, un ratio égal au rapport entre le nombre de courses ayant eu lieu en France et le nombre total de courses qu'il avait courues dans le monde en 2007 et 2008 ; l'administration fiscale ne conteste ni cette méthode, ni, au vu des nouveaux éléments produits en appel par le requérant, la réalité des frais exposés, ni leur montant, ni leur lien avec l'activité professionnelle exercée en France par l'intéressé ;

dans ces conditions, c'est à juste titre que M. C... soutient, d'une part, que le montant de l'impôt sur le revenu dont il était redevable au titre des années 2007 et 2008, devait être déterminé en tenant compte des frais professionnels qu'il avait exposés au cours de ces deux années, et, d'autre part, que les excédents de retenue à ...et 9 706 euros ;

Conseil d'État 3ème et 8ème Ssr N° 373230 17 février 2015

M. Christophe Pourreau, rapporteur Mme Emmanuelle Cortot-Boucher, rapporteur publique

Conclusions non LIBRES

Le conseil confirme la CAA

C A A de Versailles, 3ème Ch, 09/07/2013, 12VE00553, Inédit au recueil Lebon

Par une décision en date du 17 février 2015 relative à la retenue à la source instituée par l'article 182 B du CGI, le Conseil d'Etat explique que :

"qu'une retenue à la source est prélevée sur certains revenus de source française perçus par des personnes qui ne disposent en France d'aucune installation professionnelle permanente ; que cette retenue à la source, prélevée au taux de 15% sur les revenus perçus en rémunération de prestations sportives, est imputable sur l'impôt dû en application de l'article 197 A du code général des impôts ;

l'article 182 B du même code, qui régit ce prélèvement, lequel n'a pas de caractère libératoire, n'a pas pour objet et ne peut avoir pour effet, en l'absence de dispositions en ce sens, d'instituer un minimum d'imposition, prévu par ailleurs par l'article 197 A ;

ainsi, la retenue à la source doit être regardée comme un acompte sur le paiement de l'impôt sur le revenu, dont l'assiette est déterminée conformément à l'article 197 A".

S'agissant de la restitution de l'excédent de retenue qui ne peut être imputé sur l'impôt dû, le Conseil d'Etat en déduit que

"la cour administrative d'appel de Versailles n'a pas commis d'erreur de droit en jugeant que cette retenue à la source ne constitue qu'une modalité particulière de perception de l'impôt sur le revenu et que le contribuable est en droit, lorsque le montant du prélèvement est supérieur à l'impôt dû par lui, de réclamer la restitution de l'excédent de retenue qui ne peut être imputé sur le montant de l'impôt dû".

21:16 Publié dans a)Retenue à la source | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 février 2015

DÉONTOLOGIE: de l’indépendance TOTALE des arbitres l'aff TAPIE CA Paris 17.02.15

rediffusion avec mise à jour

la première chambre civile de la Cour de cassation avait rendu le 18 décembre 2014 (Cass. civ. 1, 18 décembre 2014, n° 14-11085, un arrêt de principe en matière d’arbitrage

Cour de cassation, civile, Chambre civile 1, 18 décembre 2014, 14-11.085, Publié au bulletin

Note de P MICHAUD cette décision attendue par la place et qui servira dans le procès du siècle en cours est importante pour les conseils qui mettent en place des arbitrages dans le cadre des garanties de passif fiscal entre autre. Et ce d’autant plus que certaines parties mettent cause la responsabilité civile de l’avocat sur le fondement de l’article 1382 du code civil..

Lignes directrices de l’IBA sur les conflits d’intérêts dans l’arbitrage international

Le choix de l’arbitre :de la théorie à la pratique

Jean-Pierre Grandjean et Clément Fouchard,

La cour d'appel de PARIS a fait sienne la jurisprudence la cour de cassation en annulant l'arbitrage TAPIE dans des termes très sévères à l'encontre d'un avocat et d'un arbitre

La cour, en se fondant notamment sur les révélations de l’enquête pénale mises au jour par Le Monde, estime que l’intervention litigieuse de Pierre Estoup, l’un des trois arbitres, entache de fraude l’ensemble de la procédure :

L'arret de la cour d'appel de paris du 17 février 2015 aff TAPIE V CDR

16:51 Publié dans Déontologie de l'avocat fiscaliste, Responsabilite professionnelle | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Abus de droit Un coquillard chanceux (CAA Paris 18.09.14) à suivre

Nous connaissons tous la jurisprudence sur l’application des règles de l’abus de droit fiscal en matière de coquillards

Nous connaissons tous la jurisprudence sur l’application des règles de l’abus de droit fiscal en matière de coquillards

Un de nos amis nous signale un arrêt de la CAA de Paris ne suivant les jurisprudences traditionnelles du conseil d'etat

S’agit t il d’un arrêt d’espèce ou d’un arrêt de principe ou ?

Quel sera la position du conseil d état ??

LE BOFIP anti coquillard du 18 juillet 2013

Les arrêts anti coquillards du 17 juillet 2013 et avril 2014

Abus de droit L’arrêt Groupement Charbonnier (CE 23 juin 2014)

C A A de Paris, 9ème Ch, 18/09/2014, 11PA00715-11PA04250,

Le 30 novembre 1999, la société Kerguelan a acquis auprès de la société de droit néerlandais Chinian NV, 2 998 des 3 000 titres de la société Sefi pour le prix de 21 000 000 F ;

07:01 Publié dans Abus de droit :JP, Abus de droit: les mesures | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 février 2015

La reforme des retraites chapeau à suivre

L’annonce par la presse de retraites chapeau de niveaux très élevés, bénéficiant à de hauts dirigeants de grandes entreprises, suscite régulièrement l’émoi dans l’opinion publique et la sphère politique. Ces situations concernent un nombre de personnes relativement restreint : moins de 50 personnes bénéficient de retraites chapeau supérieures à 300 000 € par an depuis 2010 d’après l’agence centrale des organismes de sécurité sociale (ACOSS), et moins de 500 pensions annuelles sont supérieures à ce seuil, tous régimes confondus, d’après la source fiscale.

Certaines d’entre elles dépassent cependant le million d’euros et ne répondent pas à l’objectif de modération et de prévention des abus promu notamment par le monde de l’entreprise. Cependant, ces cas ne doivent pas occulter le fait que les retraites chapeau ne sont pas réservées aux très hauts dirigeants : les données disponibles montrent que plus de 200 000 personnes bénéficient d’une retraite à prestations définies. Pour 84 % d’entre elles, le montant annuel des rentes reçues dans le cadre de ces régimes est inférieur à 5 000 €

L'Inspection Générale des Finances a publié son rapport de fin décembre 2014 relatif à l'encadrement des retraites chapeaux.

Le rapport charpin décembre 2014

Imposition internationale des pensions de source française

En principe, ces sommes sont imposables en France. Toutefois, en vertu d’une convention fiscale signée entre la France et votre pays de résidence, les pensions que vous percevez peuvent n’être imposables que dans le pays où vous demeurez.

Vous trouverez ci-dessous la liste des pays ayant signé une convention fiscale avec la France et le sort réservé aux pensions « publiques », « privées » et de « sécurité sociale ». A défaut de convention, les pensions de source française restent imposables en France :

le tableau d’imposition selon les pays

15:33 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |