21 août 2015

Communication d’un rescrit : transparence ou omerta (CE 27/07/15)

Depuis des siècles la bataille entre Harpocrate le dieu du secret et Astrée la déesse de la transparence continue au gré des opinions publiques et politiques et le curseur entre transparence et secret, tous deux nécessaires et légitimes, se positionne au fil de l’évolution de la morale publique et des nécessités économiques et maintenant fiscales

Depuis des siècles la bataille entre Harpocrate le dieu du secret et Astrée la déesse de la transparence continue au gré des opinions publiques et politiques et le curseur entre transparence et secret, tous deux nécessaires et légitimes, se positionne au fil de l’évolution de la morale publique et des nécessités économiques et maintenant fiscales

Trop de transparence limite la liberté individuelle

Trop de secret développe le soupçon

Un rapport historique avec DENOIX DE SAINT MARC

Déclaration des Droits de l'Homme et du Citoyen de 1789

Art. 14. Tous les Citoyens ont le droit de constater, par eux-mêmes ou par leurs représentants, la nécessité de la contribution publique, de la consentir librement, d'en suivre l'emploi, et d'en déterminer la quotité, l'assiette, le recouvrement et la durée.

Art. 15. La Société a le droit de demander compte à tout Agent public de son administration.

Commission d'accès aux documents administratifs

La loi n° 78-753 du 17 juillet 1978 reconnaît à toute personne le droit d'obtenir communication des documents détenus dans le cadre de sa mission de service public par une administration, quels que soient leur forme ou leur support

La procédure du rescrit fiscal général (source Matignon)

le rescrit fiscal général ou spécifique (source DGFIP

les rapports au Parlement (lire in fine)

Va-t-on commencer à assister à un secret pour certains et à une transparence pour d’autres ??? (lire MEDIAPART sur sa demande à la CADA sur la réalité des diplômes d'une personnalité hautement politique (cliquez) )

Le conseil d’état dans un trop court arrêt vient de nous apporter son éclairage et en période de transparence fiscale demandée,pardon , exigée par Bruxelles et l’OCDE

Conseil d'État, 10ème / 9ème SSR, 27/07/2015, 366604

LES FAITS

23:08 Publié dans Protection du contribuable et rescrit | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 août 2015

Assurance vie et donation déguisée : un point d’étape

Les lettres fiscales d'EFI

Pour les recevoir inscrivez vous en haut à droite

L’équipe EFI vous propose un point d’étape sur ce sujet de plus en plus fréquemment soulevé tant par des héritiers que par le fisc souvent mécontents d’avoir été lésés, mais chacun à sa façon !!!L’assurance vie à la française est très souvent utilisée tant pour des raisons successorales –elle n’est pas soumise aux règles d’ordre public de la dévolution successorale – que pour des raisons fiscales -elle est soumise à des prélèvements fiscaux souvent plus avantageux que les droits de succession.. Ces deux avantages peuvent inciter à des « opérations « civilement et fiscalement abusives

Par ailleurs , une nouvelle jurisprudence "paraît" se former en ce qui concerne le nouveau critère de la "nécessité d'un intérêt pour le souscripteur" d'une assurance à prime excessive ,de l'arrivée de la notion d'abus de droit pour donation déguisée ET sans compter l'intervention de + en + fréquente des notes de renseignement de TRACFIN à la DGFIP.

Les spécialistes sauront reconnaître une proposition de rectification d'origine TRACFIN par son analyse exceptionnellement rigoureuse et précise avec des sources d'informations élargies....

assurances vie et donation déguisée : un point d'étape

pour lire et imprimer avec les liens cliquez

Assurance vie, non résident et succession ; le nouveau régime

Donation abusive d'actions étrangères (!) par un non résident

Attention à l ’intervention de TRACFIN lire page 16 du rapport 2014

Cas typologique n° 4 Assurance-vie : Fraude fiscale, soupçon de donation non déclarée.

Cas typologique n° 5 Assurance-vie : Soupçon de blanchiment du délit de corruption.

LE PLAN (ci dessous)

12:26 Publié dans Assurance, Fraude escroquerie blanchiment, SUCCESSION et donation, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Les aides publiques à la presse juridique et fiscale 2014

Les pouvoirs publics ont depuis le décret n° 2012-484 du 13 avril 2012 (art 7) l’obligation de publier le montant des aides directes à la presse par titre bénéficiaire et par aide

Les pouvoirs publics ont depuis le décret n° 2012-484 du 13 avril 2012 (art 7) l’obligation de publier le montant des aides directes à la presse par titre bénéficiaire et par aide

La Cour des comptes a rendu public, le 18 septembre 2013, un rapport sur les aides de l’État à la presse écrite commandé par la commission des finances du Sénat

Le rapport de la cour des comptes

Comme en 2014, le ministère de la culture et de la communication publie le tableau des 200 titres ayant le plus bénéficié des aides publiques à la presse l’année précédente.

Liste des 200 titres de presse les plus aidés en 2014

Notice de présentation des 200 titres de presse les plus aidés en 2014

Le PALMARES

01:12 Publié dans Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 août 2015

Les finances de la France été 2015

Sully

Sully

Les lettre EFI de 2015

Pour recevoir la lettre inscrivez-vous en haut à droite

MAJ 14.08.05

Les sept courbes à inverser d'urgence pour sortir de la croissance nulle

Par R Legendre journaliste à l’Opinion

Les faits - L'Insee a publié vendredi matin sa première estimation du PIB au deuxième trimestre.

Le communiqué officiel de l’INSEE L’analyse REUTER

La croissance allemande de 0,4% au T2 (source REUTER

Les chiffres d'EUROSTAT du 14.08.15

Déception : la croissance est nulle, après un premier trimestre à +0,7% (et non +0,6% comme estimé initialement).. Elle était attendue entre 0,2% et 0,3%. Tous les économistes sont d’accord pour dire qu’un élément crucial manque à la reprise : la confiance. C'est finalement 0%. Mais la croissance du début d’année est un peu plus vive qu’annoncée initialement (0,7% au lieu de 0,6% )

Quant à M Sapin : »A fin du premier semestre, l’acquis de croissance est de 0,8% ce qui conforte notre objectif de 1% pour l’année 2015» (cliquer) (note de EFI Quid ALORS de l'acquis pour 2016 ???)

X X X X X

Ou va endettement de la FRANCE par G UGEUX (06.08.15)

En cause : un déficit public non maîtrisé et un gouvernement trop gourmand

09:18 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 août 2015

TRACFIN : Bruno DALLES à sa tête .Quelles conséquences pratiques ?

Les lettres fiscales d'EFI

Pour les recevoir inscrivez vous en haut à droite

mise à jour du 11 aout

Le futur projet de loi sur la transparence financière

Cette nomination intervient aussi dans le cadre du projet de loi sur la transparence en matière économique et financière pour l’application de laquelle TRACFIN aura un role important

Les dispositions du projet de loi

Les axes essentiels sont arrêtés :

La création d'une agence nationale de lutte contre la corruption ;

Une meilleure protection des lanceurs d'alerte ;(les travaux du conseil d 'etat sur l'amélioration du système)

La création d'un répertoire national des lobbyistes ;

Un plan anti-optimisation fiscale pour les grandes entreprises ;

Attention certains de nos amis estiment que ce projet de loi pourrait comprendre aussi un article sur la « co- responsabilité » des conseils pour certains redressements concernant leurs clients et ce dans la suite de la QPC GECOP

Un durcissement du dispositif anti-blanchiment.( mise en application de la 4ème directive)

X X X X X X

VERS UN ACCROISSEMENT DES NOTES

DE RENSEIGNEMENT POUR LA DGFIP ??

En 2014, TRACFIN "n'a "transmis à la DGFIP que 365 (237 en 2013) notes d'info sur des opérations "soupçonnables" et qu'environ 5000 déclarations de soupçon fiscal auraient été reçues (?) alors que 3 profilages de soupçons avaient été analysés et diffusés en 2010 La constitution de ces notes nécessite souvent un important et long travail d'analyse et de recherche

Les 3 profilages de la fraude fiscale suivant TRACFIN (2010)

Bruno DALLES vient d’être nommé patron de TRACFIN en remplacement de J B Carpentier

18:30 Publié dans Fraude escroquerie blanchiment, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 août 2015

Plafonnement de l'ISF : l’administration doit l’appliquer d’office (cass comm 27.05.15

Pour recevoir la lettre inscrivez-vous en haut à droite

Les redevables de l’ISF retrouvent en 2013 une véritable protection avec le rétablissement d’un plafonnement qui limite le cumul de leurs impositions à 75 % du montant de leurs revenus 2012, quelle que soit l’importance de leur patrimoine .Le bouclier a été un échec politique car la ministre des finances de l'époque ,C Lagarde ,avait refusé le principe de l'autoliquidation plus simple mais moins transparent car il n'y avait pas d'opération de comptabilité publique à effectuer.Par qui s'était elle donc laisser "enfumer"? D'aprés nos sources par certains de ses amis ....qui en voulaient encore plus.

mise à jour août 2015

La facture du plafonnement de l'ISF s'alourdit (les echos )

8.872 contribuables ont bénéficié d'un plafonnement ISF en 2014.

Le dispositif s'avère plus coûteux que le bouclier fiscal qu'il remplace.

Fiche de calcul du plafonnement ISF par la DGFIP

Le plafonnement du plafonnement du plafonnement

institué par A Juppé n’a pas été rétabli pour l’instant !

Ce système est avantageux pour les vrais propriétaires qui ne vivent que par la liquidation partielle de leur capital et sans revenu direct !!!*

Cette situation de fait montre bien que l’ISF est d’abord un complément d’impôt sur le revenu puisque les riches propriétaires mais sans revenu ne le paient pas comme le ressentent de nombreux retraités…

LE PRINCIPE

L ADMINISTRATION DOIT RECTIFIER A CHARGE ET A DÉCHARGE

Cour de cassation, civile, Chambre commerciale, 27 mai 2015, 14-14.257, Inédit

En cas de rectification, l’administration doit spontanément rechercher d office si le plafonnement est applicable et en tirer toutes les conséquences pour le calcul de l impôt

04:45 Publié dans ISF | Tags : plafonnement de l isf | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 août 2015

SUISSE : Echange automatique ( à suivre)

La lettre EFI du 8 juin 2015

Pour recevoir la lettre inscrivez-vous en haut à droite

la suisse accélère mais avec quelles contreparties???

Apres avoir signé le 27 mai 2015 un accord avec l’UE et auparavant un accord avec l’Australie, Le Conseil fédéral a soumis au Parlement le 5 juin 2015 (cliquez )ses projets relatifs à la Convention du Conseil de l’Europe et de l’OCDE ainsi qu’aux bases légales nécessaires à la mise en œuvre de la norme d’échange automatique de renseignements (EAR) en matière fiscale.

L'accord EU/SUISSE du 27 mai 2015

L'ordre des avocats au Barreau de Genève

prend position sur l'échange d'informations en matière fiscale.

La grande majorité des cantons, des partis politiques et des milieux concernés ont approuvé ces projets législatifs lors de la procédure de consultation.

07:26 Publié dans Echange automatique FATCA, Suisse | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 août 2015

Revenus distribués : qui est le bénéficiaire effectif ??

Les lettres fiscales d'EFI

Pour les recevoir inscrivez vous en haut à droite

La CAA de Marseille vient de rappeler les règles de bon sens de la preuve fiscale

Le fait d’être gérant de droit ne présume que celui ci

ait appréhendé les revenus distribués

La désignation par la société du gérant statutaire comme bénéficiaire de revenus distribués, non déclarés par la société, ne justifie pas en elle-même la preuve de l'appréhension réelle de ces bénéfices qui doit être rapportée par l'administration.

Le maître de l’affaire n’est pas de plein droit le gérant de droit

L’article 109 du code général des impôts

: Avances, prêts ou acomptes consentis aux associés

: Rachat de parts, rémunérations excessives, dépenses à caractère somptuaire

: Rémunérations et distributions occultes

: Revenus distribués non-visés à l'article 111 du CGI

Cour Administrative d'Appel de Marseille, 3ème chambre 12/02/2015, 13MA02382,

Mme LASTIER, président M. Francois POURNY, rapporteur M. MAURY, rapporteur publi

17:33 Publié dans aa REVENUS OCCULTES, Activité occulte, bénéficiaire effectif | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 août 2015

Amendement Charasse Conclusions A BRETONNEAU 11 mars 2015

Conseil d'État, 10ème et 9ème SSR, 11/03/2015, 369048, Société Groupe JLF Finances

article 223 B du code général des impôts

L’administration fiscale a relevé que les acquisitions mentionnées plus haut avaient été réalisées auprès de M. B...A...ou de sociétés directement ou indirectement contrôlées par ce dernier ; elle a considéré, pour ce motif, que le groupe constitué autour de la société Groupe JLF Finances entrait dans le champ des dispositions du septième alinéa de l'article 223 B du code général des impôts ;

22:35 Publié dans aaa Conclusions LIBRES, Frais financiers et Financement | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

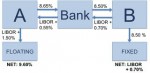

Lieu d’imposition des gains d’un swap immobilier Conclusions DAUMAS CE 1/10/13 BNPPARIBAS

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

la SA Compagnie Immobilière de France (CIF), qui a pour activité la location d’immeubles aux sociétés filiales du groupe fiscal intégré BNP Paribas auquel elle appartient, a acquis le 21 juin 2002, auprès d’une société française, un immeuble situé à Londres ; que cette acquisition a été financée, d’une part, par une augmentation de capital accompagnée d’un contrat d’échange de devises ( ou “ swap “) souscrit avec la SA BNP Paribas, lequel s’est dénoué par un gain de change et des “ produits financiers techniques “, le 10 septembre 2003, d’autre part, par un emprunt à long terme contracté auprès de la succursale londonienne de la banque BNP Paribas au titre duquel la CIF a bénéficié d’écarts de conversion positifs à la clôture des exercices clos en 2002 et 2003 ainsi que d’un gain de change effectif en septembre 2003, lors d’un remboursement partiel ;

À l’issue d’une vérification de comptabilité portant sur les exercices clos en 2002 et 2003, l’administration fiscale a réintégré ces produits dans les résultats imposables en France de la société CIF ;

Position de BNP PARIBAS

La société soutient que si les revenus immobiliers étrangers des sociétés françaises sont imposables en France en l'absence de convention, la convention franco-britannique attribue en l'espèce le droit d'imposer les revenus immobiliers à l'Etat dans lequel est situé l'immeuble ; l'application des articles 5 et 24 de la convention fait en effet obstacle à l'imposition par la France des revenus immobiliers ; et les passifs liés au financement de l'actif immobilier étranger suivent le même régime en terme de territorialité que les revenus immobiliers, et qu'il en est de même s'agissant des gains ou pertes de change sur ces passifs

Position du conseil d etat

l la cour administrative d'appel de Versailles 10VE01416 du 9 juin 2011 confirme la position de l’administration

Conseil d’État N° 351982 1 octobre 2013 Aff. BNP PARIBAS

Mme Anne Egerszegi, rapporteur M. Vincent Daumas, rapporteur public

Conclusions libres de Mr Vincent Daumas, rapporteur public

Cette affaire pose une intéressante question d’application de la convention fiscale franco-britannique du 22 mai 1968 – qui a depuis lors été remplacée, vous le savez, par la convention du 19 juin 2008.

La société Compagnie immobilière de France (ci-après : la CIF) est une filiale qui appartient au groupe fiscalement intégré BNP Paribas. Elle a pour activité la location d’immeubles aux autres sociétés membres du groupe. En juin 2002, elle a acquis auprès d’une autre société française un bail de 999 ans sur un immeuble situé à Londres, pour une somme de 220 millions de livres sterling. Cette acquisition en devise a été financée de deux manières :

- pour la plus grande part, la CIF a contracté un emprunt auprès de la succursale londonienne de la banque BNP Paribas, qui se trouvait par ailleurs être le futur locataire de l’immeuble ; cet emprunt était libellé en livres sterling ;

- pour le surplus, la CIF a financé l’acquisition sur fonds propres, en prenant le soin de se couvrir du risque de change ; à cette fin, elle a souscrit, toujours auprès de la banque BNP Paribas, des contrats d’échange de devises (ou « swaps »).

Ces opérations de financement ont été à l’origine de différents gains de change dus pour l’essentiel à la baisse du cours de la livre sterling par rapport à l’euro.

x x x x

Vu la convention fiscale entre la France et le Royaume-Uni de Grande-Bretagne et d’Irlande du Nord tendant à éviter les doubles impositions et à prévenir l’évasion fiscale en matière d’impôt sur les revenus, signée le 22 mai 1968 ;

Les produits résultant d’opérations d’emprunt et de swap réalisées en vue de l’acquisition par une société française d’un bien immobilier situé à Londres ne peuvent être regardés comme des revenus immobiliers au sens de l’article 5 de la convention fiscale franco-britannique du 22 mai 1968, dès lors qu’ils ont été réalisés à l’occasion et dans le cadre d’opérations à caractère financier et qu’ils ne proviennent pas de l’exploitation de l’immeuble en cause. Par suite, les stipulations de cet article ne font pas obstacle à la réintégration de ces produits dans les résultats imposables en France de cette société.

D E C I D E : Article 1er : Le pourvoi de la société BNP Paribas est rejeté

21:44 Publié dans aaa Conclusions LIBRES, Détermination du resultat, ETABLISSEMENT STABLE, Résultat fiscal, Revenu de source francaise | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Article 155 A : le droit à l’image imposable en France.conclusions DAUMAS CE 4.12.13

M. José A a été employé en qualité de joueur de football par la SASP club l’Olympique Lyonnais, du 30 août 2000 au 30 juin 2004 ;

M. José A a été employé en qualité de joueur de football par la SASP club l’Olympique Lyonnais, du 30 août 2000 au 30 juin 2004 ;

à l’issue de la procédure de vérification de comptabilité dont cette société a fait l’objet, l’administration fiscale, par une proposition de rectification du 20 décembre 2004, a imposé entre les mains de M. A les sommes versées en 2001, 2002 et 2003 par le club à la société de droit britannique Chaterella Investors Ltd (CIL) au titre de la rétrocession du droit à l’usage de l’image du joueur ;

C Le Bofip Contribuables prêtant leur concours à des personnes

domiciliées ou établies hors de France

21:38 Publié dans aaa Conclusions LIBRES, Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Conclusions LIBRES V DAUMAS 28.05.14

la notion de siège de l’activité d’un prestataire de service.

Ainsi que l'a jugé la Cour de justice des Communautés européennes par son arrêt du 28 juin 2007 Planzer Luxembourg Sarl (aff. C-73/06), la notion de siège de l'activité d'un prestataire pour les besoins de l'imposition à la taxe sur la valeur ajoutée (TVA) vise le lieu où sont adoptées les décisions essentielles concernant la direction générale de son activité. La détermination de ce lieu implique la prise en considération d'un faisceau de facteurs relatifs à l'activité du prestataire. En revanche, des notions telles que le lieu du preneur des prestations ou le lieu d'exploitation ou d'utilisation de ces prestations ne sauraient figurer parmi les facteurs de détermination du siège de l'activité du prestataire.

Conseil d'État, 3ème / 8ème SSR, 28/05/2014, 361413

N° 361413 M. Louis-Paul A... 28 mai 2014

Conclusions de Vincent Daumas,

N° 361413 M. Louis-Paul A... 28 mai 2014 Vincent Daumas, rapporteur public

La présente affaire pose une question de territorialité de la taxe sur la valeur ajoutée et, plus précisément, la question de la manière dont il y a lieu d’appréhender la notion de siège de l’activité d’un prestataire de service. Vous savez que seules les prestations de services réputées réalisées en France peuvent être assujetties en France à la TVA. Les règles en la matière sont prévues aux articles 259 et suivants du code général des impôts, lesquels transposent en droit français les objectifs qui figuraient à l’article 9 de la « 6e directive TVA » 1 , repris aujourd’hui, après avoir été modifiés, aux articles 43 et suivants de la directive du 28 novembre 20062 .

18:42 Publié dans aaa Conclusions LIBRES | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Conclusions LIBRES C LEGRAS, 28.05.14 Al Hayat publishing cny

« Une activité préparatoire ou auxiliaire est elle un ES »

Conseil d'État, 9ème et 10ème ssr 28/05/2014, 360890,Al Hayat publishing cny n

N° 360890 Al Hayat Publishing Company Limited 28 mai 2014

conclusions de Mme Claire LEGRAS,.pdf

La société Al Hayat Publishing Company Ltd, dont le siège est situé à Londres, y édite le quotidien en langue arable « Dar Al Hayat ». Elle dispose depuis 1989 d’un bureau de presse à Paris, qui comprend trois journalistes et deux employés, chargés de couvrir l’actualité française pour le compte de ce journal. A l’issue d’une vérification de sa comptabilité, l'administration fiscale a estimé que ce bureau constituait un établissement stable qui devait être assujetti à l’impôt sur les sociétés au titre des exercices clos en 2002 et 2003, ainsi qu’à la TVA pour la période correspondante. La société a vainement réclamé et n’a pas obtenu satisfaction devant le tribunal administratif de Paris ; mais elle a relevé appel avec succès de son jugement du 15 juin 2010. C’est ainsi le ministre qui se pourvoit en cassation contre un arrêt de la cour administrative d'appel de Paris du 31 mai 2012. Le litige ne porte plus que sur les cotisations supplémentaires d’IS, la société n’ayant pas contesté en appel les rappels de TVA. 2- Ce dossier pose, vous l’avez compris, une unique question : le bureau local d’un journal installé dans un Etat autre que celui dans lequel la rédaction en chef de ce journal est établie et où il est imprimé peut-il constituer un établissement stable pour l’IS ? Est en cause l’application de la convention franco-britannique du 22 mai 1968, qui est à peu près conforme, sur les points qui nous intéressent, au modèle OCDE.

18:34 Publié dans aaa Conclusions LIBRES, Détermination du resultat, ETABLISSEMENT STABLE, Siège de direction | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Conc LIBRES V.DAUMAS 20.10.14 Plus values immo des non résidents

Imposition des PV immobilières des non résidents

N° 367234 Ministre délégué, chargé du budget et autres 3e et 8e ssr 20 octobre 2014

Conseil d'État, 3ème / 8ème SSR, 20/10/2014, 367234

CONCLUSIONS M. Vincent DAUMAS, rapporteur public

N° 367234 20 octobre 2014 M. Vincent DAUMAS, rapporteur public.pdf

18:22 Publié dans aaa Conclusions LIBRES, plus values immobilières des non residents | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Conclusions LIBRES C LEGRAS 07.05.14 Le prorata TVA peut il être mondialisé ??

Le prorata TVA peut il être mondialisé ??

N°s 301849 et 328713 Société Crédit Lyonnais 9ème et 10ème sous-sections réunies 28 mai 2014 CONCLUSIONS Mme Claire LEGRAS, rapporteur pub

Conseil d'État, 9ème / 10ème SSR, 28/05/2014, 301849, Inédit au recueil Lebon

CONCLUSIONS Mme Claire LEGRAS, rapporteur pub

N° 301849 Société Le Crédit Lyonnais 11 juillet 2011 Mme Claire LEGRAS, rapporteur public.pdf

L’ arrêt de la CJUE

Arrêt 12 septembre 2013 dans l'affaire C-388/11 Le Crédit Lyonnais/Ministre du budget

Les documents de travail de la cour

La Décision de renvoi à la CJUE

N°s 301849 et 328713 Société Crédit Lyonnais 28 mai 2014 Mme Claire LEGRAS,.pdf

La tentative du Crédit lyonnais de faire consacrer la possibilité pour une société de calculer sa quote-part de TVA déductible à raison de l’ensemble des opérations auxquelles concourent les dépenses qu’elle a engagées, y compris celles qui sont le cas échéant réalisées depuis ses succursales étrangères, avait retenu toute votre attention. Outre son intérêt théorique indéniable, la question de la possibilité de mondialiser ce qu’il était convenu jusqu’à il y a peu d’appeler le prorata de déduction était liée à des enjeux économiques et concurrentiels très importants et recevait des réponses disparates de la part des différents Etats membres disioe l’Union européenne.

Votre plénière fiscale a donc estimé nécessaire, dans une décision du 11 juillet 2011, 1, à nos concl. p. 917, devoir en saisir à titre préjudiciel la Cour de Luxembourg.

N° 301849 Société Le Crédit Lyonnais 11 juillet 2011 Mme Claire LEGRAS, rapporteur public.pdf

18:19 Publié dans aaa Conclusions LIBRES | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |