11 février 2015

Commissions occultes : l’aff Alcatel Cit CE 04/02/2015

Cet arrêt didactique est intéressant car il montre que la « faiblesse » d’une motivation d’une proposition de rectification peut être complétée âpres la fin du contrôle par de nouveaux éléments de preuve

Cet arrêt didactique est intéressant car il montre que la « faiblesse » d’une motivation d’une proposition de rectification peut être complétée âpres la fin du contrôle par de nouveaux éléments de preuve

Sur le fond, le conseil d’état fait une application de la convention OCDE sur la corruption internationale tout ménageant une éventuelle porte de sortie en rappelant

9….. qu'elle (la CAA de Versailles) a, par ailleurs, constaté que, pour sa part, la société Alcatel Lucent France ne justifiait pas que ces commissions correspondraient à la réalisation de prestations immatérielles que lui auraient effectivement rendues les sociétés de consultants établies au Costa Rica

A la suite d’une vérification de comptabilité, l’administration a notamment réintégré aux résultats déclarés par la société Alcatel CIT, devenue Alcatel Lucent France, au titre des exercices clos en 2002 et 2003, des commissions versées à trois sociétés établies au Costa-Rica ;

10:59 Publié dans Activité occulte, Commission oculte | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Territorialité de l’IS et l’exception Marks & Spencer ; la suite (CJUE 3 février 2015-

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

la Commission avait introduit un recours en manquement devant la Cour contre le Royaume Uni car les règles mises en application par le Royaume Uni en 2010 pour se conformer à l’arrêt Marks & Spencer de 2005 , c'est-à-dire pour autoriser, à titre exceptionnel, la déductibilité des pertes des filiales non résidents violeraient le principe de la liberté d’établissement,

Pour imprimer la tribune avec les liens

Dans son arrêt du 3 février 2015, la Cour rejette le recours dans son intégralité.

CJUE 3 Février 2015 affC‑172/13,Commission européenne contre Royaume Uni

Conclusions de l’avocat général Mme juliane kokott

Présentées le 23 octobre 2014 (1)

Le principe de la territorialité fiscale et de l’autonomie fiscale des filiales étrangères

est donc maintenue

Un peu d’histoire fiscale !

07:26 Publié dans Détermination du resultat, Double imposition; prévention, ETABLISSEMENT STABLE, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 février 2015

Une filiale suisse d’une mère française peut avoir un ES en France l’Aff. Saxotel CH CAA Lyon

Par un arrêt extrêmement didactique en date du 27 janvier 2015, la CAA de Lyon caractérise l'existence d'un établissement stable en France d'une société suisse au moyen d'informations obtenues par l'exercice de son "droit de visite" (article L 16 B LPF).

Par un arrêt extrêmement didactique en date du 27 janvier 2015, la CAA de Lyon caractérise l'existence d'un établissement stable en France d'une société suisse au moyen d'informations obtenues par l'exercice de son "droit de visite" (article L 16 B LPF).

Elle prononce également la nullité de la proposition de rectification, en tant qu'elle concerne la pénalité de 80% mise à la charge du contribuable (article 1728 CGI), pour défaut d'énonciation des considérations de fait la justifiant.

pour lire et imprimer avec les liens cliquer

Note de P Michaud l’argumentation administrative et judiciaire de cette tribune est fréquemment utilisée par nos vérificateurs qui sont aussi les gardiens de nos finances dans des opérations internationales et la procédure de perquisition civile - moins rude que celle de la police fiscale- de l'article L 16 du LPF est d'abord utilisée pour découvrir des preuves de direction en France , nous connaissons la suite étant rappelé que la DGFIP fait la difference entre direction et contrôle au sens des traités

COUR ADMINISTRATIVE D'APPEL DE LYON, 2ème ch - 27/01/2015, 13LY01475,

M. BOURRACHOT, président

Mme Dominique BOUISSAC, rapporteur M. LEVY BEN CHETON, rapporteur public

LES FAITS

01:25 Publié dans Crédit impot recherche, ETABLISSEMENT STABLE, Siège de direction, Siège social fictif et frauduleux | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 février 2015

UE /La directive mère fille :un nouveau texte anti abus au 27/01/2015

Fiscalité des sociétés mères et de leurs filiales

Fiscalité des sociétés mères et de leurs filiales

le principe;

suppression des retenues à la source entre mères et filialesC

CLIQUEZ

MAIS

Le Conseil de l’ UE adopte une nouvelle clause anti‑abus :

« le montage non authentique » (sic !!!!)

la directive mère fille 2011/96 refondue en 2011

le compte rendu du conseil du 27 janvier 2015

L’objectif est de mettre un terme à l'utilisation détournée de la directive "sociétés mères‑filiales" à des fins d'évasion fiscale et d'assurer une plus grande cohérence dans son application par les différents États membres. La clause anti‑abus empêchera les États membres d'accorder les avantages de la directive à des montages "non authentiques", c'est‑à‑dire mis en place pour obtenir un avantage fiscal et ne reposant sur aucune réalité économique.

La clause se présente sous la forme d'une règle "de minimis", ce qui signifie que les États membres pourront appliquer des règles plus strictes au niveau national, pour autant qu'ils respectent les exigences minimales prévues par l'UE.

Directive (ue) 2015/121 du conseil du 27 janvier 2015

Dans la directive 2011/96/UE, à l'article 1er, le paragraphe 2 est remplacé par les paragraphes suivants:

«2. Les États membres n'accordent pas les avantages de la présente directive à un montage ou à une série de montages qui, ayant été mis en place pour obtenir, à titre d'objectif principal ou au titre d'un des objectifs principaux, un avantage fiscal allant à l'encontre de l'objet ou de la finalité de la présente directive, n'est pas authentique compte tenu de l'ensemble des faits et circonstances pertinents.

Un montage peut comprendre plusieurs étapes ou parties.

3. Aux fins du paragraphe 2, un montage ou une série de montages est considéré comme non authentique dans la mesure où ce montage ou cette série de montages n'est pas mis en place pour des motifs commerciaux valables qui reflètent la réalité économique.

4. La présente directive ne fait pas obstacle à l'application de dispositions nationales ou conventionnelles nécessaires pour prévenir la fraude fiscale ou les abus.»

06:38 Publié dans Abus de droit: les mesures, holding,société mère | Tags : directive mere fille, fiscalité des sociétés mères et de leurs filiales | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 février 2015

Tax rulings et aides d’état dans l'UE (suite)

Entrée en fonction le 1er novembre 2014, la nouvelle Commission européenne poursuit l’offensive engagée par sa prédécesseure contre les décisions anticipatives en matière fiscale (tax rulings) pratiquées par certaines autorités fiscales nationales à l’égard de certaines entreprises, dont notamment au Luxembourg, aux Pays-Bas et en Irlande.

Entrée en fonction le 1er novembre 2014, la nouvelle Commission européenne poursuit l’offensive engagée par sa prédécesseure contre les décisions anticipatives en matière fiscale (tax rulings) pratiquées par certaines autorités fiscales nationales à l’égard de certaines entreprises, dont notamment au Luxembourg, aux Pays-Bas et en Irlande.

mise à jour février 2015

Bruxelles, 03 février 2015

X X X X X

La Commission a publié le 14 novembre 2014 une version non confidentielle de sa décision du 11 juin 2014 d’ouvrir une enquête approfondie pour des soupçons d’aides d’Etat présumées contre les Pays-Bas pour ses pratiques fiscales envers la chaîne américaine de cafés Starbucks.

16:26 Publié dans Aides d 'etat, Belgique, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

02 février 2015

Imposition des crédits sur un compte bancaire étranger non déclaré (CE05.02.15

EFI édite une lettre hebdomadaire que vous pouvez recevoir en vous abonnant en haut à droite

EFI édite une lettre hebdomadaire que vous pouvez recevoir en vous abonnant en haut à droite

MISE A JOUR FEVRIER 2015

Conseil d'État, 10ème / 9ème SSR, 04/02/2015, 365180

1 Des revenus imposables en vertu des articles 1649 A et 1649 quater A du code général des impôts (CGI), relatifs aux sommes, titres ou valeurs transférés vers l'étranger ou en provenance de l'étranger en méconnaissance des obligations déclaratives particulières applicables, ne peuvent, par nature, qu'être qualifiés de revenus d'origine indéterminée, dès lors que le fait générateur de l'imposition est constitué par la constatation du transfert et non par la perception ou par l'origine de ces sommes.

x x x x x x

Des crédits sur un compte bancaire étranger non déclaré sont ils toujours imposables en France dans le cadre de l’article 1649 A du code général des impôts ?

Conseil d'État, 3ème et 8ème ssr, 17/03/2014, 358520

Lire avec lien ci dessous

Article 1649 A Bofip di 12.11.2013

(….) Les personnes physiques, les associations, les sociétés n'ayant pas la forme commerciale, domiciliées ou établies en France, sont tenues de déclarer, en même temps que leur déclaration de revenus ou de résultats, les références des comptes ouverts, utilisés ou clos à l'étranger. Les modalités d'application du présent alinéa sont fixées par décret (2).

Les sommes, titres ou valeurs transférés à l'étranger ou en provenance de l'étranger par l'intermédiaire de comptes non déclarés dans les conditions prévues au deuxième alinéa constituent, sauf preuve contraire, des revenus imposables

Pour les transferts physiques de capitaux et assimilés

Article 1649 quater A Le BOFIP (non à jour)

Les faits

A l’issue d’un examen de la situation fiscale personnelle de M. et Mme A... B...du Petit Thouars de Saint-Georges au titre des années 2001 à 2003, l’administration a notamment imposé à l’impôt sur le revenu, selon la procédure de taxation d’office prévue au 1° de l’article L. 66 du livre des procédures fiscales, les sommes créditées sur un compte ouvert à leur nom à la banque belge BBL et dont ils n’avaient pas déclaré l’ouverture

Le conseil d état a confirmé la CAA de Paris sur la non imposition de ce crédit dans le cadre de l’ Article 1649 A

Par ailleurs, le conseil d état a analysé avec précisions les garanties légales accordées aux contribuables dans le cadre de cette procédure d’imposition

SUR LA NON IMPOSITION

La motivation de la cour d’appel de paris

Cour administrative d'appel de Paris, 2ème chambre , 15/02/2012, 10PA03307,

Inédit au recueil Lebon

il résulte de l'examen des documents bancaires produits par le requérant et dont les mentions n'ont pas été contestées par le ministre, que les sommes taxées à hauteur de 1 130 000 euros au titre de l'année 2002 et de 625 900 euros au titre de l'année 2003 correspondent à des crédits constatés au compte ouvert par l'intéressé dans une banque belge, crédits dont il n'est au demeurant pas soutenu par le ministre qu'ils auraient été transférés en provenance de France ;

ces crédits ne sauraient être regardés comme taxables en vertu des dispositions précitées de l'article 1649 quater A du code général des impôts sur le seul fondement invoqué par le ministre et tiré de ce qu'il s'agirait de crédits constatés au compte d'une banque française et en provenance de l'étranger ; qu'il y a par suite lieu de réduire la base imposable de l'intéressé à hauteur des sommes précitées ; que, pour le surplus, M. A B, qui a été imposé sur des sommes en provenance de l'étranger, ne saurait valablement soutenir qu'il a fait l'objet d'une double imposition

Confirmation du conseil d état

Conseil d'État, 3ème et 8ème ssr, 17/03/2014, 358520

M. Christophe Pourreau, rapporteur

Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

En jugeant, après avoir relevé qu’il ne résultait pas de l’instruction que les sommes en cause avaient été transférées en provenance ou à destination de la France, qu’elles ne pouvaient être regardées comme taxables “ sur le seul fondement invoqué par le ministre, au motif qu’il s’agirait de crédits (...) en provenance de l’étranger “, la cour administrative d’appel n’a ni dénaturé les pièces du dossier qui lui était soumis, ni commis d’erreur de droit ;

Par suite, le ministre du budget, des comptes publics et de la réforme de l’Etat, porte-parole du Gouvernement n’est pas fondé à demander l’annulation des articles 1er, 2 et 4 de l’arrêt attaqué ;

Lire aussi sur le fait générateur

Conseil d'État, 3ème et 8ème ssr , 26/07/2011, 327033

Le fait générateur de l'impôt dû, en vertu de l'article 1649 quater A du code général des impôts, au titre des sommes, titres ou valeurs transférés vers l'étranger ou en provenance de l'étranger sans déclaration est constitué par la constatation du transfert et non par la perception de ces sommes, titres ou valeurs.

Sur le non domicilié

1. Conseil d'État, 9ème et 10ème ssr, 01/07/2010, 309363

Il résulte des dispositions des articles 4 A, 166 et 1649 quater A du code général des impôts (CGI) que les personnes dont le domicile fiscal est situé hors de France ne peuvent être imposées en France que pour leurs revenus de source française et non pour les sommes qu'elles transfèrent en France depuis l'étranger ou de France vers l'étranger. Par suite, commet une erreur de droit la cour administrative d'appel qui juge que la présomption d'existence de revenus instituée par les dispositions de l'article 1649 quater A s'applique à toute personne physique, qu'elle soit ou non domiciliée en France au sens de l'article 4 A du CGI.

S’agissant de la possibilité d'imposer en France des revenus d'origine indéterminée d'une personne ne résidant pas fiscalement en France, 4 décembre 1985, Bauchet, n° 43383,

Conseil d'Etat, 7 / 8 SSR, du 4 décembre 1985, 43383, mentionné aux tables du recueil Lebon

Contribuable ayant son domicile fiscal à l'étranger et, par suite, n'étant imposable en France que sur ses seuls revenus de source française dans les conditions prévues par l'article 164-2 du C.G.I. alors applicable. L'administration ne peut mettre en oeuvre la procédure de demande de justifications prévue par l'article 176 du C.G.I., aboutissant, le cas échéant, à la taxation d'office du contribuable en application de l'article 179, que si, eu égard aux activités déployées en France par le contribuable, celui-ci pouvait avoir des revenus de source française plus importants que ceux qu'il avait déclarés au titre des mêmes années. Procédure régulièrement appliquée en l'espèce.

SUR LA PROCEDURE

Conseil d'État, 3ème et 8ème ssr, 17/03/2014, 358520

Les dispositions de l’article 1649 A du code général des impôts (CGI), qui instaurent l’obligation, pour tout contribuable domicilié en France, de déclarer à l’administration les références de tout compte bancaire dont il est titulaire à l’étranger, prévoient qu’à défaut d’une telle déclaration, les fonds ayant transité par ce compte constituent des revenus imposables, sauf, pour le contribuable titulaire du compte, à apporter la preuve que les sommes transférées n’entrent pas dans le champ d’application de l’impôt, en sont exonérées ou ont déjà été soumises à l’impôt.

Ces dispositions impliquent que l’administration qui envisage d’imposer des sommes sur leur fondement mette au préalable le contribuable en mesure d’apporter cette preuve.

En revanche, elles ne font pas obstacle à ce que l’administration mette en oeuvre la procédure de taxation d’office prévue par l’article L. 66 du livre des procédures fiscales (LPF) lorsque les conditions prévues par celui-ci sont remplies. En procédant ainsi, l’administration ne prive le contribuable d’aucune garantie, dès lors, d’une part, qu’il résulte des termes mêmes de l’article 1649 A du CGI que la charge de la preuve repose en tout état de cause sur le contribuable et, d’autre part, que le désaccord sur le caractère de revenus imposables de sommes transitant sur un compte à l’étranger n’est pas au nombre des questions dont la commission départementale des impôts directs et des taxes sur le chiffre d’affaires peut connaître en vertu de l’article L. 59 A du LPF.

06:23 Publié dans Déclaration des comptes à l etranger, DOUANES | Lien permanent | Commentaires (3) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 février 2015

Imposition des dividendes, produits assimilés et produits de placements à revenus fixes

Imposition des dividendes, produits assimilés et produits de placements à revenus fixes

cliquer

V1 02.15

Imposition des dividendes et distributions assimilées

Imposition des produits de placements à revenus fixes

Comparaison des taux effectifs d’imposition

Imposition des dividendes et distributions assimilées

Les dividendes et distributions assimilées perçus par les personnes physiques domiciliées en France sont soumis au barème progressif de l’impôt sur le revenu, ainsi qu’aux prélèvements sociaux et, éventuellement, à la contribution exceptionnelle sur les hauts revenus.

L’impôt sur le revenu est calculé comme suit :

Lors du paiement du dividende : prélèvement d’un acompte d’impôt sur le revenu au taux de 21% (1)

L’année suivante (année n+1) : assujettissement du dividende perçu au barème progressif de l’IR, après déduction des frais, d’un abattement de 40%(2) et de la CSG déductible (5,1%). L’acompte de 21% acquitté lors du paiement du dividende est déduit du montant d’impôt calculé au moyen du barème progressif, l’éventuel excédent pouvant être restitué.

Les prélèvements sociaux sont prélevés à la source et liquidés au taux de 15,5% sur la base du dividende brut.

|

Dividende brut |

150 000 € |

|

Prélèvements sociaux |

23 250 € |

|

Acompte de 21% |

31 500 € |

|

Net perçu en (n) |

95 250 € |

|

IR théorique en (n+1) au taux de 45% |

37 058 € |

|

Déduction de l’acompte |

-31 500 € |

|

IR exigible en (n+1) |

5 558 € |

|

Net perçu réel |

89 693 € |

|

Taux effectif d’imposition |

40,21% |

(1) Les contribuables dont le revenu fiscal de référence de l’avant-dernière année est inférieur à 50 000 € (personnes imposées seules) ou 75 000 € (couples soumis à imposition commune) peuvent demander à être dispensés du paiement de l’acompte d’IR.

(2) L’abattement est applicable aux dividendes distribués par les sociétés soumises à l’IS ou à un impôt équivalent qui ont leur siège dans un État de l’Union Européenne ou dans un État ayant conclu avec la France une convention fiscale en vue d’éviter les doubles impositions en matière d’impôt sur le revenu, sous réserve que la convention contienne une clause d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscale.

Imposition des produits de placements à revenus fixes

Les produits de placement à revenu fixe (intérêts) perçus par les personnes physiques domiciliées en France sont soumis au barème progressif de l’impôt sur le revenu ainsi qu’aux prélèvements sociaux et, éventuellement, à la contribution exceptionnelle sur les hauts revenus.

L’impôt sur le revenu est calculé comme suit :

Lors du paiement du revenu : prélèvement d’un acompte d’impôt ur le revenu au taux de 24% (1)

L’année suivante (année n+1) : assujettissement du revenu perçu au barème progressif de l’IR, après déduction de la seule CSG déductible (5,1%). L’acompte de 24% acquitté lors du paiement du dividende est déduit du montant d’impôt calculé au moyen du barème progressif, l’éventuel excédent pouvant être restitué.

Les prélèvements sociaux sont prélevés à la source et liquidés au taux de 15,5% sur la base de l’intérêt brut.

Les contribuables dont le montant des produits de placement à revenu fixe n’excède pas, au titre d’une année, 2 000 € pour l’ensemble du foyer fiscal, peuvent opter pour leur assujettissement à l’impôt sur le revenu au taux forfaitaire libératoire de 24% (2). En pratique, les contribuables qui sont imposés dans une tranche marginale inférieure à 30% n’ont pas intérêt à exercer cette option.

(1) Les contribuables dont le revenu fiscal de référence de l’avant-dernière année est inférieur à 25 000 € (personnes imposées seules) ou 50 000 € (couples soumis à imposition commune) peuvent demander à être dispensés du paiement de l’acompte d’IR.

(2) L’option est effectuée a posteriori lors du dépôt de la déclaration de revenus afin de pouvoir apprécier globalement le respect du seuil de 2 000 €.

Imposition des produits de placements à revenus fixes

|

Intérêt brut |

150 000 € |

|

Prélèvements sociaux |

23 250 € |

|

Acompte de 24% |

36 000 € |

|

Net perçu en (n) |

90 750 € |

|

IR théorique en (n+1) au taux de 45% |

64 058 € |

|

Déduction de l’acompte |

-36 000 € |

|

IR exigible en (n+1) |

28 058 € |

|

Net perçu réel |

62 693 € |

|

Taux effectif d’imposition |

58,21% |

Comparaison des taux effectifs d’imposition

Le tableau suivant illustre l’évolution du taux effectif d’imposition applicable aux dividendes et intérêts en fonction de la tranche de l’impôt sur le revenu dans laquelle se situe le contribuable.

|

Taux marginal d’imposition |

Taux effectif d’IR - Dividendes |

Taux effectif d’IR - Intérêts |

Prélèvements sociaux |

TEG dividendes |

TEG intérêts |

|

0% |

0,00% |

0,00% |

15,5% |

15,5% |

15,5% |

|

14% |

7,69% |

13,29% |

15,5% |

23,19% |

28,79% |

|

30% |

16,47% |

28,47% |

15,5% |

31,97% |

43,97% |

|

41% |

22,51% |

38,91% |

15,5% |

38,01% |

54,41% |

|

45% |

24,71% |

42,71% |

15,5% |

40,21% |

58,21% |

Les imprimés

14:18 Publié dans Imposition des dividendes et interets | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

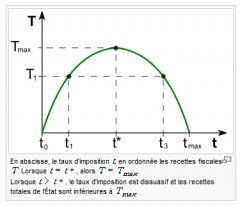

LAFFER va t il revenir en France ? Les exemples étrangers

Trop d'impôts tuent l'impôt

La courbe de Laffer est une modélisation économique développée par des économistes de l'offre, en particulier Arthur Laffer, basée sur l'idée que la relation positive entre croissance du taux d'imposition et croissance des recettes de l'État (l’État étant défini au sens large, c’est-à-dire que le terme représente ici toutes les administrations publiques) s'inverse lorsque le taux d'imposition devient trop élevé.

Les hausses d’impôts rapportent deux fois moins que prévu en 2013

Par Frédéric Schaeffer |

Laffer sur le site de la Heritage Foundation [

Evidence on the High-Income Laffer Curve from Six Decades of Tax Reform,

Brookings Papers on Economic Activity, 1999, p. 1-6

Lorsque les prélèvements obligatoires sont déjà élevés, une augmentation de l’impôt conduirait alors à une baisse des recettes de l'État, parce que les agents économiques sur-taxés seraient incités à moins travailler (cela ne vaut plus la peine de travailler si les revenus issus du travail sont trop faibles).

07:52 Publié dans abudgets,rapports et prévisions, Rapports | Tags : trop d'impôts tue l'impôt, la courbe de laffer | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 janvier 2015

Luxembourg et LES échanges automatiques de renseignements (EAR)

Le Luxembourg rattrape son retard en diffusant des circulaires d’applications des deux directives d’échange automatique de renseignements

Le Luxembourg rattrape son retard en diffusant des circulaires d’applications des deux directives d’échange automatique de renseignements

Mémento fiscal luxembourgeois -

Résumé des impôts directs perçus en trois langues

- La directive épargne européenne publiée le 15 avril 2014

- La proposition de directive avec commentaires au 13 novembre 2013 reformatée par EFI

- 28/06/2014 Luxembourg :comment va-t-il appliquer la directive épargne ?

- UE coopération administrative fiscale renforcée depuis le 1er janvier 2013

EAR des intérêts ; revenu de 2015 transmis le 1er mars 2016

EAR de salaires, pensions et tantièmes ;

revenus de 2014 transmis le 1er juillet 2015

17:04 Publié dans Echange automatique FATCA, Luxembourg | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

TVA et refacturations par holdings CE 23 janvier 2015 Lagardère

la société Lagardère SCA, société holding tête de groupe, fournit des services à ses filiales sous la forme de concession de marque, en contrepartie desquels elle perçoit des redevances entrant dans le champ d'application de la taxe sur la valeur ajoutée ; qu'en tant que redevable partiel de cette imposition, elle a acquitté des factures relatives à des missions de conseil, confiées à des banques et à des cabinets d'avocats, dans le cadre d'opérations de fusions et d'acquisitions réalisées par le groupe ; qu'à l'issue de ces opérations, la société Lagardère SCA a refacturé sans marge ces frais à ses filiales Hachette SA, Grolier Interactive Europe et Europe 1 Communication ;

la société Lagardère SCA, société holding tête de groupe, fournit des services à ses filiales sous la forme de concession de marque, en contrepartie desquels elle perçoit des redevances entrant dans le champ d'application de la taxe sur la valeur ajoutée ; qu'en tant que redevable partiel de cette imposition, elle a acquitté des factures relatives à des missions de conseil, confiées à des banques et à des cabinets d'avocats, dans le cadre d'opérations de fusions et d'acquisitions réalisées par le groupe ; qu'à l'issue de ces opérations, la société Lagardère SCA a refacturé sans marge ces frais à ses filiales Hachette SA, Grolier Interactive Europe et Europe 1 Communication ;

elle a inclus les recettes résultant de ces refacturations dans le chiffre d'affaires des opérations taxables figurant au numérateur et au dénominateur de son prorata de déduction ;

Elle a fait l'objet d'une vérification de comptabilité, à l'issue de laquelle l'administration a remis en cause la prise en compte de ces sommes refacturées dans le calcul de ce prorata ;

l'article 271 du code général des impôts :

Le BOFIP sur les assujettis partiels

Par un arrêt n° 10VE03084 du 6 novembre 2012, la cour administrative d'appel de Versailles a rejeté l'appel formé par la société Lagardère SCA

Le conseil annule et renvoie

Conseil d'État 9ème et 10ème ssr N° 365520 23 janvier 2015 sca Lagardère

M. Jean-Luc Matt, rapporteur

Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

Ses conclusions ne sont pas LIBRES

En droit

01:09 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 janvier 2015

Acte anormal de gestion L’affaire Ferrari CE 23.01.15

Dans un arrêt du 23 janvier 2015, le Conseil d'Etat réaffirme la notion d'acte anormal de gestion :

Dans un arrêt du 23 janvier 2015, le Conseil d'Etat réaffirme la notion d'acte anormal de gestion :

Conseil d'État 9ème et 10ème ssr N° 365525 23 janvier 2015

M. Jean-Marie Deligne, rapporteur

Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

ses conclusions ne sont pas libres

la société Ferrari et Cie, qui exerce une activité d'agence de publicité dans le domaine des annonces légales et judiciaires, a fait l'objet d'une vérification de comptabilité portant sur les exercices clos en 2005 et 2006, à l'issue de laquelle l'administration fiscale a rapporté à son résultat imposable les sommes de 492 904,61 euros et 53 011,85 euros correspondant à des provisions inscrites en comptabilité pour faire face au caractère irrécouvrable d'avances consenties à sa filiale, l'EURL Adjudis, depuis 1998, au motif que ces avances constituaient des actes anormaux de gestion ;

la société Ferrari et Cie se pourvoit en cassation contre l'arrêt du 27 novembre 2012 par lequel la cour administrative d'appel de Paris a rejeté sa requête

Le CE confirme la CAA

RAPPEL DES PRINCIPES PAR LE CONSEIL D ETAT

12:00 Publié dans Acte anormal de gestion | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 janvier 2015

Rottapharm Liberté de gestion confirmée par CE 23 janvier 2015

Dans un arrêt du 23 janvier 2015, le Conseil d'Etat réaffirme fortement le principe de liberté de gestion des entreprises.

Dans un arrêt du 23 janvier 2015, le Conseil d'Etat réaffirme fortement le principe de liberté de gestion des entreprises.

Conseil d'État 9ème et 10ème ssrN° 369214 23 janvier 2015

M. Julien Anfruns, rapporteur

Mme Marie-Astrid Nicolazo de Barmon, rapporteur public

Ses conclusions ne sont pas LIBRES

Liberté de gestion et financement de l’entreprise

la SAS Rottapharm, qui a pour activité le négoce de produits pharmaceutiques et parapharmaceutiques a pris en charge les frais de lancement et de promotion sur le marché français, au cours des exercices en litige, du produit Dermestril de la classe G3C des oestrogènes, utilisé dans le cadre du traitement hormonal substitutif (THS), dont le droit de distribution lui a été concédé par sa société mère, la société néerlandaise Rotta Research International, elle-même détenue par la société de droit italien Rottapharm SPA, représentant entre 55,26 % et 40,81 % du chiffre d’affaires de la spécialité au cours des années 1999 à 2002

12:36 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 janvier 2015

Le conseil constitutionnel et les Etats non coopératifs : QPC du 20 janvier 2015

QPC sur les PARADIS FISCAUX ET ETCN

Décision n° 2014-437 QPC du 20 janvier 2015

Ou comment séparer le bon grain de l'ivraie !!

Nouveau testament Mathieu ch 13

Cette décision sera t elle historique

comme un précedent au sens de la common law ???

cette jurisprudence pourrait en effet s'appliquer dans de nombreuses situations

Le conseil constitutionnel permettra t il de rentrer dans un système de fiscalité à la carte : les contribuables apprécieront mais l’administration ne v a t elle pas « subir » un schéma administratif chronophage alors que prudemment les effectifs diminuent régulièrement et que le seul grand impôt qui ne soit pas encore auto liquidé est ‘l’impôt sur le revenu dont le rendement –hors CSG- , n’en déplaise à nos amis libertaires , est un des plus faible de l’ocde (3,5.% du Pib mais tres concentré (10% des foyers paient 70% Le rapport autocensuré VALLS °A suivre donc

Je rappelle pour une compréhension de prochains projets non encore diffusés mais en cours de réflexion avancée que la CSG est un prélèvement à la source (+4,5% du PIB soit 95 MM€) auto liquidé et perçu par des associations de droit privé grâce à l’appui lucratif de nos organisations professionnelles

La CSG a un rendement de plus de dix milliards d'euros par point. Les trois quarts du produit de la CSG sont issus des revenus d'activité.

Sa nature EST débattue : le Conseil constitutionnel l'a qualifiée d'imposition et non de cotisation sociale et a été suivi par le Conseil d’État. Mais la Cour de cassation, suivant la décision de la Cour de justice de l’Union européenne (CJUE), la considère comme une cotisation sociale. Avec les prochaines conséquences que cela va entrainer pour nos non résidents …

ou comment séparer le bon grain de l'ivraie !!

Nouveau testament Mathieu ch 13

Les textes sur les ETNC sont constitutionnels

MAIS

Le contribuable doit pouvoir apporter la preuve que sa participation

n’a pas un objectif d’évasion fiscale

EN CLAIR le législateur devra prévoir une clause de sauvegarde

|

Le Conseil constitutionnel a jugé, qu'en adoptant les dispositions contestées, le législateur a entendu lutter contre les « paradis fiscaux » et poursuivre un but de lutte contre la fraude fiscale. La différence de traitement qui en résulte pour une société établie dans un ETNC ne méconnaît pas le principe d'égalité devant la loi. par ailleurs le niveau d'imposition susceptible de résulter, au titre de la loi fiscale française, de l'application des dispositions contestées n'est pas tel qu'il en résulterait une imposition confiscatoire |

LA PROCEDURE

10:59 Publié dans a Question prioritaire de constitutionnalite, ETNC Art 238 OA bis | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 janvier 2015

Le contrôle fiscal des comptabilités informatisées (CCI) Màj janvier 2015

mise à jour au 20 janvier 2015

Le contrôle des comptabilités informatisées (CCI)

Les méthodes et les résultats du contrôle fiscal

Nous vous transmettons le message de la DGFIP concernant la mise aux normes des comptabilités informatiques

De la part d’Olivier Sivieude,

chef de service du contrôle fiscal à la DGFiP

Rappel à lire pour savoir si votre logiciel est "DGIminded"

L'article L. 47 A I du livre des procédures fiscales (LPF) prévoit que, pour les contrôles pour lesquels l'avis de vérification est adressé depuis le 1er janvier 2014, les contribuables qui tiennent leur comptabilité au moyen de systèmes informatisés doivent la présenter sous forme de fichiers dématérialisés lors d'un contrôle de l'administration fiscale.

L’administration fiscale, dans un but pédagogique d’assistance préventive à mis à jour le 19 décembre 2014. Les nouvelles questions et réponses sont identifiées par un trait dans la marge.

Contrôle fiscale des comptabilités informatisées :

LE guide DGFIP à jour au 19 décembre 2014

Nota : ce document pourra être complété des réponses aux questions qui peuvent être adressées au Service du Contrôle fiscal de la DGFiP ( service.cf@dgfip.finances.gouv.fr

Modalités de présentation de la comptabilité informatisée

Modalités applicables aux entreprises étrangères

Les nouvelles sanctions MAJ 18.11.14

11:54 Publié dans Controle fiscal, La preuve en fiscalité | Tags : contrôle fiscal des comptabilités informatisées (cci) | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

BCE et recettes fiscales

La décision de faire injecter 60 milliards d’euros de liquidité dans l’économie de la zone euro par mois soit 1080 MM sur 18 mois d’euros par le rachat de dettes secondaires sera t elle efficace pour sortir l’Europe de la morosité.??

La politique économique ayant un impact sur l’activité de nos clients donc sur la notre ET DONC SUR NOS RECETTES FISCALES je vous propose des réflexions sur la politique de notre banque centrale la BCE

«Avec un tel montant, le programme de la BCE est voué à l’échec» Adam Posen

par propos recueillis par Mathilde Farine davos

Adam Posen, président du think tank américain Peterson Institute for International Economics, est un partisan des programmes de rachat d’actifs par les banques centrales. Rencontre à Davos

Mille milliards sur deux ans correspondent à 10% du produit intérieur brut (PIB) de la zone euro, alors que les Etats-Unis et la Grande-Bretagne ont injecté l’équivalent de près de 30%

Christian de Boissieu: «La BCE joue sa dernière carte»

par Ignace Jeannerat

il n’y a pas de rupture avec les règles de la BCE car il s’agit d’achats d’obligations souveraines ou corporate sur le marché secondaire et non d’un financement direct des Etats membres. La BCE ne franchit donc pas la ligne jaune.

Quelles chances de succès?

La BCE frappe un grand coup, mais demeure le problème de la transmission vers l’économie réelle. J’ai le sentiment que le problème reste le même que pour les opérations précédentes, LTRO et autres programmes. Ces injections de liquidités auront-elles un impact sur le crédit? C’est le nœud du problème. Le crédit continue de reculer, en France comme en Europe. La demande est faible malgré les taux bas. Et il pourrait bien y avoir aussi un problème du côté de l’offre de crédits. Est-ce de la timidité, voire un dialogue de sourds entre banquiers et emprunteurs potentiels? Il n’est donc pas garanti que tout cet argent que d’apprête à déverser la BCE se retrouvera dans la demande finale.

Il y a toujours un risque que ces liquidités créent des bulles, sur l’un ou l’autre marché d’actifs financiers. Le pari n’est donc pas gagné. C’est le côté incertain de cette opération d’envergure.

notre réponse ; c'est mieux que rien du tout mais la vraie question sera de savoir si nos banques vont jouer le jeu et refinancer l'economie réelle

07:26 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |