04 novembre 2014

Apres une extradition fiscale , Raoul Weil est relaxé aux USA

Enfin une très bonne nouvelle pour R Weil

Enfin une très bonne nouvelle pour R Weil

L’ex haut responsable d’UBS Raoul Weil a été acquitté lundi 3 novembre aux Etats-Unis, au terme de son procès par le jury du Tribunal fédéral de Fort Lauderdale, en Floride. Cet ancien responsable de gestion de fortune était accusé d’avoir aidé 17 000 riches clients américains à échapper au fisc américain

Après deux heures de délibération, les jurés ont déclaré Raoul Weil "non coupable" de complicité de fraude fiscale.

LE VERDICT cliquer

nous remercions tous notre ami d' EFI John Doe de nous avoir mailer ce document de Floride

17:04 Publié dans Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, USA et IRS | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 novembre 2014

de Berlin: L'OCDE et le certificat Edelweiss

Quels sont les intérêts de la blancheur fiscale internationale ?

Quels sont les intérêts de la blancheur fiscale internationale ?

Nos sympathiques idéalistes pensent que la pureté permettra à la morale fiscale internationale de régner sur la terre et bien sur dans les cieux

Comparaison internationale des charges fiscales 2013.pdf

Ce document –complet -de source OCDE/Suisse nous montre la faible part de l'IR e de l'IS dans le PIB France par rapport aux autres pays et ce contrairement à une opinion fort répandue dont la contradiction est soumise à une auto censure bien élevée

Cette Synthèse sur l’OCR nous é été communiquée par nos amis d’Australie

Elle a le mérite d’être très claire cliquer

08:45 Publié dans Echange automatique FATCA, FORUM MONDIAL | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Plus values immobilières des résidents /Les BOFIP du 10/9/14

Plus-values de cession d'immeubles ou de droits relatifs à un immeuble

Plus-values de cession d'immeubles ou de droits relatifs à un immeuble

Simulateur de calcul de plus-value immobilière

Les plus-values réalisées lors de la cession d'immeubles ou de droits relatifs à un immeuble relèvent du régime d'imposition des plus-values des particuliers prévu à l'article 150 U du CGI lorsqu'elles sont réalisées à titre occasionnel par des personnes physiques ou par des sociétés qui relèvent des articles 8 à 8 ter du CGI.

Seules sont imposables les plus-values réalisées lors d'une cession à titre onéreux.

Tous les immeubles, qu'ils soient bâtis ou non bâtis ou les droits relatifs à ces immeubles (usufruit, nue-propriété, servitudes, etc.) constituent des biens imposables (article 150 U du CGI).

Les II et III de l'article 150 U du CGI prévoient certaines exonérations tenant à la nature du bien cédé ou des opérations réalisées, au montant des cessions, à la qualité du cédant ou à celle de l'acquéreur et à certains partages.

pour avoir plus de renseignement me contacter cliquer

- 2048-IMM-SD (immeubles ou droits immobiliers autres que des terrains à bâtir) :

- 2048- M (meubles et parts de sociétés à prépondérance immobilière) :

- 2048-TAB (terrains à bâtir) :

-

N°: 2048-M-BIS (N° C.E.R.F.A : 12357*08) 2014 -

Descriptif du formulaire - Ce formulaire permet de déclarer les plus-values en report d'imposition en cas d'échange de titres de sociétés à prépondérance immobilière suite à une fusion, une scission, un apport.

lire les BOFIP ci dessous

06:40 Publié dans Plus values immobilières des particuliers | Tags : plus values immobilières des résidents | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 octobre 2014

OCDE .SUISSE et LUXEMBOURG :conférence de la paix en route ???

LE NOUVEAU TOURNANT DE LA PLACE FINANCIÈRE SUISSE

LE NOUVEAU TOURNANT DE LA PLACE FINANCIÈRE SUISSE

Organisée par

Genève, 20 & 21 novembre 2014, Grand hôtel Kempinski

AVEC LA PARTICIPATION EXCEPTIONNELLE DE :

Jacques de Watteville cliquer

Secrétaire d’Etat aux questions financières internationales,

Département fédéral des finances, Berne

Pascal Saint-Amans cliquer

Directeur du Centre de politique et d’administration fiscales (CTP),

OCDE, Paris

Luc Frieden cliquer

Ancien Ministre des Finances du Grand-Duché de Luxembourg,

Député au parlement, Luxembourg

Échange d’informations automatique et accès au marché :

Échange d’informations sur demande : bilan et perspectives

La suisse et la conformité fiscale des clients

la régulation du secteur financier suisse :

Architecture institutionnelle et règles de fond

14:03 Publié dans BEPS, Luxembourg, Suisse | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 octobre 2014

Un abus de traite peut il être un abus de droit ?

Pour recevoir la lettre EFI inscrivez à droite en haut

Compte rendu amplifié d’une conférence organisée

par l’ IACF le 1er juillet 2014

sous la présidence de

Me Olivier Dauchez avocat

Avec: Guillaume Goulard, Maitre des requêtes au Conseil d’Etat Edouard Marcus, Sous-Directeur DGFiP, Prospective et relations internationales Pascal Saint-Amans, Directeur du centre de politique et d’administration de l’OCDE Gauthier Blanluet, Bruno Gouthière, Daniel Gutmann, Charles Scheer, Caroline Silberztein, Avocats à la Cour de Paris et de Versailles , membres de l’IACF

pour lire et imprimer la tribune avec les liens cliquer

la proposition de directive mere fille adoptée en novembre 2013 avait défini la notion de montage artificiel MAIS la directive finale de juillet 2014 NE REPREND PAS LE TEXTE PROPOSE

UE /La directive mère fille : la reforme du 8 juillet 2014 (JOCE 25/7/14)

lire la définition proposée du "montage artificiel"

Cette définition serait t elle celle prévue pour la révélation des montages qui serait reprise dans le PLF2015 ???

Fraude fiscale, Abus de droit et montage artificiel

Montage artificiel et substance économique (CAA Paris 26.11.13 ????

Fiscalité et substance économique : un renouveau d’insécurité ?

Montage artificiel et substance économique (CAA Paris 26.11.13

La procédure de l abus de droit peut elle être mise en œuvre par l’administration pour remettre en cause le bénéfice d’une convention fiscale ?

Avis CE Section des Finances 31 mars 2009 n°382545

Lire in fine page 8

dès lors qu’une convention fiscale à laquelle la France est partie contient des stipulations rédigées sur le modèle de celles de l’article 1er du modèle de convention OCDE , le bénéfice des avantages prévus par tout autre article de ladite convention peut être refusé, sauf si des stipulations de la convention en cause ou des éléments relatifs au contexte ou au but dans lequel elle a été établie y font obstacle, dans les cas où il en est fait usage de manière abusive, et notamment lorsqu’une personne interposée n’a pour rôle que de faire profiter un tiers des avantages prévus par cette convention, auxquels il n’aurait pas directement droit

Conseil d'État, 3ème et 8ème ssr 29/12/2006, 283314, Bank of Scotland

Conseil d'État, 8ème et 3ème ssr 24/04/2012, 343709, Abbey National

Comment interpréter l’intention du négociateur conventionnel ?

Conseil d'État, 9ème et 10ème ssr 12/03/2014, 362528, Sté Céline

Sans chercher

ni à éviter les doubles exonérations

Conseil d'Etat, Section, du 13 mai 1983, 28831,

Ni retenir un but distinct de lutte contre l’évasion fiscale dans le silence de la convention

Comment apprécier le but exclusivement fiscal ?

CE 23 juin 2014 n° 360708, Société groupement Charbonnier Montdiderien

Peut-on abuser d’une convention actuelle pour anticiper une modification conventionnelle

Modification de la franco-luxembourgeoise en attente de prochains avis ??

Comment combiner l’abus de droit avec le droit communautaire ?

Recommandation de la commission sur la planification fiscale agressive

La véritable question est celle de la substance ECONOMIQUE ?

Résolution du Conseil du 8 juin 2010 sur la coordination des règles relatives

aux sociétés étrangères contrôlées (SEC)

Cadburry Schweppes C-196/04 points 61, 67 et 68)

L’interprétation du droit interne à la lumière de la Directive

C A A de Versailles, 3ème Ch, 18/03/2014, 13VE00873 Sté Technicolor

L’abus du régime des sociétés mères

CE 23 juin 2014 n° 360708, Société groupement Charbonnier Montdiderien

TEXTE IACF PATRICK abus de droit .doc

http://www.conseil-ethttp://www.conseil-etat.fr/media/document/avis/382545.pdfat.fr/media/document/avis/382545.pdf

10:58 Publié dans Abus de droit :JP, Abus de droit: les mesures, SOCIETES MERES | Tags : montage artificiel | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Transfert de domicile, ISF et abus de droit ????

Pour recevoir la lettre EFI inscrivez à droite en haut

Une réorganisation patrimoniale après un changement de domicile à Etranger peut elle être un abus de droit?

EN ATTENTE DE LA COUR DE CASSATION ET DE LA CJUE

|

Donation abusive d'actions étrangères (!) par un non résident Un résident britannique résident en UK veut faire donation des titres d’une SA française à son épouse, comment faire pour éviter les droits de donations en France?? Notre professeur Tournesol avait trouvé une solution mais le comite des abus de droit ne l’a pas suivi (Aff. n° 2013-12).ET le comité soulève la formidable question de la nationalité des titres d’une société non immobilière ,question qui prend de l'ampleur dans le cadre de l'abrogation du traité successoral de 1953 avec la suisse et ce des le 1er janvier prochain les relations successorales avec la suisse dès le 1er janvier 2015 |

Avis rendus par le comité de l’abus de droit fiscal commentés par

l'administration (CADF/AC n° 3/2014).

Affaire n° 2013-02 concernant Mme A (droits d'enregistrement)

Mme A, ayant transféré en 1999 son domicile en Belgique, a déposé au titre des années 2000 à 2004 des déclarations d’impôt de solidarité sur la fortune (ISF) recensant ses biens imposables situés en France. Figuraient notamment sur ces déclarations les titres de la société française X qu’elle détenait en usufruit, la nue propriété appartenant à ses enfants.

Le 29 décembre 2004, Mme A et ses enfants ont apporté l’ensemble des titres de la société X à la société Y BV, société de droit néerlandais inscrite au registre du commerce d’Amsterdam et reçu en échange des actions de cette dernière société.

A compter de l’année 2005, les titres de la société X n’ont plus été déclarés au titre de l’ISF et les actions de la société Y, gérée notamment par l’un des enfants de Mme A, ne l’ont pas davantage été.

Position de l’administration

L’administration a, dans une proposition de rectification du 21 décembre 2011, écarté sur le fondement de l’abus de droit fiscal l’opération d’échange de titres et réintégré la valeur des titres de la société X dans l’assiette de l’ISF due par Mme A au titre des années 2005 à 2007.en considérant que la société Y était dépourvue de substance économique et que l’opération d’apport n’avait d’autre but que de minorer la base taxable à l’impôt de solidarité sur la fortune,

Position du comité

10:56 Publié dans Abus de droit :JP | Tags : transfert de domicile, isf et abus de droit ???? | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Foyer fiscal ou séjour principal ; CE 31/03/14 Yannick NOAH

Définition du foyer fiscal et du Caractère subsidiaire du lieu de séjour principal.

Définition du foyer fiscal et du Caractère subsidiaire du lieu de séjour principal.

Foyer fiscal ;une question de fait

mise à jour octobre 2015

CAA de PARIS, 2ème chambre , 23/09/2015, 14PA01624, I

3. il résulte de l'instruction, que, pendant les années 1994, 1995 et 1996 en cause, M. C...et son épouse ont disposé d'un appartement en duplex, situé à Neuilly-sur-Seine, qu'ils ont déclaré occuper depuis l'année 1980 dans une demande de naturalisation formulée auprès de la préfecture des Hauts-de-Seine ; que, lors du dépôt d'une plainte en 1994, M. C...a spontanément déclaré habiter à cette adresse ; que les époux C... ont au cours de l'année 1996 commandé des études en vue d'une éventuelle acquisition de ce local que le requérant a déclaré louer, le 14 mai 1997 lors de la visite domiciliaire, pour la somme de 23 000 F (3 506,33 euros) mensuels ; que les époux sont propriétaires d'un appartement à Quiberon acquis en 1984 ; qu'ils ont disposé de comptes bancaires en France et y ont effectué des dépenses régulières et importantes ; qu'ils disposaient également de deux véhicules immatriculés en France ; qu'il est constant également que la société Corpechim, dont M. C...est le dirigeant, mettait à sa disposition une maison à Quiberon ; qu'il est constant que le montant des charges supportées à ce titre témoigne d'une occupation effective de cette demeure ; qu'aucune pièce du dossier ne vient confirmer l'affirmation des intéressés selon laquelle cette mise à disposition était également consentie à d'autres salariés de la société ; que, dès lors, le foyer des époux C... au sens du a de l'article 4 B du code général des impôts doit être regardé comme ayant été situé en France au cours des années en litige ;

ou était donc le domicile fiscal de notre tennisman ?

La QPC de M. Yannick Noah . sur la rétroactivité des procédures fiscales]

08:47 Publié dans expatrié, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Résidence fiscale internationale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 octobre 2014

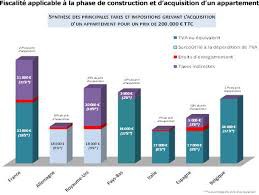

Fiscalité sur l immobilier / Le rapport des promoteurs

La Fédération des promoteurs immobiliers de France a etabli une étude qui vise à comparer la fiscalité immobilière applicable dans divers pays européens.

L’objectif est de mesurer le coût de la fiscalité pesant sur l’immobilier dans chacun de ces pays dans le cas de la construction d’un immeuble résidentiel.

Les pays retenus comme terme de comparaison avec la France dans le cadre de cette étude sont l’Allemagne, le Royaume-Uni, la Belgique, les Pays-Bas, l’Italie et l’Espagne.

Les pays retenus comme terme de comparaison avec la France dans le cadre de cette étude sont l’Allemagne, le Royaume-Uni, la Belgique, les Pays-Bas, l’Italie et l’Espagne.

S’agissant de la fiscalité applicable dans les pays étrangers, Fidal s’est appuyé sur son réseau de correspondants pour chacun des pays concernés dans le cadre des accords de coopération avec le réseau KPMG tax.

Le champ de l’étude couvre tant les impôts d’Etat que les impôts locaux, étant toutefois précisé que le poids de l’impôt sur les sociétés frappant la marge nette du promoteur n’a pas été pris en compte dans nos conclusions chiffrées. Cette donnée d’impôt sur les bénéfices est plus difficile à chiffrer car dépendant des cycles économiques (avec l’incidence entre autres éléments du niveau des taux d’intérêt et d’endettement du promoteur) ainsi que du niveau de marges bénéficiaires du promoteur.

la fiscalité sur la construction d'un appartement de 200.000 euros

En tout état de cause, l’impôt sur les sociétés en France atteignant un taux maximum de 38% applicable aux promoteurs les plus importants, ce niveau d’imposition sur les bénéfices apparaît là encore comme un élément d’imposition plus élevé en France en comparaison des taux d’impôt sur les bénéfices applicables dans les autres pays européens.

FEDERATION DES PROMOTEURS IMMOBILIERS DE France

ETUDE SUR LA FISCALITE IMMOBILIERE EN EUROPE

22:26 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 octobre 2014

Aide européenne remboursement en cas de mauvaise utilisation CE 23.07.14

Nous mettons en ligne cet arrêt ainsi que les conclusions LIBRES de Vincent DAUMAS qui sont des chefs d oeuvres pédagogiques sur les conditions de remboursement des aides européennes mal utilisées

En l’espèce les aides provenaient du fonds européen de développement régional (FEDER) et l’enquête de police avait menée oar le très sévère Office européen de répression des fraudes (OLAF

Conseil d'État, 3ème / 8ème ssr, 23 juillet 2014, 364466 commune de Vendranges

Conclusions LIBRES de Vincent DAUMAS , rapporteur public

Les conclusions Vincent DAUMASde sont totalement LIBRES et peuvent être reproduites librement à la condition de n’en pas dénaturer le texte

Résumé

Une décision de la Commission européenne demandant à un Etat membre le recouvrement d'une aide de l'Union européenne (UE) indûment octroyée s'impose aux autorités comme aux juridictions nationales lorsque sa validité n'a pas été contestée dans les délais devant les juridictions de l'Union par le bénéficiaire de l'aide.

la situation de fait

En 1996, la commune de Vendranges (Loire) et les quinze autres communes membres de la communauté de communes à laquelle elle appartenait ont signé avec l’Etat une convention en vue de la mise en place d’un circuit culturel sur leur territoire, destiné à mettre en valeur leur patrimoine religieux. Il s’agissait notamment de restaurer plusieurs églises, leur mobilier, leurs peintures murales et de mettre en place les installations nécessaires pour exposer au public les reliques ou objets de culte qu’elles abritaient. Le projet a fait l’objet d’un cofinancement et les seize communes concernées ont bénéficié à ce titre de subventions du fonds européen de développement régional (FEDER).

L'Office européen de répression des fraudes (OLAF) s’est intéressé aux conditions d’exécution du projet subventionné.

12:07 Publié dans Aides d 'etat, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 octobre 2014

La France est-elle au bord du précipice?

La France est-elle le malade de l’Europe?

La France est-elle le malade de l’Europe?

Une dizaine d’analystes et économistes membres de l’Association des stratégistes d’investissement de Genève (ISAG) dressent le constat d’un pays figé, crispé, incapable de se réformer mais qui a encore des atouts

Le résumé par Ignace Jeannerat du temps

La position "iconoclaste" du TELEGRAPH By Ambrose Evans-Pritchard

Dans 10 ans , la France aura dépassé l(Allemagne notamment grâce à sa natalité Lire l’article bien venu

La France est-elle le malade de l’Europe?

Et s’il y a un problème français, devient-il un problème européen?

Deux questions posées, une dizaine d’analystes et économistes membres de l’Association des stratégistes d’investissement de Genève (ISAG)*, réunis mercredi à l’heure du petit-déjeuner dans le salon d’un hôtel genevois, et une règle du jeu fixée par le président de séance: «Au-delà de nos convictions et de nos origines personnelles, gardons notre positionnement analytique et tentons de dégager une synthèse».

09:03 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 octobre 2014

Consultation publique - Réforme du régime d'imposition des plus values mobilières réalisées par des particuliers –

Les nouveaux commentaires mentionnés ci-après sous la rubrique "documents liés soumis à consultation publique" font l'objet d'une consultation publique du 14 octobre 2014 au 14 novembre 2014 inclus pour permettre aux personnes intéressées d'adresser leur remarques éventuelles à l'administration.

Les nouveaux commentaires mentionnés ci-après sous la rubrique "documents liés soumis à consultation publique" font l'objet d'une consultation publique du 14 octobre 2014 au 14 novembre 2014 inclus pour permettre aux personnes intéressées d'adresser leur remarques éventuelles à l'administration.

Ces remarques doivent être formulées par courriel adressé à l'adresse suivante : bureau.c2-dlf@dgfip.finances.gouv.fr.

Seules les contributions signées seront examinées. Dès la présente publication, vous pouvez vous prévaloir de ces commentaires jusqu'à leur éventuelle révision à l'issue de la consultation.

Le Bulletin officiel des finances publiques - Impôts est mis à jour des dispositions de l'article 10 de la loi n°2012-1509 du 29 décembre 2012 de finances pour 2013 et de l'article 17 de la loi n° 2013-1278 du 29 décembre 2013 de finances pour 2014 réformant le régime d’imposition des gains nets de cessions de valeurs mobilières et de droits sociaux réalisés par les particuliers dans le cadre de la gestion de leur patrimoine privé.

Le rapport de la commission des finances

la reforme de l’imposition des plus values mobilières

Le tableau des BOFIP avec liens en pdf

Les documents soumis a consultation

Pour info autre consultation publique complémentaire

Déductibilité partielle de la contribution sociale généralisée (CSG)

sur les PV mobilières

1/ L’imposition intervient désormais systématiquement au barème progressif de l’impôt sur le revenu après application, le cas échéant, d’un abattement pour durée de détention de droit commun dont le taux augmente en fonction de la durée de détention des actions ou parts sociales cédées : 50 % pour une durée de détention de deux ans à moins de huit ans, puis 65 % à partir de huit ans.

08:21 Publié dans consultation publique | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 octobre 2014

exit tax : évaluation de la valeur des actions ! CAA Versailles 06/02/14

Lors d’une conférence présidée par Mr Gilles Bachelier et organisée par les associations de conseils en patrimoine la chambre des indépendants du patrimoine présidée par Benoist Lombard et l’ ANACOFI présidée par David Charlet , notre confrère et ami Bruno Gouthière nous a révélé l’arrêt dans lequel la

C A A de Versailles, 6ème chambre, 06 février 2014, 11VE01848

M. DEMOUVEAUX, président Melle Sandrine RUDEAUX, rapporteur M. DELAGE, rapporteur public

a précisé les conditions d’évaluation de la valeur de sortie des valeurs mobilières non cotées

Nous reprenons cette jurisprudence qui peut être d’une grande utilité pour les professionnels privés et publics de plus en plus nombreux qui lisent EFI

Cette évaluation est en fait similaire à celle jugée par le conseil d état et analysée par O Fouquet

- Évaluation des titres Les quatre enseignements par O FOUQUET

Lien permanent

S'agissant de la déclaration des plus-values latentes

20:16 Publié dans Exit Tax | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

exit tax Départ à l'etranger : les 1ers resultats

pratique de la 2074 ET et exit tax

mise à jour OCTOBRE 2014

RAPPORT GALUT SUR LES EXPATRIES

La position comparative de la France en matière de fiscalité des personnes

Bercy juge «stables» les départs et compare avec les 28 milliards d’euros d’avoirs des contribuables régularisés par Richard Werly, Paris cliquer

L’exil fiscal se poursuit en France par Richard Werly, Paris

De m^me l épouvantail est d'abord le cumul ISF et droits de succession

Rapport sur l’expatriation fiscale

Ce rapport établi par une organisation professionnelle de la DGFIP le Snui-Sud Trésor, est très technique et non politicien c’est une source objective d’information démocratique

Note de PMICHAUD attention à la communication politique

Je vous diffuse l’excellent étude établie par CHALLENGES le vrai problème b’est pas ,dans la grande majorité des cas le montant de l impot sur le revenu mais le cumul IR + Cotisations sociales salariales et La concentration de celui-ci (10% des contribuables paient 70% de l’IR et 90 % des contribuables paient un impôt moyen inférieur 9%)

13:01 Publié dans EVASION FISCALE internationale, Exit Tax, exit tax, expatrié, Protection sociale, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa | Tags : exit tax, 2074 et, formalités fiscales départ à l"etranger, déclaration 2074 et : | Lien permanent | Commentaires (9) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 octobre 2014

Plus-values de cessions de titres de sociétés à prépondérance immobilière

Plus-values de cessions de titres de sociétés à prépondérance immobilière

Plus-values de cessions de titres de sociétés à prépondérance immobilière

Simulateur de calcul de plus-value immobilière

Les plus-values réalisées lors de la cession de titres de sociétés à prépondérance immobilière relèvent du régime d'imposition des plus-values des particuliers prévu à l'article 150 UB du CGI, lorsqu'elles sont réalisées à titre occasionnel par des personnes physiques ou par des sociétés qui relèvent des articles 8 du CGI à 8 ter du CGI.

En cas de cession de titres de sociétés à prépondérance immobilière, i l’imprimé n° 2048 M (CERFA n° 12358).

En cas de cession d’un Terrain à bâtir imprimé 2048 TAB

N°: 2048-M-BIS (N° C.E.R.F.A : 12357*08) 2014 -

Descriptif du formulaire - Ce formulaire permet de déclarer les plus-values en report d'imposition en cas d'échange de titres de sociétés à prépondérance immobilière suite à une fusion, une scission, un apport.

Chapitre 1 : Personnes imposables

Le régime d'imposition des plus-values résultant de la cession de titres de sociétés à prépondérance immobilière varie suivant le lieu de résidence du cédant.

A. Contribuable domicilié en France

Les plus-values réalisées lors de la cession de titres de sociétés à prépondérance immobilière relèvent du régime d'imposition des plus-values des particuliers prévu à l'article 150 UB du CGI lorsqu'elles sont réalisées à titre occasionnel par des personnes physiques ou par des sociétés qui relèvent des articles 8 du CGI à 8 ter du CGI. c'est à dire non imposées à l’impôt sur les sociétés

B. Contribuable non résident

Un mode particulier d'imposition est prévu pour les contribuables qui n'ont pas leur domicile fiscal en France. cliquer

Chapitre 2 : Titres de sociétés concernés

lire ci dessous

11:24 Publié dans Plus values immobilières des particuliers | Tags : plus-values de cessions de titres de sociétés à prépondérance im | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Lieu d’imposition d’un gain de change immobilier (ce 12.03.2014)

Pour recevoir la lettre EFI, inscrivez-vous à droite en haut

En octobre 2013, le conseil d état avait juge que le lieu d’imposition des gains d’un swap sur un emprunt immobilier était celui de la réalisation de ce gain mobilier et non celui de la situation de l’immeuble

Le 12 mars 2014 le conseil d’état décide que le lieu d’imposition d’un gain de change provenant de la vente d’un immeuble est imposable dans l’état de situation de l’immeuble

gain de change.immobilier : lieu d'imposition pdf

Conseil d'État, 9ème et 10ème sous-sections réunies, 12/03/2014, 352212

Mme Maïlys Lange, rapporteur M. Frédéric Aladjidi, rapporteur public

Conclusions LIBRES de M. Frédéric ALADJIDI, rapporteur public

cliquer

Le présent litige d’IS portait, jusqu’en appel, sur 25 MF environ de gains de change réalisés par une société française lors de la cession, en 1996, d’un immeuble de bureau qu’elle avait acquis à Tokyo en 1986 et dont la location constituait son unique activité au Japon.

A la suite d’une VC, l’administration avait, en effet, réintégré, dans le bénéfice de la société au titre de l’IS et de la contribution additionnelle pour 1996, ces gains qui étaient liés

- pour 4MF environ, à la variation du yen au cours des dix années de détention du bien ;

- pour plus de 20 MF, à un emprunt qui avait été contracté en 1995 pour racheter le droit au bail du locataire de l’immeuble et les aménagements que celui-ci avait réalisé.

Après rejet de sa réclamation par l’administration, et de sa demande de décharge par un juge-ment du TA de Paris du 1/10/2009, la société a été rachetée par la requérante qui a fait appel et a obtenu, en cours d’instance, un dégrèvement sur 80% du gain de change lié à l’emprunt

RÉSUMÉ DE L ARRÊT

Il résulte des dispositions du I de l’article 209 et de l’article 38 du code général des impôts, dans leur rédaction applicable à l’année 1996, que les gains ou pertes de change associés aux cessions d’éléments quelconques de l’actif, qui constituent une composante de la plus-value ou moins value réalisée, sont pris en compte pour la détermination du résultat de l’exercice imposable en France, sous réserve de l’application des stipulations d’une convention fiscale bilatérale destinée à éviter les doubles impositions.,

Aucune stipulation de la convention franco-japonaise du 27 novembre 1964 ne permet de distinguer les écarts de conversion résultant de l’aliénation d’un bien immobilier des autres profits provenant de l’aliénation de ce bien. Par suite, les gains de change associés à la cession d’un bien immobilier sont, en vertu des stipulations de l’article 5 de cette convention, imposables, comme les autres profits provenant de cette aliénation, dans l’Etat contractant où ces biens sont situés.

01:31 Publié dans Détermination du resultat, Fiscalité Immobilière, Plus values immobilières des particuliers, Siège de direction | Tags : lieu d’imposition d’un gain de change immobilier (ce 12.03.2014) | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |