15 juin 2012

Transfert de siège d’une SPI étrangère en France (CE 21.03.12)

rediffusion

Conséquences du transfert du siège

Conséquences du transfert du siège

d’une SPI étrangère

en France

Une société de Guernesey possède un immeuble à Neuilly.

elle transfère son siège en France et se transforme en société civile française.

La plus value potentielle sera t elle soumise

au prélèvement de 33% ?

Qu'en serait il avec une SOPARFI ?

Transfert de siège au sein de l'UE ?

l' Aff National Grid (cliquer )

1er affaire

L’affaire SCI du 14 rue de la Ferme

17:20 Publié dans Fiscalité Immobilière, Plus values immobilières des particuliers, Société à prépondérance immobilière, transfert de siege | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Retenue à la source :vers une nouvelle politique fiscale!? CE 04.06.12

VERS UNE GENERALISATION DE LA RETENUE A SOURCE ???

VERS UNE GENERALISATION DE LA RETENUE A SOURCE ???

Conseil d état versus CJUE:

Le projet d'article sur la taxation à 3 % des dividendes

Retenue à la source sur les produits versés

à des personnes non domiciliées en France

Dans un arrêt du 10 mai 2012 la CJUE a jugé que les retenues à la source prélevées par la fisc français étaient contraires au traité européen

C-338/11 - FIM Santander Top 25 Euro Fi

Si le conseil d’état suivait cette décision de principe le cout pour notre budget serait de 4 MM euros alors qu’il n’est pas prouvé que ces sommes aient été justement imposées dans l’état des bénéficiaires effectifs que du reste les administrations fiscales ne connaissent pas …

Attention , cette retenue à la source ne serait pas un taux maximum mais uniquement un credit d impot le montant des revenus ( à définir)serait integré au barême normal de l'IR A SUIVRE en juillet (PLFR 12)ou en octobre (PLF 13)

la retenue à la source en suisse

cliquer

"L'impôt anticipé est un impôt perçu à la source par la Confédération sur divers rendements de capitaux mobiliers (notamment sur les intérêts et les dividendes), sur les gains en espèces faits dans les loteries suisses *)ainsi que sur certaines prestations d'assurances. Il constitue avant tout un moyen de technique fiscale destiné à lutter contre la fraude fiscale, en incitant le contribuable à déclarer aux impôts directs ses revenus grevés de l'impôt anticipé et la fortune d'où proviennent ces revenus.

Remboursable sous certaines conditions (par imputation sur les impôts cantonaux et communaux, ou en espèces), l'impôt anticipé ne constitue donc pas une charge définitive pour les contribuables domiciliés en Suisse qui satisfont à leurs obligations fiscales."

Le conseil d état a rendu le 9 mai 2012 en plénière fiscale un arrêt mettant un frein sinon un coup d’arrêt au détricotage de la fiscalité française

La retenue à la source sur dividendes n'est pas contraire

au principe de la liberté de circulation des capitaux

arrêt SOCIETE GBL ENERGY,CE plénière fiscale 9 mai 2012

Le conseil d’état vient à nouveau rejoindre cette position

–iconoclaste dans un cadre européen

Conseil d'État, 04/06/2012, 330088

en vertu des stipulations des articles 43, 49 et 56 du traité instituant la Communauté européenne alors en vigueur, les restrictions aux libertés d’établissement, de prestation de services et de mouvement des capitaux à l’intérieur de l’Union européenne sont interdites ;

10:41 Publié dans Fiscalite des valeurs mobilières ( RCM et P.V.), liberté de circulation des capitaux, Retenue à la source, Union Européenne | Tags : retenue à la source : une nouvelle politique fiscale!? | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 juin 2012

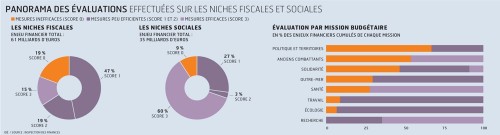

Niches fiscales et sociales :les rapports

CES RAPPORTS VONT SERVIR DE REFLEXION FORTE

POUR LE PLFR du 4 JUILLET 2012

L’enjeu de cette analyse a porté sur 538 dépenses fiscales et sociales représentant un montant de 108 milliards d’euros

soit pres de 5% duPIB !!!

Le rapport du Comité d'évaluation des dépenses fiscales et des niches sociales, rédigé sous la houlette de l'Inspection des finances et transmis au Parlement par le gouvernement, souligne qu'une bonne part des dispositifs sont carrément inefficaces ou d'une efficacité limitée

Le rapport sur les dépenses fiscales et sociales

le rapport CARREZ de juin 2011

les rapports précédents sur les niches

Le rapport établit un audit, par fiches d’analyse individuelle précise et circonstanciée de quelque 500 niches fiscales et sociales , représentant 100 milliards d'euros. Il estime que 53 milliards correspondent à des dispositifs qui n'atteignent pas leurs objectifs.

06:42 Publié dans aaa Les rapports, Les niches, Rapports | Tags : rapport 2011 sur les nches fiscales et sociales | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

13 juin 2012

Jérôme Cahuzac, le ministre délégué des impots et des douanes

Jérôme Cahuzac, né le 19 juin 1952 à Talence (Gironde), est un chirurgien, maire de Villeneuve-sur-Lot et député du Lot-et-Garonne.

Le président de la commission des finances de l'assemblée nationale est nommé le 16 mai 2012 ministre délégué chargé du budget du gouvernement Jean-Marc Ayrault.

Le président de la commission des finances de l'assemblée nationale est nommé le 16 mai 2012 ministre délégué chargé du budget du gouvernement Jean-Marc Ayrault.

le site du ministère du budget

Décret n° 2012-796 du 9 juin 2012 relatif aux attributions de Mr CAHUZAC

M. Jérôme Cahuzac, ministre délégué auprès du ministre de l'économie, des finances et du commerce extérieur, chargé du budget, traite, par délégation du ministre de l'économie, des finances et du commerce extérieur, les questions relatives :

1° A la préparation du budget et à son exécution ;

2° A la comptabilité publique ;

3° Au domaine ;

4° Aux pensions ;

5° Aux impôts ;

6° Au cadastre et à la publicité foncière ;

7° Aux douanes et droits indirects.

Il prépare et met en œuvre la politique en matière budgétaire et fiscale.

Par délégation du ministre de l'économie, des finances et du commerce extérieur, il est chargé de l'équilibre de l'ensemble des comptes publics et de la stratégie pluriannuelle en la matière et, notamment, de l'équilibre des comptes sociaux et des mesures de financement de la protection sociale. Il est également associé à l'élaboration et à la mise en œuvre des règles relatives aux finances locales.

Il traite les questions relatives à la conduite de la politique des rémunérations, des pensions et des retraites des agents publics sur lesquelles le ministre de l'économie, des finances et du commerce extérieur est consulté.

Le ministre délégué auprès du ministre de l'économie, des finances et du commerce extérieur, chargé du budget, accomplit toute autre mission que le ministre de l'économie, des finances et du commerce extérieur lui confie.

Un message de rappel !!!

07:45 Publié dans abudgets,rapports et prévisions, Les niches | Tags : jérôme cahuzac, le ministre des impots et des douanes | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 juin 2012

L'avocat luxembourgeois, le secret professionnel et la perquisition fiscale

les règles –françaises- du secret professionnel

les règles –françaises- du secret professionnel

d’un avocat même de l’UE

s’appliquent pour l’entière activité de l’avocat

Me Luxlaw est un avocat du Luxembourg sérieux et jovial aimant déguster la Gromperen et le Kuddelfleck avec des Tiirteg le tout arrosé d’un Elbling frais

Cet avocat est le conseil d’un Holding LuxCo ayant des ramifications en France.Nos limiers fiscaux français soupçonnant une « aventure » fiscale obtiennent une autorisation judiciaire civile de visite domiciliaire fiscale et saisissent différents documents provenant de Me Luxlaw ?

Ces documents provenant d’un avocat et en plus de l’UE peuvent ils être saisis ?

10:34 Publié dans a secrets professionnels, FRAUDE FISCALE, La preuve en fiscalité, Luxembourg, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

08 juin 2012

Luxembourg:le nouvel avenant (suite....)

la nouvelle convention et les frontaliers

lettre de Mr CAHUZAC à Mr ECKERT député

cliquer

Le gouvernement envisage bien de réexaminer plusieurs conventions fiscales dont celle liant la France et le Luxembourg, cependant Jérôme Cahuzac a rappelé que l’objectif de ce réexamen n’est pas de modifier la situation fiscale des frontaliers MAIS de "controler" les abus de conventions...

« En aucun cas, le principe d’imposition des revenus du travail, avec les modalités et dans le pays où ils sont perçus ne sera remis en cause !

Rien ne changera donc pour les travailleurs frontaliers ».L'objectif de ce réexamen est de faire en sorte que ceux qui abusent des lois et des conventions pour s'exonerer de leur juste contribution à l'effort national ne soient plus en mesure de le faire "

Le message politique est clair; bye bye la nationalité fiscale?????

MAIS...

XXXXXX

Luxembourg:le nouvel avenant au traité fiscal sur la plus value

viserait il aussi l' isf ?

07:30 Publié dans Fiscalité Immobilière, ISF, Luxembourg, Société à prépondérance immobilière, Traités et renseignements | Tags : luxembourg, avenant, traité, fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 juin 2012

Un collectionneur peut il etre un commercant occulte ?

Les conclusions didactiques -et de bon sens - de Mr Jean Eric Soyer, rapporteur public devant la CAA de Versailles (22 mars 2012) sur la question du régime fiscal des « plus values réalisées » par un collectionneur permettent de faire une rapide synthèse sur l’imposition des collectionneurs

CAA de Versailles, 6ème chambre, 22/03/2012, 10VE01277,

Pour lire et imprimer la tribune cliquer

Les critères définis par le conseil d’état

Conseil d’État N° 306956 27 janvier 2010

‘pour juger que qu’un particulier se livre à titre habituel à des opérations, présentant un caractère spéculatif, d’achat et de vente d’objets d’art et d’antiquités à titre professionnel et non dans le cadre de la gestion et de la liquidation de son patrimoine privé, la jurisprudence se fonde sur le nombre, l’importance et la fréquence des opérations effectuées durant les années en litige ainsi que la brièveté des délais séparant certains achats de leur revente’

-

Le régime de droit commun : l’imposition forfaitaire

-

Le régime d’exception : l’imposition commerciale

-

La jurisprudence sur l’activité habituelle d’un collectionneur

-

Les critères définis par le conseil d etat

-

Fréquence des transactions

-

Durée de conservation des objets

-

Importance des transactions

-

Définition d’une activité occulte Article L16-0 BA

-

Délai de prescription 10 ans

-

Mesures conservatoires

06:57 Publié dans Activité occulte, taxe forfaitaire objet d'art | Tags : fiscalite du collectionneur | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 juin 2012

les tribunes de mai 2012

01:07 Publié dans a)Historique des tribunes | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juin 2012

Suisse Les accords RUBIK :Tous les textes

Le RUBIK Suisse : Est il un piège ?

Et demain pour nos écureuils cachotiers

Le Conseil fédéral suisse a adopté jeudi 18 avril le message (cliquer) relatif aux accords sur l’imposition à la source avec l’Allemagne et le Royaume-Uni et à la loi fédérale sur l'imposition internationale à la source (LISint).

L’accord sur l’imposition à la source avec l’Autriche du 20 avril 2012

Questions et réponses concernant l’accord fiscal

avec l’Allemagne, le Royaume-Uni et l'Autriche

Note de P Michaud : En dehors des aspects techniques et financiers, le projet Rubik pose notamment une réflexion Politique importante : un Etat peut il déléguer à un autre Etat le droit de procéder à une amnistie de fait sans perdre une partie de sa souveraineté ?Nos amis suisses sont d'habiles négociateurs pour protéger d'abord leurs intérêts financiers tout en purgeant le passé pour se donner une nouvelle virginité. La France ne manquera pas d'adopter d'autres solutions favorables à l"intéret commun tel qu'il avait été prévu par le traité de paix perpétuelle de 1516 (cliquer)

18:33 Publié dans aa)Régularisation fiscale, Amnistie et regularisation, Royaume Uni, Suisse EUROPE | Tags : les accords rubik suisse | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

La territorialité du droit par J M Sauvé

La territorialité du droit

La territorialité du droit

Collège de France -10-12 avril 2012

Introduction de Jean-Marc Sauvé

Vice-président du Conseil d’Etat

1. Des frontières nettes : historiquement, la territorialité est la règle, l’extraterritorialité l’exception

2. Des frontières perméables : la territorialité dans le contexte de la globalisation

3. Des frontières effacées : la territorialité dans le cadre d’un ordre juridique intégré

Au temps de la globalisation, que reste-t-il du territoire ? Au temps des flux immatériels et des risques globaux, que reste-t-il des frontières, ces points qui fixent le cadre du droit national, qui déterminent « le domaine de validité spatiale des normes de l’ordre juridique d’un Etat »[ii] ? Au temps de l’enchevêtrement des normes, de la superposition sur un même territoire d’ordres juridiques proches mais pourtant singuliers, que reste-t-il de la territorialité du droit ?

Cliquer pour imprimer l intervention

Ces questions sont au cœur de la séance de cet après-midi, que je suis heureux d’introduire et de présider.

17:12 Publié dans aa)DEONTOLOGIE, consultation publique, Formation EFI | Tags : la territorialité du droit par j m sauvé | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Fin du détricotage fiscal ? : CE 9 Mai 2012 Aff GBL ENERGY

Fin du détricotage fiscal et d'une double exonération de fait ?:

Fin du détricotage fiscal et d'une double exonération de fait ?:

CE 9 Mai 2012 Aff GBL ENERGY

la retenue à la source sur dividendes n'est pas contraire

au principe de la liberté de circulation des capitaux

pour lire et imprimer la tribune en entier cliquer

Le conseil d état a rendu le 9 mai 2012 en plénière fiscale un arrêt mettant un frein sinon un coup d’arrêt au détricotage de la fiscalité française

Conseil d'État, 3ème, 8ème, 9ème et 10ème sous-sections réunies,

09/05/2012, 342221,Les conclusions libres de Mr L OLLEON

,b) Par ailleurs, le respect de la liberté de circulation des capitaux n'implique pas que la France doive, de manière unilatérale ou par voie conventionnelle, assurer la neutralisation de la charge fiscale qu'une société non résidente bénéficiaire de distributions de dividendes et ne relevant pas du régime des sociétés mères supporte du fait de la décision de son Etat membre de résidence d'exercer sa compétence fiscale et de ne pas la soumettre à l'impôt, le désavantage pouvant résulter pour elle de l'exercice parallèle des compétences fiscales de la France et de son Etat de résidence ne constituant pas, dès lors que cet exercice ne revêt pas un caractère discriminatoire, une restriction à la liberté de circulation de capitaux prohibée par le traité.

Cette jurisprudence va certes déplaire à nos amis les libertaires de la fiscalité mais va rassurer à la grande majorité de nos concitoyens soucieux de nos finances publiques après l’arrêt de la CJUE du 10 mai qui risque de couter plus de 4 MM euros aux contribuables de la France sauf si le conseil d’état trouve la bonne et juste formule.......

La position du conseil d’état sur les restrictions fiscales

à la liberté de circulation des capitaux

Article 63 versus article 65 !

La question de principe posée au Conseil d’état

Faut-il réformer la fiscalité européenne ?

La situation de fait2

les questions de droit fiscal posées2

Les réponses de principe et de bon sens par le conseil d état

En conclusion

La position du conseil d’état sur les restrictions fiscalesà la liberté de circulation des capitaux

Le texte du traité

La position de la CJUE

La position du conseil d état (CE 9 mai 2012

L’arrêt CE 9 Mai 2012 Aff GBL ENERGY

La question de principe posée au Conseil d’état

La question posée concerne la compatibilité des retenues à la source visées sur dividendes à l’article 119 CGI avec la liberté de circulation des capitaux

La question iconoclaste : Faut-il réformer la fiscalité européenne ?

Le frein mis par la conseil d’état à ce détricotage budgétaire pose aussi la question d’un remplacement de la politique ultralibérale –et budgétairement irresponsable- de la commission de Bruxelles par une politique simplement libérale mais responsable

pour lire la suite et imprimer en pdf ce arret total[1].pdf

Pour lire la suite en htlm cliquer

La décision de la CJUE sur la retenue à la source sur les dividendes payés à des fonds étrangers soulève justement une question d'éthique et de fiscalité. A l'origine les fonds étrangers ne se plaignaient nullement de cette retenue à la source et ils n'avaient même pas imaginé qu'elle puisse être contestée. Jusque'à ce que des conseils les démarchent avec des propositions sous forme de success fees.

Cette décision est inique :

les fonds français ne sont pas imposés parce qu'ils sont transparents. Ces sont leurs investisseurs qui sont imposés. Et lorsqu'il s'agit d'investisseurs personnes morales, elles sont même taxées sur des résultats latents ! on est loin d'une exonération ! Et le résultat de la procédure, ce sont encore plus d'entreprises françaises détenues depuis l'étranger, c'est plus de 4 milliards de pertes budgétaires qui vont bien sûr devoir être compensées ! et qui va payer ? les épargnants français bien sûr.

Alors je pose la question à titre personnel (et non professionnel)est il moral d'accroitre le déficit de son pays pour gagner des honoraires ???

LIRE AUSSI

Conseil d'État, 8ème et 3ème sous-sections réunies, 29/10/2012, 352209

12:40 Publié dans Fiscalite des valeurs mobilières ( RCM et P.V.), liberté de circulation des capitaux, Luxembourg, Union Européenne | Tags : détricotage fiscal : ce 9 mai 2012 aff gbl energy | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

209B : compatible avec la constitution

L article 209 B est compatible et le conseil d’état refuse de transmettre au conseil constitutionnel pour absence de caractère sérieux de la demande de question

L article 209 B est compatible et le conseil d’état refuse de transmettre au conseil constitutionnel pour absence de caractère sérieux de la demande de question

Conseil d'État, 02/02/2012, 351600, Inédit au recueil Lebon

il résulte de l'article 9 de la Déclaration des droits de l'homme et du citoyen qu'en principe le législateur ne saurait instituer de présomption de culpabilité en matière répressive ; que, toutefois, à titre exceptionnel, de telles présomptions peuvent être établies, notamment en matière contraventionnelle, dès lors qu'elles ne revêtent pas de caractère irréfragable, qu'est assuré le respect des droits de la défense et que les faits induisent raisonnablement la vraisemblance de l'imputabilité ; que si l'article 209 B du code général des impôts institue une présomption, une telle présomption ne saurait être regardée comme une présomption de culpabilité en matière répressive relevant de l'article 9 de la Déclaration des droit de l'homme et du citoyen ;

09:49 Publié dans Article 209B, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Stock options pour salariés non domiciliés:Le BOI

Afin de sécuriser et de simplifier la déclaration et le paiement de l’impôt sur le revenu dû par les personnes qui ne sont pas fiscalement domiciliées en France, l’article 57 de la loi de finances rectificative pour 2010 (n° 2010-1658 du 29 décembre 2010) instaure une retenue à la source sur les gains de source française provenant de dispositifs d’actionnariat salarié et autres avantages salariaux résultant, pour les salariés et dirigeants, de l’attribution de titres à des conditions préférentielles.

Afin de sécuriser et de simplifier la déclaration et le paiement de l’impôt sur le revenu dû par les personnes qui ne sont pas fiscalement domiciliées en France, l’article 57 de la loi de finances rectificative pour 2010 (n° 2010-1658 du 29 décembre 2010) instaure une retenue à la source sur les gains de source française provenant de dispositifs d’actionnariat salarié et autres avantages salariaux résultant, pour les salariés et dirigeants, de l’attribution de titres à des conditions préférentielles.

Le texte de l'article 182 A TER du CGI

Le précis de fiscalité ( à jour mars 2011)

Commentaires de l'article 57 de la loi de finances rectificative pour 2010 (n° 2010-1658 du 29 décembre 2010)

Instruction du 2 mars 2012 5 B-10-12

Retenue à la source sur les gains provenant de la levée d'options sur titres, de l'acquisition d'actions gratuites, de la cession de bons de souscription de parts de créateur d'entreprise (BSPCE) et de dispositifs assimilés.

Cette retenue à la source, codifiée sous l’article 182 A ter du code général des impôts (CGI), s’applique aux gains et avantages salariaux issus de l’attribution d’options sur titres (« stock-options »), d’actions gratuites, de bons de souscription de parts de créateur d’entreprise (BSPCE) et, plus généralement, de toute attribution de titres à des conditions préférentielles à des salariés ou dirigeants en contrepartie de l’exercice de leur activité en France lorsque ces personnes ne sont pas fiscalement domiciliées en France.

Sous réserve que les conditions d’application de ces régimes soient remplies, cette retenue à la source est déterminée en appliquant les règles prévues par les régimes spécifiques d’imposition visés, pour les options sur titres, au I de l’article 163 bis C et au 6 de l’article 200 A du CGI, pour les actions gratuites, au 6 bis de l’article 200 A du même code et, pour les BSPCE, au I de l’article 163 bis G de ce code.

Cette retenue est libératoire de l’impôt sur le revenu pour les gains autres que ceux issus de la levée d’options sur titre

08:14 Publié dans Actionnariat salarié, Épargne salariale et actionnariat salarié, Fiscalité des dirigeants | Tags : stock options pour salariés non domiciliés: | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 mai 2012

Plus value immobilière et non resident

Imposition des plus values immobilières

Imposition des plus values immobilières

réalisées par des non résidents

pour lire et imprimet la tribune

lire aussi la tribune sur la société à prépondérance immobilière

Plus Values Immobilières: l'instruction 8M-3-12 du 17 avril 2012

les tribunes sur les plus values immobilières

Différentes lois ont profondément modifié l'imposition des plus values immobilières réalisées tant par les résidents que par les non résidents

En pratique ces modifications ont été faites au niveau de l'assiette de la plus value imposable , le délai d'exoneration passant de 15 ans à 30 ans .

Le régime d'imposition des plus values immobiliéres;

-Comment acheter une résidence en France cliquer

-Remise en cause de l'obligation d'un représentant fiscal par la CJUE liquer pour lire

-Plusieurs jugements récents ont remis en cause le montant du prélèvement de 33% Pour lire cliquer

En principe, la vente par un propriétaire de son immeuble situé en France peut dégager une plus-value.

Les nouveaux abattements

14:16 Publié dans Fiscalité Immobilière, Plus values immobilières des particuliers, revenu foncier, Société à prépondérance immobilière, Société civile immobilière | Tags : plus values immobilières réalisées par des non résident | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 mai 2012

L'europe et la France:De l'euro compatibilité?!

La Commission définit les nouvelles mesures à prendre en faveur de la stabilité, de la croissance et de l’emploi

La Commission définit les nouvelles mesures à prendre en faveur de la stabilité, de la croissance et de l’emploi

Bruxelles, le 30 mai 2012 – La Commission européenne a adopté un ensemble de recommandations concernant les mesures budgétaires et les réformes économiques à mettre en œuvre pour renforcer la stabilité financière, dynamiser la croissance et favoriser la création d’emplois dans l’ensemble de l’UE.

Tenant compte de la situation particulière de chaque État membre, ces recommandations sont formulées par pays.

Les recommandations pour tous les membres

Les recommandations pour la France

RECOMMANDE que la France s'attache, au cours de la période 2012-2013:

Les propositions fiscales sont au §4

21:52 Publié dans Politique fiscale, Union Européenne | Tags : l'europe et la france:de l'euro compatibilité?! | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |