18 septembre 2016

Liste européenne des paradis fiscaux MAIS sans UK !!!!

Pour recevoir la lettre EFI , inscrivez vous à droite en haut

Lettre EFI du 19 septembre 2016

Le génie de la City protège ses banques

Le génie de la City protège ses banques

Le seul état qui n’a fourni aucune liste est la GB

"UNITED KINGDOM does not list any country"

juin 2017

La liste noire de l’union européenne sur les paradis fiscaux risque d’être une coquille vide

La liste noire de l’union européenne sur les paradis fiscaux risque d’être une coquille vide

Auditionné fin mai 2017 par la commission d’enquête du Parlement européen sur les Panama Papers, Jean-Claude Juncker, le président de la Commission européenne, a rappelé que le projet de liste noire des paradis fiscaux de l’Union européenne sera complété "d’ici la fin de l’année". Le problème, c’est que cette liste ne mentionne pas certains pays comme … le Panama ou le Luxembourg !

SEPTEMBRE 2016

La liste JUNCKER

En janvier 2016, la Commission a lancé un processus en trois étapes pour établir la liste commune de l’Union dans le cadre plus vaste de son programme visant à enrayer la fraude et l’évasion fiscales.

Une liste commune de l’Union recensant les juridictions non coopératives aura beaucoup plus de poids que l'actuelle mosaïque de listes nationales lorsqu’il s'agira de traiter avec des pays tiers qui refusent de respecter les normes internationales de bonne gouvernance fiscale.

Une telle liste empêchera en outre ceux qui pratiquent une planification fiscale agressive d’exploiter abusivement les asymétries entre les différents systèmes nationaux.

Le communiqué de presse du 14 septembre 2016

L’objectif est de publier la liste définitive des juridictions non coopératives d’ici à la fin de l'année 2017. Les États membres se sont déjà déclarés en faveur cette approche, qui est également fermement soutenue par le Parlement européen.

Le français n’étant une langue officielle de l’UE, les docs suivants seront donc en anglais

Questions and Answers on the common EU list of non-cooperative tax jurisdictions

Les methodes de determination de la liste Tableau de bord d’indicateurs

JUIN 2015

Le génie de la City protège ses banques

Le génie de la City protège ses banques

Le seul état qui n’a fourni aucune liste est la GB

"UNITED KINGDOM does not list any country"

Map of third country non-cooperative tax jurisdictions)

Liste des 30 paradis fiscaux de la commission européenne (pdf)

établi par EFI par sureté .car une forte pression de hackers mécontents

est faite sur le site pour que le lien soit cassé.

Le paradis des paradis fiscaux ??

le rapport français –autocensuré- d’octobre 2013

11:12 Publié dans Rulings leur controle, Traités et renseignements, Transparence, Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Preuve d’un compte ouvert à l étranger (CAA LYON 30 août 2016)

Pour recevoir la lettre EFI , inscrivez vous à droite en haut

Lettre EFI du 19 septembre 2016

Une intervention d’un enquêteur dans la confection de preuve entraîne la nullité de cette preuve

Cass crim 20 septembre 2016 aff roi du Maroc

Analyse de la presse locale (CASS Crim 20.09.16

alors que le droit au procès équitable et le principe de o loyauté des preuves imposent aux autorités publiques de ne pas participer, directement ou indirectement, dans la confection irrégulière de preuves ; que porte atteinte à ce principe, l’enregistrement effectué de manière clandestine par des enquêteurs par le truchement d’un tiers qui n’est pas soumis à la même obligation de loyauté qu’eux, et ayant pour but d’obtenir des indices de commission d’une infraction ;

Par un arrêt en date du 30 août 2016, la CAA de Lyon rappelle que, pour faire application d'une amende relative à la détention d'un compte à l'étranger non déclaré, l'administration fiscale doit établir l'ouverture effective de ce compte. Une simple de demande de mise en relation signée par aucune des parties n'est à cet égard pas suffisante.

Un autre moyen de preuve est un PV des douanes fondés sur l’article 65 du code des douanes

MAIS le refus de répondre à une (réquisition douanière n’entraine aucune sanction d ‘aucune sorte sinon une froide colère rentrée des nos gabelous

Droit de communication des douanes sur l'article 65 CD

QPC n°2011-214 du conseil constitutionnel du 27 janvier 2012

SUR UN AVEU ORAL EN MATIERE PROBATOIRE

L'aveu sans avocat n'est pas une preuve

Cour de cassation Chambre criminelle, 11 mai 2011, 10-84.251, Publié au bulletin

A noter que la CAA indique également, s'agissant de la portée de l'aveu oral en matière probatoire,

"que si aucune disposition ni aucun principe n'interdit aux parties d'invoquer devant le juge de l'impôt et à celui-ci de prendre en compte, parmi d'autres éléments de preuve, un aveu recueilli oralement, les seules mentions de la réponse aux observations du contribuable ne suffisent pas à établir que l'intéressée, qui le conteste, aurait effectivement reconnu, lors d'un entretien avec le vérificateur, être titulaire du compte bancaire litigieux".

C A A DE LYON, 5ème ch-30/08/2016, 14LY01821, Inédit au recueil Lebon

- POURNY, présidentM. Charles MEILLIER, rapporteur

Mme CHEVALIER-AUBERT, rapporteur public

LES FAITS

08:39 Publié dans La preuve en fiscalité | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 septembre 2016

ISF et impatrié de retour en France :une ânerie économique ????

Pour recevoir la lettre EFI , inscrivez vous à droite en haut

Lettre EFI du 19 septembre 2016

ISF et impatrié de retour en France :une ânerie économique ???? pdf

Impôt de solidarité sur la fortune et Conventions internationales

exonération temporaire à l’ISF des biens situés à l’étranger pour les contribuables transférant leur domicile fiscal en France

CE NÉCESSAIRE RÉGIME D' EXONÉRATION

EST IL UNE ÂNERIE ECONOMIQUE?

Quid de l interdiction de faire gérer des fonds

dans une banque située en France ??

Quid de l’interdiction de posséder des actions et créances françaises ??

Ce dispositif est codifié aux 2ème et 3ème alinéas du 1° de l’article 885 A du CGI.

LE MESSAGE POLITIQUE EST DONC LE SUIVANT /

REVENEZ EN FRANCE MAIS SANS INVESTIR DANS VOTRE PAYS ????

Notre génie de la City s'en frotte les mains ????

La suppression de ces interdictions s’ajoutera à La recette de Pierre Gattaz pour profiter du Brexit

par ailleurs nous savon tous que l ISF est un impôt juste puisque les "sans revenus" en sont aussi exonérés

ISF /pan sur le bec de l impôt sur la fortune

L’ISF confiscatoire et la Constitution (mise à jour)

La loi de modernisation de l’économie (LME) du 4 août 2008 a institué un dispositif d’exonération temporaire à l’ISF à l’égard des personnes physiques ayant transféré leur domicile fiscal en France à compter du 6 août 2008 pour leurs biens situés hors de France.

Ce dispositif est codifié aux 2ème et 3ème alinéas du 1° de l’article 885 A du CGI.

Sont soumises à l'impôt annuel de solidarité sur la fortune, lorsque la valeur de leurs biens est supérieure à 1 300 000 € :

1° Les personnes physiques ayant leur domicile fiscal en France, à raison de leurs biens situés en France ou hors de France.

Toutefois, les personnes physiques mentionnées au premier alinéa qui n'ont pas été fiscalement domiciliées en France au cours des cinq années civiles précédant celle au cours de laquelle elles ont leur domicile fiscal en France ne sont imposables qu'à raison de leurs biens situés en France.

Cette disposition s'applique au titre de chaque année au cours de laquelle le redevable conserve son domicile fiscal en France, et ce jusqu'au 31 décembre de la cinquième année qui suit celle au cours de laquelle le domicile fiscal a été établi en France

> Quelles sont les personnes éligibles à ce dispositif ?

>Quels sont les biens concernés ? A LIRE CI DESSOUS

13:27 Publié dans Impatrié, ISF | Tags : isf et impatrie | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 septembre 2016

SUISSE : la demande groupée des Pays Bas est acceptée ( TF 16.09.16)

Pour recevoir la lettre EFI , inscrivez vous à droite en haut

Lettre EFI du 19 septembre 2016

l'accord franco suisse de juin 2014 loi du 2 mars 2016

Un point sur l’échange de renseignements fiscaux entre la France et la Suisse ?

1.1. Le 18 décembre 2013, les autorités françaises (ci-après: l'autorité requérante) ont déposé auprès de la Suisse une double demande d'assistance administrative internationale en matière fiscale visant ......

mise à jour septembre 2016

Nous remercions tous notre ami Philippe Neyroud de genève

Assistance administrative en matière fiscale aux Pays-Bas autorisée en cas de demande groupée sans indication de noms

L'Administration fédérale des contributions peut accorder l'assistance administrative à l'autorité fiscale néerlandaise concernant un client d'UBS sur la base de sa demande groupée. Les demandes groupées sans indication de noms sont en principe admissibles selon la Convention contre les doubles impositions entre la Suisse et le Royaume des Pays-Bas, pour autant que la demande contienne des informations suffisantes pour identifier les personnes concernées.

mise à jour mars 2016

Les pays bas viennent d’adresser à BERNE une deuxième demande groupée similaire à la première

La 2ème demande groupée des PAYS BAS

concernant les clients du Crédit Suisse cliquez

MAIS Le juge suisse vient d’interdire la première demande groupée des Pays Bas

L’entraide fiscale se grippe à nouveau par Alexis FAVRE

Le communiqué du tribunal administratif fédéral

le 21 mars le Tribunal administratif fédéral (TAF).a jugé que la Suisse ne pouvait pas accorder l’assistance administrative fiscale aux Pays-Bas sur la base de leur première demande groupée déposée en juillet 2015, (la décision A-8400/2015 du 21.03.16)

Saisi du recours d’un client hollandais d’UBS, le TAF a donc décidé de stopper la transmission de ses données au Pays-Bas.

La Suisse et les Pays-Bas ont conclu, le 31 octobre 2011, un accord amiable portant précisément sur la manière dont la CDI doit être interprétée quant à l’identification des personnes visées par une demande groupée

Les juges suisses ont considéré que le protocole de la convention bilatérale de double imposition (CDI) de 2010 exclut les demandes groupées sans indication de nom.

En clair une demande groupée peut elle être une fishing expédition

Cette question est récurrente aussi en France notamment lors des écoutes téléphoniques de plus en plus fréquentes mais de plus en plus en panne..

Berne a décidé de faire appel devant le tribunal fédéral

X X X X X X

La 1ère demande groupée acceptée par BERNE

11:57 Publié dans demande groupée, Suisse | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 septembre 2016

STDR Durcissement des pénalités à compter du 14.09.16

Pour recevoir la lettre EFI , inscrivez vous à droite en haut

Lettre EFI du 19 septembre 2016

Lors de la réunion annuelle du Comité national de Lutte contre la Fraude (cliquez) tenue a BERCY le 14 septembre 2016, nos ministres de BERCY ont informé nos écureuils cachotiers de l’augmentation des pénalités fiscales

Pour info complémentaire

Fraude fiscale: Jérôme Cahuzac sera fixé sur son sort en décembre par R WERLY

Dans sa décision n° 2016-554 QPC du 22 juillet 2016, le Conseil Constitutionnel a censuré l'amende proportionnelle de 5 % qui était appliquée pour non déclaration de compte détenu à l'étranger lorsque les avoirs dépassent 50 000 €. Michel SAPIN et Christian ECKERT prennent acte de cette décision. Pour autant, les conditions dans lesquelles les contribuables détenant des avoirs non déclarés à l'étranger peuvent se mettre en conformité avec le droit sont déséquilibrées par les effets de la décision du Conseil Constitutionnel. Elles doivent donc être revues.

Dès lors, en contrepartie de l'amende proportionnelle de 5 % qui ne sera plus appliquée, le barème des pénalités fiscales appliquées est augmenté : les pénalités fiscales sont portées de 15 % à 25 % pour les fraudeurs dits « passifs » (Note EFI soit une augmentation de 70%)et de 30 % à 35 % pour les fraudeurs dits « actifs » (Note EFI soit une augmentation de 34% °, s’agissant des demandes de régularisation déposées à compter de ce jour (14 septembre 2016)

la circulaire officielle du 14 septembre 2016

à noter le plafonnement de l'amende fixe

UN POINT SUR LES AMENDES POUR NON DÉCLARATION DES TRUSTS

un recours pour excès de pouvoir,avec QPC , a été déposé devant le conseil d état pour voir annuler les amendes de 12.5% imposées au trusts

Plusieurs recours gracieux en demande de remboursement des amendes payées avant le 22 juillet sont en cours de dépôt

PAR AILLEURS, le CNLF a adopté un plan pluriannuel sur trois ans de lutte contre la fraude fiscale et sociale afin de prendre en compte la maturité du dispositif et de renforcer le caractère stratégique de ses actions.

Ce plan se décline en cinq axes : lire le communiqué

Adapter les processus de contrôle aux mobilités internationales,

Optimiser la gestion et la sécurisation de l’information numérique,

Renforcer la lutte contre la fraude documentaire et identitaire,

Développer des cartographies des risques,

Améliorer les techniques d’investigation, l’effectivité des sanctions et le recouvrement.

RAPPORT 2016 DU COMITE NATIONAL CONTRE LA FRAUDE

Intervention de Michel Sapin - Comité national de Lutte contre la Fraude -

Intervention de Christian Eckert - Comité national de Lutte contre la Fraude

07:08 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, aaa)Régularisation fiscale France | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 septembre 2016

CORSE le coup de gueule fiscal de la cour des comptes

La Cour des comptes rend public le 12 septembre 2016 un référé, adressé le 21 juin 2016 au ministre des finances et des comptes publics et au secrétaire d'État chargé du budget, sur la gestion de l'impôt et les régimes fiscaux dérogatoires en Corse.

La Cour y relève l'existence de pratiques reposant sur des dispositions obsolètes, voire dépourvues de tout fondement légal, contraires au principe général d'égalité devant l'impôt.

Elle note également des défaillances persistantes de la gestion de l'impôt dans cette région.

Pour mettre fin à cette situation, la Cour estime nécessaire une remise en cause des pratiques et dispositions contraires aux principes de légalité et d'égalité devant l'impôt, et l'application sans faiblesse, par les services déconcentrés de l'État, de l'ensemble des règles et procédures fiscales prévues par la loi. Elle formule six recommandations en ce sens.

La gestion de l'impôt et les régimes fiscaux dérogatoires en Corse

La Cour rend également publique la réponse formulée par le Ministère de l'Economie et des finances.

18:37 Publié dans Politique fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 septembre 2016

Une nouvelle affaire type GOOGLE ; l’affaire Caterpillar Belgique

UNE NOUVELLE AFFAIRE DE FERMETURE FISCALE

Belgique versus suisse

Le coût du travail dans les états de la vieille Europe incite les groupes internationaux à éviter la création d’établissement stable ou de filiale de production au sens de la moribonde convention modèle OCDE

Cout de l heure de travail en europe

Salaires et coût de la main-d’œuvre eurostat

l’Union européenne et la lutte contre l’optimisation fiscale,

PAR Mme Isabelle BRUNEAU ET M. Marc LAFFINEUR,

Dans la plus grande discrétion, les contrats de sous traitance ou de commissionnaires non actifs se signent régulièrement en toute légalité juridique et bien sur fiscale

Le déclin de notre industrie ne semble émouvoir personne alors que des solutions avaient été proposées du type de celles utilisées en octobre 1968 et ce par des personnalités de toute tendance

Une nouvelle niche fiscale?: Le commettant international ?

L' affaire Zimmer Ou le Combat des Horaces fiscalo libertaires et des Curiaces fiscalo budgétaires

Ce qu'écrivait Manuel Valls sur la TVA sociale en septembre 2011

L’Urssaf a même créé un site pour ce type d’opérations

Centre national des firmes étrangères - CNFE

67945 Strasbourg cedex 9

Sont concernés les salariés qui relèvent du régime français de Sécurité sociale en étant employés

par une société étrangère qui n'est pas établie en France.

UNE NOUVELLE AFFAIRE DE FERMETURE FISCALE

La situation de CATERPILLAR Belgique

Selon un contrat signé en 2001, la filiale belge, dont la fermeture a été annoncée début septembre, n’a été qu’un prestataire de services pour le compte d’une filiale de la multinationale américaine, basée à Genève

La Belgique accuse Caterpillar Suisse par Ram Etwareea

Annoncée la semaine passée, la fermeture de l’usine belge de Caterpillar sise à Gosselies dans la banlieue de Charleroi, avec à la clé la suppression de 2000 places de travail, n’a pas fini de traumatiser la Belgique. Le premier ministre, Charles Michel, a annoncé jeudi devant le parlement que l’Etat avait chargé un cabinet d’avocats spécialisé d’analyser la décision de la multinationale américaine qui fabrique des machines de chantier (construction, mines).

17:28 Publié dans ETABLISSEMENT STABLE, Siège de direction | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Le rescrit : le rapport RABAULT ( AN )de juillet 2016 et CE 22 JUIN 2016

Quelles sont les normes applicables à mon projet ? Vont-elles évoluer ? Quelles sont les garanties dont je dispose face à l’administration ?… ». Ces questions apparaissent particulièrement cruciales pour les porteurs de projet et les entreprises dans un contexte de droit de plus en plus en complexe et en évolution permanente.

Quelles sont les normes applicables à mon projet ? Vont-elles évoluer ? Quelles sont les garanties dont je dispose face à l’administration ?… ». Ces questions apparaissent particulièrement cruciales pour les porteurs de projet et les entreprises dans un contexte de droit de plus en plus en complexe et en évolution permanente.

Une position iconoclaste publiée en 2007 dans la revue Ethique Publique

Transparence et crise de légitimité de l’administration fiscale française :

COMMENT ABROGER UN RESCRIT ??

Par un simple arrêté du 12 septembre 2012– non publié au JO mais au BOI BO 13 A-2-12 - signé de P Moscovici et Cahuzac, les pouvoirs publics de 2012 ont institué l’excellent et indispensable BOFIP mais ont corrélativement rapporté pour le futur l’ensemble des commentaires publiés antérieurement « sous forme de documentation administrative de base, d'instructions, de réponses ministérielles, de réponses apportées dans le cadre du comité fiscal de la mission d'organisation administrative et de rescrits de portée générale » SEULS sont donc maintenus les milliers de rescrits particuliers et donc confidentiels .

un rescrit particulier peut il être contrôlé par le conseil d état pour excès de pouvoir par exemple pour inégalité devant les charges publiques ??

Contrôle d’un rescrit par le conseil d état ?

La demande d’application d’un rescrit DOIT visée la loi source

Conseil d'État N° 391748 3 et 8 ch 22 juin 2016

Lorsqu'un contribuable n'invoque devant les juges du fond, à l'appui de conclusions tendant à la décharge ou à la réduction d'une imposition, que la garantie prévue à l'article L. 80 B du livre des procédures fiscales (LPF) dans l'hypothèse où l'administration a formellement pris position sur l'appréciation de fait au regard d'un texte fiscal, sans invoquer la méconnaissance de ce texte, la juridiction n'est pas tenue d'examiner également le bien-fondé de la demande par rapport audit texte

Le conseil d’état peut annuler un rescrit pour excès de pouvoir

Conseil d'État, 9ème et 10ème sous-sections réunies, 20/03/2013, 347633

MAIS peut-il se saisir par le biais d'un moyen soulevé d’office de cette annulation en cas d’un rescrit non légal ????? (cliquez )

Un débat sur une transparence généralisée des rescrits dits particuliers a été lancé par certains de nos kmers qui sont aussi des lecteurs d’EFI

« Le reporting public pays par pays doit être étendu à tous les secteurs. »

Pour EFI il convient d’éviter un voyeurisme fiscal généralisé mais faire en sorte que les rescrits soient utilisés dans un cadre républicain d’intérêt général

L’Union européenne s’engage pour la transparence sur les rescrits fiscaux

Mme Valérie RABAULT Rapporteure Générale du budget

a publié fin juillet un rapport sur application du rescrit fiscal

Elle rappelle que ,comme l’indique une étude du Conseil d’État de 2014 , il n’existe pas de définition juridique de la notion même de rescrit fiscal. Le terme n’apparait ni dans les articles L. 80 A à L. 80 C du livre des procédures fiscales, qui encadrent pourtant la plupart des régimes, ni dans la jurisprudence. Selon ce rapport, il « ne fait pas davantage l’option d’un véritable consensus doctrinal ».

Le Conseil d’État retient quatre critères d’identification :

12:43 Publié dans exces de pouvoir, Protection du contribuable et rescrit | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

09 septembre 2016

Crédit d'impôt pour l'emploi : un point d'étape pour un coût de 20 MM€

UNE VRAIE MESURE D' AVENIR

qui sera progressivement améliorée et simplifié

Le coût budgétaire du CICE devrait ainsi à l'horizon 2017 atteindre

vingt milliards d'euros environ, soit près de 1 % du PIB.

Le CIE se révèle un allègement d'impôt plus qu'un dispositif ciblé au service de l'industrie française.( rapport BEAUFILS )

Les modalités pratiques

Crédit d'impôt pour la compétitivité et l'emploi (CICE)

Rapport 2015 du comité de suivi du Crédit d'impôt pour la compétitivité et l'emploi

De la TVA sociale à la TVA emploi........

Ce qu'écrivait Manuel Valls sur la TVA sociale en septembre 2011

Quatre ans après la création de ce dispositif et trois ans après son lancement, il convient de procéder au suivi et au contrôle de cette politique publique conséquente qui représente près de 1 % du PIB de notre pays.

Ce rapport présente ainsi le fonctionnement et la mise en oeuvre du CICE. Il s'agit de montrer dans quelle mesure le dispositif d'envergure qu'est le CICE a pu se révéler complexe pour ses bénéficiaires, dans sa gestion comme dans son pilotage. L'étude du profil des bénéficiaires du CICE a permis d'analyser le déploiement du dispositif et les institutions qui ont pu devoir intervenir, les besoins et les difficultés des bénéficiaires. Elle permet enfin, et il s'agit ici de le regretter, de souligner que ce dispositif non ciblé semble avoir manqué son objectif, et qu'il se révèle un allègement d'impôt plus qu'un dispositif ciblé au service de l'industrie française.

juillet 2016

LES BOFIP DU 26 NOVEMBRE 2013

17:59 Publié dans Crédit d'impot emploi | Tags : credit impot emploi | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 septembre 2016

France stratégie ; quels principes pour une fiscalité simplifié

France Stratégie est un organisme de réflexion, d’expertise et de concertation placé auprès du Premier ministre. France Stratégie se veut à la fois un outil de concertation au service du débat social et citoyen, et un outil de pilotage stratégique au service de l’exécutif. France Stratégie s’appuie sur des équipes d’analystes confirmés compétents principalement dans les questions économiques, sociales, d’emploi, de développement durable et de numérique.

A notre avis, cet organisme apolitique pourrait se comparer au commissariat géneral au plan des années 60

LA FICHE THEMATIQUE DE BRUXELLES

Dette, déficit et dépenses publiques : quelles orientations ?

Le rapport de France stratégie

(premier ministre juillet 2016) HTLM

Il propose différents thèmes de réflexion notamment en matière fiscale

2017/2027 - Quels principes pour une fiscalité simplifiée ?

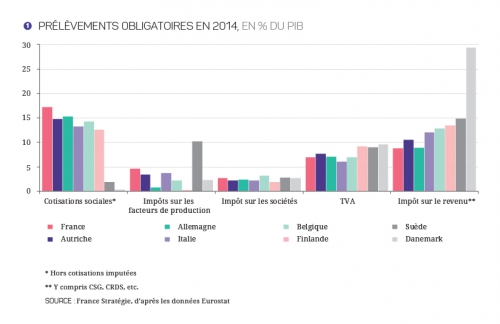

Par-delà leur niveau élevé, cohérent avec celui de la dépense publique, les prélèvements obligatoires français se singularisent par le fait qu’ils reposent plus lourdement qu’ailleurs sur le travail et l’appareil productif. La contrepartie en est un moindre recours à la TVA et une plus faible imposition sur les revenus des personnes physiques.

17:49 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Suisse/Europe:l'accord d’échange automatique:de renseignements

Pour recevoir notre lettre inscrivez-vous en haut à droite

Pour recevoir notre lettre inscrivez-vous en haut à droite

La loi en htlm Date d’entrée en vigueur le 1er janvier 2017

XXXXX

Arrêté fédéral du 17 juin 2016 portant approbation

et mise en œuvre d’un protocole modifiant l’accord sur la fiscalité de l’épargne entre la Suisse et l’UE

Accord entre la Suisse et l'UE sur l'échange

automatique de renseignements

Entrée en vigueur et application 1. Le présent Protocole de modification est ratifié ou approuvé par les Parties contractantes conformément à leurs propres procédures. Les Parties contractantes se notifient mutuellement l'accomplissement de ces procédures. Le Protocole de modification entre en vigueur le premier jour du mois de janvier qui suit la notification finale.

MISE A JOUR octobre 2016

Projet destiné à la consultation (PDF, 506 kB)

Rapport explicatif (PDF, 483 kB)

la position du barreau de Genève sur le projet

MISE A JOUR MARS 2016

SUISSE Le secret bancaire maintenu MAIS pour les suisses

De l’eau dans le gaz ???

Les banques suisses appellent l’OCDE à l’aide

Par Philippe Rodrik

Une concurrence peu équitable de sociétés financières américaines inquiète l’Association suisse des banquiers.

La vraie guerre de la gestion de l’épargne s’amplifie,,, avec en arrière plan la mise en application du traité EU SUISSE sur l’EAR ,

«Membres de l’OCDE, les Etats-Unis seront quoi qu’il en soit soumis à l’évaluation par les pairs du Forum mondial. Celle-ci débutera d’ici à la fin de 2018 ou au début de 2019. Les pays n’appliquant pas la pleine réciprocité à cette date devront faire face à la critique des pairs et celle-ci se répercutera sur les résultats de leur évaluation. En tant que membre du Forum mondial, la Suisse suit attentivement ce processus», rappelle le porte-parole du Secrétariat d’Etat aux questions financières internationales, Beat Werder.

La suite de la réflexion

par Jan Langlo, directeur de l’Association de Banques Privées Suisses

La Suisse s’est engagée à appliquer ce standard international développé par l’OCDE et prépare activement sa mise en œuvre. Mais ce standard n’a de sens, et la lutte contre l’évasion fiscale n’aura de succès, que si toutes les places financières internationales l’appliquent en même temps.

Et comment réagira notre fabuleux génie de la CITY : comme d’ hab : faire semblant de soutenir l’Idealpolitik de l'OCDE tout en facilitant -en sous mains -le travail de "rabotage" des banques suisses pour se protéger en se montrant vierge de tout reproche de complicité ...du vrai machiavel britannique . le futur échec présumé -sous couvert d'un report vers 2019 (date à laquelle le forum fiscal pourrait examiner le système us ) de l' EAR et du BEPS serait donc supporté par les USA qui "s' en foutent complètement "...pendant ce temps Bruxelles aura mis les citoyens et les entreprises européens -hors UK ??!! - sous haute surveillance fiscale et autre notamment avec la terrible 4éme directive en cours de légalisation dans les états membres.

Qui donc n' a pas reçu au moins un appel de sa banque pour lui demander des explications sur des opérations même banales !!

Bruxelles nommera t il bientôt un commissaire à la transparence !! 'cliquez). Pour la france, attendons le strict projet de loi sur la transparence financière qui sera déposé en principe le 23 mars sauf si.

Hiding in plain sight: how non-US persons can legally avoid reporting

under both FATCA and GATCA htlm

Peter A.Cotorceanu, avocat à Zurich

l'article de Me Cotorceanu-sur le serveur EFI en .pdf

As long as the USA does not enter into GATCA, its financial institutions

will not be reporting any nonUS persons under that regime.

Echange automatique : la pratique américaine depuis le 1er octobre

Le nouveau paradis fiscal du monde: les USA by BLOOMBERG

x x x x x xxxx

novembre 2015

10:03 Publié dans Echange automatique FATCA, Suisse | Lien permanent | Commentaires (8) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 août 2016

UK evasion offshore ; un durcissement en cours

la HRMC a publié le 24 aout une proposition de texte renforçant les sanctions sur l’évasion fiscale offshore et en ouvrant aux tax evaders une nouvelle fenêtre de régularisation en septembre 2018 càd à la période du début du fonctionnement de l’échange automatique

la HRMC a publié le 24 aout une proposition de texte renforçant les sanctions sur l’évasion fiscale offshore et en ouvrant aux tax evaders une nouvelle fenêtre de régularisation en septembre 2018 càd à la période du début du fonctionnement de l’échange automatique

Ce nouveau texte fait suite à une série de mesures prises récemment par le gouvernement pour renforcer les sanctions pour les personnes impliquées dans l'évasion fiscale à l'étranger. Incluant une nouvelle infraction pénale pour fraude fiscale; une augmentation des sanctions civiles pour les fraudeurs fiscaux offshore avec une nouvelle peine pouvant aller jusqu'à 10% de la valeur de l'actif sous-jacent; et de nouvelles sanctions civiles sur ceux qui permettent délibérément l'évasion fiscale à l'étranger.

Tax evasion and avoidance

UK plans tougher penalties for offshore tax evaders par R Hubbard

e document en consultation

Tackling offshore tax evasion: a requirement to correct

Liste des pays qui se sont engage à procéder à l’change automatique avec la grande bretagne

Exchange of notes between the UK government and Crown Dependencies

UK beneficial ownership information sharing: Jersey

UK beneficial ownership information sharing: Guernsey

UK beneficial ownership information sharing: Isle of Man

Exchange of notes between the UK government and British Overseas Territories

Anguilla: Sharing beneficial ownership information

Bermuda: Sharing beneficial ownership information

Gibraltar: Sharing beneficial ownership information

The British Virgin Islands: Sharing beneficial ownership information

The Cayman Islands: Sharing beneficial ownership information

The Turks and Caicos Islands: Sharing beneficial ownership information

Déjà le 17 aout les services fiscaux ont publie un texte en consultaion sur la responsabilité des conseilles fiscaux

Responsabilité FISCALE des conseils fiscaux en UK :

03:56 Publié dans Royaume Uni | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 août 2016

Provisions pour garanties et SAV :(CE 06/07/2016)

Le Conseil d’État a donné raison à l’administration fiscale et refusé la déductibilité de provisions pour garanties et service après-vente (SAV) sur des contrats de progiciels, parce que leur calcul n’était pas suffisamment justifié par les feuilles d’activité des programmeurs et le cahier d'appels à la hotline…

Conseil d'État, 8ème - 3ème chambres réunies, 06/07/2016, 393033

en estimant que les éléments produits par la société Mistral Informatique, à savoir notamment un échantillon des feuilles d'activité hebdomadaire des programmeurs de la société et le cahier de ses appels téléphoniques pour l'année 2006, n'étaient pas de nature à justifier que les charges ainsi provisionnées avaient été évaluées avec une approximation suffisante, la cour a porté sur les faits de l'espèce une appréciation souveraine exempte de dénaturation ; que le moyen tiré de ce que la cour aurait dénaturé les stipulations de l'article 3 de ses contrats de licence de logiciels est sans influence sur le bien-fondé de l'arrêt dès lors qu'elle a estimé qu'à supposer même que les stipulations de cet article 3 aient été suffisantes pour permettre de justifier la provision dans son principe, la société n'en justifiait pas le montant ;

Provisions comptables v. provisions fiscales! (CE SAS Foncière du Rond-Point

O FOUQUET Peut-on provisionner en comptabilité sans provisionner en fiscalité?

Conclusions libres de M. Edouard CRÉPEY

N° 346018 SAS Foncière du Rond-Point Plénière fiscale 23 décembre 2013 f

BOFIP – Provisions pour risques et charges

Cette nouvelle jurisprudence est l’occasion par la pratique REVUE FIDUCIAIRE de faire un point sur les risques de remise en cause de ces provisions, parfois particulièrement délicates à évaluer.

11:09 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 août 2016

Contrôle fiscal : sur le chemin de Damas par Michel TALY ( suite)

REDIFFUSION

La QPC du 22 juillet sur l’abrogation de l’amende de 5% sur les comptes non déclarés et la publication le 17 août du rapport du comité du contentieux fiscal et douanier sur la juridiction gracieuse nous font rediffuser la position de Michet TALY sur l’adaptation du contentieux des pénalités notamment à notre constitution et à la convention EDH ..

Notre Saint Just de Bercy, père fondateur de la politique de la loi c"est la loi passez votre chemin manant , ayant démissionné, nous étions nombreux à espérer une nouvelle réflexion d’autant plus que notre ami TALY l’avait conforté en février 2016

L’apôtre Paul fut brutalement aveuglé par la lumière de la vérité et tomba de cheval. par Michel TALY

l'histoire de la conversion de saint paul

Contrôle fiscal sur le chemin de DAMAS par Michel Taly

Éthique et fiscalité par Michel TALY, avocat

La Cour de Strasbourg a validé en 2

Vers une nouvelle analyse des sanctions fiscales ?

Pour décembre 2016 ou juillet 2017 ??Ou les deux !!!!

L’application des sanctions fiscales fait l’objet depuis plusieurs années de critiques pour leur caractère notamment automatique, disproportionné, non modulable par nos tribunaux et surtout oppressive (transaction contre acceptation du principal) et enfin secrète (existe il une règle publique de transaction ???)Tout cela en contradiction avec nos principes de notre droit actuel

Le comité du contentieux fiscal et douanier établi chaque année un rapport public qui montre le montant des transactions accordées par les administrations financiers MAIS cet important rapport purement administratif ne précise pas les conditions dans lesquelles ces transactions ont été accordées ; conditions qui ne sont donc soumises à aucun contrôle public

COMITÉ DU CONTENTIEUX FISCAL, DOUANIER ET DES CHANGES

Rapport annuel 2015 du 17 août 2016

les recours contre une décision gracieuse : §163 PAGE 14 ET 15

Enfin une forte désapprobation est entrain d’envahir les professionnels devant l’inégalité de traitement – certainement très souvent formelle – entre ceux –les 1%- qui peuvent bénéficier de l’accès au comité du contentieux fiscal et les exclus –uniquement pour des raisons financières - de ce comité totalement indépendant .

Notre Saint Just de Bercy, père fondateur de cette politique, ayant démissionné, nous étions nombreux à espérer une nouvelle réflexion d’autant plus que notre ami TALY l’avait conforté en février dernier

L’apôtre Paul fut brutalement aveuglé par la lumière de la vérité et tomba de cheval. par Michel TALY

l'histoire de la conversion de saint paul

Contrôle fiscal sur le chemin de DAMAS par Michel Taly

Éthique et fiscalité par Michel TALY, avocat

Modulation des sanctions fiscales : un combat démocratique en cours par P Michaud

Transaction, modération ou remise fiscales les BOFIP

C’est ce qui vient d’arriver à un ancien haut fonctionnaire de Bercy, devenu récemment conseil fiscal, et dont EFI s’est fait la critique dans sa lettre de février et découvrant comment se déroule le contrôle fiscal dans les grandes entreprises. Il déclare, dans une chronique parue fin janvier, que « c’est l’esprit avec lequel les contrôles fiscaux sont réalisés qu’il conviendrait de revisiter, pour ne pas dire refonder ».

Plaidoyer pour une refondation du contrôle fiscal

par Jean Pierre LIEB cliquez,

Son expérience n’est pas unique. Même s’ils ne l’avaient pas manifesté aussi publiquement, plusieurs anciens de cette prestigieuse administration avaient découvert avec surprise l’envers du décor.

Celle-ci va nécessairement venir dans le cadre des conséquences de la décision QPC du 22 juillet sur l’amende de 5%

« En sanctionnant d’une telle amende proportionnelle un manquement à une simple obligation déclarative, le législateur a instauré une sanction manifestement disproportionnée à la gravité des faits qu’il a entendu réprimer ».

Autant une sanction proportionnelle est appropriée s’agissant d’un manquement consistant à soustraire tout ou partie de l’assiette de l’impôt, autant une sanction proportionnelle non plafonnée applicable à une obligation déclarative est habituellement jugée disproportionnée par le Conseil constitutionnel.

Une pratique de plus en plus utilisée

Pénalités fiscales : remise en cas de difficultés financières

A titre d’exemple la position moralisatrice du ministre SAPIN !!!!!

"Le fisc français ne négocie pas le montant des impôts,

il est dans une discussion sur les règles applicables"

( source communiqué du 02.02.16 REUTERS )

23:17 Publié dans TALY | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

23 août 2016

« L’essentiel du RSI en chiffres – édition 2016 »

La dixième édition de « L’essentiel du RSI en chiffres – édition 2016 » témoigne de la transformation de la population couverte par le RSI, durant ses 10 premières années d’existence.

Une statistique illustre ces évolutions : l’augmentation de la population des assurés actifs cotisants au RSI, dont le nombre est passé de 1,7 million en 2006 à plus de 2,8 millions en 2015.

« L’essentiel du RSI en chiffres – édition 2016 »

|

LES CHIFFRES CLÉS DES COTISANTS EN 2015 2,8 millions de cotisants

|

||

|

38 % de commerçants |

35 % d’artisans |

27 % de professions libérale |

|

45 ans en moyenne |

32 % de femmes |

39 % d’auto-entrepreneurs |

|

15,8 Md€ de cotisations encaissées tous risques dont près de 11 Md€ comptabilisées sur les risques RSI

|

||

|

Travailleurs indépendants non auto-entrepreneurs |

Auto-entrepreneurs |

|

|

Taux de cotisations de 32 % du revenu y compris cotisations sociales pour un revenu de 20000 € |

30000 € de revenu moyen en 2014 (23000 € pour les commerçants, 23500 € pour les artisans et 51500 € pour les professions libérales) Note EFI seul le revenu médian est utilisable en statistique |

5100 € de revenu moyen en 2015 (hors revenus nuls) 1/3 de revenus nuls |

DES TAUX DE COTISATIONS MOINS ÉLEVÉS QU’AU RÉGIME GÉNÉRAL

Pour un revenu moyen net de 20000 € annuel, le taux de cotisations et contributions au RSI (tous risques y compris allocations familiales (AF), contribution sociale généralisée (CSG), contribution pour le remboursement de la dette sociale (CRDS)) est de 32 % du revenu brut (avant déduction des prélèvements). Un mandataire social ayant le même revenu aura des prélèvements de 43 % environ, le taux de prélèvement pour un salarié sera quant à lui de 44 %.

ATTENTION ce comparatif est incomplet car il convient de rappeler que les prestations ne sont pas similaires entre un indépendant et un salarie

PLUS DE 60 % DES COTISANTS DU RSI ONT DES REVENUS MOYENS INFÉRIEURS AU SMIC: PLUS DE 90 % PARMI LES AUTO-ENTREPRENEURS ET PLUS DE 40 % PARMI LES AUTRES TRAVAILLEURS INDÉPENDANTS

En 2014(1), le revenu annuel net moyen des travailleurs indépendants, hors auto-entrepreneurs est d’un peu plus de 30000 euros (environ 23500 euros pour les artisans, environ 23000 euros pour les commerçants et un peu plus de 51500 euros pour les professions libérales hors praticiens auxiliaires médicaux). Cependant, ce revenu moyen masque des disparités importantes avec près de 16 % de travailleurs indépendants ayant des revenus nuls ou déficitaires et seulement 10 % ayant en revanche des revenus supérieurs à 70000 euros.

13:01 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |