09 juin 2016

Pan sur le bec sur les ETNC (CE 8 JUIN 2016)

Illégalité de la doctrine administrative relative aux ETNC

Illégalité de la doctrine administrative relative aux ETNC

Le conseil d’état vient d’annuler des dispositions d’une instruction comme contraireS aux réserves d’une décision du conseil constitutionnel

Conseil d'État N° 383259 10ème et 9ème chambres réunies 8 juin 2016

|

les réserves d'interprétation dont une décision du Conseil constitutionnel assortit la déclaration de conformité à la Constitution d'une disposition législative sont revêtues de l'autorité absolue de la chose jugée et lient le juge administratif pour l'application et l'interprétation de cette disposition ; |

NOTE EFI: le juge ne peut pas entrer dans une logique de neutralisation de la doctrine administrative pour la rendre compatible avec la Constitution, comme cela peut être le cas pour l'interprétation de la loi (cf. affaire Métro Holding), et annule donc purement et simplement la doctrine administrative.

Par décision n° 2014-437 QPC du 20 janvier 2015, le Conseil constitutionnel a déclaré conformes à la Constitution les dispositions du code général des impôts insérées au c) du 2 de l'article 39 duodecies, au j) du 6 de l'article 145, au a sexies-0-ter du I de l'article 219 et à l'article 238-0 A du code général des impôts QUI ont pour objet d'exclure du bénéfice de certains régimes favorables d'imposition les plus-values réalisées et les dividendes perçus par des entreprises établies en France et soumises à l'impôt sur les sociétés à raison des participations qu'elles détiennent dans des sociétés qui sont établies dans des Etats ou territoires non coopératifs ETCN au sens de l'article 238-0 A du code ;

MAIS SOUS RESERVE

21:08 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

07 juin 2016

Traité fiscal et CSG : Le BOFIP du 3 juin 2016

Lettre EFI du 6 JUIN 2016

Elimination des doubles impositions -

Prise en compte des contributions sociales

Des précisions sont apportées sur les modalités d'élimination des doubles impositions afférentes aux prélèvements sociaux des personnes physiques fiscalement domiciliées hors de France

Selon la nouvelle doctrine administrative,

Les développements qui suivent n'ont qu'un caractère indicatif, ils doivent toujours être complétés par l'examen des dispositions conventionnelles à appliquer en matière d'élimination de la double imposition prévues dans chaque convention fiscale conclue par la France (BOIINT-CVB).

Note EFI Cette instruction est d’une grande habileté politique. Notre DGI qui ne l’oublions pas défend les intérêts budgétaires de la France repasse la patate chaude aux administrations fiscales étrangères. Il y aura de la commission mixte dans le futur

Sommaire :

I. Généralités

II. La méthode de l'imputation

A. Principe de l'imputation

B. Octroi d'un crédit d'impôt

III. La méthode de l'exemption

A. Principe de l'exemption

B. Application du taux effectif

IV. Modalités d'élimination des doubles impositions afférentes aux prélèvements sociaux des non-résidents

En l'absence de convention fiscale

conclue entre la France et l'Etat de résidence du bénéficiaire des revenus de source française, la CSG et la CRDS trouvent à s'appliquer selon les seules règles de droit interne. Dans ce cas, aucun engagement conventionnel ne contraint l'Etat de résidence à éliminer la double imposition éventuelle.

Pour l'application de ses conventions fiscales,

la France considère que ces contributions sont assimilées à l'impôt sur le revenu.

En effet, selon une jurisprudence constante du Conseil constitutionnel et du Conseil d'Etat, la CSG et la CRDS sont des impôts sur le revenu qui relèvent de la catégorie des impositions de toute nature au sens de l'article 34 de la Constitution du 4 octobre 1958.

Par conséquent, ces contributions sont couvertes par les dispositions des conventions fiscales visant à éliminer la double imposition, à moins que leur rédaction particulière ne les exclue.

Tel est le cas des conventions fiscales conclues par la France avec Bahreïn (BOI-INT-CVB-BHR) et l'Inde (BOI-INT-CVB-IND) qui ne couvrent que la CRDS et celles conclues avec Monaco, la Polynésie française (BOI-INT-CVB-PYF) et Saint-Martin (BOI-INT-CVB-MAF) qui ne couvrent ni la CSG ni la CRDS.

La convention fiscale du 19 juin 2008 liant la France et le Royaume-Uni (BOI-INT-CVB-GBR) écarte quant à elle expressément la possibilité d'imputer la CSG et la CRDS sur l'impôt prélevé au Royaume-Uni (alinéa c) du paragraphe 2 de l'article 24 de la convention).

Par suite, les personnes physiques domiciliées fiscalement hors de France qui perçoivent des revenus qui sont soumis à la CSG et à la CRDS peuvent être fondés à demander à leur Etat de résidence, dans les conditions prévues par la convention fiscale applicable, d'imputer sur l'impôt acquitté localement le montant correspondant à ces prélèvements sociaux afin d'éliminer les doubles impositions éventuelles.

Certaines administrations fiscales étrangères sont néanmoins susceptibles de contester cette lecture et peuvent considérer que ces contributions ne sont pas assimilables à l’impôt sur le revenu pour l'application de la convention liant les deux Etats.

S'agissant de la convention fiscale du 31 août 1994 modifiée liant la France et les Etats-Unis, les termes de l'article 24 de la convention, qui précisent les modalités selon lesquelles les Etats-Unis déterminent le crédit déductible de l'impôt américain sur le revenu qu'ils accordent, conduisent ces derniers à considérer que cet article ne vise pas les contributions précitées (RM Narassiguin n°7429, JO AN du 15 janvier 2013 p. 510).

15:57 Publié dans Prélèvements sociaux/csg, Traités et renseignements | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 juin 2016

OCDE Quel libéralisme ? Débridé ou responsable !!!

L’OCDE inaugure son forum a PARIS et selon notre habitude nous livrons le discours officiel mais aussi la contradiction de plus en plus forte

L’OCDE inaugure son forum a PARIS et selon notre habitude nous livrons le discours officiel mais aussi la contradiction de plus en plus forte

La revanche des perdants de la globalisation

Par Adrià Budry Carbó ( journaliste au Temps)

Le pouvoir d’achat recule en Europe ou aux Etats-Unis, déclassant une partie de la population

Pendant des années, les élites lui ont inlassablement promis que la libéralisation économique augmenterait son niveau de vie. Mais, dans 80% des villes, le revenu médian a diminué de 1999 à 2014. A Denver, par exemple, il a chuté de 83 500 à 76 000 dollars en 15 ans. Les données, ajustées au coût de la vie dans les 229 zones métropolitaines regroupant trois quarts de la population américaine, proviennent d’une récente étude du Pew Research Institute. Elles reflètent une lente érosion de la classe moyenne américaine. Même les instituts les plus libéraux tirent la sonnette d’alarme.

Au cœur du paradoxe: dans l’industrie, les salaires n’ont augmenté que de 10% depuis 1973. La productivité a, en parallèle, explosé de 240% sur la même période, selon l’American Enterprise Institute. Conséquence: les bénéfices générés par les travailleurs n’ont été que très inégalement répartis. Ces promesses non-tenues du libéralisme ont nourri le ressentiment populaire contre les élites et leurs projets économiques.

Vers un monde plus productif et plus inclusif

Angel Gurría Secrétaire général de l'OCDE

La Semaine de l’OCDE 2016, qui s’articule autour du Forum de l’OCDE, les 31 mai et 1er juin, et de laRéunion du Conseil de l’OCDE au niveau des ministres (RCM), les 1er et 2 juin, explorera ces questions pour améliorer les politiques au service de sociétés plus productives et plus inclusives. Je souscris pleinement à ce qu’écrit dans L’Annuel de l’OCDE la Présidente du Chili, Mme Michelle Bachelet, dont je me réjouis de la présidence de la RCM : l’amélioration de la productivité doit viser à assurer à nos économies une croissance plus intelligente et à réduire les inégalités.

La crise qui perdure a révélé deux tendances à long terme qui freinent nos économies et altèrent le tissu social : un recul de la croissance de la productivité, celle de la productivité horaire du travail étant passée de 2 % en 1990-2000 à 0,9 % en 2007-14 ; et un creusement durable des inégalités des chances, de patrimoine, de revenu et de bien-être. Tandis que les riches sont devenus plus riches, les classes moyennes, presque partout en diminution, n’ont enregistré au mieux qu’une faible amélioration de leurs revenus, et de nombreux bas salaires ont sombré dans la pauvreté. Depuis trente ans, jamais la croissance de la productivité n’a été aussi faible et les inégalités salariales aussi importantes.

Les responsables publics doivent prendre des mesures pour établir les bases d’une croissance économique durable et de sociétés plus justes. Une approche audacieuse et de vaste envergure est nécessaire.

07:27 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Traité fiscal et égalité de traitement l’aff Wellcome Trust CAA versailles

il a obtenu du Tribunal administratif de Montreuil la restitution de ces retenues à la source, par un jugement dont le ministre des finances a fait appel ;

La CAA a jugé dans un arrêt très circonstancié et très pédagogique que

CAA de VERSAILLES, 6ème chambre, 19/05/2016, 14VE01214, Inédit au recueil Lebon

Le Wellcome Trust se trouve dans une situation objectivement comparable à une fondation française reconnue d'utilité publique, alors même que les dispositions assurant cette comparabilité ne relèvent pas nécessairement de la loi et du décret comme en droit français ;

par suite, le ministre des finances n'est pas fondé à se plaindre de ce que, par le jugement attaqué, le Tribunal administratif de Montreuil a ordonné la restitution intégrale des retenues à la source sur les dividendes de source française qui ont été versés en 2010 et 2011 au Wellcome Trust ;

les fondations françaises reconnues d’utilité publique sont en effet exonérées de l’impôt sur les sociétés

aux termes du 5° bis du 1 de l'article 207, pour les opérations à raison desquelles ils sont exonérés de la taxe sur la valeur ajoutée " ;

Aux termes de l'article 261 du même code : " Sont exonérées de la taxe sur la valeur ajoutée : (...)

7. 1° b) Les opérations faites au bénéfice de toutes personnes par des oeuvres sans but lucratif qui présentent un caractère social ou philanthropique et dont la gestion est désintéressée, lorsque les prix pratiqués ont été homologués par l'autorité publique ou que des opérations analogues ne sont pas couramment réalisées à des prix comparables par des entreprises commerciales, en raison notamment du concours désintéressé des membres de ces organismes ou des contributions publiques ou privées dont ils bénéficient. (...)

02:20 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

02 juin 2016

Le parquet national financier l audition de Mme HOULETTE

Éliane HOULETTE, avocat général à la Cour de cassation, cheffe du parquet national financier a été reçue le 18 mars par la commission des finances du Sénat

Éliane HOULETTE, avocat général à la Cour de cassation, cheffe du parquet national financier a été reçue le 18 mars par la commission des finances du Sénat

La lecture de son intervention nous montre bien –pour le moins -les difficultés de sa tache

Et surtout l’absence d’efficacité préventive et budgétaire de l’action des administrations en dépit de la communication gouvernementale

Lutte contre l'évasion et la fraude fiscales internationales

- Audition de Mme Éliane Houlette,

Les auditions des banques françaises

Circulaire Taubira du 31 janvier 2014

Les résultats du contrôle fiscal 2015 : Visite à la DVNI

Police et sécurité : lutte contre le crime organisé et le terrorisme

Projet de loi en cours de votation

07:04 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

QPC et question préjudicielle à la Cour de justice de l'Union européenne (ce 31.05.16)

Dans un arrêt du 31 mai 2016, qui fait l’objet d’une communication et d’une diffusion particulières le Conseil d’État articule les procédures de la QPC et de la question préjudicielle à la Cour de justice de l’Union européenne

Dans un arrêt du 31 mai 2016, qui fait l’objet d’une communication et d’une diffusion particulières le Conseil d’État articule les procédures de la QPC et de la question préjudicielle à la Cour de justice de l’Union européenne

CE, 31 mai 2016, M.B...N°393881

L’ analyse officielle du conseil d état

- Dans le cadre d’un litige relatif à l’imposition de plus-values, un requérant soutenait que la loi fiscale applicable ne respectait pas le droit de l’Union européenne. L’examen de cette contestation pouvait conduire le Conseil d’État, en tant que juge de l’impôt, à plusieurs solutions :

- écarter l’application de la loi pour les plus-values correspondant à des opérations transfrontalières, qui sont dans le champ d’application du droit de l’Union ;

- appliquer la loi fiscale en estimant qu’elle respectait le droit de l’Union ;

- donner de la loi une interprétation qui permette d’assurer sa compatibilité avec le droit de l’Union. - Le requérant a également soulevé une QPC contre la loi : il estimait que le juge, pour assurer le respect du droit de l’Union, n’appliquerait pas la loi aux plus-values transfrontalières, qui sont dans le champ d’application de ce droit, mais continuerait de l’appliquer aux autres plus-values, qui ne sont pas dans son champ d’application. Il en déduisait que la loi conduisait à une méconnaissance du principe d’égalité.

- S’inscrivant dans la ligne de la jurisprudence du Conseil constitutionnel, le Conseil d’État a jugé qu’en l’état, la QPC n’était pas sérieuse, car le juge de l’impôt n’avait pas donné une interprétation du droit de l’Union le conduisant à écarter l’application de la loi aux plus-values transfrontalières ; la loi s’applique donc uniformément à toutes les plus-values.

- Le Conseil d’État a ensuite jugé que la question d’interprétation du droit de l’Union posait une difficulté sérieuse ; il a donc transmis une question préjudicielle à la Cour de justice de l’Union européenne (CJUE).

- Le Conseil d’État a enfin précisé que, s’il venait à juger, à la suite de la réponse de la CJUE, que le droit de l’Union européenne impose d’écarter la loi pour les plus-values transfrontalières, une nouvelle QPC pourrait être posée par le requérant.

06:08 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juin 2016

Secret professionnel, TVA et bénéficiaire effectif (CE 15.02.16)

Une question souvent posée à nos déontologues est de savoir si l’avocat à l’obligation de fournir au ifs les factures indiquant l’identité des clients alors qu’il est soumis au secret professionnel

Une question souvent posée à nos déontologues est de savoir si l’avocat à l’obligation de fournir au ifs les factures indiquant l’identité des clients alors qu’il est soumis au secret professionnel

la question est de savoir la localisation du bénéficiaire effectif

Dans un arrêt didactique du le conseil d’etat a repondu d’une manière positive mais avec réserve

Conseil d'État, 8ème et 3ème sous-sections réunies, 15/02/2016, 375667

M. A..., avocat à Paris, a fait l'objet d'une vérification de comptabilité au titre de la période du 1er janvier 2003 au 31 décembre 2004 ;

dans le cadre de ce contrôle, l'administration fiscale a examiné et rapproché les montants figurant sur les documents comptables, les notes d'honoraires, les déclarations de taxe sur la valeur ajoutée déposées et les encaissements bancaires recensés lors du contrôle ; qu'à l'issue de cette vérification, l'administration a procédé à des rappels de taxe sur la valeur ajoutée ;

14:16 Publié dans a secrets professionnels | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

OCDE le coup de gueule de la cheffe économiste Mrs Mann

Les recettes fiscales de demain se préparent aujourd’hui

Les recettes fiscales de demain se préparent aujourd’hui

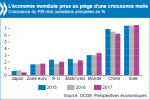

L’économie mondiale est prise au piège d’une croissance molle qui nécessitera de recourir de manière plus large et mieux coordonnée aux politiques budgétaires, monétaires et structurelles pour qu’il soit possible de s’orienter vers une trajectoire de croissance plus vigoureuse et de veiller à ce que les promesses faites aux générations actuelles et futures puissent être honorées : tel est le constat dressé par l’OCDE dans la dernière édition de ses Perspectives économiques globales.

les-décideurs-publics-doivent-agir-pour-tenir-leurs-prome...

Croissance : l’OCDE somme les politiques d’agir par RICHARD HIAULT

« Si nous n’agissons pas pour stimuler la productivité et la croissance potentielle, ce sont toutes les générations, jeunes et plus âgées, qui en pâtiront » a déclaré la Chef économiste de l’OCDE Mme Catherine L. Mann.

« Plus longtemps l’économie restera engluée dans ce piège de la croissance molle, plus il sera difficile aux pouvoirs publics d’honorer les promesses les plus fondamentales. Les conséquences de l’inaction se traduiront en termes de médiocrité des perspectives de carrière offertes à la jeunesse, qui n’a déjà que trop souffert de la crise, et de baisse des revenus des futurs retraités.

» (visionnez la présentation de Mme Catherine L. Mann dans son intégralité)

L’OCDE propose une série d’actions à mener par les pouvoirs publics, qui devraient notamment faire un usage plus large de la politique budgétaire et insuffler un nouvel élan aux réformes structurelles pour sortir du piège de la croissance molle.

comparaison pays par pays ' à la fin)

12:19 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

31 mai 2016

Le paquet anti-évitement fiscal de la Commission européenne

Rapport d’information de l’assemblée nationale

Rapport d’information de l’assemblée nationale

Sur le paquet anti-évitement fiscal de la Commission européenne

Mis en ligne le 26 mai 2016

Préoccupation constante des gouvernements nationaux, la lutte contre les pratiques fiscales dommageables fait l’objet, depuis quelques années, d’un renforcement constant de son cadre. Toutefois, en dépit des progrès, réels, réalisés, au cours des dernières années, en Europe comme au sein d’enceintes de coopération économique, il reste encore beaucoup à accomplir.

Si l’évaluation des phénomènes d’évasion et d’optimisation fiscales est, par nature, extrêmement difficile à réaliser, il est incontestable qu’ils permettent à des sommes colossales de revenus d’échapper à tout ou partie de la taxation qu’ils devraient générer. Or, dans un contexte économique d’après-crise, les pertes de recettes fiscales et le sentiment d’injustice qui entoure ces pratiques, rappellent la nécessité de renforcer le cadre légal applicable et semblent re-légitimer, s’il en était besoin, l’intervention de l’Union européenne dans un domaine de souveraineté des États membres.

17:32 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 mai 2016

Assurance vie luxembourgeoise : la prime en actions (Cass CIV 19 mai 2016)

pour la recevoir inscrivez vous en haut à droite

Dans un arrêt très pédagogique en date du 19 mai 2016, la Cour de cassation a validé le paiement d’une prime à un contrat d’assurance luxembourgeois par apport de titres

La sortie en valeur mobilière est déjà prévue

L’article 137 de la loi Macron du 6 août 2015 permet au détenteur d'un contrat d'assurance vie de demander à tout moment, à l'occasion d'une sortie du contrat, la remise de titres non négociables sur un marché réglementé ou de parts de fonds communs de placement à risques (FCPR), qui ont pour objet d'investir dans des actions et/ou obligations convertibles PME non cotées.

La positon de Nicolas Ducros , journaliste

le contrat d'assurance au luxembourg

Les conséquences de cette jurisprudence fondée sur le caractère ultra libérale des dispositions européennes seront considérables au niveau économique fiscale et budgétaire. Déjà notre professeur Tournesol vous proposera des schémas dits d'optimisation fiscale Nous allons assister à une guerre de gaulois entre nos kmers et nos libertaires. Attendons donc cette future foire d’empoigne en espérant que seul l’intérêt de la France soit d abord la priorité

Cour de cassation 2eme civile n°15-13306 du 19 mai 2016

Modèle de déclaration de contrats d'assurances souscrits à l'étranger

Les BODIP Le champ et les modalités d’application des obligations déclaratives posées par les articles 1649 A et 1649 AA du CGI sont analysés respectivement aux BOI-CF-CPF-30-20-20120912 et BOI-CF-INF-20-10-20-20140528.

La situation de fait

X... a conclu avec la société de droit luxembourgeois Natixis Life un contrat d’assurance sur la vie à fonds dédié dénommé « Premium vie » dont la prime devait être versée sous forme d’apport de titres ;

en vue du règlement de cette prime, M. X... a ouvert le 21 novembre 2005 un compte titres dans les livres de la société de droit luxembourgeois Natixis Bank et donné instruction à cette dernière le 23 mars 2006 de souscrire des parts du fonds Groupement financier, organisme de placement collectif de valeurs mobilières de droit des Iles Vierges Britanniques et de transférer ces titres sur son contrat d’assurance ;

15:06 Publié dans Assurance | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 mai 2016

Le rapport EY 2016 sur l'attactivite / La France distancée

En 2015, l'attractivité de l'Europe s'est, contre vents et marées géopolitiques, économiques et migratoires, à nouveau inscrite dans une trajectoire de croissance.

En 2015, l'attractivité de l'Europe s'est, contre vents et marées géopolitiques, économiques et migratoires, à nouveau inscrite dans une trajectoire de croissance.

Les signes d’amélioration de la situation économique sont réels, même s’ils sont contrastés.

Mis à mal par une décennie de crises, les 42 pays de l'Europe économique ont accueilli un nombre record de 5 083 implantations internationales, soit 217 666 emplois portés par des investissements étrangers.

Des chiffres encourageants, à la faveur d'un alignement des planètes exceptionnel - taux d'intérêt historiquement bas, pétrole en chute libre et baisse de l'euro - mais surtout des réformes structurelles engagées dans la plupart des pays pour mettre l'Europe à l'heure de la nouvelle donne économique mondiale.

Au sein de la galaxie européenne, la planète France paraît plus que jamais - cette année et sur la décennie - flotter en apesanteur, distancée par les fusées Royaume-Uni / Allemagne.

Alors que les projets attirés sur leurs sols ont plus que doublé en 10 ans, la courbe des investissements directs étrangers en France n'a connu que de très faibles variations.

|

|

Consultez le PDF interactif du BaromètreEY attractivité France 2016 |

La France décroche encore | Par Denis Cosnard

L’économie française se redresse, mais il reste beaucoup à faire pour stimuler la création d’emplois et assainir les finances publiques. Le chômage élevé et l’endettement public constituent les principales préoccupations

Plusieurs facteurs semblent avoir rendu le marché du travail de la France mois adaptable à l’évolution de l’économie mondiale : des conventions collectives centralisées pour plus de 700 branches d’activité; des procédures judiciaires longues et incertaines en matière de licenciement; un accès relativement facile aux allocations chômage et à la protection sociale; un salaire minimum relativement élevé et un coin fiscal important sur le travail. Les effets négatifs touchent l’ensemble de la population, mais sont particulièrement prononcés pour les jeunes, les travailleurs peu qualifiés et les immigrants.

08:08 Publié dans Politique fiscale, Rapports | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 mai 2016

Un pour cent est il une participation fiscale ??? (CE 20 MAI 2016)

Dans une décision en date du 20 mai 2016, le Conseil d'Etat confirme sa jurisprudence relative à la qualification de titres de participation,qualification qui permet une exonération fiscale considérable.Elle apporte une intéressante illustration s'agissant des circonstances de fait permettant d'apprécier l'utilité de l'acquisition des titres pour la société acquéreuse.

Dans une décision en date du 20 mai 2016, le Conseil d'Etat confirme sa jurisprudence relative à la qualification de titres de participation,qualification qui permet une exonération fiscale considérable.Elle apporte une intéressante illustration s'agissant des circonstances de fait permettant d'apprécier l'utilité de l'acquisition des titres pour la société acquéreuse.

Conseil d'État N° 392527 3ème et 8ème chambres réunies 20 mai 2016

Titres de participation:

le rôle prépondérant de l'intention initiale de l'acquéreur

Les faits. 1

le régime fiscal des plus values de cessions de titres de participations en France. 1

La définition des titres de participations. 2

la définition du conseil d état 2

Les faits

03:56 Publié dans SOCIETES MERES, Titre de participation | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 mai 2016

Apport avec soulte suite CAA de Nancy 12/05/16

La DGFIP dans un communiqué préventif cliquez avait informé les amis d EFI de sa position sur une pratique de sursis avec apport avec soulte qu’elle considérait comme abusive sous réserve de la position du conseil d’état vers mars 2026

La DGFIP dans un communiqué préventif cliquez avait informé les amis d EFI de sa position sur une pratique de sursis avec apport avec soulte qu’elle considérait comme abusive sous réserve de la position du conseil d’état vers mars 2026

Nous avons été informés par des amis d'EFI que le comité des abus de droit a été saisi de cette lancinante question

Une petite poignée d’une petite main nous avait alors susurré, mais avec délicatesse, qu’elle considérait cette information comme un" communiqué de droit souple "comme O Fouquet vous en avait informé CLIQUEZ

Pour notre part ces communiqués publics à titre préventif sont une des source de la garantie du droit même si un certain -grand- nombre ne les approuve pas : au moins c'est clair !

La CAA de Nancy vient de prendre position du moins en partie

La situation de fair 1

La position du fisc. 1

La position des contribuables. 1

La position de la CAA de Nancy. 2

Note EFI : l’arrêt ne précise pas si seule la soulte a été imposée ou la totalité du sursis a éte rectifiée

08:46 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 mai 2016

Des avocats devant la commission des finances

L’institut des avocats fiscalistes représentant 1500 avocats fiscalistes du Barreau de France a été reçu par la commission des finances le 18 mai 2016

L’institut des avocats fiscalistes représentant 1500 avocats fiscalistes du Barreau de France a été reçu par la commission des finances le 18 mai 2016

Les avocats représentant notre profession étaient

Marc Bornhauser, Frédéric Teper et Stéphane Austry

les interventions retranscrites

leurs interventions et celles de nos parlementaires sont un vrai cours de prospective fiscale

sut l'ensemble de la fiscalité

Un exemple de situation anticoncurrentielle

Me Marc Bornhauser, président de la commission fiscalité du patrimoine de l’IACF. Pour répondre à vos questions sur la régularisation des comptes en Suisse, je commencerai par le petit bout de la lorgnette : celui de la rémunération.

------

D’autre part, les avocats suisses pratiquaient des tarifs plus élevés que les nôtres, mais ils ont un avantage concurrentiel : ils ne facturent pas de TVA. Ils ont donc également pris une part non négligeable du marché.

e.

inédit EFI

FICHE THEMATIQUE SUR LES IMPOTS ET TAXES EN EUROPE ( à jour au 18 mai ).pdf

la FRANCE a pris la première place

Sur le rôle de l’avocat fiscaliste dans l’application et l explication du droit fiscal

Sur la déontologie de l’avocat et notamment de l’avocat fiscaliste qui l’oblige à dissuader de réaliser des opérations illegales et à se retirer en cas de réalisation Stéphane Austry rappelle la

Décision de Conseil National des Barreaux du 30 juin 2011

Déontologie de l'avocat fiscaliste :

l’obligation de dissuader la fraude fiscale

Cette obligation de retrait n existe que chez les avocats

Sur la concurrence des avocats non communautaires qui conseillent des résidents français en profitant de l exonération légale de la TVA francaise

06:45 Publié dans Politique fiscale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 mai 2016

DOUANES droit de visite domiciliaire (QPC 18 MAI 2016)

Décision n° 2016-541 QPC du 18 mai 2016

Décision n° 2016-541 QPC du 18 mai 2016

Société Euroshipping Charter Company Inc et autre

[Visite des navires par les agents des douanes II]

Le propriétaire non occupant des locaux, en l’espèce un navire,

visité par les douanes a t il un droit de recours ?

Droit de visite par les douanes des marchandises, des moyens de transport et des personnes.

L' Article 63 du code des douanes a été abrogé le 29 novembre 2013

Décision n° 2013-357 QPC du 29 novembre 2013 - art. 1, v. init

Garde à vue fiscale et douanière: loi du 27 mai 2014 et le BOJ du 30 mai

Décision n° 2016-541 QPC du 18 mai 2016

Communiqué de presse Commentaire Dossier documentaire

Décision de renvoi Cass. Audience vidéo Version PDF de la décision

Les sociétés requérantes relèvent que les dispositions de visite prévues par l'article 62 du code des douanes accordent à l'occupant des locaux d'un navire, affectés à un usage privé ou d'habitation, un droit de recours contre le déroulement des opérations de visite effectuées par les agents des douanes. Elles soutiennent que ces dispositions privent toutefois les propriétaires du navire ou des biens qui s'y trouvent de ce même droit s'ils ne sont pas les occupants de ces locaux. Il en résulterait pour ces derniers une atteinte au droit à un recours juridictionnel effectif dans des conditions qui privent de garanties légales les exigences constitutionnelles protégeant l'inviolabilité du domicile. Seraient également méconnus le droit de propriété et le principe d'égalité devant la loi.

La réponse du conseil constitutionnel

-

Les occupants des locaux d'un navire, affectés à un usage privé ou d'habitation, sont, au regard des opérations de visite, dans une situation différente de celle des autres personnes qui n'occupent pas ces locaux, y compris lorsqu'il s'agit du propriétaire du navire. Dès lors, le grief concernant l'atteinte au principe d'égalité devant la loi doit être rejeté.

12:33 Publié dans DOUANES, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |