30 juin 2016

Pénalités fiscales : uniquement pour les participants actifs (CE 27.06.16)

Dans une décision en date du 27 juin 2016, le Conseil d'Etat limite apporte une importante limite au champ d'application des pénalités fiscales :

Dans une décision en date du 27 juin 2016, le Conseil d'Etat limite apporte une importante limite au champ d'application des pénalités fiscales :

L’administration a remis en cause la déductibilité des dépenses engagées par la société civile immobilière Ar-Men, dont M. B... A... est l'associé majoritaire mais non gérant , pour la réalisation de travaux réalisés à compter de 2003 dans l'immeuble situé 151 rue de la Libération à Saint-Sébastien-sur-Loire et l'imputation, par M. A..., des déficits fonciers, d'un montant de 10 700 euros, sur son revenu global des années 2004 à 2007 ;

Ces imposions ont été majorées des pénalités de mauvaise foi

Sur le redressement concernant les déficits

les juges ont confirmé la positon de l’administration sur le caractère non déducible des déficits

Sur la pénalité de mauvaise foi

Le CE ,confirmant la CAA de Nantes , annule les pénalités

Conseil d'État, 10ème et 9ème cr 27/06/2016, 376513, Inédit au recueil Lebon

|

2. Considérant que tant le principe de responsabilité personnelle que le principe de personnalité des peines s'opposent à ce que des pénalités fiscales, qui présentent le caractère d'une punition tendant à empêcher la réitération des agissements qu'elles visent, puissent être prononcées à l'encontre de contribuables, personnes physiques, lorsque ceux-ci n'ont pas participé aux agissements que ces pénalités répriment |

La CAA de Nantes qui a été confirm2" par le CE a

CA A de Nantes, 1ère Chambre , 13/02/2014, 13NT00596, Inédit au recueil Lebon

|

en se bornant à constater que les déductions abusives de charges foncières par la société civile immobilière Ar-Men n'avaient, en raison de leur caractère flagrant et répétitif, pu échapper à M. A... alors que celui-ci n'en était pas le gérant mais seulement l'associé majoritaire, l'administration fiscale n'apporte pas la preuve, dont la charge lui incombe, de la volonté du requérant d'éluder l'impôt et par suite de la mauvaise foi de l'intéressé ainsi que d'un manquement délibéré au sens de l'article L. 1729 du code général des impôts ; M. A... est, en conséquence, fondé à demander la décharge de ces majorations ; |

12:33 Publié dans Les sanctions fiscales | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 juin 2016

L’ EXIT TAX devant la CJUE ( CE 23.06.16)

M.A..., fondateur et dirigeant du groupe Buffalo Grill, a transféré son domicile en Suisse le 7 juin 2002 et est devenu résident de cet Etat ;

M.A..., fondateur et dirigeant du groupe Buffalo Grill, a transféré son domicile en Suisse le 7 juin 2002 et est devenu résident de cet Etat ;

il a déclaré, conformément à l'article 167 bis du code général des impôts, une plus-value latente constatée sur des titres qu'il détenait dans la société SAIP et a obtenu un sursis de paiement de l'imposition correspondante ; il a cédé ces titres en 2005 ;

à la suite d'un examen contradictoire de sa situation fiscale personnelle, l'administration a rehaussé le montant de cette plus-value et mis à sa charge, au titre de l'année 2002, des cotisations supplémentaires d'impôt sur le revenu et de contributions sociales, assorties de pénalités ;

A...a soutenu devant la cour administrative d'appel qu'il était fondé à se prévaloir, en tant qu'indépendant, du droit d'établissement garanti par l'accord du 21 juin 1999, dès lors qu'il s'était établi en Suisse pour y exercer une activité économique en tant qu'indépendant, consistant dans la gestion de ses diverses participations, directes ou indirectes, dans plusieurs sociétés qu'il contrôlait

A...se pourvoit en cassation contre l'arrêt du 6 février 2014 par lequel la cour administrative d'appel de Versailles a rejeté son appel formé contre le jugement du tribunal administratif de Montreuil du 10 mars 2011 rejetant sa demande en décharge de ces impositions supplémentaires et des pénalités correspondantes ;

le conseil renvoie devant la cour de justice de l union européenne

Conseil d'État, 8ème et 3ème chambres réunies, 23/06/2016, 378008, Inédit au recueil Lebon

16:12 Publié dans Exit Tax | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Contribution additionnelle de 3% Le communiqué spécial du conseil d’état du 27.06.16

Saisine du conseil constitutionnel et de la CJUE

Saisine du conseil constitutionnel et de la CJUE

L’article 6 de la loi de finances rectificative pour 2012 (du 16 août 2012) a introduit dans le code général des impôts l’article 235 ter ZCA une contribution additionnelle à l’impôt sur les sociétés, au titre des montants distribués à leurs associés ou actionnaires par les sociétés ou organismes passibles de l’impôt sur les sociétés en France. La contribution est égale à 3% des montants distribués.

L’article 235 ter ZCA prévoit également plusieurs exonérations de la contribution additionnelle, dont l’une concerne les groupes fiscalement intégrés au sens de l’article 223 A du code général des impôts.

Saisi de contestations de la contribution additionnelle de 3% (art. 235 ter ZCA du code général des impôts), le Conseil d’État renvoie une QPC au Conseil constitutionnel et pose une question préjudicielle à la Cour de justice de l’Union européenne.

> Lire la décision 398585 > Lire la décision 399024

> Lire la décision 399506 > Lire la décision 399757

12:20 Publié dans Imposition des dividendes et interets | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 juin 2016

BIG BROTHER arrive encore plus fort

BRUXELLES a obligé les pays membres à durcir les textes antiblanchiment, dont nous remarquons tous et toutes l'efficacité contre le terrorisme et contre la drogue (?! ) et à élargir le surveillance sur les citoyens.

BRUXELLES a obligé les pays membres à durcir les textes antiblanchiment, dont nous remarquons tous et toutes l'efficacité contre le terrorisme et contre la drogue (?! ) et à élargir le surveillance sur les citoyens.

Notre législateur a vote la mise en place de la 4 ‘ème directive préparée par Bruxelles dite anti blanchimentUne l' Ordonnance sera publiée dans les 4 prochains mois

L’ordonnance va amplifier la surveillance quotidienne de chacun de vous par des banquiers morts de trouille des sanctions en cas d’absence de dénonciation d’un soupçon

LA 4émé DIRECTIVE DE SURVEILLANCE GENERALISEE DITE ANTIBLANCHIMENT

Les grandes lignes du projet d'ordonnance

le rapport de Me GALUT, avocat et député PS tendance kmer

Le principe actuel est simple

21:03 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

23 juin 2016

TRACFIN/ sa surveillance sur la Gestion et le conseil en patrimoine et immobilier

mise à jour juin 2016

BRUXELLES a obligé les pays membres à durcir les textes antiblanchiment ,dont nous remarquons tous et toutes l'efficacité contre le terrorisme et contre la drogue (?! )et à élargir le surveillance sur les citoyens .

une Ordonnance sera publiée dans les 4 prochains mois

les grandes lignes du projet d'ordonnance

Apres le surveillance des citoyens, la surveillance des entreprises

Le nouveau pouvoir de tracfin /

Le signalement des suspects de soupçonle rapport de Me GALUT, avocat et député et kmer

Le nouvel article L. 561-29-1 du code monétaire et financier

La loi sur les suspects du 17 septembre 1793

L’immobilier un secteur à risque en matière de lutte contre le blanchiment de capitaux et de financement du terrorisme

Dans sa dernière lettre de juin 2016 TRACFIN rappelle les obligations de surveillance et de déclaration de soupçon des professionnels de l’immobilier

La lettre d’information de TRACFIN de juin 2016

Cas typologique n°1 Achat immobilier par une personne politiquement exposée Francis

Cas typologique n°2 Soupçon de fraude fiscale, suspicion origine illégale des fonds

Cas typologique n°3 Le faux compromis de vente

Cas typologique n°4 Achat pour le compte d’une personne tierce

Cas typologique n°5 Utilisation du compte d’un tiers pour une opération de blanchiment

mise a jour novembre 2015

Dans son rappel explicatif du 19 novembre 2015, l’APCR (cliquez) rappelle les obligations de surveillance généralisée et de déclaration de soupçon des gestionnaires de fortune en matière de fraude fiscale

Focus sur les mesures de lutte contre le financement du terrorisme

Les nouvelles mesures en cours de votation (février 2016)

Déontologie : l’obligation de dissuader la fraude fiscale

Lignes Directrices ACPR Gestion de fortune

Tracfin et lutte contre la fraude fiscale

Une définition large de la gestion de fortune

07:10 Publié dans Fraude escroquerie blanchiment, TRACFIN et GAFI | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 juin 2016

Evaluation :Décote et abattement ????

rediffusion avec màj

rediffusion avec màj

mise à jour juin 2016

Cumul de décote

Cour de cassation, Chambre commerciale, 16 février 2016, 14-23.301, Inédit

après avoir énoncé que les droits sur une indivision, tout comme les parts sociales détenues par l'associé d'une société civile immobilière, ont une valeur inférieure à la fraction qu'ils représentent sur la valeur totale du bien, l'arrêt retient que ces droits ne peuvent être évalués par fractionnement de la valeur de l'immeuble en fonction du nombre d'indivisaires et de la quote-part détenue par chacun d'eux ; qu'en cet état, la cour d'appel a pu retenir que la valeur des droits indivis devait être réduite par rapport à la valeur totale du bien ;;

La demande d’une expertise en matière d’enregistrement cliquer

le contentieux fiscal de l'évaluation

Evaluation ; vers l’abattement pour fiscalité latente ?!

X X X X X

Cour de cassation, civile, Ch com 3 juin 2014,

13-18.180 13-18.192, t

Par un arrêt en date du 3 juin 2014, la Cour de cassation étudie de nouveau les modalités d’évaluation d’un bien faisant l’objet d’une donation. La Cour de cassation considère ainsi qu’une interdiction d’aliéner est sans incidence pendant le vivant du donateur la valeur vénale du bien.

Elle estime également que la circonstance que le bien ait été donné en indivision n’affecte pas non plus la valeur vénale dès lors que cette indivision résulte de la donation : le bien n’était en effet pas affecté d’indivision à la date de sa transmission.

06:40 Publié dans aa SUCCESSION internationale, Démembrement, Evaluation, Evaluation les méthodes, EVALUATION les regles, Fiscalité Immobilière, Imposition du patrimoine, ISF, SUCCESSION et donation | Tags : evaluation : les abattements hors la loi ???? | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 juin 2016

Domicile fiscal :les jurisprudences

Source BOFIP Cliquer pour lire

les tribunes EFI sur le domicile fiscal

la jurisprudence sur le domicile fiscal

le domicile fiscal des mandataires sociaux : le BOFIP

Instruction"matrice" du 26 juillet 1977 BODGI 5 B 24 77

un monument historique de 150pages

mise à jour juin 2016

Pas de centre d’intérêts familiaux si des enfants majeurs résident en France

Dans une décision en date du 22 juin 2016, le Conseil d'Etat précise que la circonstance que les enfants majeurs résidaient en France est sans incidence, sauf circonstances particulières, sur le centre des intérêts familiaux des parents pour la détermination du foyer au sens de l'article 4 B:

Conseil d'État N° 386131 3ème et 8ème CR 22 juin 2016

-

Considérant que, pour l'application des dispositions du a du 1 de l'article 4 B précité, le foyer s'entend du lieu où le contribuable habite normalement et a le centre de ses intérêts familiaux, sans qu'il soit tenu compte des séjours effectués temporairement ailleurs en raison des nécessités de la profession ou de circonstances exceptionnelles ;

qu'en retenant comme indice, pour établir que M. et Mme A...avaient, au cours des années d'imposition en litige, leur foyer en France, le fait que leurs enfants majeurs résidaient en France, alors qu'un tel fait, sauf circonstances particulières, est étranger à la détermination du centre des intérêts familiaux des parents, la cour administrative d'appel de Marseille a entaché son arrêt d'erreur de droit ; que par suite, sans qu'il soit besoin de statuer sur les autres moyens du pourvoi, l'arrêt attaqué doit être annulé ;

La scolarisation d’un enfant en France démontre le centre d’intérêt familial

Conseil d'État, 3ème / 8ème SSR, 17/03/2016, 383335

-

après avoir relevé que M. et Mme B...disposaient d'un foyer d'habitation permanent dans les deux Etats, la cour a recherché, conformément aux stipulations du a) du 2 de l'article 4 de la convention fiscale franco-russe, avec lequel de ces Etats les contribuables avaient les liens personnels et économiques les plus étroits ; en se fondant sur les circonstances que l'enfant mineur de M. et Mme B...demeurait en France au cours des années d'imposition en litige, dans l'appartement loué par la famille à Neuilly-sur-Seine, où il était scolarisé, que les intéressés détenaient tous deux des cartes de résident les autorisant à demeurer en France au cours de cette même période et qu'ils avaient reçu chacun, et de manière répétée, d'importantes sommes d'argent sur leur comptes bancaires français, en provenance d'un compte monégasque détenu par une société constituée au Costa Rica, dont M. B... était le président, tout en relevant qu'il n'était pas démontré que les activités économiques, militaires, politiques, sportives ou associatives que les contribuables déclaraient avoir en Russie, dont la nature précise et l'ampleur n'étaient au demeurant pas établies, leur auraient procuré des revenus, pour en déduire que M. et Mme B...devaient être regardés comme ayant eu, au titre des années 2001 et 2002, le centre de leurs intérêts vitaux en France, au sens du a) du 2 de l'article 4 de la convention franco-russe du 26 novembre 1966, la cour n'a entaché son arrêt d'aucune erreur de qualification juridique et n'a pas commis d'erreur de droit ;

mise à jour février 2016

Un séjour ininterrompu en France pour circonstances exceptionnelles

n’entraine pas une domiciliation fiscale

CAA de Paris, 10ème chambre, 02/02/2016, 15PA01092, Inédit au recueil Lebon

il est également constant que Mme C...a été régulièrement présente en France durant les années 2003 et 2004 à la suite d'un accident vasculaire cérébral survenu à Paris en décembre 2002 qui a nécessité des soins de kinésithérapie et d'orthophonie dans sa langue maternelle et dont elle a gardé, ainsi que l'attestent les différents certificats médicaux produits au dossier, des séquelles se traduisant par un lourd handicap justifiant l'aide et la présence d'une tierce personne ;

dans ces conditions, alors même que l'intéressée aurait occupé cet appartement pendant les années en litige comme tendent à le démontrer les factures d'EDF établies au nom de M. C..., lequel reconnaît avoir pu ponctuellement utiliser cet appartement à des fins professionnelles et pour des raisons tenant à l'hospitalisation de son épouse, le séjour ininterrompu en France de Mme C...au cours des années 2003 et 2004 doit être regardé comme résultant de circonstances exceptionnelles ;

mise à jour mai 2015

Comment déterminer le lieu du domicile fiscal

17:54 Publié dans Article 155 A, Exit Tax, exit tax, Résidence fiscale internationale, Résidence fiscale internationale,expatriés et impa, Travail à l'etranger | Tags : domicile fiscal, residence fiscale | Lien permanent | Commentaires (3) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 juin 2016

Visite domiciliaire fiscale

rediffusion

rediffusion

PERQUISITION FISCALE,VISITE DOMICILIAIRE FISCALE J

Attention la visite domiciliaire fiscale de l'article L16 B du CGI est une visite civile autorisée par un juge civil , il y a environ 230 visites par an, alors que la perquisition fiscale est une perquisition pénale ordonnée par le procureur de la république ou un juge d'instruction dans le cadre de la réglementation sur la police fiscale.en 2013 il y eu environ 35 perquisition de ce type.Cette perquisition peut être poursuivie par une garde à vue fiscale et un interrogatoire contraignant

MISE A JOUR JUIN 2016

Régularité de l'inventaire des fichiers saisis

Dans un arrêt en date du 7 juin 2016, la Cour de cassation estime que l'inventaire établi à l'occasion d'une opération de visite et de saisies en application de l'article L 16 B du LPF doit, conformément à cet article et à l'article 6 de la CEDH, identifier précisément les fichiers saisis de façon à mettre les personnes concernées en mesure de connaître le contenu des données appréhendées et d'exercer un recours effectif.

Cour de cassation, civile, Chambre commerciale, 7 juin 2016, 15-14.564, Inédit

La Cour juge ainsi que:

"Qu'en se déterminant ainsi, sans vérifier concrètement si l'inventaire litigieux identifiait précisément les fichiers saisis, de façon à mettre les personnes concernées en mesure de connaître le contenu des données appréhendées et d'exercer un recours effectif, le premier président a privé sa décision de base légale"

Le BOFIP

08:20 Publié dans a secrets professionnels, de l'Assiette, Fraude escroquerie blanchiment, FRAUDE FISCALE, Perquisition civile (visite domiciliaire), perquisition fiscale et penale fiscale, Police fiscale | Tags : visite domicilaire fiscale, perquisition fiscale | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

19 juin 2016

Actions gratuites – Nouveau régime BOFIP du 13 juin 2016

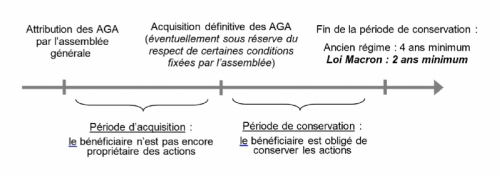

Ce régime s’applique aux actions gratuites dont l'attribution a été autorisée par une décision de l'assemblée générale extraordinaire à compter du 8 août 2015 (loi n° 2015-990 du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques, art. 135)

les débats sur un réaménagement reportés au PLF 2017

Lors des débats sur le projet de loi relatif à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique, le gouvernement a obtenu des députés qu’ils retirent leurs amendements visant à revenir l’allégement de la fiscalité sur les attributions gratuites d’actions prévu par la Loi Macron.

« Mais je vous donne rendez-vous au projet de loi de finances car mes services auront alors pu établir un bilan précis de l’application de cette mesure, des entreprises et des personnes concernées., nous serons également preneurs de vos informations » a souligné Michel Sapin.

le regime actuel

Les attributaires d'actions gratuites définies de l'article L. 225-197-1 du code de commerce à l'article L. 225-197-6 du code de commerce bénéficient, sous certaines conditions, d'un régime fiscal et social spécifique.

Aux termes des dispositions de l'article 135 de la loi n° 2015-990 du 6 août 2015 pour la croissance, l'activité et l'égalité des chances économiques :

- l'avantage salarial, lequel correspond à la valeur des actions gratuites attribuées à leur date d'acquisition, est soumis au barème progressif de l'impôt sur le revenu après application, le cas échéant, des abattements pour durée de détention prévus au 1 de l'article 150-0 D du code général des impôts (CGI) et à l'article 150-0 D ter du CGI ;

- cet avantage est soumis aux contributions sociales applicables aux revenus du patrimoine prévues à l'article L. 136-6 du code de la sécurité sociale (CSS) ;

- la contribution salariale prévue à l'article L. 137-14 du CSS, qui est assise sur cet avantage, est supprimée.

- la durée minimale de la période d'acquisition devant être déterminée par l'Assemblée générale extraordinaire est ramenée de deux ans à un an et la période de conservation n'est plus obligatoire. Toutefois, la durée cumulée de ces deux périodes ne peut pas être inférieure à deux ans.

Ces dispositions s'appliquent aux actions gratuites dont l'attribution a été autorisée par une décision de l'Assemblée générale extraordinaire à compter du 8 août 2015.

LIRE LES BOFIP CI DESSOUS

12:37 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 juin 2016

Directive sur la lutte contre l'évasion fiscale

La Belgique a fait obstruction à la dernière minute à l’adoption de la directive anti-évasion fiscale pour les entreprises, un projet qui est en chantier depuis fin janvier 2015. Réunis au Luxembourg vendredi 17 juin , les ministres des Finances des Vingt-Huit (Ecofin) lui ont alors accordé jusqu’à lundi soir pour se rallier à la position majoritaire.

Passé ce délai, l’adoption sera automatique selon la «procédure silencieuse». «Notre objectif est d’avancer ensemble dans la lutte contre l’optimisation fiscale agressive des entreprises», a déclaré Jeroen Dijsselbloem, le ministre des Finances des Pays-Bas, Etat qui assume la présidence tournante de l’Union européenne (UE) jusqu’à la fin du mois.

Article 1 Champ d'application

La présente directive s'applique à tous les contribuables soumis à l'impôt sur les sociétés dans un ou plusieurs États membres, y compris les établissements stables d'entités ayant leur résidence fiscale dans un pays tiers situés dans un ou plusieurs États membres.

|

Règle sur les sociétés étrangères contrôlées (SEC) : pour dissuader les entreprises de transférer leurs profits vers des filiales situées dans des Etats à fiscalité privilégiée. |

|

|

Passage de l’exonération au crédit d'impôt («switch-over») : pour empêcher la double non-imposition de certains revenus. |

|

|

Imposition à la sortie ("exit taxation") : pour empêcher les entreprises de contourner l'impôt lorsqu'elles transfèrent leurs actifs hors d'un Etat membre. |

|

|

Limitation de la déductibilité des intérêts : pour décourager l'augmentation artificielle de la dette afin de réduire l'impôt dû. |

|

|

Hybrides : pour empêcher les entreprises d'exploiter les failles législatives des Etats pour échapper à l'impôt (par ex obtenir une déduction dans un Etat sur un revenu qui n'est pas imposé dans un autre Etat). |

|

|

Disposition anti-abus générale : pour contrecarrer la planification fiscale agressive lorsqu'aucune autre règle ne s'applique. |

20:01 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Redevances: Immobilisables ou déductibles ?

MISE A JOUR

MISE A JOUR

La redevance versée au titre de concession d’une marque est elle déductible ou immobilisable ?

mise à jour juin 2016

Dans une décision en date du 15 juin 2016, le Conseil d'Etat fait application de sa jurisprudence SA SIFE dans le cas d'un contrat de licence de marque:

Conseil d'État, 9ème et 10ème chambres réunies, 15/06/2016, 375446

S’agissant des droits tirés d'un contrat de licence de marque, ne doivent suivre le régime fiscal des éléments incorporels de l'actif immobilisé de l'entreprise que les droits constituant une source régulière de profits, dotés d'une pérennité suffisante et susceptibles de faire l'objet d'une cession ;

Il fournit ensuite des exemples de stipulations contractuelles de nature à permettre de satisfaire chacune de ces conditions.

L’arrêt de principe SIFE

Conseil d'Etat, 8 / 9 SSR, du 21 août 1996, 154488, publié au recueil Lebon

Étude comparative sur la fiscalité des brevets en Europe

Fiscalité de la propriété industrielle par Nicolas Jacquot

]Patent Boxes Design, Patents Location and Local R&D - Europa.eu

Intellectual Property Box Regimes

Note EFI ces documents diffusés par Bruxelles n'existent pas en francais

le français bientôt une langue morte européenne ? plus le reste .......

|

Langue de rédaction d’origine des documents |

||||

|

|

Anglais |

Français |

Allemand |

Autres |

|

1997 |

45 |

40 |

5 |

10 |

|

2003 |

59 |

29 |

3 |

12 |

|

2009 |

75 |

8 |

3 |

14 |

|

2012 |

81 |

5 |

5 |

12 |

|

Source Rapport au parlement sur l'emploi |

||||

06:37 Publié dans Fiscalite des entreprises, fusion en general, Résultat fiscal | Tags : conseil d’État 16 octobre 2009 n° 308494 pfizer holding france | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Fin du décricotage de la fiscalité française! CE 15.06.16 société Frère Bourgeois

Dans une décision didactique en date du 15 juin 2016, le Conseil d'Etat réitère sa position relative à la compatibilité de la retenue à la source instituée par l'article 119 bis du CGI avec le droit de l'UE: La société Frère Bourgeois avait demandé la restitution des retenues à la source sur les dividendes qu'elle a perçus de sociétés françaises au titre des années 2008 et 2009.

Dans une décision didactique en date du 15 juin 2016, le Conseil d'Etat réitère sa position relative à la compatibilité de la retenue à la source instituée par l'article 119 bis du CGI avec le droit de l'UE: La société Frère Bourgeois avait demandé la restitution des retenues à la source sur les dividendes qu'elle a perçus de sociétés françaises au titre des années 2008 et 2009.

la tribune EFI de décembre 2015

Conseil d'État, 8ème chambre jugeant seule, 15/06/2016, 381196, Inédit au recueil Lebon

-

il résulte de ces stipulations, telles qu'elles ont été interprétées par la Cour de justice de l'Union européenne, que les désavantages pouvant découler de l'exercice parallèle des compétences fiscales des différents Etats membres, pour autant qu'un tel exercice ne soit pas discriminatoire, ne constituent pas des restrictions interdites par le traité instituant la Communauté européenne ;

toutefois, lorsqu'un Etat membre exerce sa compétence fiscale à l'égard de contribuables résidents et non résidents, pour que la réglementation fiscale nationale qu'il applique à ces contribuables puisse être regardée comme compatible avec les stipulations du traité relatives à la liberté de circulation des capitaux, la différence de traitement entre les contribuables selon leur Etat de résidence doit concerner des situations qui ne sont pas objectivement comparables ou être justifiée par une raison impérieuse d'intérêt général ;

en matière d'impôts directs, la situation des résidents et celle des non-résidents ne sont, en règle générale, pas comparables ;

à l'égard des mesures prévues par un Etat membre afin de prévenir ou d'atténuer l'imposition en chaîne ou la double imposition économique de bénéfices distribués par une société résidente, les actionnaires bénéficiaires résidents ne se trouvent pas nécessairement dans une situation comparable à celle d'actionnaires bénéficiaires résidents d'un autre Etat membre ;

cependant, lorsqu'un Etat membre, de manière unilatérale ou par voie conventionnelle, assujettit à l'impôt non seulement les actionnaires résidents mais également les actionnaires non résidents pour les dividendes qu'ils perçoivent d'une société résidente, la situation des actionnaires non-résidents se rapproche de celle des actionnaires résidents ;

en pareil cas, pour que les sociétés bénéficiaires non résidentes ne soient pas confrontées à une restriction à la liberté de circulation des capitaux prohibée, en principe, par ces stipulations, l'Etat de résidence de la société distributrice doit veiller à ce que, par rapport au mécanisme prévu par son droit interne afin de prévenir ou d'atténuer l'imposition en chaîne ou la double imposition économique, les sociétés actionnaires non résidentes soient soumises à un traitement équivalent à celui dont bénéficient les sociétés actionnaires résidentes ;

pour les participations ne relevant pas de la directive 90/345/CEE du Conseil du 23 juillet 1990, concernant le régime fiscal commun applicable aux sociétés mères et filiales d'Etats membres différents, il appartient ainsi aux Etats membres de déterminer si, et dans quelle mesure, la double imposition économique des bénéfices distribués doit être évitée et d'introduire à cet effet, de façon unilatérale ou par voie de conventions conclues avec d'autres Etats membres, des mécanismes visant à prévenir ou à atténuer cette double imposition dans le respect de la liberté de circulation des capitaux ;

05:58 Publié dans liberté de circulation des capitaux, Retenue à la source | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 juin 2016

Liberté d’établissement et droits sociaux (CJUE 14 JUIN 2016)

La CJUE vient de statuer sur une question d’immigration à très forte implication sociale,financière et politique .

A chacun de vous d'avoir son avis il est en effet rare que la cour fasse pencher la balance du coté de la protection des finances publiques ,càd de l'intérêt général, et non du coté d'une liberté individuelle.

Contrôle de la domiciliation fiscale : une France faussement libérale

Déclaration du changement de domicile : une obligation sauf en France

les immigrés ont-ils droit aux prestations sociales ?

|

communiqué de presse dans l'affaire C-308/14 L’arrêt C-308/14 du 14 juin 2016 Le Royaume-Uni peut exiger que les bénéficiaires des allocations familiales et du crédit d’impôt pour enfant disposent d’un droit de séjour dans cet État |

La Commission a reçu de nombreuses plaintes émanant de citoyens de l’Union non britanniques qui résident au Royaume-Uni. Ces citoyens ont dénoncé le fait que les autorités britanniques compétentes leur avaient refusé le bénéfice de certaines prestations sociales au motif qu’ils ne jouissaient pas d’un droit de séjour dans ce pays.

05:48 Publié dans Union Européenne | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 juin 2016

Maitre de l’affaire et revenus distribués (CE 13.06.16)

Dans une décision en date du 13 juin 2016, le Conseil d'Etat considère que la seule qualité de maître de l'affaire permet l'imposition des distributions occultes entre ses mains, indépendamment de la question de savoir s'il avait bénéficié desdites distributions:

Dans une décision en date du 13 juin 2016, le Conseil d'Etat considère que la seule qualité de maître de l'affaire permet l'imposition des distributions occultes entre ses mains, indépendamment de la question de savoir s'il avait bénéficié desdites distributions:

les tribunes sur le revenu distribué

Note EFI un lourd et chronophagique contentieux se développe sur l amende de 100% pour non révélation du bénéficiaire dans le mois de la demande par oubli, erreur ou conseil .cet arrêt de bon sens permettra de liquider ces affaires sauf bien entendu contestation du caractère de revenu distribué

En clair une analyse stricte de cet arrêt permettrait d’éviter que les entreprises soient soumises à la pénalité de 100% pour non révélation du bénéficiaire

Conseil d'État N° 391240 3ème et 8ème chambres réunies 13 juin 2016

-

Considérant qu'il résulte de l'arrêt attaqué que, devant les juges d'appel, le ministre des finances et des comptes publics faisait valoir, sans que cela soit contesté par M. A..., que celui-ci était le maître de la SARL F2E, en tant que gérant et associé à hauteur de 50 %, et exerçait seul la maîtrise administrative, financière et commerciale de cette société ; qu'en jugeant que cette circonstance était sans incidence sur la question de savoir si M. A...avait bénéficié de distributions imposables en application du c de l'article 111 ducodegénéral des impôts, alors qu'en sa qualité de maître de l'affaire l'intéressé était réputé avoir appréhendé les distributions effectuées par la société placée sous son contrôle, la cour a commis une erreur de droit ; que, par suite et sans qu'il soit besoin d'examiner l'autre moyen du pourvoi, le ministre des finances et des comptes publics est fondé à demander l'annulation de l'arrêt qu'il attaque, en tant qu'il lui fait grief ;

20:08 Publié dans aa REVENUS OCCULTES, Activité occulte, revenu distribué | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

13 juin 2016

L’engagement hors bilan peut il être un passif ????. !!! ( CE 1er juin 2016)

la société Oppidum (anciennement SA Compagnie Vauban), qui exerce une activité de holding dans le domaine immobilier,, a émis, le 9 avril 1998, des obligations convertibles en actions et à bons d'acquisitions d'actions (OCBAA) pour un montant de 135 millions de francs, qui ont été souscrites par la banque Sofal par compensation avec des crédits antérieurement consentis à l'intéressée ;

en vertu d'une convention conclue le 22 décembre 1998, le remboursement de ces créances était subordonné à celui du prêt On Shore consenti le même jour par la société Chêne Management au groupe Vauban ;

ces deux créances ont été acquises le 19 décembre 2002 par l'établissement Royal Bank of Scotland ; le prêt On Shore a été remboursé le 13 décembre 2007 par la société Oppidum sans que les emprunts obligataires, alors devenus exigibles, ne soient remboursés à cet établissement, alors même que leur date d'échéance correspondait à celle du remboursement du prêt ;

la société Oppidum , a fait l'objet d'une vérification de comptabilité portant sur la période allant du 1er juillet 2007 au 30 juin 2010 ;

à l'issue de ce contrôle, l'administration a notamment remis en cause l'inscription au passif de son bilan de clôture de l'exercice 2008 de la somme de 22 809 973 euros correspondant à un emprunt obligataire souscrit le 9 avril 1998 auprès de la banque, motif pris qu'à la suite des opérations successives de restructuration de l'endettement de la société Oppidum, lesdites obligations devaient être regardées comme constituant non plus une dette, mais un engagement hors bilan ;

|

article 38 du code général des impôts 5. Considérant, en premier lieu, qu'aux termes du 2 de l'article 38 du code général des impôts : " Le bénéfice net est constitué par la différence entre les valeurs de l'actif net à la clôture et à l'ouverture de la période dont les résultats doivent servir de base à l'impôt diminuée des suppléments d'apport et augmentée des prélèvements effectués au cours de cette période par l'exploitant ou par les associés. L'actif net s'entend de l'excédent des valeurs d'actif sur le total formé au passif par les créances des tiers, les amortissements et les provisions justifiés " ; il incombe au contribuable, en vertu de ces dispositions, de justifier l'inscription d'une dette au passif du bilan ; Conseil d'État, 8ème ch, 01/06/2016, 385113,

|

la position du conseil d état ci dessous

07:52 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |