19 mars 2016

Plus-values sur titres:les nouveaux BOFIP

Plus-values sur titres : l'administration modifie sa doctrine

Plus-values sur titres : l'administration modifie sa doctrine

Tirant les conséquences de deux décisions importantes rendues récemment, l'une par le Conseil d'État 12 novembre 2015 n° 390265 , l'autre, par le Conseil constitutionnel (décision 2015-515 QPC du 14 janvier 2016), l'administration modifie sa doctrine en ce qui concerne l'application des abattements pour durée de détention.

En outre, elle apporte des précisions complémentaires sur le régime du report d'imposition automatique en cas d'apport de titres à une société soumise à l'IS contrôlée par l'apporteur.

Le report d'imposition des plus value d’apport d’actions à des sociétés contrôlées ;

11:25 Publié dans plus value, Plus value mobilière | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

07 mars 2016

le report d'imposition des plus value d’apport d’actions à des sociétés contrôlées ;

L’administration avait le 2 juillet dernier soumis à consultation publique ses commentaires sur le dispositif de report d’imposition applicable aux plus-values d’apport de titres à une société contrôlée par l’apporteur

L’article 18 de la 3ème LFR de 2012 vise en effet à remettre en cause un schéma d’optimisation fiscale dit d’apport cession, au titre de la taxation des plus-values de cession de valeurs mobilières et de droits sociaux des particuliers à l’impôt sur le revenu. À cette fin, il substitue à l’ancien régime de sursis d’imposition applicable en cas d’apport un régime de report d’imposition sous condition de remploi.

L’article 18 de la 3ème LFR de 2012 vise en effet à remettre en cause un schéma d’optimisation fiscale dit d’apport cession, au titre de la taxation des plus-values de cession de valeurs mobilières et de droits sociaux des particuliers à l’impôt sur le revenu. À cette fin, il substitue à l’ancien régime de sursis d’imposition applicable en cas d’apport un régime de report d’imposition sous condition de remploi.

mise à jour avril 2016

Le sursis d'imposition prévu à l'article 150-0 B du code général des impôts (CGI) ou, si la société bénéficiaire de l'apport est contrôlée par l'apporteur, le report d'imposition prévu à l'article 150-0 B ter du CGI, est applicable aux opérations d'échange de droits sociaux avec soulte, pour lesquelles le montant des liquidités reçues à ce titre par l'apporteur n'excède pas 10 % de la valeur nominale des titres reçus

Bercu vient de publier une recommandation sur un cas d'abus de droit

Echange de titres avec soulte Cas d'abus de droit fiscal

Afin d’éviter tout effet d’aubaine, ces dispositions codifiées à l'article 150-0 B ter du CGI sont entrées en vigueur le jour de la délibération du conseil des ministres sur le présent projet, soit le 14 novembre 2012.

Note de P MICHAUD Ce régime n’abroge pas le régime de sursis d’imposition qui continue à s’appliquer en cas d’apport à des sociétés non contrôlées par l’apporteur

La question le report est il optionnel ???

Les travaux parlementaires de la commission des finances du sénat (ci dessous ) précise clairement : Ce nouveau régime de report facultatif ne concerne que les apports à des sociétés contrôlées il suffit de ne pas en faire la demande précise

Report optionnel d’imposition de certaines plus values d’apport le rapport en pdf

Pour l administration, la réponse est nuancée ; dans certain scas elle parle de régime obligatoire dans d’autres régime de plein droit applicable sous réserve de nombreuses conditions

Les BOPIF sur les plus values mobilières mis à jour le 4 mars

13:51 Publié dans plus value, Plus value mobilière, report et sursis des PV, Sursis d'imposition | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 mars 2016

Exit tax le BOFIP du 31 octobre 2012-

source Bofip

Impositions liées aux transferts du domicile

Impositions liées aux transferts du domicile

fiscal hors de France

Commentaires du nouveau dispositif

L'article 167 bis du code général des impôts (CGI), issu de l'article 48 de la première loi de finances rectificative pour 2011 (n° 2011-900 du 29 juillet 2011), prévoit que le transfert de domicile fiscal hors de France entraîne l'imposition immédiate à l'impôt sur le revenu et aux prélèvements sociaux des plus-values latentes sur droits sociaux, valeurs, titres ou droits, sous condition tenant à l’importance des participations détenues, des créances trouvant leur origine dans une clause de complément de prix et de certaines plus-values en report d'imposition (exit tax).

Le BOFIP Exit Tax du 31 octobre 2012 HTLM

Le BOFIP Exit Tax du 31 octobre 2012 HTLM

Le BOFIP Exit Tax du 31 octobre 2012

version consolidée par EFI papier 80 pages pdf

Titre 5 : Impositions liées au transfert du domicile fiscal hors de France (Exit tax)

Section 1 : Champ d'application

Section 3 : Modalités d'imposition et d'application du sursis de paiement

Section 4 : Dégrèvement, restitution et modulation de l'impôt

Section 5 : Obligations déclaratives et de paiement

01:11 Publié dans aa)DEONTOLOGIE, Exit Tax, exit tax | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 février 2016

Plus values sur « actions " les BOFIP du 4 mars 2016

Le Bulletin officiel des finances publiques - Impôts a été mis à jour le 4 mars des dispositions de l'article 10 de la loi n° 2012-1509 du 29 décembre 2012 de finances pour 2013 et de l'article 17 de la loi n° 2013-1278 du 29 décembre 2013 de finances pour 2014.

Ces précisions concernent notamment

02:32 Publié dans plus value, Plus value mobilière | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 janvier 2016

Plus value et complément de prix:le bon sens du conseil constitutionnel

Nos grands amis d’EFI, Eve Obadia et Louis Marie Bourgeois, avocats et membres de l’ IACF viennent de gagner une affaire intéressante devant le conseil constitutionnel.

Nos grands amis d’EFI, Eve Obadia et Louis Marie Bourgeois, avocats et membres de l’ IACF viennent de gagner une affaire intéressante devant le conseil constitutionnel.

Ils sont si heureux que nous ne pouvons pas manquer de les mettre sur notre podium en diffusant la tribune de ces valeureux chevaliers du droit fiscal.

La question pratique était de savoir si les compléments de plus value pouvaient bénéficier des abattements de durée alors que la cession avait été réalisé avant le 1er janvier 2013 et le complément du prix payé après cette date

Les lecteurs d’Etudes Fiscales Internationales se souviennent qu’à la suite de la réforme de la taxation des plus-values mobilières par la loi de finances pour 2013, adoptée malgré le fort soulèvement des « pigeons », le gouvernement avait organiséen avril 2013 les assises de l’entrepreneuriat, desquelles était sortie fin 2013 une réforme de la réforme, rétroactive au 1er janvier 2013, substituant un nouveau régime de taxation à celui adopté un an plus tôt et qui ne se sera finalement jamais appliqué.

En réponse à une QPC transmise par le Conseil d’État (CE, 8ème et 3ème ss-sect., 14 oct. 2015, n° 392257, M. Mignot-Mahon :), le Conseil constitutionnel décide que l’exclusion, à compter des revenus de 2013, des compléments de prix du bénéfice de l’abattement pour durée de détention lorsque, à la date de la cession des titres, la condition de durée de détention n’est pas satisfaite, est conforme à la Constitution.

Toutefois, la loi ne saurait, sans créer de rupture caractérisée de l’égalité devant les charges publiques, avoir pour effet de faire obstacle à l’application de l’abattement pour durée de détention lorsque, à la date de la cession des titres, la condition de durée de détention était satisfaite, soit que cette cession a été réalisée avant le 1er janvier 2013, soit qu’elle n’a pas dégagé de plus-value.

17:11 Publié dans plus value | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 décembre 2015

Luxembourg : Ou sont imposés les avantages occultes ?(CAA Versailles 17.11.15)

Sont-ils soumis à la retenue à la source ou non ?

Sont-ils soumis à la retenue à la source ou non ?

la SARL FONCIERE PI exerce une activité d'acquisition et d'exploitation de biens immobiliers ; 'à l'issue d'une vérification de comptabilité, l'administration a réintégré dans ses résultats au titre de l'exercice clos en 2007 des charges non justifiées correspondant à des honoraires facturés par la société Jadiana, de droit luxembourgeois sa société mère à 100 %, (note EFI contrairement à la France, les recherches sur les sociétés du Luxembourg sont LIBRES)

les sommes correspondantes, qui ont été inscrites au crédit du compte courant d'associé détenu par la société Jadiana dans les écritures de la SARL FONCIERE PI, ont été regardées par l'administration comme des avantages occultes au sens du c) de l'article 111 du code général des impôts ;qui vise expressément « c. Les rémunérations et avantages occultes » ;

L’administration a appliqué à ces sommes la retenue à la source prévue par le 2. de l'article 119 bis du même code ;

SARL FONCIERE PI relève appel du jugement par lequel le Tribunal administratif de Montreuil a rejeté sa demande tendant à la décharge de cette retenue à la source ;

CAA de VERSAILLES, 1ère chambre, 17/11/2015, 13VE03679, Inédit au recueil Lebon

Position de l administration

19:35 Publié dans aa REVENUS OCCULTES, Activité occulte, Luxembourg, Retenue à la source | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

23 décembre 2015

Retenue à la source : un coup d'arrêt -final ? - au détricotage fiscal??(CE18.12.15 Bruxelles Lambert )

pour recevoir la lettre EFI inscrivez vous en haut à droite

Dans 4 décisions de principe datées du 18 décembre le conseil d état semble avoir mis un sérieux coup d’arrêt au détricotage de notre fiscalité internationale sur la retenue à la source sur dividendes

Conseil d'État, 8ème sous-section jugeant seule, 18/12/2015, 361145, Inédit au recueil Lebon Groupe Bruxelles Lambert

la cour a suffisamment motivé son arrêt et n'a pas commis d'erreur de droit en jugeant que les sociétés résidant en France soumises à l'impôt sur les sociétés et les sociétés non-résidentes soumises à la retenue à la source à raison de la perception de dividendes de source française n'étaient pas placées dans une situation identique au regard des modalités de recouvrement de l'impôt sur les dividendes et que cette diversité de techniques d'imposition était, d'une part, liée et proportionnée à la différence de situation entre ces deux catégories de sociétés, d'autre part, justifiée par la nécessité de garantir l'efficacité du recouvrement de l'impôt ;

Conseil d'État, 8ème ss, 18/12/2015, 375407, Inédit au recueil Lebon société Frère Bourgeois

Conseil d'État, 8ème ss, 18/12/2015, 361185, Inédit au recueil Lebon société Fibelpar

Conseil d'État, 8ème ss, 18/12/2015, 361183, Inédit au recueil Lebon société Fibelpar

X X X

Retenue à la source : CAA Versailles applique la CJUE (CAA Versailles 10.12.15)

Le détricotage est de plus en plus freiné

Dans cinq arrêts du 10 décembre 2015 , la CAA de Versailles a jugé que la retenue à la source sur dividendes prévues par la loi interne et modifiées par les conventions internationales et versées à des personnes physiques et morales non sociétés mères n’était pas contraire au principe de liberté de circulation des capitaux et ce en visant et en appliquant la décision de l’arrêt en date du 17 septembre 2015,

La CAA a une nouvelle fois freiné le détricotage – de plus en plus visible dans nos finances publiques - de notre fiscalité internationale et ce au seul au profit d’une liberté de circulation des capitaux sans éthiques ni limites et au détriment de ...et à l'avantage de ...; à vous de choisir??

CAA de VERSAILLES, 3ème chambre, 10/12/2015, 14VE00290, REBELCO,

CAA de VERSAILLES, 3ème chambre, 10/12/2015, 14VE00289, SOFINA,

CAA de VERSAILLES, 3ème chambre, 10/12/2015, 15VE00923, REBELCO,

CAA de VERSAILLES, 3ème chambre, 10/12/2015, 14VE00291, SIDRO

CAA de VERSAILLES, 3ème chambre, 10/12/2015, 15VE00928, SIDRO

12. "les dispositions du 2 de l’article 119 bis du code général des impôts, ne sont pas incompatibles avec le principe de liberté de circulation des capitaux telle qu’il a été interprété par la Cour de justice de l’Union européenne ;"

Le régime de la retenue à la source sur dividendes

versés à des non résidents : le BOFIP

|

Quelques jurisprudences La retenue a la source est elle eurocompatible ? pour lire et imprimer la tribune avec ses liens cliquer CJUE La retenue à la source est discriminatoire. C-338/11 10 mai 2012 - FIM Santander Top 25 Euro Fi Conseil d’état La retenue à la source sur dividendes n'est pas contraire au principe de la liberté de circulation des capitaux Retenue à la source : le CE ne suit pas la CJUE

|

LES FAITS

15:36 Publié dans a)Retenue à la source, liberté de circulation des capitaux, Retenue à la source | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 décembre 2015

UE Liberté de circulation et imposition des dividendes (CJUE 17.09.15)

pour recevoir la lettre EFI inscrivez vous en haut à droite

pour recevoir la lettre EFI inscrivez vous en haut à droite

la décision de la CJUE du 17 septembre est à remarquer car elle analyse la fiscalité transfrontalière entre 3 états membres, les Pays Bas , l’état de l’imposition contestée, la Belgique et la France états du domicile des trois requérants

les tribunes EFI sur la liberté de circulation des capitaux

Retenue à la source sur les distributions à des non-résidents

Attention cette décision ne vise par les RAS sur dividendes soumis au régime des société mère

Une décision de Salomon ,vraiment social démocrate au sens européen du mot, qui relativise les conséquences fiscales en rapport avec l'imposition définitive du contribuable mais chronophagique pour les administrations qui devront restituer les ras si l’imposition du bénéficiaire - particulier ou société -non résident est inférieure au taux de la ras

les articles 63 TFUE et 65 TFUE doivent être interprétés en ce sens qu’ils s’opposent à une législation d’un État membre qui impose une retenue à la source sur les dividendes distribués par une société résidente tant aux contribuables résidents qu’aux contribuables non‑résidents, ( …..) dans la mesure où la charge fiscale définitive relative à ces dividendes supportée, dans cet État, par les contribuables non‑résidents est plus lourde que celle qui pèse sur les contribuables résidents, ce qu’il incombe à la juridiction de renvoi de vérifier dans les affaires au principal.

Arrêt de la Cour (troisième chambre) du 17 septembre 2015.

Les demandes de décision préjudicielle formulées par les autorités fiscales néerlandaise portent sur l’interprétation de l’article 63 TFUE. Celui de la liberté -mondialiste - de la circulation des capitaux

19:11 Publié dans Imposition des dividendes et interets, liberté de circulation des capitaux, Retenue à la source | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 décembre 2015

Traité fiscal :la règle du butoir (plénière fiscale 07.12.15 aff CIAL )

Dans une décision en date du 7 décembre 2015 rendue en formation de plénière fiscale, le Conseil d'Etat apporte solennellement des précisions sur l’application de la règle dite du butoir fixée par le deuxième alinéa du a) du 1 de l'article 220 du CGI en prévoyant que le montant maximal du crédit imputable sur l'impôt sur le revenu au titre de la retenue à la source prélevée sur les revenus de capitaux mobiliers "ne peut excéder la fraction de ce dernier impôt correspondant au montant desdits revenus".

Dans une décision en date du 7 décembre 2015 rendue en formation de plénière fiscale, le Conseil d'Etat apporte solennellement des précisions sur l’application de la règle dite du butoir fixée par le deuxième alinéa du a) du 1 de l'article 220 du CGI en prévoyant que le montant maximal du crédit imputable sur l'impôt sur le revenu au titre de la retenue à la source prélevée sur les revenus de capitaux mobiliers "ne peut excéder la fraction de ce dernier impôt correspondant au montant desdits revenus".

La règle du butoir vue par la fédération bancaire française

La règle du butoir vue par le fisc BOFIP du 27 juin 2014

La règle du butoir vu par le CE Avis no 382.545 – 31 mars 2009

Conseil d'État N° 3571893ème, 8ème, 9ème et 10ème SSR 7 décembre 2015

Principales questions posées par l’affaire :

17:51 Publié dans Retenue à la source | Tags : avocat fiscaliste paris, avocat vérification fiscale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 décembre 2015

STOCK OPTION modalité d’imposition des non résidents (CAA Versailles DECEMBRE 15)

Pour recevoir la lettre inscrivez-vous en haut à droite

Pour recevoir la lettre inscrivez-vous en haut à droite

Le BOFIP sur les stocks options appartenant à des non résidents

Actions gratuites et stock-options urssaf

Note EFI lire les 2 arrêts du CE ci dessous aux consequences pratiques differentes pour les contribuables

MISE A JOUR DÉCEMBRE 2015

Convention franco chinoise

CAA de VERSAILLES, 3ème chambre, 15/12/2015, 15VE00955, Inédit au recueil Lebon

BERGERET, président M.C HUON, rapporteur M. COUDERT, rapporteur public

il résulte de ces stipulations que, sous réserve des stipulations des articles 15, 17, 18, 19 et 20 de la convention, un revenu que le droit national assimile à un salaire ou à un traitement n'est imposable en France que pour autant que l'activité qu'il rémunère a été exercée sur le territoire français ;

dès lors que, durant cette période de référence - laquelle correspond, contrairement à ce que semble soutenir le ministre, à la période de blocage -, s'établissant à 1 460 jours, M. A...n'a travaillé que 412 jours en France avant de regagner le Chine où il a donc travaillé 1 048 jours, c'est également à juste titre que le tribunal a considéré que le montant de la plus-value d'acquisition taxable en France devait, par application d'un coefficient de 412/1460, être ramené de 99 150 euros à 27 979 euros ;

Traite franco belge

CAA de VERSAILLES, 3ème chambre, 15/12/2015, 15VE01043, Inédit au recueil Lebon

- BERGERET, présidentM. Franck LOCATELLI, rapporteurM. COUDERT, rapporteur public

après renvoi du Conseil d'État, 10ème SSJS, 01/04/2015, 369586,

en vertu des dispositions combinées des articles 4, 80 bis et 164 B du code général des impôts, et ainsi qu'il a été dit ci-dessus, la plus-value d'acquisition en litige constitue un complément de salaire imposable en France, territoire à partir duquel il est constant que M. B...exerçait l'activité salariée que celle-ci rémunère ; qu'en l'absence de stipulations de la convention franco-belge en disposant autrement, cette plus-value d'attribution doit être regardée comme une rémunération analogue aux traitements et salaires entrant dans le champ de l'article 11, et non de l'article 18, de cette convention ; qu'elle n'est par suite imposable qu'en France, sans que le requérant puisse utilement se prévaloir des stipulations de l'article 22 de la convention dans les prévisions desquelles cette plus-value n'entre pas

MISE A JOUR JUIN 2015

18:54 Publié dans Épargne salariale et actionnariat salarié, Fiscalité des dirigeants, Lois financières 2011.2012, PV mobilière-stock option, stock option | Lien permanent | Commentaires (2) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 novembre 2015

fait générateur des plus values mobilières (CE 25.11.15)

Pour recevoir la lettre EFI, inscrivez vous à droite en haut

Pour recevoir la lettre EFI, inscrivez vous à droite en haut

mise à jour novembre 2015

Les événements postérieurs au fait générateur d’une PV ne sont pas « invocables

Conseil d'État N° 378004 3ème et 8ème ssr du 25 novembre 2015

Les exceptionnelles conclusions de Mme le rapporteur public ne sont publiées sur le site du Conseil d etat, elles pourront être achetées auprès des revues spécialisées déjà largement subventionnées par le budget de l’Etat

Dans un arrêt du 25 novembre 2015, le Conseil d'Etat énonce que les évènements postérieurs à la cession ne sauraient être prise en compte pour les besoins de la détermination de la plus-value trouvant son origine dans cette cession:

le fait générateur de la plus-value est le transfert de propriété des actions, lequel doit être regardé comme réalisé à la date de cession de celles-ci ; par suite, le montant de la plus-value doit être apprécié à la date de cession des actions, sans que puissent être invoqués des évènements qui, ne procédant pas de la cession elle-même, sont intervenus postérieurement à cette date

NOUVELLES JURISPRUDENCES !!!

3 ARRÊTS DU CE des 20 mars et 10 avril 2015

16:21 Publié dans Crédit d'impot emploi, Fiscalite des valeurs mobilières ( RCM et P.V.), Imposition du patrimoine, plus value, Plus value mobilière, Titre de participation | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 novembre 2015

Imposition des plus-values mobilières;Du nouveau CE 12.11.15

mise à jour novembre 2015

Comment vous faire rembourser en partie l’impôt sur les plus-values ?

Marie-Christine Sonkin / Chef Du Service Patrimoine

Le Conseil d’Etat vient de juger que l’abattement pour durée de détention ne s’applique pas aux moins-values de cession de valeurs mobilières, contrairement à la position de l’administration. Il annule par conséquent toutes les références correspondantes figurant dans le Bofip.

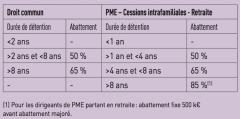

Rappel Depuis le 1er janvier 2013, les gains nets de cession ou de rachat de titres sont imposables l’année suivant la cession ou le rachat à l’impôt sur le revenu selon le barème progressif après application d’un abattement pour durée de détention (CGI art. 150-0 D, 1). L’abattement pratiqué est égal à :

50 % du montant des gains nets lorsque les titres ou droits sont détenus depuis au moins deux ans et moins de huit ans à la date de la cession ;

65 % de leur montant lorsque les titres ou droits sont détenus depuis au moins huit ans

Art. 17 Loi de finances pour 2014

Le rapport de la commission des finances

Attention les précisions de l’administration selon lesquelles l’abattement pour durée de détention ne s’applique pas aux plus-values réalisées avant le 1er janvier 2013 et placées en report d’impositionse bornent, selon le Conseil d’Etat, à expliciter la loi sans y ajouter aucune règle nouvelle, et ne peuvent donc pas être annulées (les précisions figuraient aux BOI-RPPM-PVBMI-20-20-10 n° 130 : RM-VI-10550 ; BOI-RPPM-PVBMI-30-10-30-10 n° 370 : RM-VI-25990 ; BOI-RPPM-PVBMI-30-10-30-20 n° 480 : RM-VI-25840 s.).

< < < < < << < <

Dans une décision du 12 novembre 2015 (n° 390265), la haute juridiction vient d’annuler purement et simplement l’interprétation de l’Administration quant au mode d’imputation des abattements pour durée de détention.

04:35 Publié dans plus value, Plus value mobilière | Lien permanent | Commentaires (3) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 octobre 2015

Exil fiscal / Le rapport de la DGFIP

Pour recevoir la lettre EFI inscrivez à droite en haut

Pour recevoir la lettre EFI inscrivez à droite en haut

La DGFIP a remis à la commission des finances son rapport annuel sur l’exil fiscal en France à jour au 1er avril 2014

NOTE EFI d' abord un vrai cours de fiscalité internationale...

Rapport sur la situation des français établis hors de France (MAE 2015)

le registre officiel des français établis hors de France (cliquez)

Au 31 décembre 2014, on compte 1 680 594 inscrits au Registre, soit une croissance de 2,3% par rapport à 2013(croissance légèrement inférieure à la tendance moyenne d’accroissement de la communauté française à l’étranger observée au cours des dix dernières années, moyenne de l’ordre de 3%).

Toutefois, l’inscription au registre mondial n’est en rien obligatoire, même si elle est vivement conseillée, notamment pour des raisons de sécurité. De ce fait, et particulièrement en Europe et en Amérique du Nord, un certain nombre de nos compatriotes français expatriés ne se font pas connaître des services consulaires.

On estime entre 2 et 2,5 millions, le nombre de Français établis hors de France, de manière plus ou moins permanente.

INEDIT EFI

la répartition des revenus imposables de 0€ à plus de 9.000.000€ (2012)

Merci à la DGFIP pour son travail peu connu :à lire pour mieux constater la concentration de l'IR :2% des Foyers Fiscaux (les 700 000 Foyers > à 100.000 €) paie 39% de l'IR Taux moyen d’imposition pour l’impôt sur le revenu Figurant sur l’avis d’impositionnote EFI 90% des foyers ont un IR inférieur à 10% du revenu imposable

Le nombre de résidents fiscaux ayant quitté la France pour s'installer à l'étranger a certes bien augmenté en 2013, chez les classes moyennes comme chez les contribuables soumis à l'ISF

MAIS

19:05 Publié dans exit tax, Exit Tax, expatrié, Partir à l etranger : la pratique | Tags : Évolution des dÉparts pour l’Étranger et des retours en france d | Lien permanent | Commentaires (4) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 septembre 2015

PV d’action. QuiD de la date d’imposition avec conditions suspensives ou résolutoires ??

Pour recevoir la lettre EFI inscrivez à droite en haut

Par un arrêt passionnant du 27 août 2015, la CAA de Lyon procède à des développements dignes d’un magistral cours de fiscalité relatif à la date de cession des actions d'une SAS. Il est dommage que les remarquables conclusions de Mme Chevalier-Aubertne soient pas LIBRES

M. C...A...B...a souscrit au titre de l'année 2008 des déclarations complémentaires n° 2042 C et 2074-DIR mentionnant une plus-value de cession de titres d'un montant de 299 905 euros, consécutive à la cession le 23 décembre 2008 de la totalité de ses actions dans la SAS Diagonal dont il était le dirigeant et l'unique associé ;

s'étant placé sous le régime prévu par les articles 150-0 D bis et 150-0 D ter du code général des impôts en faveur des dirigeants de petites et moyennes entreprises cédant leurs titres lors de leur départ à la retraite, il a bénéficié d'un abattement de 100 % en raison de la durée de détention des titres cédés, ce qui a conduit à l'exonération totale de la plus-value déclarée ;

à la suite d'un contrôle sur pièces, l'administration fiscale a remis en cause le bénéfice de cet abattement et a réévalué à 330 020 euros le montant de la plus-value réalisée ; en conséquence, M. et Mme A... B...ont été assujettis, au terme d'une procédure de rectification contradictoire, à des cotisations supplémentaires d'impôt sur le revenu et de contributions sociales au titre de l'année 2008 ; par deux jugements du 22 octobre 2013, le tribunal administratif de Lyon a rejeté les demandes des contribuables tendant à la décharge de ces impositions ; que M. et Mme A... B... relèvent appel de ces jugements ;

la CAA confirme

C A A DE LYON, 5ème chambre - formation à 3, 27/08/2015, 14LY00085, Inédit au recueil Lebon

Rapport de M. Meillier, conclusions de Mme Chevalier-Aubert, rapporteur public.

LIRE AUSSI

Fait générateur des plus values mobilières (CE 20.03 et 10.04)

Nouvelles jurisprudences : 3 arrêts du CE des 20 mars et 10 avril 2015

Sur le bien-fondé des impositions

13:19 Publié dans plus value | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

03 septembre 2015

Un holding luxembourgeois artificiel HOLCIM SAS CAA Versailles 8/07/2015

Les lettres fiscales d'EFI Pour lire les tribunes antérieurs cliquer

Pour les recevoir inscrivez vous en haut à droite

Dans un arrêt très didactique en date du 8 juillet 2015, la CAA de Versailles analyse avec une précision de lapidaire les conditions de fond et de forme des modalités pratiques d’exonération de la retenue à la source sur dividendes versés à une mère luxembourgeoise et prévu l'article 119 ter CGI et ce dans le cadre de la liberté d'établissement.

Pour lire et imprimer avec les liens cliquer

Cour Administrative d'Appel de Versailles, 7ème Chambre, 08/07/2015, 13VE01079,

Mme HELMHOLTZ, président M. Nicolas CHAYVIALLE, rapporteur

Mme GARREC, rapporteur public

La retenue à la source sur dividendes n'est pas contraire

au principe de la liberté de circulation des capitaux

Conseil d'État, plénière fiscale, 09/05/2012, 342221,

Les conclusions libres de Mr Laurent OLLEON

un vrai cours de fiscalité internationale

Luxembourg et abus de droit fiscal

A nouveau, nos magistrats utilise le terme ‘montage artificiel » , la société luxembourgeoise Enka ayant pour principal objet de faire échapper cette distribution à la retenue à la source prévue par le 2. de l'article 119 bis du code général des impôts, grâce à l'interposition des sociétés luxembourgeoise Enka, dépourvue de locaux et de personnel, et chypriote Waverley Star Investments Limited, dont il n'est pas démontré qu'elles poursuivaient une activité économique réelle et qui est constitutive d'un montage artificiel visant à masquer le véritable bénéficiaire des distributions ;

Dissimuler l’identité d’un préteur est un abus de droit CAA Nantes 25 juin 2015

Les faits

la société HOLCIM SAS venant aux droits de la société SAS ATLANTIQUE NEGOCE, qui a pour activité le négoce de ciment, avait versé des dividendes en 2007 à sa société mère, unique actionnaire, la société de droit luxembourgeois Enka, laquelle était détenue au cours de cette année à hauteur de 6 899 actions sur 6 900 par la société de droit chypriote Waverley Star Investments Limited, elle-même entièrement contrôlée par la société Campsores Holding SA, établie en Suisse,

La position de l'administration

17:29 Publié dans EVASION FISCALE internationale, holding,société mère, liberté de circulation des capitaux, Luxembourg, Retenue à la source | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |