28 septembre 2010

ISF Du nouveau !!!!!

ISF Du nouveau !!!!!

ISF Du nouveau !!!!!

"Il faut regarder ce que font d'intelligent nos voisins",

vous avez été très nombreux à me demander de remettre en ligne la tribune sur une imposition minimum

TRIBUNE EFI SUR UNE IMPOSITION MINIMUM

Mme Lagarde a défendu dimanche 26 septembre 2010 sur EUROPE N°1 le bouclier fiscal, mais n'a pas exclu de le faire évoluer. "Le bouclier fiscal, qui consiste à dire qu'un contribuable ne doit pas payer en impôt plus que 50% de ses revenus, me paraît un bon principe", a-t-elle affirmé. Mais "on le change un peu", dans le cadre du budget de rigueur 2011, qui sera présenté mercredi en conseil des ministres, a rappelé la ministre. Le bouclier ne protégera pas, par exemple, du "coup de rabot" sur certaines niches fiscales et sociales.

L'ISF devant le conseil constitutionnel

Inédit le rapport R Barre sur l’ISF

Le bouclier fiscal n'est il que la béquille de l'ISF ?

"Il faut regarder ce que font d'intelligent nos voisins", a poursuivi Christine Lagarde, ajoutant : "le président de la République nous a demandé de travailler sur un projet. (...) Le principe c'est la convergence fiscale avec les Allemands". Or l'Allemagne n'a ni bouclier fiscal ni impôt sur la fortune et pourrait servir de modèle pour une remise à plat de la fiscalité française sur les hauts revenus.

Un rapport sur le sujet a donc été demandé à la Cour des comptes par Nicolas Sarkozy, pour étudier les systèmes fiscaux français et allemand.

23:27 Publié dans ISF, Politique fiscale | Tags : christine lagarde, imposition minimum, avocatfiscaliste, droitfiscal, examen de situationfiscale, boucleir fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

24 septembre 2010

De la loyauté des débats

Solidarité de paiement ne signifie pas solidarité dans la procédure

Solidarité de paiement ne signifie pas solidarité dans la procédure

La méconnaissance du principe du contradictoire et de loyauté des débats

constitue une erreur substantielle entachant d’irrégularité la procédure d’imposition

la cour confirme sa jurisprudence récente cliquer

O Fouquet sur l'impartialité de l'administration

Cour de cassation Ch. com., 7 avril 2010, 09-14.516, Inédit

Note de P Michaud.

cette jurisprudence est directement applicable dans de nombreuses situations sous réserve que le parlement ne vote pas dans les prochaines semaines une loi dite interprétative.....donc rétroactive.les enjeux financiers étant importants

Hubert X... est décédé le 9 août 1992, laissant pour héritiers ses quatre enfants ;

07:20 Publié dans CONTENTIEUX FISCAL, ISF, La preuve en fiscalité, Les sanctions fiscales, SUCCESSION et donation | Tags : avocatfiscaliste, avocatfiscal, droitfiscal, contentieuxfiscal, controlefiscal, sursisdepaiement, examen de situation fiscale | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 mai 2010

Consultation publique sur bouclier fiscal

Consultation publique sur bouclier fiscal

Consultation publique sur bouclier fiscal

Ce projet d'instruction est mis en consultation publique pour permettre aux particuliers et aux entreprises d'adresser leurs remarques éventuelles à l'administration.

Ces remarques doivent être formulées selon les modalités précisées dans l'en-tête de chaque document.

Vous pouvez vous prévaloir du contenu de ces projets jusqu'à la publication de l'instruction définitive

Droit à restitution des impositions en fonction du revenu ("bouclier fiscal")

16:17 Publié dans consultation publique, ISF | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

L’ISF est il confiscatoire suite

L’ISF est il confiscatoire?

L’ISF est il confiscatoire?

Je blogue un arrêt de la cour de cassation du 4 mai 2010 qui traite de ce problème : une nouvelle fois , la situation analysée par la cour ne lui permettait pas de traiter effectivement de la question de l’impôt confiscatoire

Par ailleurs, l’arrêt est intéressant car une question prioritaire de constitutionnalité avait été soulevée mais hors délai…

M. et Mme M…, soutenant avoir versé, au titre de l’impôt de solidarité sur la fortune (ISF) dû pour les années 2002, 2003 et 2004, des sommes supérieures à leurs revenus nets imposables, ont sollicité le dégrèvement de cet impôt auprès de l’administration, en raison de son caractère confiscatoire ;

Après le rejet de leur réclamation, ils ont saisi aux mêmes fins le tribunal ;

M. et Mme M… font grief à l’arrêt d’appel d’avoir rejeté leurs demandes

Sur la question prioritaire de constitutionnalité :

M. et Mme M ont déposé un mémoire distinct et motivé présentant une question prioritaire dans les termes suivants :

M. et Mme Ml concluent au renvoi au Conseil constitutionnel de la question prioritaire de la constitutionnalité consistant à savoir si l’article 885 V bis du code général des impôts, dans sa rédaction applicable en la cause, est conforme aux articles 2, 13 et 17 de la Déclaration des droits de l’homme et du citoyen ;

Lorsque la question prioritaire de constitutionnalité est soulevée à l’occasion d’un pourvoi, le mémoire qui la présente doit être déposé dans le délai d’instruction de ce pourvoi ;

Le mémoire a été déposé après l’expiration du délai d’instruction ; toutefois, l’instruction étant close au 1er mars 2010, il convienait de se prononcer, en application de l’article 7 du décret précité, sur le point de savoir si la réouverture de l’instruction pour les seuls besoins de l’examen de la question prioritaire de constitutionnalité est nécessaire ;

le directeur général des finances publiques a fait connaître à la Cour qu'il lui paraissait inutile de rouvrir l'instruction et inopportun de poser cette question ;

la Cour n'estime pas nécessaire d'ordonner la réouverture de l’instruction pour qu'il soit procédé à l'examen de cette question ;

la cour de cassation confirme

Cour de cassation 4 mai 2010 pourvoi n° 09-67.047

Les plus values rentrent dans le calcul du revenu net

en premier lieu, après avoir rappelé à bon droit que l’article 885 V du code général des impôts, tel qu’il résulte de la loi de finances de 1999, prévoit le plafonnement de l’ISF par comparaison de cet impôt et de tous les impôts dus en France avec 85 % du total des revenus nets, ce qui renvoie nécessairement à l’article 1 A du code général des impôts qui, faisant la liste des revenus nets composant le revenu net global, y inclut les plus-values de cession à titre onéreux, la cour d’appel a décidé, sans méconnaître l’autorité de la décision du Conseil constitutionnel du 29 décembre 1998, qu’il convenait de tenir compte de ces plus-values pour évaluer les capacités contributives des demandeurs ;

le total des impôts n’a pas excédé le montant des revenus

En second lieu

l’arrêt relève que le total des impôts réglé par M. et Mme M..n’a pas excédé le montant de leurs revenus et qu’ils ne démontrent pas que la vente d’une partie de leur participation dans un groupe de sociétés a été faite sous la contrainte d’avoir à payer l’ISF ;

Que la cour d’appel a pu déduire de ces constatations souveraines que l’ISF réglé par M. et Mme M.. ne présentait pas de caractère confiscatoire ;

REJETTE le pourvoi ;

Résumé

La position des demandeurs

Avant le 1er janvier 2002, les époux M n'étaient pas redevables de l'ISF, leur patrimoine privé étant inférieur au seuil d'imposition, et leur patrimoine professionnel, constitué d'une participation dans le groupe B dont Madame Véronique M..L était dirigeante, étant exonéré.

A l'occasion du rapprochement des groupes B et C Dintervenu le 6 septembre 2001, les époux Mi ont échangé une partie de leur participation dans le groupe B contre des actions BD nouvellement émises. Ces actions BD ne remplissaient plus les conditions d'exonération applicables aux biens professionnels.

Les appelants ont réalisé des plus-values de cession de valeurs mobilières de 7 876 286€ pour l'année 2001 (ISF 2002), de 12 651 293€ pour l'année 2002 (ISF 2003) et de 592 443€ pour l'ISF 2004 plafonné à 266 163€; A ce titre ils ont déposé auprès de la Recette des Impôts de Montpellier Est des déclarations d’ISF et ont acquitté les sommes de 754 726€ en 2002, 755 418€ en 2003 et 266 163€ en 2004;

Les époux M estiment que l'ISF qu'ils avaient supporté était confiscatoire dans la mesure où il dépassait la moitié de leurs revenus dans lesquels ne devaient pas être intégrées, d'après eux, les plus-values de cession de valeurs mobilières;

La réponse de l’administration

Pour juger du caractère confiscatoire ou non de l'ISF il convient préalablement de déterminer quels revenus doivent être pris en compte pour pouvoir les comparer aux impositions subies par le contribuable;

Sur la distinction entre revenus et plus-values :

Les appelants font valoir que si les plus-values sont techniquement soumises à l'impôt avec l'ensemble des revenus, elles ne font pas l'objet d'une taxation de droit commun et en déduisent qu'aussi bien le législateur, que la doctrine et la jurisprudence n'ont jamais assimilé les plus-values aux revenus;

Le fait que les revenus nets de chacune des catégories listées à l'article I A du Code Général des Impôts puissent être taxés de manière spécifique ne fait pas obstacle à ce que leur addition constitue le revenu net global au sens fiscal;

L'article 885 V du Code Général des impôts tel qu'il résulte de la loi de finance de 1999 prévoit le plafonnement de l'ISF par comparaison de cet impôt et de tous les impôts dus en France avec 85 % du total des revenus nets, ce qui renvoie nécessairement à l'article IA du Code Général des Impôts qui, faisant la liste des revenus nets composant le revenu net global, y inclut les plus-values de cession à titre onéreux de biens ou de droits de toutes natures;

Les débats doctrinaux et la jurisprudence telle que l'interprètent les appelants sont inefficaces pour contredire une loi dont l'interprétation ne souffre aucune ambiguïté et qui n'a pas été déclarée inconstitutionnelle;

Dès lors, les plus-values réalisées par la vente de leurs titres par les appelants doivent bien être prises en compte dans le total de leurs revenus nets auquel doit être comparé le total des impôts qu'ils ont dus acquitter;

Sur le caractère confiscatoire de l'impôt :

Il ressort des chiffres non contestés de l'administration des impôts que le total des impôts payés par les appelants a représenté 35 % de leur revenu net global en 2002, 32% en 2003 et 66 % en 2004 et que la baisse de leur capital en 2004 provenait essentiellement de la baisse de la valeur des actions qu'ils détenaient;

On ne peut, comme le font les appelants, déduire d'une lecture à contrario de l'arrêt BINET (Cass.com 13 novembre 2003) que le caractère confiscatoire de l'ISF doit être retenu lorsque l'ensemble des prélèvements fiscaux mis à la charge du contribuable excède la moitié de son revenu, alors que la haute Cour s'est bornée à constater que la Cour d'Appel, par une appréciation souveraine, avait retenu que les prélèvements fiscaux étaient inférieurs à la moitié de leurs revenus disponibles;

Le caractère confiscatoire de l'impôt doit être examiné au regard de deux textes auxquels se réfèrent les appelants à savoir le protocole additionnel n° 1 à la Convention européenne de sauvegarde des droits de l'Homme et des libertés fondamentales du 4 novembre 1950 et l'article 13 de la déclarations des droits de l'homme;

Le protocole additionnel n°l à la Convention européenne de sauvegarde des droits de l'Homme et des libertés fondamentales retient le caractère confiscatoire de l'imposition lorsque le total des impôts acquittés excède le montant des revenus de l'assujetti ou l'oblige à vendre une partie de son patrimoine pour le régler;

Force est de constater que le total des impôts réglés par les époux MI… n'a pas excédé le montant de leur revenus et qu'ils ne démontrent pas que la vente d'une partie de leur participation dans le groupe BD ait été faite sous la contrainte d'avoir à payer l'ISF; En conséquence l'ISF qu'ils ont réglé pour les années 2002, 2003 et 2004 n'a pas de caractère confiscatoire au sens du protocole additionnel n° 1 à la Convention européenne de sauvegarde des droits de l'Homme et des libertés fondamentales;

De même, l'ISF réglé par les appelants n'apparaît pas confiscatoire au sens de l'article 13 de la déclaration de l'homme et du citoyen dans la mesure où la finalité de cet impôt est conforme à l'intérêt général et où sa charge est répartie en fonction des facultés contributives des citoyens;

En conséquence le jugement déféré sera confirmé en ce qu'il a débouté les époux M… de leur demande de restitution de la somme de 1 776 307€;

12:07 Publié dans ISF, ISF la réforme ??!! | Tags : cour de cassation 4 mai 2010 pourvoi n° 09-67.047 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

10 février 2010

O Fouquet Evaluation suite

IL N’EXISTE AUCUNE METHODE LEGALE D'EVALUATION DES TITRES NON COTES

IL N’EXISTE AUCUNE METHODE LEGALE D'EVALUATION DES TITRES NON COTES

PREVALANT SUR D’AUTRES

O FOUQUET Evaluation des titres non cotés

Peux t on évaluer un immeuble en tenant compte de l’Indice duCout de la Construction ?

Cour de cassation 3 décembre 2008 N° de pourvoi: 07-17513

Cour de cassation 7 juillet 2009 N° de pourvoi: 08-14855

Estimant la valeur déclarée inférieure à la valeur réelle des actions de la société Saazor données à M. X... par son père, l’administration fiscale a, le 8 décembre 2000, notifié à celui-ci un redressement puis a, le 17 octobre 2002, émis un avis de mise en recouvrement ;

Après rejet de sa réclamation, M. X... a fait assigner le directeur des services fiscaux aux fins d’obtenir l’annulation de cet avis et décharge des impositions ;

L’administration s’est pourvu en cassation contre l’arrêt confirmatif de la cour d’appel de Nancy du 5 février 2008

12:30 Publié dans aa O Fouquet, Evaluation, Evaluation les méthodes, EVALUATION les regles, Fiscalité Immobilière, ISF | Tags : evaluation des titres non cotes | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

02 octobre 2009

ISF LES EXONERATIONS

ISF ET EXONERATIONS DES PARTICIPATIONS

Un appartement dit de fonction est il un bien professionnel pour l’ISF

Dans un arrêt en date du 3 février 2015, la Cour de cassation étudie le cas d'une SCI propriétaire d'une villa louée à une société dont le redevable est le président. La société a établi son siège social dans cette villa et les redevables y sont également domiciliés.

Cour de cassation, Chambre commerciale, 3 février 2015, 13-25.263, Inédit

La Cour énonce "que la SCI avait pour objet la propriété et la gestion du bien immobilier villa Nevada, que cet l'immeuble permettait seulement le logement de fonction du dirigeant de la société Sagesse, sans être le lieu de l'activité de cette dernière, et que le seul argument invoqué, pris de l'utilisation professionnelle comme lieu d'accueil et de réception privilégié pour les contacts et relations professionnels, n'était étayé d'aucune pièce, la cour d'appel en a exactement déduit que les parts de la SCI ne pouvaient être considérées comme des biens professionnels".

|

|

Biens professionnels |

Salariés et mandataires sociaux |

Engagements de conservation « Dutreil » |

|

TEXTES LEGAUX ET REGLEMENTAIRES |

|||

|

Textes de loi

Commentaires administratifs |

Articles 885 0 Bis et suivants du CGI

Documentation de base 7-S-33 |

Article 885 1 quater du CGI

Instruction administrative 7-S-3-06 |

Article 885 1 bis du CGI

Instructions administratives 7-S-3-04 et 7-S-6-05 |

|

CONDITIONS |

|||

|

Activité de la société |

Sociétés exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale ou holding animatrice |

Sociétés exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale ou holding animatrice |

Sociétés exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale ou holding animatrice |

|

Obligation de conservation |

- |

Obligation individuelle de conservation d’une durée minimale de 6 ans |

Engagement collectif de conservation et obligation individuelle de conservation d’une durée minimale globale de 6 ans |

|

Participation minimale requise |

25 % du capital et des droits de vote (à défaut 50 % de la valeur brute du patrimoine imposable à l’ISF) |

- |

20 % du capital et des droits de vote si la société est cotée, 34 % si la société ne l’est pas |

|

Fonction à exercer |

Fonctions de direction éligibles énumérées à l’article 885 0 bis du CGI (plus la fonction de directeur général délégué) |

Fonctions de direction énumérées à l’article 885 0 bis (plus la fonction de directeur général délégué, administrateur, membre du conseil de surveillance) ; ou fonction de salarié |

Un membre de l’engagement collectif doit exercer une fonction de direction énumérée à l’article 885 0 bis du CGI (ou la fonction de directeur général délégué) |

|

Condition de rémunération |

Rémunération normale, représentant plus de 50 % des revenus professionnels du redevable |

L’activité doit représenter l’activité principale du redevable |

- |

|

Nombre de sociétés interposées autorisées |

Une seule société interposée |

Nombre de sociétés interposées illimité |

Une ou deux sociétés interposées |

|

EFFETS |

|||

|

Taux d’exonération |

100 % |

75 % |

75 % |

|

Valeur des titres de la société bénéficiant de l’exonération : Possibilité d’une activité civile accessoire ? |

NON

Seule la valeur des titres correspondant aux actifs nécessaires à l’activité éligible sera exonérée |

OUI Possibilité d’exonérer la valeur des titres correspondant aux actifs affectés à une activité civile non prépondérante |

OUI Possibilité d’exonérer la valeur des titres correspondant aux actifs affectés à une activité civile non prépondérante |

|

Possibilité d’exonération des titres de plusieurs sociétés ? |

OUI Si les sociétés ont une activité similaire ou connexe et complémentaire |

OUI Si les sociétés ont une activité similaire ou connexe complémentaire |

OUI Possibilité de conclure plusieurs engagements collectifs sur des titres de sociétés différentes |

22:25 Publié dans ISF | Tags : isf et exonerations des participations | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

27 août 2009

L'ISF était il confiscatoire en l'espèce ??

Mr. et Mme Ba.... sont assujettis à l'impôt de solidarité sur la fortune ; ils ont déclaré un patrimoine de 72 943 181 euros en 2002, 78 091 482 euros en 2003, 57 963 774 euros en 2004 et 74 895 906 euros en 2005 ; ils ont demandé à l'administration la restitution de l'imposition acquittée, en raison de son caractère confiscatoire.

L'ISF EST IL CONFISCATOIRE ?( novembre 2007)

Conseil constitutionnel versus Cour de cassation

Leur demande ayant été rejetée, ils ont saisi le tribunal de grande instance puis la cour d’appel de Bordeaux.qui ont confirmés la position de l’administration.

La cour de cassation rejette leur pourvoi fondé sur le caractère confiscatoire de l’ISF...

Cour de cassation, civile, Chambre commerciale, 7 juillet 2009, 08-16.762, Publié au bulletin

Cour d'appel de Bordeaux du 5 mai 2008

1) Après avoir rappelé à bon droit que les gains nets tirés des cessions de valeurs mobilières constituent une des composantes du revenu soumis à imposition,

06:06 Publié dans ISF, ISF la réforme ??!! | Tags : l'isf est il confiscatoire | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

01 juin 2009

PROJET ISF LES REGIMES D' EXONERATION DES ACTIONS

Nous essayons de centraliser d'une manière lisible ces dispositifs

L’EXONERATION AU TITRE DES BIENS PROFESSIONNELS

DANS LE CAPITAL D’UNE PME

17:46 Publié dans ISF | Tags : impot sur la fortune, exoneration, fiscalite internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

30 mai 2009

ISF DON et INVESTISSEMENT PME DEDUCTIBLE

NE PAS OUBLIER LA DEDUCTION

DES DONS AUX ŒUVRES

EFI blogue à titre informatif les propositions

qui présente un éventail diversifié d’investissements DIRECTS dans des PME communautaires et déductibles de l’impôt sur la fortune

LES 50 Sociétés présentées par ARKEON Finances

ATTENTION aux risques financiers d’un tel investissement et ses conséquences

à la fois sur le plafonnement et sur le bouclier fiscal

Avant d’investir il est donc indispensable de procéder à des simulations avec

le blog de l’administration

-

- isf les régimes d’exonération des actions (avril 2008)

Le Bouclier fiscal 2009

La notice technique pour l'ISF 09

l'imprimé de demande de remboursement 2041 DRID

-

- L’instruction sur l'autoliquidation du bouclier fiscal

Plafonnement des impositions directes en fonction du revenu.

Autoliquidation du plafonnement par le contribuable

-

- Les imprimés 2041 DRBF sur l’auto liquidation du bouclier fiscal (à paraître)

-

07:21 Publié dans ISF | Tags : 13 a 3 09 n°56 du 4 juin 2009 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 mai 2009

ISF Le BPU en cas d’activités similaires

Jurisprudence contraire à doctrine fiscale

Jurisprudence contraire à doctrine fiscale

Le dirigeant de plusieurs sociétés aux activités similaires rémunérés par une seule de ces sociétés peut bénéficier de l’exonération d ‘ISF sur la totalité de son

BIEN PROFESSIONNEL UNIQUE

"Les parts ou actions détenues par une même personne dans plusieurs sociétés sont présumées constituer un seul bien professionnel lorsque, compte tenu de l'importance des droits détenus et de la nature des fonctions exercées, chaque participation, prise isolément, satisfait aux conditions prévues pour avoir la qualité de biens professionnels, et que les sociétés en cause ont effectivement des activités soit similaires, soit connexes et complémentaires.

Cette possibilité d’une rémunération globale existait déjà pour les holdings animatrices

BOI 7 S -7 05 du 3 octobre 2005 § 11.12et 13

La cour de cassation l’étend aux activités similaires

Cass com 17 mars 2009 n°08-11030

LES FAITS

06:24 Publié dans Bien professionnel, ISF | Tags : le bien professionnel unique | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 avril 2009

FLASH ISF ET TRUST : DU NOUVEAU

La constituante américaine mais domiciliée en France

La constituante américaine mais domiciliée en France

d'un trust américain révocable et discrétionnaire

est soumise à l’ISF

Les tribunes EFI sur le trust et la fiducie

La jurisprudence fiscale et judiciaire

sur le trust et la fiducie

(avec notamment le jgt de nanterre in extenso et

l'arrêt Cass du 17 mai 2007 en matière de droit de succession)

Position administrative

-

Taxe de 3% la plus récente et complète 7 Q-1-08 n° 81 du 7 août 2008

Note d'EFI la situation du trustee ,qui possède en fait de vrais pouvoirs de gestion et de disposition n'est évoqué qu à titre de gérant responsable - et non plus de propriétaire âpparent , l'administration recherchant d'abord le constituant ou les bénéficiaires.

-

Droits de succession 7 G-5-99 n° 84 du 5 mai 1999 (lire par 6)

06:15 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, ISF, SUCCESSION et donation, TRUST et Fiducie | Tags : regime fiscal du trust, isf et trust | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

06 mars 2009

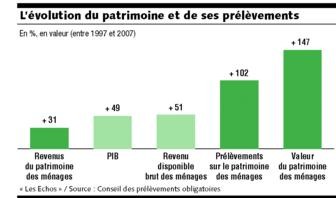

le rapport sur la fiscalité sur le patrimoine des ménages.

Dans un rapport remis à la commission des Finances de l'Assemblée nationale, le Conseil des prélèvements obligatoires fait le point sur le patrimoine des ménages sur la période 1997-2007.

Ce rapport est un monument d'études et de comparaisons internationales de la fiscalité du patrimoine tant au niveau de l'impostion des actifs que des revenus .

Le rapport sur le patrimoine des ménages

Discours de Mr Seguin devant la commission des finances de l’assemblée nationale

Le rapport sur l'imposition minimale sur le revenu 2007

La cour des comptes souligne les effets pervers du bouclier fiscal pdf

L’évolution de la fiscalité sur le patrimoine des ménages.

le Conseil des prélèvements obligatoires dresse le bilan de l'évolution de la fiscalité des revenus du patrimoine, qui " se situe désormais à l'un des niveaux les plus élevés d'Europe ".

05:21 Publié dans abudgets,rapports et prévisions, ISF, ISF la réforme ??!!, Politique fiscale, Rapports | Tags : le rapport sur le patrimoine des ménages | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 novembre 2008

ISF. Vers une autoliquidation du bouclier fiscal?

NOUVEAU au 24 novembre 2008

L’amendement d'auto liquidation accepté par le gouvernement et voté par le Sénat

le texte voté et les travaux du sénat

NOUVEAU au 1er septembre 2008

"Le président de la république a souhaité que ce bouclier fiscal soit renforcé en utilisant le mode déclaratif, on n'ira pas plus loin",

a tranché le chef du gouvernement dans un communiqué à La Tribune de ce jour

en novembre 2007

POUR SUIVRE EN DIRECT LE DEBAT AU SENAT

i AMENDEMENT SUR L'AUTOLIQUIDATION DU BOUCLIER FISCAL

nouveau

cad suppression de la procédure de demande préalable de remboursement

ATTENTION LE BOUCLIER NE S APPLIQUE TOUJOURS PAS POUR LES NON RESIDENTS

05:32 Publié dans ISF | Tags : isf, bouclier fiscal | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 septembre 2008

L’ISF et le non résident

les personnes physiques qui n'ont pas leur domicile fiscal en France sont assujetties à l'impôt de solidarité sur la fortune à raison de leurs biens situés en France à condition que la valeur nette de leur patrimoine imposable soit supérieure à la limite de la première tranche du tarif fixé à l'article 885 U du CGI.

les personnes physiques qui n'ont pas leur domicile fiscal en France sont assujetties à l'impôt de solidarité sur la fortune à raison de leurs biens situés en France à condition que la valeur nette de leur patrimoine imposable soit supérieure à la limite de la première tranche du tarif fixé à l'article 885 U du CGI.

Attention : à ce jour et sous réserve des contentieux en cours ,les non résidents ne peuvent bénéficier ni du plafonnement ni du bouclier fiscal ce qui nous parait totalement contraire aux principes européens

LES AUTRES TRIBUNES EFI SUR L'ISF

DOCUMENTATION ADMINISTRATIVE 7S213

A.PERSONNES CONCERNEES

Il s'agit des personnes physiques qui n'ont pas en France leur domicile fiscal :

- soit au sens de l'article 4 B du CGI (règle générale) ;

- soit par application des règles prévues par les conventions fiscales (États liés à la France par une convention ; cf. DB 7 S 231).

B. ÉTENDUE DE L'OBLIGATION FISCALE

07:45 Publié dans ISF | Tags : impot sur la fortune et non resident | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 juillet 2008

NEW ISF et la holding abusive

Risque d'abus de droit par fraude à la loi par certaines holding ISF

Les montages qui consistent, non pas à utiliser la holding pour investir dans des PME existantes ou en création, mais à y recourir comme moyen de collecter des fonds en agglomérant un nombre important de souscripteurs qui ne se connaissent même pas, voire qui ont été démarchés, pour ensuite créer, à la demande, des kyrielles de SARL ad hoc, dans lesquelles 100% des fonds levés sont investis, et dont l'objet social est de louer des biens corporels ou incorporels à des PME (ces SARL versent, bien sûr des commissions de gestion à la holding) sont abusifs

Note EFI Cette reponse est pleine de bon sens fiscal et nous esperons que les contribuables ne se sont pas laissés abuser par des officines fiscales

Enfin un vrai débat : Taly et Charles-Péronne

question écrite n° 04825 de m. Philippe Adnot (aube - ni) publiée dans le JO sénat du 19/06/2008 - page 1188 et réponse du 17 juillet 2008

11:00 Publié dans Abus de droit :JP, ISF | Tags : question écrite n° 04825 de m. philippe adnot, isf et fraude à la loi | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |