03 avril 2023

Visites domiciliaires Etablissement stable ayant méconnu ses obligations déclaratives (CASS 15.02.23 AFF OREFA

Une société de droit étranger exerçant une activité taxable en France, bien que non-soumise à la tenue d'une comptabilité en France, peut-elle faire l'objet de présomptions de soustraction à l'établissement et au paiement des impôts visés par l'article L. 16 B du livre des procédures fiscales en omettant de passer des écritures dans les documents comptables dont la tenue est imposée par le code général des impôts ?

Une société de droit étranger exerçant une activité taxable en France, bien que non-soumise à la tenue d'une comptabilité en France, peut-elle faire l'objet de présomptions de soustraction à l'établissement et au paiement des impôts visés par l'article L. 16 B du livre des procédures fiscales en omettant de passer des écritures dans les documents comptables dont la tenue est imposée par le code général des impôts ?

15 février 2023 Cour de cassation Pourvoi n° 21-13.288

la cour de cassation etabli une distinction entre les oblgations purement comptables au sens du code de commerce et les obligations comptables au sens du code des impots

lire aussi

Visite domiciliaire LVMH : la cour de cassation précise la notion de présomption de »soustraction fiscale " ( CASS 15 février 23°

La société Orefa, société à responsabilité limitée de droit luxembourgeois, dont le siège est au Luxembourg (cliquez pour lire) , elisant domicile au cabinet GRV associés, a formé le pourvoi n° C 21-13.288 contre l'ordonnance rendue le 3 mars 2021 par le premier président de la cour d'appel de Paris (pôle 5, chambre 15), dans le litige l'opposant au directeur général des finances publiques, représenté par l'administrateur général des finances publiques chargé de la direction nationale d'enquêtes fiscales, domicilié défendeur à la cassation

L'article L. 16 B du livre des procédures fiscales prévoit que des opérations de visites et de saisies peuvent être autorisées s'il existe des présomptions de soustraction à l'établissement et au paiement de l'impôt sur le revenu, sur les bénéfices ou des taxes sur le chiffre d'affaires, selon des modalités limitativement énumérées :

-en se livrant à des achats ou à des ventes sans facture,

-en utilisant ou en déduisant des factures ou documents ne se rapportant pas à des opérations réelles,

-en omettant sciemment de passer ou de faire passer des écritures ou en passant ou en faisant sciemment passer des écritures inexactes ou fictives dans les documents comptables dont la tenue est imposée par le code général des impôts.

Dans le litige ayant donné lieu à l'arrêt commenté, il était soutenu que l'autorisation donnée à l'administration fiscale, par le juge des libertés et de la détention, d'effectuer des opérations de visite et de saisies ne pouvait être donnée que si la fraude présumée avait été réalisée selon les modalités que l'article L. 16 B énumère précisément, et qu'était donc irrégulière l'autorisation d'effectuer de telles opérations dans les locaux d'une société luxembourgeoise, présumée s'être soustraite au paiement de l'impôt sur les bénéfices et des taxes sur le chiffre d'affaires, en ce que cette autorisation était fondée sur des présomptions d'omissions comptables, cependant que cette société tenait une comptabilité au Luxembourg et n'était soumise à aucune obligation comptable en France.

Par deux précédents arrêts (Com., 10 février 1998, n° 95-30.221, Bull. N°68 et Com., 20 nov. 2019, n° 18-15.423) la chambre commerciale, financière et économique a jugé que les visites domiciliaires peuvent être autorisées en cas de présomptions de soustraction à l'établissement ou au paiements des impôts visés à l'article L. 16 B du livre des procédures fiscales par l'effet de l'un des agissements mentionnés ce texte, mais aussi lorsqu'il existe des présomptions d'agissements relevant de l'article 1741 ou de l'article 1743 du code général des impôts.

Pour confirmer l'ordonnance du juge des libertés et de la détention, le premier président de la cour d'appel s'est notamment fondé sur cette jurisprudence pour énoncer que le champ d'application de l'article L. 16 B du livre des procédures fiscales n'était pas restreint aux seules hypothèses de présomptions de soustraction à l'établissement ou au paiement de l'impôt au moyen d'un ou plusieurs procédés visés expressément par ce texte.

Sans réaffirmer cette jurisprudence, la chambre commerciale, dans l'arrêt commenté, énonce qu'une société de droit étranger est tenue, lorsqu'elle exerce une activité en France par l'intermédiaire d'un établissement stable, aux obligations résultant des articles 54, 209 et 286, I, 3°, du code général des impôts, qui exigent la passation d'écritures comptables permettant de justifier des opérations imposables en France.

S'inscrivant dans la continuité de sa jurisprudence selon laquelle une présomption de manquements à des obligations comptables, au sens de l'article L. 16 B du livre des procédures fiscales, peut se déduire de manquements à des obligations déclaratives (Com., 24 oct. 2000, n° 98-30.379 ; Com., 3 avr. 2012, n° 11-15.329), la chambre commerciale approuve ensuite le premier président d'avoir procédé à une telle déduction et retenu l'existence de présomptions d'agissements entrant dans le champ d'application de l'article L. 16 B, tout en rappelant que l'élément intentionnel de l'omission de passation d'écritures comptables n'a pas à être caractérisé au stade de l'autorisation des opérations de visite et de saisies.

Enfin, elle approuve le premier président d'avoir retenu que la mise en œuvre de l'article L. 16 B du livre des procédures fiscales à l'encontre d'une société domiciliée dans un autre Etat membre de l'Union sur le fondement d'omissions comptables n'entraîne pas la violation des principes de liberté d'établissement et de non-discrimination des sociétés au sein de l'Union, dès lors que ce texte ne constitue pas une mesure fiscale interdisant, gênant ou rendant moins attrayant l'exercice de la liberté d'établissement, et qu'aucune disposition nationale n'exige des sociétés domiciliées dans un autre Etat membre de l'Union qui exercent une activité taxable en France par l'intermédiaire d'un établissement stable qu'elles tiennent une comptabilité complète en France, établie selon la réglementation nationale et conservée sur le territoire national, le code général des impôts prévoyant seulement qu'elles passent certaines écritures comptables permettant de justifier des opérations imposables qu'elles réalisent en France.

Il résulte donc de l'arrêt commenté qu'une société de droit étranger, qui n'est pas soumise aux règles relatives à la tenue d'une comptabilité imposées par les articles L. 123-12 à 123-24 du code de commerce, peut néanmoins, si elle exerce une activité taxable en France par l'intermédiaire d'un établissement stable, être tenue à certaines obligations comptables imposées par le code général des impôts permettant de justifier de cette activité et qu'ainsi, elle est susceptible de faire l'objet de présomptions d'omissions comptables justifiant la mise en œuvre de l'article L. 16 B du livre des procédures fiscales.

13:49 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

26 mars 2023

En cas de deficit , NI remboursement NI report des crédits d impôts étrangers ( CE 8.03.23 aff Natixis

la société Natixis ainsi que les filiales appartenant au groupe fiscal intégré dont elle est la société mère ont perçu, au titre de chacune des années 2008 à 2011, divers revenus de source étrangère, en particulier des dividendes, auxquels étaient attachés des crédits d'impôt correspondant à l'impôt prélevé à la source dans les Etats dont provenaient ces revenus, en application des stipulations des conventions fiscales bilatérales conclues entre la France et ces mêmes Etats en vue d'éliminer les doubles impositions.

N'ayant pu les imputer sur l'impôt sur les sociétés dû au titre des exercices clos au cours des mêmes années compte-tenu de sa situation déficitaire, elle a demandé à l'administration fiscale le remboursement des cotisations d'impôts sur les sociétés et de contributions additionnelles à cet impôt auxquelles elle a été assujettie au titre de l'exercice clos le 31 décembre 2012 au titre duquel elle était redevenue bénéficiaire, à concurrence d'une somme de 41 494 009 euros correspondant au montant de ces crédits d'impôt.

A la suite du rejet de sa réclamation, elle a demandé au tribunal administratif de Montreuil de prononcer la décharge des cotisations d'impôt sur les sociétés et de contributions additionnelles auxquelles elle a été assujettie au titre de l'exercice clos en 2012 à hauteur de ce montant. Par un jugement du 21 mars 2019, ce tribunal a rejeté sa demande.

Elle se pourvoit en cassation contre l'arrêt du 6 juillet 2021 par lequel la cour administrative d'appel de Versailles a rejeté l'appel qu'elle avait formé contre ce jugement.

CAA de VERSAILLES, 1ère chambre, 06/07/2021, 19VE01921

L l'interdiction de report sur un exercice ultérieur d'un crédit d'impôt s'applique indistinctement, sauf disposition législative contraire, à toutes les sociétés imposables en France, quelle que soit l'origine des crédits d'impôt qu'elles n'ont pu imputer du fait de leur résultat déficitaire. Au demeurant, il est constant que l'appelante demande également le remboursement de crédits d'impôt relatifs à des valeurs mobilières françaises. En outre, ainsi qu'il a été dit au point précédent, l'impôt acquitté à l'étranger est déductible du résultat fiscal de l'entreprise déficitaire lorsque la convention fiscale applicable ne s'y oppose pas.

Enfin, les désavantages pouvant découler de l'exercice parallèle des compétences fiscales des États membres, dans la mesure où un tel exercice n'est pas discriminatoire, ne constituent pas des restrictions interdites par le traité sur le fonctionnement de l'Union européenne. Dès lors que les entreprises dont le résultat fiscal est déficitaire ne se trouvent pas dans la même situation, au regard de la double imposition, qu'une entreprise assujettie à l'impôt sur les sociétés sur son résultat fiscal bénéficiaire, la circonstance que la double imposition ne serait pas totalement éliminée en cas d'imposition sur un exercice ultérieur excédentaire n'est pas susceptible de porter atteinte à la libre circulation des capitaux.

Il s'ensuit que le moyen tiré de la méconnaissance du droit de l'Union européenne doit, sans qu'il soit besoin de saisir la Cour de justice de l'Union européenne d'une question préjudicielle, être écarté.

Conseil d'État N° 456349 8ème - 3èmecr Aff Natixis 8 mars 2023

M. Romain Victor, rapporteur public

Les articles relatifs à l'élimination des doubles impositions de conventions fiscales bilatérales conclues entre la France et plusieurs Etats tiers prévoient que, lorsqu'un résident de France perçoit des revenus en provenance de ces Etats revêtant la nature, notamment, d'intérêts, de redevances et de dividendes et que ces revenus y ont supporté l'impôt, ils sont pris en compte pour le calcul de l'impôt français.

Ils prévoient en outre que le bénéficiaire de ces revenus a droit à un crédit d'impôt imputable sur l'impôt français, égal au montant de l'impôt payé ou supporté dans l'Etat d'origine, qui ne peut toutefois excéder le montant de l'impôt français correspondant à ces revenus. Ils ne comportent, en revanche, aucune stipulation prévoyant qu'une société résidente de France puisse imputer sur l'impôt dû au titre d'un exercice ultérieur le crédit d'impôt conventionnel correspondant à l'impôt acquitté à l'étranger qu'elle ne peut, en raison de sa situation déficitaire, imputer au titre de l'exercice au cours duquel elle perçoit les revenus y ouvrant droit.

Les entreprises dont le résultat fiscal est déficitaire ne sont pas imposées en France au titre des revenus qu'elles perçoivent au cours de l'exercice concerné, sans qu'ait d'incidence à cet égard la circonstance que l'article 209 du code général des impôts (CGI) prévoie, sous certaines conditions et limites, la possibilité que le déficit constaté au titre d'un exercice constitue une charge déductible du bénéfice d'un exercice ultérieur.

Dès lors, elles ne peuvent subir, au titre de ces revenus, une double imposition juridique, relative à un même fait générateur et pour des périodes identiques, en France et dans l'Etat de source des revenus.

Il s'ensuit que l'absence de possibilité de report d'un crédit d'impôt conventionnel non utilisé du fait d'une situation déficitaire ne saurait conduire à priver un contribuable résident de France du bénéfice de l'élimination d'une double imposition.

Les stipulations des conventions fiscales bilatérales en cause, qui doivent être interprétées conformément au sens ordinaire à attribuer à leurs termes, dans leur contexte et à la lumière de l'objet et du but qu'elles poursuivent, ne peuvent être lues, dans leur silence, comme prévoyant nécessairement le report des crédits d'impôt conventionnels non utilisés.

18:45 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

BÉNÉFICIAIRE EFFECTIF. QUI DOIT LE PROUVER ? peut il avoir plusieurs définitions de bénéficiaires effectifs

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Pour recevoir la lettre EFI inscrivez-vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Une grande confusion à conséquences budgétaires et économiques

non négligeables

La disponibilité des renseignements sur le bénéficiaire effectif, c’est-à-dire la personne physique à l'origine d'une entité ou d'une construction juridique, est désormais une exigence essentielle de la transparence fiscale internationale et de la lutte contre l'évasion fiscale et autres crimes financiers

La qualité de bénéficiaire effectif pouvant être exercée de nombreuses manières différentes, la détermination d’un BE peut être un processus complexe qui doit être entrepris au cas par cas et ce d'autant plus que les definitions peuvent etre différentes suivant les juridictions ???

De nombreux montages sont utilises ces dernières années notamment

-soit pour diminuer le taux de la retenue à la source

-soit pour bénéficier d’une exonération de T VA sur des prestations facturées hors UE mais au profit d’un bénéficiaire effectif de l'UE

-soit pour des prestations facturées par des prestataires hors UE mais dont le prestataire effectif est résident de l UE

- soit pour éviter les taxes d enregistrements ( ISF et taxe de 3%

Suivant la jurisprudence de la grande chambre de la CJUE du 26 février 2019; nos cours deviennent de plus en sévères sur ces montages opaques à l honneur depuis une vingtaine d’années

Nos ministres européens vont-ils analyser et controler ces schémas d’évasion ou d’optimisation agressifs de T VA

pour protéger les états membres , nos entreprises et leurs salariés ???

Le rapport EUROJUST sur le blanchiment (octobre 2022)

BÉNÉFICIAIRE EFFECTIF. QUI DOIT LE PROUVER;

peut il avoir plusieurs définitions de bénéficiaires effectifs

LE PLAN

LES POSITIONS DE LA CJUE, DU CE et DU LEGISLATEUR

Qui doit prouver le bénéficiaire effectif en matière d’impôts directs , en matière de TVA et d’enregistrement ?

Le nouveau pétrin légal à la française

Pour le législateur; le BE doit être prouvé par la société contrôlée par le BE ( ?°)

Pour le CGI, le CE et la CJUE le BE doit être prouvé par le Bénéficiaire apparent

MAIS

le redevable légale reste toujours la société débitrice dont le dirigeant peut etre pénalement responsable

Arrêt n°915 du 24 juin 2020 (19-81.134) - Cour de Cassation Criminelle .

I LA POSITION DE LA CJUE Grande chambre CJUE 26.02.19

II LA POSITION DU CONSEIL D ETAT

C’est au bénéficiaire apparent de prouver qu’il est le bénéficiaire effectif 3

Conseil d'État, 05/06/2020 et conclusions de Mme Emilie Bokdam-Tognetti, 3

Evasion fiscale et Bénéficiaire effectif ; 4

les deux approches du CE : Qui contrôle et Qui encaisse in fine ?. 4

(CE 5.02.21 avec conclusions Laurent Domingo. 4

LE RAPPORT DE l OCDE

III LA POSITION DU LEGISLATEUR

QUELQUES MODALITES PRATIQUES 5

I EN CE QUI CONCERNE LES RETENUES A LA SOURCE 5

II L’ENTITE RELAIS NON UE POUR ECHAPPER A LA TVA 6

L’abus de droit « TVA » sur les prestations de services extra communautaires : la position de la CJUE6

LE BÉNÉFICIAIRE NON EFFECTIF 6

LE DONNEUR D'ORDRE APPARENT 6

UN GRAND COURS DE TVA par Christophe Pourreau 6

III EN CE QUI CONCERNE LA TAXE DE 3% 6

09:29 Publié dans Abus de droit :JP, Abus de droit: les mesures | Tags : beneficiaire effectif .bÉnÉficiaire effectif. qui doit le prouve | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 mars 2023

Compte à l étranger Non application de la prescription de 10 ans en cas de déclaration partielle (CAA Nantes 22 décembre 22)

La longue prescription de 10 ans pour comptes étrangers non declarés est elle compatible avec le principe de libre circulation des capitaux garanti par l’article 63 du traité sur le fonctionnement de l’Union européenne ?

La longue prescription de 10 ans pour comptes étrangers non declarés est elle compatible avec le principe de libre circulation des capitaux garanti par l’article 63 du traité sur le fonctionnement de l’Union européenne ?

La prescription de 10 ans est notamment prévue

en cas de recours à l'assistance administrative internationale (LPF, art. L. 188 A ; BOI-CF-PGR-10-60).

Et en cas de non-déclaration d'avoirs à l'étranger ou de revenus provenant de l'étranger (LPF, art. L.169, al. 4 ; BOI-CF-PGR-10-50)

Une longue prescription de 10 ans pour comptes étrangers non declarés est elle compatible avec le principe de libre circulation des capitaux garanti par l’article 63 du traité sur le fonctionnement de l’Union européenne ?

- TELLE ÉTAIT LA QUESTION POSEE A LA CAA de NANTES

Qui , qui en annulant la position administrative a confirmé la jurisprudence de la CJUE sur la predominance du principe de la liberte de cirdulation des capitaux

La décision de la CAA de NANTES du 20 décembre 2022 n° 20NT03961

L’administration fiscale ne peut, sans méconnaître le principe de libre circulation des capitaux garanti par l’article 63 du traité sur le fonctionnement de l’Union européenne, mettre en œuvre le délai de reprise étendu à dix ans, prévu par l’article L. 169 du livre des procédures fiscales en cas d’omission par un contribuable de déclarer un contrat d’assurance-vie souscrit à l’étranger, lorsqu’elle a disposé d’indices suffisants pour déclencher une enquête tels qu’une déclaration initiale lors de la souscription du contrat et des mentions partielles relatives à celui-ci lors de déclarations ultérieures.

LA SITUATION DE FAIT ANALYSEE PAR LA COUR

LES JURISPRUDENCES DE LA CJUE

lire ce dessosu

04:20 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 mars 2023

Retraite : résorber les déficits et renforcer l’équité : le rapport de la cour des comptes

En octobre 2021 ,la cour des comptes a publié une rapport prémonitoire

En octobre 2021 ,la cour des comptes a publié une rapport prémonitoire

LES ENJEUX STRUCTURELS POUR LA FRANCE

RÉSORBER LES DÉFICITS ET RENFORCER L’ÉQUITÉ DES RETRAITES

LE RAPPORT DE LA COUR DES COMPTES

L’équilibre financier du système de retraite par répartition selon lequel les générations les plus jeunes en activité financent, notamment par leurs cotisations, les retraites des générations les plus âgées, est fragilisé par le vieillissement de la population.

La résorption des déficits (13Md€ en 2020) passe par une maîtrise des dépenses de retraite qui s’inscrit dans le contexte plus large de maîtrise des dépenses sociales et de retour durable de la sécurité sociale à l’équilibre financier.

Pour y parvenir, les paramètres sont nombreux (âge d’ouverture des droits à retraite, dispositifs de départ anticipé, conditions pour une retraite à taux plein, indexation des pensions, etc.) mais, in fine, la maîtrise des dépenses de retraite passe par un recul des âges de départ à la retraite ou une baisse du niveau relatif des pensions.

Les mesures devront prendre en compte les considérations d’équité entre générations et au sein de chaque génération, tout en visant à simplifier les règles et à les harmoniser entre les régimes.

un panorama des systèmes de retraite en France et dans dix autres pays de l’OCDE (Allemagne, Belgique, Canada, Espagne, Etats-Unis, Italie, Japon, Pays-Bas, Royaume-Uni, Suède). ‘source COR)

Lanalyse de FIPECO

Quelles différences entre les retraites en France et dans les grands pays de l'OCDE ?

20:25 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 mars 2023

Les heritiers sont ils responsables des penalites fiscales du defunt ??

Nous rappelons les regles applicables dans cette situation qui semble etre de plus en plus fréquente

Nous rappelons les regles applicables dans cette situation qui semble etre de plus en plus fréquente

A titre d’exemple, une personne décédée laisse des comptes étrangers non déclarés Les héritiers sont ils responsables des amendes et pénalités fiscales faisant suite à la vérification du compte étranger non déclaré par le defunt mais déclaré dans la déclaration de succession ????

Article 1754 V du CGI dispose en effet

IV.-En cas de décès du contrevenant ou s'il s'agit d'une société, en cas de dissolution, les amendes, majorations et intérêts dus par le défunt ou la société dissoute constituent une charge de la succession ou de la liquidation.

La CAA Lyon, 28 juin 2011, n° 09LY00328 a jugé

le principe de personnalité des peines ne fait pas obstacle à ce qu'en l'espèce, ces pénalités aient été infligées, antérieurement à leur décès, aux époux A, auteurs des manquements ayant servi de fondement à ces majorations, et à ce que les créances résultant de ces sanctions soient, dans le cadre de l'exécution de ces pénalités dans le patrimoine des époux A, affectées au passif de la succession qui en supportera la charge ;

ce principe ne s'oppose pas à l'exécution de la sanction prononcée antérieurement au décès du contribuable dans le patrimoine de l'intéressé ;

en pourvoi de cet arret, le conseil d etat a saisi le 22 fevrier 2012 le conseil constitutionnel dune QPC relative à la conformité aux droits et libertés que la Constitution garantit du IV de l'article 1754 du code général des impôts (CGI

Cette disposition est elle compatible avec les articles 8 et 9 de la Déclaration des droits de l’homme et du citoyen de 1789, selon lequel

« nul ne peut être punissable que de son propre fait »

La jurisprudeence de la CEFH

la CEDH a rappelé dans sa jurisprudence Bendenoun contre France4 que les pénalités fiscales font partie de la matière pénale et sont, à ce titre, notamment soumises aux exigences du procès équitable.

CEDH, 24 février 1994, Bendenoun c/ France, aff. n° 12547/86.

Puis elle a affirmé, qu’ « il existe une règle fondamentale du droit pénal, selon laquelle la responsabilité pénale ne survit pas à l’auteur de l’acte délictueux »5

. On ne peut donc, selon elle, infliger de sanctions fiscales aux héritiers de l’auteur de la fraude.

Suivant la CEDH, la personnalité des peines fait obstacle à ce que les héritiers se voient infliger des sanctions fiscales pour des faits commis par le défunt ; mais elle ne s’oppose pas à ce que les sanctions fiscales définitivement prononcées à l’encontre du contrevenant fiscal soient recouvrées auprès de ses héritiers.

La jurisprudence de la cour de cassation

La chambre criminelle de la Cour de cassation a, quant à elle, dans un arrêt du 13 mars 1997, jugé que le décès d’une personne poursuivie au cours de la procédure éteint, en vertu de l’article 6 du code de procédure pénale, l’action en application des sanctions fiscales menée contre elle. Cela étant, elle n’a en rien exclu la possibilité de recouvrer contre les héritiers les pénalités définitivement prononcées, de son vivant, à l’endroit du défunt.

Cass.crim., 13 mars 1997, bull.crim. n°104, pourvoi n° 95-85034.

La QPC du 4 mai 2012

dans le cadre d’une question prioritaire de constitutionnalité, le Conseil constitutionnel a déclaré conforme à la constitution l’article 1754 IV du code général des impôts.

le Conseil a , dans sa décision du 4 mai 2012, distingué les majorations et intérêts de retard des amendes et majorations tendant à sanctionner les contrevenants fiscaux.

Décision n° 2012-239 QPC du 4 mai 2012

Commentaire de la Décision n° 2012-239 QPC du 4 mai 2012

Pour les premiers, le Conseil a jugé qu’ils ont « pour seul objet de réparer le préjudice subi par l’État du fait du paiement tardif de l’impôt » et qu’en cela, ils « ne revêtent aucun caractère punitif ». Par conséquent, le Conseil a considéré que « le grief tiré de la méconnaissance des articles 8 et 9 de la Déclaration de 1789 est inopérant à leur égard » (cons. 4).

Pour les secondes, le Conseil a affirmé qu’elles « doivent, quant à elles, être considérées comme des sanctions ayant le caractère d’une punition » auxquelles s’applique, en conséquence, « le principe selon lequel nul n’est punissable que de son propre fait » (cons. 5).

le Conseil a donc jugé qu’« en prévoyant que ces pénalités de nature fiscale, entrées dans le patrimoine du contribuable ou de la société avant le décès ou la dissolution, sont à la charge de la succession ou de la liquidation, les dispositions contestées ne méconnaissent pas le principe selon lequel nul n’est punissable que de son propre fait » (cons. 7).

EN clair , les penalites entrées c'est-à-dire notifées ( ?) après le deces sont contraires à la déclaration des droits de l Homme et doivent etre annulées

En conclusion

Ainsi, le conseil constitutionnel ,la CEDH, le Conseil d’État et la Cour de cassation développent, à quelques nuances près, une même conception du principe de personnalité des peines : celui-ci fait obstacle au prononcé des peines pécuniaires contre les continuateurs de la personne physique ou morale mais non au recouvrement de ces peines prononcées de leurs vivants contre ces derniers.

21:50 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 février 2023

TROP D IMPOTS TUE L IMPOT par A LAFFER . l' avis du CE,pléniere du du 21.03.13

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

TROP D IMPOTS TUE L IMPOT par A LAFFER .

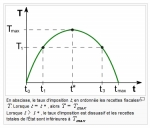

la croissance du taux d'imposition et la croissance des recettes de l'État s'inversent lorsque le taux marginal d'imposition totale devient trop élevé (avis CE en plénière du 21.03.13)

La courbe de Laffer est une hypothèse faite dans le cadre de modélisations économiques et développée par des économistes de l'offre, en particulier Arthur Laffer. Elle formalise l'idée que la relation positive entre croissance du taux d'imposition et croissance des recettes de l'État (l’État étant pris ici au sens large, incluant toutes les administrations publiques) s'inverserait lorsque le taux d'imposition deviendrait trop élevé (sans que ce seuil ait pu être défini).

Lorsque les prélèvements obligatoires sont déjà élevés, une augmentation de la pression fiscale conduirait à une baisse des recettes de l'État, parce que la hausse du taux de l'impôt serait plus que compensée par la réduction de son assiette découlant du fait que les agents économiques sur-taxés seraient incités à moins travailler.

QUEL EST LE BON IMPOT

Un bon impôt a une assiette large et un taux faible par C LAGARDE (2008)

LES RESULTATS DES EXPERIENCES DES BAISSES D IMPOTS

Arthur Laffer a rappelé que les pays baltes et la Russie qui ont mis en place une flat tax inférieure à 35 % ont vu leur économie décoller peu après . Il a également défendu sa théorie en évoquant les succès économiques qui ont suivi le Kemp-Roth tax act (1981), les baisses d'impôts de Kennedy, ou les réformes fiscales de 1997 aux États-Unis pour illustrer comment la baisse de l'impôt peut entraîner la croissance économique et des recettes fiscales.

L'économiste Florin Aftalion cite l'exemple américain de 2004-2005 : l'année où les mesures de réduction d'impôt sont entrées en vigueur, les recettes fiscales du gouvernement ont augmenté de 8 % et 9 %. La hausse s'est poursuivie en 2006, avec +10 % au premier semestre alors que la croissance de l'économie a été de 3,9 % par an[2].

Au Royaume-Uni, la tranche marginale de l'impôt sur le revenu passa sous Margaret Thatcher de 83 % à 60 % puis 40 %, ce qui entraîna immédiatement une hausse des recettes fiscales d'1,2 milliard £ en 1985-1986

Le ministre néo-zélandais Maurice McTigue rapporte également une application de la courbe de Laffer dans les années 1980 : « Ainsi, nous avons réduit de moitié le taux de l'impôt sur le revenu et supprimé un certain nombre de taxes annexes. Paradoxalement, les recettes de l'État ont augmenté de 20 %. Oui ! Ronald Reagan avait raison : réduire les taux de l'impôt a effectivement pour conséquence l'augmentation des recettes fiscales. »[4]

En avril 2006, le Trésor américain a annoncé que les recettes fiscales avaient atteint leur second point le plus haut de l'histoire à la suite des baisses d'impôts de 2003. Pour les défenseurs de Laffer, c'est une nouvelle illustration de son efficacité.

Comparaison internationale des systèmes fiscaux Ou s’informer source DGFIP+

prélèvements obligatoires - Fipeco - Fiche

Poids des prélèvements obligatoires - Insee

Prélèvements obligatoires dans les pays membres de l'OCDE

Les 7 pays de l'OCDE qui prélèvent le plus d'impôts ... - Capital

Les prélèvements obligatoires en France et dans la zone euro .

3.1Prélèvements obligatoires en France en 2017

3.2Comparaison entre particuliers

Les taux marginaux effectifs de prélèvement pour les personnes en emploi

en France en 2014 : un profil en tilde

Deux effets contradictoires entrent en jeu : selon les néoclassiques et les libéraux, un effet de substitution qui incite un agent à diminuer son temps de travail (occuper son temps à autre chose, voire émigrer), et selon les économistes keynésiens, un effet de revenu qui incite les agents à travailler plus afin de retrouver le niveau de salaire dont ils disposaient avant l'augmentation des impôts. Pour des taux d'imposition « élevés » l'effet de substitution l'emporte sur l'effet de revenu.

Toute la difficulté est de déterminer si un taux donné est « élevé » dans ce sens, et les études empiriques, qui tentent de vérifier cette relation, aboutissent à des résultats controversés. Il est difficile lors d'une étude empirique de séparer les nombreux facteurs qui entrent en jeu, comme :

L’ AVIS DU CONSEIL D ETAT DU 21 MARS 2013

SUR LES PRELEVEMENTS CONFISCATOIRES

AVIS SUR PRELEVEMENT CONFISCATOIRE.

Assemblée générale (section des finances), avis n° 387402 du 21 mars 2013

Taux marginal maximal d’imposition –

« il résulte de la décision n° 2012‐662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition (note efi incluant les prélèvements sociaux ) des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au‐delà duquel une mesure fiscale risque d’être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d’égalité »

Le principe constitutionnel applicable

l'article 13 de la Déclaration de 1789« Pour l'entretien de la force publique, et pour les dépenses d'administration, une contribution

commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés » ;ANNULATION d'un BOFIP pour exces de pouvoir ;

Les nouvelles règles avec Mme Karin CIAVALDINI, rapporteure publique

(CE 13.03.20 avec conclusions LIBRES

Prélèvement obligatoires confiscatoires ;

le contrôle du conseil constitutionnel

L expérience française

Baisser les impôts, ça rapporte gros! Par Raphaël Legendre

Les hausses d’impôts rapportent deux fois moins que prévu en 2013

Par Frédéric Schaeffer |

des experiences etrangeres lire dessous

20:37 | Tags : trop d impots tue l par a laffer | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 février 2023

Activité occulte en France d’une société étrangère : droit de reprise sur 10 ans

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

patrickmichaud@orange.fr

La CAA de Nancy du 6 mai nous apporte un exemple de l’activité occulte que des entreprises étrangères ,en l’espèce portugaise ,dirigée de France, exercent en France en omettant la Tva, les charges sociales et SURTOUT en creant une concurrence déloyale à l egard des entreprises françaises régulières

CAA de NANCY, 2ème chambre, 06/05/2021, 19NC03651,

Ce schéma de plus en plus utilisé, notamment dans les ventes à distance, et ce tant dans l industrie que dans les services , notamment de conseil, va t il s’amplifier avec le BREXIT ???

Par proposition de rectification du 30 septembre 2016, l'administration lui a notifié dans le cadre de la procédure de taxation d'office pour activite occulte des cotisations supplémentaires d'impôt sur les sociétés au titre des années 2006 à 2014, des rappels de taxe sur la valeur ajoutée pour la période du 1er octobre 2006 au 30 septembre 2015 ainsi que des pénalités correspondantes.

la société Paulo et Célia, de droit portugais, qui a pour activité le transport routier et le fret, a fait l'objet d'une vérification de comptabilité portant sur la période du 1er février 2005 au 30 septembre 2015.

les associés de la société Paulo et Célia, M. et Mme C..., sont domiciliés en Haute-Marne.

Dans le cadre de l'exercice de son droit de communication exercé auprès de la société d'exploitation forestière de l'Est, un des deux principaux clients, l'administration a constaté que les factures émises par la société Paulo et Célia sur la période en litige portaient un tampon mentionnant l'adresse du domicile des associés et leurs coordonnées téléphoniques en France.

Sur la prescription de 10 ans :

le fait que la société a établi ses déclarations au Portugal peut il limiter la prescription de 10 ans

Sur les preuves de l établissement stable en France

En ce qui concerne l'impôt sur les sociétés :

Ces principes ont été appliqués en matière de TVA

21:53 | Tags : activite occulte et delai de reprise fiscale, patrick michaud avocat fiscaliste | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 février 2023

Régime fiscal des impatriés s'applique en cas de postulation directe de l étranger (CAA Paris 10 juin 2022)

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

C..., ressortissant suédois, développeur de systèmes informatiques, était domicilié à Londres au mois de décembre 2015, quand se sont engagées les négociations en vue de son recrutement par la société SNIPS pour un poste à Paris et de son installation en France avec son épouse

Après avoir déclaré leurs revenus et acquitté l'impôt sur le revenu correspondant au titre de l'année 2016, M. et Mme C... ont formé une réclamation afin de bénéficier du régime des impatriés en raison de leur installation en France en 2016 lors du recrutement du requérant par la société SNIPS.

La CAA de Paris confirme sa demande

L’article 155 A cgi issu de l'article 121 de la loi du 4 août 2008 prevoit qu’une exonération d'imposition forfaitaire de 30 % de leur rémunération est réservé aux personnes recrutées directement à l'étranger par une entreprise établie en France, pour une durée limitée, et qui n'ont pas eu de domicile fiscal en France lors des cinq années qui précèdent leur installation en France.c

Les cinq BOFIP Salariés « impatriés » - Régime spécial d'imposition

Une doctrine et une jurisprudence constantes ont limite l application de ce système de retour de nos forces économiques et sociale

MAIS

La CAA de PARIS, 9ème chambre, 10/06/2022, 20PA02279

a rendu un arret évolutionnaire dans l interet de l 'économie francaise

§ 6 Pour autant, eu égard à l'objectif poursuivi par le législateur de favoriser l'installation en France, pour une durée limitée, non seulement de salariés recrutés par une entité à l'étranger d'une entreprise française, mais de salariés installés à l'étranger, ces dispositions n'ont pas pour objet, et ne sauraient avoir pour effet, en tant qu'elles réservent le bénéfice de cette exonération aux " salariés appelés de l'étranger ", d'exclure du régime fiscal qu'elles instituent, les contribuables ayant, depuis l'étranger, postulé à une offre d'emploi publiée en France, ou recherché activement un emploi en France. .

La France un paradis fiscal pour les Footballeurs ????

Comment statuera le conseil d'etat dans cette affaire de principe ?

RAPPEL

Dans un arrêt du 22 décembre 2022 ,

le conseil d état a juge que le régime de l impatriation ne pouvait pas s’appliquer en cas de mobilité intragroupe

cette position est elle dans l intérêt économique et social de la france?

Conseil d'État N° 427536 22 décembre 2020

Conclusions de M. Laurent Domingo, rapporteur public

Le regime ne s applique pas en cas de mobilite intragroupe (ce 20 decembre 2020=

Il résulte du 1 du I de l'article 155 B du code général des impôts (CGI), éclairé par les travaux préparatoires de la loi n° 2008-776 du 4 août 2008 dont il est issu, que seules les personnes recrutées directement à l'étranger par une entreprise installée en France et non les personnes effectuant une mobilité entre entités d'un même groupe peuvent bénéficier, sur option, de l'exonération d'imposition forfaitaire de 30 % de leur rémunération.

19:23 | Tags : régime fiscal des impatriés patrick michaud | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

17 février 2023

Qui doit être le estinataire de l’avis de vérification d’une société étrangère ? ( CE 3 Fevrier 2023)

Dans le cadre du controle fiscal de sociétés étrangères qui possèdent en FRANCE des établissements stables non declarés, le Conseil d’État vient de rappeler que l’avis de vérification l'avis de vérification de comptabilité doit être adressé au contribuable lui-même

Dans le cadre du controle fiscal de sociétés étrangères qui possèdent en FRANCE des établissements stables non declarés, le Conseil d’État vient de rappeler que l’avis de vérification l'avis de vérification de comptabilité doit être adressé au contribuable lui-même

L’ avis adressé au mandataire TVA d’une société étrangère ne permet à l’Administration de tirer les conséquences des résultats du contrôle à l’égard de la société qu’en matière de TVA.

Il en va toutefois autrement s’il s’avère que ce mandataire est, en outre, également le dirigeant de fait de la société contrôlée.

Conseil d'État - 9ème - 10ème chambres réunies vendredi 03 février 2023

Conclusions de Mme Emilie Bokdam-Tognetti, rapporteur public

lors du premier pourvoi (octobre 2020)

Cour administrative d'appel de Nancy - 2ème chambre1 juillet 2021 / n° 20NC02948

1) Il résulte des deux premiers alinéas de l'article L. 47 du livre des procédures fiscales (LPF) que l'avis de vérification de comptabilité doit être adressé au contribuable lui-même. Dans le cas d'une société étrangère, cet avis doit être adressé, en principe, au lieu de son siège à l'étranger.

2) La désignation, en application du III de l'article 95 de l'annexe III au code général des impôts (CGI), d'un mandataire par une société assujettie à la taxe sur la valeur ajoutée (TVA) établie dans un autre État membre de l'Union européenne permet seulement à l'administration fiscale de notifier à ce dernier tout ou partie des communications relatives à l'assiette, au recouvrement et au contentieux de la taxe sur la valeur ajoutée, à l'exclusion des communications relatives aux autres impôts dont pourrait également être redevable la société assujettie à cette taxe.

Il résulte de la combinaison de ces dispositions que, lorsqu'une société étrangère exerçant une activité en France s'est bornée à désigner un mandataire en matière de TVA en application du III de l'article 95 de l'annexe III au CGI et que l'administration a seulement fait parvenir l'avis de vérification de comptabilité de la société à l'adresse de ce mandataire, elle ne peut régulièrement tirer les conséquences des résultats de ce contrôle à l'égard de la société qu'en matière de TVA.

En l espèce l’ Administration s'étant bornée à envoyer l'avis de vérification à l'adresse française du domicile du « représentant » de la société contrôlée, établie à l'étranger, lequel avait la qualité de mandataire de la société en matière de TVA mais n'avait pas été désigné pour la représenter en matière d'impôt sur les sociétés (IS). Toutefois, l'intéressé, associé de la société domicilié en France, assurait la gestion matérielle et technique de l'ensemble de l'activité de cette société, disposait du pouvoir de l'engager auprès des tiers, et avait d'ailleurs ouvert en France, au nom de la société, deux comptes bancaires pour lesquels il bénéficiait seul d'une procuration et sur lesquels étaient versées les recettes issues des chantiers de maçonnerie effectués en France. Dans ces conditions, l'administration a pu, sans entacher la procédure d'irrégularité au regard de l'article L. 47 du LPF, adresser à ce dernier, qui devait être regardé comme le gérant de fait de la société, l'avis de vérification destiné à cette dernière et tirer les conséquences des résultats de ce contrôle à l'égard de celle-ci tant en matière de TVA qu'en matière d'IS.

10:00 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 février 2023

Visite domiciliaire LVMH : la cour de cassation précise la notion de présomption de »soustraction fiscale " ( CASS 15 février 23°

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Les lettres fiscales d'EFI

Pour lire les tribunes antérieures cliquer

patrickmichaud@orange.fr

Dans le cadre de la visite domiciliaire fiscale de LVMH concernant l activité en France de la filiale belge LVMH FINANCE BELGIQUE SA , la cour de cassation a rendu un arrêt de principe sur la nature des présomptions nécessaires au juge des libertés pour rendre une ordonnance de visite prévue par l article L16 B du LPF

Cette décision de principe va-t-elle simplifier les visites domiciliaires civiles fiscales permettant de rechercher des preuves de fraude fiscale internationale.

Par ailleurs, cette décision va-t-elle servir de réflexion à la rédaction de la saisie douanière de l article 60 du code des douanes qui doit etre modifié avant le 1er septembre 23

Le droit de visite de la douane est contraire à la constitution

( QPC 22/09 /22)Enfin , l’administration pourrait utiliser les renseignements fournis par l un des trois procédés d’alerte fiscale lorsque le portail en préparation (?) par la "task force renseignement fiscal" (TFRF) créée en 2019 permettant une coopération entre les différents acteurs du renseignement économique et financier :DGIFP, TRACFIN et DOUANES pourrait être mis en service lors d'une prochaine loi de finances rectificatives( ?? )

L analyse de Robin Carcan journaliste à la lettre A

En cassation, la DGFIP gagne une sérieuse chance de récupérer les documents rendus à LVMH

le juge des libertés et de la détention du TGI de Paris, par ordonnance du 10 septembre 2019 avait autorisé les visites dans différents locaux occupés par des sociétés du groupe LVMH concernant notamment l activite de La société de droit belge LVMH FINANCE BELGIQUE SA qui est une centrale de trésorerie, du groupe LVMH.

Son activité consiste à centraliser les flux de trésorerie d’un groupe de sociétés en recevant des flux de trésorerie de la part des sociétés du groupe liées à elle par un accord conventionnel et à répondre aux besoins de trésorerie de ces mêmes sociétés (l’existence au sein du groupe LVMH d’une centrale de trésorerie n’est pas constitutive d’une fraude).

L’autorisation de visite et saisie des lieux susmentionnés était délivrée aux motifs que la société de droit belge LVMH FINANCE BELGIQUE SA exercerait ou aurait exercé sur le territoire national une activité de gestion de trésorerie intra-groupe,( cash pooling) sans souscrire les déclarations fiscales y afférentes et omettraient de passer ainsi les écritures comptables correspondantes.

Cette visite 'à laquelle ont pris part 66 agents de l’administration a permis la saisie de 1 098 333 documents dont notamment 7 893 documents papier dont la saisie n’est pas contestée et 1 481 documents comprenant un échange par mail avec un avocat couverts par le secret professionnel (0,13% des documents saisis)

La Cour d'appel de Paris 9 septembre 2020, n° 19/16971 a annulé l ordonnance de visite sur le motif que la motivation de l’ordonnance rendue par le JLD du TGI de Paris est insuffisante pour démontrer une présomption de fraude

La cour de cassation du 15 février casse avec renvoi l arrêt d’appel

COUR DE CASSATION Ch Com 15 février 2023 Pourvoi n D 20-20.599

15 février 2023 Cour de cassation Pourvoi n° 20-20.600

Vu l'article L. 16 B du livre des procédures fiscales :

- 10 En statuant ainsi, alors que l'article L. 16 B du livre des procédures fiscales n'exige que de simples présomptions, en particulier de ce qu'une société étrangère, en l'espèce la société LFB, exploiterait un établissement stable en France en raison de l'activité duquel elle serait soumise aux obligations fiscales et comptables prévues par le code général des impôts en matière d'impôt sur les bénéfices et/ou de taxes sur le chiffre d'affaires, le premier président, qui a ajouté à la loi une condition qu'elle ne comporte pas, a violé le texte susvisé..

15:53 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

14 février 2023

Les frais financiers d’acquisition de titres sont ils déductibles AFF AREVA

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

patrickmichaud@orange.fr

A la suite d'une vérification de comptabilité de la société Areva au titre des exercices 2010 à 2012, l'administration a remis en cause les modalités de comptabilisation en 2011 de l'acquisition des parts minoritaires de la société Areva NP détenues par la société Siemens, en considérant que les sommes comptabilisées en charges d'intérêts pour 75 835 392 euros devaient être immobilisées en tant que frais d'acquisition ou élément constitutif du coût d'acquisition

LA caa de PARIS confirme

CAA de PARIS, 2ème chambre, 26/01/2022, 20PA03705, Inédit au recueil Lebon

Aux termes du 2 de l'article 38 du code général des impôts :

" 2. Le bénéfice net est constitué par la différence entre les valeurs de l'actif net à la clôture et à l'ouverture de la période dont les résultats doivent servir de base à l'impôt diminuée des suppléments d'apport et augmentée des prélèvements effectués au cours de cette période par l'exploitant ou par les associés. L'actif net s'entend de l'excédent des valeurs d'actif sur le total formé au passif par les créances des tiers, les amortissements et les provisions justifiés ".

Aux termes de l'article 38 quinquies de l'annexe III à ce code :

" Les immobilisations sont inscrites au bilan pour leur valeur d'origine. / Cette valeur d'origine s'entend : / a. Pour les immobilisations acquises à titre onéreux par l'entreprise, du coût d'acquisition, c'est-à-dire du prix d'achat majoré des frais accessoires nécessaires à la mise en état d'utilisation du bien (...) ".

BOfip DU 09/01/2019

Coût des emprunts

Traitement comptable

Traitement fiscal

L analyse des faits

. Il résulte de l'instruction que, conformément aux stipulations combinées de l'article 5.5. du pacte d'actionnaire du 30 janvier 2001 liant les sociétés Siemens et Areva, relatif à l'exercice respectif de leur option de vente ou de leur option d'achat des actions de la société Areva NP et du " Schedule 4.7.2. " figurant en annexe de ce pacte, le prix d'acquisition a été déterminé à partir de la valeur à la date d'option, fixée dans le cadre d'une expertise, majorée des charges d'intérêts courant entre la date d'exercice de l'option et la date de paiement, intervenue en l'espèce dans les quatre jours de la remise du rapport de l'expert. En ce qui concerne les titres issus de l'augmentation de capital de 51 millions d'euros accordés par la société Siemens à la société Areva NP, les modalités de paiement ont été déterminées conformément aux stipulations de l'accord du 3 mars 2009, qui suivent, s'agissant de la date de transfert de propriété et du prix de cession incluant les intérêts, les stipulations susévoquées du pacte d'actionnaire du 30 janvier 2001.

Ces intérêts, dont l'existence procède des modalités de détermination du prix de vente, compte tenu des spécificités de la transaction, et non des dispositions de l'article 1685 du code civil, ne constituent pas la rémunération d'un délai de paiement,

Dans ces conditions, et sans que la société Areva puisse utilement soutenir que le montant des intérêts ne correspond pas à l'évolution de la valeur des titres entre 2009 et 2011, que la vente était parfaite et définitive en 2009, et qu'elle exerçait, de fait, un contrôle exclusif de la société Areva NP à partir de 2009, les intérêts en litige constituent un élément du prix d'acquisition qui doit être immobilisé en application des dispositions de l'article 38 quinquies de l'annexe III au code général des impôts. La circonstance que le groupe Areva a procédé à une consolidation à 100% des titres de la société Areva NP dès 2009, et que l'indemnité versée par Siemens à Areva dans le cadre du litige qui les opposait a été calculée sur le prix des actions hors intérêts, est sans influence sur la qualification des intérêts en cause comme faisant partie du prix d'acquisition des titres.

Le conseil d etat confirme la CAA

Conseil d'État 10/02/23 N° 462729 9ème - 10ème chambres réunies AREVA

Mme Céline Guibé, rapporteur public

19:41 Publié dans Déontologie de l'avocat fiscaliste | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

12 février 2023

La TVA doit rester un impôt de rendement. Son contrôle doit être une priorité ( rapport du CPO février 23

Dans un contexte économique marqué par la crise sanitaire, le retour de la guerre en Europe avec ses conséquences sur le coût de l’énergie et l’inflation, et les préoccupations croissantes pour des enjeux de long terme tels que le changement climatique, le Conseil des prélèvements obligatoires (CPO) estime que la TVA doit rester un impôt de rendement ayant pour objectif prioritaire le financement des services publics.

Dans un contexte économique marqué par la crise sanitaire, le retour de la guerre en Europe avec ses conséquences sur le coût de l’énergie et l’inflation, et les préoccupations croissantes pour des enjeux de long terme tels que le changement climatique, le Conseil des prélèvements obligatoires (CPO) estime que la TVA doit rester un impôt de rendement ayant pour objectif prioritaire le financement des services publics.

Il déconseille l’utilisation de baisses de TVA, générales ou ciblées, pour répondre aux conséquences des crises actuelles et aux enjeux économiques et sociaux de long terme.

La TVA, une taxe à recentrer sur son objectif de rendement pour les finances publiques

Rapport particulier n°1 - Le cadre juridique de la taxe sur la valeur ajoutée

par François-René BURNOD Auditeur au Conseil d’État

Rapport particulier n°3 - La comparaison internationale des systèmes de taxe sur la valeur ajoutée

Rapport particulier n°4 - La taxe sur la valeur ajoutée (TVA) comme outil de politique économique

Rapport particulier n°5 - La taxe sur la valeur ajoutée (TVA) face aux défis socioéconomiques

Dans cette optique de rendement, la lutte contre la fraude à la TVA - estimée par l'Insee entre 20 et 25 milliards par an - est érigée en priorité.

Les recommandations de la Cour des comptes pour lutter contre la fraude fiscale internationale (aout 2013)

La fraude fiscale est par nature dissimulée et donc difficilement mesurable. Deux familles de méthodes peuvent être utilisées pour essayer d’en donner une estimation.

-La première consiste à l’estimer à partir des écarts entre des données statistiques et les recettes fiscales ou entre plusieurs statistiques. Par exemple, la fraude à la TVA est souvent estimée en rapprochant les recettes encaissées par l’Etat et les recettes théoriques résultant de l’application des taux de TVA à son assiette mesurée par les comptes nationaux (consommation et investissement en logement des ménages pour l’essentiel).

-La deuxième famille méthodologique consiste à estimer la fraude à partir des résultats des contrôles fiscaux. Ceux-ci ne peuvent pas être simplement extrapolés à toute la population des contribuables car ils ne sont pas programmés au hasard et il faut donc recourir à des méthodes statistiques permettant de corriger ce biais.

Le conseil nous soumet plusieurs types de fraude notamment la responsabilisation des plateformes d'e-commerce, qui a été actée au niveau européen, doit se concrétiser.

Mais le conseil passe sous silence notamment les montages concernant des prestations de services extracommunautaires dans lesquels un prestataire de service non UE facture un non assujetti UE sans tva mais en sous traitant sa prestation par une filiale UE

Attention la définition de l établissement stable TVA n’est pas identique a clle de l’établissement stable IS

Un donneur d’ordre résident peut être fiscalement solidaire d’un sous traitant étranger

( CE 5/07/22 Aff BOUYGHES conclusions Victor

De l’établissement stable en matière de TVA

sur prestations de services immatériels :Montage « TVA » sur les prestations de services extra communautaires

: la position de la CJUE

Un Etablissement stable TVA est donc indépendant de la structure juridique utilisée –filiale ou succursale

12:08 Publié dans aa SUCCESSION internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 février 2023

Un Acte conforme à l’objet social peut il etre un acte ANORMAL de gestion au sens fiscal ? (CE 22/07/22 CONC Emilie Bokdam-Tognetti

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

patrickmichaud@orange.fr

Dans une décision du 22 juillet 2022; le conseil d état a juge qu'un acte pouvait être fiscalement un acte anormal de gestion tout en étant , au niveau civil, un acte prévu par l objet social

- 6 Constitue un acte anormal de gestion l'acte par lequel une entreprise décide de s'appauvrir à des fins étrangères à son intérêt.Au regard de ces principes, la circonstance qu'une renonciation à recettes par une société de capitaux au bénéfice de ses associés serait conforme à l'objet social de l'entreprise n'est pas à elle seule de nature à faire regarder cette renonciation comme étant dans l'intérêt propre de l'entreprise, ni que satisfaire par cette gratuité l'un des objets pour lequel la société a été créée soit une contrepartie suffisante.

Conseil d'État n°444942, 9ème - 10ème chambres réunies

22 juillet 2022,

Mme Emilie Bokdam-Tognetti, rapporteur public

CAA de Marseille arrêt n° 19MA00580 du 30 juin 2020,

LA SITUATION DE FAIT

B..., qui réside au Canada était associe unique d’une société suisse Phoenix Union Co qui était propriétaire de deux appartements situés à cannes d’une valeur de 7 MM€

L’objet social de la société était de mettre gratuitement les immeubles à la disposition de l’associe canadien

la société de droit suisse Phoenix Union Co a fait l'objet d'une vérification de comptabilité portant sur la période du 1er janvier 2011 au 31 décembre 2012, à l'issue de laquelle l'administration fiscale a notamment estimé que cette société avait commis un acte anormal de gestion en renonçant à percevoir des loyers en contrepartie de la mise à disposition, au bénéfice de son unique associé et à titre gratuit, de deux appartements dont elle est propriétaire, situés à Cannes, et qu'elle était passible de l'impôt sur les sociétés en France à raison de ces bénéfices.

Mme Emilie Bokdam-Tognetti nous rappelle que la jurisprudence regorge de précédents confirmant l’imposition à l’IS de sociétés anonymes étrangères sur les revenus correspondant aux loyers qu’elles auraient pu exiger à raison de biens mis gratuitement à disposition de tiers ou d’associés.

Le conseil a ainsi jugé à plusieurs reprises qu’en mettant gratuitement des locaux à disposition de tiers ou d’associés, une société française ou étrangère passible de l’IS consent une renonciation à recettes qui, en l’absence de contrepartie, doit, à hauteur du montant des loyers qu’elle aurait pu percevoir, être réintégrée dans ses bénéfices imposables à cet impôt (CE, 28 octobre 1985, SA Éditions RST, n° 39065, ; CE, 7 octobre 1988, Sté immobilière Le Beau Logis, n° 82784, ; CE, 14 octobre 1988, n° 61718, ; CE, 27 février 1984, SA Laudec AG, n° 37379, ; CE, 16 décembre 1991, Ressources Management Corporation, n° 54611).

Par ailleurs , la société n a pas eu l’idée de demander l application de l’article 239 octies du CGI

En l’espece la seule circonstance que la mise à disposition gratuite de biens immobiliers au profit des associés ait été envisagée dans les statuts d’une société passible de l’IS peut elle permettre de faire échapper cette mise à disposition à la requalification en renonciation à recettes étrangère à une gestion normale et à la réintégration, dans le bénéfice imposable de la société, des loyers non perçus, caractérisant une libéralité.?

Le conseil d etat suivant sa jurisprudence Croe confirme la position de la CAA et de l administration

CE, Plénière, 21 décembre 2018, Société Croë Suisse, n° 402006,

En vertu des dispositions combinées des articles 38 et 209 du code général des impôts (CGI), le bénéfice imposable à l'impôt sur les sociétés est celui qui provient des opérations de toute nature faites par l'entreprise, à l'exception de celles qui, en raison de leur objet ou de leurs modalités, sont étrangères à une gestion normale.

- 6 Constitue un acte anormal de gestion l'acte par lequel une entreprise décide de s'appauvrir à des fins étrangères à son intérêt.Au regard de ces principes, la circonstance qu'une renonciation à recettes par une société de capitaux au bénéfice de ses associés serait conforme à l'objet social de l'entreprise n'est pas à elle seule de nature à faire regarder cette renonciation comme étant dans l'intérêt propre de l'entreprise, ni que satisfaire par cette gratuité l'un des objets pour lequel la société a été créée soit une contrepartie suffisante.

Conseil d'État n°444942, 9ème - 10ème chambres réunies 22 juillet 2022,

Mme Emilie Bokdam-Tognetti, rapporteur public

CAA de Marseille arrêt n° 19MA00580 du 30 juin 2020,

22:59 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

04 février 2023

Un donneur d’ordre résident peut être fiscalement solidaire d’un sous traitant étranger ( CE 5/07/22 Aff BOUYGHES conclusion VICTO

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

patrickmichaud@orange.fr

SUR LA SOLIDARITE FISCALE DU DONNEUR D'ORDRE

Lire aussi la solidarite de l article 155 A CGI ( BOFIP)

Dans un arrêt du 5 juilet 2022, confirmant l’ arrêt n° 19NT04286 du 9 septembre 2021de la cour administrative d'appel de Nantes ,le conseil d état a juge que BOUYGHES était socialement et fiscalement responsable des impôts dus par son sous traitant basé à chypre

Conseil d'État N° 458293 8ème - 3ème chambres réunies 5 juillet 2022 BOUYGHES

conlusions de Romain Victor, rapporteur public

dans le cadre de sa participation à la construction des infrastructures du réacteur pressurisé européen (EPR) de Flamanville (Manche), la société Bouygues TP a eu recours à divers prestataires, et notamment à la société de droit chypriote Atlanco Limited.

Après avoir constaté que cette dernière n'avait pas respecté les obligations déclaratives sociales lui incombant en France, l'Union de recouvrement des cotisations de sécurité sociale et d'allocations familiales (Urssaf) de la Manche a estimé que la société Bouygues TP n'avait pas respecté l'obligation de vigilance que faisaient peser sur elle les dispositions des articles L. 8222-1 et suivants du code du travail et a dressé à son encontre un procès-verbal trde travail dissimulé le 26 juillet 2011.

A la suite d'une vérification de comptabilité, qui a suivi le contrôle sociale l'administration fiscale a, par une proposition de rectification du 30 septembre 2014, assujetti la société Atlanco Limited à la taxe sur la valeur ajoutée au titre de la période correspondant aux années 2009 à 2011, et aux taxes d'apprentissage et de formation professionnelle continue, à l'impôt sur les sociétés, à la cotisation sur la valeur ajoutée des entreprises et à la retenue à la source relative aux bénéfices réalisés en France par les sociétés étrangères au titre des mêmes exercices ou années.

Ces impositions ont été mises en recouvrement le 31 mars 2015.

En l'absence de paiement par la société Atlanco Limited, l'administration fiscale a, en application de l'article 1724 quater du code général des impôts, notifié le 12 septembre 2016 à la société Bouygues TP, en sa qualité de débiteur solidaire, un avis de mise en recouvrement de la somme de 2 163 925 euros.

09:49 | Tags : solidarite fiscal du donneur d ordre | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |