30 décembre 2018

Les Etats non coopératifs en matière fiscale : un point en janvier 2019

Depuis la création du GAFI et les attentats du 11 septembre 2001, l’obsession des pouvoirs publics occidentaux est d’établir des règles de traçabilité des flux financiers. Devant l’inexistence de conventions internationales de type GAFI, l’OCDE, mère nourricière du GAFI, a proposé:

Depuis la création du GAFI et les attentats du 11 septembre 2001, l’obsession des pouvoirs publics occidentaux est d’établir des règles de traçabilité des flux financiers. Devant l’inexistence de conventions internationales de type GAFI, l’OCDE, mère nourricière du GAFI, a proposé:

-dans un premier temps d’établir une "apparente"égalité de traitement entre les états membres en imposant l’application généralisée du modèle d’article 26 sur l’échange de renseignements en matière fiscale.

-Dans un deuxième temps, en debut d’application , d’organiser des sanctions contre les états non conventionnés mais aussi contre les états conventionnés qui ne mettraient pas en "œuvre effective" cette politique.

Créée par l'article 22 de la loi n° 2009-1674 du 30 décembre 2009 de finances rectificative pour 2009, la notion d'État ou territoire non coopératif (ETNC) est l'un des principaux instruments de lutte contre l'évasion fiscale prévus par le droit français.

L'inscription sur la liste des ETNC emporte en effet l'application de mesures fiscales de rétorsion (cf. infra), qui frappent les personnes établies dans ces États ou territoires ou qui réalisent des transactions avec eux.

pour imprimer la tribune avec les liens cliquez

jurisprudences sur les ETCN

Le conseil constitutionnel et les Etats non coopératifs : QPC du 20 janvier 2015

Le contribuable doit pouvoir apporter la preuve que sa participation n’a pas un objectif d’évasion fiscale

Illégalité de la doctrine administrative relative aux ETNC

Conseil d'État N° 383259 10ème et 9ème chambres réunies 8 juin 2016

LIRE CI DESSOUS

La définition des territoires non coopératifs Article 238-0 A

Modifié par LOI n°2018-898 du 23 octobre 2018 - art. 31 (V) 2

Analyse du texte par la commission des finances du Senat 2

Une liste réduite MAIS aux effets particulièrement dissuasifs

Les 24 conséquences de l inscription sur la liste. 2

Une nouvelle liste : la liste européenne des paradis fiscaux. 2

20:03 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

29 décembre 2018

La clause balai dans les conventions fiscales internationales (Conclusions libres de Vincent DAUMAS)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

our recevoir la lettre EFI, inscrivez-vous en haut à droite

Les revenus indéterminés d’un non résidents sont ils imposables en France ,

la clause balai des traites

Non résident et contrôle de leurs comptes étrangers !!!

( màj et con LIBRES de Vincent DAUMAS )

Pas d’imposition, pas de convention (à suivre )

Les conclusions LIBRES de Mme Marie-Astrid Nicolazo de Barmon,

La clause dite balai permet de déterminer l’état d’imposition des revenus non explicitement définis dans un traite fiscal .Dans le cadre OCDE, il s’agit de l’article 21

ARTICLE 21 AUTRES REVENUS

- Les éléments du revenu d’un résident d’un État contractant, d’où qu’ils proviennent, qui ne sont pas traités dans les articles précédents de la présente Convention ne sont imposables que dans cet État.

Le conseil d état l’utilise dans le cadre notamment des crédits bancaires « indéterminés « sur des comptes bancaires français de non résidents

Nous signalons le très didactique arrêt du conseil d état du 22 juin 2017 avec les conclusions LIBRES de Mr Vincent DAUMAS

lire ci dessous

09:07 Publié dans Déclaration des comptes à l etranger | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

28 décembre 2018

Les prélèvements obligatoires en France analysés par François ECALLE ( cour des comptes H)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

Qui est François Ecalle ? Président de l’association « finances publiques et économie » (FIPECO) Ancien conseiller maître (en disponibilité), à la 1ère chambre de la Cour des comptes ; rapporteur général du rapport sur la situation et les perspectives des finances publiques et du chapitre relatif aux finances publiques du rapport public annuel ; responsable du secteur recettes fiscales et gestion de la fiscalité

Pour lire et imprimer l étude cliquer

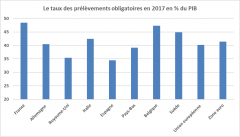

Dans la perspective du grand débat national sur la fiscalité qui a été annoncé, ce billet fait le point sur les particularités des prélèvements obligatoires (PO) français au regard de ceux des autres pays de l’Union européenne.

Prélèvements obligatoires : France N°1 (EUROSTAT 28.11.18 et OCDE 5.12.18)

La définition des prélèvements obligatoires pénalise t elle la France

Les prélèvements obligatoires des entreprises dans une économie globalisée

cour des comptes 1999 pages 70 et 71.

Le taux des prélèvements obligatoires en France est supérieur de 8,2 points de PIB à la moyenne de l’Union européenne en 2017.

Cet écart peut être ventilé selon la nature juridique ou l’assiette économique (travail, capital ou consommation) des PO.

Les prélèvements obligatoires par nature juridique en 2017 en % du PIB

|

Prélèvements |

France |

Union européenne |

Zone euro |

|

Total |

48,4 |

40,2 |

41,4 |

|

Cotisations sociales |

18,8 |

13,3 |

15,2 |

|

Impôts sur la production et la consommation |

16,2 |

13,4 |

12,9 |

|

Impôts sur le revenu des ménages |

8,7 |

9,4 |

9,2 |

|

Impôts sur le bénéfice des sociétés |

2,9 |

2,7 |

2,7 |

|

Autres |

1,8 |

1,4 |

1,4 |

Source : Eurostat ; FIPECO

Sa décomposition par nature juridique montre qu’il tient pour 5,3 points aux cotisations sociales, dont 4,3 points sont imputables aux cotisations patronales, et pour 2,2 points aux impôts sur la production des entreprises.

Les prélèvements par assiette économique en 2016 en % du PIB

|

Prélèvements |

France |

Union européenne |

Zone euro |

|

Total |

45,6 |

38,9 |

40,1 |

|

Travail |

23,7 |

19,3 |

20,9 |

|

Capital |

10,7 |

8,4 |

8,4 |

|

Consommation |

11,2 |

11,1 |

10,8 |

Source : Commission européenne ; FIPECO. Le taux de PO retenu pour 2016 par la Commission diffère de celui aujourd’hui estimé par Eurostat car la Commission s’appuie sur des données plus anciennes qui, par exemple, n’intègrent pas le reclassement de la redevance audiovisuelle dans les PO.

Si le poids de la TVA en France est égal à la moyenne européenne, celui des autres impôts sur la consommation est plus élevé de 0,9 point.

Le poids des taxes sur la consommation d’énergie est néanmoins identique car, si les taux des taxes sur les carburants sont en France parmi les plus élevés, des dépenses fiscales réduisent leur rendement.

Le poids des impôts sur les revenus des ménages en France est inférieur de 0,7 point de PIB à la moyenne européenne.

11:17 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

25 décembre 2018

Une transformation de réserves en ORA abusive (MANPOWER CE 03.12.18°

La transformation de réserves distribuables en obligations remboursables en en actions dans le seul but de déduire des frais financiers est abusive

La transformation de réserves distribuables en obligations remboursables en en actions dans le seul but de déduire des frais financiers est abusive

Conseil d'État, 9ème - 10ème chambres réunies, 03/12/2018, 406617

Requalification de charges d'intérêts d'obligations remboursables en actions

en distributions de dividendes

Comité des abus de droit fiscal

Affaire n° 2013-27 séance du 25 septembre 2013 p4

Dans le cadre de la restructuration du groupe Manpower, la société de droit américain Manpower Inc., société mère de ce groupe a, en décembre 2003, cédé à la société danoise Manpower Europe Holdings APS les titres de sa filiale française, la société par actions simplifiée (SAS) Manpower France devenue entre-temps Manpower France Holding, dont elle détenait 99,31 % du capital, moyennant un prix de 315 millions d'euros et des titres de la société danoise.

Le 29 décembre 2003, l'assemblée générale de la SAS Manpower France a décidé de procéder à une distribution exceptionnelle de dividendes d'un montant de 317 millions d'euros, par prélèvement sur le poste " Autres réserves ", dont 315 millions d'euros au profit de son nouvel actionnaire danois.

Au cours de la même assemblée générale, les actionnaires de la SAS Manpower France ont décidé d'émettre des obligations remboursables en actions (ORA) pour un montant total de 317 millions d'euros, souscrites à hauteur de 315 millions d'euros par la société danoise Manpower Holdings APS. Ces obligations, émises pour une durée de sept ans, étaient rémunérées par des intérêts fixés à un taux de marché mais plafonnés, pour chaque exercice, à un niveau égal à la somme algébrique des résultats comptables de la SAS Manpower France et de ses filiales détenues à plus de 95 %, avant impôts et intérêts dus au titre des ORA.

Le 31 décembre 2003, la société danoise Manpower Europe Holdings APS s'est libérée de la dette contractée envers Manpower Inc. à l'occasion de l'acquisition des titres de la société française par la cession de l'intégralité des ORA émises par la SAS Manpower France qu'elle détenait.

La position de l’administration

L’analyse du conseil d état

12:19 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

22 décembre 2018

Plus value immobilière des non résidents: quelle assiette pour une LLC du Delaware ?IS ou IR (CAA Paris 19.12.18)

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Pour recevoir la lettre EFI, inscrivez-vous en haut à droite

LES TRIBUNES EFI SUR LE DELAWARE

Présentation de la fiscalité française par la DGFIP

(à jour au 31.12.16)

une révolution en préparation???

En 2016, les recettes fiscales issues des plusvalues immobilières ont atteint 993 M€. La même année, le coût de la dépense fiscale associée à l’abattement pour durée de détention des biens immobiliers s’est élevé à 1,74 Md€, celui de l’abattement pour durée de détention aux prélèvements sociaux à 1,85 Md€ Source CPO

Les plus values immobilières réalisées par des non résidents sont soumis à deux régimes fortement différents au niveau de l’assiette imposable

Note EFI ce regime rejoint celui existant pour les residents :IS ou IR

Les règles d’assiette du prélèvement prévu à l’article 244 bis A du code général des impôts (CGI) diffèrent selon que celui-ci est dû par un contribuable assujetti à l’impôt sur le revenu ou par une personne morale assujettie à l’impôt sur les sociétés.

A-Lorsque le prélèvement est dû par des contribuables assujettis à l’impôt sur le revenu, les plus-values sont déterminées selon les modalités définies au II de l’article 244 bis A du CGI.avec une exonération apres trente ans de possession

B-Les modalités de calcul du prélèvement sur les plus-values des personnes morales non assujetties à l'impôt sur le revenu sont fixées par le III de l'article 244 bis A du CGI et diffèrent selon la résidence de la personne morale qui en est redevable.sans aucune exoneration

Prélèvement sur les plus-values immobilières des non-résidents

Sous réserve des conventions internationales, les plus-values immobilières réalisées par les non résidents, personnes physiques ou morales sont imposées dans les conditions et suivant les modalités prévues à l'article 244 bis A du code général des impôts (CGI) lors de la cession de biens immobiliers, de droits portant sur de tels biens et de titres de sociétés à prépondérance immobilière.

Mise à jour décembre 2018

L'affaire de la World Investment Corporation du DELAWARE

La CAA de PARIS, 19/12/2018,N° 18PA01750 confirme le dégrèvement ,

de l’importance du caractère non lucratif de la LLP du DELAWARE

la société requérante est une " corporation ", société de droit américain, et a été enregistrée en 1985 dans l'Etat du Delaware ; que si les statuts de la société indiquent que l'objet social concerne toutes les activités permises par la loi, il ne résulte pas de l'instruction qu'elle ait été constituée pour une autre activité que la détention, à titre patrimonial, d'un bien immobilier ; qu'elle a été créée avec un faible capital social de départ et avec l'émission de titres répartis de façon égalitaire entre les membres d'une même famille ; que les titres sont nominatifs, les associés bénéficiant, en cas d'émission de nouvelles parts, d'un droit prioritaire de souscription ;

que les dirigeants et les actionnaires sont responsables des dettes de la société ;

que par suite, la société requérante ne saurait être assimilée à une société passible de l'impôt sur les sociétés en raison de sa forme sociale ;EN CONSEQUENCE

Article 1er : La société World Investment Corporation est déchargée du prélèvement qu'elle a acquitté sur la plus-value de 1 802 280 euros réalisée lors de la cession, en juin 2008, d'un ensemble immobilier sis 32, boulevard Suchet à Paris (75016

La question de droit

18:04 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

21 décembre 2018

Article 155 A et activité occulte en France par un résident suisse Aff SERDIPLAST CE 12/10/18

Dans l’affaire SERDIPLAST, l’administration a imposé à l’impôt sur le revenu un contribuable domicilié en suisse en vertu de l’article 155A CGI.et en qualité d’activité occulte.. les honoraires perçus par la société suisse Serdi International SA au titre des prestations d'assistance technique et commerciale litigieuses fournies à la SAS Serdiplast

Conseil d'État, 8ème - 3ème chambres réunies, 12/10/2018, 414383,AFF Serdiplast

CAA de VERSAILLES, 3ème chambre, 20/07/2017, 16VE02004

L’ Art 155 A est applicable à des non résidents conventionnés

ART 155 A qui doit apporter la preuve ?? (CE 22.01.18)

"Lorsque l'administration apporte, dans l'hypothèse où le contribuable est domicilié hors de France et relève, à ce titre, du II de l'article 155 A du CGI, des éléments suffisants permettant de penser que la prestation a été rendue, c'est-à-dire réalisée, en France, il appartient alors au contribuable d'apporter, le cas échéant, toutes justifications utiles sur le lieu d'exercice de ses activités professionnelles."

15:07 Publié dans Article 155 A, EVASION FISCALE internationale | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Secret professionnel ;le client peut lever le secret de l'avocat (CE12.12.18 avec conclusions V Daumas)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Contrairement à ce que précise notre catéchisme

le secret de l avocat n’est pas absolu

Le conseil d état vient de faire

une synthèse des règles du secret en matière fiscale

conclusions LIBRES de M. Vincent DAUMAS, rapporteur public

Le conseil d état rejoint donc dans une décision didactique la cour de cassation

Cour de cassation, civile, Chambre civile 1, 30 avril 2009, 08-13.596, Inédit

vade-mecum anti blanchiment pour l’avocat fiscaliste

l ressort des dispositions de l'article 66-5 de la loi du 31 décembre 1971, dans leur rédaction issue de la loi du 7 avril 1997, que l'ensemble des correspondances échangées entre un avocat et son client, et notamment les consultations juridiques rédigées par l'avocat à son intention, sont couvertes par le secret professionnel.

Toutefois, la confidentialité des correspondances entre l'avocat et son client ne s'impose qu'au premier et non au second qui, n'étant pas tenu au secret professionnel, peut décider de lever ce secret, sans y être contraint.

la circonstance que l'administration ait pris connaissance du contenu d'une correspondance échangée entre un contribuable et son avocat est sans incidence sur la régularité de la procédure d'imposition suivie à l'égard de ce contribuable dès lors que celui-ci a préalablement donné son accord en ce sens. En revanche, la révélation du contenu d'une correspondance échangée entre un contribuable et son avocat vicie la procédure d'imposition menée à l'égard du contribuable et entraîne la décharge de l'imposition lorsque, à défaut de l'accord préalable de ce dernier, le contenu de cette correspondance fonde tout ou partie de la rectification.

note EFI le conseil d etat donne une formidable méthode à nos vérificateurs , gardiens de nos finances publiques, pour obtenir ces documents dans le cadre des visites fiscales domicilaires :

obtenir l 'autorisation écrite des clients qui ne manqueront pas d être pardonnés

du moins pour les sanctionsCEDH et Secret professionnel des avocats (mai 2018)

Éthique et fiscalité par Michel TALY, avocat

Secret professionnel et facturation de TVA CE 4 MAI 2016 et

conclusions LIBRES de Mme de BRETONNEAU

14:01 Publié dans Avocat, Déontologie de l'avocat fiscaliste, Tracfin et fraude fiscale! | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

20 décembre 2018

plus-value immobilière des Non-résidents / à jour au 01.01.19

Prélèvement sur les plus-values immobilières des non-résidents

Prélèvement sur les plus-values immobilières des non-résidents

Simulateur de calcul de plus-value immobilière

mise a jour janvier 2019

Contributions sociales sur les revenus du patrimoine et du capital

Taux des contributions sociales applicables

Affiliation à un régime de sécurité sociale européen (EEE ou Suisse) 7,5 %

Note d »information de la DINR

LA CESSION DE L'ANCIENNE RÉSIDENCE PRINCIPALE EN FRANCE DES EXPATRIÉS

EST INTÉGRALEMENT EXONÉRÉE

article 43 loi de finances pour 2019

L'exonération ne s'applique pas à tous les expatriés, mais seulement aux personnes qui transfèrent leur résidence dans un État membre de l'Union européenne ou dans un État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales et une convention d'assistance mutuelle en matière de recouvrement d'impôts. L'État ou territoire du lieu d'installation ne doit pas être non coopératif au sens de l'article 238-0 A du CGI.

Cette exonération s'applique à la double condition que la cession soit réalisée au plus tard le 31 décembre de l'année suivant celle du transfert par le cédant de son domicile fiscal hors de France et que l'immeuble n'ait pas été mis à la disposition de tiers, à titre gratuit ou onéreux, entre ce transfert et la cession. Cette exonération s'applique également à la cession des dépendances immédiates et nécessaires de cet immeuble, à la condition que leur cession intervienne simultanément à celle de l'immeuble.

ATTENTION L'exonération ainsi instituée en cas de cession de la résidence principale ne peut pas s'appliquer si l'expatrié a déjà bénéficié de l'exonération partielle – à hauteur de 150.000 euros_de la plus-value sur la cession d'un logement en France par les non-résidents, prévue à l'article 150 U, II-2° du CGI, dont l'application est par ailleurs assouplie par le présent texte

Le délai de cession du logement après le départ hors de France du non-résident, dans le cas où il n'en a pas libre disposition au moins depuis le 1er janvier de l'année précédant la cession, est allongé. La plus-value pourra ainsi être exonérée à hauteur de 150 000 € à condition que la cession intervienne au plus tard le 31 décembre non plus de la cinquième mais de la dixième année suivant celle du transfert hors de France du domicile fiscal.

mise à jour juillet 2018

NOUVELLE JURISPRUDENCE EN DEVENIR ?

impoisition de la PV de la residence principale cédée apres le départ

Par un jugement du 26 juin 2018, le Tribunal administratif de Versailles a jugé comme contraires au principe communautaire de libre circulation des capitaux, les dispositions combinées des articles 244 bis A II 1° et 150 U II 2° du CGI,déclarées constitutionnelles en octobre 17 (lire ci dessous) qui conduisent à priver d’une exonération intégrale, la plus-value de cession de la résidence principale d’un contribuable qui, ayant déménagé hors de France, est devenu non-résident fiscal français au jour de la cession de la résidence principale qu’il occupait alors qu’il était encore résident fiscal français.

Jugement du TA de Versailles du 26 juin 2018

Note EFI avant de se lancer dans des procédures chronophages, attendons l arrêt de la CAA de Versailles. pour les PV payées en 2016 la demande de remboursement expire le 31 decembre 2018

Par ailleurs la vente doit intervenir dans un délai normal au sens de la jurisprudence du Conseil d'Etat et de la doctrine administrative ( BOFIP du 12/08/2015);

mise à jour mars 2018

|

Imposition des placements des non résidents Valeurs mobilières Exonération ou faible imposition (12.8%) MAIS HARO sur les immeubles et actions de SPI Revenus fonciers IR 20% au minimum + CSG 17.2 Plus values immobilières IR 19% + CSG 17.2% +taxe spéciale 2%à 6% soit 42.2 % maxi mais abattement pour durée et exonération après 30 ans de détention (pour l’instant) Droits de succession pour actifs en France |

mise à jour fevrier2018

Les nouveaux formulaires en matière

de plus-values immobilières des particuliers :

IR 19% + CSG 17.2% + taxe spéciale 2%à 6%

Notice 2048-IMM-NOT-SD : Notice pour remplir le formulaire n° 2048-IMM-SD - 175 Ko

Notice 2048-M-NOT-SD : Notice pour remplir le formulaire n° 2048-M-SD - 174 Ko

mise à jour octobre 2017/

La réponse du conseil constitutionnel

Plus values immobilières des non résidents

Plus-value :

la non application de l’exonération résidence principale aux non-résidents est constitutionnelle

Le conseil confirme la pratique de ne pas exonérer la plus value de cession de la résidence principale réalisée par des contribuables ayant quitté la France des lors qu’il n’est plus résident lors de la signature de l’acte

n° 2017-668 QPC Commentaire Dossier documentaire

Notre recommandation toujours vendre avant le départ

Mise à jour août 2017

La question de l imposition de l ancienne résidence principale vendue par un nouveau non résident devant le conseil constitutionnel (CE 28 juillet 2017 cliquez)

Sous réserve des conventions internationales, sont soumis au prélèvement mentionné à l'article 244 bis A du code général des impôts (CGI), sur les plus-values immobilières de source française, réalisées à titre occasionnel :

Le taux du prélèvement fiscal est de

- 19¨% pour

- les personnes physiques qui ne sont pas fiscalement domiciliées en France au sens de l'article 4 B du CGI ;

- les sociétés ou groupements dont le siège social est situé en France et qui relèvent de l'article 8 du CGI, de l'article 8 bis du CGI et de l'article 8 ter du CGI, au prorata des droits détenus par des associés qui ne sont pas fiscalement domiciliés en France ou dont le siège social est situé hors de France ;

- les fonds de placement immobiliers mentionnés à l'article 239 nonies du CGI, au prorata des parts détenues par des porteurs qui ne sont pas fiscalement domiciliés en France ou dont le siège est situé hors de France.

A ce prélèvement fiscal, s’ajoute une prélèvement social de 17.2% depuis le 1er janvier 2018(en cours de contentieux)

_ de 33% pour les personnes morales ou organismes, quelle qu’en soit la forme, dont le siège social est situé hors de France ;

ATTENTION les conditions de détermination de l 'assiette ne sont pas identiques

xxxxxxxx

PV réalisée par un non résident champ d'application

Chapitre 1, personnes concernées

17:00 Publié dans liberté de circulation des capitaux, plus values immobilières des non residents, PV Immobilières | Tags : plus-values immobilières des non-résidents?la non application de | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

Holding de participation et déduction de la Tva (CE 19/12/18 Aff Marle participation)

La SARL Marle Participations a pour objet la gestion de participations dans plusieurs filiales. A la suite d'une vérification de comptabilité, l'administration a remis en cause la déductibilité de la taxe sur la valeur ajoutée dont la SARL Marle Participations s'est acquittée à l'occasion du paiement en 2009 et 2010 de diverses factures.

Dans un arrêt du 19 décembre N° 396945 le conseil d etat reprend l’avis de la cjue

Le principe communautaire

l'article 168 de la directive n° 2006/112/CE du 28 novembre 2006 relative au système commun de la TVA dispose que, si la simple acquisition et la simple détention de parts sociales ne doivent pas être regardées comme des activités économiques, au sens de la directive, conférant à leur auteur la qualité d'assujetti, il en va différemment lorsque la participation est accompagnée d'une immixtion directe ou indirecte dans la gestion des sociétés dans lesquelles des participations sont détenues, par la mise en oeuvre de transactions soumises à la taxe, telles que la fourniture de services administratifs, financiers, commerciaux et techniques à ces sociétés.

09:56 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

18 décembre 2018

L’impôt sur le capital au XXIe siècle :Une coûteuse singularité française

rediffusion

Dans un contexte de chômage record, tous les leviers doivent être mobilisés pour faire baisser le chômage. Coe-Rexecode a réalisé une analyse d’une exhaustivité sans précédent de la fiscalité du capital en France en la comparant aux systèmes de nos grands partenaires européens.

L’impôt sur le capital au XXIe siècle

par Michel Didier et Jean-François Ouvrard

Le premier rapport sur l imposition de la fortune par R Barre

L'impôt sur la fortune des personnes physiques en SUISSE

L’impôt sur la fortune au Luxembourg

Il en ressort que notre fiscalité du capital actuelle, résultat d’une stratification sans vision d’ensemble, pèse sur la croissance et sur l’emploi. Coe-Rexecode propose un remaniement en profondeur de notre fiscalité du capital pour qu’elle respecte mieux qu’aujourd’hui les trois objectifs classiques de l’impôt : rendement, efficacité, équité.

Une telle réforme stimulerait la croissance, contribuerait à faire baisser le chômage et permettrait une meilleure maîtrise des inégalités.

Un poids de la fiscalité qui a fortement augmenté

08:27 Publié dans ISF | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

16 décembre 2018

Fiscalité internationale et transparence par Pascal Saint-Amans

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquerNos vérificateurs patrimoniaux viennent de recevoir les premiers renseignements de la liste des bénéficiaires économiques des sociétés étrangères et commencent à demandes des renseignements

La question indiscrète sera NOTAMMENT de connaitre le montant des comptes courants de leurs associes résidents de France alors qu’ils ne sont pas soumis à l’obligation d’échange automatique

L’agenda fiscal international repose en effet sur deux piliers :

-Lutter contre l’évasion fiscale via le projet OCDE/G20 sur l’érosion de la base d’imposition et le transfert de bénéfices (BEPS) entre societes apparentées

et

-promouvoir la transparence et l’échange de renseignements entre juridictions à des fins fiscales notamment pour nos écureuils cachottiers

OCDE : le bénéficiaire effectif, vers une définition internationale ?!

Saint-Amans, Pascal ,

« La confiance, fondement de la fiscalité »,

La position de Pascal Saint Amans

« Nous nous trouvons aujourd’hui à un moment charnière : rien ne sert d’échafauder des solutions universellement acceptables si elles ne sont pas mises en œuvre à grande échelle.

Etablir des normes fiscales mondiales et s’engager à les appliquer sont des étapes cruciales, mais non suffisantes.

Pascal Saint-Amans nous explique qu’Il est temps de donner la priorité à la mise en œuvre.

Les pouvoirs publics le souhaitent, et les citoyens également.

Le scandale des Panama Papers a montré qu’il ne fallait pas relâcher nos efforts.

Le partenariat G20-OCDE étant désormais au cœur de l’agenda fiscal international, nous sommes déterminés à promouvoir de meilleures politiques fiscales pour une vie meilleure, partout dans le monde. »

14:38 | Lien permanent | Commentaires (1) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

15 décembre 2018

BREXIT les mesures préparatoires prises par la France pour nous protéger ????

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

Le retrait du Royaume-Uni de l'Union européenne sera effectif au 30 mars 2019.

Selon les dispositions de l'article 50 du traité sur l'Union européenne (TUE), ce retrait pourra s'effectuer dans le cadre d'un accord en fixant les modalités et tenant compte du cadre de ses relations futures avec l'Union. Le négociateur en chef de l'Union européenne est notre compatriote Michel Barnier auquel un hommage appuyé doit être rendu pour le travail considérable qu'il accomplit dans cette difficile mission et qui a permis de maintenir l'unité des 27.

Déclaration politique fixant le cadre des relations futures entre l'UE et le Royaume‑Uni

Déclarations, 25 novembre 2018

Conclusions du Conseil européen (article 50), 25 novembre 2018

Ce texte n'est actuellement disponible que dans la langue officielle de l’UE, les autres langues étant devenues que des patois régionaux

Les traités cesseront d'être applicables au Royaume-Uni à partir de la date d'entrée en vigueur de l'accord de retrait ou, à défaut, deux ans après la notification de la décision, soit le 30 mars 2019 sauf si le Conseil européen, en accord avec le Royaume-Uni, décidait à l'unanimité de proroger ce délai. Dès lors, il convient d'anticiper le retrait britannique quelle que soit l'issue des négociations en cours, issue qui apparaît encore très incertaine comme l'a mis en évidence le Conseil européen du 17 octobre dernier.

Synthèse de la Procédure de retrait du Royaume-Uni de l'Union européenne

les réglementions britanniques après le 1er avril 2019

C'est ce que tend à faire le projet de loi, composé de quatre articles, en habilitant le Gouvernement à prendre par ordonnances les mesures de préparation qui relèvent des États membres et qui sont du domaine de la loi.

Mesures de préparation au retrait du Royaume-Uni de l'UE -

Rapport de M. Ladislas PONIATOWSKI

Rapport de M. Alexandre HOLROYD,

Ce faisant,le projet d’ordonnance n'épuise pas - loin de là - le champ des mesures de préparation au retrait britannique : nombre d'entre elles relèvent, en effet, de l'Union européenne (pêche, secteur aérien, etc.) et d'autres du niveau réglementaire national.

17:02 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

TRAITE FISCAL ;Une règle de seuil n'est pas une régle d'assiette (CE14.12.18 Commerzbank AG)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

la société de droit allemand Commerzbank AG a été assujettie, au titre des exercices clos en 2011, 2012 et 2013, à la contribution exceptionnelle sur l'impôt sur les sociétés en application de l'article 235 ter ZAA du code général des impôts.

la société de droit allemand Commerzbank AG a été assujettie, au titre des exercices clos en 2011, 2012 et 2013, à la contribution exceptionnelle sur l'impôt sur les sociétés en application de l'article 235 ter ZAA du code général des impôts.

Contribution exceptionnelle sur l IS . Le seuil est bien le CA international (CE14.12.18 Commerzbank AG)

Dans un arrêt protecteur des intérêts des finances publiques et qui peut avoir une portée considérable dans de prochain contentieux le CE annule la décision de la CAA de Versailles N° 15VE02400 du 3 novembre 2016 -non publié!!!-et juge que le seuil de déclenchement de la Contribution exceptionnelle sur l IS est le CA international

Une décision contraire aurait par ailleurs conduit les entreprises à réduire « artificiellement » le CA France

Par ailleurs Le conseil d état refuse de renvoyer devant la CJUE et devant le conseil constitutionnel

Conseil d'État N° 406086 9ème chambre vendredi 14 décembre 2018 Commerzbank AG

le législateur de 2011 a entendu soumettre les grandes entreprises à une contribution supplémentaire, compte tenu de leurs capacités contributives plus fortes.

article 235 ter ZAA du code général des impôts le BOFIP di 3.09.14

A cette fin, il a prévu un seuil de chiffre d'affaires de 250 millions d'euros, au-delà duquel cette contribution est due.

Ce seuil, ainsi que l'ont jugé les décisions du 9 décembre 2016 du Conseil d'Etat statuant au contentieux

11:47 | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

13 décembre 2018

OCDE l 'échange automatique : Le Forum de Punta del Este (22.11.18)

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Pour recevoir la lettre d’EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

LES INSTRUCTIONS ADMINISTRATIVES BOFIP

SFI - Echange automatique de renseignements relatifs aux comptes financiers (EAR)

Berne, 13.12.2018 - La liste des États partenaires avec lesquels la Suisse met en œuvre l’échange automatique de renseignements relatifs aux comptes financiers (EAR) a été mise à jour en vue de l’activation avec des États partenaires supplémentaires au 1er janvier 2019.

Concernant Israël, il convient de constater que la mise en œuvre de l’EAR est reportée d’une année étant donné qu’Israël n’a pas mis en vigueur sa législation nationale d’exécution.

Le nouveau site OCDE sur l’échange automatique

UE et OCDE : leurs pouvoirs sont ils concurrents ou complémentaires ?

Echange automatique de renseignements fiscaux /

la mise en pratique

Cette tribune iconoclaste et libre a pour seul objectif d’informer sans tabou,à partir de la source exacte des informations,de faits rendus publics Les citoyens que nous sommes pourront ainsi analyser par nous mêmes sans désinformation politicienne .

Compte rendu du forum mondial à Punta Del Este » (22.11.18)

Les membres du Forum mondial ont dressé le bilan des énormes progrès accomplis dans la mise en œuvre de la norme d'échange automatique d'informations (AEOI), 3400 échanges bilatéraux ayant eu lieu avec succès dans le cadre de la nouvelle norme, en 2018, dans 86 juridictions. Chaque échange contient des informations détaillées sur les comptes financiers que les contribuables de chaque pays tiennent à l'étranger. Cet échange généralisé a également été facilité par l'utilisation du système de transmission commun géré par le Forum mondial.

le rapport de mise en œuvre de l'AEOI de 2018

la liste des pays appliquant l échange automatique a jour

Liste des 3400 accords signes pays vers pays

cliquez

Echange automatique :

26 (?!) loopholes dans le collimateur de l OCDE

cliquez

L'OCDE a publié le 16 octobre 2018, des orientations à l' intention des institutions financières sur la manière de mener des procédures de vigilance renforcée en vertu de la Common Reporting Standard (CRS) afin de garantir le respect de certains critères de résidence et de citoyenneté par investissement (RBI / CBI) ne sont pas utilisés abusivement par les titulaires de compte pour contourner le SIR. Les systèmes inclus dans les orientations sont ceux qui présentent un risque élevé d’utilisation abusive en raison d’un taux d’imposition faible ou nul des revenus financiers étrangers et des conditions de présence physique limitées liées au système RBI / CB

Le point sur la résidence / la citoyenneté par investissement 20 novembre 2018

Mises à jour des directives à l’intention des institutions financières sur les régimes CBI / RBI

Financial Secrecy Index - 2017 Results

Quid des UK overseas territories

Automatic Exchange of Information Agreements: other UK agreements

Beneficial ownership: UK Overseas Territories and Crown Dependencies

OCDE :Automatic Exchange of fiscal information

Texte du CRS Multilateral Competent Authority Agreement

Les trusts discrétionnaires sont ils soumis à l’Automatic Exchange of Information

par Michael Fischer* and Tobias F. Rohnery

02:57 Publié dans aa TRUST ; REGIME FISCAL ET JURIDIQUE, Echange automatique FATCA, Suisse, Traités et renseignements, TRUST et Fiducie | Tags : ocde l 'échange automatique : la liste a jour au 21 avril | Lien permanent | Commentaires (3) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |

11 décembre 2018

Lieu d’imposition des revenus de créances immobilières : situation de l immeuble ou du bénéficiaire (CE 7.11.18 St Générale)

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Pour recevoir la lettre EFI inscrivez vous en haut à droite

Les lettres fiscales d'EFI Pour lire les tribunes antérieures cliquer

La question posée était de savoir si des profits de créances immobilières sont des revenus d’immeubles imposables dans l état de situation de l immeuble ou des revenus de capitaux mobiliers imposables dans l état du bénéficiaire (France )

Conseil d'État, 3ème - 8ème chambres réunies, 07/12/2018, 409229

la société Orpavimob qui a pour activité le rachat de créances immobilières et appartient au groupe fiscal intégré dont la Société Générale est la société tête de groupe,a acquis les créances détenues par des sociétés immobilières de droit belge sur la Commission européenne à raison de baux emphytéotiques que cette dernière avait conclus avec ces sociétés pour des immeubles situés à Bruxelles et aux pays bas et qu'elle avait estimés non-imposables en France.

A ce titre, la société Orpavimob a perçu, en lieu et place des sociétés bailleresses, les canons annuels versés par la Commission européenne.

Définition du mot canon emphytéotique

Sur la notion de revenus immobiliers au sens d'une convention

Conseil d'État, 3ème et 8èmessr, 01/10/2013, 351982 BNP Paribax

Les produits résultant d'opérations d'emprunt et de swap réalisées en vue de l'acquisition par une société française d'un bien immobilier situé à Londres ne peuvent être regardés comme des revenus immobiliers au sens de l'article 5 de la convention fiscale franco-britannique du 22 mai 1968, dès lors qu'ils ont été réalisés à l'occasion et dans le cadre d'opérations à caractère financier et qu'ils ne proviennent pas de l'exploitation de l'immeuble en cause. Par suite, les stipulations de cet article ne font pas obstacle à la réintégration de ces produits dans les résultats imposables en France de cette société.

conseil d'État, 9ème / 10ème SSR, 12/03/2014, 352212 Société DGFP Zeta,

Il résulte des dispositions du I de l'article 209 et de l'article 38 du code général des impôts, dans leur rédaction applicable à l'année 1996, que les gains ou pertes de change associés aux cessions d'éléments quelconques de l'actif, qui constituent une composante de la plus-value ou moins-value réalisée, sont pris en compte pour la détermination du résultat de l'exercice imposable en France, sous réserve de l'application des stipulations d'une convention fiscale bilatérale destinée à éviter les doubles impositions.

2) Aucune stipulation de la convention franco-japonaise du 27 novembre 1964 ne permet de distinguer les écarts de conversion résultant de l'aliénation d'un bien immobilier des autres profits provenant de l'aliénation de ce bien. Par suite, les gains de change associés à la cession d'un bien immobilier sont, en vertu des stipulations de l'article 5 de cette convention, imposables, comme les autres profits provenant de cette aliénation, dans l'Etat contractant où ces biens sont situés.

Position de la société générale

Position de l administration

Position de conseil d état

Analyse deu conseil d état

06:50 Publié dans plus values immobilières des non residents, Plus values immobilières des particuliers | Lien permanent | Commentaires (0) |  Imprimer |

Imprimer |  |

| ![]() Facebook | | |

Facebook | | |